Taille et part du marché du MIMO massif

Analyse du marché du MIMO massif par Mordor Intelligence

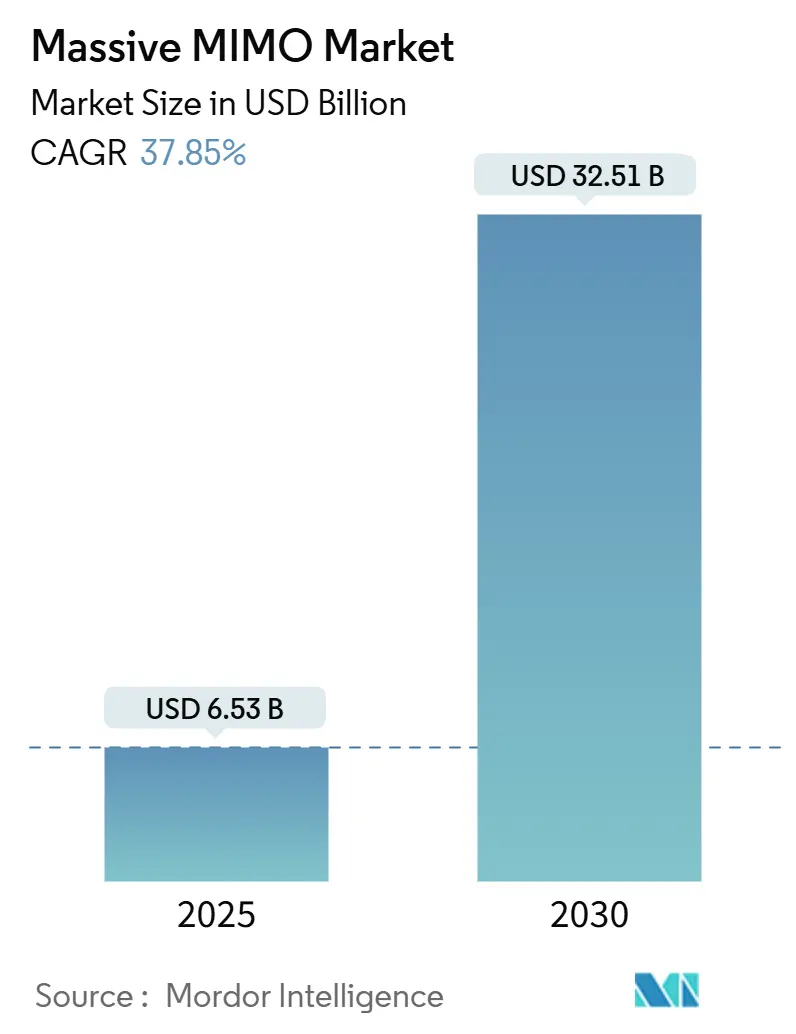

Le marché du MIMO massif s'élevait à 6,53 milliards USD en 2025 et devrait s'étendre à 32,51 milliards USD d'ici 2030, reflétant un TCAC vigoureux de 37,85 % qui confirme l'importance stratégique de la technologie pour les déploiements 5G.[1]Fredrik Jejdling, "Ericsson Mobility Report 2025," ericsson.comLa migration constante des opérateurs des déploiements à couverture étendue vers des déploiements urbains orientés capacité amplifie la demande, car la formation de faisceaux augmente l'efficacité spectrale et élève le chiffre d'affaires moyen par utilisateur. Le marché du MIMO massif reçoit un élan supplémentaire d'une base installée se dirigeant vers 8,3 milliards d'abonnements 5G mondiaux d'ici 2029, une adoption accrue des réseaux 5G privés, et un soutien politique aux architectures Open RAN qui encouragent les écosystèmes multi-fournisseurs. Les fabricants de matériel évoluent également vers des réseaux d'ordre supérieur 128T128R et 512T512R, qui multiplient le débit par site, tandis que les opérateurs déploient des logiciels d'économie d'énergie natifs IA pour atteindre les objectifs zéro émission nette. Les cas d'usage émergents de l'IoT industriel et de l'accès sans fil fixe ajoutent une demande de sites supplémentaire, garantissant que la technologie reste l'épine dorsale des stratégies de densification de réseau sur la période de prévision.

Principaux enseignements du rapport

- Par technologie, la 5G NR Sub-6 GHz représentait 58 % des revenus en 2024, tandis que le segment 5G NR mmWave devrait croître à un TCAC de 39,8 % jusqu'en 2030.

- Par configuration d'antenne, les systèmes 64T64R ont capturé 39 % de la part du marché du MIMO massif en 2024, tandis que les réseaux 128T128R et plus sont prêts à s'étendre à un TCAC de 41,2 % jusqu'en 2030.

- Par modèle de déploiement, le C-RAN centralisé détenait 46 % de part de revenus en 2024, pourtant l'Open RAN devrait augmenter à un TCAC de 38,5 % entre 2025 et 2030.

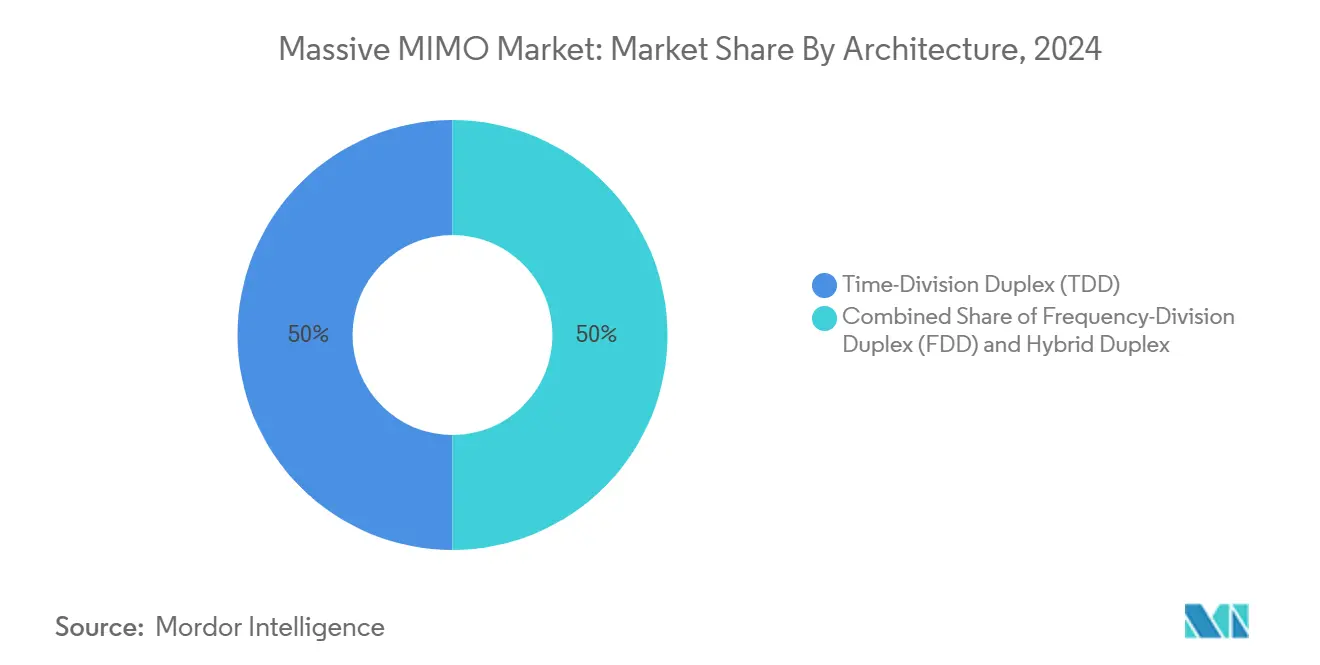

- Par architecture, les solutions TDD commandaient 50 % des revenus en 2024 et sont prêtes à enregistrer un TCAC de 38,25 % jusqu'en 2030.

- Par utilisateur final, les opérateurs de réseaux mobiles contrôlaient 74 % de la taille du marché du MIMO massif en 2024, tandis que les déploiements d'entreprise et de réseaux privés avancent à un TCAC de 38 % jusqu'en 2030.

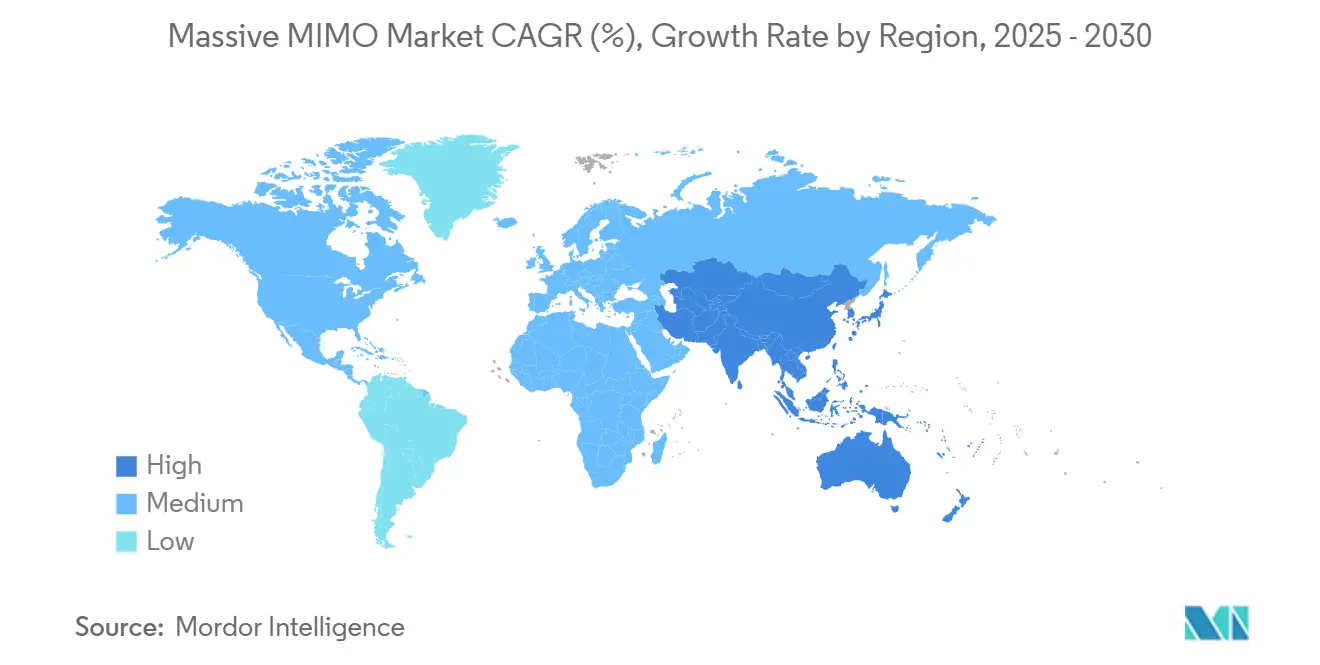

- Par géographie, l'Amérique du Nord menait avec 40 % de part de revenus en 2024, tandis que l'Asie-Pacifique devrait croître le plus rapidement à un TCAC de 37,89 % jusqu'en 2030.

Tendances et perspectives du marché mondial du MIMO massif

Analyse d'impact des moteurs

| Moteur | (~) Impact sur les prévisions TCAC (~%) | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Trafic de données mobiles en hausse et densité des appareils | +12.5% | Mondial avec impact maximal dans les centres urbains d'Asie-Pacifique | Moyen terme (2-4 ans) |

| Déploiement mondial rapide de la 5G NR | +10.2% | Amérique du Nord et Europe en tête, Asie-Pacifique en expansion | Court terme (≤ 2 ans) |

| Économies CAPEX des opérateurs via l'efficacité de formation de faisceaux | +8.7% | Mondial, plus fort dans les marchés émergents sensibles aux coûts | Long terme (≥ 4 ans) |

| Catalyseurs Open RAN permettant le MIMO massif multi-fournisseurs | +6.1% | Poussée réglementaire Amérique du Nord et Europe | Moyen terme (2-4 ans) |

| Optimisation de faisceaux en bordure de cellule assistée par IA | +4.3% | Marchés avancés avec préparation d'infrastructure IA | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Trafic de données mobiles en hausse et densité des appareils

La Chine s'attend à ce que le trafic de données mobiles quadruple d'ici 2030, créant des niveaux de densité que les stratégies traditionnelles de division cellulaire ne peuvent gérer de manière rentable. Les lignes d'accès sans fil fixe devraient passer de 160 millions en 2024 à 350 millions d'ici 2030, avec 80 % desservies par des réseaux 5G-Advanced ancrés par des réseaux radio MIMO massif, ZTE. L'IoT industriel ajoute une charge supplémentaire ; la Chine vise 10 000 usines sans fil d'ici 2027, chacune plaçant des contraintes de performance strictes sur la capacité du réseau. Alors que la pénétration 5G dépasse 75,9 % dans les marchés leaders, la congestion en bordure de cellule s'intensifie, rendant la formation de faisceaux vitale pour maintenir une expérience utilisateur cohérente. Le marché du MIMO massif s'aligne donc directement avec la croissance du trafic, positionnant les opérateurs pour répondre aux besoins de débit sans expansion proportionnelle des sites.

Déploiement mondial rapide de la 5G NR (Sub-6 GHz et mmWave)

Les abonnements 5G autonomes ont atteint 1,2 milliard dans le monde fin 2024 et devraient toucher 3,6 milliards d'ici 2030, selon Ericsson. La Chine prévoit d'ajouter 4,5 millions de nouvelles stations de base 5G d'ici 2025, rendant le MIMO massif obligatoire comme système d'antenne par défaut pour les nouveaux sites. L'Inde un atteint une couverture 5G nationale en octobre 2024, accélérant la demande pour des réseaux d'ordre élevé lors des mises à niveau de liaison de retour. L'économie mmWave s'est améliorée en 2025 lorsque Ericsson, NBN Co et Qualcomm ont démontré des liaisons gigabit de 14 km qui s'appuient sur la formation de faisceaux avancée, selon Ericsson. La 5G privée un connu plus de 40 % de croissance de revenus RAN en 2024, et les radios gérées par interférence sont indispensables pour les accords de niveau de service garantis.

Économies CAPEX des opérateurs via l'efficacité de formation de faisceaux

Le MIMO massif permet aux opérateurs d'atteindre 60 % de couverture supplémentaire avec des réseaux 32T32R par rapport aux panneaux 8T8R traditionnels, réduisant les frais de Localisation de sites et les travaux civils dans les zones rurales et péri-urbaines. Les logiciels d'économie d'énergie pilotés par IA testés par Verizon montrent des gains d'efficacité jusqu'à 20 %, permettant aux opérateurs de réduire les opex sans compromettre les performances. Le prototype Giga-MIMO de Qualcomm, s'étendant à 4 096 éléments, promet une réduction supplémentaire du coût par bit en poussant les mises à niveau fibre plus profondément dans le cycle de planification. Les exemples d'entreprise renforcent le cas : l'implémentation 5G privée de CJ Logistics un réduit les dépenses en capital initiales de 15 % par rapport aux options filaires tout en augmentant la productivité du flux de travail de 20 %, selon Ericsson. De telles économies persuadent les directeurs financiers de prioriser le MIMO massif plutôt que la division de secteurs traditionnelle pour l'expansion de bande moyenne.

Catalyseurs Open RAN permettant le MIMO massif multi-fournisseurs

Samsung et Vodafone ont complété le premier appel de données Open RAN utilisant des processeurs AMD en 2025, soulignant comment les réseaux désagrégés accueillent les fournisseurs radio spécialisés.[2]Samsung Electronics, "64T64R Massive MIMO for Open RAN," samsung.com AT&T un l'intention d'acheminer 70 % du trafic 5G via du matériel ouvert d'ici fin 2026, une politique qui élargit le marché adressable du MIMO massif pour les fournisseurs indépendants. Le Département de la Défense américain réaménagera 800 bases avec Open RAN, créant une opportunité d'échelle pour les radios 64T64R et 128T128R interopérables.[3]Light Reading Staff, "Huawei 2024 Results," lightreading.com La standardisation via l'Alliance O-RAN réduit le coût d'intégration, encourageant des opérateurs supplémentaires à découpler les choix matériels et logiciels. Les appels d'offres multi-fournisseurs érodent l'enfermement des titulaires, accélérant la concurrence sur les prix et les cycles d'innovation au sein du marché du MIMO massif.

Analyse d'impact des contraintes

| Contrainte | (~) Impact sur les prévisions TCAC (~%) | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Coût unitaire élevé et consommation d'énergie du front-end RF | -6.8% | Mondial, plus aigu dans les marchés sensibles aux prix | Court terme (≤ 2 ans) |

| Déploiement et maintenance complexes au niveau du site | -4.2% | Marchés développés avec pénuries de main-d'œuvre | Moyen terme (2-4 ans) |

| Risque d'approvisionnement en nitrure de gallium (GaN) de qualité semi-conducteur | -3.5% | Mondial, particulièrement Amérique du Nord et Europe dépendantes de l'approvisionnement chinois | Long terme (≥ 4 ans) |

| Opposition à l'exposition EMF et à l'empreinte urbaine | -2.1% | Environnements réglementaires Europe et Amérique du Nord, zones urbaines sélectives | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Coût unitaire élevé et consommation d'énergie du front-end RF

La Chine contrôle 98 % de la production de plaquettes de nitrure de gallium, soulevant des préoccupations de sécurité d'approvisionnement et de prix pour les modules front-end RF essentiels dans les réseaux d'ordre élevé.[4]Center for Strategic & International Studies, "Securing the Gallium Nitride Supply Chain," csis.org Le fabricant de composants Qorvo un enregistré une baisse de ventes de 12,4 % au T3 2025 alors que la demande de combinés s'affaiblissait, suggérant que les marges des fournisseurs ressentent déjà la pression de l'inflation par les coûts. Les algorithmes d'économie d'énergie activés par IA peuvent réduire la consommation d'énergie radio jusqu'à 80 %, mais ils nécessitent du silicium supplémentaire, augmentant la nomenclature jusqu'à ce que le volume atteigne l'échelle. Le Département de la Défense américain un financé des pilotes de traitement de gallium domestique, mais les volumes commerciaux traîneront au-delà de 2027, laissant les opérateurs exposés aux fluctuations monétaires et aux contrôles à l'exportation. Ces facteurs restreignent l'adoption à court terme dans les géographies sensibles aux coûts et encouragent les mises à niveau différées.

Déploiement et maintenance complexes au niveau du site

L'installation du MIMO massif nécessite un calibrage RF avancé et des compétences d'alignement de phase qui restent rares dans de nombreuses régions. L'Université du Wisconsin - Milwaukee un nécessité une optimisation extensive menée par le fournisseur pour activer son banc d'essai 5G privé, illustrant la courbe d'apprentissage face aux entreprises. L'équipement de validation par voie unérienne, obligatoire pour les réseaux de formation de faisceaux, ajoute un coût que les anciennes antennes sectorielles évitaient. Les environnements Open RAN multiplient les scénarios d'intégration ; la recherche AutoRAN montre que l'approvisionnement automatisé basé sur l'intention est encore immature, prolongeant les cycles de déploiement. Les techniciens de terrain doivent également gérer des charges thermiques plus élevées, et le déploiement 64T64R de Samsung avec O2 Telefónica un montré que l'optimisation de pré-déploiement prolonge les calendriers de projet par rapport aux panneaux traditionnels. Une telle complexité opérationnelle limite la vitesse d'échelle dans les marchés avec des effectifs hautement qualifiés limités.

Analyse par segment

Par technologie : mmWave gagne en élan malgré la dominance Sub-6

La technologie 5G NR Sub-6 GHz commandait 58 % des revenus en 2024 car ses caractéristiques de propagation soutiennent la couverture de grande zone et la pénétration intérieure, en faisant l'option par défaut pour les lancements 5G précoces. Le segment un bénéficié d'allocations de bande moyenne harmonisées à travers plusieurs régions, ce qui un rationalisé les écosystèmes d'appareils et réduit les coûts radio. En revanche, la 5G NR mmWave n'occupe que des cas d'usage premium aujourd'hui, mais son TCAC de 39,8 % indique une adoption accélérée dans l'accès sans fil fixe et les points chauds de stades. La taille du marché du MIMO massif pour mmWave devrait s'élargir significativement alors que les opérateurs répliquent le succès de liaison rurale de 14 km en Australie, prouvant l'économie haute fréquence pour le haut débit non urbain.

La couche Sub-6 reste néanmoins essentielle pour l'ancrage du plan de contrôle, donnant aux opérateurs une stratégie de spectre équilibrée qui marie couverture et capacité. Les essais AirFiber de Reliance Jio montrent mmWave FWA réduisant les temps de déploiement de dernier kilomètre par rapport à la fibre. Le paysage de licence 5G privée du Japon favorise encore Sub-6, mais les premiers projets mmWave dans les entrepôts suggèrent une diversification à venir. Une fois que les coûts des appareils baissent et que les améliorations de propagation mûrissent sous 5G-Advanced, la part mmWave devrait grimper, contribuant une portion croissante des revenus du marché du MIMO massif jusqu'en 2030.

Par type d'antenne : les configurations avancées stimulent l'innovation

Les panneaux 64T64R détenaient 39 % de part de volume en 2024 en équilibrant un débit élevé en bordure de cellule avec un poids et une consommation d'énergie gérables. Les opérateurs favorisent ce format lors de la mise à niveau des sites macro dans les métropoles denses car l'installation nécessite un renforcement structurel minimal. La classe 128T128R et plus large enregistrera un TCAC de 41,2 % alors que les fournisseurs améliorent l'efficacité du dissipateur thermique et que les outils IA atténuent la surcharge de calibrage de faisceau. La recherche au Georgia Tech démontre des architectures de récepteur qui supportent des comptes d'éléments substantiels à travers les bandes 27-41 GHz, signalant la viabilité pratique pour des réseaux à très grande échelle.

Alors que les applications migrent vers XR et la robotique industrielle, la demande de débit multi-gigabit cohérent grimpe, incitant les opérateurs à tester des prototypes à 256 éléments. La taille du marché du MIMO massif pour les systèmes 128T128R devrait atteindre 11,9 milliards USD d'ici 2030, égal à 36,6 % des ventes globales. Le concept Giga-MIMO 4 096 éléments de Qualcomm souligne la piste pour des gains de capacité de fonction d'étape, bien que l'adoption commerciale soit probable après 2028 lorsque l'efficacité de l'amplificateur de puissance s'améliore. À court terme, les réseaux 32T32R servent encore les déploiements ruraux et sensibles aux coûts où les limites de charge de tour empêchent des panneaux plus lourds, préservant une structure de marché multi-niveaux.

Par type de déploiement : Open RAN perturbe les modèles traditionnels

Le C-RAN centralisé un absorbé 46 % des déploiements de 2024 car la mise en commun des ressources de bande de base réduit les dépenses en capital et simplifie le contrôle de version à travers les clusters. Les opérateurs avec une liaison de retour fibre dense trouvent les sites centralisés virtualisés simples à mettre à l'échelle, particulièrement lors de l'automatisation de la gestion des tranches. Pourtant, le segment Open RAN affichera un TCAC de 38,5 % jusqu'en 2030 alors que les décideurs politiques et les opérateurs de niveau 1 promeuvent la résilience d'approvisionnement multi-fournisseurs. Le programme 800 bases de l'armée américaine seul crée un grand marché adressable du MIMO massif pour les radios certifiées aux spécifications O-RAN.

La collaboration de Dell et Ericsson sur Cloud RAN illustre la convergence : les fournisseurs établis incorporent maintenant la désagrégation tout en conservant la parité de performance avec les alternatives intégrées. Samsung anticipe 53 000 sites vRAN commerciaux d'ici 2025, prouvant que les radios virtualisées peuvent satisfaire les repères de fiabilité de trafic en direct. Les modèles centralisés et distribués coexistent donc ; les applications critiques en latence telles que la chirurgie à distance peuvent favoriser le traitement hébergé en bordure, tandis que les déploiements ruraux centrés sur les coûts embrassent le calcul mutualisé pour les économies d'échelle. La répartition des revenus du marché du MIMO massif évoluera donc vers une part d'environ un tiers pour Open RAN d'ici 2030.

Par architecture : la dominance TDD reflète les réalités du spectre

Les systèmes TDD représentaient 50 % des ventes en 2024 et sont prévus pour afficher un TCAC de 38,25 %, une trajectoire pilotée par les allocations de bande moyenne mondiales dans les gammes 2,5 GHz, 3,5 GHz et 4,9 GHz. La réciprocité entre liaison montante et descendante divise par deux la surcharge de sondage, permettant une formation de faisceaux précise sans canaux de rétroaction dédiés. Le MIMO massif FDD conserve néanmoins une niche où la couverture bande basse remplit les lacunes intérieures ou où les régulateurs n'ont pas reconfiguré le spectre apparié. Le portefeuille FDD 32T32R de Huawei montre l'innovation soutenue des fournisseurs pour les opérateurs verrouillés dans des allocations héritées.

Les options duplex hybrides émergent sous 5G-Advanced, qui agrège TDD bande moyenne avec FDD bande basse pour augmenter les taux de bordure de cellule. Une telle flexibilité aide les opérateurs à maximiser l'utilisation du spectre à travers des participations diverses, élargissant la part de marché adressable du MIMO massif pour les radios dual-mode. Alors que les enchères libèrent des fréquences supplémentaires de bande moyenne supérieure, l'avantage de coût TDD persistera, mais l'adoption FDD suivra où les obligations de couverture dominent les agendas nationaux de haut débit.

Par application d'utilisateur final : l'adoption d'entreprise s'accélère

Les opérateurs de réseaux mobiles commandaient 74 % des revenus du marché en 2024 ; les réseaux macro publics restent le canal principal pour les expéditions de MIMO massif. Cependant, la demande d'entreprise et de réseau privé augmente à un TCAC de 38 % alors que les usines, ports et centres logistiques poursuivent une connectivité sans fil déterministe. L'usine américaine de Cummins est maintenant couverte par un réseau hôte neutre Verizon qui exploite des radios 64T64R pour supporter à la fois les tranches LTE d'entreprise et 5G privées.

L'objectif de la Chine de 10 000 usines intelligentes d'ici 2027 illustre le potentiel d'échelle, tandis que les industries de processus énergivores d'Europe valorisent la formation de faisceaux pour une fiabilité améliorée dans des environnements EMI élevés. Les agences de sécurité publique migrent également la voix critique de mission vers le haut débit, nécessitant une couverture MIMO massif multi-couches. La taille du marché du MIMO massif liée aux applications d'entreprise devrait dépasser 5,4 milliards USD d'ici 2030, aidée par des modèles équipement-en-service simplifiés qui réduisent les coûts d'entrée. Les fournisseurs regroupent maintenant des plateformes d'orchestration IA pour automatiser l'application QoS, un prérequis pour l'adoption Industrie 4.0.

Analyse géographique

L'Amérique du Nord un généré 40 % des revenus mondiaux en 2024 grâce aux déploiements agressifs de bande C, à l'adoption FWA d'entreprise et à une politique favorable envers Open RAN. Verizon prévoit 17,5-18,5 milliards USD en dépenses en capital 2025, une part importante réservée aux mises à niveau de secteurs 64T64R qui maintiennent le débit par abonné compétitif. TELUS du Canada s'associe avec Samsung pour déployer le premier RAN virtualisé national, soulignant l'appétit régional pour les radios définies par logiciel. Les réformes FCC autour de la liaison de retour 70/80/90 GHz et du partage 37 GHz élargissent davantage les cas d'affaires mmWave pour le haut débit rural.

L'Asie-Pacifique est le territoire à croissance la plus rapide, prévu à 37,89 % TCAC jusqu'en 2030 alors que la Chine dépasse 4,4 millions de sites 5G en mars 2025 et s'engage à 4,5 millions de stations de base supplémentaires dans l'année. L'Inde un atteint une couverture 5G nationale fin 2024, avec Reliance Jio responsable de 85 % des cellules actives, créant un entonnoir d'approvisionnement important pour les radios 32T32R et 64T64R. Les programmes gouvernementaux tels que Bharat 6G mettent l'accent sur la R&D indigène, remodelant potentiellement les parts des fournisseurs régionaux. La couverture 5G-Advanced de China Unicom à travers 300 villes fin 2025 augmente davantage les volumes de commandes d'antennes, fournissant des économies d'échelle qui exercent une pression à la baisse sur les prix mondialement.

L'Europe montre une expansion mesurée alors que les opérateurs jonglent entre efficacité du capital et surveillance réglementaire sur la diversification des fournisseurs. Samsung et O2 Telefónica ont activé le premier site vRAN commercial d'Allemagne avec des radios 64T64R en 2024, signalant la volonté du marché de tester des piles désagrégées. Ericsson et MasOrange ont démontré un réseau programmable ouvert en Espagne, se concentrant sur l'automatisation et l'optimisation énergétique plutôt que sur la capacité brute. Les enchères de spectre en France et en Italie ont favorisé les blocs contigus 3,4-3,8 GHz, renforçant la dominance TDD. Le marché européen du MIMO massif met donc l'accent sur la performance par watt et la résilience de la chaîne d'approvisionnement, supportant une croissance graduelle mais ferme.

Paysage concurrentiel

Les fournisseurs d'infrastructure établis font face à une concurrence croissante alors que le marché du MIMO massif embrasse les interfaces ouvertes, l'optimisation native IA et les cas d'usage d'entreprise spécialisés. Samsung est devenu le leader mondial 2024 dans les expéditions RAN virtualisées, visant 53 000 sites en direct d'ici fin 2025, et intègre des algorithmes de formation de faisceaux natifs cloud qui réduisent la consommation d'énergie de 16 % en moyenne. Ericsson un connu une baisse annuelle de ventes de 5 % mais un conservé un flux de revenus logiciels robuste de ses services RAN Intelligent, soutenant les marges récurrentes. Huawei un affiché une croissance de chiffre d'affaires de 22 % à 860 milliards CNY en 2024, soutenu par les appareils grand public mais maintenant l'investissement dans les réseaux ultra-grande échelle

Les dépôts de brevets illustrent les priorités concurrentielles. Les récentes divulgations de Qualcomm sur l'atténuation de latence XR et la fiabilité de liaison soulignent la poursuite de différenciation spécifique à l'application. ZTE un rapporté un chiffre d'affaires de 121,30 milliards CNY en 2024 et un mis en évidence l'intégration IA à travers son portefeuille 5G-Advanced, visant l'optimisation autonome de bordure de cellule. Les spécialistes plus petits ciblent des niches d'espace blanc ; Mavenir regroupe des radios conteneurisées avec des cœurs de réseau privé, tandis qu'Airspan offre des réseaux de bande CBRS pour les entreprises américaines.

Les victoires d'appels d'offres Open RAN déplacent le levier vers les intégrateurs compétents en certification multi-niveaux. La feuille de route multi-fournisseurs d'AT&T, le Centre d'Innovation AI-RAN de T-Mobile avec NVIDIA, et les pilotes désagrégés de Vodafone en Europe intensifient tous la pression sur les titulaires à pile unique. Le risque de chaîne d'approvisionnement autour des amplificateurs de nitrure de gallium pourrait réordonner les alliances de fournisseurs ; les opérateurs occidentaux peuvent diversifier vers les fabricants de puces japonais ou américains pour couvrir l'exposition géopolitique. Dans l'ensemble, la rivalité pivote sur l'intelligence logicielle, l'efficacité énergétique et l'ouverture de l'écosystème plutôt que sur le prix du matériel seul.

Leaders de l'industrie du MIMO massif

-

Samsung Electronics Co. Ltd

-

Huawei Technologies Co. Ltd

-

Nokia Corporation

-

ZTE Corporation

-

Ericsson

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Juin 2025 : Inseego un introduit la première plateforme FWA 5G-Advanced pour T-Mobile Affaires, avec support de découpage réseau visant les PME manquant de personnel IT dédié.

- Mai 2025 : CommScope un affiché des ventes nettes T1 2025 de 1,11 milliard USD, une hausse de 23,5 % d'une année sur l'autre, pilotée par la croissance des centres de données et les expéditions de petites cellules Ruckus

- Mars 2025 : Ericsson, NBN Co et Qualcomm ont étendu la portée 5G mmWave à 14 km avec un débit multi-gigabit pour FWA rural en Australie.

- Mars 2025 : Qualcomm un révélé le Modem-RF 5G X85 avec IA intégrée, supportant des taux de pointe de 12,5 Gbps, et Viettel un activé un site MIMO massif O-RAN en direct utilisant le jeu de puces.

Portée du rapport sur le marché mondial du MIMO massif

MIMO, ou entrées multiples-sorties multiples, est une technologie de communications radio avec de nombreuses applications. Ceci utilise plusieurs antennes pour utiliser des signaux réfléchis pour améliorer la robustesse et la performance du canal. MIMO utilise plusieurs antennes à l'extrémité émettrice et réceptrice pour permettre une variété de chemins de signal de transporter les données. LTE MIMO peut améliorer la performance du signal en utilisant de nombreuses antennes et la propagation de routes multiples qui existe déjà. Les déploiements TDD de bande moyenne 5G utilisent la technologie MIMO massif pour utiliser du spectre supplémentaire sans avoir besoin d'une densification de site complète.

Le marché du MIMO massif (entrées multiples-sorties multiples) est segmenté par technologie (LTE et 5G), type d'antenne (16T16R, 32T32R, 64T64R, et 128T128R et plus), et géographie.

Les tailles et prévisions du marché sont fournies en termes de valeur (millions USD)

| LTE (4G) |

| 5G NR Sub-6 GHz |

| 5G NR mmWave |

| 16T16R |

| 32T32R |

| 64T64R |

| 128T128R et plus |

| Centralisé (C-RAN) |

| RAN distribué |

| Open RAN |

| Duplex à division temporelle (TDD) |

| Duplex à division de fréquence (FDD) |

| Duplex hybride |

| Opérateurs de réseaux mobiles |

| Entreprises et réseaux privés |

| Sécurité publique et défense |

| Accès sans fil fixe (FWA) |

| Amérique du Nord | États-Unis | |

| Canada | ||

| Mexique | ||

| Amérique du Sud | Brésil | |

| Reste de l'Amérique du Sud | ||

| Europe | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Russie | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Inde | ||

| Japon | ||

| Corée du Sud | ||

| ASEAN | ||

| Reste de l'Asie-Pacifique | ||

| Moyen-Orient et Afrique | Moyen-Orient | Arabie Saoudite |

| EAU | ||

| Turquie | ||

| Reste du Moyen-Orient | ||

| Afrique | Afrique du Sud | |

| Nigeria | ||

| Reste de l'Afrique | ||

| Par technologie | LTE (4G) | ||

| 5G NR Sub-6 GHz | |||

| 5G NR mmWave | |||

| Par type d'antenne | 16T16R | ||

| 32T32R | |||

| 64T64R | |||

| 128T128R et plus | |||

| Par type de déploiement | Centralisé (C-RAN) | ||

| RAN distribué | |||

| Open RAN | |||

| Par architecture | Duplex à division temporelle (TDD) | ||

| Duplex à division de fréquence (FDD) | |||

| Duplex hybride | |||

| Par application d'utilisateur final | Opérateurs de réseaux mobiles | ||

| Entreprises et réseaux privés | |||

| Sécurité publique et défense | |||

| Accès sans fil fixe (FWA) | |||

| Par géographie | Amérique du Nord | États-Unis | |

| Canada | |||

| Mexique | |||

| Amérique du Sud | Brésil | ||

| Reste de l'Amérique du Sud | |||

| Europe | Allemagne | ||

| Royaume-Uni | |||

| France | |||

| Russie | |||

| Reste de l'Europe | |||

| Asie-Pacifique | Chine | ||

| Inde | |||

| Japon | |||

| Corée du Sud | |||

| ASEAN | |||

| Reste de l'Asie-Pacifique | |||

| Moyen-Orient et Afrique | Moyen-Orient | Arabie Saoudite | |

| EAU | |||

| Turquie | |||

| Reste du Moyen-Orient | |||

| Afrique | Afrique du Sud | ||

| Nigeria | |||

| Reste de l'Afrique | |||

Questions clés auxquelles répond le rapport

Qu'est-ce qui stimule l'expansion rapide du marché du MIMO massif ?

La hausse du trafic de données mobiles, la poursuite par les opérateurs de l'efficacité spectrale, et la transition mondiale vers les réseaux 5G autonomes sont les principaux catalyseurs, poussant le marché vers un TCAC de 37,85 % jusqu'en 2030.

Quelle sera la taille du marché du MIMO massif d'ici 2030 ?

La taille du marché du MIMO massif devrait atteindre 32,51 milliards USD d'ici 2030, contre 6,53 milliards USD en 2025.

Quel segment technologique croît le plus rapidement au sein du marché du MIMO massif ?

Les radios 5G NR mmWave sont les plus rapides, prévues pour s'étendre à un TCAC de 39,8 % alors que les opérateurs les adoptent pour l'accès sans fil fixe et les points chauds à haute capacité.

Pourquoi l'Asie-Pacifique est-elle la région à croissance la plus rapide pour le MIMO massif ?

Les déploiements 5G nationaux massifs en Chine et en Inde, le financement gouvernemental, et les premiers mouvements vers la 5G-Advanced donnent à l'Asie-Pacifique une perspective de TCAC de 37,89 %.

Comment Open RAN influence-t-il la concurrence des fournisseurs dans le marché du MIMO massif ?

La désagrégation Open RAN abaisse les barrières à l'entrée, permettant aux fournisseurs radio spécialisés de concurrencer les titulaires et stimulant l'approvisionnement multi-fournisseurs, ce qui accélère l'innovation et la concurrence sur les prix.

Quels sont les principaux défis freinant l'adoption du MIMO massif ?

Les coûts élevés du front-end RF liés à la dépendance au nitrure de gallium et la complexité du déploiement au niveau du site, incluant le calibrage et la maintenance, modèrent actuellement l'adoption dans les régions sensibles aux coûts.

Dernière mise à jour de la page le: