Taille et part de marché de la technologie d'ondes millimétriques

Analyse du marché de la technologie d'ondes millimétriques par Mordor Intelligence

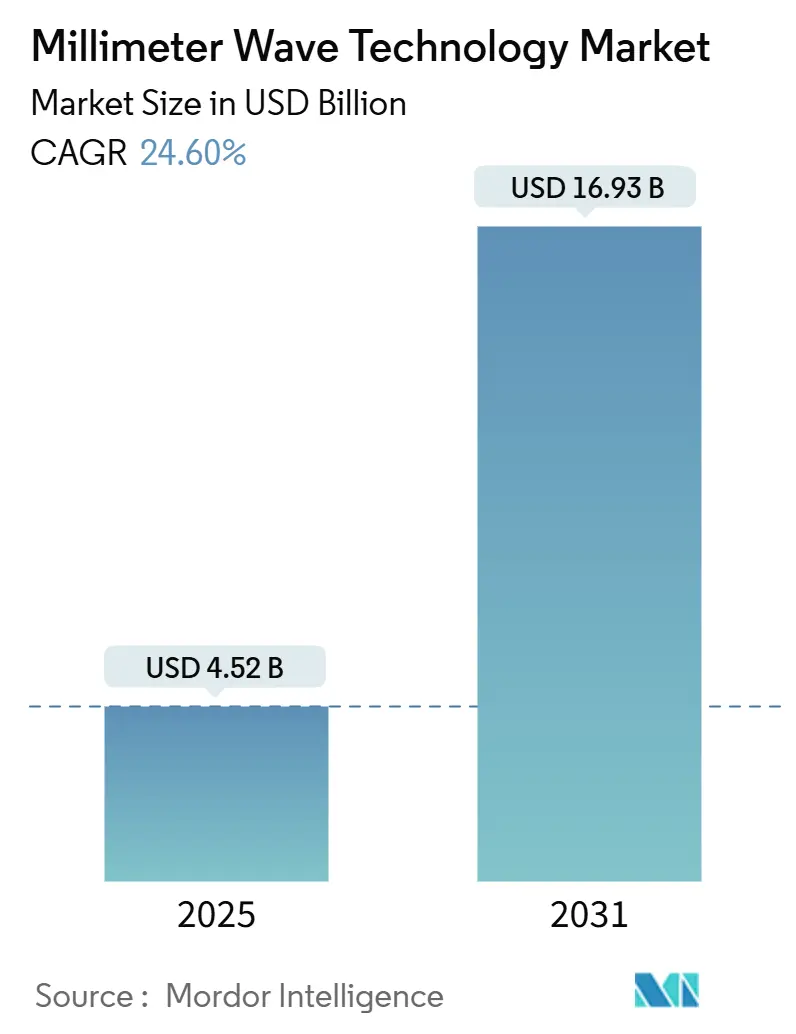

La taille du marché de la technologie d'ondes millimétriques est estimée à 4,52 milliards USD en 2025, et devrait atteindre 16,93 milliards USD d'ici 2031, à un TCAC de 24,60 % pendant la période de prévision (2025-2031).

Les opérateurs de réseaux se tournent vers les fréquences supérieures à 24 GHz pour soulager la capacité, et les agences de défense modernisent les systèmes radar à 94 GHz pour un ciblage à plus haute résolution. La double demande résultant des déploiements 5G denses et des premiers essais 6G soutient les dépenses d'investissement, tandis que la baisse des coûts des dispositifs encourage l'adoption dans l'imagerie médicale, l'automatisation industrielle et l'ADAS automobile. L'Asie-Pacifique détient la plus grande position régionale grâce aux déploiements 5G de plusieurs millions de sites, tandis que l'Amérique du Nord stimule l'innovation par la libéralisation du spectre et le financement de semi-conducteurs soutenu par la loi CHIPS. Les fournisseurs de composants bénéficient des interfaces RF protégées par des brevets, mais l'exposition de la chaîne d'approvisionnement aux plaquettes de nitrure de gallium introduit un risque stratégique.

Principales conclusions du rapport

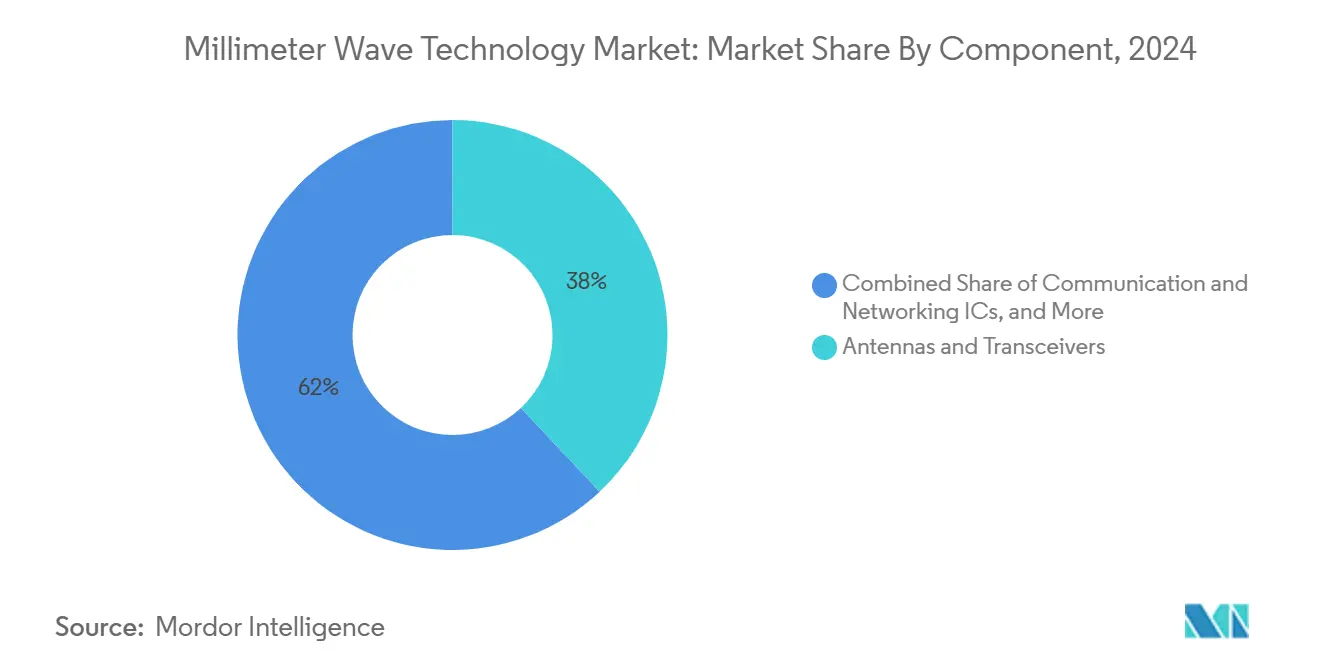

- Par composant, les antennes et émetteurs-récepteurs ont dominé avec 38 % de part de revenus en 2024 ; les capteurs d'imagerie devraient s'étendre à un TCAC de 25,32 % jusqu'en 2030.

- Par modèle de licence, le segment entièrement/partiellement sous licence détenait 78 % de la part du marché de la technologie d'ondes millimétriques en 2024, tandis que les bandes sans licence ont enregistré le TCAC projeté le plus élevé à 26,43 % jusqu'en 2030.

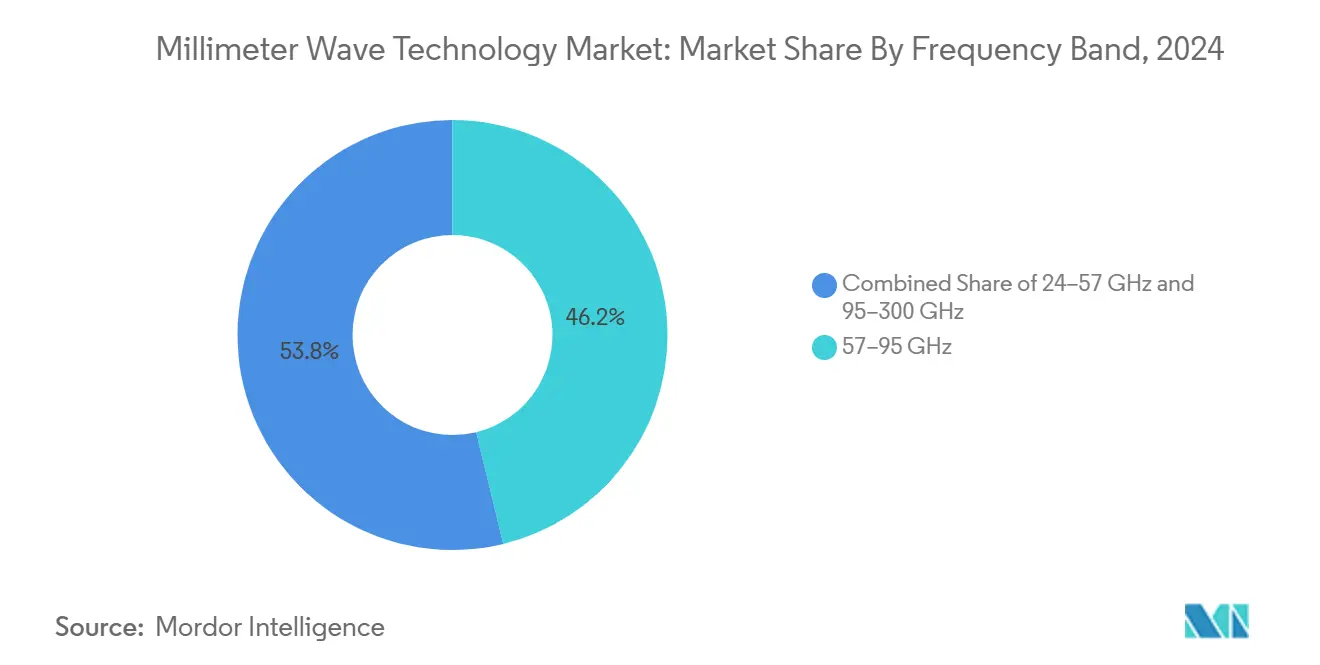

- Par bande de fréquence, la plage 57-95 GHz représentait 46,20 % de la taille du marché de la technologie d'ondes millimétriques en 2024, et la bande 95-300 GHz progresse à un TCAC de 26,56 % jusqu'en 2030.

- Par application, l'infrastructure télécom a capturé 54 % de la taille du marché de la technologie d'ondes millimétriques en 2024 ; l'ADAS automobile et V2X croissent le plus rapidement à un TCAC de 27,11 % jusqu'en 2030.

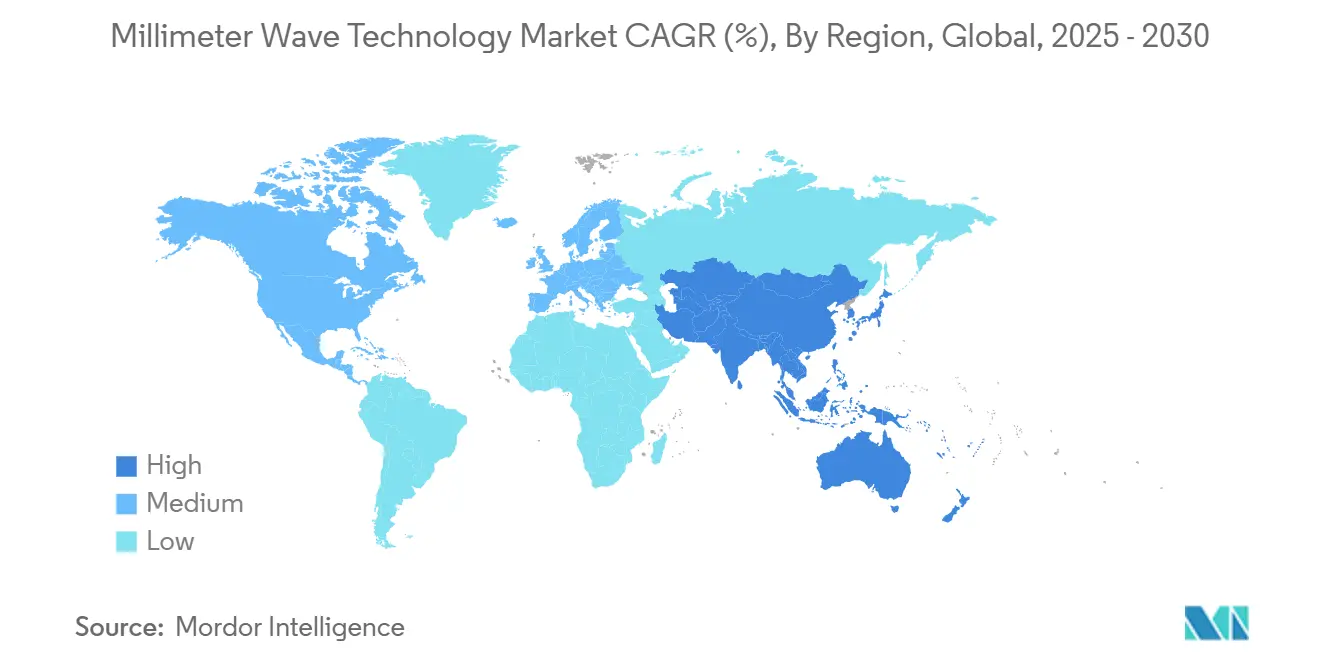

- Par géographie, l'Asie-Pacifique occupait 42 % de la part du marché de la technologie d'ondes millimétriques en 2024 et augmente à un TCAC de 28,02 % jusqu'en 2030.

Tendances et perspectives mondiales du marché de la technologie d'ondes millimétriques

Analyse d'impact des moteurs

| Moteur | Impact (~) % sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Densification du réseau 5G et demande de liaison terrestre de petites cellules | +6.20% | Mondiale avec concentration en Asie-Pacifique et Amérique du Nord | Moyen terme (2-4 ans) |

| Augmentation du trafic de données mobiles et sans fil fixe dans les bandes 24-100 GHz | +5.80% | Mondiale, plus forte en Asie-Pacifique et Europe | Court terme (≤ 2 ans) |

| Libéralisation du spectre et nouvelles enchères au-dessus de 40 GHz | +4.10% | Amérique du Nord et Europe, émergente en Asie-Pacifique | Long terme (≥ 4 ans) |

| Modernisations radar de défense à 94 GHz pour ciblage à faible latence | +3.70% | Amérique du Nord et Europe, sélective au Moyen-Orient | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Densification du réseau 5G et demande de liaison terrestre de petites cellules

Les opérateurs découvrent rapidement que la fibre devient non économique lorsque la densité de petites cellules dépasse les plafonds de zonage urbain, alors les liaisons radio 60 GHz et bande E sont adoptées pour connecter les sites en quelques semaines au lieu de mois. Les essais sur le terrain en Chine, aux États-Unis et en Inde délivrent un débit multi-gigabit, confirmant que la liaison terrestre d'ondes millimétriques peut se substituer aux activités de creusement à coût élevé. Les fournisseurs d'équipements intègrent maintenant la direction de faisceau définie par logiciel pour réduire le temps d'alignement, tandis que les autorités urbaines rationalisent l'autorisation de toiture pour accélérer l'activation de sites. Les gains d'efficacité du capital et de mise sur le marché font de la liaison terrestre sans fil une pierre angulaire du marché de la technologie d'ondes millimétriques.

Augmentation du trafic de données mobiles et sans fil fixe dans les bandes 24-100 GHz

Les clients sans fil fixe consomment jusqu'à cinq fois les données des abonnés mobiles, forçant les opérateurs à allouer des blocs contigus de 28 GHz aux passerelles résidentielles. Les agences de régulation répondent en harmonisant les règles 70/80/90 GHz pour permettre des canaux plus larges, et les fabricants de puces ont annoncé des plateformes CPE de deuxième génération avec IA intégrée pour l'optimisation de liaison. Ces avancées soutiennent les programmes de haut débit rural et stimulent la demande dans le marché de la technologie d'ondes millimétriques.

Libéralisation du spectre et nouvelles enchères au-dessus de 40 GHz

La FCC finalise les cadres de partage pour la bande 37 GHz, et l'Europe évalue les allocations 42 GHz non appariées pour les cas d'usage 5G-Advanced. Les détenteurs de licences considèrent les blocs contigus au-dessus de 95 GHz comme des actifs futurs pour les liaisons térabit par seconde. Les engagements de capital précoces par les fournisseurs satellite-vers-cellule et capteur industriel intensifient l'intérêt des enchères, soutenant la croissance à long terme du marché de la technologie d'ondes millimétriques.

Modernisations radar de défense à 94 GHz

Les budgets d'acquisition allouent 647 millions USD pour les livraisons de radar SPY-6 et 213 millions USD pour les systèmes Sentinel modernisés qui exploitent le 94 GHz pour la détection à faible latence[2]Theresa Hitchens, "Navy Adds USD 647 Million to Raytheon SPY-6 Contract," govconwire.com. La R&D partagée entre les principaux de défense et les fabs commerciaux raccourcit les cycles de conception, permettant des puces à double usage adaptées aux applications d'ondes millimétriques militaires et civiles. La convergence abaisse les coûts unitaires et maintient la croissance en volume.

Analyse d'impact des contraintes

| Contrainte | Impact (~) % sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Gestion thermique des interfaces RF limitant au-dessus de 100 GHz | -3.40% | Mondiale, aiguë dans les environnements à haute température | Moyen terme (2-4 ans) |

| Calibration coûteuse de réseaux phasés en production de volume | -2.80% | Mondiale, impact plus élevé sur les marchés sensibles aux coûts | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Gestion thermique des interfaces RF limitant au-dessus de 100 GHz

La concentration de chaleur augmente de manière disproportionnée avec l'augmentation de fréquence, poussant les dispositifs de nitrure de gallium vers des températures de jonction qui dégradent la fiabilité. L'emballage avancé utilisant des substrats diamant et le refroidissement micro-fluidique est en évaluation, mais ces approches ajoutent un coût matériel et prolongent les cycles de qualification. Jusqu'à ce que des solutions thermiques évolutives émergent, les déploiements à court terme se regrouperont sous 100 GHz, tempérant la croissance de la bande supérieure du marché de la technologie d'ondes millimétriques.

Calibration coûteuse de réseaux phasés en production de volume

L'équipement de test automatisé actuel ne peut pas caractériser efficacement des milliers d'éléments d'antenne par module, doublant les coûts de fin de ligne dans les appareils grand public. Les start-ups développent des formateurs de faisceaux auto-calibrants et des techniques de test par liaison hertzienne, mais le déploiement commercial reste dans deux ans[4]Sivers Semiconductors, "FR3 Beamformer Wins CHIPS Grant," sivers-semiconductors.com. Cet obstacle de coût limite la pénétration profonde du matériel d'ondes millimétriques dans les combinés de milieu de gamme et les capteurs IoT.

Analyse par segment

Par composant : les capteurs d'imagerie ouvrent de nouvelles frontières cliniques

Les capteurs d'imagerie délivrent le TCAC le plus rapide de 25,32 % jusqu'en 2030, car l'imagerie térahertz permet le diagnostic tissulaire sans marquage en oncologie et évaluation des brûlures. En contraste, les antennes et émetteurs-récepteurs conservent la plus grande part de 38 % en 2024 en fournissant des interfaces radio pour les stations de base mobiles. La taille du marché de la technologie d'ondes millimétriques pour les capteurs d'imagerie devrait dépasser 3 milliards USD d'ici 2030 alors que les hôpitaux adoptent des outils de diagnostic non ionisants. La croissance complémentaire dans les circuits intégrés de communication et réseaux provient des déploiements de macro-cellules densifiées, tandis que les circuits intégrés d'interface et de contrôle surfent sur la tendance vers l'intégration radar-sur-puce.

Les percées R&D telles que la génération de signal 280 Gbps de NTT à 300 GHz améliorent les budgets de liaison et stimulent la demande pour les synthétiseurs agiles en fréquence[3]NTT R&D, "280 Gbps Wireless Transmission at 300 GHz," group.ntt. Pendant ce temps, les autres composants, principalement les substrats avancés et les matériaux d'interface thermique, gagnent en visibilité alors que les intégrateurs recherchent une densité de puissance plus élevée. Le résultat est une pile de composants élargie qui ancre le marché de la technologie d'ondes millimétriques.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Par modèle de licence : les bandes sans licence abaissent les barrières d'entrée

Le spectre entièrement ou partiellement sous licence a délivré 78 % des revenus de 2024, reflétant la prime attachée aux opérations sans interférence dans les macro-cellules télécom et les réseaux de défense. Cependant, les allocations sans licence au-dessus de 95 GHz progressent à un TCAC de 26,43 % alors que les régulateurs créent des règles de détection de présence industrielle qui nécessitent une paperasserie minimale. Les PME exploitent le régime simplifié pour déployer un radar d'atelier pour la robotique et l'inspection qualité, ajoutant de nouveaux flux de revenus au marché de la technologie d'ondes millimétriques.

Les fournisseurs introduisent maintenant des puces à double mode qui détectent automatiquement les environnements réglementaires et ajustent les paramètres EIRP en temps réel, supprimant une barrière d'adoption clé. Le spectre sous licence restera critique pour les liaisons critiques, mais la poussée sans licence élargit la base adressable globale.

Par bande de fréquence : l'élan sub-térahertz se construit

La bande 57-95 GHz détenait 46,20 % de la taille du marché de la technologie d'ondes millimétriques en 2024, soutenue par le WiGig intérieur 60 GHz et le radar automobile 77 GHz. L'attention se tourne vers la plage 95-300 GHz, prévue pour s'étendre à un TCAC de 26,56 % alors que les essais 6G et la demande de radar d'imagerie exigent des bandes passantes toujours plus larges. Les démonstrations à 300 GHz atteignent 280 Gbps sur des distances de laboratoire, validant la physique pour les futures liaisons térabit.

Les fabricants de composants se concentrent sur l'emballage sans guide d'ondes pour réduire les pertes d'insertion et faciliter l'assemblage, tandis que les fournisseurs d'équipements de test investissent dans les analyseurs de réseau vectoriel sub-THz. Ces innovations renforcent la fondation du marché de la technologie d'ondes millimétriques et accélèrent la préparation de l'écosystème pour les déploiements commerciaux sub-térahertz.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Par application : l'ADAS automobile se tourne vers le radar d'imagerie

L'infrastructure télécom a maintenu une part de 54 % en 2024 alors que les opérateurs couraient pour atteindre les objectifs de capacité 5G, mais l'ADAS automobile progresse à un TCAC de 27,11 % sur la promesse du radar d'imagerie 4D qui surpasse les capteurs hérités 24 GHz en résolution et portée. Les plateformes de véhicules spécifient maintenant des radars de coin 76-81 GHz pour la détection d'angle mort et des unités prospectives 90 GHz pour le régulateur de vitesse adaptatif.

L'accès sans fil fixe gagne de la traction dans les zones suburbaines où la fibre reste coût-prohibitive, et l'automatisation d'usine ajoute une demande pour la détection de présence de précision à 122 GHz. L'imagerie médicale et sciences de la vie capitalise sur les diagnostics sans marquage, tandis que les communications aérospatiales et de défense maintiennent des cycles d'investissement constants. Collectivement, ces cas d'usage diversifiés renforcent le récit de croissance à long terme du marché de la technologie d'ondes millimétriques.

Analyse géographique

L'Asie-Pacifique commande 42 % des revenus de 2024 et est prévue pour croître à un TCAC de 28,02 % jusqu'en 2030, propulsée par les 4,4 millions de stations de base 5G de la Chine et la pénétration FWA rapide de l'Inde[1]Phil Harvey, "India's FWA Ambitions," lightreading.com. Les gouvernements régionaux allouent des fonds publics à la recherche 5G-Advanced, et les fabricants contractuels investissent dans les lignes de plaquettes de nitrure de gallium pour localiser l'approvisionnement. Le modèle 5G privé du Japon montre une adoption d'ondes millimétriques plus lente due à la complexité d'acquisition de sites, mais les campus d'entreprises pilotent des réseaux intérieurs 60 GHz pour la formation AR.

L'Amérique du Nord aligne la politique du spectre avec l'innovation industrielle, libérant les bandes 37 GHz et 70/80/90 GHz tout en canalisant les incitations de la loi CHIPS vers les fabs domestiques. Les modernisations radar de défense et les déploiements sans fil fixe soutiennent une base de clients résiliente, et les partenariats tels que Nokia-T-Mobile sécurisent des pipelines d'équipement multi-annuels. Le Canada adopte les ondes millimétriques pour les pilotes de haut débit rural, élargissant davantage le marché de la technologie d'ondes millimétriques.

L'Europe se positionne comme un laboratoire technologique. L'Allemagne soutient les bancs d'essai 6G et les clusters micro-électroniques, et les régulateurs élaborent des termes d'enchère 42 GHz qui priorisent l'innovation manufacturière. La demande de radar automobile des OEM allemands stimule la collaboration avec les fabricants de puces spécialisés, tandis que le Royaume-Uni explore les liaisons d'infrastructure de transport 60 GHz. Le Moyen-Orient investit dans les preuves de concept de ville intelligente, l'Afrique du Sud pilote la FWA 28 GHz, et le Brésil introduit des réductions fiscales ciblées pour l'assemblage CPE d'ondes millimétriques. Bien que les contributions de revenus de ces marchés émergents restent à un chiffre, les taux de croissance surpassent les régions matures, ajoutant du dynamisme au marché de la technologie d'ondes millimétriques.

Paysage concurrentiel

La concentration du marché reste modérée car aucune entreprise unique ne dépasse un tiers des expéditions mondiales. Les fournisseurs de plateforme horizontale Qualcomm, Nokia et Ericsson exploitent de larges portefeuilles de brevets pour fournir des puces et des logiciels RAN à travers plusieurs verticales. Les spécialistes verticaux tels qu'Arbe Robotics et Aeva se différencient par des algorithmes spécifiques à l'application intégrés dans les SoC radar, sécurisant des victoires de conception dans les programmes automobiles chinois et européens.

L'activité d'acquisition s'intensifie : Qorvo a acheté Anokiwave pour 31 millions USD pour sécuriser l'IP de formation de faisceau, tandis que Keysight a engagé 1,46 milliard USD pour Spirent pour renforcer l'automatisation de test dans les domaines sub-THz. Les fonderies étendent la capacité de nitrure de gallium après l'investissement de 130 millions USD de Polymatech en Inde, mais la disponibilité des plaquettes reste un goulot d'étranglement. Les radios définies par logiciel et l'estimation de canal basée sur l'IA sont des champs de bataille émergents où les acteurs historiques du matériel font face à la concurrence d'entrants natifs du nuage. Le récit concurrentiel se centre sur le temps de mise sur le marché, l'efficacité thermique et la différenciation logicielle - tous pivots pour le succès dans le marché de la technologie d'ondes millimétriques.

Leaders de l'industrie de la technologie d'ondes millimétriques

-

BridgeWave Communications (REMEC)

-

Ducommun Incorporated

-

Millimeter Wave Products Inc.

-

Intel Corporation

-

Siklu Communication (Ceragon)

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Juin 2025 : NTT a réalisé une génération de signal de 280 Gbps dans la bande 300 GHz, faisant progresser les communications sub-térahertz.

- Juin 2025 : Raytheon a sécurisé un contrat de production radar SPY-6 de 647 millions USD incorporant des réseaux d'ondes millimétriques.

- Mai 2025 : Qualcomm et e& se sont associés sur des solutions de périphérie 5G alimentées par IA aux EAU utilisant le spectre d'ondes millimétriques.

- Avril 2025 : Nokia a remporté un accord RAN 5G stratégique avec T-Mobile US pour étendre la couverture nationale d'ondes millimétriques.

Portée du rapport mondial sur le marché de la technologie d'ondes millimétriques

Le marché de la technologie d'ondes millimétriques est défini basé sur les revenus générés par les divers composants de technologie d'ondes millimétriques utilisés dans diverses applications d'utilisateurs finaux. L'analyse est basée sur les perspectives de marché capturées à travers la recherche secondaire et les primaires. Le marché couvre également les facteurs majeurs impactant la croissance du marché en termes de moteurs et contraintes. La portée de l'étude est basée sur le type de composant (antennes et émetteurs-récepteurs, communications et réseaux, interface, fréquence et composants associés, imagerie et autres composants) et le modèle de licence (entièrement/partiellement sous licence et sans licence).

Le marché de la technologie d'ondes millimétriques est segmenté par type de composant (antennes et émetteurs-récepteurs, composants de communications et réseaux, interface, fréquence et composants associés, imagerie et autres composants), modèle de licence (entièrement/partiellement sous licence et sans licence), et géographie (Amérique du Nord [États-Unis, Canada], Europe [Royaume-Uni, Allemagne, France, Reste de l'Europe], Asie-Pacifique [Chine, Japon, Inde, Corée du Sud, Reste de l'Asie-Pacifique], Moyen-Orient et Afrique, Amérique latine). Les tailles et prévisions de marché sont fournies en termes de valeur (USD) pour tous les segments ci-dessus.

| Antennes et émetteurs-récepteurs |

| Circuits intégrés de communication et réseaux |

| Circuits intégrés d'interface et de contrôle |

| Génération de fréquence et filtres |

| Capteurs d'imagerie |

| Autres composants |

| Entièrement/partiellement sous licence |

| Sans licence |

| 24-57 GHz |

| 57-95 GHz |

| 95-300 GHz |

| Infrastructure télécom (RAN et liaison terrestre) |

| Appareils mobiles et grand public |

| Accès sans fil fixe (FWA) |

| Radar et imagerie de sécurité |

| ADAS automobile et V2X |

| Automatisation industrielle et IIoT |

| Imagerie médicale et sciences de la vie |

| Communications aérospatiales et de défense |

| Autres applications |

| Amérique du Nord | États-Unis | |

| Canada | ||

| Mexique | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

| Europe | Royaume-Uni | |

| Allemagne | ||

| France | ||

| Italie | ||

| Russie | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Japon | ||

| Inde | ||

| Corée du Sud | ||

| Reste de l'Asie-Pacifique | ||

| Moyen-Orient et Afrique | Moyen-Orient | Émirats arabes unis |

| Arabie saoudite | ||

| Turquie | ||

| Reste du Moyen-Orient | ||

| Afrique | Nigeria | |

| Afrique du Sud | ||

| Reste de l'Afrique | ||

| Par composant | Antennes et émetteurs-récepteurs | ||

| Circuits intégrés de communication et réseaux | |||

| Circuits intégrés d'interface et de contrôle | |||

| Génération de fréquence et filtres | |||

| Capteurs d'imagerie | |||

| Autres composants | |||

| Par modèle de licence | Entièrement/partiellement sous licence | ||

| Sans licence | |||

| Par bande de fréquence | 24-57 GHz | ||

| 57-95 GHz | |||

| 95-300 GHz | |||

| Par application | Infrastructure télécom (RAN et liaison terrestre) | ||

| Appareils mobiles et grand public | |||

| Accès sans fil fixe (FWA) | |||

| Radar et imagerie de sécurité | |||

| ADAS automobile et V2X | |||

| Automatisation industrielle et IIoT | |||

| Imagerie médicale et sciences de la vie | |||

| Communications aérospatiales et de défense | |||

| Autres applications | |||

| Par géographie | Amérique du Nord | États-Unis | |

| Canada | |||

| Mexique | |||

| Amérique du Sud | Brésil | ||

| Argentine | |||

| Reste de l'Amérique du Sud | |||

| Europe | Royaume-Uni | ||

| Allemagne | |||

| France | |||

| Italie | |||

| Russie | |||

| Reste de l'Europe | |||

| Asie-Pacifique | Chine | ||

| Japon | |||

| Inde | |||

| Corée du Sud | |||

| Reste de l'Asie-Pacifique | |||

| Moyen-Orient et Afrique | Moyen-Orient | Émirats arabes unis | |

| Arabie saoudite | |||

| Turquie | |||

| Reste du Moyen-Orient | |||

| Afrique | Nigeria | ||

| Afrique du Sud | |||

| Reste de l'Afrique | |||

Questions clés auxquelles répond le rapport

Quelle est la taille actuelle du marché de la technologie d'ondes millimétriques et à quelle vitesse croît-il ?

Le marché se situe à 4,52 milliards USD en 2025 et devrait atteindre 16,93 milliards USD d'ici 2030, reflétant un TCAC de 24,60 %.

Quelle région mène le marché de la technologie d'ondes millimétriques ?

L'Asie-Pacifique détient 42 % de part de revenus en 2024 et s'étend à un TCAC de 28,02 % jusqu'en 2030, surpassant toute autre région.

Quel segment d'application devrait croître le plus rapidement ?

L'ADAS automobile et V2X affiche le TCAC le plus élevé de 27,11 % jusqu'en 2030 en raison de la demande pour le radar d'imagerie haute résolution.

Quelle bande de fréquence offre le plus grand revenu à court terme, et laquelle est prévue pour la croissance la plus rapide ?

La bande 57-95 GHz capture 46,20 % des revenus de 2024, tandis que la plage 95-300 GHz est prévue pour s'étendre à un TCAC de 26,56 %.

Pourquoi les bandes sans licence gagnent-elles de la traction sur ce marché ?

Les nouvelles allocations 95 GHz-plus et les règles simplifiées pour la détection industrielle abaissent les barrières d'entrée, stimulant un TCAC de 26,43 % pour les déploiements sans licence.

Quel défi principal pourrait limiter l'adoption au-dessus de 100 GHz ?

La gestion thermique des interfaces RF reste la contrainte technique principale, exerçant un impact négatif de 3,4 % sur le TCAC prévisionnel.

Dernière mise à jour de la page le: