Taille et part du marché des batteries lithium-ion

Analyse du marché des batteries lithium-ion par Mordor Intelligence

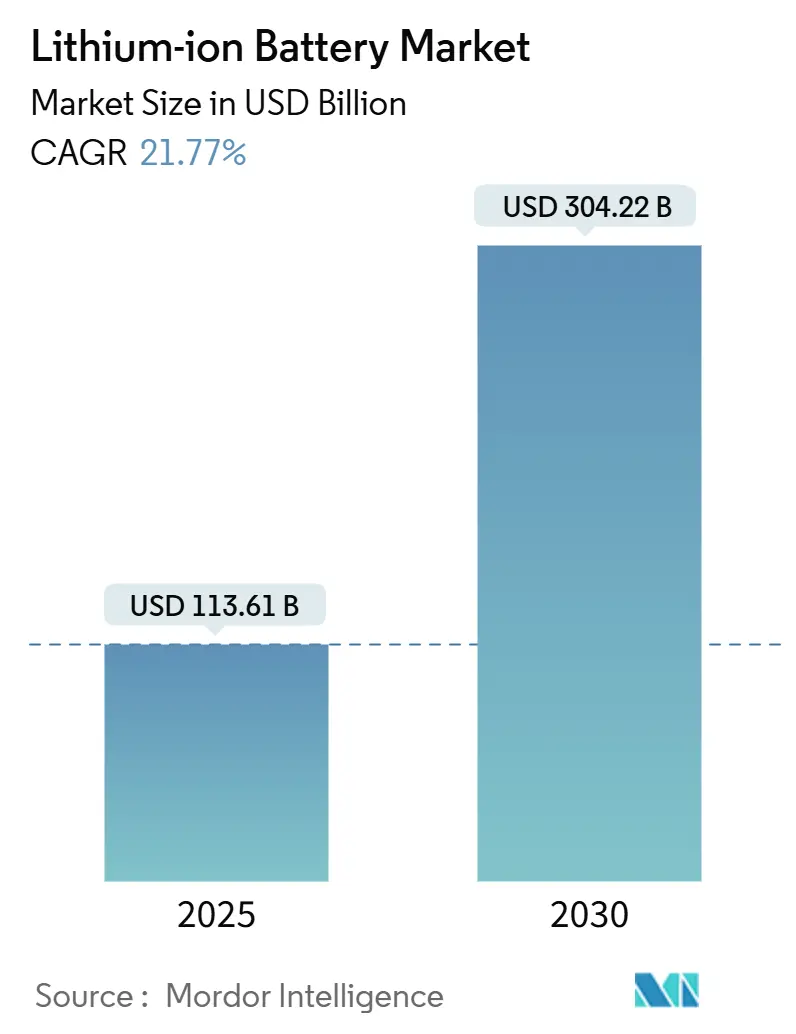

La taille du marché des batteries lithium-ion est estimée à 113,61 milliards USD en 2025, et devrait atteindre 304,22 milliards USD d'ici 2030, à un TCAC de 21,77 % pendant la période de prévision (2025-2030).

L'élan provient d'une déflation brutale des coûts - les prix moyens des packs sont tombés à 115 USD/kWh en 2024, leur chute annuelle la plus marquée depuis 2017 - et des mandats politiques qui exigent une électrification à grande échelle dans les systèmes de transport et d'énergie. Une part de marché de 55 % en Asie-Pacifique reflète la maîtrise de la Chine dans la production de cellules et les matériaux d'anode, tandis que l'Amérique du Nord et l'Europe accélèrent la localisation pour couvrir le risque d'approvisionnement. L'innovation produit s'articule autour des gains de densité énergétique, avec des anodes riches en silicium évoluant vers la viabilité commerciale. Les compagnies d'électricité adoptent le stockage multi-heure pour stabiliser la production renouvelable, et les constructeurs automobiles orientent les véhicules électriques d'entrée de gamme vers la chimie LFP axée sur les coûts. Ensemble, ces facteurs renforcent un cercle vertueux de volumes croissants et de coûts décroissants qui soutient la demande à long terme.

Points clés du rapport

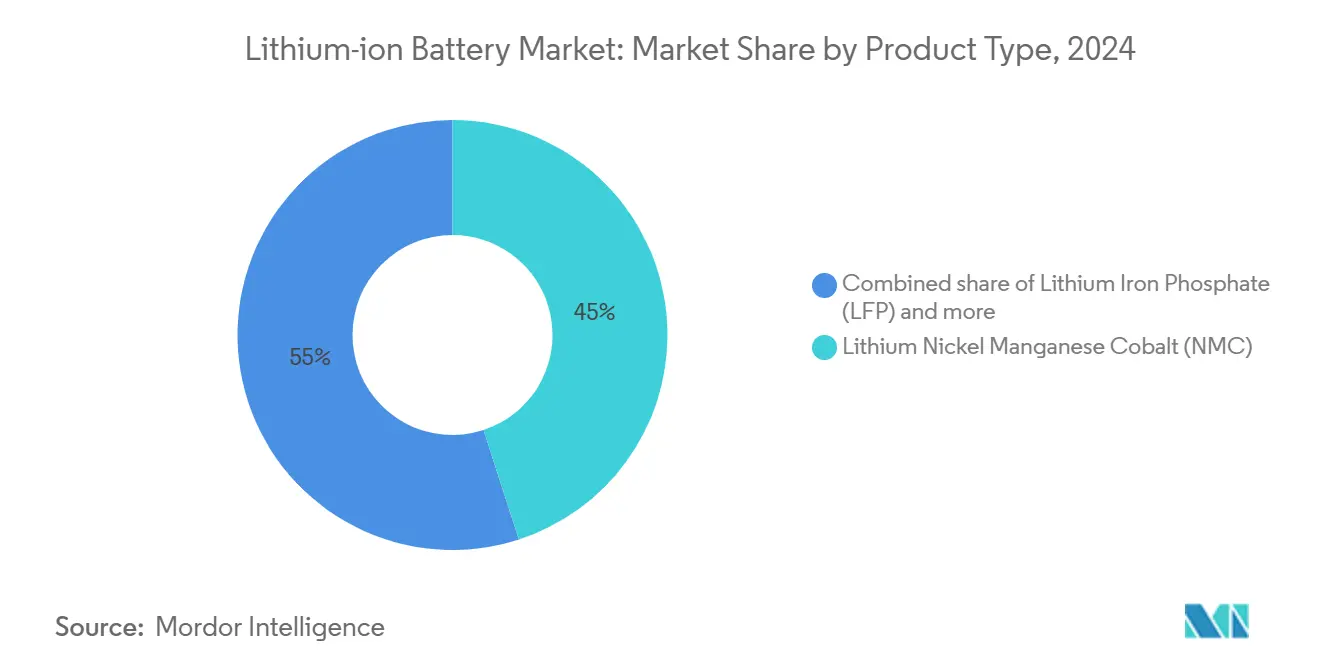

- Par type de produit, le nickel manganèse cobalt lithium détenait 45 % de la part de marché des batteries lithium-ion en 2024 ; le phosphate de fer lithium devrait se développer à un TCAC de 23,4 % jusqu'en 2030.

- Par facteur de forme, les cellules cylindriques menaient avec 50 % de part de revenus en 2024, tandis que les cellules pochettes enregistrent la croissance la plus rapide à 22,5 % de TCAC jusqu'en 2030.

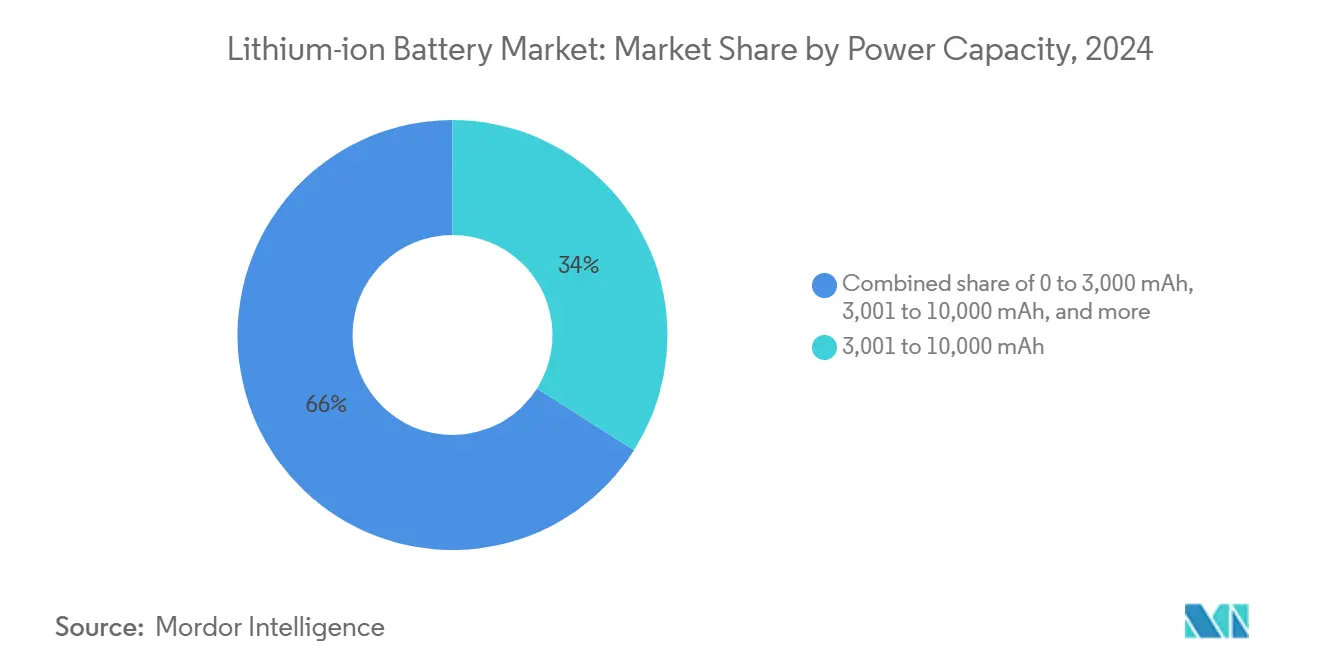

- Par capacité énergétique, les cellules de 3 001-10 000 mAh représentaient 35 % de la part de la taille du marché des batteries lithium-ion en 2024 ; les cellules au-dessus de 60 000 mAh devraient progresser à un TCAC de 27,7 %.

- Par secteur d'utilisation finale, l'automobile commandait 55 % de la taille du marché des batteries lithium-ion en 2024, tandis que le stockage stationnaire devrait croître à un TCAC de 28,9 % jusqu'en 2030.

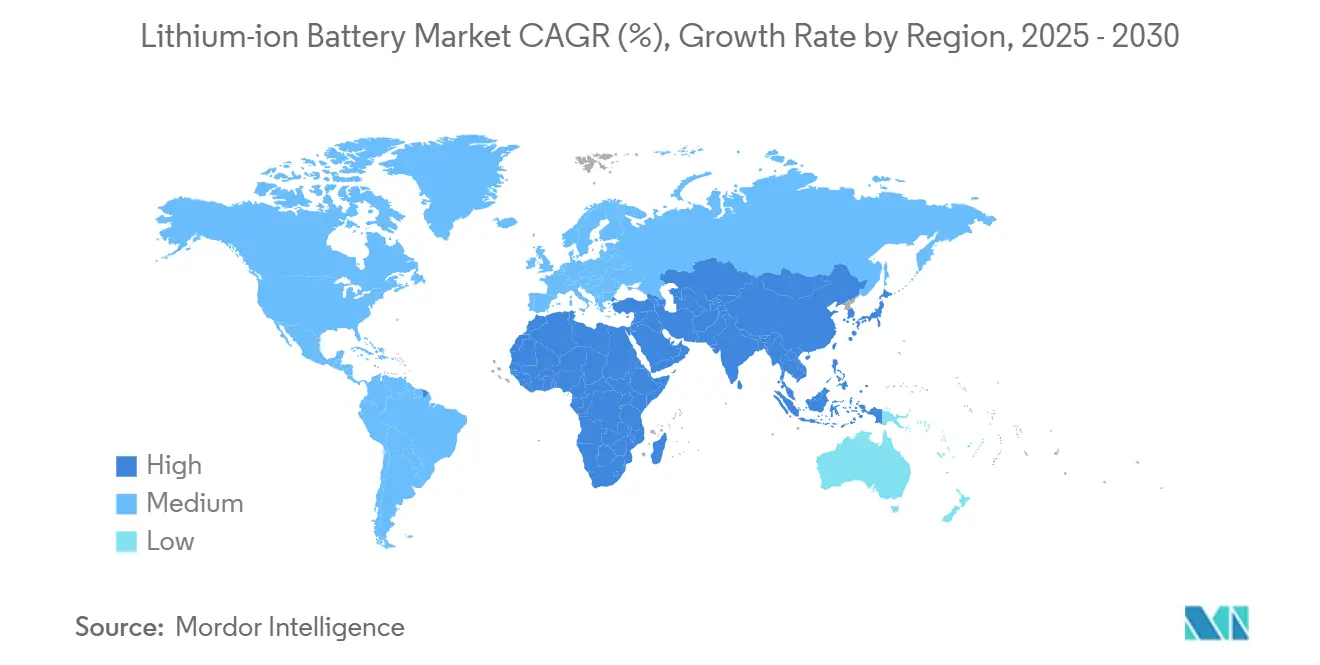

- Par géographie, l'Asie-Pacifique a capturé 55 % de la part de marché des batteries lithium-ion en 2024 ; la région devrait afficher un TCAC de 31 %, le plus élevé au monde.

Tendances et perspectives du marché mondial des batteries lithium-ion

Analyse d'impact des moteurs

| Moteur | (~) % d'impact sur les prévisions de TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Demande croissante de batteries à haute densité énergétique dans les véhicules électriques longue portée | +5.30% | Amérique du Nord et Europe | Moyen terme (2-4 ans) |

| Déploiement de gigafactories ' Made in China 2025 ' de la Chine | +4.80% | Asie-Pacifique et répercussions mondiales | Moyen terme (2-4 ans) |

| Déploiement rapide des achats de stockage à l'échelle des services publics américains | +3.90% | Amérique du Nord | Court terme (≤2 ans) |

| Migration des centres de données nordiques du VRLA vers le lithium-ion | +2.70% | Europe (Pays nordiques) | Moyen terme (2-4 ans) |

| Objectifs GES de l'OMI stimulant l'adoption de batteries de qualité marine | +2.1% | Europe | Long terme (≥4 ans) |

| Passage des équipementiers au LFP pour les véhicules électriques d'entrée de gamme en Inde | +1.9% | Asie-Pacifique (Inde) | Court terme (≤2 ans) |

| Source: Mordor Intelligence | |||

Demande croissante de batteries à haute densité énergétique dans les plateformes de véhicules électriques longue portée

Les fabricants poussent au-delà de 300 Wh kg⁻¹ vers des cellules qui promettent 400 miles d'autonomie sans agrandir les packs. Les anodes à dominante silicium augmentent l'énergie spécifique jusqu'à 40 % par rapport au graphite.[1]International Council on Clean Transportation, "Silicon Anodes and the Next Leap in EV Range," theicct.org Le mouvement coïncide avec l'adoption d'architectures cellule-vers-pack qui réduisent le poids structurel et diminuent les coûts de production. La parité de prix avec les chimies existantes est maintenant attendue avant 2029, trois ans plus tôt que les estimations précédentes. Les constructeurs automobiles considèrent ces avancées comme critiques pour l'acceptation grand public des véhicules électriques en Amérique du Nord et en Europe, marchés où l'anxiété d'autonomie reste un obstacle principal. Par conséquent, les contrats d'approvisionnement stipulent de plus en plus des objectifs de densité énergétique, créant de nouveaux créneaux premium dans le marché des batteries lithium-ion.

Politique industrielle chinoise (' Made in China 2025 ') accélérant le déploiement domestique de gigafactories Li-ion

La Chine a expédié 93,5 % des batteries de stockage d'énergie mondiales en 2024, reflétant une échelle inégalée dans la fabrication de cellules et les matériaux en amont. L'intégration verticale s'étend du raffinage des matières premières à l'assemblage des modules, permettant des coûts de production environ 20 % inférieurs aux pairs européens malgré des intrants de matières premières similaires. Le fournisseur champion CATL exploite cet avantage de coût pour s'étendre en Indonésie, sécurisant l'approvisionnement en nickel, et en Hongrie, où une usine multi-GWh servira les équipementiers européens. La poussée politique cimente la domination de fournisseur de la Chine et force les régions rivales à subventionner des projets locaux pour préserver l'autonomie stratégique. Cet avantage structurel maintient un rôle pivot pour les entreprises chinoises dans le marché des batteries lithium-ion.

Déploiement rapide des achats de stockage d'énergie par batteries à l'échelle des services publics aux États-Unis

La capacité de batteries à l'échelle des services publics américains a augmenté de 66 % à 26 GW en 2024, avec 12,3 GW supplémentaires sous contrat.[2]International Energy Agency, "Battery Supply Chain Review 2024," iea.org La Californie mène avec 7,3 GW installés et le Texas suit à 3,2 GW. Les cycles d'approvisionnement se sont compressés d'années à mois, stimulés par des systèmes standardisés de 4 heures qui servent à la fois les flux de revenus d'arbitrage énergétique et de régulation de fréquence. Alors que les revenus marchands des services auxiliaires diminuent, les propriétaires d'actifs adoptent des modèles de revenus empilés combinant capacité, adéquation des ressources et trading du marché de gros. Ce profil de demande encourage les fabricants de batteries à concevoir des produits longue durée et haute performance distincts des cellules automobiles, élargissant le volume adressable dans le marché des batteries lithium-ion.

Migration de sauvegarde des centres de données stationnaires du VRLA vers le lithium-ion dans les pays nordiques

Les opérateurs de centres de données en Suède, Finlande et Danemark spécifient des batteries lithium-ion pour débloquer jusqu'à 70 % d'économies d'espace par rapport aux unités VRLA, une métrique critique où le coût immobilier est élevé. La chimie lithium-ion tolère également les températures ambiantes sous zéro typiques des sites nordiques sans dégradation de performance, réduisant la consommation énergétique de CVC. La durée de service plus longue et la maintenance réduite compensent le coût en capital plus élevé, produisant un coût total de possession plus bas sur un horizon de 15 ans. La tendance gagne en dynamisme alors que les fournisseurs cloud hyperscale publient des guides de conception standardisant la sauvegarde lithium-ion, renforçant l'adoption sur le marché de colocation régional.

Analyse d'impact des contraintes

| Contrainte | (~) % d'impact sur les prévisions de TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Tension d'approvisionnement en anode de graphite due aux réductions environnementales chinoises | -2.5% | Mondial, avec impact le plus élevé en Amérique du Nord et Europe | Moyen terme (2-4 ans) |

| Inflation des coûts d'additifs d'électrolyte haute tension post-conflit ukrainien | -1.8% | Europe, avec répercussions sur les marchés mondiaux | Court terme (≤ 2 ans) |

| Barrières commerciales américano-européennes sur les minéraux critiques sapant les chaînes d'approvisionnement transatlantiques | -1.4% | Amérique du Nord et Europe, impact bilatéral | Moyen terme (2-4 ans) |

| Retard d'infrastructure de recyclage retardant les flux de matériaux circulaires en Océanie | -0.9% | Océanie, avec répercussions mondiales limitées | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Tension d'approvisionnement en anode de graphite due aux réductions environnementales chinoises

La Chine fournit environ 90 % du matériau d'anode mondial. Les arrêts temporaires dans le Heilongjiang et la Mongolie intérieure ont réduit la production de 15 % pendant les inspections environnementales de 2024. Les usines de cellules en aval aux États-Unis et en Europe ont signalé des extensions de délais de livraison et des augmentations de prix au comptant, exposant le risque de concentration géographique. Les projets de graphite synthétique en Corée du Sud et aux États-Unis visent à diversifier l'approvisionnement ; cependant, les volumes commerciaux retarderont la demande pendant plusieurs années. Le risque de pénurie pousse certains constructeurs automobiles à évaluer les anodes riches en silicium plus rapidement que prévu, remodelant les feuilles de route matérielles dans le marché des batteries lithium-ion.

Inflation des coûts d'additifs d'électrolyte haute tension post-conflit ukrainien

Les solvants fluorés permettant un fonctionnement à 4,4 V ont vu leurs prix augmenter de 30-40 % suite aux perturbations chez les producteurs ukrainiens et russes qui détenaient 15 % de part mondiale avant 2024. Les fabricants européens de cellules ont absorbé des coûts plus élevés ou reformulé des électrolytes au détriment de la durée de vie cyclique. Les programmes de recherche explorent maintenant des voies synthétiques avec des bases de matières premières plus larges pour reconstruire la résilience. Cet épisode souligne l'exposition géopolitique pour les produits chimiques spécialisés critiques aux formats de cellules premium et place une pression de coût à court terme sur les produits NMC et NCA haute énergie dans le marché des batteries lithium-ion.

Analyse par segment

Par type de produit : LFP défie la dominance NMC

NMC représentait 45 % de la part de marché des batteries lithium-ion en 2024, soutenu par sa haute densité énergétique qui convient aux véhicules électriques premium. La taille du marché des batteries lithium-ion pour LFP devrait croître à un TCAC de 23,4 % jusqu'en 2030, érodant l'avance de NMC alors que les modèles sensibles aux coûts prolifèrent. Les revêtements de cathode améliorés et les tolérances de cellules plus serrées élèvent la densité énergétique LFP dans des gammes autrefois réservées aux chimies riches en nickel, réduisant le coût total du pack et atténuant la volatilité des prix du cobalt.

Les trajectoires de demande divergent par application. NMC conserve une emprise dans les véhicules électriques de performance et les projets aérospatiaux nécessitant une autonomie maximale, tandis que LCO maintient sa pertinence dans l'électronique grand public phare. LTO et LMFP servent des cas d'usage de niche où la durée de vie cyclique extrême ou la tolérance de température est primordiale. L'hybridation inter-chimie - telle que l'ajout de manganèse au LFP - souligne comment les fournisseurs personnalisent l'électrochimie pour répondre à des enveloppes de performance spécifiques à l'intérieur de l'industrie des batteries lithium-ion.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par facteur de forme : La flexibilité de conception stimule la croissance des pochettes

Les cellules cylindriques détenaient 50 % du marché des batteries lithium-ion en 2024, ancrées par les constructeurs automobiles établis exploitant des lignes d'assemblage hautement automatisées. Les cellules pochettes, cependant, se développent à un TCAC de 22,5 % d'ici 2030 car leur profil mince permet une efficacité d'emballage plus élevée dans des espaces contraints. Les tests comparatifs montrent que les formats pochettes livrent 6-8 % d'énergie gravimétrique plus élevée au niveau du pack quand intégrés dans des châssis planche à roulettes.

Les cellules prismatiques, représentant environ 40 % des expéditions, trouvent un équilibre entre robustesse mécanique et efficacité volumétrique, les rendant populaires parmi les plateformes chinoises de bus et camions. Le paysage des facteurs de forme se segmente ainsi par philosophie de conception des équipementiers : la feuille de route de cellule cylindrique 4680 de Tesla privilégie l'échelle et la densité énergétique, tandis que les prismatiques style-lame de BYD championne la sécurité et le coût. Cette coexistence démontre comment des stratégies différenciées prospèrent dans le marché diversifié des batteries lithium-ion.

Par capacité énergétique : Les cellules haute capacité permettent de nouvelles applications

Les cellules au-dessus de 60 000 mAh enregistrent la croissance la plus rapide à un TCAC de 27,7 %, reflétant l'adoption croissante de véhicules électriques lourds et de projets de stockage sur réseau. La taille du marché des batteries lithium-ion pour cette bande bénéficie d'usines sur mesure qui gèrent des électrodes plus épaisses et des plaques plus larges, réduisant le coût de fabrication par kilowatt-heure.

Inversement, la classe 3 001-10 000 mAh détenait une part de 35 % en 2024, sous-tendant smartphones, ordinateurs portables et tablettes. Les gains incrémentaux continus dans la densité d'électrode maintiennent ce segment grand public extrêmement compétitif en prix. Les appareils portables et IoT continuent de dépendre de micro-cellules sub-3 000 mAh où l'empreinte surpasse la capacité, tandis que la bande moyenne 10 001-60 000 mAh sert les outils électriques et la mobilité légère. Chaque tranche engendre des innovations ciblées, des additifs d'électrolyte avancés qui freinent le gonflement dans les petites cellules aux plaques de refroidissement actives pour les modules haute capacité, renforçant la spécialisation dans le marché des batteries lithium-ion.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par secteur d'utilisation finale : Les systèmes de stockage dépassent la croissance automobile

Le stockage d'énergie stationnaire devrait surpasser tous les autres segments à un TCAC de 28,9 % jusqu'en 2030. Les systèmes multi-heures lissent la variabilité solaire et éolienne, avec des expéditions mondiales atteignant 369,8 GWh en 2024, en hausse de 64,9 % d'une année sur l'autre. Les services publics procurent maintenant des batteries giga-échelle aux côtés des fermes solaires, créant une chaîne d'approvisionnement dédiée pour les chimies longue durée.

L'automobile a maintenu une part de 55 % de la taille du marché des batteries lithium-ion en 2024 alors que les ventes de véhicules électriques ont atteint 20 % du volume mondial de véhicules légers. L'électronique grand public, bien que mature, reste importante, stimulée par les smartphones riches en fonctionnalités et les appareils AR nécessitant une densité de puissance toujours plus grande. Les segments industriels migrent du plomb-acide vers le lithium-ion pour les outils électriques et l'équipement de manutention, reflétant les avantages du coût total de possession. Les applications aérospatiales, de défense et marines de niche commandent des marges premium qui récompensent les fournisseurs capables de certifier des normes de sécurité rigoureuses.

Analyse géographique

L'Asie-Pacifique commandait 55 % du marché des batteries lithium-ion en 2024 et devrait afficher un TCAC de 31 % jusqu'en 2030. La Chine seule représente environ 70 % de la production mondiale de cellules et 90 % des matériaux d'anode, exploitant les économies d'échelle et les chaînes d'approvisionnement intégrées.[3]Batteries Europe, "Strategic Research Agenda for Batteries 2025 Update," batterieseurope.eu Le Japon et la Corée du Sud continuent de se concentrer sur les chimies haute performance, tandis que l'Inde accélère les constructions de gigafactories domestiques sous son programme d'incitation liée à la production visant 104 GWh de capacité annuelle d'ici 2030.

L'Amérique du Nord bénéficie de la Loi de réduction de l'inflation, avec une capacité nominale de cellules projetée pour atteindre 1 300 GWh yr⁻¹ d'ici 2030, suffisante pour 10 millions de véhicules électriques.[4]Argonne National Laboratory, "Battery Manufacturing in North America: Capacity Outlook," anl.gov Les nouvelles usines se regroupent le long du corridor Midwest-vers-Southeast où le nickel de qualité batterie, l'hydroxyde de lithium et les installations de recyclage se co-localisent. Les défis demeurent dans l'extension des matériaux de cathode précurseurs, poussant des coentreprises avec des partenaires asiatiques pour transférer le savoir-faire processuel.

L'Europe vise 30 % de la production mondiale de cellules d'ici 2030, menée par le complexe LG Energy Solution de 115 GWh de Pologne et de nouveaux projets en Hongrie. Les réglementations strictes d'empreinte carbone poussent les fabricants vers l'électricité renouvelable et des schémas de recyclage robustes. Pendant ce temps, l'Amérique du Sud monétise les ressources de saumure de lithium, avec Sal de Vida d'Argentine visant 15 kt yr⁻¹ de carbonate de qualité batterie. Le Moyen-Orient et l'Afrique exploitent des partenariats de minéraux critiques, exemplifiés par une usine de packs lithium-ion ougandaise servant la demande régionale de stockage solaire-plus-stockage.

Paysage concurrentiel

Les cinq plus grands fabricants de cellules - CATL, BYD, LG Energy Solution, Panasonic et Samsung SDI - contrôlaient environ 70 % des expéditions mondiales en 2024, donnant au marché des batteries lithium-ion un profil modérément concentré. Les entreprises chinoises occupaient huit des dix premières positions, avec CATL seul expédiant près de 110 GWh, équivalent à 29,5 % de part. L'échelle se traduit en leadership de coût, permettant une tarification agressive qui presse les nouveaux entrants.

Les mouvements stratégiques se centrent sur l'intégration verticale. CATL sécurise le nickel en amont par des coentreprises indonésiennes, tandis que LG Energy Solution ramène les lignes LFP en interne dans son usine du Michigan pour diversifier les options chimiques. Les fournisseurs investissent aussi dans le recyclage en boucle fermée, couvrant la volatilité des matières premières et répondant aux exigences réglementaires émergentes. Les challengers occidentaux mettent l'accent sur la différenciation technologique ; Northvolt se positionne sur l'approvisionnement durable et l'intensité carbone faible, tandis que QuantumScape et Solid Power ciblent les percées état-solide.

Les perturbateurs émergents poursuivent des opportunités de niche en dehors de l'automobile grand public. Saft se concentre sur les batteries aérospatiales haute fiabilité, Toshiba pousse SCiB LTO pour les bus à charge rapide et les navires marins, et Farasis prototype des cathodes haut-manganèse pour les camions long-courrier. Plus de 20 entreprises visent la production de masse état-solide avant 2030, signalant une inflexion technologique potentielle qui pourrait remodeler les hiérarchies concurrentielles dans le marché des batteries lithium-ion.

Leaders de l'industrie des batteries lithium-ion

-

Contemporary Amperex Technology Co., Ltd. (CATL)

-

BYD Company Limited

-

LG Energy Solution Ltd.

-

Panasonic Holdings Corp.

-

SK On Co., Ltd.

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Mai 2025 : LG Energy Solution a commencé la production en volume de batteries LFP pour les systèmes de stockage d'énergie dans son installation du Michigan, ciblant 25 % de la demande ESS américaine.

- Mai 2025 : Webber Electrocorp a dévoilé un BMS intelligent conforme à AIS-156 Phase II, proposant des alertes d'emballement thermique pour les packs de véhicules électriques 48-60 V.

- Avril 2025 : CATL a déclaré des plans pour lever au moins 5 milliards USD via une cotation à Hong Kong pour financer une nouvelle usine de batteries en Hongrie et s'associer sur une coentreprise européenne.

- Janvier 2025 : L'Institution Faraday a rapporté des percées dans la recherche lithium-ion, incluant des collaborations avec le Chili et l'Argentine pour renforcer les chaînes d'approvisionnement.

Portée du rapport sur le marché mondial des batteries lithium-ion

Une batterie lithium-ion est une batterie rechargeable qui consiste en une anode, cathode, et électrolyte. Différents types de matériaux d'anode et cathode permettent aux concepteurs de concevoir des batteries selon leurs applications. Les batteries lithium-ion sont préférées par rapport aux autres batteries principalement en raison de leur haute densité énergétique.

Le marché des batteries lithium-ion est segmenté par application et géographie. Par application, le marché est segmenté en appareils électroniques, automobiles, stockage d'énergie stationnaire, et autres applications. Le rapport couvre également la taille du marché et les prévisions pour le marché des batteries lithium-ion dans les principales régions, telles que l'Asie-Pacifique, l'Amérique du Nord, l'Europe, l'Amérique du Sud, le Moyen-Orient, et l'Afrique. Pour chaque segment, les tailles de marché et prévisions ont été faites basées sur les revenus (USD).

| Oxyde de lithium cobalt (LCO) |

| Phosphate de fer lithium (LFP) |

| Nickel manganèse cobalt lithium (NMC) |

| Nickel cobalt aluminium lithium (NCA) |

| Oxyde de manganèse lithium (LMO) |

| Titanate de lithium (LTO) |

| Cylindrique |

| Prismatique |

| Pochette |

| 0 à 3 000 mAh |

| 3 001 à 10 000 mAh |

| 10 001 à 60 000 mAh |

| Au-dessus de 60 000 mAh |

| Automobile (VE, HEV, PHEV) |

| Électronique grand public |

| Industriel et outils électriques |

| Stockage d'énergie stationnaire |

| Aérospatial et défense |

| Marine |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| Europe | Royaume-Uni |

| Allemagne | |

| France | |

| Espagne | |

| Pays nordiques | |

| Russie | |

| Reste de l'Europe | |

| Asie-Pacifique | Chine |

| Inde | |

| Japon | |

| Corée du Sud | |

| Malaisie | |

| Thaïlande | |

| Indonésie | |

| Vietnam | |

| Australie | |

| Reste de l'Asie-Pacifique | |

| Amérique du Sud | Brésil |

| Argentine | |

| Colombie | |

| Reste de l'Amérique du Sud | |

| Moyen-Orient et Afrique | Émirats arabes unis |

| Arabie saoudite | |

| Afrique du Sud | |

| Égypte | |

| Reste du Moyen-Orient et de l'Afrique |

| Par type de produit | Oxyde de lithium cobalt (LCO) | |

| Phosphate de fer lithium (LFP) | ||

| Nickel manganèse cobalt lithium (NMC) | ||

| Nickel cobalt aluminium lithium (NCA) | ||

| Oxyde de manganèse lithium (LMO) | ||

| Titanate de lithium (LTO) | ||

| Par facteur de forme | Cylindrique | |

| Prismatique | ||

| Pochette | ||

| Par capacité énergétique | 0 à 3 000 mAh | |

| 3 001 à 10 000 mAh | ||

| 10 001 à 60 000 mAh | ||

| Au-dessus de 60 000 mAh | ||

| Par secteur d'utilisation finale | Automobile (VE, HEV, PHEV) | |

| Électronique grand public | ||

| Industriel et outils électriques | ||

| Stockage d'énergie stationnaire | ||

| Aérospatial et défense | ||

| Marine | ||

| Par géographie | Amérique du Nord | États-Unis |

| Canada | ||

| Mexique | ||

| Europe | Royaume-Uni | |

| Allemagne | ||

| France | ||

| Espagne | ||

| Pays nordiques | ||

| Russie | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Inde | ||

| Japon | ||

| Corée du Sud | ||

| Malaisie | ||

| Thaïlande | ||

| Indonésie | ||

| Vietnam | ||

| Australie | ||

| Reste de l'Asie-Pacifique | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Colombie | ||

| Reste de l'Amérique du Sud | ||

| Moyen-Orient et Afrique | Émirats arabes unis | |

| Arabie saoudite | ||

| Afrique du Sud | ||

| Égypte | ||

| Reste du Moyen-Orient et de l'Afrique | ||

Questions clés auxquelles répond le rapport

Quelle est la taille actuelle du marché des batteries lithium-ion ?

Le marché s'élève à 94,85 milliards USD en 2024 et devrait s'étendre à 304,22 milliards USD d'ici 2030.

Quelle chimie croît le plus rapidement dans le marché des batteries lithium-ion ?

Le phosphate de fer lithium devrait croître à un TCAC de 23,4 % jusqu'en 2030, dépassant les autres chimies.

Pourquoi l'Asie-Pacifique domine-t-elle l'approvisionnement en batteries lithium-ion ?

L'écosystème de fabrication intégré de la Chine livre plus de 70 % de la production mondiale de cellules et sécurise les matériaux en amont, donnant à la région une part de marché de 55 % en 2024.

À quelle vitesse le secteur de stockage à l'échelle des services publics américains se développe-t-il ?

La capacité installée a atteint 26 GW en 2024, une augmentation de 66 % par rapport à 2023, avec des délais d'approvisionnement raccourcissant considérablement.

Quels facteurs contraignent la croissance des batteries lithium-ion ?

La tension d'approvisionnement en anode de graphite due aux réductions environnementales chinoises et l'inflation des coûts d'additifs d'électrolyte haute tension liée au conflit ukrainien sont des vents contraires clés.

Quand les batteries état-solide pourraient-elles entrer en production de masse ?

Plus de 20 entreprises ciblent le déploiement commercial entre 2027 et 2030, remodelant potentiellement les dynamiques concurrentielles.

Dernière mise à jour de la page le: