Taille et part du marché des batteries industrielles

Analyse du marché des batteries industrielles par Mordor Intelligence

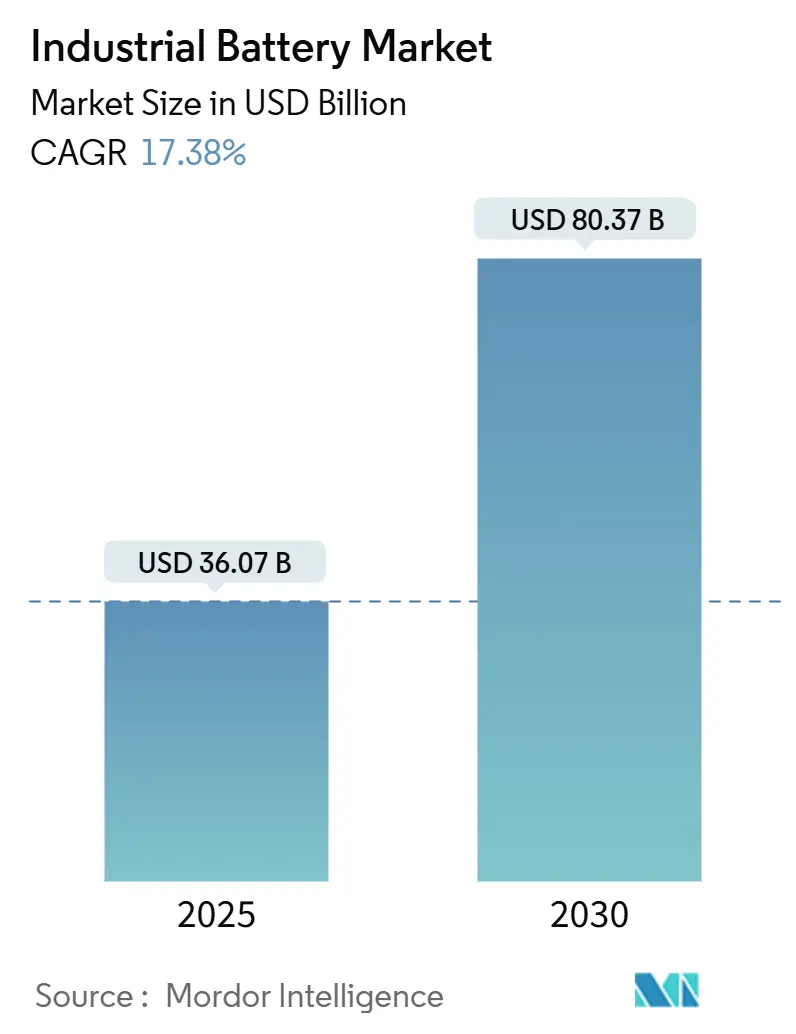

La taille du marché des batteries industrielles est estimée à 36,07 milliards USD en 2025 et devrait atteindre 80,37 milliards USD d'ici 2030, soit un TCAC de 17,38 % pendant la période de prévision (2025-2030).

La baisse des prix du lithium-ion, l'expansion des projets de stockage à l'échelle du réseau et la marche vers l'automatisation des entrepôts positionnent les batteries comme une infrastructure indispensable pour les agendas de transition énergétique. Le soutien politique accru aux États-Unis et en Europe stimule de nouvelles capacités de fabrication, tandis que l'Asie-Pacifique exploite des chaînes d'approvisionnement intégrées pour maintenir le leadership des coûts. La consolidation s'accélère alors que les principaux fabricants de cellules remontent en amont vers les matières premières et descendent en aval vers l'intégration de systèmes pour sécuriser les marges, compenser la volatilité des prix des minéraux et se conformer aux normes de sécurité de plus en plus strictes. Dans le même temps, les modèles de location de seconde vie, les déploiements de micro-réseaux et l'essor des alternatives au sodium-ion élargissent le pool d'applications adressables et ancrent la demande à long terme pour le marché des batteries industrielles.

Points clés du rapport

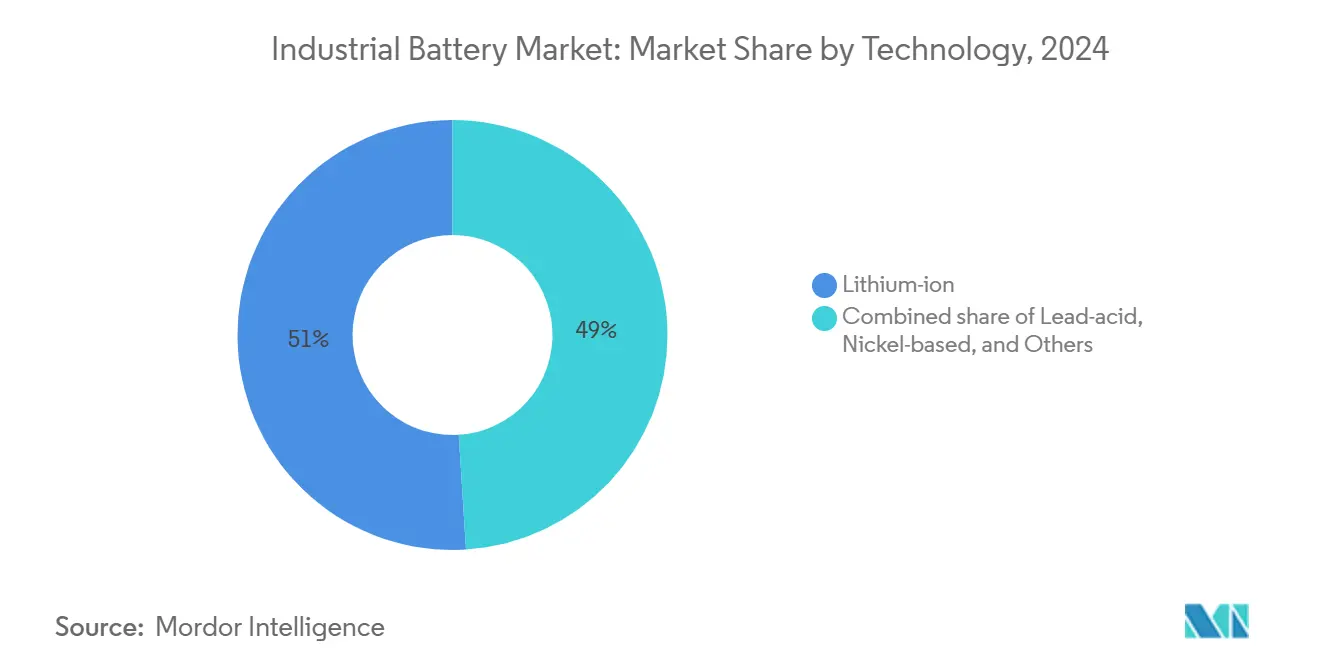

- Par technologie, le lithium-ion détenait 51,16 % de la part de marché des batteries industrielles en 2024 ; le sodium-ion devrait croître à un TCAC de 18,41 % jusqu'en 2030.

- Par application, le chariot élévateur et la force motrice menaient avec 31,47 % de part de revenus en 2024, tandis que les véhicules guidés automatisés devraient s'étendre à un TCAC de 18,53 % jusqu'en 2030.

- Par secteur d'utilisateur final, le segment énergie et services publics représentait 37,74 % de la taille du marché des batteries industrielles en 2024 et croît à un TCAC de 18,07 % jusqu'en 2030.

- Par géographie, l'Asie-Pacifique commandait 49,81 % du marché des batteries industrielles en 2024 ; l'Asie-Pacifique enregistre le TCAC projeté le plus rapide à 19,45 % jusqu'en 2030.

- CATL, BYD, LG Energy Solution, EnerSys et East Penn détenaient collectivement une part importante des revenus de 2024, soulignant un champ concurrentiel modérément fragmenté.

Tendances et perspectives du marché mondial des batteries industrielles

Analyse de l'impact des moteurs

| Moteur | (~) % d'impact sur les prévisions du TCAC | Pertinence géographique | Horizon temporel d'impact |

|---|---|---|---|

| Courbe décroissante des coûts des batteries lithium-ion | +3.2% | Mondial, gains précoces en Chine et Amérique du Nord | Moyen terme (2-4 ans) |

| Déploiements d'ESS alimentés par les énergies renouvelables | +2.8% | Mondial, élevé en Asie-Pacifique et Amérique du Nord | Long terme (≥ 4 ans) |

| Poussée de l'automatisation des entrepôts et des AGV | +2.1% | Amérique du Nord et UE au cœur, débordement vers APAC | Court terme (≤ 2 ans) |

| Micro-réseaux CC dans les centres de données | +1.9% | Mondial, adoption précoce en Amérique du Nord | Moyen terme (2-4 ans) |

| Mandats de stockage pour tours télécom | +1.5% | APAC et MEA, latent en Amérique latine | Court terme (≤ 2 ans) |

| Modèles de location de seconde vie pilotés par les OEM | +1.2% | Pilotes Amérique du Nord et UE, expansion mondiale | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Courbe décroissante des coûts des batteries lithium-ion

Les prix moyens des packs lithium-ion ont chuté de 89 % entre 2010 et 2024 pour atteindre 139 USD/kWh et tendent vers le point de bascule de 100 USD/kWh qui débloque l'adoption industrielle de masse. La capacité nominale mondiale est passée de 95 GWh en 2020 à plus de 1 200 GWh en 2024, générant des économies d'échelle et une utilisation plus élevée des usines en Chine. Le complexe de LG Energy Solution en Arizona ajoutera 43 GWh de production annuelle à partir de 2025, visant des coûts de production 25 % inférieurs aux moyennes nord-américaines en vigueur. Des prix plus bas élargissent la base installée, permettant des modèles de batterie en tant que service qui transforment les capex en opex et réduisent le risque d'adoption client. La boucle vertueuse de la baisse des prix et de l'augmentation des volumes devrait consolider le leadership du lithium-ion dans le marché des batteries industrielles tout en ouvrant la voie aux introductions de sodium-ion et d'état solide à haut volume plus tard dans la décennie.

Déploiements d'ESS alimentés par les énergies renouvelables

Les ajouts mondiaux de batteries à l'échelle du réseau ont atteint 15 GW en 2024, alors que les services publics intègrent le stockage pour stabiliser les réseaux avec une pénétration renouvelable supérieure à 30 %.[1]"Les installations mondiales de stockage d'énergie atteignent 15 GW en 2024," Energy Storage News, energystoragenews.com La Californie seule a accéléré des projets d'une valeur de 4,6 GWh, tandis que le Queensland a mis en service plusieurs systèmes de 300-500 MWh pour soutenir son objectif de 50 % d'énergies renouvelables. Au-delà du domaine des services publics, les micro-réseaux industriels associent le solaire sur toit avec des batteries sur site pour réduire les charges de demande et garantir la continuité de l'alimentation. Les baisses de coûts, les architectures modulaires et les cadres d'approvisionnement rationalisés font des batteries la solution la moins coûteuse pour le contrôle de fréquence et les réserves de capacité, générant un vent porteur structurel pour le marché des batteries industrielles.

Poussée de l'automatisation des entrepôts et des AGV

La flotte mondiale d'AGV croît de 35 % par an alors que les centres de traitement de commerce électronique automatisent pour contrer les pénuries de main-d'œuvre.[2]"L'adoption d'AGV s'accélère dans les centres de traitement," Rockwell Automation, rockwellautomation.com L'électrification des chariots élévateurs forme l'épine dorsale de ce changement : les modules lithium-ion permettent une recharge d'opportunité rapide, éliminent les salles d'échange de batteries et prolongent la durée de vie du cycle au-delà de 4 000 décharges profondes. Amazon, JD.com et DHL opèrent des milliers de robots alimentés par batterie qui exigent une infrastructure de recharge à haut débit, poussant les intégrateurs à spécifier des chimies premium. Les exigences d'opération continue stimulent l'innovation autour de packs LFP haute puissance capables de recharge complète en moins de 60 minutes, renforçant la traction des chimies avancées dans le marché des batteries industrielles.

Micro-réseaux CC dans les centres de données

Les opérateurs hyperscale remplacent les architectures AC héritées par des micro-réseaux CC qui couplent panneaux solaires, piles à combustible et bancs de batteries pour réduire les pertes de conversion de 10-15 %.[3]"UPS interactif avec le réseau pour centres de données," Microsoft, microsoft.com Les batteries fournissent désormais sauvegarde, écrêtage de pointe et revenus de services réseau dans des systèmes unifiés, raccourcissant le retour sur investissement à moins de trois ans dans de nombreux sites nord-américains. Le portefeuille renouvelable agrégé de Google dépasse 10 GW, et le stockage colocalisé assure un appariement d'énergie propre 24h/24 et 7j/7 pour les charges de travail de calcul sensibles à la latence. Les centres de données de périphérie dans les régions avec des réseaux instables reproduisent le modèle, créant une niche à croissance rapide qui exige des solutions de batterie à cycle élevé et longue durée et cimente l'alimentation des centres de données comme un pilier de croissance stratégique dans le marché des batteries industrielles.

Analyse de l'impact des contraintes

| Contrainte | (~) % d'impact sur les prévisions du TCAC | Pertinence géographique | Horizon temporel d'impact |

|---|---|---|---|

| Volatilité des prix des minéraux critiques | -2.3% | Mondial, avec des impacts aigus dans les régions dépendantes des importations | Court terme (≤ 2 ans) |

| Réglementations sur la pollution du plomb-acide | -1.8% | UE et Amérique du Nord principalement, s'étendant aux centres urbains APAC | Moyen terme (2-4 ans) |

| Effet ' attendre et voir ' de la technologie à état solide | -1.4% | Mondial, concentré dans les applications premium et les premiers adopteurs | Moyen terme (2-4 ans) |

| Coûts d'assurance croissants du risque d'incendie BESS | -1.1% | Amérique du Nord et UE principalement, avec débordement réglementaire vers APAC | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Volatilité des prix des minéraux critiques

Les prix du carbonate de lithium ont bondi de 1 000 % de 2020-2022 avant de glisser de 80 % en 2024, perturbant les stratégies d'approvisionnement et la planification des marges.[4]"Perspectives mondiales des minéraux critiques 2025," Agence internationale de l'énergie, iea.org Le cobalt et le nickel présentent des oscillations similaires causées par les tensions géopolitiques et les restrictions d'exportation en République démocratique du Congo et en Indonésie. Les minéraux représentent jusqu'à 50 % du coût du système lithium-ion ; la volatilité se traduit donc par de larges variations dans le coût total de possession projeté. Les fabricants se couvrent par des accords de prélèvement pluriannuels, des matières premières diversifiées et des programmes de recyclage, mais les petits acteurs font face à une pression sur les bilans. Les prospecteurs de chimies sodium-ion et à base de fer positionnent leurs technologies comme des tampons contre les chocs de prix, créant une tendance compensatoire qui tempère le risque de volatilité pour le marché des batteries industrielles.

Réglementations sur la pollution du plomb-acide

Des plafonds d'émissions plus stricts sous la révision EPA américaine de 2024 augmentent les coûts de conformité pour les fonderies et recycleurs de plomb d'environ 18 %. Le règlement européen sur les batteries impose des obligations de déclaration du berceau à la tombe et une responsabilité élargie du producteur qui érode l'avantage coût de l'alimentation de secours plomb-acide. La proposition de la Californie de restreindre l'utilisation intérieure des chariots élévateurs plomb-acide signale une trajectoire plus large d'élimination progressive motivée par la santé. Les producteurs répondent avec des améliorations de recyclage en boucle fermée et des processus de pâte plus propres, mais les dépenses d'investissement resserrent les marges et accélèrent la migration des clients vers le lithium-ion. L'impact net est une contraction progressive des volumes plomb-acide, réallouant les parts vers les chimies avancées et renforçant les perspectives de croissance pour le marché des batteries industrielles.

Analyse des segments

Par technologie : La dominance du lithium-ion s'accélère

Le lithium-ion a capturé 51 % de la part de marché des batteries industrielles en 2024, soutenu par une chute de coût de 89 % sur une décennie et une efficacité aller-retour supérieure. Le segment devrait s'étendre à un TCAC de 18 % jusqu'en 2030 alors que les formulations LFP offrent une rétention de capacité de 95 % après 6 000 cycles, poussant le coût de possession à vie sous 0,08 USD par kWh livré. Le sodium-ion entre à l'échelle commerciale via le lancement de CATL en 2024, offrant 30 % de coûts matériaux inférieurs et une performance concurrentielle pour le stockage stationnaire. Les batteries à flux maintiennent une position dans les applications nécessitant plus de huit heures de décharge ; une installation redox au vanadium de 100 MW/400 MWh en Chine illustre des durées de vie bancables de 20 ans. Le nickel-cadmium et l'hydrure métallique de nickel approvisionnent des niches d'environnement difficile où l'opération de -40 °C à 70 °C est essentielle, notamment dans les champs pétrolifères éloignés. Les prototypes à état solide promettant 50 % de densité énergétique plus élevée s'alignent pour la production pilote après 2027, avec les constructeurs automobiles mondiaux soutenant conjointement les lignes de qualification de production.

La taille du marché des batteries industrielles pour les systèmes lithium-ion devrait grimper de 18,4 milliards USD en 2025 à 47,6 milliards USD d'ici 2030. La montée en échelle continue diminue l'intensité capitalistique par GWh, encourage l'intégration verticale et élargit l'écart de performance avec les chimies héritées. Simultanément, l'innovation sur les cathodes à haute teneur en manganèse, les anodes en silicium et les électrolytes haute tension vise à réduire davantage les coûts unitaires et affiner la proposition de valeur du lithium-ion. Les fournisseurs investissent dans des centres de recyclage adjacents aux Gigafactories pour récolter cobalt, nickel et lithium, soutenant les références d'économie circulaire requises sous les nouvelles règles de gérance de l'UE. L'effet combiné cimente le leadership du lithium-ion tout en permettant aux chimies complémentaires de sécuriser des rôles clairement définis, assurant la diversité technologique dans le marché des batteries industrielles.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par application : L'automatisation industrielle stimule la croissance

Les solutions de chariot élévateur et force motrice ont commandé 31 % des revenus en 2024, s'élevant à partir du traitement de commerce électronique 24h/24 et 7j/7 et de l'adoption robotique. Les plateformes lithium-ion réduisent le temps d'arrêt de recharge de 70 %, augmentent le temps de fonctionnement de l'équipement et éliminent les risques de déversement d'acide, créant un retour opérationnel tangible. La taille du marché des batteries industrielles pour l'équipement d'entrepôt atteindra 19,7 milliards USD d'ici 2030 à un TCAC de 18,5 %. Les véhicules guidés automatisés, la sous-catégorie à croissance la plus rapide du segment, enregistrent des augmentations d'unités annuelles de 40 % alors que les capteurs, la télématique et la connectivité 5G permettent des classes d'autonomie plus élevées.

Le stockage d'énergie à l'échelle du réseau est la deuxième plus grande application, renforcée par les mandats des services publics pour l'intégration renouvelable et l'adéquation de capacité. Les remplacements de centrales de pointe soutenues par batterie aux États-Unis et en Australie dépassent maintenant routinièrement les spécifications de 100 MW quatre heures. Les solutions UPS et centres de données forment une application à haute marge où les pénalités de temps d'arrêt justifient les chimies premium et la gestion intelligente de batterie. L'électrification des tours télécom croît régulièrement ; la densification 5G augmente la consommation d'énergie des sites, nécessitant des changements de chimie vers le lithium-ion capable de taux élevés. Le rail, le maritime et les véhicules hors route présentent des pools de croissance émergents alors que la législation sur les émissions se resserre autour des ports et des corridors ferroviaires urbains, élargissant davantage la demande à travers le marché des batteries industrielles.

Par secteur d'utilisateur final : Transformation du secteur de l'énergie

L'énergie et les services publics ont absorbé 38 % des volumes de 2024 et ont crû de 18 % annuellement alors que les réseaux migraient des installations fossiles centralisées vers des configurations menées par les renouvelables. Les batteries fournissent maintenant régulation de fréquence, démarrage à froid, réserves de capacité et soulagement de congestion dans les marchés intégrés verticalement et dérégulés. La part de marché des batteries industrielles des clients des services publics devrait dépasser 40 % d'ici 2030 alors que les cadres réglementaires aux États-Unis, au Japon et en Inde formalisent le stockage comme une classe d'actifs négociables. La fabrication et l'entreposage sont le deuxième plus grand bloc de demande, propulsé par la robotique et les opérations lean qui dépendent de la prévisibilité de l'autonomie des batteries.

Les installations pétrolières et gazières adoptent des modules d'alimentation hybride qui réduisent la consommation de carburant diesel de 15-20 %, se traduisant par une maintenance et une intensité carbone inférieures. La plateforme de forage West Mira a atteint une baisse de 42 % du temps de fonctionnement du générateur avec une superposition lithium-ion de 6 MWh. Les opérateurs télécom étendent les durées de sauvegarde pour gérer les poussées de trafic 5G, et les nœuds de calcul de périphérie multiplient les nœuds de stockage à travers les empreintes urbaines. Les propriétaires d'infrastructure dans les aéroports, ports et chemins de fer intègrent des bancs de batteries dans les micro-réseaux pour écrêter les tarifs de pointe et soutenir les mandats de résilience, élargissant la portée sectorielle du marché des batteries industrielles.

Analyse géographique

L'Asie-Pacifique a conservé une part de revenus de 50 % en 2024, portée par des usines giga-échelle à coût efficace, des incitations gouvernementales et des chaînes d'approvisionnement intégrées verticalement. La Chine représente deux tiers de la capacité régionale, avec des usines individuelles dépassant 40 GWh annuellement. L'expertise en science des matériaux du Japon et l'expertise en cellules premium de la Corée du Sud révèlent un écosystème robuste qui maintient les prix régionaux 15-20 % sous les références occidentales. La taille du marché des batteries industrielles de l'Asie-Pacifique devrait grimper à un TCAC de 19,45 %, alimentée par les objectifs renouvelables domestiques, la fabrication orientée export et l'infrastructure de véhicule électrique accélérante qui partage des chaînes d'approvisionnement communes avec le stockage stationnaire.

L'Amérique du Nord est l'une des régions développées à croissance la plus rapide, jusqu'en 2030, grâce aux incitations de l'Inflation Reduction Act, au redéploiement de chaîne d'approvisionnement orienté défense et aux ressources renouvelables abondantes. Entre 2022-2025, les investissements annoncés dépassent 100 milliards USD, menés par l'usine Arizona de 5,5 milliards USD de LG Energy Solution et la mégafactory Texas de 200 millions USD de Tesla. Les garanties de prêt fédérales et les crédits d'impôt de production abaissent les obstacles capitalistiques, tandis que les permis accélérés au niveau des États compressent les délais de projet.

L'Europe poursuit l'autonomie stratégique via le Plan industriel du Green Deal et l'Alliance européenne des batteries, pourtant les coûts énergétiques élevés et la complexité des permis ralentissent le déploiement. L'Allemagne, la Suède et la Hongrie hébergent la plupart des projets ; la Norvège et la Finlande exploitent l'énergie bas-carbone pour attirer le traitement d'anode et cathode. Le Moyen-Orient et l'Afrique représentent des marchés naissants mais prometteurs alors que le solaire hors réseau plus stockage remplace les générateurs diesel ; le programme REIPPP de l'Afrique du Sud et les ambitions de ville intelligente des EAU stimulent l'adoption précoce. Le triangle de lithium de l'Amérique latine stimule les discussions d'investissement en aval, positionnant la région comme un centre de ressources et une future base de fabrication pour le marché des batteries industrielles.

Paysage concurrentiel

Le marché des batteries industrielles présente une fragmentation modérée, avec les cinq premiers fournisseurs représentant une part importante des revenus de 2024. CATL, BYD, LG Energy Solution, Samsung SDI et Panasonic dominent les volumes lithium-ion grâce à une échelle énorme et des portefeuilles de chimie larges. EnerSys et East Penn défendent l'incumbency plomb-acide en modernisant les usines, ajoutant des lignes lithium-ion partielles et sécurisant des boucles de recyclage. La consolidation s'accélère alors que les acteurs verrouillent les prélèvements de matières premières, absorbent les intégrateurs et poursuivent les canaux directs vers l'utilisateur final. L'usine de stockage stationnaire américaine de 1,4 milliard USD de LG Energy Solution exemplifie l'intégration verticale : de la cathode à la cellule au rack.

L'échelle est maintenant la barrière d'entrée clé. Les économies de portée des Gigafactories permettent aux entreprises leaders de citer des prix système 10-15 % inférieurs aux rivaux de niveau 2 tout en finançant une R&D intensive dans les prototypes à état solide. Tesla exploite l'intégration de conception au niveau des packs plus un logiciel propriétaire pour sculpter une position premium dans le stockage réseau et les micro-réseaux commerciaux. Les champions chinois capturent les marchés émergents en groupant les services EPC avec un financement subventionné, bien que les acheteurs occidentaux pèsent de plus en plus la sécurité de chaîne d'approvisionnement, les divulgations environnementales et la cybersécurité dans les décisions d'approvisionnement.

La différenciation technologique persiste dans les niches spécialisées. Les produits nickel-cadmium de Saft excellent dans les champs pétrolifères haute température et la signalisation ferroviaire, commandant des primes de prix. La technologie fer-flux d'ESS Inc. offre des durées de 12 heures attrayantes pour les réseaux riches en vent en Australie et aux États-Unis. Les dépôts de brevets en chimie à état solide ont gonflé de 300 % depuis 2022, reflétant une course aux armements qui pourrait réordonner les classements concurrentiels après 2027. Pendant ce temps, l'analytique de garantie et les jumeaux numériques deviennent critiques pour sécuriser l'avantage concurrentiel, abaisser les coûts de service à vie et renforcer la rétention client dans le marché des batteries industrielles.

Leaders de l'industrie des batteries industrielles

-

EnerSys

-

East Penn Manufacturing

-

GS Yuasa Corporation

-

Exide Industries

-

Saft Groupe SA

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Juin 2025 : Prevalon a mis en service un système de stockage de batteries de 80 MW pour Idaho Power, soulignant la confiance des services publics dans les batteries à grande échelle pour la stabilisation du réseau.

- Juin 2025 : Akaysha Energy a initié la mise en service d'un projet de 300 MWh au Queensland, développant l'empreinte de stockage de l'Australie.

- Avril 2025 : Strata Clean Energy a commencé la construction d'une installation de 150 MW/600 MWh en Arizona, reflétant un élan constant à l'échelle des services publics américains.

- Mars 2025 : Tesla a annoncé une mégafactory de batteries de 200 millions USD à Brookshire, Texas, pour répondre à la demande stationnaire croissante.

Portée du rapport du marché mondial des batteries industrielles

Les batteries industrielles sont des sources d'énergie électrique générées à partir de réactions électrochimiques. Les batteries industrielles sont une partie importante des systèmes d'alimentation sans coupure (UPS), qui sont largement utilisés pour des applications stationnaires ou mobiles.

Le marché des batteries industrielles est segmenté par technologie, application, utilisateur final et géographie. Par technologie, le marché est segmenté en batterie lithium-ion, batterie plomb-acide et autres technologies (nickel cadmium, hydrure métallique de nickel, zinc-carbone, etc.). Par application, le marché est segmenté en chariot élévateur, télécom, UPS et autres applications. Par utilisateur final, le marché est segmenté dans le secteur de l'énergie, le secteur pétrole et gaz, le secteur manufacturier, télécom et autres utilisateurs finaux. Le rapport couvre également la taille du marché et les prévisions pour le marché des batteries industrielles à travers les principales régions, telles que l'Amérique du Nord, l'Europe, l'Asie-Pacifique, l'Amérique du Sud et le Moyen-Orient et l'Afrique.

Pour chaque segment, le dimensionnement et les prévisions du marché ont été effectués sur la base des revenus (USD).

| Lithium-ion |

| Plomb-acide |

| À base de nickel |

| Autres (incl. batterie à flux, sodium-ion) |

| Chariot élévateur et force motrice |

| Sauvegarde télécom |

| UPS/centres de données |

| ESS à l'échelle du réseau |

| Autres (incl. véhicules guidés automatisés, rail et maritime) |

| Énergie et services publics |

| Pétrole et gaz |

| Fabrication et entreposage |

| Télécom |

| Autres (incl. transport et logistique) |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| Europe | Allemagne |

| France | |

| Royaume-Uni | |

| Italie | |

| Espagne | |

| Pays nordiques | |

| Russie | |

| Reste de l'Europe | |

| Asie-Pacifique | Chine |

| Japon | |

| Inde | |

| Corée du Sud | |

| Pays ASEAN | |

| Reste de l'Asie-Pacifique | |

| Amérique du Sud | Brésil |

| Argentine | |

| Reste de l'Amérique du Sud | |

| Moyen-Orient et Afrique | Émirats arabes unis |

| Arabie saoudite | |

| Afrique du Sud | |

| Reste du Moyen-Orient et Afrique |

| Par technologie | Lithium-ion | |

| Plomb-acide | ||

| À base de nickel | ||

| Autres (incl. batterie à flux, sodium-ion) | ||

| Par application | Chariot élévateur et force motrice | |

| Sauvegarde télécom | ||

| UPS/centres de données | ||

| ESS à l'échelle du réseau | ||

| Autres (incl. véhicules guidés automatisés, rail et maritime) | ||

| Par secteur d'utilisateur final | Énergie et services publics | |

| Pétrole et gaz | ||

| Fabrication et entreposage | ||

| Télécom | ||

| Autres (incl. transport et logistique) | ||

| Par géographie | Amérique du Nord | États-Unis |

| Canada | ||

| Mexique | ||

| Europe | Allemagne | |

| France | ||

| Royaume-Uni | ||

| Italie | ||

| Espagne | ||

| Pays nordiques | ||

| Russie | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Japon | ||

| Inde | ||

| Corée du Sud | ||

| Pays ASEAN | ||

| Reste de l'Asie-Pacifique | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

| Moyen-Orient et Afrique | Émirats arabes unis | |

| Arabie saoudite | ||

| Afrique du Sud | ||

| Reste du Moyen-Orient et Afrique | ||

Questions clés auxquelles répond le rapport

Quelle est la taille du marché des batteries industrielles en 2025 ?

Le marché est évalué à 36,07 milliards USD en 2025 et devrait atteindre 80,37 milliards USD d'ici 2030.

Quelle technologie de batterie domine actuellement le marché des batteries industrielles ?

La technologie lithium-ion mène avec 51 % des revenus de 2024 et s'étend à un TCAC de 18,4 % jusqu'en 2030.

Quelle est l'application à croissance la plus rapide pour les batteries industrielles ?

Les applications de chariot élévateur et force motrice avancent à un TCAC de 18,53 % en raison de l'automatisation d'entrepôt accélérante.

Pourquoi les services publics d'énergie adoptent-ils le stockage de batteries à grande échelle ?

Les services publics déploient des batteries pour fournir régulation de fréquence, réserves de capacité et intégration d'énergie renouvelable alors que l'éolien et le solaire dépassent 30 % de la génération dans plusieurs marchés.

Comment la volatilité des prix des minéraux critiques influence-t-elle la croissance du marché ?

Les prix volatils du lithium, cobalt et nickel peuvent réduire le TCAC du marché de 2,3 points de pourcentage, encourageant un recyclage accru, la diversification d'approvisionnement et l'intérêt pour les alternatives sodium-ion.

Quelle région devrait croître le plus rapidement d'ici 2030 ?

L'Asie-Pacifique est sur la voie d'un TCAC de 19,45 %, portée par les objectifs renouvelables domestiques, la fabrication orientée export et l'infrastructure de véhicule électrique accélérante.

Dernière mise à jour de la page le: