Taille et part du marché des pilotes LED

Analyse du marché des pilotes LED par Mordor Intelligence

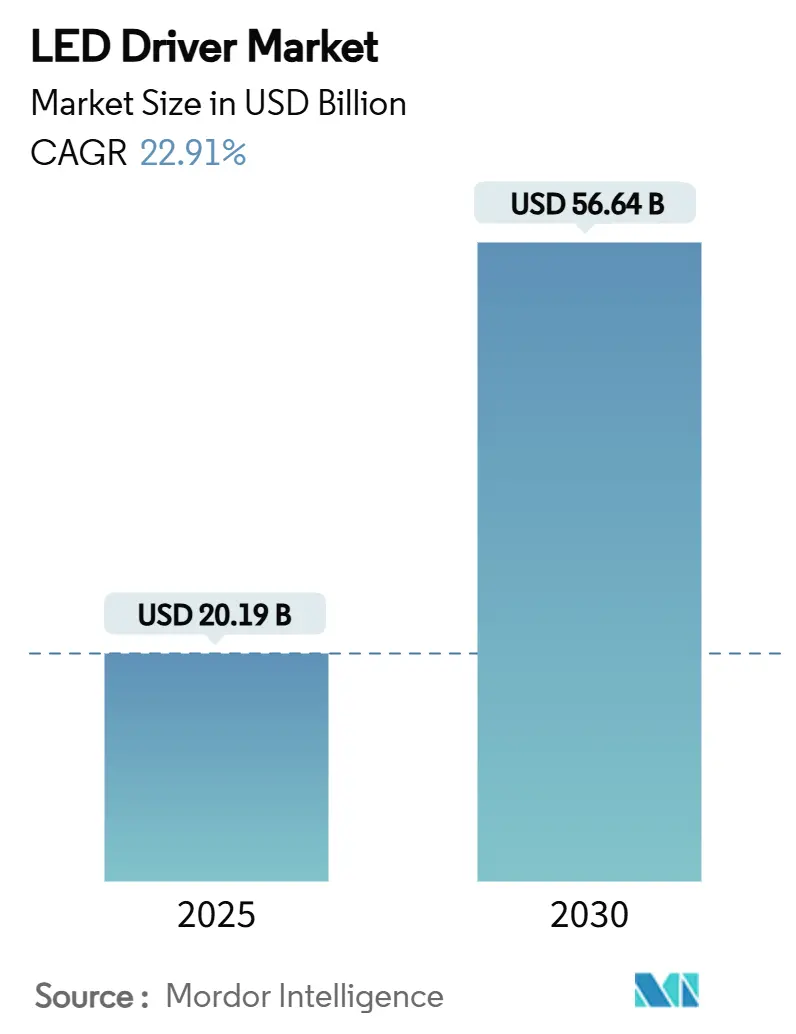

Le marché des pilotes LED est évalué à 20,19 milliards USD en 2025 et devrait croître à 56,64 milliards USD d'ici 2030, reflétant un TCAC de 22,91 %. Cette expansion est soutenue par l'alignement des mandats nationaux d'efficacité énergétique, l'accélération de l'adoption du contrôle sans fil et le déploiement de semi-conducteurs au carbure de silicium et au nitrure de gallium qui augmentent l'efficacité de conversion et réduisent l'empreinte des pilotes. Les programmes de rénovation financés par les gouvernements, particulièrement en Asie-Pacifique, s'articulent avec les engagements zéro émission nette pour stimuler la demande de remplacement à grande échelle, tandis que les codes de nouvelles constructions en Amérique du Nord et en Europe poussent les spécifications d'éclairage intelligent intégré. L'électrification automobile élargit encore davantage la base adressable pour les pilotes compacts haute température, et la standardisation Matter/Thread démantèle les barrières d'interopérabilité de longue date. Collectivement, ces changements élèvent le marché des pilotes LED d'une activité d'approvisionnement en composants à un facilitateur stratégique des plateformes de bâtiments connectés et des services de gestion énergétique.

Points clés du rapport

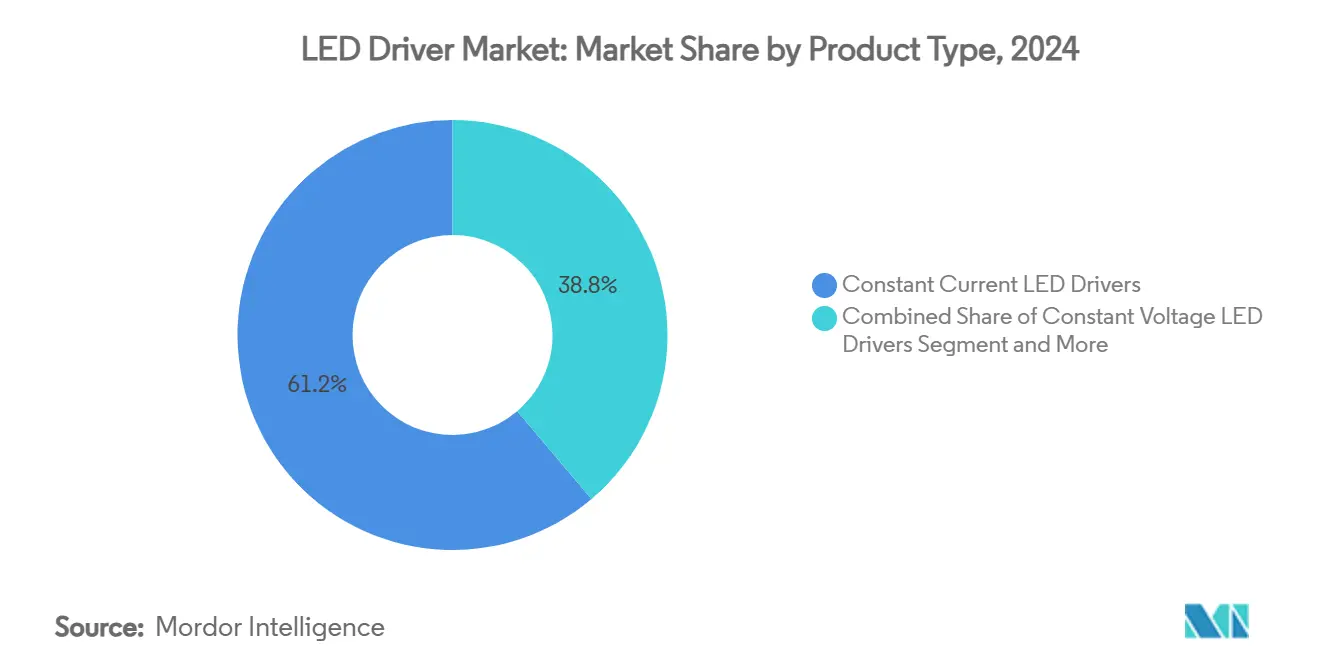

- Par type de produit, les appareils à courant constant ont commandé 61,2 % de la part du marché des pilotes LED en 2024 ; les pilotes à puissance constante affichent le TCAC le plus rapide de 23,1 % jusqu'en 2030.

- Par caractéristique de contrôle, les systèmes filaires détenaient 65,4 % de part du marché des pilotes LED en 2024, tandis que les protocoles sans fil s'étendent à un TCAC de 24,3 % jusqu'en 2030.

- Par puissance de sortie, la gamme 25-65 W représentait 32,1 % de la taille du marché des pilotes LED en 2024 ; les unités inférieures à 25 W croissent à un TCAC de 23,7 % grâce aux nœuds d'éclairage IoT.

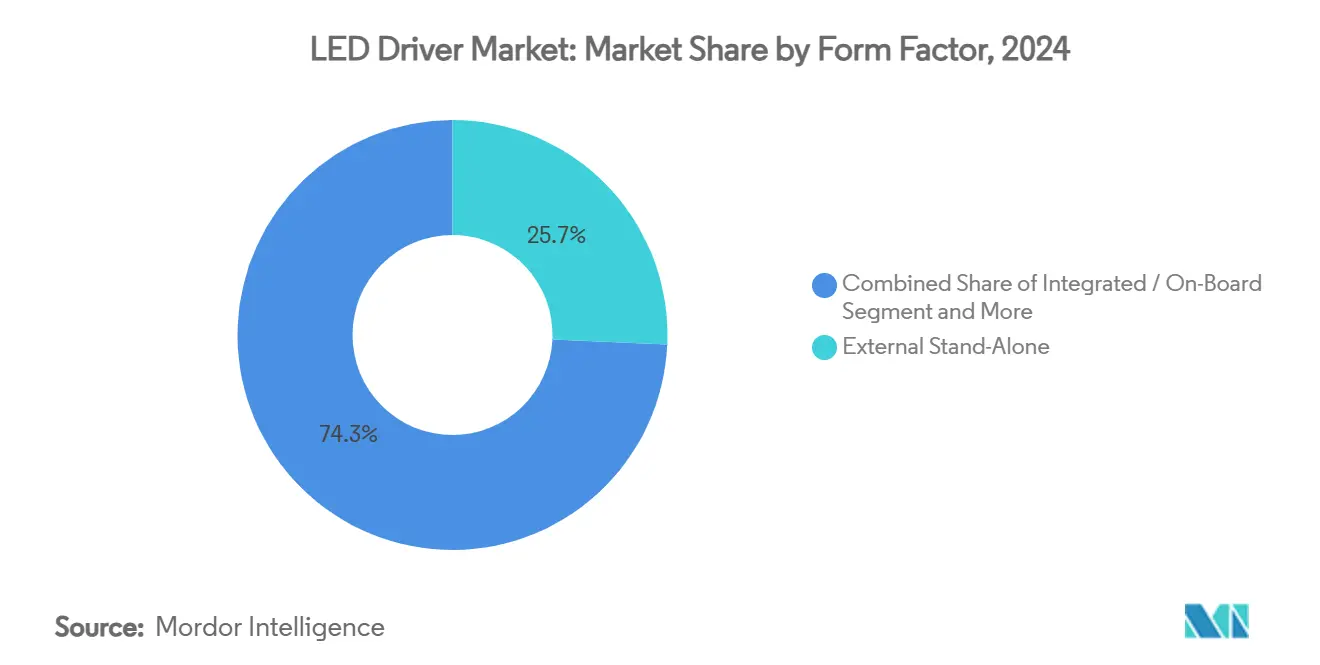

- Par facteur de forme, les modèles externes autonomes représentaient 25,7 % de part en 2024, tandis que les pilotes compacts/modulaires enregistrent un TCAC de 23,3 % jusqu'en 2030.

- Par application d'utilisation finale, l'éclairage commercial et de bureaux un généré 45,2 % des revenus en 2024 ; les luminaires de commerce de détail et d'hôtellerie accélèrent à un TCAC de 25,1 % jusqu'en 2030.

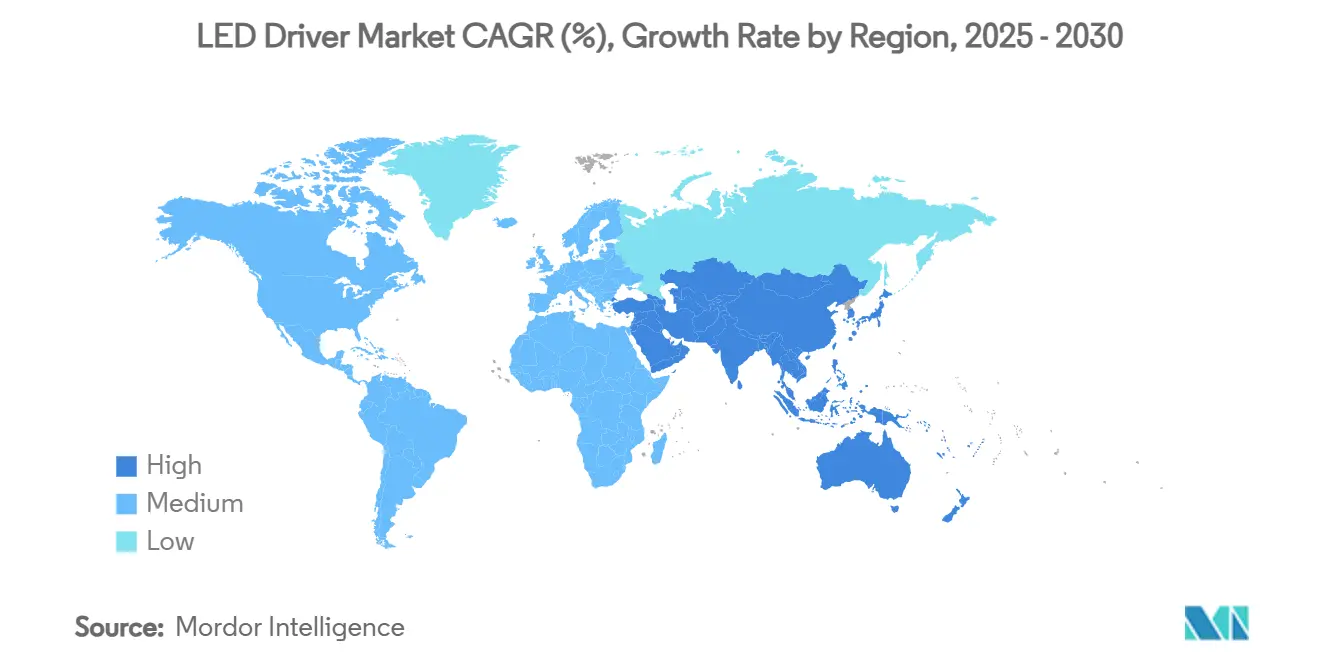

- Par géographie, l'Amérique du Nord un généré 32,3 % des revenus du marché des pilotes LED en 2024 ; l'Asie-Pacifique mène la croissance avec un TCAC prévu de 24,2 % jusqu'en 2030.

Tendances et insights du marché mondial des pilotes LED

Analyse d'impact des moteurs

| Moteur | (~) % Impact sur les prévisions de TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Programmes de rénovation LED subventionnés (déploiements post-2025) | +4.2% | Mondial, avec concentration en Asie-Pacifique et Europe | Moyen terme (2-4 ans) |

| Baisses rapides de prix dans les CI pilotes GaN-on-Si | +3.8% | Mondial, mené par l'Amérique du Nord et l'Asie-Pacifique | Court terme (≤ 2 ans) |

| Mandats d'éclairage intelligent dans les codes de nouvelles constructions | +3.1% | Amérique du Nord et UE, s'étendant à l'Asie-Pacifique | Long terme (≥ 4 ans) |

| Adoption grand public des contrôles sans fil Matter/Thread | +2.9% | Mondial, adoption précoce en Amérique du Nord | Moyen terme (2-4 ans) |

| Augmentation de la demande de pilotes LED pour phares de VE | +2.7% | Cœur Asie-Pacifique, débordement vers l'Amérique du Nord et l'Europe | Moyen terme (2-4 ans) |

| Objectifs zéro émission nette des entreprises accélérant les mises à niveau industrielles | +2.4% | Mondial, concentré dans les marchés développés | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Les programmes de rénovation LED subventionnés stimulent l'accélération du marché

L'initiative UJALA de l'Inde illustre comment la distribution à grande échelle de lampes efficaces peut réduire la demande d'électricité de 20 GW et éviter 80 millions de t de CO₂ annuellement.[1]U.S. Department of Energy, "ANSI/ASHRAE/IES Standard 90.1-2022," energy.gov Contrairement aux anciens programmes de remise, l'approche basée sur le marché du programme un maintenu les marges des fournisseurs, encourageant les améliorations continues de produits qui mettent maintenant l'accent sur les pilotes avancés avec des fonctions de surveillance énergétique. Des programmes similaires en Chine, en Malaisie et dans l'Union européenne passent du remplacement d'ampoules vers des échanges holistiques de luminaires, déclenchant la demande pour des pilotes qui supportent les contrôles sans fil, visent des facteurs de puissance supérieurs à 0,9 et répondent aux critères de scintillement IEC. Parce que les premières vagues de LED sont entrées en service vers 2015, un cycle de remplacement secondaire de 5,8 milliards d'unités commence à atteindre son pic entre 2025 et 2028. Ces programmes ajoutent collectivement de l'élan au marché des pilotes LED en assurant des pipelines d'approvisionnement prévisibles et de gros volumes sur la période de prévision.

Les baisses rapides de prix dans les CI drivers GaN-on-Si permettent l'adoption de masse

La migration de Texas Instruments des wafers GaN de 6 pouces vers 8 pouces réduit le coût des puces tout en améliorant la cohérence du rendement, poussant l'efficacité de conversion de puissance au-delà de 92 % et réduisant les budgets thermiques.[2]LED Lights Données Team, "Impact Analysis of Inde's UJALA Scheme," ledlightsdata.comLa ligne pilote 300 mm d'Infineon devrait atteindre la parité de prix du silicium en 2025, ouvrant les canaux grand public tels que l'éclairage sur rail de commerce de détail et l'éclairage d'appareils électroménagers. Les fréquences de commutation plus élevées du GaN réduisent la taille des magnétiques jusqu'à 40 %, permettant des profils de luminaires plus fins et abaissant les températures d'enceinte, un facteur critique pour les modules chip-on-board. Les systèmes de phares automobiles bénéficient de la résilience du GaN aux hautes températures de jonction, supportant les architectures de faisceau adaptatif dans les véhicules électriques. Ces économies supportent un cycle vertueux d'intégration : à mesure que les volumes grimpent, les baisses de coûts s'approfondissent, élargissant encore davantage le marché des pilotes LED.

Les mandats d'éclairage intelligent dans les codes de nouvelles constructions créent une demande liée à la conformité

ANSI/ASHRAE/IES 90.1-2022 impose une réduction d'énergie de site de 9,8 % par rapport à l'édition précédente, obligeant les développeurs à spécifier des pilotes capables de gradation continue, de détection d'occupation et de récolte de lumière du jour.[3]Texas Instruments, "GaN Technology Scaling," ti.com Le Title 24 de la Californie élève la barre en liant les crédits de performance à la capacité de contrôle d'éclairage en réseau. En Europe, le Règlement Ecodesign 2019/2020 projette 96 TWh d'économies annuelles d'ici 2030, obligeant des équipements de contrôle séparés et une maintenabilité modulaire. Ces réglementations font passer les décisions d'approvisionnement de l'efficacité des luminaires seule vers l'intelligence au niveau système, favorisant les pilotes avec modules radio intégrés et télémétrie de diagnostic. À mesure que plus de juridictions pivotent vers des codes basés sur la performance, l'incitation à la conformité devient un moteur structurel pour le marché des pilotes LED.

L'adoption grand public des contrôles sans fil Matter/Thread standardise la connectivité

Les pilotes certifiés Matter de Tridonic montrent comment la mise en réseau maillée Thread peut coexister avec DALI et Bluetooth dans une seule empreinte PCB. Le SoC nRF52840 de Nordic Semiconductor permet Thread et BLE concurrents, simplifiant les mises à niveau sans pont dans les réseaux hybrides. La plateforme XLC-MA de MEAN WELL étend le concept aux classes de puissance de 25 W à 60 W, permettant aux OEM d'adresser les scènes résidentielles, d'hôtellerie et commerciales légères avec un SKU. La mise en service standardisée réduit la main-d'œuvre d'installation, diminue le dépannage d'interopérabilité et débloque des services de couche de données qui monétisent les actifs d'éclairage. Ensemble, ces avancées accélèrent la transition du marché des pilotes LED vers des luminaires définis par logiciel.

Analyse d'impact des contraintes

| Contrainte | (~) % Impact sur les prévisions de TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Contraintes persistantes d'approvisionnement en silicium pour les CI pilotes | -2.8% | Mondial, aigu dans les segments automobile et industriel | Court terme (≤ 2 ans) |

| Interopérabilité limitée entre les protocoles filaires existants | -1.9% | Mondial, concentré dans les marchés de rénovation | Moyen terme (2-4 ans) |

| Complexité de conception pour les pilotes non isolés | -1.4% | Mondial, affectant l'adoption de facteur de forme compact | Long terme (≥ 4 ans) |

| Tarifs d'importation élevés sur les modules chinois à courant constant | -1.2% | Amérique du Nord et Europe principalement | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Les contraintes persistantes d'approvisionnement en silicium créent des goulots d'étranglement dans la production de CI drivers

Les pressions de liquidité de Wolfspeed menacent la disponibilité des wafers au carbure de silicium pour les applications d'éclairage haute puissance et VE. Les fonderies priorisent la logique avancée 3 nm, laissant la capacité 16-90 nm mince pour les processus à signaux mixtes utilisés dans les pilotes LED. Les délais d'exécution dépassent 40 semaines pour les MOSFET courants ; les PMIC spécialisés s'étendent au-delà d'un an, forçant des pivots de conception et des stratégies multi-sources. La contrainte entraîne une volatilité des prix qui comprime les marges OEM de niveau intermédiaire, atténuant le potentiel d'expédition à court terme dans des segments tels que les projets d'éclairage extérieur avec des plafonds d'offre fermes. Jusqu'à ce que les ajouts de capacité en Asie du Sud-Est soient en ligne, les pénuries de silicium restent un frein mesurable sur le marché des pilotes LED.

L'interopérabilité limitée entre les protocoles filaires existants fragmente l'adoption du marché

Les installations commerciales conservent souvent le câblage DALI, DMX ou 0-10 V pour éviter la perturbation des locataires, obligeant les fabricants de pilotes à maintenir des SKU spécifiques aux protocoles. Cette fragmentation élève les coûts d'inventaire et complique la formation des installateurs. Contrairement aux écosystèmes sans fil qui convergent rapidement sur Matter, le domaine filaire manque d'une feuille de route de convergence convenue. Les petits fabricants supportent donc des charges disproportionnées de validation de firmware, retardant les cycles de produits. Dans les sites de haute sécurité où le sans fil est interdit, l'absence de matériel de traduction inter-protocoles continuera de freiner la vélocité de rénovation du marché des pilotes LED.

Analyse par segment

Par type de produit : Les drivers à puissance constante gagnent en traction

Les appareils à courant constant détenaient 61,2 % de part du marché des pilotes LED en 2024, stimulés par des décennies de familiarité de conception dans les applications haute luminosité. Cependant, les pilotes à puissance constante offrent jusqu'à 92 % d'efficacité de conversion et accommodent les charges LED à tension variable sans reconception, supportant un TCAC projeté de 23,1 % entre 2025 et 2030. Dans le créneau de l'éclairage avant automobile, la série Litix Power Flex d'Infineon illustre le bond de performance : la gradation contrôlée par SPI et la protection multi-chaîne élargissent la fonctionnalité sans pénalité thermique.

La montée des scénarios d'éclairage adaptatif renforce le changement. Les façades architecturales, les arènes sportives et les installations de bureau à blanc réglable bénéficient quand la sortie peut s'ajuster dynamiquement tandis que le courant reste dans les tolérances de diode. Cette polyvalence abaisse la prolifération SKU pour les fabricants de luminaires et améliore les chemins de mise à niveau sur le terrain. À mesure que les protocoles sans fil prolifèrent, les courbes de puissance sélectionnables par firmware font des conceptions à puissance constante la plateforme préférée dans le marché des pilotes LED en évolution.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Par caractéristique de contrôle : Les protocoles sans fil accélèrent la transformation du marché

Les systèmes filaires, menés par DALI et 0-10 V, représentaient 65,4 % de la taille du marché des pilotes LED en 2024 parce que les structures porteuses existantes intègrent le câblage de contrôle. Pourtant, les caractéristiques sans fil s'engagent dans la partie raide de la courbe d'adoption, avec un TCAC de 24,3 % jusqu'en 2030. Les gradateurs de boîte murale approuvés Matter de Legrand démontrent l'enthousiasme des consommateurs pour la mise en service basée sur applications.

D'un point de vue de coût total, éliminer les fils de contrôle réduit la main-d'œuvre de 15-25 % dans les budgets de rénovation commerciale, faisant souvent basculer le ROI en faveur de LED plus contrôles. La fondation IPv6 de Thread facilite l'intégration de gestion de bâtiments, et le maillage BLE fournit un repli basse énergie pour les vérifications d'éclairage d'urgence. Avec les mises à jour de firmware Au-dessus-the-air maintenant grand public, les pilotes sans fil étendent les durées de vie opérationnelles en accommodant les fonctionnalités futures. Ces avantages cimentent le sans fil comme un pilier du marché des pilotes LED.

Par puissance de sortie : Les applications compactes stimulent la croissance sub-25 W

La tranche 25-65 W un maintenu la plus grande part de revenus à 32,1 % en 2024, couvrant les downlights et troffers linéaires dans les bureaux, écoles et supermarchés. Néanmoins, la classe sub-25 W croît le plus rapidement à 23,7 % TCAC grâce aux ampoules intelligentes, spots sur rail et luminaires décoratifs intégrant capteurs, radios et processeurs de périphérie. Les pilotes compacts intègrent des régulateurs abaisseurs pour MCU et maintiennent la gradation sans scintillement à des ratios de modulation profonds, critiques pour les lieux de vente au détail équipés HDTV.

Alors que les opérateurs d'hôtellerie poursuivent l'éclairage centré sur l'humain, les pilotes sub-25 W multi-canaux supportent l'ajustement de température de couleur corrélée sans équipement externe volumineux. Les derniers micro-pilotes à puissance constante de MEAN WELL illustrent la course à la densité : puissance, radio Thread et mise en service NFC occupent une carte plus petite qu'une carte de visite. Ces capacités assurent le chemin de croissance pour le segment de plus faible puissance dans le marché des pilotes LED.

Par facteur de forme : L'intégration modulaire transforme l'architecture des drivers

Les unités externes autonomes représentaient encore 25,7 % des expéditions 2024, favorisées pour les éclairages de rue et luminaires haute baie maintenables où l'isolation thermique est primordiale. Pourtant, les pilotes modulaires, expédiés comme cassettes prêtes à intégrer, montrent une perspective de TCAC de 23,3 %. L'achat d'OSRAM Numérique Systems par Inventronics étend son empreinte de l'industrie des pilotes LED vers des modules IP67 entièrement scellés avec intelligence D4i native.

La tendance modulaire s'articule avec les réductions de coûts OEM : moins de connecteurs signifient un débit de ligne plus rapide et des taux de défaillance sur le terrain plus faibles. Les fournisseurs automobiles migrent également vers des pilotes intégrés PCB pour récupérer l'espace du compartiment moteur. Alors que les réglementations plastiques mondiales se resserrent, les cartes à noyau métallique intégrées aident également la recyclabilité. Cette convergence positionne les solutions modulaires comme un axe de croissance central dans le marché des pilotes LED.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Par application d'utilisation finale : La transformation du commerce de détail stimule l'adoption

Les domaines commerciaux et de bureaux ont généré 45,2 % des revenus 2024, soutenus par les cycles d'aménagement de locataires et le financement lié ESG. Pourtant, l'éclairage de commerce de détail et d'hôtellerie capture la couronne de vitesse à 25,1 % TCAC, exploitant la couleur dynamique et les zones d'accent ciblées qui augmentent le temps de séjour. La rénovation de 7-Eleven dans 4 760 magasins américains économise 15,3 millions USD annuellement tout en améliorant la visibilité des étagères et la sécurité.

Les installations plus récentes déploient des pilotes multicanaux qui orchestrent des spectres alignés circadiens et des services d'analyse par allée seulement faisables quand les pilotes rapportent la télémétrie via liaison montante sans fil. Les hôtels adoptent une logique similaire, réduisant les dépenses opérationnelles et permettant l'ambiance contrôlée par l'invité via des applications mobiles de marque. Ces expansions de cas d'usage continuent de diversifier le marché des pilotes LED.

Analyse géographique

La part de revenus de 32,3 % de l'Amérique du Nord en 2024 dérive de règles d'efficacité de lampes rigoureuses qui élèvent la barre à 83-195 lm/W, orientant les spécificateurs vers des pilotes haute efficacité. Les rénovations d'entreprises telles que la mise à niveau de six installations de Coca-Cola Consolidated réalisent 97 063 USD d'économies annuelles et soulignent le narratif de récupération rapide. Le puces Act alloue 200 milliards USD pour les fabs domestiques, améliorant la résilience pour les composants analogiques et de puissance. Le Canada et le Mexique exploitent des chaînes d'approvisionnement intégrées pour partager des standards techniques et des laboratoires de qualification, lissant les expéditions transfrontalières.

L'Asie-Pacifique présente la montée structurelle la plus rapide, projetant un TCAC de 24,2 % jusqu'en 2030. La profondeur manufacturière de la Chine réduit les coûts BOM, et ses subventions municipales de ville intelligente stimulent la demande locale pour des pilotes avec passerelles NB-IoT ou LoRa. Le programme UJALA d'échelle record de l'Inde reconstitue les inventaires de lampes en fin de vie, lançant un cycle de mise à niveau de luminaires de deuxième vague. Le Japon, la Corée du Sud et Taïwan canalisent les innovations de phares menées par VE vers des pilotes de faisceau adaptatif exportables. Les marchés ASEAN absorbent la diversification de chaîne d'approvisionnement, avec le Vietnam émergeant comme hub de finition et assemblage pour les marques nord-américaines.

L'Europe soutient l'élan grâce à Ecodesign 2019/2020, qui vise 96 TWh d'économies annuelles d'ici 2030. Les subventions de la banque KfW d'Allemagne lient les taux d'intérêt préférentiels au déploiement d'éclairage intelligent, accélérant les remplacements de pilotes dans les entrepôts logistiques. Les pipelines de rénovation d'Europe de l'Est reçoivent un soutien de fonds de cohésion, tandis que les Réglementations de Construction Partie L du Royaume-Uni référencent les directives d'éclairage dynamique qui favorisent les pilotes capables de communication de protocole ouvert. Le Moyen-Orient et l'Afrique complètent le marché mondial des pilotes LED avec les programmes Vision 2030, typifiés par les perspectives d'adoption LED 10 % TCAC de l'Arabie Saoudite soutenues par des entreprises d'assemblage local.

Paysage concurrentiel

Le marché des pilotes LED montre une concentration modérée : la part combinée des cinq premiers fournisseurs plane près de 45 %, reflétant un équilibre entre incumbents globaux et challengers spécialisés. Signify capitalise sur l'intégration verticale Philips Lumileds, commercialisant des pilotes prêts D4i groupés avec les services IoT Interact. ams OSRAM maintient un positionnement premium en appariant des émetteurs haute CRI avec des équipements OPTOTRONIC à puissance constante, tandis qu'Acuity Brands étend l'analytique cloud Atrius à travers ses pilotes adressables numériquement.

L'activité stratégique s'align sur les jeux de plateforme. L'acquisition d'OSRAM Numérique Systems par Inventronics étend son empreinte en Europe et approfondit la R&D pour les appareils modulaires IP67. L'entrée 2025 de Havells Lighting aux États-Unis via une joint-venture avec Krut LED souligne la thèse d'intégration verticale - posséder le driver, le luminaire et la couche de service. Les spécialistes de semi-conducteurs visent également le canal d'éclairage : le CI GaNFast bi-directionnel 650 V de Navitas Semiconductor réduit les comptes BOM, libérant l'espace carte pour les capteurs et radios qui différencient les luminaires intelligents.

Le focus d'innovation migre de l'efficacité brute vers l'extensibilité logicielle. Les tendances de brevets voient une hausse des courbes de puissance définies par firmware et des cadres de mise à jour sécurisée Au-dessus-the-air, indiquant que l'avantage concurrentiel réside maintenant dans l'adaptabilité du cycle de vie plutôt que les spécifications statiques. Cette évolution maintient la pression tarifaire modérée mais favorise des revenus basés sur services qui élargissent l'enveloppe globale du marché des pilotes LED.

Leaders de l'industrie des pilotes LED

-

Acuity Brands Lighting

-

Signify

-

ams OSRAM

-

Eaton (Cooper Lighting)

-

Hubbell Incorporated

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Mai 2025 : Havells Lighting LLC un lancé les opérations américaines avec Krut LED, créant une plateforme intégrée luminaires-et-pilotes.

- Avril 2025 : Navitas Semiconductor un dévoilé les CI GaNFast bi-directionnels 650 V prêts pour la production au PCIM 2025.

- Mars 2025 : Wolfspeed un reçu 192,1 millions USD en remboursements IRS sous la Section 48D, renforçant les plans d'expansion au carbure de silicium.

- Janvier 2025 : ams OSRAM et LEDVANCE ont renouvelé un accord de licence de marque mondial d'une décennie couvrant les luminaires hors Chine.

- Janvier 2025 : Acuity Brands un clôturé son acquisition QSC de 1,1 milliard USD, ajoutant des systèmes AV et de contrôle gérés par cloud à son portefeuille.

Portée du rapport du marché mondial des pilotes LED

Un circuit électrique qui alimente une diode électroluminescente est un circuit LED ou driver LED en électronique. Le cours doit restreindre le courant pour éviter de nuire à la LED tout en fournissant suffisamment de courant pour illuminer la LED à la luminosité nécessaire. Le marché mondial des pilotes LED est segmenté par type de produit (courant constant et AC LED, tension constante), caractéristique de contrôle (filaire, sans fil), nombre de canaux (simple, double, trois et plus), utilisateur final (résidentiel, bureau, commerce de détail et hôtellerie, extérieur, établissements de santé et éducatifs, industriel), et par géographie. Le rapport offre la taille du marché en termes de valeur en USD pour tous les segments susmentionnés.

| Drivers LED à courant constant |

| Drivers LED à tension constante |

| Drivers LED à puissance constante |

| Filaire | 0-10 V |

| DALI | |

| DMX | |

| PLC | |

| Trailing-Edge | |

| Sans fil | Wi-Fi |

| Bluetooth/BLE | |

| Zigbee | |

| Thread / Matter | |

| Li-Fi |

| Moins de 25 W |

| 25 - 65 W |

| 65 -150 W |

| Plus de 150 W |

| Externe autonome |

| Intégré / Embarqué |

| Drivers linéaires |

| Drivers compacts / modulaires |

| Résidentiel |

| Commercial et bureaux |

| Commerce de détail et hôtellerie |

| Éclairage extérieur et de rue |

| Industriel |

| Santé et éducation |

| Systèmes d'éclairage automobile |

| Horticulture et agriculture |

| Rétroéclairage électronique grand public |

| Autres applications |

| Amérique du Nord | États-Unis | |

| Canada | ||

| Mexique | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

| Europe | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Italie | ||

| Espagne | ||

| Russie | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Japon | ||

| Corée du Sud | ||

| Inde | ||

| Reste de l'Asie-Pacifique | ||

| Moyen-Orient et Afrique | Moyen-Orient | Arabie Saoudite |

| Émirats Arabes Unis | ||

| Turquie | ||

| Qatar | ||

| Reste du Moyen-Orient | ||

| Afrique | Afrique du Sud | |

| Égypte | ||

| Nigeria | ||

| Kenya | ||

| Reste de l'Afrique | ||

| Par type de produit | Drivers LED à courant constant | ||

| Drivers LED à tension constante | |||

| Drivers LED à puissance constante | |||

| Par caractéristique de contrôle | Filaire | 0-10 V | |

| DALI | |||

| DMX | |||

| PLC | |||

| Trailing-Edge | |||

| Sans fil | Wi-Fi | ||

| Bluetooth/BLE | |||

| Zigbee | |||

| Thread / Matter | |||

| Li-Fi | |||

| Par puissance de sortie | Moins de 25 W | ||

| 25 - 65 W | |||

| 65 -150 W | |||

| Plus de 150 W | |||

| Par facteur de forme | Externe autonome | ||

| Intégré / Embarqué | |||

| Drivers linéaires | |||

| Drivers compacts / modulaires | |||

| Par application d'utilisation finale | Résidentiel | ||

| Commercial et bureaux | |||

| Commerce de détail et hôtellerie | |||

| Éclairage extérieur et de rue | |||

| Industriel | |||

| Santé et éducation | |||

| Systèmes d'éclairage automobile | |||

| Horticulture et agriculture | |||

| Rétroéclairage électronique grand public | |||

| Autres applications | |||

| Par géographie | Amérique du Nord | États-Unis | |

| Canada | |||

| Mexique | |||

| Amérique du Sud | Brésil | ||

| Argentine | |||

| Reste de l'Amérique du Sud | |||

| Europe | Allemagne | ||

| Royaume-Uni | |||

| France | |||

| Italie | |||

| Espagne | |||

| Russie | |||

| Reste de l'Europe | |||

| Asie-Pacifique | Chine | ||

| Japon | |||

| Corée du Sud | |||

| Inde | |||

| Reste de l'Asie-Pacifique | |||

| Moyen-Orient et Afrique | Moyen-Orient | Arabie Saoudite | |

| Émirats Arabes Unis | |||

| Turquie | |||

| Qatar | |||

| Reste du Moyen-Orient | |||

| Afrique | Afrique du Sud | ||

| Égypte | |||

| Nigeria | |||

| Kenya | |||

| Reste de l'Afrique | |||

Questions clés auxquelles répond le rapport

Quelle est la taille actuelle du marché des pilotes LED et la croissance projetée ?

La taille du marché des pilotes LED s'élève à 20,19 milliards USD en 2025 et devrait atteindre 56,64 milliards USD d'ici 2030, affichant un TCAC de 22,91 %.

Quel type de produit mène le marché des pilotes LED ?

Les pilotes à courant constant mènent avec 61,2 % de part de marché en 2024, bien que les conceptions à puissance constante soient le segment à croissance la plus rapide à 23,1 % TCAC.

Pourquoi les pilotes LED sans fil gagnent-ils en traction ?

Les pilotes sans fil basés Thread et Matter réduisent la main-d'œuvre d'installation, offrent une intégration transparente de maison intelligente et affichent un TCAC de 24,3 % jusqu'en 2030, dépassant les alternatives filaires.

Quelle région présente le taux de croissance le plus élevé ?

L'Asie-Pacifique montre l'expansion la plus rapide, prévue à 24,2 % TCAC, alimentée par les investissements d'infrastructure, les incitations politiques et la capacité manufacturière en expansion.

Comment les appareils GaN influencent-ils la conception des pilotes LED ?

Les baisses rapides de coûts dans les CI pilotes GaN-on-silicium augmentent l'efficacité au-delà de 92 %, réduisent les facteurs de forme jusqu'à 40 % et ouvrent de nouvelles applications haute densité telles que les phares de VE.

Dernière mise à jour de la page le: