Analyse du marché de la mémoire flash au Japon

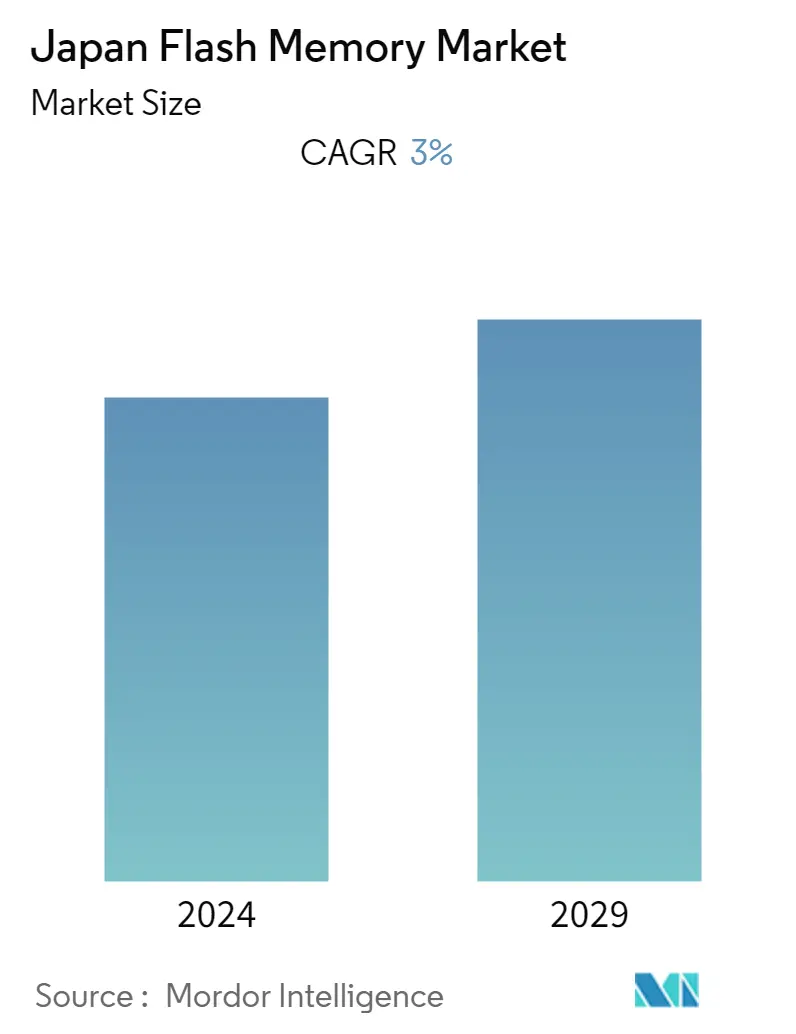

Le marché japonais de la mémoire flash était évalué à 2,89 milliards USD en 2022. Il devrait croître à un TCAC de 3 % au cours de la période de prévision pour atteindre 3,34 milliards USD dici 2028. La croissance du marché est tirée par la demande croissante de fabrication délectronique grand public et dautomobiles dans le pays. De plus, les développements des usines de mémoire et les incitations gouvernementales conduisent le marché vers une trajectoire de croissance.

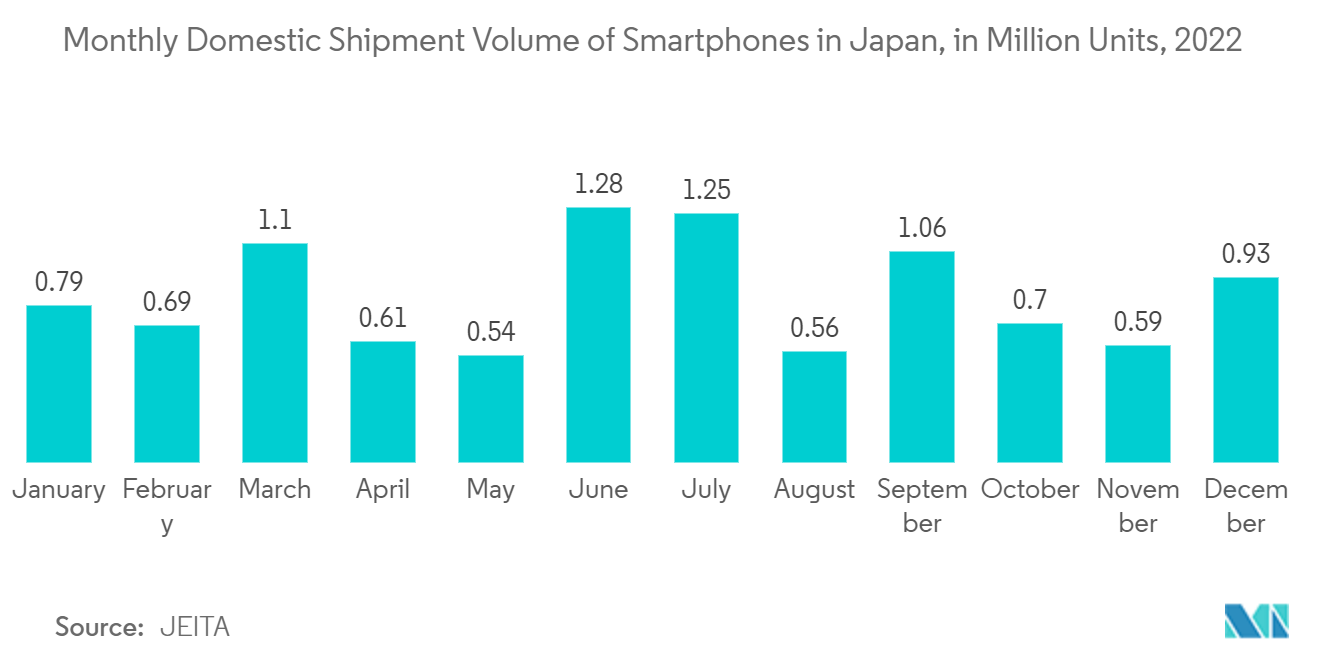

La demande de mémoire flash a gagné du terrain en raison de la pénétration accrue du réseau 5G et de la demande de smartphones dotés de fonctionnalités avancées et de capacités réseau telles que la 5G. Les smartphones haute performance consomment beaucoup dénergie ; ainsi, les fabricants de smartphones se concentrent sur ladoption de la mémoire flash dans les smartphones de nouvelle génération pour réduire la consommation dénergie et offrir des performances élevées aux consommateurs. Par exemple, en décembre 2022, selon lAssociation japonaise des industries de lélectronique et des technologies de linformation, le volume mensuel des expéditions nationales de smartphones a atteint 930 000 unités en décembre 2022, contre 590 000 en novembre 2022.

Les produits de mémoire devraient gagner en demande dans les années à venir alors que le volume de données produites chaque seconde continue daugmenter. Ainsi, les principaux fournisseurs se concentrent sur les milliards de dollars dépensés pour développer des usines de mémoire et augmenter la capacité de production. Par exemple, en octobre 2022, le japonais Kioxia a lancé une nouvelle usine de mémoire (Fab7) à Yokkaichi dans le contexte du ralentissement du marché. Fab7 devrait augmenter la capacité de production totale de lusine de Yokkaichi de 30 %.

Le soutien du gouvernement pour augmenter la production de mémoire flash NAND et de fabrication de mémoire dans le pays alimente la croissance du marché. Par exemple, en juillet 2022, le gouvernement japonais a annoncé une subvention de 680 millions de dollars à Kioxia Holdings et Western Digital Corp pour stimuler la production de mémoire flash NAND. Le gouvernement vise à stabiliser la production de puces dans le pays. Les constructeurs automobiles tels que Toyota Motor Corp. dans la région sont confrontés à des pénuries de semi-conducteurs en raison du conflit entre les États-Unis et la Chine et des perturbations de la chaîne dapprovisionnement causées par la pandémie de COVID-19.

Avec lamélioration de la structure des cellules et laugmentation de la densité de stockage qui en résulte, la technologie flash NAND gagne en popularité dans tous les segments de marché. Cela permet à cette puce mémoire non volatile de réduire considérablement la taille de la puce tout en offrant un débit plus rapide et une meilleure bande passante au niveau du système. Les innovations dans la mémoire flash NAND et la mémoire flash NOR suivent le rythme de laccélération des demandes dans un monde centré sur les données. Laugmentation de la demande de stockage haute capacité pour stocker, traiter et gérer de grandes quantités de données à une vitesse plus élevée et à une consommation dénergie plus faible accélère la croissance du marché.

Lapparition de la pandémie de COVID-19 dans le monde entier, y compris au Japon, avait considérablement perturbé la chaîne dapprovisionnement et la production du marché étudié au cours de la phase initiale de 2020. Les consommateurs cherchant à séquiper pour leurs besoins futurs, la demande de nombreux appareils informatiques, tels que les ordinateurs portables et les PC, a considérablement augmenté en 2020. Par conséquent, le marché de la mémoire a également connu une augmentation de la demande en raison de la demande de serveurs et dordinateurs portables pendant la période de confinement. La tendance à la numérisation sest également poursuivie après la période post-COVID, avec le déploiement des technologies 5G et des investissements robustes dans les centres de données et les services cloud augmentant la demande de mémoire flash.

Tendances du marché japonais de la mémoire flash

Lautomobile détiendra une part de marché importante

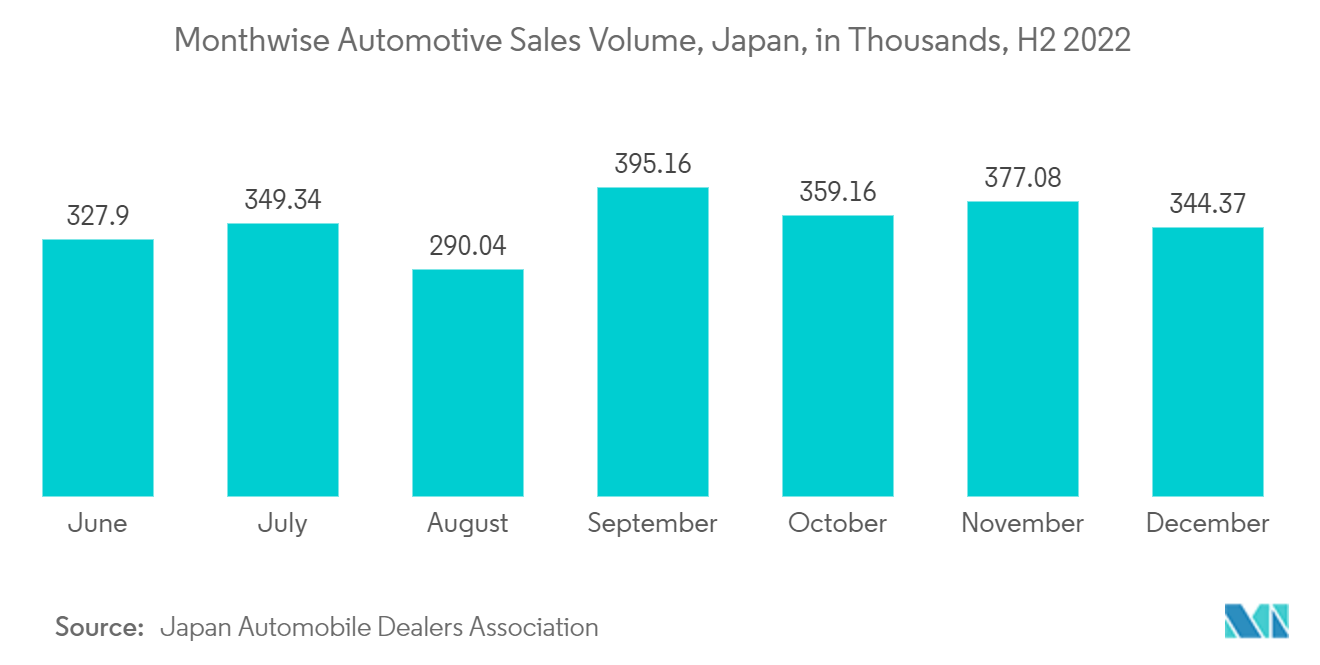

Lindustrie automobile devrait semparer dune part importante du marché japonais de la mémoire flash au cours de la période de prévision en raison dune augmentation des ventes de véhicules électriques et de ladoption rapide de technologies de pointe dans lautomobile. Les voitures autonomes ou les véhicules autonomes de nouvelle génération utilisent divers capteurs et caméras de détection, qui génèrent une énorme quantité de données chaque seconde et exigent un stockage haute performance tel que la mémoire flash devrait pousser le marché vers une trajectoire de croissance. Conformément aux tendances récentes, de nombreux acteurs élargissent leur portefeuille de produits pour les applications automobiles.

Le Japon est lun des plus grands producteurs dautomobiles au monde. Cest le principal contributeur au PIB du pays. Les principaux constructeurs automobiles basés au Japon tels que Honda, Suzuki, Mitsubishi, Nissan et Toyota dominent le marché automobile mondial. Ces constructeurs automobiles se concentrent continuellement sur la recherche et le développement et investissent dans la production de véhicules électriques. Par exemple, en août 2022, Toyota Motor Corp. a annoncé un investissement de 5,6 milliards de dollars pour la fourniture de véhicules électriques à batterie au Japon et aux États-Unis. Linvestissement est motivé par la demande croissante de véhicules électriques dans le monde.

Avec les progrès de linformatisation automobile, la mémoire flash est utilisée dans un plus large éventail dapplications automobiles. Les nouvelles applications automobiles hautes performances telles que les systèmes dinfodivertissement, les systèmes avancés daide à la conduite (ADAS), les groupes dinstruments et les enregistreurs vidéo/données de conduite stimulent la demande dévolutivité de calcul, ce qui entraîne une demande croissante de faible latence et de bande passante de stockage élevée.

Les efforts continus du gouvernement japonais pour passer à des véhicules respectueux de lenvironnement accéléreront les ventes de véhicules électriques. Le gouvernement japonais sest fixé pour objectif de faire en sorte que toutes les nouvelles voitures vendues soient respectueuses de lenvironnement dici 2035. Le gouvernement soutient également linitiative en offrant des subventions pour une partie du coût dachat des véhicules électriques, tels que les véhicules électriques hybrides rechargeables (PHEV), les véhicules électriques à batterie (BEV) et les véhicules électriques à pile à combustible (FCEV). Selon lAssociation japonaise des concessionnaires automobiles (JADA), les ventes de véhicules neufs en avril 2023 ont augmenté de plus de 16 % par rapport à avril 2022. Ces facteurs devraient stimuler la croissance du segment.

La mémoire flash NOR va croître avec un taux de croissance significatif

La mémoire flash NOR devrait croître à un taux de croissance significatif au cours de la période de prévision. Les mémoires flash NOR offrent une grande fiabilité avec une réponse initiale et une latence de démarrage faibles. En outre, les avancées technologiques de processus NOR Flash, telles que la technologie MirrorBit, qui stocke deux bits par cellule de mémoire, prennent en charge une plus grande mise à léchelle de la densité que la technologie à grille flottante. La densité accrue permet dobtenir des produits flash NOR monolithiques de 1 Go et plus haute densité requis pour linfrastructure sans fil 5G. En raison de ces caractéristiques, les mémoires flash NOR sont largement utilisées dans les applications dinfrastructure sans fil.

En avril 2022, le gouvernement japonais a annoncé un plan dici la fin de lexercice 2030, 99 % de la population devrait être desservie par les réseaux 5G. La pénétration des connexions 5G au Japon devrait passer de 153 % en 2021 à 154 % en 2025, selon lassociation GSMA. En outre, le taux dadoption des smartphones 5G devrait passer de 71 % en 2021 à 81 % en 2025, tandis que le taux de pénétration des abonnés 5G devrait passer de 87 % en 2021 à 88 % en 2025. En outre, la part du mix technologique 5G du Japon devrait atteindre 68 % dici 2024.

On sattend également à ce que les robots industriels, qui sont lun des cas dutilisation les plus courants de la mémoire flash NOR, et que le Japon est déjà lun des plus grands marchés pour les robots industriels, devraient créer de nouvelles opportunités de marché pour les acteurs du marché. Selon un récent rapport de la Fédération internationale de robotique (IFR), les fabricants japonais représentent 45 % de loffre mondiale de robots industriels, ce qui en fait le premier fabricant mondial de robots industriels.

En outre, la demande de mémoire Flash NOR devrait augmenter avec ladoption croissante des appareils IoT. En raison de la disponibilité croissante de la connectivité à haut débit, de ladoption croissante du cloud et de lutilisation croissante du traitement et de lanalyse des données, ladoption de lIoT ne cesse de croître, ce qui devrait encourager la croissance du segment. De plus, la demande croissante de wearables, dappareils intelligents et daccélération numérique dans tous les secteurs alimente la demande de stockage élevé et de petites puces de mémoire flash NOR.

Présentation de lindustrie de la mémoire flash au Japon

Le marché japonais de la mémoire flash est modérément consolidé. Les principaux fournisseurs tels que Micron Memory Japan Inc., KIOXIA Corporation, Western Digital Corp., Renesas Electronics Corporation et GigadeviceSemiconductor Inc dominent le marché japonais de la mémoire flash. Comme les barrières à lentrée sur le marché sont élevées, lentrée de nouveaux acteurs est difficile. Les fournisseurs existants investissent massivement dans la recherche et le développement de produits nouveaux et innovants et agrandissent les installations de fabrication pour augmenter la capacité de production.

En février 2023, Kioxia Corporation a participé au programme Spaceborne Computer-2 de Hewlett Packard Enterprise (HPE). Grâce à ce partenariat, KIOXIA fournira des SSD pour un stockage flash robuste dans un environnement de test sur les serveurs HPE ProLiant et HPE Edgeline.

En juillet 2022, Micron Technology, Inc. a annoncé quelle avait commencé la production en série de la NAND à 232 couches pour augmenter les performances des solutions de stockage. Par rapport aux générations précédentes de Micron NAND, la nouvelle mémoire NAND offre une densité surfacique de pointe, une plus grande capacité et une efficacité énergétique améliorée, permettant une prise en charge de premier ordre pour les cas dutilisation les plus gourmands en données.

Leaders du marché japonais de la mémoire flash

Western Digital Corp

Kioxia Corporation

Micron Technology Inc.

Gigadevice Semiconductor Inc.

Renesas Electronics Corporation

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Nouvelles du marché japonais de la mémoire flash

- Février 2023 : Infineon Technologies AG lance la mémoire flash SEMPER Nano NOR pour les appareils électroniques alimentés par batterie à petit facteur de forme. Avec la demande croissante de mémoire, la société a introduit une nouvelle mémoire flash pour fournir une solution comprenant à la fois une haute densité et une faible consommation, une assistance à la conception et une ingénierie robuste.

- Septembre 2022 : Le gouvernement japonais a annoncé une subvention de 320 millions de dollars à Micorn Technology Inc. pour développer des puces mémoire avancées dans son usine de fabrication basée à Hiroshima, au Japon. La subvention vise à accroître la coopération entre les États-Unis et le Japon dans un contexte de tensions géopolitiques et de conflit technologique avec la Chine.

Segmentation de lindustrie de la mémoire flash au Japon

La mémoire flash est un type de mémoire non volatile qui efface électroniquement les données dans des blocs et réécrit les données au niveau de loctet. Il existe deux types de mémoire flash la mémoire flash NOR et la mémoire flash NAND. La mémoire flash est largement utilisée pour le stockage et le transfert de données dans les appareils grand public, les systèmes dentreprise et les applications industrielles. Létude de marché comprend la valeur et le volume de la mémoire flash.

Le marché japonais de la mémoire flash est segmenté par type (mémoire flash NOR (par densité (2 mégabits et moins, 4 mégabits et moins (plus de 2 Mo), 8 mégabits et moins (plus de 4 Mo), 16 mégabits et moins (plus de 8 Mo), 32 mégabits et moins (plus de 16 Mo), 64 mégabits et moins (plus de 32 Mo))), Mémoire flash NAND (par densité (128 Mo et moins, 512 Mo et moins, 2 GIGABIT et MOINS (plus de 1 Go), 256 Mo et moins, 1 GIGABIT et moins, 4 GIGABIT et MOINS (plus de 2 Go))), par utilisateur final (centre de données (entreprise et serveurs), automobile, mobile et tablette, client (PC, SSD client)), autres applications de lutilisateur final). Les tailles de marché et les prévisions sont fournies en termes de valeur en millions USD pour tous les segments ci-dessus.

| Mémoire Flash NAND | Par densité | 128 Mo et moins |

| 512 Mo et moins | ||

| 2 GIGABIT ET MOINS (supérieur à 1 Go) | ||

| 256 Mo et moins | ||

| 1 GIGABIT ET MOINS | ||

| 4 GIGABIT ET MOINS (supérieur à 2 Go) | ||

| Mémoire flash NOR | Par densité | 2 MÉGABITS ET MOINS |

| 4 MÉGABITS ET MOINS (supérieur à 2 Mo) | ||

| 8 MÉGABITS ET MOINS (supérieur à 4 Mo) | ||

| 16 MÉGABITS ET MOINS (supérieur à 8 Mo) | ||

| 32 MÉGABITS ET MOINS (supérieur à 16 Mo) | ||

| 64 MÉGABITS ET MOINS (supérieur à 32 Mo) |

| Centre de données (entreprise et serveurs) |

| Automobile |

| Mobiles et tablettes |

| Client (PC, SSD client) |

| Autres applications pour utilisateurs finaux |

| Par type | Mémoire Flash NAND | Par densité | 128 Mo et moins |

| 512 Mo et moins | |||

| 2 GIGABIT ET MOINS (supérieur à 1 Go) | |||

| 256 Mo et moins | |||

| 1 GIGABIT ET MOINS | |||

| 4 GIGABIT ET MOINS (supérieur à 2 Go) | |||

| Mémoire flash NOR | Par densité | 2 MÉGABITS ET MOINS | |

| 4 MÉGABITS ET MOINS (supérieur à 2 Mo) | |||

| 8 MÉGABITS ET MOINS (supérieur à 4 Mo) | |||

| 16 MÉGABITS ET MOINS (supérieur à 8 Mo) | |||

| 32 MÉGABITS ET MOINS (supérieur à 16 Mo) | |||

| 64 MÉGABITS ET MOINS (supérieur à 32 Mo) | |||

| Par utilisateur final | Centre de données (entreprise et serveurs) | ||

| Automobile | |||

| Mobiles et tablettes | |||

| Client (PC, SSD client) | |||

| Autres applications pour utilisateurs finaux | |||

Foire aux questions

Quelle est la taille actuelle du marché japonais de la mémoire flash ?

Le marché japonais de la mémoire flash devrait enregistrer un TCAC de 3 % au cours de la période de prévision (2024-2029)

Qui sont les principaux acteurs du marché japonais de la mémoire flash ?

Western Digital Corp, Kioxia Corporation, Micron Technology Inc., Gigadevice Semiconductor Inc., Renesas Electronics Corporation sont les principales entreprises opérant sur le marché japonais de la mémoire flash.

Quelles sont les années couvertes par ce marché japonais de la mémoire flash ?

Le rapport couvre la taille historique du marché japonais de la mémoire flash pour les années suivantes 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché japonais de la mémoire flash pour les années suivantes 2024, 2025, 2026, 2027, 2028 et 2029.

Dernière mise à jour de la page le:

Statistiques sur la part de marché, la taille et le taux de croissance des revenus de la mémoire flash au Japon en 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse de la mémoire flash au Japon comprend des prévisions du marché pour 2024 à 2029 et un aperçu historique. Avoir un échantillon de cette analyse de lindustrie sous forme de rapport gratuit à télécharger en format PDF.