Taille et part de marché des équipements d'imagerie diagnostique du Japon

Analyse du marché des équipements d'imagerie diagnostique du Japon par Mordor Intelligence

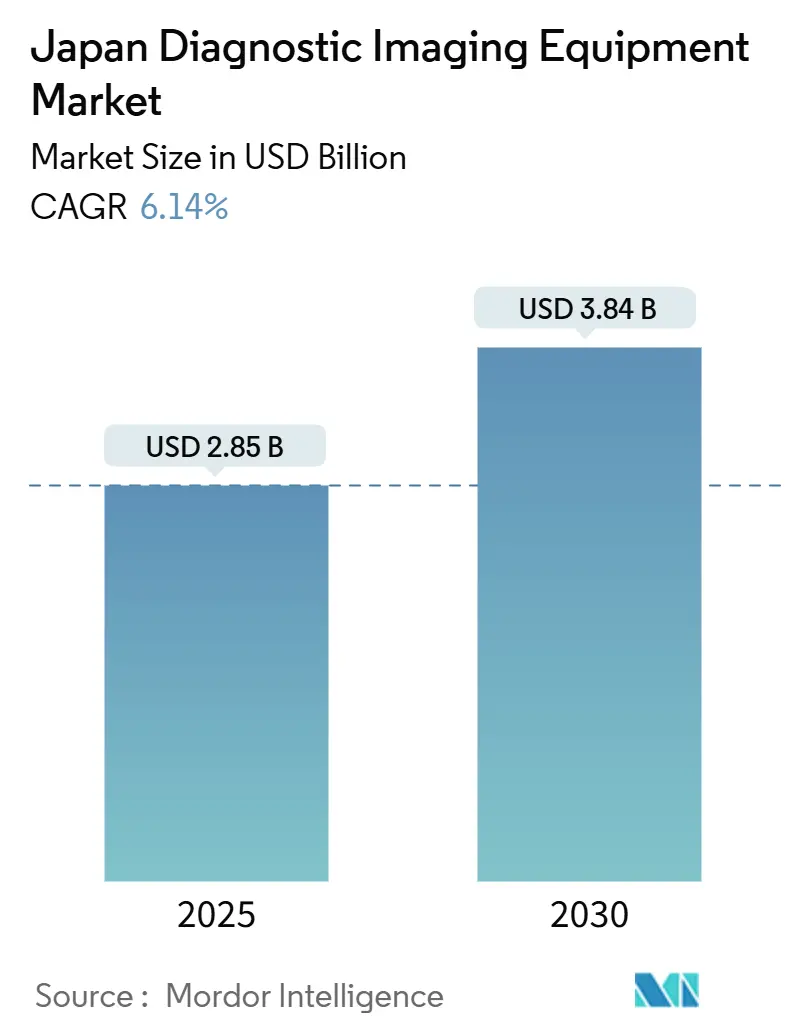

La taille du marché des équipements d'imagerie diagnostique du Japon est estimée à 2,85 milliards USD en 2025, et devrait atteindre 3,84 milliards USD d'ici 2030, à un TCAC de 6,14 % pendant la période de prévision (2025-2030). Le marché actuel souligne la solide fondation technologique médicale du pays, construite sur une population vieillissante, une haute densité d'équipements, et des programmes gouvernementaux de numérisation actifs. Les investisseurs considèrent favorablement le segment alors que les politiques Society 5.0 et Medical DX accélèrent l'intégration de l'IA, incitant les hôpitaux à moderniser rapidement leurs flottes.[1]Source : Ministère de la Santé, du Travail et du Bien-être social, ' Initiatives Medical DX ', mhlw.go.jp Les fabricants bénéficient de cycles de remplacement rapides ; par exemple, Canon Medical Systems s'attend à ce que les revenus d'imagerie passent de 553,8 milliards JPY (3,7 milliards USD) en EX-2023 à 582 milliards JPY (3,9 milliards USD) en EX-2024. Dans le même temps, les pénuries de radiologues ont augmenté la demande pour des flux de travail assistés par IA et la téléradiologie, atténuant les contraintes de main-d'œuvre. Collectivement, ces facteurs positionnent le marché pour une croissance soutenue à un chiffre moyen tout au long de la décennie.

Points clés du rapport

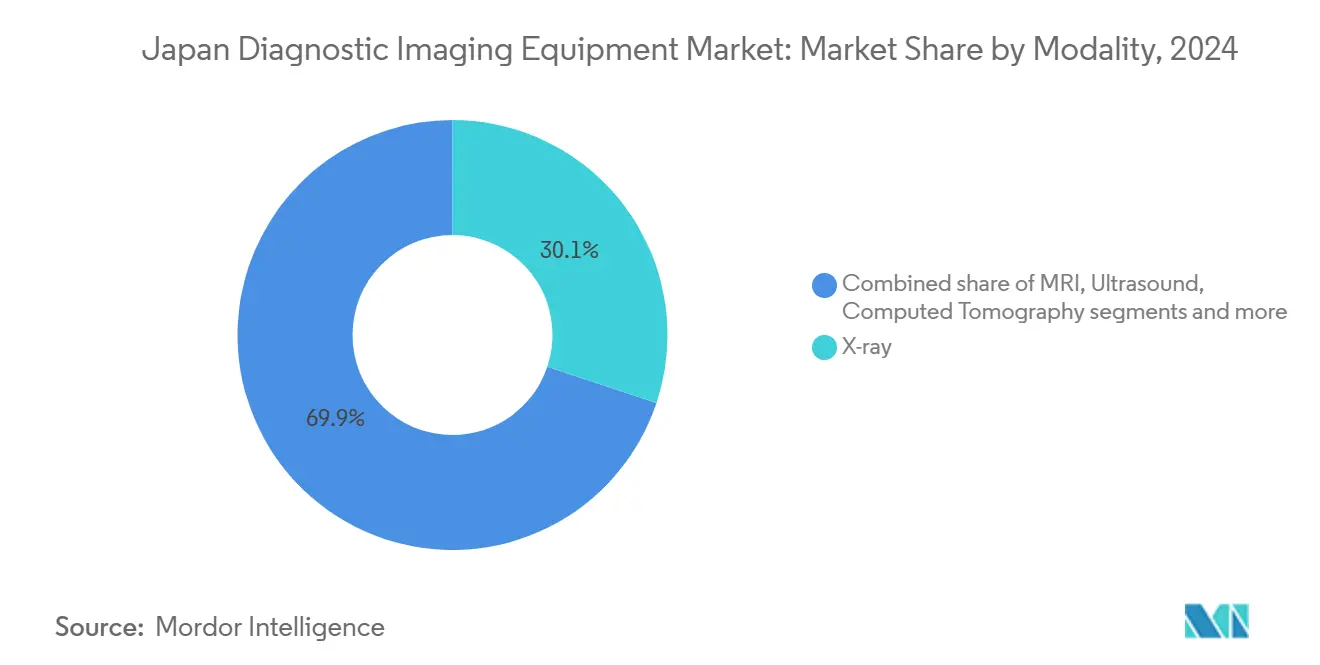

- Par modalité, les systèmes de rayons X détenaient 30,13 % de la part de marché des équipements d'imagerie diagnostique du Japon en 2024 ; la tomodensitométrie devrait croître à un TCAC de 7,25 % jusqu'en 2030.

- Par portabilité, les systèmes fixes représentaient 81,21 % de la taille du marché des équipements d'imagerie diagnostique du Japon en 2024, tandis que les unités mobiles et portables devraient croître de 7,92 % par an jusqu'en 2030.

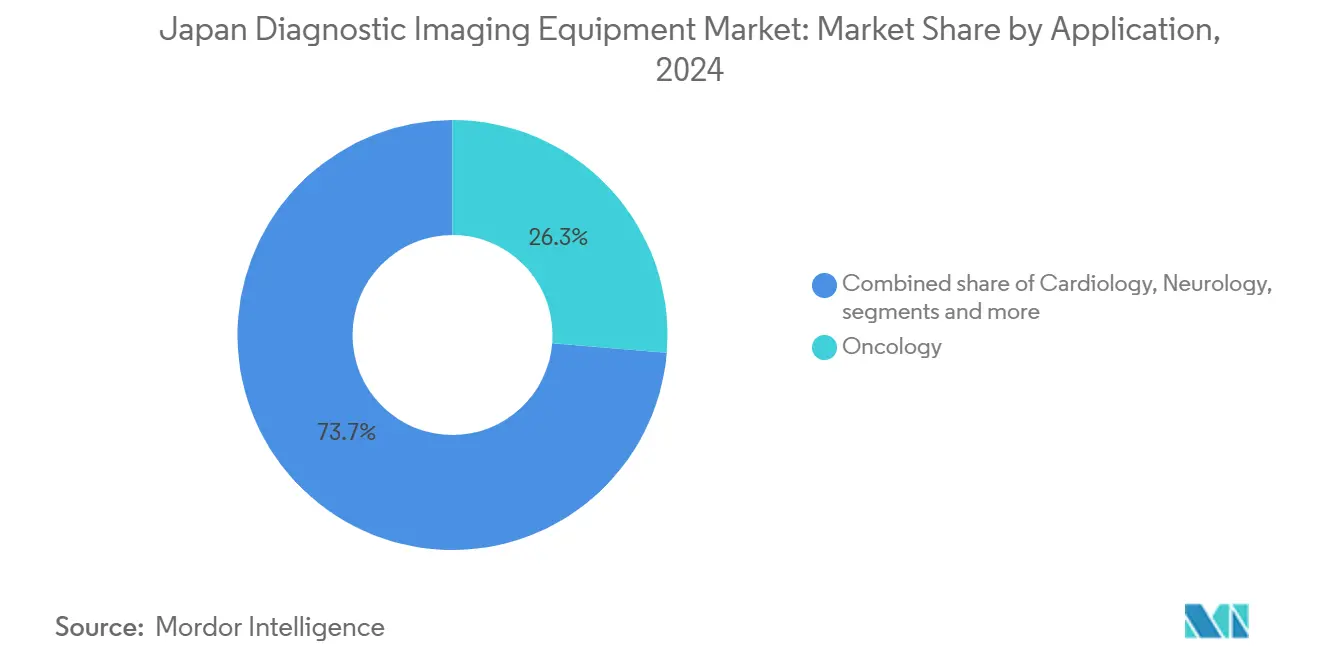

- Par application, l'oncologie représentait 26,31 % du marché en 2024 ; les applications cardiologiques mènent la croissance à 8,21 % de TCAC jusqu'en 2030.

- Par utilisateur final, les hôpitaux contrôlaient 66,77 % des revenus en 2024 ; les centres d'imagerie diagnostique devraient augmenter le plus rapidement à 8,15 % de TCAC jusqu'en 2030.

Tendances et insights du marché des équipements d'imagerie diagnostique du Japon

Analyse d'impact des facteurs de croissance

| Facteur de croissance | (~) % Impact sur les prévisions de TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Fardeau croissant des maladies chroniques | +1.8% | National, concentré dans les centres urbains vieillissants | Long terme (≥ 4 ans) |

| Population gériatrique croissante | +2.1% | National, avec l'impact le plus élevé dans les préfectures rurales | Long terme (≥ 4 ans) |

| Avancement technologique rapide | +1.5% | National, adoption précoce dans les grandes zones métropolitaines | Moyen terme (2-4 ans) |

| Initiatives gouvernementales favorisant les dépistages précoces et les innovations domestiques | +1.2% | National, priorisant les régions mal desservies | Moyen terme (2-4 ans) |

| Demande d'imagerie au point de soins et portable dans les établissements de soins aux personnes âgées | +0.9% | National, concentré dans les zones rurales et suburbaines | Court terme (≤ 2 ans) |

| Expansion des centres d'imagerie ambulatoire privés | +0.7% | Zones urbaines et suburbaines, grandes régions métropolitaines | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Fardeau croissant des maladies chroniques

La prévalence du cancer augmente l'utilisation des équipements à travers les modalités. Le cancer gastrique seul affecte environ 1 million de Japonais chaque année, stimulant l'adoption d'imagerie endoscopique avancée telle que gastroAI d'AI Medical Service qui délivre 91,4 % de sensibilité pour les lésions précoces. Les prestataires préfèrent donc les suites multi-modales capables de compléter plusieurs examens en une visite, une tendance qui stimule les installations de CT et IRM haute résolution dans tout le marché des équipements d'imagerie diagnostique du Japon.

Population gériatrique croissante

Avec 29,56 % des résidents âgés de 65 ans ou plus en 2023-et les zones rurales dépassant 60 %-les solutions portables sont devenues critiques. Le CT vertical de Canon, qui raccourcit les examens de 40 % pour les cas musculo-squelettiques, s'aligne avec les limites de mobilité communes dans les soins aux personnes âgées. Alors que le marché des équipements d'imagerie diagnostique du Japon s'étend, les dispositifs au point de soins soutiennent les infirmières à domicile et les cliniques mobiles desservant les communautés super-âgées.

Avancées technologiques rapides

Les régulateurs accélèrent désormais les approbations IA/ML sous des voies d'examen PMDA dédiées, permettant aux fournisseurs comme Neuspective d'intégrer l'IA générative qui signale les erreurs de rapport avec plus de 90 % de précision. Les pilotes de pathologie numérique au Toyama Prefectural Central Hospital illustrent davantage la convergence de l'imagerie et de l'analytique, encourageant les mises à niveau à l'échelle des installations qui maintiennent le marché des équipements d'imagerie diagnostique du Japon sur un cycle de modernisation stable.

Initiatives gouvernementales favorisant les dépistages précoces et les innovations domestiques

La Vision de l'industrie des dispositifs médicaux 2024 du METI alloue des budgets de l'exercice fiscal 2025 pour aider les startups à se mondialiser et subventionner les améliorations de cybersécurité. La Vision de l'industrie 2030 de JIRA fixe des objectifs parallèles pour le déploiement de l'IA et la promotion des exportations, renforçant un écosystème de soutien qui sous-tend la croissance à long terme du marché des équipements d'imagerie diagnostique du Japon.[2]Source : Association des industries japonaises d'imagerie médicale et de systèmes radiologiques, ' Profil de l'industrie JIRA 2024 ', jira-net.or.jp

Analyse d'impact des contraintes

| Contrainte | (~) % Impact sur les prévisions de TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Coûts d'acquisition et de cycle de vie élevés des produits | -1.1% | National, impact aigu sur les petites installations de santé | Court terme (≤ 2 ans) |

| Réglementations strictes | -0.8% | National, affectant tous les participants du marché | Moyen terme (2-4 ans) |

| Pénurie de radiologues et techniciens formés | -0.6% | National, sévère dans les zones rurales et isolées | Long terme (≥ 4 ans) |

| Préoccupations de sécurité concernant les doses de radiation | -0.4% | National, sensibilisation accrue dans les établissements pédiatriques | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Coûts d'acquisition et de cycle de vie élevés des produits

La sensibilité aux prix a retardé les ventes d'imagerie domestique de Shimadzu, qui ont chuté de 2,3 % au premier semestre de l'EX 2024 alors que les cliniques reportaient les remplacements. Par conséquent, les fournisseurs pilotent des financements par examen et des modèles de services partagés pour s'assurer que les acheteurs contraints par le budget restent engagés dans le marché des équipements d'imagerie diagnostique du Japon.

Réglementations strictes

Les dispositifs de classe III et IV nécessitent une approbation complète MHLW et des audits PMDA, étendant les délais pour le CT à comptage de photons et d'autres innovations complexes. Les règles de cybersécurité supplémentaires émises en mars 2024 augmentent les dépenses de conformité, ralentissant les lancements de produits et réduisant le potentiel de croissance au sein du marché des équipements d'imagerie diagnostique du Japon.

Analyse des segments

Par modalité : La domination des rayons X alimente les fondations du marché

Les systèmes de rayons X ont maintenu une part de 30,13 % du marché des équipements d'imagerie diagnostique du Japon en 2024, soulignant leur rôle comme point d'entrée pour les diagnostics de routine dans presque tous les environnements cliniques. La tomodensitométrie porte désormais le TCAC le plus rapide à 7,25 %, soutenue par les plateformes à comptage de photons qui réduisent la dose tout en améliorant le contraste. En conséquence, la taille du marché des équipements d'imagerie diagnostique du Japon allouée au CT devrait dépasser les modalités traditionnelles d'ici 2030. L'adoption de l'IRM reste stable, stimulée par les demandes neurologiques et orthopédiques, tandis que l'échographie bénéficie de mises à niveau constantes grâce aux outils de flux de travail guidés par IA. L'imagerie nucléaire et la mammographie croissent régulièrement sous les programmes nationaux de dépistage du cancer. Ensemble, ces tendances illustrent comment l'industrie des équipements d'imagerie diagnostique du Japon migre de la radiographie de base vers l'imagerie de précision avancée et multimodale.

Les pressions de différenciation croissantes favorisent les fournisseurs offrant des scanners hybrides et des superpositions IA qui unifient les sorties multimodales sur un seul visualiseur. Canon, Fujifilm et GE HealthCare investissent dans des consoles prêtes pour les algorithmes afin d'étendre les cycles de vie des équipements et protéger les marges au sein du marché des équipements d'imagerie diagnostique du Japon férocement compétitif.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par portabilité : L'échelle des systèmes fixes rencontre l'innovation mobile

Les salles fixes ont capturé 81,21 % des revenus 2024 et restent l'épine dorsale opérationnelle pour les hôpitaux tertiaires. Néanmoins, les unités mobiles et portables devraient croître à 7,92 % de TCAC jusqu'en 2030 alors que les pilotes MaaS médicaux d'îles isolées équipent les camionnettes avec rayons X au chevet, échographie portable et liens PACS cloud. La taille du marché attachée aux catégories portables pourrait donc doubler au cours de la décennie. Pour les préfectures rurales, les dispositifs d'échographie compacts alimentés par batterie de Philips et Fujifilm représentent une voie rentable vers l'accès universel à l'imagerie.

Les fabricants poursuivent des conceptions renforcées et des capacités IA en périphérie pour résister aux vibrations de transport et à la connectivité inégale. L'industrie des équipements d'imagerie diagnostique du Japon évalue maintenant la valeur d'écosystème totale-logiciels, formation et contrats de service-plutôt que les ventes d'unités seules, créant de l'espace pour les acteurs auxiliaires dans la sécurité des données et les plateformes de télésanté.

Par application : Leadership de l'oncologie au milieu de l'accélération cardiologique

L'oncologie a généré 26,31 % des revenus 2024, reflétant l'infrastructure intensive de dépistage du cancer du Japon. L'imagerie cardiologique, cependant, s'étend le plus rapidement à 8,21 % de TCAC alors que le vieillissement de la population gonfle l'incidence des maladies coronariennes et stimule l'adoption de l'échocardiographie, l'angiographie CT et les études de perfusion IRM. La taille du marché des équipements d'imagerie diagnostique du Japon consacrée aux applications cardiaques bénéficie d'outils IA qui automatisent la mesure de la fraction d'éjection et la caractérisation des plaques.

La neurologie reste stable grâce à la haute densité IRM, tandis que la gastroentérologie reçoit un boost technologique de l'endoscopie IA détectant les lésions gastriques précoces. La santé féminine s'appuie sur l'échographie avancée et la tomosynthèse mammaire numérique, et les environnements d'urgence demandent de plus en plus CT mobile pour le triage rapide des traumatismes. Ensemble, ces niches renforcent les plans d'investissement cross-modalité dans le marché des équipements d'imagerie diagnostique du Japon.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par utilisateur final : Concentration hospitalière versus croissance des centres d'imagerie

Les hôpitaux ont capturé 66,77 % des revenus du marché en 2024, exploitant les RIS/PACS intégrés et les spécialistes internes. Les centres d'imagerie diagnostique, cependant, enregistrent le TCAC le plus élevé à 8,15 %, servant les programmes de dépistage d'entreprise et la demande des patients pour des temps d'attente plus courts. Alors que ces centres prolifèrent, la part de marché des équipements d'imagerie diagnostique du Japon détenue par les installations ambulatoires continuera de grimper jusqu'en 2030.

Les centres de chirurgie ambulatoire et les cliniques spécialisées s'étendent également, rendus possibles par le CT compact 64 coupes et l'échographie haute fréquence qui s'adaptent à l'espace au sol limité. Les institutions publiques priorisent la couverture complète, tandis que les chaînes privées mettent l'accent sur les modalités premium pour se différencier. Les fournisseurs adaptant des contrats de service flexibles et une maintenance de réponse rapide captureront la fidélité à travers cette base d'acheteurs diverse au sein du marché des équipements d'imagerie diagnostique du Japon.

Analyse géographique

La dynamique régionale montre un leadership inattendu par les installations rurales, qui possèdent souvent des scanners à la pointe de la technologie fournis sous des programmes d'allocation équitable datant de deux décennies. Les zones isolées complètent maintenant les suites fixes avec des équipements portables et des réseaux de téléconsultation, s'assurant que les résidents âgés reçoivent une précision diagnostique comparable à leurs pairs urbains au sein du marché des équipements d'imagerie diagnostique du Japon.

Les centres métropolitains tels que Tokyo, Osaka et Nagoya hébergent des hôpitaux académiques avec un accès précoce aux prototypes IA et au CT à comptage de photons. Les centres urbains attirent également les startups logicielles, qui coopèrent avec les OEM pour intégrer l'analytique directement dans les consoles, renforçant un cercle vertueux d'innovation dans le marché des équipements d'imagerie diagnostique du Japon.

La division géographique contraint donc les fournisseurs à concevoir des portfolios modulaires : des scanners à haut débit pour les villes denses et des kits portables robustes pour les îles et les cliniques de montagne. Les subventions gouvernementales encouragent ce déploiement équilibré, soutenant l'accès équitable à l'imagerie et sous-tendant la couverture universelle à travers le marché des équipements d'imagerie diagnostique du Japon.

Paysage concurrentiel

Le domaine est modérément concentré : Canon Medical Systems, Fujifilm Holdings et Shimadzu détiennent ensemble bien plus de la moitié des expéditions de modalités domestiques, tandis que GE HealthCare, Siemens Healthineers et Philips concurrencent via des offres spécialisées et la R&D conjointe. Les revenus d'imagerie EX-2023 de Canon ont augmenté de 7,9 % et la direction guide pour une croissance continue grâce aux lancements de CT et échographie prêts pour l'IA. Le partenariat d'Olympus avec Canon sur l'échographie endoscopique Aplio i800 souligne une tendance plus large vers les alliances d'écosystème qui mélangent optique, logiciels et matériel.[3]Source : Olympus Corporation, ' Canon Medical Systems et Olympus annoncent une alliance commerciale ', olympus.de

Les nouveaux entrants pivotent autour des logiciels ; l'IA de qualité de rapport de Neuspective et la pathologie numérique EXpath d'Intec se superposent aux scanners existants, permettant aux hôpitaux de reporter le remplacement coûteux du matériel tout en améliorant la précision diagnostique. Pendant ce temps, la startup locale Lilium Otsuka a lancé le dispositif de vessie ultrasonique compact ' Lilium One ', distribué nationalement par Otsuka Pharmaceutical Factory pour élargir les cas d'usage urologiques au sein du marché des équipements d'imagerie diagnostique du Japon.

Élevant les barrières, la PMDA a institué une unité d'évaluation IA/ML rationalisée en 2024, donnant aux entreprises domestiques un avantage grâce à la familiarité réglementaire. Les multinationales doivent donc poursuivre le co-développement avec des partenaires japonais ou acquérir une expertise de certification locale. À l'avenir, l'avantage appartiendra aux fournisseurs offrant des suites interopérables qui groupent scanners, applications IA, cybersécurité et services de cycle de vie adaptés aux environnements de soins disparates du marché des équipements d'imagerie diagnostique du Japon.

Leaders de l'industrie des équipements d'imagerie diagnostique du Japon

Koninklijke Philips N.V.

Canon Medical Systems Corporation

Siemens Healthineers AG

GE HealthCare

Fujifilm Holdings Corporation

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Février 2025 : Canon Medical Systems a introduit Aplio Beyond, une échographie haute performance conçue pour améliorer la qualité d'imagerie et le flux de travail à travers plusieurs spécialités.

- Septembre 2024 : Olympus a commencé les ventes du système d'échographie Aplio i800 pour usage endoscopique au Japon, co-développé avec Canon Medical Systems pour faire progresser les diagnostics hépatobiliaires.

- Juillet 2023 : Canon Medical Systems a lancé les plateformes d'échographie compactes premium Aplio Flex et Aplio Go pour soutenir les défis cliniques quotidiens grâce à l'automatisation et aux outils de flux de travail intelligents.

Portée du rapport sur le marché des équipements d'imagerie diagnostique du Japon

Selon la portée du rapport, les équipements d'imagerie diagnostique sont utilisés pour prendre des images de la structure interne du corps humain par rayonnement électromagnétique pour un diagnostic précis du patient. Il existe diverses modalités en imagerie médicale, les plus courantes étant les scanners CT et les systèmes IRM. Ces équipements ont une vaste gamme d'applications dans divers domaines oncologiques, orthopédiques, gastro- et gynécologiques.

Le marché des équipements d'imagerie diagnostique du Japon est segmenté par type de produit (rayons X, IRM, échographie, tomodensitométrie, imagerie nucléaire et autres types de produits), application (cardiologie, oncologie, neurologie, orthopédie et autres applications), et utilisateur final (hôpitaux, centres de diagnostic et autres utilisateurs finaux). Le rapport offre la valeur (en millions USD) pour les segments susmentionnés.

| Rayons X |

| IRM |

| Échographie |

| Tomodensitométrie |

| Imagerie nucléaire |

| Mammographie |

| Autres modalités |

| Systèmes fixes |

| Systèmes mobiles et portables |

| Cardiologie |

| Oncologie |

| Neurologie |

| Orthopédie et traumatologie |

| Gastroentérologie et hépatologie |

| Santé féminine et obstétrique |

| Autres applications |

| Hôpitaux |

| Centres d'imagerie diagnostique |

| Centres de chirurgie ambulatoire et cliniques spécialisées |

| Établissements de soins à domicile / soins de longue durée |

| Par modalité | Rayons X |

| IRM | |

| Échographie | |

| Tomodensitométrie | |

| Imagerie nucléaire | |

| Mammographie | |

| Autres modalités | |

| Par portabilité | Systèmes fixes |

| Systèmes mobiles et portables | |

| Par application | Cardiologie |

| Oncologie | |

| Neurologie | |

| Orthopédie et traumatologie | |

| Gastroentérologie et hépatologie | |

| Santé féminine et obstétrique | |

| Autres applications | |

| Par utilisateur final | Hôpitaux |

| Centres d'imagerie diagnostique | |

| Centres de chirurgie ambulatoire et cliniques spécialisées | |

| Établissements de soins à domicile / soins de longue durée |

Questions clés répondues dans le rapport

Comment l'intelligence artificielle redéfinit-elle les flux de travail d'imagerie diagnostique au Japon ?

Les outils IA signalent désormais les erreurs de rapport en temps réel, guident les paramètres d'examen optimaux et priorisent les cas urgents, permettant aux radiologues de se concentrer sur les interprétations complexes tout en atténuant les pénuries de personnel nationales.

Pourquoi les dispositifs d'imagerie mobiles et portables gagnent-ils en traction dans les préfectures rurales ?

Les scanners portables permettent des examens sur site dans les cliniques communautaires et les postes d'infirmières visitantes, réduisant les fardeaux de voyage pour les patients âgés et soutenant les téléconsultations avec les spécialistes urbains.

Comment les programmes de numérisation gouvernementaux influencent-ils les décisions d'achat hospitalières ?

Les politiques Society 5.0 et Medical DX lient le remboursement aux standards de données interopérables, donc les installations priorisent les équipements qui s'intègrent parfaitement avec les plateformes d'information de santé nationales.

Quelles stratégies les fabricants japonais utilisent-ils pour rester compétitifs contre les marques mondiales ?

Les leaders domestiques groupent le matériel avec des logiciels IA propriétaires, forment des alliances qui combinent optique et imagerie, et exploitent les voies réglementaires locales accélérées pour raccourcir le délai de mise sur le marché.

Comment les centres d'imagerie ambulatoire redéfinissent-ils la prestation de services ?

Les centres spécialisés offrent des rendez-vous plus rapides et une expertise ciblée, incitant les hôpitaux à déplacer les examens de routine hors site tout en conservant les procédures avancées en interne pour optimiser l'utilisation des ressources.

De quelles manières la cybersécurité impacte-t-elle la conception et l'approvisionnement d'équipements ?

Les nouvelles directives PMDA exigent un chiffrement intégré et un support de correctif continu, donc les acheteurs favorisent les fournisseurs avec des feuilles de route de mise à jour robustes et des dossiers de conformité prouvés.

Dernière mise à jour de la page le: