Analyse du marché des batteries en Amérique du Nord

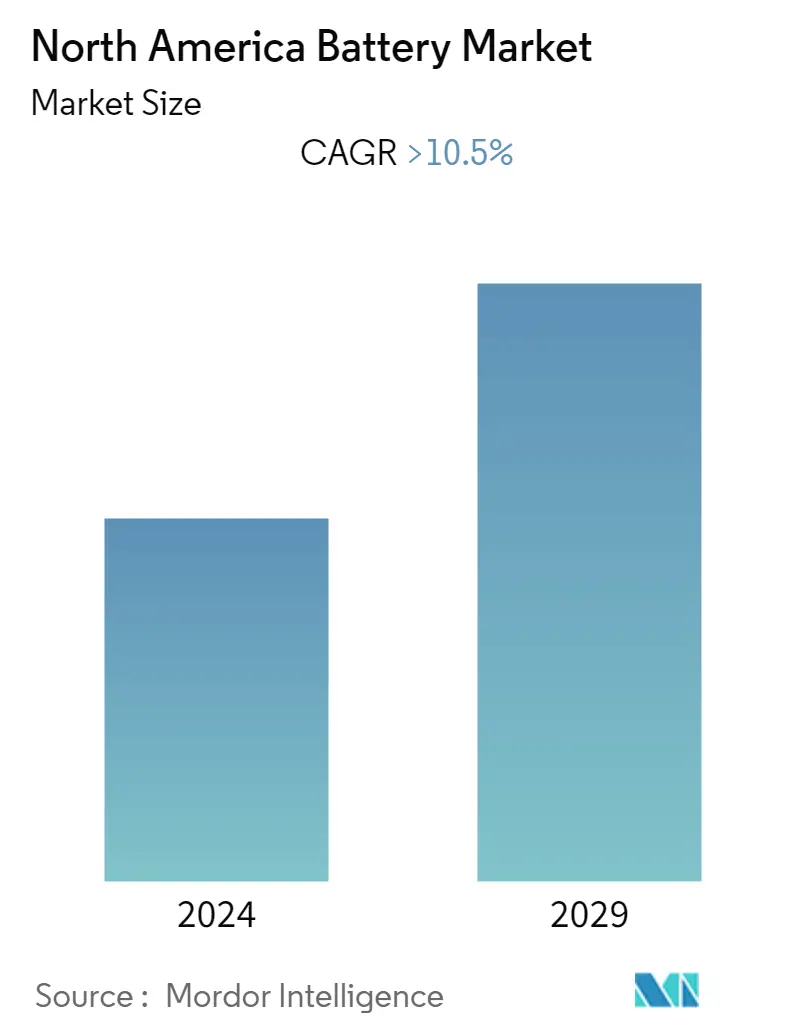

Le marché nord-américain des batteries devrait atteindre 32 milliards de dollars dici la fin de lannée et devrait enregistrer un TCAC de plus de 10,5 % au cours de la période de prévision.

Le marché a été impacté négativement par le COVID-19 en 2020. Actuellement, le marché a atteint les niveaux davant la pandémie.

- À moyen terme, la baisse des prix des batteries lithium-ion, ladoption croissante des véhicules électriques, la croissance du secteur des énergies renouvelables et laugmentation des ventes dappareils électroniques grand public devraient également stimuler la croissance du marché étudié.

- Dun autre côté, linadéquation entre loffre et la demande de matières premières peut avoir un impact négatif sur la croissance du marché et constitue lune des principales contraintes du marché.

- Néanmoins, lintégration des énergies renouvelables dans les systèmes de stockage dénergie devrait offrir des opportunités de croissance au cours de la période de prévision.

- Les États-Unis dominent le marché et connaîtront probablement également le TCAC le plus élevé au cours de la période de prévision. Le gouvernement a encouragé les investisseurs dans les véhicules électriques (VE) et les industries renouvelables, ce qui a entraîné une demande accrue de systèmes de stockage d'énergie basés sur des batteries, principalement menées par des batteries lithium-ion.

Tendances du marché des batteries en Amérique du Nord

Une application automobile connaîtra une croissance significative

- Le secteur automobile devrait devenir lun des principaux segments dutilisateurs finaux de batteries, principalement de batteries lithium-ion, dans les années à venir. La pénétration des véhicules électriques devrait donner une impulsion massive à la croissance de lindustrie des batteries lithium-ion en Amérique du Nord.

- Différents types de véhicules sont désormais disponibles, présentant des degrés croissants dhybridation et délectrification. Il existe différents types de véhicules, notamment les véhicules électriques hybrides (HEV), les véhicules électriques hybrides rechargeables et les véhicules électriques (VE).

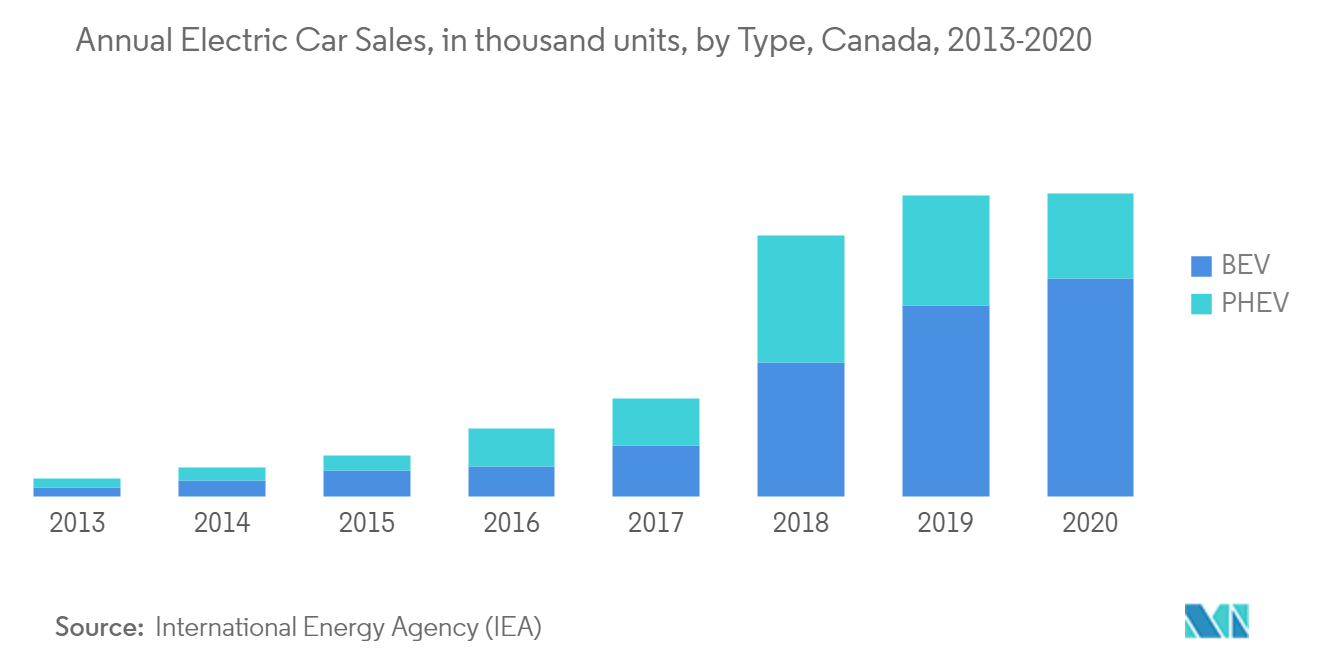

- Ladoption des véhicules électriques augmente à un rythme de croissance élevé. Les États-Unis font déjà partie des pays leaders dans les ventes mondiales de véhicules électriques, ainsi que dautres économies comme le Canada, qui a déjà commencé à transformer son infrastructure de transport public pour les véhicules électriques.

- Les ventes totales de voitures électriques au Canada ont augmenté de plus de 300 % en 2020 par rapport à 2017. Le pays a vendu 36,9 mille unités de véhicules électriques à batterie (BEV) en 2020.

- En juin 2021, le Département de l'énergie des États-Unis (DOE) a annoncé un financement de 200 millions de dollars au cours des cinq prochaines années pour des projets de véhicules électriques, de batteries et de véhicules connectés dans les laboratoires nationaux du DOE, ainsi que de nouveaux partenariats avec le DOE pour soutenir l'innovation en matière de véhicules électriques.

- De plus, en octobre 2021, Toyota a annoncé son intention d'investir environ 3,4 milliards de dollars dans les batteries automobiles aux États-Unis d'ici 2030. Plus précisément, l'investissement se concentre sur le développement et la localisation de la production de batteries automobiles pour les véhicules électriques à batterie (BEV).

- Dans le scénario de marché actuel, le soutien politique joue un rôle crucial dans ladoption des véhicules électriques. Le soutien politique permet la croissance du marché en rendant les véhicules attrayants pour les consommateurs, en réduisant les risques pour les investisseurs et en encourageant les constructeurs à développer des véhicules électriques à grande échelle.

- De plus, la baisse des prix des batteries lithium-ion et lamélioration des technologies devraient amener sur le marché des véhicules électriques à des prix compétitifs, créant ainsi une demande pour les batteries lithium-ion dans les années à venir.

Les États-Unis dominent le marché

- Les États-Unis sont lun des principaux points chauds du monde pour les batteries industrielles, en raison de leur infrastructure industrielle robuste, du déploiement croissant de projets de stockage dénergie basés sur des batteries et de lexpansion des infrastructures dénergie renouvelable.

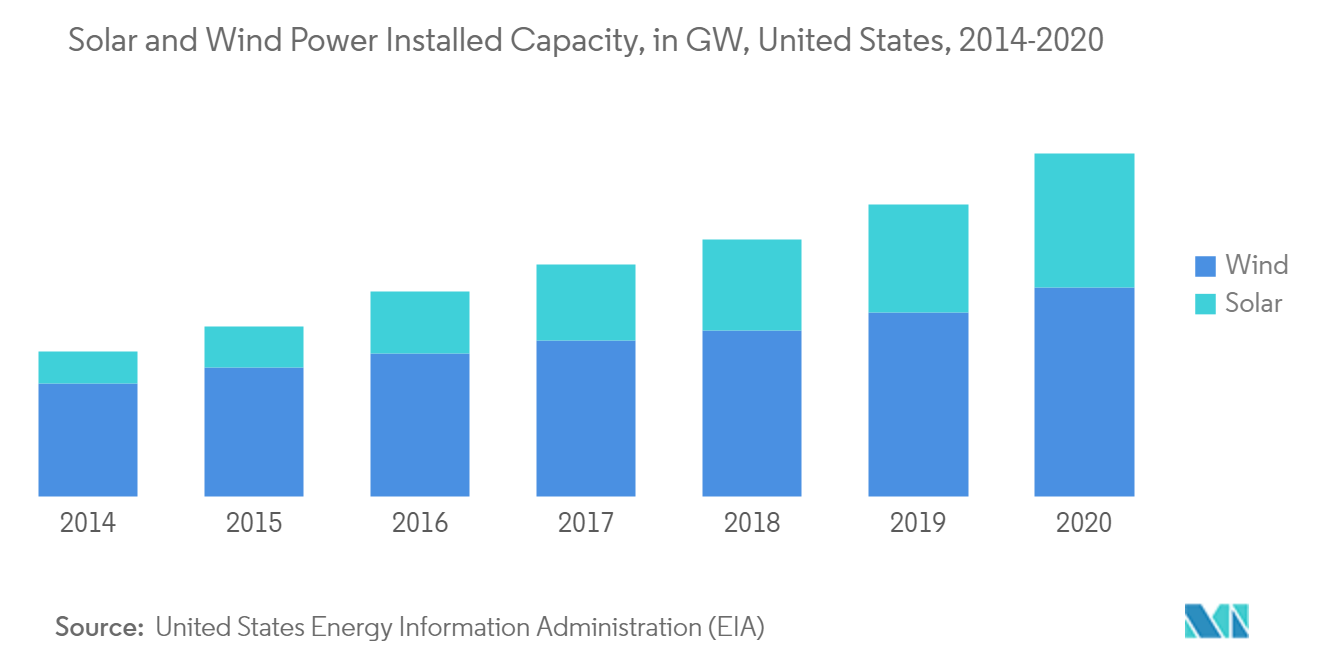

- Pour accroître l'adoption de systèmes d'énergie propre et réduire les émissions de GES, le pays augmente le déploiement d'installations d'énergie solaire et éolienne, qui doivent être soutenues par des systèmes de stockage d'énergie.

- En 2020, les États-Unis disposaient de 118 GW de capacité éolienne installée. Le pays a plusieurs projets de stockage dénergie basés sur des batteries en cours dexploitation, y compris plusieurs technologies de batteries. Environ 14,5 gigawatts (GW) de capacité de stockage par batterie devraient être mis en service aux États-Unis entre 2021 et 2024. Environ 9,2 GW de cette capacité de stockage seront colocalisés avec l'énergie solaire, 1,3 GW avec l'énergie éolienne et les 4 restants. GW à titre autonome.

- De plus, les besoins en centres de données dans le pays augmentent rapidement en raison de la connectivité croissante et d'autres facteurs, ce qui signifie qu'environ 600 zettaoctets de nouvelles données sont créés chaque année (600000 milliards de gigaoctets).

- En mars 2021, Google Inc., filiale d'Alphabet Inc. Class A, a annoncé que la société prévoyait d'investir environ 7 milliards de dollars aux États-Unis pour construire de nouveaux bureaux et centres de données. Le développement des centres de données devrait accroître la demande de systèmes UPS, entraînant ainsi une augmentation de la demande de batteries industrielles.

- Par conséquent, en raison des points ci-dessus, les États-Unis domineront probablement le marché nord-américain des batteries, soutenus par lurbanisation croissante, les dépenses de consommation et les appareils et véhicules techniquement avancés.

Aperçu du marché des batteries en Amérique du Nord

Le marché nord-américain des batteries est fragmenté. Certains des principaux acteurs de ce marché (sans ordre particulier) comprennent Contemporary Amperex Technology Co. Limited, BYD Co. Ltd, Samsung SDI Co. Ltd, LG Chem Ltd et Panasonic Corporation.

Leaders du marché des batteries en Amérique du Nord

BYD Co. Ltd

Panasonic Co.

Contemporary Amperex Technology Co. Limited

LG Chem Ltd.

Samsung SDI Co., Ltd

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché des batteries en Amérique du Nord

- En juillet 2021, Burns McDonnell a achevé la construction de l'extension du système de stockage d'énergie par batterie de 100 MW/400 MWh de Vistra dans son installation de stockage d'énergie de Moss Landing en Californie. Le système de batterie stocke lénergie et la restitue au réseau californien en cas de besoin.

- En octobre 2021, Samsung SDI et Stellantis NV ont annoncé que les sociétés avaient conclu un protocole d'accord (MOU) pour former une coentreprise (JV) visant à fabriquer des cellules et des modules de batteries pour l'Amérique du Nord. L'usine vise à atteindre une capacité de production annuelle initiale de 23 gigawattheures, avec la possibilité d'augmenter jusqu'à 40 gigawattheures à l'avenir.

Segmentation de lindustrie des batteries en Amérique du Nord

Une batterie est un dispositif qui convertit l'énergie chimique contenue dans ses matériaux actifs directement en énergie électrique au moyen d'une réaction électrochimique d'oxydo-réduction (redox). Ce type de réaction implique le transfert d'électrons d'un matériau à un autre via un circuit électrique. Le marché nord-américain des batteries est segmenté par type, technologie, applications et géographie. Par type, le marché est segmenté en primaire et secondaire. Par technologie, le marché est segmenté en technologies plomb-acide, lithium-ion et autres. Par application, le marché est segmenté en batteries automobiles, industrielles (motrices, stationnaires (télécommunications, UPS, systèmes de stockage d'énergie (ESS), etc.), électronique grand public et autres applications). Le rapport couvre également la taille du marché et les prévisions pour le marché nord-américain des batteries à travers le pays. Pour chaque segment, la taille du marché et les prévisions ont été établies en fonction des revenus (en millions de dollars).

| Primaire |

| Secondaire |

| Plomb-acide |

| Lithium-ion |

| Autres technologies |

| Automobile |

| Batteries industrielles (motrices, stationnaires (télécoms, UPS, systèmes de stockage d'énergie (ESS), etc.)) |

| Electronique grand public |

| Autres applications |

| États-Unis |

| Canada |

| Reste de l'Amérique du Nord |

| Taper | Primaire |

| Secondaire | |

| Technologie | Plomb-acide |

| Lithium-ion | |

| Autres technologies | |

| Application | Automobile |

| Batteries industrielles (motrices, stationnaires (télécoms, UPS, systèmes de stockage d'énergie (ESS), etc.)) | |

| Electronique grand public | |

| Autres applications | |

| Géographie | États-Unis |

| Canada | |

| Reste de l'Amérique du Nord |

FAQ sur les études de marché sur les batteries en Amérique du Nord

Quelle est la taille actuelle du marché des batteries en Amérique du Nord ?

Le marché nord-américain des batteries devrait enregistrer un TCAC supérieur à 10,5 % au cours de la période de prévision (2024-2029)

Qui sont les principaux acteurs du marché nord-américain des batteries ?

BYD Co. Ltd, Panasonic Co., Contemporary Amperex Technology Co. Limited, LG Chem Ltd., Samsung SDI Co., Ltd sont les principales sociétés opérant sur le marché des batteries en Amérique du Nord.

Quelles années couvre ce marché nord-américain des batteries ?

Le rapport couvre la taille historique du marché des batteries en Amérique du Nord pour les années 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché des batteries en Amérique du Nord pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Dernière mise à jour de la page le:

Rapport sur l'industrie des batteries en Amérique du Nord

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des batteries en Amérique du Nord 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse des batteries en Amérique du Nord comprend des perspectives de prévision du marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.