Taille et part du marché des dispositifs ophtalmologiques en Inde

Analyse du marché des dispositifs ophtalmologiques en Inde par Mordor Intelligence

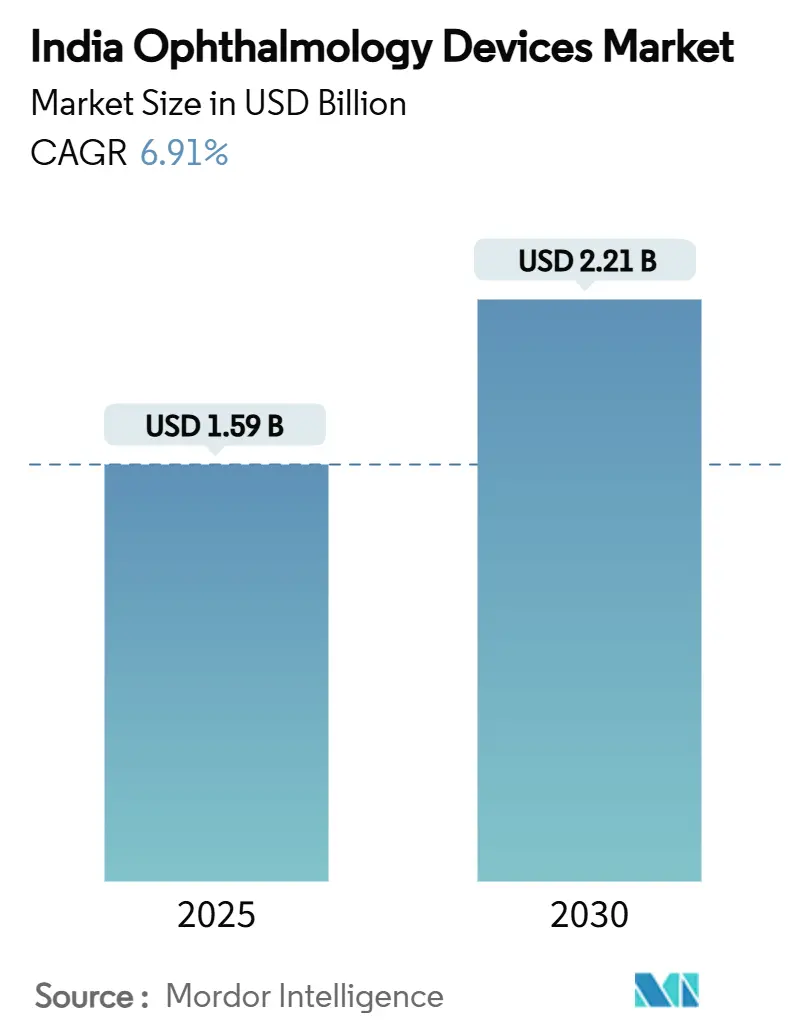

La taille du marché indien des dispositifs ophtalmologiques est évaluée à 1,59 milliard USD en 2025 et devrait atteindre 2,21 milliards USD d'ici 2030, progressant à un TCAC de 6,91 % entre 2025 et 2030. Le financement robuste de la santé publique, l'exposition croissante aux écrans numériques et l'élargissement de la population âgée convergent pour créer une base de demande large et stable qui protège le marché indien des dispositifs ophtalmologiques des fluctuations économiques à court terme. Le Programme national de prévention et de contrôle de la cécité (NPCB) et le Fonds d'infrastructure sanitaire Ayushman Bharat (AB-HIF) garantissent ensemble les achats de dispositifs à grande échelle, tandis que les hôpitaux privés et les centres de chirurgie ambulatoire recherchent des technologies premium pour attirer les patients urbains. Les start-ups indigènes introduisent désormais des innovations frugales qui réduisent les prix d'importation traditionnels jusqu'à 50 %, incitant les propriétaires de marques mondiales à localiser la production et à reconcevoir les plateformes de milieu de gamme pour le marché indien des dispositifs ophtalmologiques. L'intensité concurrentielle pivote des références purement matérielles vers la disponibilité des services, la formation des cliniciens et la connectivité numérique, signalant un arc de maturité qui a historiquement pris plus de temps à se déployer dans des marchés émergents comparables.

Points clés du rapport

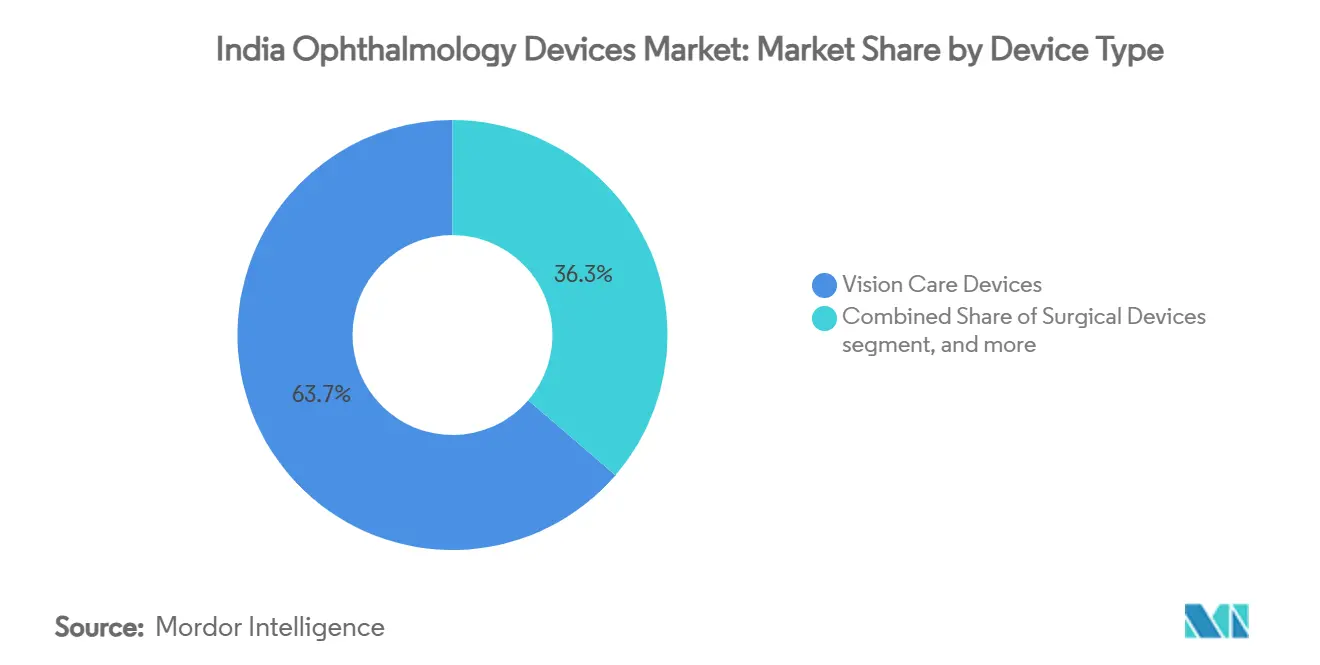

- Par type de dispositif, les dispositifs de soins visuels ont dominé avec 63,71 % de part du marché indien des dispositifs ophtalmologiques en 2024, tandis que les dispositifs de diagnostic et de surveillance devraient se développer à un TCAC de 9,03 % jusqu'en 2030.

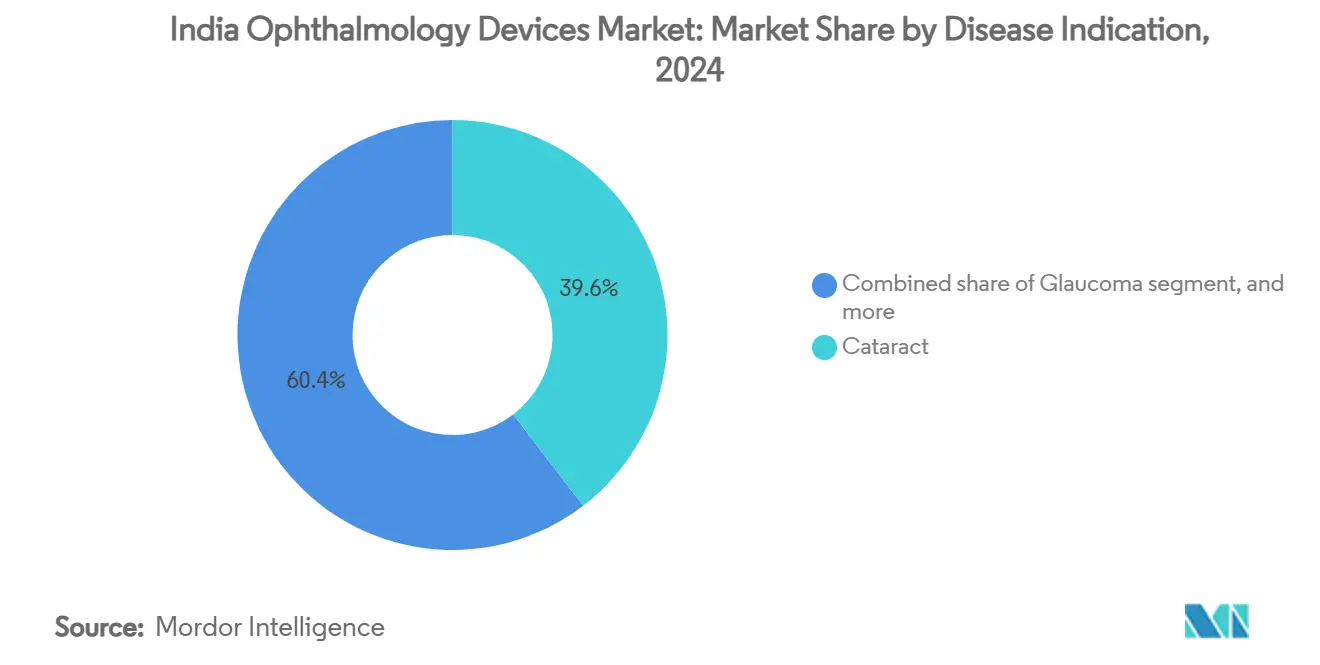

- Par indication de maladie, les solutions pour la cataracte ont capturé 39,61 % de part de la taille du marché indien des dispositifs ophtalmologiques en 2024, tandis que les produits pour la rétinopathie diabétique sont positionnés pour croître à un TCAC de 8,20 % jusqu'en 2030.

- Par utilisateur final, les hôpitaux ont représenté 45,91 % de la taille du marché indien des dispositifs ophtalmologiques en 2024 ; les centres de chirurgie ambulatoire devraient afficher le TCAC le plus rapide de 8,05 % au cours de 2025-2030.

Tendances et perspectives du marché des dispositifs ophtalmologiques en Inde

Analyse d'impact des moteurs

| Moteur | % d'impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Programme national de prévention et de contrôle de la cécité (NPCB) catalysant les achats de dispositifs au niveau des États | +1,2 | National, avec accent sur les États mal desservis | Moyen terme (2-4 ans) |

| Expansion du Fonds d'infrastructure sanitaire Ayushman Bharat stimulant les mises à niveau des blocs opératoires ophtalmologiques | +0,9 | National, plus fort dans les villes de niveau II/III | Moyen terme (2-4 ans) |

| Adoption rapide de la chirurgie de la cataracte assistée par laser femtoseconde (FLACS) dans les villes de niveau I | +0,7 | Villes métropolitaines et de niveau I | Court terme (≤ 2 ans) |

| Poussée de myopie induite par les écrans chez les 6-18 ans stimulant les lunettes de prescription | +1,1 | Centres urbains, particulièrement Sud et Ouest de l'Inde | Long terme (≥ 4 ans) |

| Pénétration croissante des camps de chirurgie oculaire mobile financés par RSE dans l'ouest rural de l'Inde | +0,6 | Ouest rural de l'Inde, s'étendant au Centre et à l'Est | Moyen terme (2-4 ans) |

| Émergence d'OCT et caméras du fond d'œil indigènes à bas coût des start-ups (par ex., Remidio) | +0,8 | National, adoption précoce dans le Sud de l'Inde | Moyen terme (2-4 ans |

| Source: Mordor Intelligence | |||

Programme national de prévention et de contrôle de la cécité catalysant les achats de dispositifs au niveau des États

Le NPCB a alloué 2 506,9 crore INR pour les projets de soins oculaires de district dans le cycle de plan actuel, et les appels d'offres privilégient désormais les lampes à fente portables, les caméras du fond d'œil portatives et les machines phaco modulaires pour les établissements secondaires[1]Bhopal Memorial Hospital & Research Centre, "Allocation budgétaire NPCB," bmhrc.ac.in. Les États qui déploient des unités ophtalmologiques mobiles signalent des temps d'orientation plus courts, incitant les vendeurs privés à intégrer des alimentations de secours et des boîtiers robustes dans leurs conceptions de produits. Le flux de financement impose également des quotas de formation, de sorte que les fabricants qui regroupent des ateliers sur site obtiennent un avantage concurrentiel. En fin de compte, le financement NPCB stable consolide la demande de base sur le marché indien des dispositifs ophtalmologiques, créant une visibilité qui aide les fournisseurs à justifier les chaînes d'assemblage locales.

Fonds d'infrastructure sanitaire Ayushman Bharat stimulant les mises à niveau des blocs opératoires ophtalmologiques

Le budget de l'Union alloue plus de 90 000 crore INR pour AB-HIF en 2025, libérant des capitaux pour moderniser les salles d'opération dans 12 000 hôpitaux publics[2]Ministère de la Santé et du Bien-être familial, "Bref du Fonds d'infrastructure sanitaire Ayushman Bharat," mohfw.gov.in. Les départements d'ophtalmologie utilisent ces subventions pour installer des microscopes en réseau, des modules de stérilisation et des systèmes de contrôle environnemental qui réduisent les taux d'infection postopératoire. Les logiciels interopérables intègrent le nouveau matériel avec la Mission numérique Ayushman Bharat, fournissant des analyses d'utilisation des actifs qui influencent les futurs modèles d'approvisionnement. Lorsque les taux d'utilisation deviennent transparents, les administrateurs favorisent les plateformes avec des historiques de disponibilité documentés, poussant les vendeurs mondiaux et nationaux à fournir des métriques de service vérifiées pour protéger leur part du marché indien des dispositifs ophtalmologiques.

Adoption rapide de la chirurgie de la cataracte assistée par laser femtoseconde dans les villes de niveau I

Les chaînes oculaires métropolitaines commercialisent la Chirurgie de la Cataracte Assistée par Laser Femtoseconde (FLACS) comme une alternative plus douce à la phacoémulsification conventionnelle, même si elle ajoute environ 70 000 INR à une facture de cataracte. Les chirurgiens mettent en avant les incisions de moins de 2 mm et la récupération visuelle plus rapide pour positionner la FLACS comme un ensemble premium avec des lentilles intraoculaires toriques ou multifocales. Lorsque les patients font des mises à niveau, la consommation d'accessoires jetables augmente, amplifiant les revenus récurrents. Les vendeurs qui fournissent des suites laser, d'imagerie et d'IOL intégrées trouvent un pouvoir de négociation plus fort avec les principales chaînes, contribuant à la pente de demande qui élève le marché indien des dispositifs ophtalmologiques.

Poussée de myopie induite par les écrans chez les 6-18 ans stimulant les lunettes de prescription

Le temps d'écran chez les étudiants urbains dépasse souvent 6 heures par jour, et les chercheurs projettent que la prévalence de la myopie pédiatrique pourrait atteindre 48,1 % d'ici 2050[3]Times of India, "Temps d'écran urbain et myopie," timesofindia.indiatimes.com. Les parents recherchent désormais des examens oculaires plus précoces, gonflant la fréquentation dans les points de vente optiques et stimulant l'adoption d'autoréfracteurs portables pour la réfraction sur site. Le filtrage de la lumière bleue et les verres anti-fatigue deviennent des caractéristiques de vente incitative standard, renforçant les Dispositifs de Soins Visuels comme l'ancre économique du marché indien des dispositifs ophtalmologiques.

Analyse d'impact des contraintes

| Analyse d'impact des contraintes | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Pénurie de chirurgiens vitréo-rétiniens formés dans les villes de niveau II/III | -0,8 | Villes de niveau II/III, Centre et Est de l'Inde | Moyen terme (2-4 ans) |

| TVA élevée de 12 % sur l'équipement ophtalmologique d'investissement augmentant les barrières cap-ex pour les petites cliniques | -0,6 | National, ressenti le plus dans les petites villes | Court terme (≤ 2 ans) |

| Base de consommateurs sensible aux prix limitant l'adoption des lentilles de contact jetables quotidiennes | -0,4 | National, plus fort dans les zones rurales | Long terme (≥ 4 ans) |

| Réseau de service après-vente fragmenté en dehors des clusters métropolitains | -0,5 | Régions semi-urbaines et rurales à l'échelle nationale | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Pénurie de chirurgiens vitréo-rétiniens formés dans les villes de niveau II/III

L'Inde compte environ 1 400 spécialistes de la rétine enregistrés pour plus de 1,4 milliard de citoyens, laissant de nombreux districts sans couverture chirurgicale adéquate. Les hôpitaux hésitent à investir dans des consoles de vitrectomie avancées lorsque le personnel qualifié reste rare, atténuant la demande d'appareils haut de gamme en dehors des métropoles. Les fabricants d'équipements répondent avec des interfaces graphiques intuitives et des modules de support à distance, mais l'expansion réelle attend les réformes du pipeline de résidence. Jusque-là, le déficit de talents ralentit la pénétration des systèmes complexes dans de larges poches du marché indien des dispositifs ophtalmologiques.

TVA élevée sur l'équipement ophtalmologique d'investissement augmentant les barrières cap-ex pour les petites cliniques

Les biens d'équipement ophtalmologiques attirent encore une Taxe sur les Biens et Services de 12 %, contrairement aux appareils de stomie qui ont été abaissés à 5 % en 2024. Pour les cliniques à fauteuil unique, la taxe ajoute une contrainte significative aux flux de trésorerie car l'éligibilité au crédit d'entrée n'est pas claire, poussant de nombreux propriétaires à reporter les achats. Les chaînes hospitalières plus importantes exploitent les remises sur volume et les accords de financement pour atténuer l'impact, élargissant le fossé concurrentiel. À moins que de futures décisions du Conseil TVA ne réduisent le taux, les petites pratiques auront du mal à renouveler leurs flottes, affectant la vélocité globale dans le marché indien des dispositifs ophtalmologiques.

Analyse des segments

Par type de dispositif : Dominance des soins visuels et accélération diagnostique

Les Dispositifs de Soins Visuels, allant des montures aux systèmes de taillage de verres automatisés, détenaient 63,71 % de part du marché indien des dispositifs ophtalmologiques en 2024. L'essor des chaînes de vente au détail organisées et des programmes de bien-être d'entreprise stimule la demande d'outils de réfraction rapide et d'unités de revêtement de verres permettant la distribution lors de la même visite. Les plateformes de commerce électronique parallèles dirigent les acheteurs en ligne vers les magasins pour les ajustements finaux, stimulant le trafic pour les kiosques de réfraction objective. Les applications de mesure de verres alimentées par IA compriment davantage les temps de consultation, augmentant le débit sans grande dépense d'investissement.

Les Dispositifs de Diagnostic et de Surveillance sont en voie d'atteindre un TCAC de 9,03 % car les scanners OCT portables, les caméras du fond d'œil reliées aux smartphones et les kits de tonométrie domestique allient abordabilité et précision clinique. L'acceptation réglementaire de l'IA hors ligne, illustrée par l'approbation CDSCO du Medios DR AI de Remidio en 2024, renforce la confiance des cliniciens. Les investissements affluent vers les plateformes cloud qui analysent les données d'imagerie, échangeant les marges matérielles initiales contre des revenus d'abonnement. Les Dispositifs Chirurgicaux restent plus petits mais capturent des dépenses de haute valeur car les unités FLACS et de vitrectomie micro-incision remplacent les systèmes phaco hérités dans les hôpitaux de référence. Les fournisseurs exploitent les contrats de service qui garantissent 95 % de disponibilité, intégrant la fidélité et les ventes de pièces récurrentes dans le calcul de la taille du marché indien des dispositifs ophtalmologiques.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par indication de maladie : Volume de cataracte et vélocité de rétinopathie diabétique

L'équipement de cataracte conserve la plus grande tranche de la taille du marché indien des dispositifs ophtalmologiques à 39,61 % car les hôpitaux publics doivent respecter les objectifs chirurgicaux fixés sous le NPCB. Les centres de district à haut volume préfèrent les postes de travail à double phaco qui permettent des cas parallèles, élevant le débit quotidien. Les systèmes d'injection jetables et les lentilles intraoculaires pliables représentent l'essentiel des dépenses consommables, soutenant les empreintes de service des fabricants dans les ceintures semi-urbaines.

Les solutions de rétinopathie diabétique promettent un TCAC de 8,20 % car l'Inde héberge plus de 101 millions de diabétiques. Le dépistage en phase précoce migre désormais vers les cliniques primaires et les camions mobiles, permettant aux non-ophtalmologistes de capturer des images rétiniennes. Les algorithmes d'IA trient les cas par gravité, libérant les spécialistes rares pour les interventions complexes. Les segments du glaucome et de la dégénérescence maculaire liée à l'âge suivent derrière mais récoltent une demande supplémentaire grâce aux implants minimalement invasifs et aux distributeurs de médicaments à libération prolongée, poussant les opportunités de vente croisée sur le marché indien des dispositifs ophtalmologiques.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par utilisateur final : Échelle hospitalière rencontre agilité des centres de chirurgie ambulatoire

Les hôpitaux ont capturé 45,91 % de la taille du marché indien des dispositifs ophtalmologiques en 2024, portés par leur capacité à héberger des cliniques multi-spécialités complexes et à obtenir des subventions AB-HIF pour les mises à niveau des salles d'opération. Les suites d'imagerie numérique relient les salles d'opération aux auditoriums d'enseignement, renforçant le rôle des hôpitaux comme centres de talents et nœuds de référence de services. Les cliniques ophtalmiques spécialisées se placent en deuxième ; leur gouvernance agile leur permet d'essayer plus tôt les outils de triage IA, élargissant les listes de patients sans additions de personnel proportionnelles.

Les centres de chirurgie ambulatoire enregistrent un TCAC attendu de 8,05 % car les assureurs poussent pour des procédures qui qualifient pour une sortie le jour même, réduisant le coût par cas jusqu'à 40 %. Les vendeurs répondent avec des machines phaco compactes et des modules de stérilisation intégrés qui s'adaptent aux lieux contraints par l'espace. Les unités oculaires mobiles, souvent financées par RSE, opèrent des circuits en hub-and-spoke qui desservent les corridors de migration, intégrant des dispositifs robustes dans les modèles de livraison rurale sur le marché indien des dispositifs ophtalmologiques.

Paysage concurrentiel

Les fabricants mondiaux tels qu'Alcon, Johnson & Johnson Vision Care et Carl Zeiss Meditec sécurisent une visibilité durable grâce aux académies de formation des chirurgiens, à une large distribution et à des portefeuilles multi-modaux. Les ventes mondiales d'Alcon ont augmenté de 8 % en 2023 à 9,37 milliards USD, et une partie de cette croissance est venue de la personnalisation des plateformes phaco de prix moyen pour les contrats d'approvisionnement indiens. Ces titulaires entrent dans les niveaux sensibles à la valeur en lançant des postes de travail compacts qui partagent l'optique de base avec les lignes phares mais excluent l'automatisation premium, protégeant ainsi la marge tout en défendant leur part du marché indien des dispositifs ophtalmologiques.

Les concurrents indigènes, menés par Remidio, Sankara Health Innovation et Forus Health, livrent des caméras rétiniennes intégrées aux smartphones, des unités OCT à bas coût et des moteurs de dépistage IA qui fonctionnent hors ligne. Le Medios DR AI de Remidio a reçu l'approbation CDSCO en 2024 et la société a bouclé 25 millions USD de financement de capital-risque, élevant sa valorisation à 67,5 millions USD. L'innovation nationale déverrouille des points de prix que les cliniques de niveau III peuvent se permettre sans sacrifier la précision diagnostique, tirant la demande latente vers le canal formel. Les marques internationales réagissent en explorant des accords de licence ou de co-fabrication pour maintenir la pertinence sur le marché indien des dispositifs ophtalmologiques.

La différenciation des services gagne en importance. Les groupes hospitaliers exigent des garanties de disponibilité supérieures à 95 % et s'attendent à ce que les diagnostics à distance résolvent les problèmes mineurs dans les 45 minutes. Les vendeurs hébergent désormais des dépôts de pièces détachées dans huit hubs logistiques au lieu de trois, réduisant les délais d'exécution. Les contrats de maintenance basés sur l'abonnement, autrefois optionnels, deviennent prérequis pour l'éligibilité aux appels d'offres. À mesure que la qualité de remise à neuf s'améliore, une bande de prix émerge où les systèmes d'occasion certifiés concurrencent les nouveaux dispositifs à bas coût, ajoutant de la complexité aux décisions de positionnement sur le marché. D'ici 2030, la part combinée des cinq premiers fabricants devrait osciller près de 55 %, maintenant le marché indien des dispositifs ophtalmologiques dans la zone modérément fragmentée où les acteurs mondiaux et locaux peuvent prospérer.

Leaders de l'industrie des dispositifs ophtalmologiques en Inde

-

Johnson & Johnson Vision Care

-

Carl Zeiss Meditec AG

-

Bausch + Lomb Corp.

-

Alcon Inc.

-

EssilorLuxottica SA

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Mai 2025 : Remidio a reçu l'approbation CDSCO pour les modules IA ciblant le glaucome et la dégénérescence maculaire liée à l'âge, élargissant son portefeuille approuvé par la réglementation.

- Avril 2025 : Dr Mohan's Diabetes Specialities Center a déployé un algorithme IA interne qui signale les lésions rétiniennes précoces lors des contrôles de diabète de routine, augmentant la couverture de dépistage pour sa base de 350 000 patients.

- Février 2025 : Le Kerala a lancé Nayanamritham 2.0, le premier réseau de dépistage des maladies oculaires par IA à l'échelle de l'État en Inde, en partenariat avec Remidio et les autorités sanitaires de l'État.

- Octobre 2024 : Le Medios DR AI de Remidio, une solution de rétinopathie diabétique hors ligne, a obtenu l'autorisation CDSCO, permettant un déploiement commercial à l'échelle nationale.

Portée du rapport du marché des dispositifs ophtalmologiques en Inde

Selon la portée du rapport, les dispositifs ophtalmologiques sont des dispositifs médicaux utilisés dans l'identification et le traitement des défauts ou déficiences oculaires et des troubles oculaires. Les dispositifs ophtalmologiques sont conçus à des fins diagnostiques, chirurgicales et de correction de la vision. Ces dispositifs gagnent continuellement en importance et en adoption en raison de la forte prévalence de diverses maladies ophtalmologiques, telles que le glaucome, la cataracte et d'autres problèmes liés à la vision. Le marché indien des dispositifs ophtalmologiques est segmenté par dispositif (dispositif chirurgical, dispositif de diagnostic et de surveillance, et soins visuels). Le rapport offre la valeur (en millions USD) pour les segments ci-dessus.

| Dispositifs de diagnostic et de surveillance | Scanners OCT |

| Caméras du fond d'œil et rétiniennes | |

| Autoréfracteurs et kératomètres | |

| Systèmes de topographie cornéenne | |

| Systèmes d'imagerie par ultrasons | |

| Périmètres et tonomètres | |

| Autres dispositifs de diagnostic et de surveillance | |

| Dispositifs chirurgicaux | Dispositifs chirurgicaux de cataracte |

| Dispositifs chirurgicaux vitréo-rétiniens | |

| Dispositifs chirurgicaux réfractifs | |

| Dispositifs chirurgicaux de glaucome | |

| Autres dispositifs chirurgicaux | |

| Dispositifs de soins visuels | Montures et verres de lunettes |

| Lentilles de contact |

| Cataracte |

| Glaucome |

| Rétinopathie diabétique |

| Autres indications de maladie |

| Hôpitaux |

| Cliniques ophtalmiques spécialisées |

| Centres de chirurgie ambulatoire (CSA) |

| Autres utilisateurs finaux |

| Par type de dispositif | Dispositifs de diagnostic et de surveillance | Scanners OCT |

| Caméras du fond d'œil et rétiniennes | ||

| Autoréfracteurs et kératomètres | ||

| Systèmes de topographie cornéenne | ||

| Systèmes d'imagerie par ultrasons | ||

| Périmètres et tonomètres | ||

| Autres dispositifs de diagnostic et de surveillance | ||

| Dispositifs chirurgicaux | Dispositifs chirurgicaux de cataracte | |

| Dispositifs chirurgicaux vitréo-rétiniens | ||

| Dispositifs chirurgicaux réfractifs | ||

| Dispositifs chirurgicaux de glaucome | ||

| Autres dispositifs chirurgicaux | ||

| Dispositifs de soins visuels | Montures et verres de lunettes | |

| Lentilles de contact | ||

| Par indication de maladie | Cataracte | |

| Glaucome | ||

| Rétinopathie diabétique | ||

| Autres indications de maladie | ||

| Par utilisateur final | Hôpitaux | |

| Cliniques ophtalmiques spécialisées | ||

| Centres de chirurgie ambulatoire (CSA) | ||

| Autres utilisateurs finaux | ||

Questions clés auxquelles répond le rapport

Quelle est la taille actuelle du marché indien des dispositifs ophtalmologiques ?

Le marché est évalué à 1,59 milliard USD pour 2025.

À quelle vitesse l'industrie indienne des dispositifs ophtalmologiques devrait-elle croître ?

Un TCAC de 6,91 % est prévu pour 2025-2030, portant le marché à 2,21 milliards USD d'ici 2030.

Quelle catégorie de dispositifs détient la plus grande part du marché indien des dispositifs ophtalmologiques ?

Les Dispositifs de Soins Visuels mènent avec 63,71 % de part en 2024, portés par une forte demande de lunettes et lentilles de contact.

Pourquoi les Dispositifs de Diagnostic et de Surveillance croissent-ils rapidement ?

L'intégration IA et les conceptions portables permettent une détection plus précoce des maladies, soutenant un TCAC projeté de 9,03 % jusqu'en 2030.

Quels marchés régionaux montrent le plus haut potentiel de croissance ?

Les États du Nord, du Centre et du Nord-Est démontrent un potentiel élevé en raison de l'expansion des infrastructures de santé et des programmes de téléophtalmologie.

Comment les fabricants indigènes affectent-ils la concurrence ?

Les start-ups locales offrent des équipements rentables et alimentés par IA qui forcent les marques multinationales à recalibrer les prix et les stratégies après-vente, remodelant la dynamique concurrentielle.

Dernière mise à jour de la page le: