Taille et part du marché des centres de données hyperscale

Analyse du marché des centres de données hyperscale par Mordor Intelligence

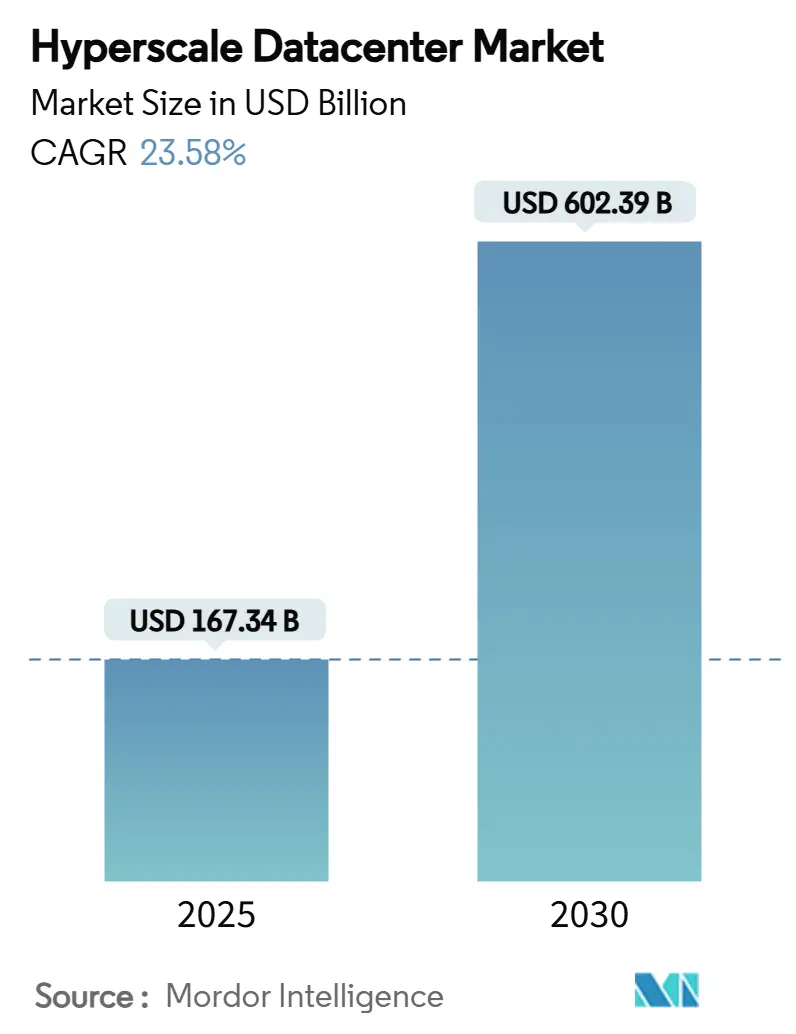

Le marché des centres de données hyperscale est évalué à 167,34 milliards USD en 2025 et devrait atteindre 602,39 milliards USD d'ici 2030, reflétant un TCAC robuste de 23,58 %. Les économies d'échelle, la demande en matériel centré sur l'IA, et les réglementations de cloud souverain remodèlent la conception des installations, avec des racks GPU dépassant régulièrement une densité de puissance de 50 kW.[1]StorageReview Staff, "Google Builds 1 MW Racks for AI Training," StorageReview, storagereview.com Les déploiements régionaux accélérés en Europe et en Asie-Pacifique, combinés aux mandats de paiement en temps réel dans les centres fintech clés, soutiennent un pipeline de construction qui dépasse 3 GW de nouvelle capacité annuellement. Les opérateurs pivotent du refroidissement par air vers le refroidissement liquide direct sur puce, tandis que les taxes thermiques réglementaires aux Pays-Bas et à Singapour intensifient l'attention sur la sélection de sites sensibles au carbone. La constitution de réserves foncières stratégiques et les accords d'approvisionnement GPU pluriannuels sont devenus des leviers concurrentiels décisifs alors que les pénuries de silicium et les longs délais des services publics convergent.

Points clés du rapport

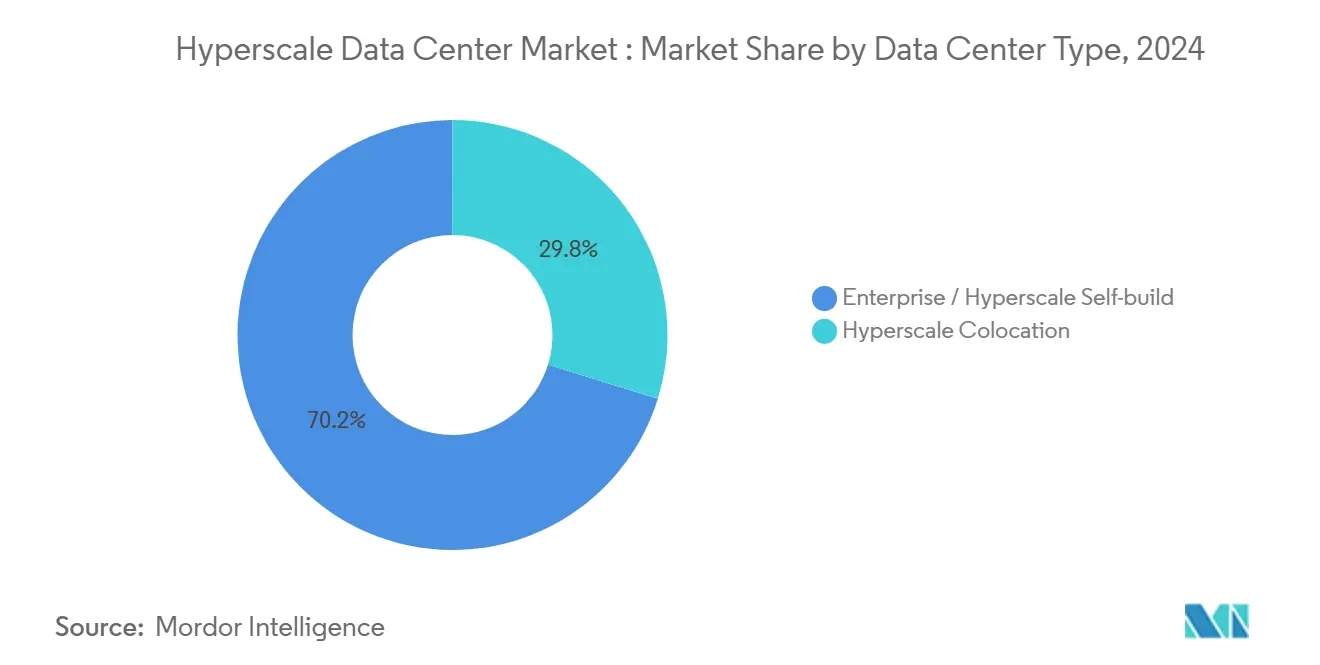

- Par type de centre de données, l'auto-construction d'entreprise/hyperscale détenait 70,2 % de la part de marché des centres de données hyperscale en 2024, tandis que la colocation hyperscale devrait croître à un TCAC de 25,6 % jusqu'en 2030.

- Par composant, l'infrastructure informatique commandait 48 % de la part de revenus du marché des centres de données hyperscale en 2024, tandis que les logiciels et services enregistrent le TCAC le plus rapide de 27,1 % jusqu'en 2030.

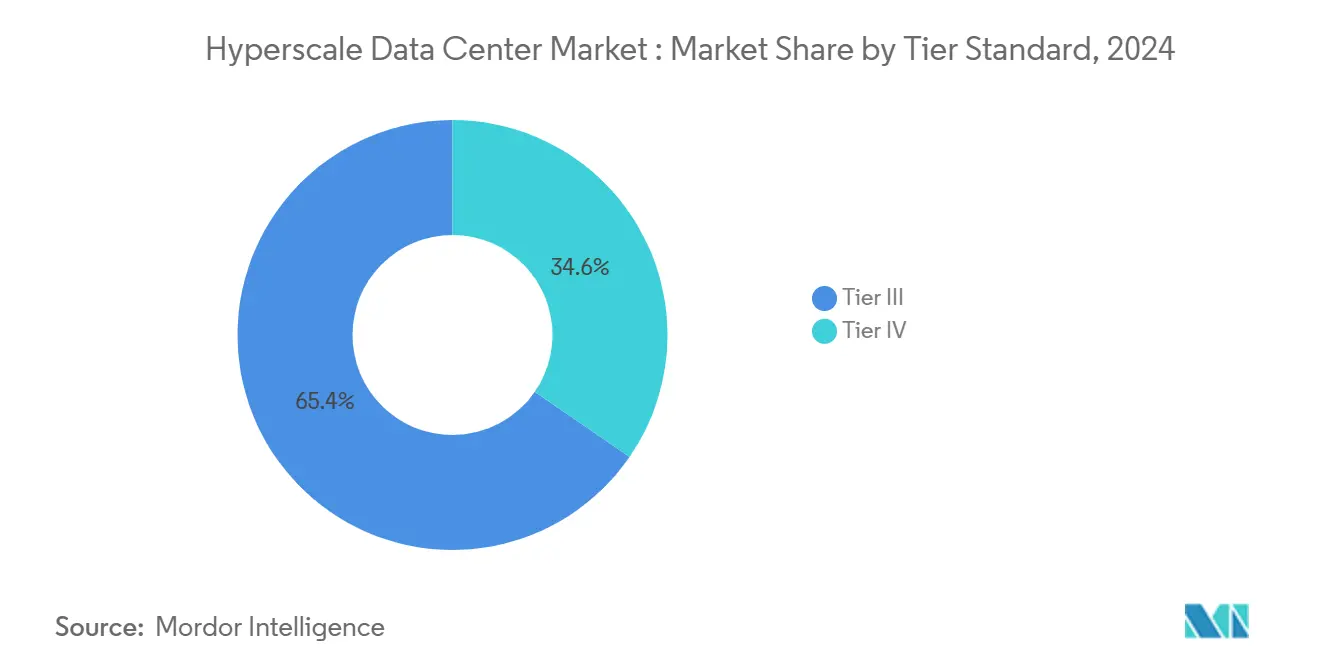

- Par niveau, les installations de niveau III représentaient 65,4 % de la part de la taille du marché des centres de données hyperscale en 2024, mais le niveau IV croît à un TCAC de 29,4 % sur la demande fintech mission-critique.

- Par industrie d'utilisateur final, les fournisseurs de services cloud menaient avec 75,6 % de part en 2024 ; la santé et les sciences de la vie progressent à un TCAC de 26,2 % jusqu'en 2030.

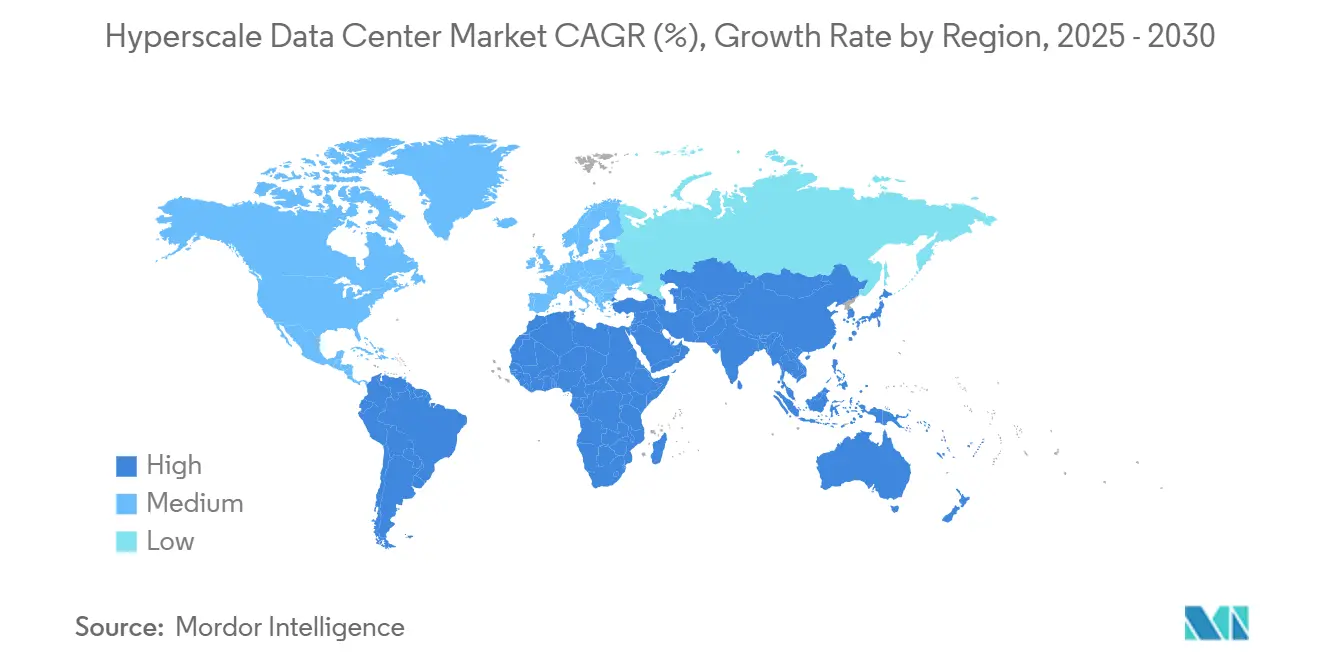

- Par géographie, l'Amérique du Nord représentait 43,3 % de part en 2024, tandis que l'Asie-Pacifique est la région à la croissance la plus rapide avec un TCAC de 29,1 % jusqu'en 2030.

Tendances et insights du marché mondial des centres de données hyperscale

Analyse d'impact des moteurs

| Moteur | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Explosion des charges de travail IA/ML centrées sur GPU nécessitant plus de 50 kW de racks aux États-Unis et en Chine | +8.2% | Amérique du Nord et Chine principalement, débordement vers l'Europe | Moyen terme (2-4 ans) |

| Déploiements de ' cloud souverain ' des fournisseurs cloud hyperscale en Europe | +4.7% | Europe principalement, expansion vers l'APAC | Long terme (≥ 4 ans) |

| Mandats de paiement en temps réel FinTech accélérant la demande de niveau IV à Singapour et en Inde | +3.1% | APAC principalement, avec influence réglementaire au MEA | Court terme (≤ 2 ans) |

| Consolidation edge-core 5G créant des exigences de hubs régionaux dans les pays nordiques et l'Océanie | +2.8% | Pays nordiques et Océanie principalement, réplication du modèle globalement | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Explosion des charges de travail IA/ML centrées sur GPU nécessitant plus de 50 kW de racks aux États-Unis et en Chine

Les clusters d'entraînement IA remodèlent les dispositions d'installations, avec Google déployant déjà des racks de 1 MW qui tirent +/- 400 VDC de puissance. La rareté du silicium un incité les opérateurs à verrouiller des contrats GPU pluriannuels, élevant les temps de construction et l'intensité capitalistique. Le campus de 200 000 GPU de xAI à Memphis illustre l'ampleur de la transformation, contraignant les équipes de centres de données à repenser la distribution électrique, les structures réseau et les boucles de refroidissement liquide autour de racks qui consomment 160 % d'énergie de plus que les serveurs traditionnels. Les États-Unis et la Chine dominent les déploiements grâce aux écosystèmes de financement IA favorables et aux cadres de permis agiles.

Déploiements de cloud souverain des fournisseurs cloud hyperscale en Europe

Les lois européennes de résidence des données exigent un contrôle opérationnel ' UE uniquement ', amenant AWS à investir 7,8 milliards EUR (8,5 milliards USD) dans un cloud souverain allemand d'ici 2040.[2]Amazon Newsroom, "AWS Plans German Sovereign Cloud," About Amazon, aboutamazon.com L'initiative 8ra de Deutsche Telekom-visant 10 000 nœuds edge-signale l'intention des opérateurs locaux établis de réduire la dépendance aux piles cloud américaines.[3]Deutsche Telekom AG, "8ra Edge-Cloud Initiative," telekom.com Les modèles souverains s'étendent au-delà de la conformité, favorisant la R&D IA indigène et catalysant les chaînes d'approvisionnement matériel régionales. L'élan est déjà visible en France à travers la plateforme Bleu d'Orange et Capgemini, préfigurant des exigences similaires au Moyen-Orient et dans certaines parties de l'APAC.

Mandats de paiement en temps réel FinTech accélérant la demande de niveau IV à Singapour et en Inde

Les systèmes de paiement nationaux stipulent désormais un temps d'arrêt quasi nul, poussant les banques vers des installations résilientes à 99,995 %. Le MAS de Singapour un consolidé les schémas de paiement sous une entité unique pour faire respecter un traitement sous-milliseconde, intensifiant la construction de niveau IV autour de Jurong et Loyang.[4]Monetary Authority of Singapore, "MAS Sets Up New Payments Entity," mas.gov.sg L'interface de paiements unifiée de l'Inde traite plus de 100 milliards de transactions annuelles, nécessitant des halls entièrement redondants et géographiquement discrets. Les pénalités financières pour les violations de latence intensifient l'urgence, et les opérateurs qui répondent en premier capturent des contrats d'hébergement premium à long terme.

Consolidation edge-core 5G créant des exigences de hubs régionaux dans les pays nordiques et l'Océanie

La construction de 3,2 milliards USD de Microsoft en Suède exploite l'énergie hydraulique et éolienne abondante pour servir des cœurs 5G consolidés à travers l'Europe du Nord. La Localisation par TikTok des trois halls Green Mountain en Norvège illustre comment les fournisseurs de contenu s'appuient sur les hubs régionaux pour servir les audiences pan-européennes. L'Océanie reproduit cette stratégie, l'Australie agissant comme ancre multi-locataire pour la connectivité du Pacifique Sud. Le modèle réduit la latence tout en diminuant drastiquement l'opex edge distribué.

Analyse d'impact des contraintes

| Contrainte | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Restrictions d'usage de l'eau pour le refroidissement par évaporation dans l'ouest des États-Unis et en Espagne | -3.4% | Ouest des États-Unis et sud de l'Europe principalement, expansion vers les régions stressées en eau globalement | Court terme (≤ 2 ans) |

| Goulots d'étranglement de la chaîne d'approvisionnement GPU limitant l'expansion de densité au niveau des racks | -4.1% | Impact mondial avec concentration aux États-Unis et en Chine | Moyen terme (2-4 ans) |

| Hausse des taxes thermiques et prélèvements carbone aux Pays-Bas, Singapour et Allemagne | -2.3% | Europe et Singapour principalement, modèle réglementaire se répandant vers d'autres marchés développés | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Restrictions d'usage de l'eau pour le refroidissement par évaporation dans l'ouest des États-Unis et en Espagne

Les régulateurs de Californie exigent désormais des systèmes basés sur réfrigérant qui réduisent le prélèvement d'eau, gonflant le capex jusqu'à 20 %. L'Arizona rapporte qu'une installation de 1 MW peut consommer 6,75 millions de gallons annuellement, plaçant les centres de données sous surveillance aux côtés de l'agriculture et du logement. Les sécheresses espagnoles déclenchent des restrictions similaires, orientant les développeurs vers des parcelles côtières avec des pipelines de dessalement ou des campus intérieurs utilisant le refroidissement liquide en circuit fermé.

Goulots d'étranglement de la chaîne d'approvisionnement GPU limitant l'expansion de densité au niveau des racks

Les délais NVIDIA H100 se sont étendus au-delà de 12 mois, incitant les hyperscalers à préfinancer des allocations pluriannuelles et se diversifier vers les accélérateurs AMD MI300. La production de substrats avancés reste concentrée à Taïwan et en Corée du Sud, amplifiant le risque géopolitique. Les primes du marché gris érodent les modèles de ROI et retardent les déploiements de fonctionnalités IA, avec des effets en aval sur le marché des centres de données hyperscale.

Analyse des segments

Par type de centre de données : domination de l'auto-construction rencontre l'adoption rapide de la colocation

Les opérateurs d'auto-construction représentaient 70,2 % de la part de marché des centres de données hyperscale en 2024, s'appuyant sur des programmes à forte intensité capitalistique tels que la feuille de route pluriannuelle de 150 milliards USD d'Amazon. Le contrôle de la conception permet des trains de puissance sur mesure et des structures réseau propriétaires accordées pour les clusters IA. Pourtant, la colocation hyperscale devrait livrer un TCAC de 25,6 %, réduisant l'écart de propriété alors que la rapidité de mise sur le marché l'emporte sur le contrôle des actifs dans les nouvelles régions.

Les fournisseurs de colocation sécurisent terrain et puissance à l'avance pour offrir des suites modulaires sur des délais de 12 mois, compressant la montée en charge d'occupation pour les entrants cloud. La levée de fonds de 9,2 milliards USD de Vantage soutient cette expansion, indiquant l'appétit du privé equity pour les revenus récurrents liés aux contrats hyperscale à long terme. Alors que plus d'accords de cloud souverain stipulent des partenaires locaux, la colocation gagne une pertinence stratégique à travers les marchés émergents.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par composant : primauté du matériel au milieu des efficiences menées par logiciel

Le segment un généré 48 % de la taille du marché des centres de données hyperscale à partir des achats d'infrastructure informatique en 2024, avec les GPU, la mémoire DDR5 et le stockage NVMe dirigeant la part de portefeuille. Les systèmes de sauvegarde électrique tels que les fermes lithium-ion de 30 MW figurent désormais dans la nomenclature standard. Les logiciels et services progressent à un TCAC de 27,1 %, reflétant la demande d'orchestration de ressources pilotée par IA qui génère des gains de puissance et de densité de racks.

Les piles de sécurité intégrées avec des cadres de confiance zéro dépassent les outils de surveillance de base alors que les charges de travail IA multi-locataires élèvent les profils de risque. Sur la période de prévision, le placement automatisé de charges de travail devrait différer 8-10 GW de nouvelle construction en maximisant l'utilisation existante-soulignant un passage de l'expansion de force brute vers la gestion intelligente de capacité.

Par niveau : le niveau IV gagne en dynamique sur les cas d'usage mission-critique

Le niveau III continue de dominer à 65,4 % de part, formant l'épine dorsale du marché des centres de données hyperscale. Des plans reproductibles de 60 MW exploitant des topologies N+1 minimisent le risque de construction et permettent des coûts de construction inférieurs à 8 millions USD par MW dans le monde. Néanmoins, la capacité de niveau IV devrait bondir à un TCAC de 29,4 % alors que les charges de travail fintech et de santé migrent des mainframes traditionnels.

Les institutions poursuivant le règlement instantané ou l'analyse génomique haute fréquence ne peuvent tolérer les 95 minutes de temps d'arrêt annuel permises sous le niveau III. Par conséquent, les opérateurs intègrent l'architecture 2N, la distribution tolérante aux pannes et les boucles de refroidissement actives-actives même si l'opex augmente de 15-18 %. Cette prime architecturale est compensée par des taux contractuels plus élevés et un faible taux d'attrition, ancrant des flux de trésorerie prévisibles pour les propriétaires.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par industrie d'utilisateur final : la poussée de la santé défie l'hégémonie des fournisseurs de services cloud

Les fournisseurs de services cloud représentent encore 75,6 % de la demande 2024, exploitant les zones de disponibilité globales pour la cohérence de plateforme. La croissance, cependant, penche vers les verticales spécialisées. La santé et les sciences de la vie progressent à un TCAC de 26,2 % alors que les exceptions HIPAA et GDPR accélèrent la Localisation d'infrastructure dédiée.

Les projets de séquençage génomique, l'IA radiologique et les flux de télé-chirurgie nécessitent une résidence locale des données et une latence inférieure à 50 ms, facteurs mieux servis par des campus hyperscale distribués régionalement que par des méga-hubs distants. Les hausses parallèles dans les segments du secteur public et de la défense, pilotées par la modernisation FedRAMP, élargissent la base adressable au-delà de la cohorte cloud traditionnelle.

Analyse géographique

L'Amérique du Nord un généré les plus gros revenus régionaux, représentant 43,3 % du marché des centres de données hyperscale en 2024. La ' Données Center Alley ' de Virginie seule un approuvé 2 GW de nouvelles demandes de sous-stations l'année dernière, mais la congestion du réseau oriente désormais la demande vers l'Ohio, la Pennsylvanie et la Caroline du Nord où Amazon injecte 30 milliards USD à travers plusieurs campus prêts pour l'IA. Les délais d'interconnexion des services publics s'étendant jusqu'à sept ans incitent des stratégies de diversité inter-régionales et des accords d'achat d'énergie renouvelable qui couvrent l'exposition carbone.

L'Asie-Pacifique est le moteur de croissance clair avec un TCAC projeté de 29,1 %. Le Japon ancre l'investissement sur le dos de l'expansion de 2,26 trillions JPY (15,1 milliards USD) d'AWS, tandis qu'Oracle et NTT ajoutent de la capacité pour répondre aux charges de travail IA et de jeu domestiques. Les incitations fiscales et le cadre de biens publics numériques de l'Inde propulsent des corridors hyperscale nationaux de Mumbai à Hyderabad. Singapour, malgré un moratoire temporaire, un rouvert ses approbations sous un tableau de bord de durabilité, débloquant un nouveau pipeline de niveau IV pour servir les flux fintech ASEAN.

L'Europe jouit d'afflux réguliers, renforcés par les mandats de souveraineté et les renouvelables nordiques. Le campus suédois de 10 milliards USD de Brookfield et la construction norvégienne de 600 millions EUR (650 millions USD) de Google illustrent comment les climats frais et les réseaux verts réduisent le PUE opérationnel en dessous de 1,15. Les taxes thermiques aux Pays-Bas et les plafonds de puissance autour de Dublin créent une discipline d'approvisionnement, poussant les opérateurs vers les villes continentales de second rang. La croissance future dépend de l'harmonisation des contraintes environnementales avec les objectifs d'adoption cloud de la Décennie numérique.

Paysage concurrentiel

Les cinq premiers fournisseurs-Amazon, Microsoft, Google, Meta et Alibaba-contrôlent environ 60 % des mégawatts hyperscale installés, générant des économies significatives de conception et d'approvisionnement. Leurs modèles intégrés verticalement regroupent IaaS, PaaS et colocation, brouillant les frontières traditionnelles et exerçant une pression tarifaire sur les hébergeurs autonomes. Néanmoins, les spécialistes régionaux tels que Green Mountain, atNorth et ST Telemedia exploitent les incitations locales, les garanties renouvelables et le refroidissement de proximité pour gagner les charges de travail de cloud souverain et edge.

La différenciation technologique s'accélère. Le refroidissement par immersion et direct-sur-puce de Google pour les racks de 1 MW accorde un delta d'efficacité énergétique de 30 % par rapport aux pairs refroidis par air traditionnels. Microsoft investit dans des PPA de réacteurs modulaires petits pour verrouiller la charge de base zéro carbone à long terme, un mouvement stratégique pour se protéger des marchés énergétiques volatils. Les vendeurs d'équipements répondent avec des collecteurs liquides intégrés et des structures de commutation 800 G, aidant les opérateurs à pousser vers des densités de 100 kW par rack sans inflation d'espace au sol.

La formation de capital reste dynamique. Les maisons de privé equity et les fonds d'infrastructure rotent des tours de télécoms stabilisées vers les pipelines hyperscale, attirés par les contrats triple nets de 20 ans et les escalateurs liés à l'indice. Vantage, DigitalBridge et Brookfield mènent les levées multi-milliards de dollars affectées à l'expansion brownfield et aux mégacampus greenfield en Europe et Amérique du Nord. Pendant ce temps, la gestion du risque géopolitique pilote un modèle à deux chaînes d'approvisionnement, avec les hyperscalers américains et chinois cultivant des vendeurs parallèles pour atténuer l'incertitude du contrôle d'exportation.

Leaders de l'industrie des centres de données hyperscale

-

Numérique Realty Trust, Inc.

-

Equinix, Inc.

-

Amazon Web Services, Inc.

-

NTT Ltd.

-

CyrusOne Inc.

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Juin 2025 : Amazon un annoncé un investissement de 10 milliards USD dans les centres de données de Caroline du Nord pour étendre l'infrastructure IA, créant 500 emplois hautement qualifiés et établissant un hub IA du Sud-Est.

- Juin 2025 : Brookfield Asset Gestion s'est engagé à 10 milliards USD pour développer l'infrastructure de centres de données IA en Suède sur 10-15 ans, incluant une installation de 750 MW à Strangnas.

- Juin 2025 : Amazon un révélé des plans d'investir 20 milliards AU (13,2 milliards USD) dans l'infrastructure de centres de données australiens de 2025-2029, marquant le plus grand investissement technologique du pays.

- Mai 2025 : BSO un dévoilé DataOne, le premier centre de données d'hébergement IA giga-échelle d'Europe en France, s'étendant de 15 MW à 400 MW d'ici 2028.

Portée du rapport sur le marché mondial des centres de données hyperscale

Un centre de données peut soutenir des centaines de serveurs physiques et plusieurs milliers de machines virtuelles. Une installation hyperscale est conçue pour soutenir des milliers de serveurs physiques incorporant des millions de machines virtuelles. Ces centres de données offrent des applications robustes et évolutives, et un portefeuille de services aux consommateurs individuels et aux entreprises. Alors que l'informatique hyperscale devient plus nécessaire pour le stockage cloud et Big Données, le marché devrait connaître une croissance robuste.

Les facteurs pilotant et défiant le développement des centres de données hyperscale ont été analysés dans le cadre de l'étude.

Les principaux fournisseurs de centres de données hyperscale, en particulier FAMG, sont discutés en détail dans l'étude. Le rapport couvre également comment l'épidémie récente de pandémie un affecté les opérations globales des entreprises et en termes d'activités de planification et construction de centres de données.

Les tailles et prévisions de marché sont fournies en termes de valeur (milliards USD) pour tous les segments ci-dessus.

| Auto-construction d'entreprise / hyperscale |

| Colocation hyperscale |

| Infrastructure informatique |

| Infrastructure électrique |

| Infrastructure mécanique et de refroidissement |

| Logiciels et services |

| Niveau III |

| Niveau IV |

| Fournisseurs de services cloud |

| BFSI |

| Médias sociaux et contenu numérique |

| Santé et sciences de la vie |

| Gouvernement et secteur public |

| Autres industries d'utilisateurs finaux |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| Europe | Royaume-Uni |

| Allemagne | |

| Pays-Bas | |

| France | |

| Irlande | |

| Reste de l'Europe | |

| Asie-Pacifique | Chine |

| Inde | |

| Singapour | |

| Japon | |

| Australie | |

| Indonésie | |

| Reste de l'Asie-Pacifique | |

| Amérique du Sud | Brésil |

| Chili | |

| Reste de l'Amérique du Sud | |

| Moyen-Orient | Émirats arabes unis |

| Arabie saoudite | |

| Turquie | |

| Reste du Moyen-Orient | |

| Afrique | Afrique du Sud |

| Nigeria | |

| Reste de l'Afrique |

| Par type de centre de données | Auto-construction d'entreprise / hyperscale | |

| Colocation hyperscale | ||

| Par composant | Infrastructure informatique | |

| Infrastructure électrique | ||

| Infrastructure mécanique et de refroidissement | ||

| Logiciels et services | ||

| Par standard de niveau | Niveau III | |

| Niveau IV | ||

| Par industrie d'utilisateur final | Fournisseurs de services cloud | |

| BFSI | ||

| Médias sociaux et contenu numérique | ||

| Santé et sciences de la vie | ||

| Gouvernement et secteur public | ||

| Autres industries d'utilisateurs finaux | ||

| Par géographie | Amérique du Nord | États-Unis |

| Canada | ||

| Mexique | ||

| Europe | Royaume-Uni | |

| Allemagne | ||

| Pays-Bas | ||

| France | ||

| Irlande | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Inde | ||

| Singapour | ||

| Japon | ||

| Australie | ||

| Indonésie | ||

| Reste de l'Asie-Pacifique | ||

| Amérique du Sud | Brésil | |

| Chili | ||

| Reste de l'Amérique du Sud | ||

| Moyen-Orient | Émirats arabes unis | |

| Arabie saoudite | ||

| Turquie | ||

| Reste du Moyen-Orient | ||

| Afrique | Afrique du Sud | |

| Nigeria | ||

| Reste de l'Afrique | ||

Questions clés répondues dans le rapport

Quelle est la taille actuelle du marché des centres de données hyperscale ?

Le marché des centres de données hyperscale est évalué à 167,34 milliards USD en 2025.

À quelle vitesse le marché des centres de données hyperscale devrait-il croître ?

Il devrait afficher un TCAC de 23,58 %, atteignant 602,39 milliards USD d'ici 2030.

Quelle région croît le plus rapidement dans les centres de données hyperscale ?

L'Asie-Pacifique devrait croître à un TCAC de 29,1 % jusqu'en 2030, alimentée par les déploiements japonais, indiens et australiens.

Pourquoi les installations de niveau IV gagnent-elles en traction ?

Les mandats de paiement en temps réel fintech et les exigences strictes de temps de fonctionnement de la santé exigent une disponibilité de 99,995 %, élevant l'investissement de niveau IV.

Quelles technologies de refroidissement deviennent standard pour les charges de travail IA ?

Le refroidissement liquide direct-sur-puce et les systèmes d'immersion remplacent le refroidissement par air pour gérer les racks dépassant 50 kW de densité de puissance.

Comment les réglementations de cloud souverain influencent-elles les décisions de construction ?

Elles forcent les hyperscalers à construire des installations dédiées, localement dotées en personnel à l'intérieur des juridictions cibles, particulièrement à travers l'Europe.

Dernière mise à jour de la page le:

.webp)