Taille et part du marché de la lutéine

Analyse du marché de la lutéine par Mordor Intelligence

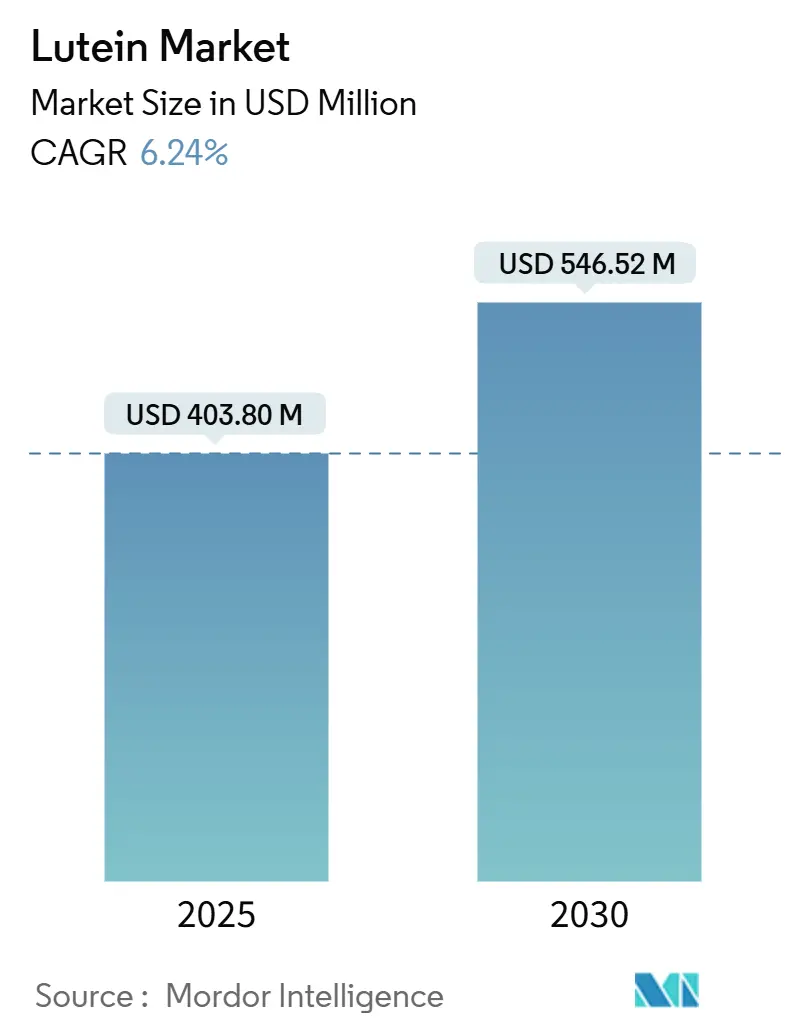

Le marché mondial de la lutéine a atteint 403,80 millions USD en 2025 et devrait s'étendre à 546,52 millions USD d'ici 2030, enregistrant un TCAC de 6,24 % pendant la période de prévision. Stimulé par ses bienfaits reconnus pour la santé oculaire, la fonction cognitive et le bien-être préventif, le marché de la lutéine connaît une hausse constante. Alors que les consommateurs se tournent de plus en plus vers des ingrédients naturels et fonctionnels, la présence de la lutéine s'étend dans les compléments alimentaires, les aliments enrichis et les boissons. La préférence pour les étiquettes propres a fait de la lutéine d'origine naturelle le choix dominant, tandis qu'on observe une augmentation notable de la demande pour les produits de grade nutraceutique. Bien que les formes en poudre et cristallines de lutéine soient largement utilisées, les formats à base d'huile se taillent une niche, notamment dans les applications émulsifiées. Les compléments alimentaires dominent l'utilisation, mais les cosmétiques et les soins personnels émergent comme des segments en croissance rapide. L'Amérique du Nord se distingue comme un contributeur majeur aux revenus, mais la région Asie-Pacifique connaît la croissance la plus rapide, stimulée par l'innovation et une sensibilisation accrue à la santé. Les acteurs clés renforcent la confiance du marché et diversifient les produits grâce à des collaborations stratégiques et à l'augmentation des validations cliniques des bienfaits de la lutéine. De plus, les avancées dans les technologies d'extraction et la croissance de la culture du souci rationalisent la chaîne d'approvisionnement et améliorent l'évolutivité. Dans les régions en développement, le soutien réglementaire pour les antioxydants naturels dans les aliments fonctionnels propulse davantage la pénétration du marché.

Points clés du rapport

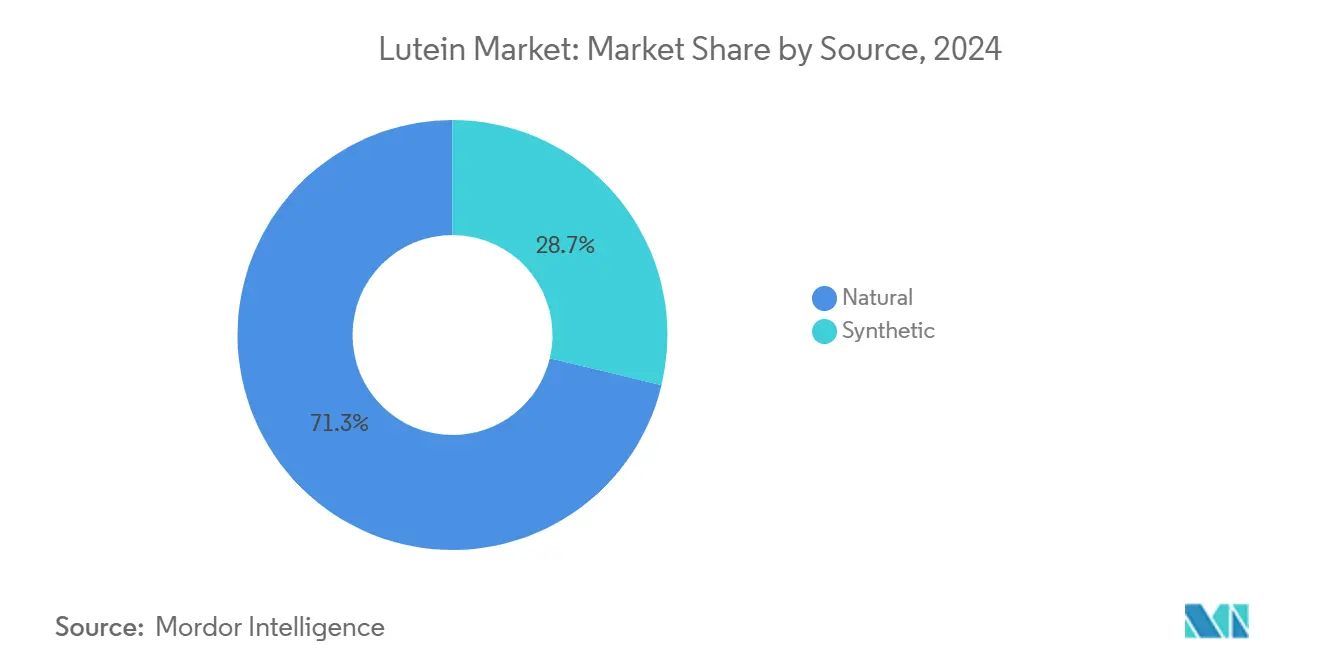

- Par source, la lutéine naturelle a dominé avec 71,25 % de la part de marché de la lutéine 2024 et devrait s'étendre à un TCAC de 8,01 % jusqu'en 2030.

- Par grade, le grade alimentaire a capturé 35,16 % des revenus en 2024, tandis que le grade nutraceutique devrait croître à un TCAC de 7,85 % pendant 2025-2030.

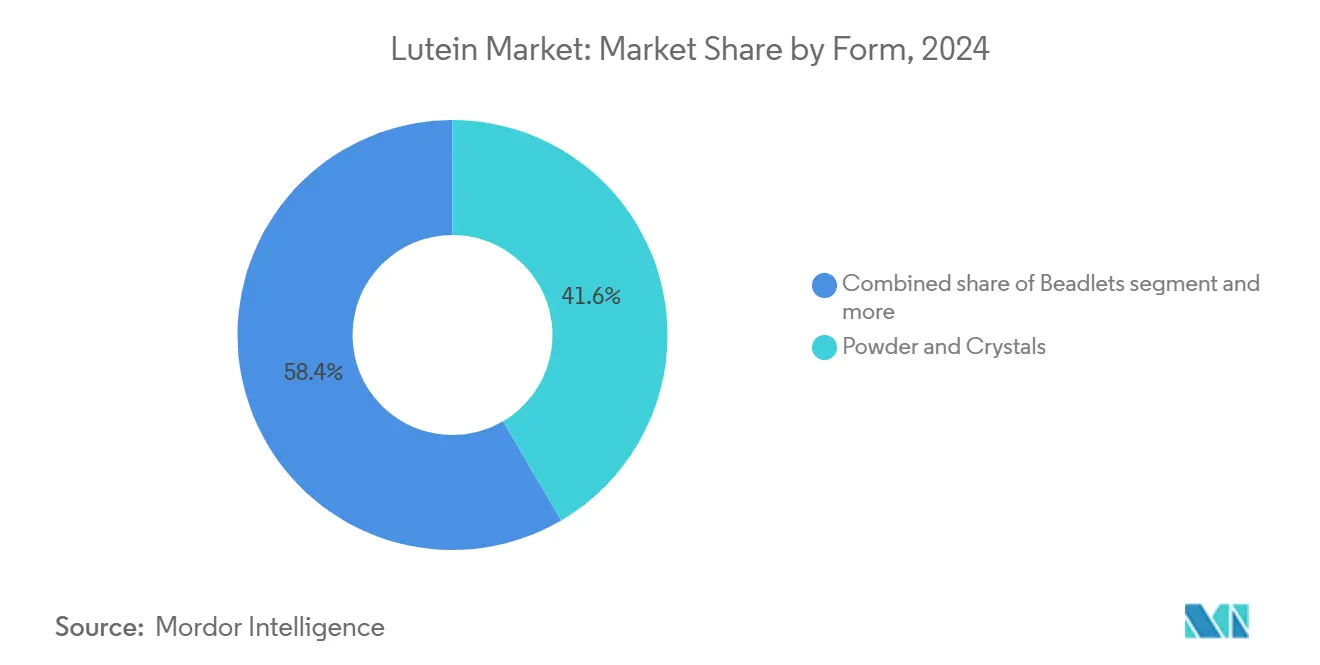

- Par forme, la poudre et les cristaux ont détenu 41,56 % de part de la taille du marché de la lutéine en 2024, tandis que les suspensions/émulsions huileuses devraient augmenter à un TCAC de 7,15 % jusqu'en 2030.

- Par application, les compléments alimentaires ont représenté 46,92 % des revenus 2024 ; les cosmétiques et soins personnels progressent à un TCAC de 8,26 % sur le même horizon.

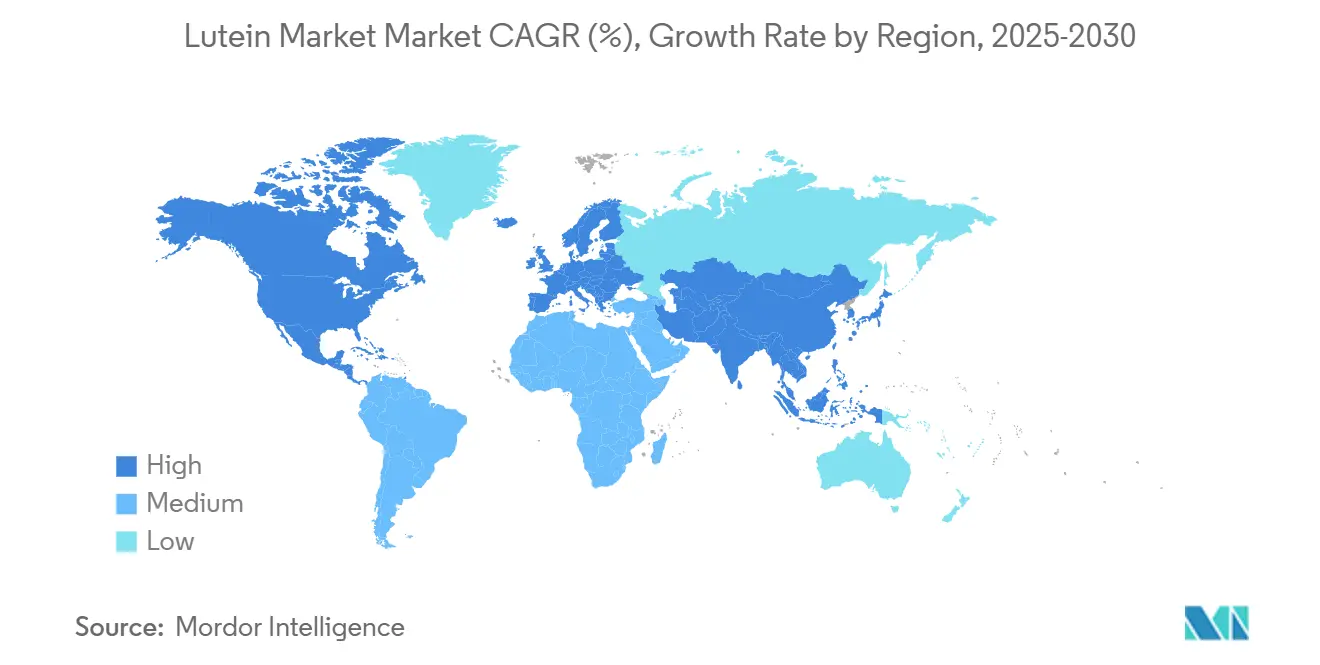

- Par géographie, l'Amérique du Nord a commandé 35,95 % des revenus en 2024 ; l'Asie-Pacifique est la région la plus rapide avec un TCAC de 7,81 % jusqu'en 2030.

Tendances et aperçus du marché mondial de la lutéine

Analyse de l'impact des moteurs

| Moteur | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Demande croissante de compléments et produits pour la santé oculaire | +1.8% | Amérique du Nord, Europe | Moyen terme (2-4 ans) |

| Accent croissant sur les solutions de santé cognitive | +1.2% | Marchés développés | Long terme (≥ 4 ans) |

| Adoption croissante d'aliments et boissons fonctionnels avec ingrédients favorisant la santé | +1.5% | Asie-Pacifique avec retombées vers les marchés occidentaux | Moyen terme (2-4 ans) |

| Large disponibilité de matières premières, notamment les fleurs de souci | +0.9% | Inde, Mexique, Pérou | Court terme (≤ 2 ans) |

| Expansion du marché des produits de soin anti-âge | +1.1% | Segments premium mondiaux | Moyen terme (2-4 ans) |

| Avancée dans la fermentation de micro-algues réduisant l'impact environnemental | +0.8% | Pôles technologiques en Amérique du Nord et Europe | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Demande croissante de compléments et produits pour la santé oculaire

L'utilisation accrue d'appareils numériques a conduit à une demande plus élevée de compléments pour la santé oculaire, particulièrement ceux contenant la lutéine comme ingrédient clé. La recherche montre que les compléments de lutéine améliorent la densité du pigment maculaire et réduisent la fatigue oculaire chez les utilisateurs fréquents d'écrans, avec des études documentant une meilleure production de larmes et une récupération plus rapide du stress photo. La sensibilisation croissante aux bienfaits de la lutéine a créé une opportunité de marché significative dans le secteur des compléments pour la santé oculaire. Selon la Consumer Healthcare Products Association (CHPA), les ventes de produits de soins oculaires en vente libre (OTC) aux États-Unis ont atteint 146 millions d'unités en 2024, indiquant un intérêt constant des consommateurs pour l'auto-soin de la santé oculaire [1]Source: Consumer Healthcare Products Association, "OTC Sales Statistics", chpa.org . Cette performance de marché substantielle reflète l'attention croissante des consommateurs sur les mesures préventives de soins oculaires et les solutions d'auto-gestion de la santé. Les entreprises recherchent des approbations réglementaires et développent de nouveaux produits pour renforcer leur position sur le marché de la santé oculaire. La FDA a accordé le statut GRAS (Generally Recognized As Safe) à la lutéine libre Lutemax d'OmniActive pour l'utilisation dans les préparations pour nourrissons en 2025 [2]Source: OmniActive Health Technologies, "FDA Acknowledges OmniActive's Lutemax Free Lutein for Use in Infant Formula",omniactives.com. Cette approbation étend les applications de la lutéine des compléments pour adultes à la nutrition infantile, confirmant sa sécurité pour le développement visuel et cognitif chez les nourrissons. Le corpus croissant de preuves scientifiques soutenant l'efficacité de la lutéine dans le maintien de la santé oculaire a renforcé sa position comme ingrédient crucial dans le marché des compléments pour la santé oculaire.

Accent croissant sur les solutions de santé cognitive

La lutéine présente des propriétés neuroprotectrices qui s'étendent au-delà de ses bienfaits connus pour la santé oculaire. La recherche indique que la lutéine soutient la performance cognitive et la santé cérébrale à travers différents groupes d'âge. Sa capacité à traverser la barrière hémato-encéphalique et à se concentrer dans les tissus neuraux la rend significative pour traiter les conditions neurodégénératives et prévenir le déclin cognitif. Les études cliniques montrent que la supplémentation en lutéine et zéaxanthine améliore la performance visuelle dynamique et cognitive chez les enfants, y compris l'augmentation des niveaux de facteur neurotrophique dérivé du cerveau (BDNF). La recherche démontre des améliorations de l'attention, de la mémoire épisodique et du traitement visuospatial, indiquant l'impact de la lutéine sur la structure et la fonction cérébrales. De plus, la capacité de la lutéine à réduire la neuroinflammation et le stress oxydatif dans le tissu cérébral. Cette preuve soutient l'investissement accru dans les formulations de santé cognitive qui répondent aux besoins des populations vieillissantes et soucieuses de leur santé. Selon les Centers for Disease Control and Prevention (CDC), en 2024, environ 1 adulte sur 10 âgé de 45 ans et plus signale une aggravation de la perte de mémoire ou du déclin cognitif, tandis que 1 sur 4 signale fournir des soins aux individus avec déficience cognitive [3]Source: Centers for Disease Control and Prevention, "Cognitive Health and Caregiving", cdc.gov . Ces statistiques soulignent le besoin d'interventions basées sur des preuves, positionnant la lutéine comme un composant clé dans les applications de santé cognitive.

Adoption croissante d'aliments et boissons fonctionnels avec ingrédients favorisant la santé

Poussé par une vague de demande des consommateurs pour des produits enrichis nutritionnellement, le secteur des aliments et boissons fonctionnels adopte de plus en plus la lutéine. Par exemple, les boissons présentent maintenant couramment des protéines de lactosérum et de la lutéine, mettant en valeur l'intégration transparente du caroténoïde dans les consommables quotidiens. Bien que les sources naturelles de lutéine soient plus chères que leurs homologues synthétiques, une préférence croissante pour les étiquettes propres oriente le marché vers les premières, soulignant l'accent accru des consommateurs sur la transparence et la traçabilité. Grâce aux avancées technologiques comme la microencapsulation et la stabilisation, les défis antérieurs de formulation ont été surmontés. Ce progrès permet l'incorporation stable et biodisponible de la lutéine dans les produits laitiers, les boissons et les produits de boulangerie. Menant la charge dans ce domaine sont les fabricants tels que Kemin Industries, OmniActive Health Technologies, Chenguang Biotech Group et Allied Biotech Corp., tous jouant un rôle pivot dans la fourniture de lutéine pour les utilisations alimentaires et de boissons. Alors que l'intérêt mondial augmente pour les produits enrichis favorisant la santé oculaire, la fonction cognitive et le vieillissement sain, la lutéine se taille un rôle proéminent dans les innovations de produits fonctionnels mondiaux.

Large disponibilité de matières premières, notamment les fleurs de souci

La culture du souci à travers l'Inde, le Mexique et le Pérou crée une résilience de la chaîne d'approvisionnement, malgré les variations régionales dans les pratiques de culture et l'optimisation du rendement. Le marché mondial de la lutéine bénéficie de la disponibilité constante de matières premières, particulièrement les fleurs de souci, qui servent comme source naturelle primaire de lutéine. La culture établie du souci en Inde, en Chine et dans les régions d'Amérique latine assure une chaîne d'approvisionnement stable et économique pour l'extraction de lutéine. Ces régions fournissent des conditions climatiques appropriées et des coûts de production réduits, permettant une agriculture de souci efficace à grande échelle. La capacité d'adapter la culture du souci maintient un approvisionnement constant de matières premières pour les processus d'extraction industrielle, répondant à la demande mondiale croissante à travers les secteurs des compléments, alimentaires et pharmaceutiques. Les améliorations dans les pratiques agricoles et les technologies d'extraction ont amélioré le rendement de lutéine par hectare, augmentant l'efficacité de production et la rentabilité des fabricants. La préférence du marché pour les sources naturelles de lutéine par rapport aux alternatives synthétiques renforce la signification de la lutéine dérivée du souci. Les avantages doubles du souci comme source de lutéine et générateur de revenus pour les agriculteurs encouragent la culture soutenue, renforçant la stabilité de la chaîne d'approvisionnement.

Analyse de l'impact des contraintes

| Contrainte | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Fluctuations significatives des prix des matières premières | -1.4% | Mondiale, avec impact aigu dans les régions de culture primaires | Court terme (≤ 2 ans) |

| Forte concurrence d'ingrédients alternatifs | -1.1% | Mondiale, avec concurrence intensifiée dans les marchés sensibles aux coûts | Moyen terme (2-4 ans) |

| Hésitation des consommateurs concernant les produits de lutéine synthétique | -0.8% | Marchés développés avec forte sensibilisation aux étiquettes propres | Moyen terme (2-4 ans) |

| Procédures d'extraction et de purification complexes | -0.6% | Mondiale, avec impact plus élevé sur les petits fabricants | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Fluctuations significatives des prix des matières premières

Le marché de la lutéine fait face à une contrainte majeure due aux fluctuations substantielles des prix des matières premières, principalement liées à la culture des fleurs de souci. Les fleurs de souci, étant la source naturelle principale de lutéine, sont sujettes aux variations de production agricole causées par les conditions climatiques, les infestations de parasites et les déséquilibres saisonniers d'offre-demande, qui impactent directement la disponibilité et les prix des matières premières. Ces variations de prix augmentent les coûts globaux d'extraction et de production de lutéine, réduisant les marges des fabricants et compliquant les prévisions de prix. Les fabricants à petite échelle sont particulièrement vulnérables à ces augmentations de coûts, ce qui peut résulter en consolidation du marché ou en positions concurrentielles diminuées. La volatilité des prix est encore intensifiée par les facteurs géopolitiques, les restrictions commerciales et les changements dans les politiques agricoles dans les nations productrices clés telles que l'Inde et la Chine. Les prix instables des matières premières créent également des difficultés à établir des contrats à long terme et maintenir la stabilité des prix pour les applications en aval à travers les secteurs alimentaires, nutraceutiques et pharmaceutiques. Cette instabilité peut décourager les investissements substantiels dans le développement de nouveaux produits. Par conséquent, les coûts d'intrants fluctuants continuent de présenter un défi significatif pour maintenir des chaînes d'approvisionnement fiables et une croissance durable dans le marché mondial de la lutéine.

Forte concurrence d'ingrédients alternatifs

Le marché des caroténoïdes de lutéine fait face à une pression concurrentielle croissante d'alternatives établies et émergentes telles que le bêta-carotène, l'astaxanthine, le lycopène et la zéaxanthine, qui offrent des bienfaits de santé qui se chevauchent dans des domaines comme la santé oculaire, le soutien antioxydant et la fonction cognitive. Ces alternatives viennent souvent avec des profils coût-bénéfice distincts, permettant aux fabricants d'adapter les formulations basées sur les démographiques cibles, les préférences régionales et la sensibilité aux prix. Les formulations multi-caroténoïdes qui combinent la lutéine avec d'autres caroténoïdes présentent des défis de marché significatifs, car de telles combinaisons peuvent être perçues comme plus efficaces que les produits à ingrédient unique. Cette tendance continue de détourner la demande des compléments de lutéine pure, particulièrement dans les secteurs nutraceutiques et des aliments fonctionnels, où la différenciation des produits reste cruciale pour le succès du marché. Les caroténoïdes synthétiques continuent de concurrencer agressivement dans les marchés sensibles aux coûts, tels que les compléments de marché de masse et l'alimentation animale, où le prix dépasse souvent l'origine. Bien que la préférence des consommateurs pour les ingrédients naturels et dérivés de plantes restreigne la pénétration de la lutéine synthétique dans les segments premium, les avancées continues en biologie synthétique et méthodes de production basées sur la fermentation peuvent éroder cet écart au fil du temps, rendant les synthétiques plus compétitifs à la fois en prix et en qualité perçue.

Analyse par segment

Par source : la dominance naturelle stimule le positionnement premium

Les sources naturelles de lutéine ont représenté 71,25 % de la part de marché en 2024, stimulées par la préférence des consommateurs pour les produits à étiquettes propres et le soutien réglementaire pour les ingrédients dérivés du souci. Le segment naturel croît à un TCAC de 8,01 % (2025-2030), soutenu par l'augmentation des applications dans les préparations pour nourrissons et les aliments fonctionnels où les ingrédients naturels commandent un prix premium. Les alternatives de lutéine synthétique, malgré leurs avantages de coût, font face à la résistance des consommateurs, particulièrement dans les marchés développés avec une forte sensibilisation aux étiquettes propres.

Le segment naturel bénéficie de technologies d'extraction établies et d'approbations réglementaires, avec les niveaux d'apport journalier acceptable du JECFA soutenant les applications alimentaires larges. La production basée sur les microalgues est émergée comme alternative naturelle aux sources traditionnelles de souci, avec la recherche montrant des taux de productivité de lutéine 3-6 fois plus élevés que les méthodes de culture conventionnelles. Alors que le segment synthétique maintient sa position dans les applications sensibles aux coûts et les utilisations industrielles, l'examen réglementaire et les préférences des consommateurs favorisent les alternatives naturelles. Les méthodes de production biotechnologique utilisant des microorganismes modifiés créent un terrain d'entente entre les catégories naturelles et synthétiques, offrant une production évolutive avec positionnement naturel.

Par grade : les applications alimentaires mènent l'expansion du marché

En 2024, la lutéine de grade alimentaire commande une part de marché de 35,16 %, soutenue par des endorsements réglementaires étendus et un profil de sécurité robuste couvrant diverses catégories alimentaires. Cette hausse de part de marché est largement attribuée à l'appétit croissant pour les aliments et boissons enrichis, car les consommateurs recherchent de plus en plus des bienfaits de santé préventive, particulièrement pour la vision et l'amélioration cognitive, de leurs consommables quotidiens. Le segment de grade nutraceutique est en ascension rapide, avec des projections indiquant une croissance de TCAC de 7,85 % de 2025 à 2030. Cette dynamique est alimentée par une demande croissante de compléments alimentaires et une forte validation clinique des avantages de santé de la lutéine. Pendant ce temps, la lutéine de grade pharmaceutique se taille une niche, grâce à ses standards de qualité stricts et ses rôles prometteurs en ophtalmologie et neurologie.

La lutéine de grade cosmétique est aussi en hausse, stimulée par des mécanismes de livraison avancés et une inclinaison croissante des consommateurs vers les remèdes anti-âge naturels. Les innovations comme les technologies de microencapsulation améliorent la stabilité et la biodisponibilité des formulations spécialisées à travers ces grades. Menant la charge dans l'élaboration de formulations de lutéine polyvalentes, qui adhèrent aux standards réglementaires à travers l'alimentation, les compléments, les pharmaceutiques et les soins personnels, sont les géants de l'industrie tels que DSM-Firmenich, Divi's Laboratories Ltd et Flora Extracts Pvt. Ltd.

Par forme : la dominance de la poudre fait face au défi de l'innovation

En 2024, les formes de poudre et cristal commandent le marché avec une part de 41,56 %. Leur dominance provient de technologies de fabrication matures et évolutives et d'une production économique, assurant une accessibilité répandue pour la formulation en vrac dans les industries alimentaires, des compléments et de l'alimentation animale. L'acceptation réglementaire de longue date et la facilité de mélange avec les formulations sèches renforcent encore leur position. Ces formes s'intègrent sans couture avec les formats de livraison populaires mondialement, incluant les comprimés, capsules et mélanges de boissons en poudre.

Inversement, les suspensions/émulsions huileuses sont le segment à croissance la plus rapide, se vantant d'un TCAC de 7,15 %. Leur hausse est attribuée à la biodisponibilité améliorée, particulièrement dans les matrices riches en graisse telles que les produits laitiers, boissons fonctionnelles et gels mous. Ces formats surmontent efficacement les défis traditionnels de la lutéine de faible solubilité et sensibilité à l'oxydation. La popularité croissante des boissons fonctionnelles prêtes à boire et shots de santé a stimulé la demande pour les formes de lutéine à base d'huile, prisées pour leur absorption supérieure et profil sensoriel plus propre. Les microbilles deviennent de plus en plus populaires pour leurs propriétés de libération contrôlée et stabilité pendant le traitement à haute température, les rendant un choix préféré pour les formulations multivitaminées et applications de gommes. Pendant ce temps, les systèmes avancés comme les liposomes et nanoparticules se taillent une niche dans la catégorie "Autres", livrant des solutions ciblées et bioefficacité améliorée, particulièrement dans la nutrition clinique et cosmeceutiques.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Par application : les compléments stimulent la croissance à travers les secteurs de santé

En 2024, les compléments alimentaires commandent une part de marché dominante de 46,92 %, largement attribuée à des preuves cliniques robustes soulignant l'efficacité de la lutéine dans la prévention de la dégénérescence maculaire liée à l'âge (DMLA), l'amélioration de la performance visuelle et le renforcement de la fonction cognitive. Ce segment jouit d'une acceptation répandue des consommateurs de formats de livraison comme les capsules, comprimés et gels mous, qui sont particulièrement adaptés à la lutéine. De plus, la sensibilisation accrue à la santé, spécialement parmi les personnes âgées et celles fréquemment exposées aux écrans, a stimulé la demande de compléments pour la santé oculaire, cimentant le statut de la lutéine comme ingrédient pivot dans les soins de la vision. Les endorsements réglementaires et allégations de santé à travers diverses régions renforcent encore la suprématie du segment.

D'autre part, le secteur des cosmétiques et soins personnels connaît la croissance la plus rapide, avec un TCAC de 8,26 %. Cette hausse est stimulée par un appétit croissant pour les produits de beauté ingestibles, ou nutricosmétiques, et les gammes de soins de la peau priorisant les antioxydants naturels. Étant donné la prouesse établie de la lutéine dans la protection de la peau du stress oxydatif et des dommages de la lumière bleue, elle est devenue un ingrédient recherché dans les solutions de beauté topiques et ingestibles. La dynamique est encore alimentée par des méthodes de livraison de pointe comme la microencapsulation et nanoémulsions, qui améliorent l'absorption cutanée, couplées à une inclinaison croissante des consommateurs vers les actifs naturels, dérivés de plantes dans les produits anti-âge et de défense UV.

Analyse géographique

En 2024, l'Amérique du Nord commande une part significative de 35,95 % du marché, une position renforcée par son cadre réglementaire établi. Ce cadre inclut non seulement les approbations GRAS de la FDA pour la lutéine dans les aliments et préparations pour nourrissons mais se vante aussi d'une validation clinique étendue des institutions de recherche de premier plan. L'industrie avancée des compléments alimentaires de la région prospère sur une base de consommateurs qui priorise les ingrédients naturels, scientifiquement validés comme la lutéine. Les infrastructures de vente au détail soutiennent le positionnement de produits premium, et les consommateurs sont de plus en plus disposés à investir dans les produits de santé fonctionnels et à étiquettes propres. De plus, avec Santé Canada reconnaissant la lutéine comme produit de santé naturel sous l'Annexe 1, il y a un renforcement de la confiance réglementaire, ouvrant la voie aux expansions de produits transfrontalières.

L'Asie-Pacifique est en ascension rapide, prévoyant un TCAC de 7,81 % de 2025 à 2030. L'augmentation des revenus disponibles, une populace vieillissante et un accent urbain accru sur la santé alimentent cette croissance. Alors que les habitudes alimentaires occidentales et tendances de bien-être pénètrent, des nations comme la Chine et l'Inde connaissent une hausse dans la consommation d'aliments fonctionnels et compléments alimentaires. La région récolte aussi les bénéfices d'endorsements réglementaires favorables, tels que l'approbation de l'Union européenne aux esters de lutéine (E 161b), qui aide dans l'adoption régionale et aligne les standards de sécurité. Les investissements dans la production domestique et innovations dans les formats d'aliments enrichis propulsent la fabrication locale et stimulent les exportations.

L'Amérique du Sud, avec le Moyen-Orient et l'Afrique, détient un potentiel non exploité significatif, spécialement dans les nations riches en souci comme le Mexique et le Pérou. Ces zones renforcent leurs capacités d'extraction et de traitement, capitalisant sur la disponibilité de matières premières économiques et une hausse de la demande domestique. Avec l'harmonisation réglementaire et un afflux d'investissements étrangers dans le traitement alimentaire, ces régions sont positionnées pour un développement de marché accéléré dans les années à venir.

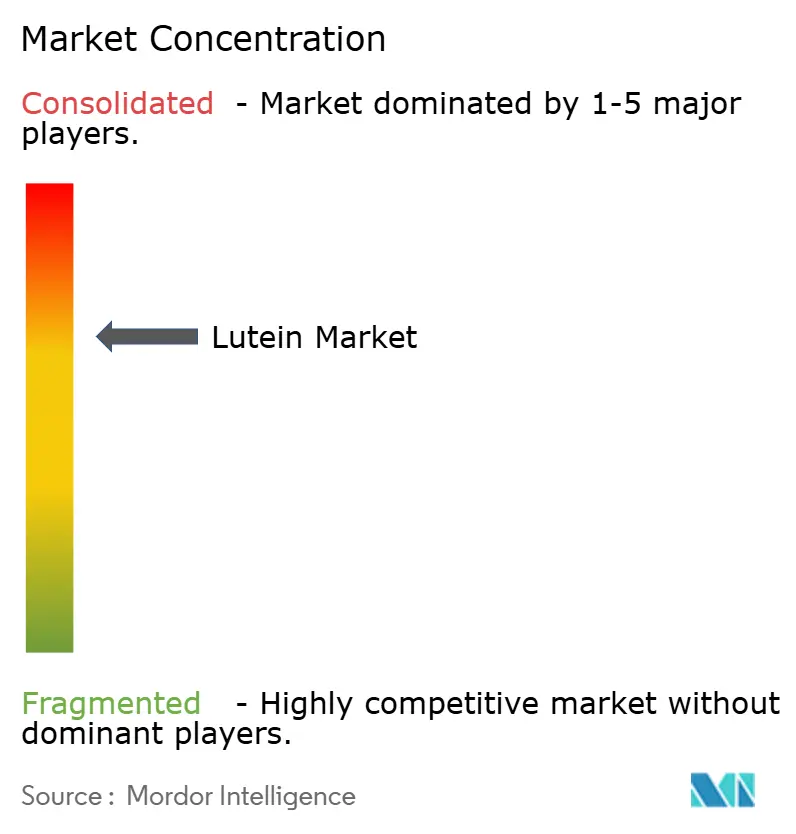

Paysage concurrentiel

Le marché de la lutéine connaît une consolidation moyenne, avec les acteurs majeurs resserrant leur emprise. DSM-Firmenich déploie une initiative de transformation des vitamines, se concentrant sur l'augmentation des marges et le tissage de technologies de fermentation de précision dans sa production. Cette approche améliore non seulement l'efficacité de production mais s'aligne aussi avec la demande croissante pour des pratiques de fabrication durables et innovantes. Kemin Industries, exploitant la production de souci cultivé aux États-Unis et l'agriculture verticale, assure un contenu de pigment constant et un approvisionnement fiable toute l'année. En tirant parti de l'agriculture verticale, l'entreprise minimise l'impact environnemental tout en maintenant des matières premières de haute qualité. BASF fait équipe avec des firmes biotechnologiques pour affiner l'extraction au CO₂ supercritique, visant des rendements améliorés et la durabilité. Cette collaboration souligne l'engagement de BASF à adopter des technologies avancées qui améliorent l'efficacité d'extraction et réduisent les empreintes carbone.

Pendant ce temps, Divi's Laboratories Ltd. est pionnier des systèmes de livraison par microencapsulation, stimulant la biodisponibilité et stabilité de la lutéine. Ces systèmes améliorent non seulement les propriétés fonctionnelles de la lutéine mais élargissent aussi son potentiel d'application à travers diverses industries. De telles innovations facilitent la segmentation efficace à travers des utilisations finales variées, des cosmétiques et aliments fonctionnels à l'alimentation animale, permettant aux entreprises d'implémenter des stratégies de prix premium et de servir des marchés de niche.

La recherche et développement à l'échelle de l'industrie se concentre sur la durabilité, la bioefficacité accrue et les bienfaits de santé cliniquement soutenus. De nombreux fabricants s'associent avec des entités de recherche académique et clinique, menant des essais contrôlés randomisés pour mettre en lumière les bienfaits de la lutéine pour la santé oculaire et cognitive, avec un œil sur des allégations d'étiquettes plus larges. Ces essais fournissent des preuves scientifiques robustes, aidant les fabricants à différencier leurs produits dans un marché concurrentiel. La course aux brevets de systèmes de livraison basés sur les nanoparticules se réchauffe, avec les principaux détenteurs de brevets visant la licence de propriété intellectuelle comme stratégie pour amplifier leur présence sur le marché.

Leaders de l'industrie de la lutéine

-

Kemin Industries, Inc.

-

Allied Biotech Corporation

-

OmniActive Health Technologies

-

DSM-Firmenich N.V.

-

BASF SE

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Juin 2025 : OmniActive Health Technologies (OmniActive), un leader mondial dans les ingrédients botaniques de spécialité et solutions de santé basées sur la science, la U.S. Food and Drug Administration (FDA) a reconnu sa lutéine libre Lutemax pour utilisation dans les préparations pour nourrissons. Cette autorisation GRAS est un jalon réglementaire significatif qui permet l'inclusion de l'ingrédient lutéine phare d'OmniActive dans l'une des catégories alimentaires les plus sensibles et hautement réglementées : la nutrition de la petite enfance.

- Mai 2025 : Bio-gen Extracts a introduit Lute-gen® à Vitafoods Europe 2025 à Fira Barcelona. Le complexe caroténoïde, contenant lutéine et zéaxanthine, soutient la santé cognitive et oculaire à travers l'axe œil-cerveau. Le produit, exposé au stand 3G234, a gagné reconnaissance comme finaliste dans la catégorie Vieillissement sain aux NutraIngredients Awards 2025.

- Mai 2024 : Cepham a introduit Luteye, une formulation de santé oculaire combinant les caroténoïdes maculaires lutéine et zéaxanthine avec de l'huile d'olive extra vierge enrichie en oléocanthal. La formulation traite le déclin oculaire lié à l'âge en ciblant la sénescence cellulaire à travers les propriétés antioxydantes de l'oléocanthal, offrant une alternative aux huiles porteuses traditionnelles telles que le soja ou le canola.

- Février 2024 : Divi's Laboratories a commencé les opérations de Phase I à ses installations de fabrication Kakinada Unit-III. La nouvelle installation améliore l'intégration en amont en produisant des matériaux de départ pour les unités de fabrication principales de Divi et soutient la production d'API nutraceutiques.

Portée du rapport mondial sur le marché de la lutéine

La lutéine est un type de pigment organique appelé caroténoïde qui se produit naturellement dans les plantes vertes et la graisse d'animaux herbivores, le jaune d'œuf, le corps jaune, et la rétine.

Le marché de la lutéine est segmenté en applications et géographie. Le segment d'application inclut l'alimentation et boissons, compléments alimentaires, pharmaceutiques, alimentation animale et autres applications. Par géographie, le marché est segmenté en Amérique du Nord, Europe, Asie-Pacifique, Amérique du Sud et Moyen-Orient et Afrique. Pour chaque segment, le dimensionnement et prévisions de marché ont été faits sur la base de la valeur (en millions USD).

| Naturelle |

| Synthétique |

| Grade alimentaire animal |

| Grade alimentaire |

| Grade pharmaceutique |

| Grade cosmétique |

| Grade nutraceutique |

| Poudre et cristaux |

| Microbilles |

| Suspensions/émulsions huileuses |

| Autres |

| Compléments alimentaires |

| Alimentation et boissons |

| Pharmaceutiques |

| Alimentation animale |

| Cosmétiques et soins personnels |

| Autres applications |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| Reste de l'Amérique du Nord | |

| Europe | Allemagne |

| France | |

| Royaume-Uni | |

| Espagne | |

| Pays-Bas | |

| Reste de l'Europe | |

| Asie-Pacifique | Chine |

| Inde | |

| Japon | |

| Australie | |

| Reste de l'Asie-Pacifique | |

| Amérique du Sud | Brésil |

| Reste de l'Amérique du Sud | |

| Moyen-Orient et Afrique | Émirats arabes unis |

| Afrique du Sud | |

| Arabie saoudite | |

| Reste du Moyen-Orient et Afrique |

| Par source | Naturelle | |

| Synthétique | ||

| Par grade | Grade alimentaire animal | |

| Grade alimentaire | ||

| Grade pharmaceutique | ||

| Grade cosmétique | ||

| Grade nutraceutique | ||

| Par forme | Poudre et cristaux | |

| Microbilles | ||

| Suspensions/émulsions huileuses | ||

| Autres | ||

| Par application | Compléments alimentaires | |

| Alimentation et boissons | ||

| Pharmaceutiques | ||

| Alimentation animale | ||

| Cosmétiques et soins personnels | ||

| Autres applications | ||

| Par géographie | Amérique du Nord | États-Unis |

| Canada | ||

| Mexique | ||

| Reste de l'Amérique du Nord | ||

| Europe | Allemagne | |

| France | ||

| Royaume-Uni | ||

| Espagne | ||

| Pays-Bas | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Inde | ||

| Japon | ||

| Australie | ||

| Reste de l'Asie-Pacifique | ||

| Amérique du Sud | Brésil | |

| Reste de l'Amérique du Sud | ||

| Moyen-Orient et Afrique | Émirats arabes unis | |

| Afrique du Sud | ||

| Arabie saoudite | ||

| Reste du Moyen-Orient et Afrique | ||

Questions clés répondues dans le rapport

Quelle est la valeur actuelle du marché de la lutéine et à quelle vitesse croît-il ?

Le marché de la lutéine valait 403,80 millions USD en 2025 et devrait atteindre 546,52 millions USD d'ici 2030, reflétant un TCAC de 6,24 %.

Quelle source domine l'approvisionnement ?

La lutéine naturelle du souci commande une part de 71,25 %, avec des prévisions de TCAC de 8,01 % en raison de la forte demande d'étiquettes propres.

Pourquoi la lutéine est-elle de plus en plus ajoutée aux préparations pour nourrissons ?

L'autorisation GRAS de la FDA a confirmé la sécurité en 2025, permettant aux fabricants de cibler le développement visuel et cognitif de la petite enfance.

Quelle application s'étend le plus rapidement ?

Les cosmétiques et soins personnels montrent le TCAC le plus élevé de 8,26 %, tirant parti des propriétés antioxydantes et de filtration de la lumière bleue de la lutéine.

Dernière mise à jour de la page le: