Taille et part du marché de la logistique contractuelle du CCG

Analyse du marché de la logistique contractuelle du CCG par Mordor Intelligence

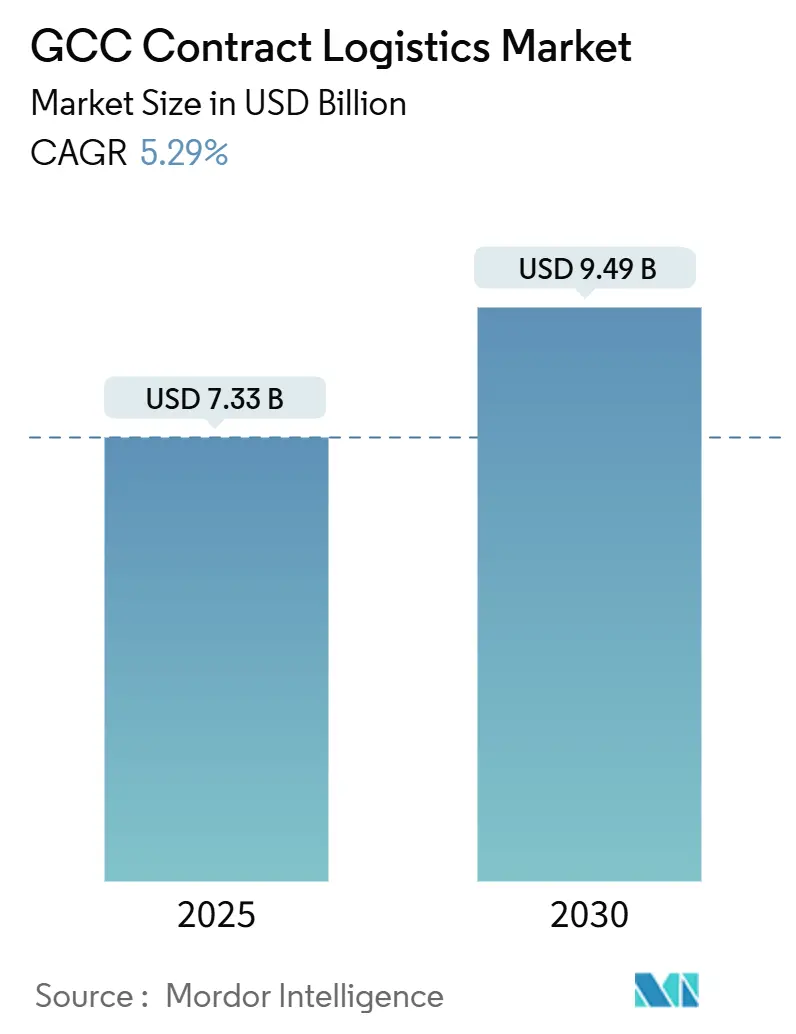

Le marché de la logistique contractuelle du CCG s'élève à 7,33 milliards USD en 2025 et devrait atteindre 9,49 milliards USD d'ici 2030, reflétant un TCAC de 5,29 % sur la période de prévision. Les gouvernements régionaux canalisent des dépenses d'infrastructure record vers les zones de libre-échange, les corridors multimodaux et les plateformes de commerce numérique, positionnant la logistique contractuelle comme pierre angulaire de la croissance économique diversifiée. L'accélération du commerce électronique, les projets industriels à grande échelle sous Vision 2030 saoudienne, et l'augmentation des volumes d'expédition de soins de santé amplifient la demande pour des services sophistiqués de fulfillment, de chaîne du froid et à valeur ajoutée. L'intensité concurrentielle s'accroît alors que les acteurs mondiaux de la logistique intégrée ajoutent la robotique et des solutions basées sur les données tandis que les spécialistes régionaux exploitent leur connaissance locale pour sécuriser des partenariats à long terme. Malgré une dynamique forte, les règles de cabotage et une pénurie chronique d'entrepôts de classe A continuent d'augmenter les coûts opérationnels et de freiner l'optimisation des réseaux.

Points clés du rapport

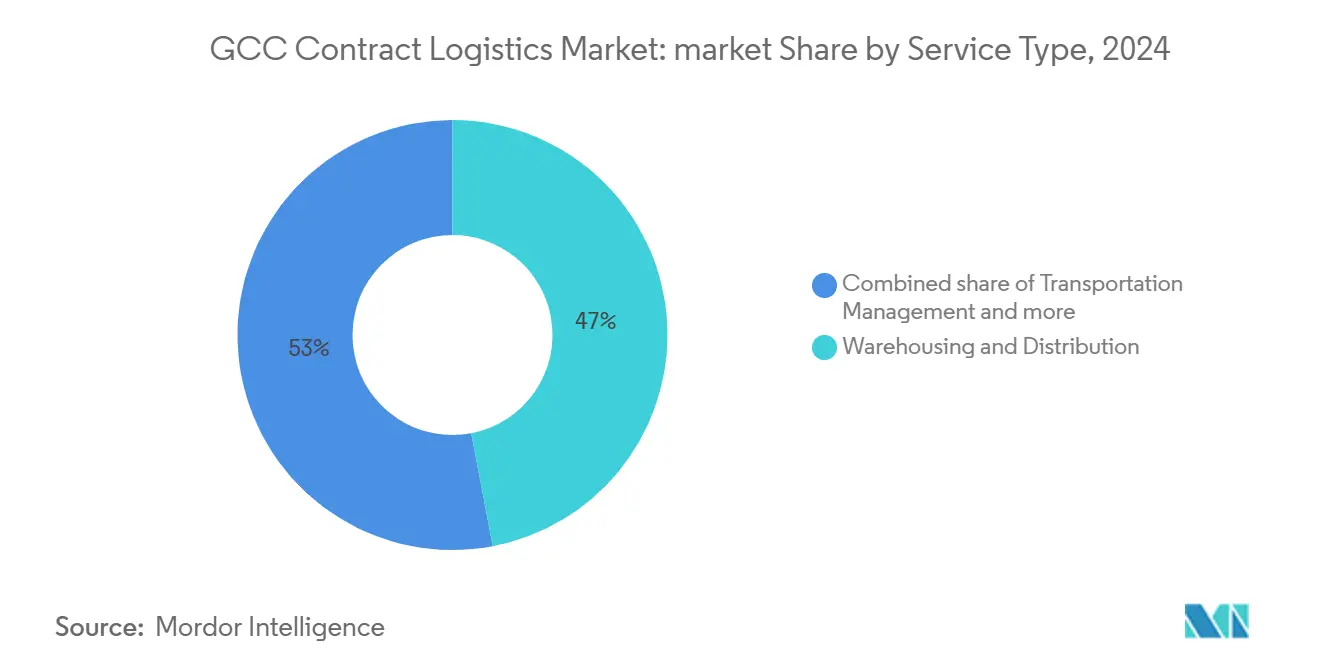

- Par service, l'entreposage et la distribution menaient avec 47 % de la part de marché de la logistique contractuelle du CCG en 2024. Le marché de la logistique contractuelle du CCG pour les services à valeur ajoutée devrait croître à un TCAC de 7,80 % entre 2025-2030.

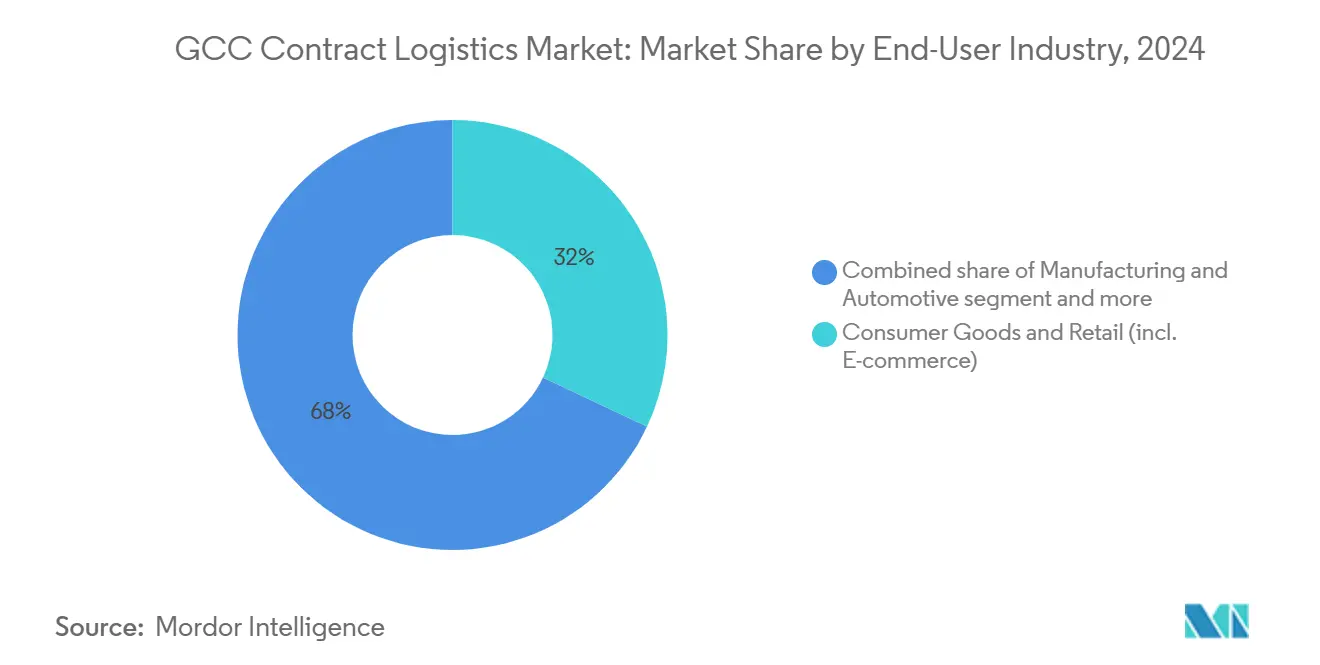

- Par industrie utilisatrice finale, les biens de consommation et le commerce de détail détenaient 32 % de la taille du marché de la logistique contractuelle du CCG en 2024. Le marché de la logistique contractuelle du CCG pour la santé et les produits pharmaceutiques s'étend à un TCAC de 9,16 % entre 2025-2030.

- Par durée de contrat, les accords à long terme (≥ 1 an) représentaient 68 % de la part de marché de la logistique contractuelle du CCG en 2024. Le marché de la logistique contractuelle du CCG pour les contrats à court terme devrait croître à un TCAC de 6,94 % entre 2025-2030.

- Par géographie, l'Arabie saoudite commandait 53 % de la taille du marché de la logistique contractuelle du CCG en 2024. Le marché de la logistique contractuelle du CCG pour les EAU affiche le TCAC le plus rapide de 6,22 % entre 2025-2030.

Tendances et perspectives du marché de la logistique contractuelle du CCG

Analyse d'impact des moteurs

| Moteur | (~) % Impact sur le TCAC Prévision | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Croissance rapide du fulfillment e-commerce | +1.2% | Arabie saoudite, EAU | Moyen terme (2-4 ans) |

| Besoins logistiques de diversification industrielle Vision 2030 | +1.5% | Arabie saoudite, effet de débordement CCG | Long terme (≥ 4 ans) |

| Expansion des zones de libre-échange augmentant la demande d'entreposage | +0.8% | EAU, Arabie saoudite, Oman | Moyen terme (2-4 ans) |

| Investissement gouvernemental chaîne du froid | +0.6% | Arabie saoudite, EAU, Qatar | Moyen terme (2-4 ans) |

| Connectivité multimodale Chemin de fer du Golfe | +0.7% | Tous les pays du CCG | Long terme (≥ 4 ans) |

| Mandats de valeur locale favorisant les 3PL locaux | +0.5% | Arabie saoudite, EAU, Oman | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Croissance rapide du fulfillment e-commerce en ASK et EAU

Les commandes en ligne dans la région MENA ont grimpé de 30 % en 2024, la valeur moyenne des commandes des EAU passant de 30 USD à 35,6 USD. Environ 42 % des entreprises de commerce électronique citent encore l'efficacité du dernier kilomètre comme principal obstacle. Les prestataires de logistique contractuelle construisent des centres de fulfillment régionaux, ajoutent l'automatisation du tri des colis, et intègrent des outils de routage transfrontalier pour réduire les fenêtres de livraison tout en contrôlant les coûts.

Les projets de diversification industrielle Vision 2030 nécessitent une logistique intégrée

L'Arabie saoudite a approuvé 50 milliards USD de projets sous Vision 2030 en 2024 et alloué des financements pour 59 centres logistiques nationaux. Le NIDLP alloue 36 milliards USD supplémentaires pour l'infrastructure logistique, plus 28 milliards USD pour les zones industrielles. Ces programmes d'investissement exigent une logistique contractuelle clé en main capable de flux entrants, de stockage et de flux sortants synchronisés. Les opérateurs intégrés sur les sites de projet rapportent des objectifs de localisation croissants, avec 68 % des entreprises priorisant la localisation de la chaîne d'approvisionnement pour la résilience.

L'expansion des zones de libre-échange renforce la demande d'entreposage

Le parc logistique Phase 2 de Jafza apporte 360 000 pieds carrés d'espace supplémentaire via un investissement de 90 millions AED (24,51 millions USD) pour aider à porter les revenus logistiques des EAU à 200 milliards AED (54,46 milliards USD) d'ici 2032. La ZLE d'Umm Al Quwain ajoute 350 000 pieds carrés d'entrepôts et 65 000 pieds carrés de zone commerciale, renforçant la flexibilité de positionnement des stocks. Les entreprises multinationales citent les procédures douanières simplifiées et les zones à valeur ajoutée de ces hubs comme facteurs décisifs dans la conception du réseau régional.

L'investissement gouvernemental dans la chaîne du froid stimule la logistique à température contrôlée

Les expéditions à température contrôlée ont augmenté de plus de 30 % en 2023, le plus haut niveau jamais enregistré, portées par les priorités pharmaceutiques et de sécurité alimentaire. Les couches technologiques telles que la surveillance des conditions activée par IA améliorent l'intégrité des produits.[1]International Air Transport Association Research Division, ' Temperature-Controlled Air Freight Trends 2024 ', IATA Publications, iata.org Les acteurs logistiques déploient des installations dédiées conformes aux BPD ; Aramex souligne l'assurance qualité et la conformité comme exigences concurrentielles.

Analyse d'impact des contraintes

| Contrainte | (~) % Impact sur le TCAC Prévision | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Restrictions de cabotage | −0.8% | Tous les pays du CCG | Moyen terme (2-4 ans) |

| Pénurie d'entreposage de classe A | −0.6% | Arabie saoudite, EAU | Court terme (≤ 2 ans) |

| Procédures douanières fragmentées | −0.4% | Tous les pays du CCG | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Les restrictions de cabotage entravent l'optimisation des réseaux transfrontaliers

Les règles régionales interdisant aux tracteurs étrangers les mouvements domestiques augmentent les coûts transfrontaliers de 18-23 % et ajoutent 36 heures aux transits multi-frontières[2]Secrétariat général du Conseil de coopération du Golfe, ' Règlements de cabotage et feuille de route d'harmonisation ', Comité des transports du CCG, gcc-sg.org. Les marchandises thermosensibles souffrent le plus. Les prestataires adoptent des modèles hub-and-spoke, mais font encore face à une double manutention aux frontières. L'harmonisation réglementaire retarde sur les liens physiques comme le Chemin de fer du Golfe, atténuant les gains potentiels de productivité.

La pénurie d'entreposage de classe A augmente les coûts opérationnels

L'offre d'espace moderne reste tendue, augmentant les loyers et forçant les rénovations. En Arabie saoudite, les actifs logistiques sous gestion totalisent 3,5 millions de pieds carrés, mais une expansion vers 2 milliards USD d'actifs est prévue d'ici 2025 pour combler l'écart. Dubai Logistics City et autres projets en pipeline atténueront les contraintes, mais les pénuries à court terme élèvent les coûts de service et érodent les marges.

Analyse segmentaire

Par service : L'entreposage détient l'échelle, les services à valeur ajoutée accélèrent

L'entreposage et la distribution ont capturé 47 % de la part de marché de la logistique contractuelle du CCG en 2024 grâce au rôle de carrefour de la région entre l'Asie, l'Europe et l'Afrique. Les investissements en cours du CCG incluent le programme de 2,66 milliards USD de l'Arabie saoudite pour construire 18 zones logistiques d'ici 2030. La robotique et l'automatisation haute baie augmentent le débit et la productivité du travail, permettant des cycles plus rapides que demandent les détaillants et fabricants. Mais la capacité limitée de classe A augmente encore les coûts pour le stockage à température contrôlée, maintenant des barrières élevées pour les nouveaux entrants et soutenant une tarification premium.

Les services à valeur ajoutée devraient s'étendre à 7,80 % de TCAC jusqu'en 2030 alors que les 3PL regroupent le kitting, l'assemblage léger et la personnalisation en solutions complètes. L'adoption high-tech pilote cette croissance : DHL déploie 1 000 robots supplémentaires Boston Dynamics après avoir investi 1 milliard EUR (1,16 milliard USD) dans l'automatisation. Swisslog promeut des robots AutoStore qui s'alignent avec la poussée d'innovation de Vision 2030 saoudienne. Alors que les clients pivotent du stockage transactionnel vers des chaînes de valeur intégrées, les prestataires qui intègrent la visibilité IT, le co-packaging et le support de conformité gagnent des parts.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par industrie utilisatrice finale : Le commerce de détail mène, la santé prend de l'élan

Les biens de consommation et le commerce de détail, incluant le commerce électronique, représentaient 32 % du marché de la logistique contractuelle du CCG en 2024, en raison de l'adoption numérique croissante et des modèles de vente omnicanaux. Les plateformes en Arabie saoudite et aux EAU ont enregistré la plus haute GMV de la région, amplifiant la demande pour un fulfillment rapide et des retours flexibles. Les détaillants poursuivent l'inventaire distribué et le réapprovisionnement prédictif, conduisant la collaboration 3PL dans la conception de réseau, l'optimisation du dernier kilomètre et la logistique inversée.

La santé et les produits pharmaceutiques est le grimpeur le plus rapide avec un TCAC prévisionnel de 9,16 %. La taille du marché de la logistique contractuelle du CCG pour ce vertical devrait doubler d'ici 2030 alors que l'Arabie saoudite alloue plus de 65 milliards USD à l'infrastructure hospitalière et vise 65 % de participation du secteur privé. Les normes strictes de température et traçabilité favorisent les prestataires qui investissent dans des installations certifiées BPD, la surveillance basée IoT et l'expertise réglementaire[3]Autorité saoudienne des aliments et médicaments, ' Directives de bonnes pratiques de distribution pour les produits pharmaceutiques ', Normes SFDA, sfda.gov.sa. Les partenariats avec les entreprises pharmaceutiques mondiales et distributeurs de vaccins renforcent la spécialisation chaîne du froid à travers la région.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par durée de contrat : Les engagements à long terme dominent, la flexibilité gagne en faveur

Les contrats à long terme d'au moins 1 an représentaient 68 % du marché de la logistique contractuelle du CCG en 2024, reflétant la nature capitalistique des entrepôts dédiés, investissements de flotte et intégration IT. Les accords pluriannuels permettent la prévisibilité des coûts et justifient les dépenses d'automatisation pour les expéditeurs et 3PL. Gulf Warehousing Company se concentre sur de tels partenariats pour soutenir ses plans d'expansion.

Les accords à court terme de moins de 12 mois croissent cependant à 6,94 % de TCAC alors que la volatilité, les lancements produits rapides et les disruptions technologiques contraignent les entreprises à conserver la flexibilité. La taille du marché de la logistique contractuelle du CCG pour les engagements à court terme reste plus petite mais de plus en plus importante pour les projets en énergies renouvelables, événements et aide humanitaire. Les entreprises adoptent l'entreposage modulaire et le transport pay-as-you-go pour équilibrer le risque, tandis que les plateformes de fret numérique aident à matcher la capacité en temps réel.

Analyse géographique

L'Arabie saoudite détenait 53 % du marché de la logistique contractuelle du CCG en 2024, alimentée par l'objectif de Vision 2030 d'un hub logistique mondial soutenu par plus de 1 trillion SAR (267 milliards USD) de dépenses planifiées. Le Royaume a déjà investi 200 milliards SAR (53,31 milliards USD) vers les améliorations d'infrastructure, incluant 59 centres logistiques s'étendant sur 100 millions m². Les investissements du marché logistique dépassant 106,6 milliards USD améliorent la capacité portuaire, les routes de corridor et les zones sous douane. Les stratégies nationales e-commerce et industrielles continuent d'élever la demande de logistique contractuelle pour l'entreposage technologique et la distribution domestique.

Les EAU devraient enregistrer un TCAC de 6,22 %, le plus rapide au sein du marché de la logistique contractuelle du CCG, exploitant les ports maritimes de classe mondiale, hubs aériens et initiatives de commerce numérique. L'expansion continue de Jafza et le campus de fret intégré de Dubai Logistics City soutiennent l'ambition du pays de faire croître les revenus logistiques à 200 milliards AED (54,46 milliards USD) d'ici 2032. Les déploiements de la Plateforme avancée de commerce et logistique réduisent les étapes de documentation et fournissent une visibilité guichet unique, attirant les multinationales à établir des centres de distribution régionaux.

Qatar, Koweït, Bahreïn et Oman diversifient collectivement le marché de la logistique contractuelle du CCG. L'expansion du Port de Duqm d'Oman, soutenue par de nouveaux investissements, ancre une stratégie de passerelle océan Indien. Le Koweït rationalise les douanes tandis que Bahreïn promeut un engagement de dédouanement en cinq heures pour attirer les flux d'inventaire juste-à-temps. Le Chemin de fer du Golfe liera finalement ces marchés en un corridor multimodal contigu, promettant des efficacités de coût une fois l'harmonisation réglementaire rattrapée.

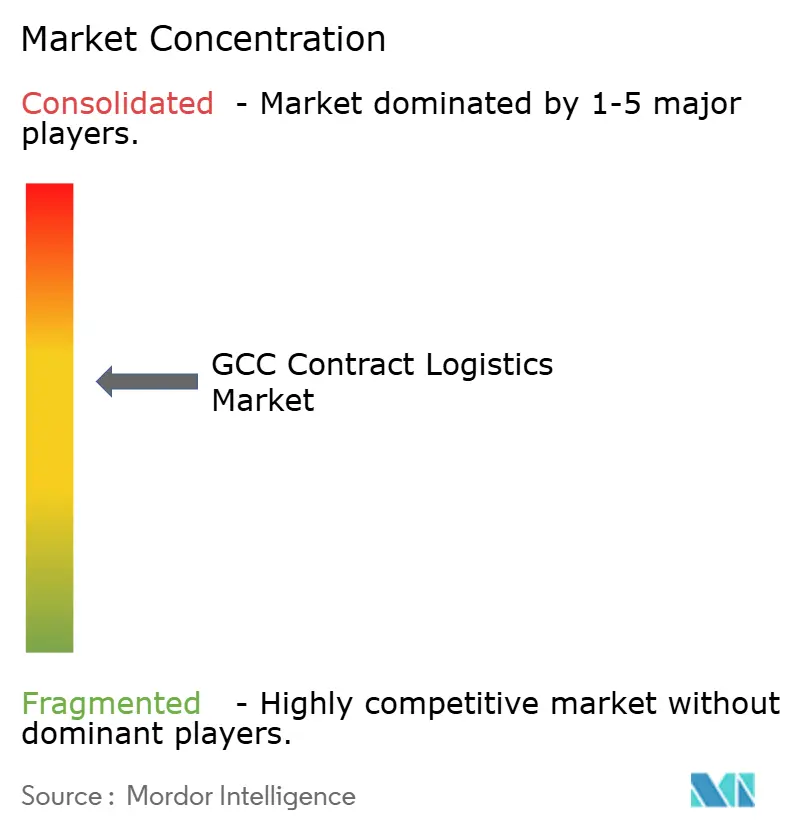

Paysage concurrentiel

L'industrie de la logistique contractuelle du CCG est modérément concentrée. Les intégrateurs mondiaux tels que DHL Supply Chain, CEVA Logistics et Kuehne + Nagel concurrencent contre les champions régionaux Aramex, Gulf Warehousing Company et Almajdouie Logistics. Les investissements d'automatisation redéfinissent le terrain de jeu ; l'engagement de 1 milliard EUR (1,16 milliard USD) de DHL et son pacte avec Boston Dynamics pour ajouter 1 000 robots étendant la productivité et sécurité. CEVA déploie des tours de contrôle basées cloud qui alimentent les moteurs de route IA, tandis que Kuehne + Nagel fait évoluer les sites de grade pharmaceutique à Dubai South.

Les entreprises régionales contre-attaquent avec l'expertise de conformité localisée et les services de pont terrestre intégrés. GWC a enregistré 1,582 milliard QAR (434,25 millions USD) de revenus en 2024 et fait maintenant évoluer l'e-commerce, le transitaire et la logistique contractuelle à travers le Qatar et états voisins. Almajdouie investit dans les réseaux de transport sous douane qui s'alignent avec les mandats de valeur locale, sécurisant les contrats pétrochimiques.

Les acquisitions stratégiques accélèrent la construction de capacités. Les transactions récentes ciblent la chaîne du froid, la logistique inversée et la tech e-commerce, signalant la consolidation comme route vers l'étendue de marché et la profondeur numérique. La durabilité émerge comme axe concurrentiel : GWC s'engage à une réduction de 3 % en Scope 1 et 6 % en Scope 2 des émissions, installant des toits solaires et rétrofits LED. Les clients pèsent de plus en plus les métriques ESG dans les évaluations d'appels d'offres, renforçant le besoin d'opérations vertes aux côtés de la vitesse et du coût.

Leaders de l'industrie de la logistique contractuelle du CCG

DHL Supply Chain (Deutsche Post DHL Group)

Aramex PJSC

CEVA Logistics

Kuehne + Nagel International AG

DSV Solutions

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Mai 2025 : Investcorp a investi dans l'expansion du Port de Duqm, renforçant la capacité logistique d'Oman.

- Mai 2025 : Oman a signé 18 accords d'une valeur de 100 millions RO (260 millions USD) lors de la Journée de la logistique 2025 pour les ports, aéroports et technologies intelligentes.

- Mars 2025 : DHL Group et Boston Dynamics ont convenu de déployer 1 000 robots supplémentaires suite à un programme d'automatisation de 1 milliard EUR (1,16 milliard USD).

- Février 2025 : La Société financière internationale a signé trois accords à Oman pour stimuler la finance durable et élargir la base économique du pays, avec un accord réservant des investissements conjoints pour le secteur logistique.

Portée du rapport sur le marché de la logistique contractuelle du CCG

La logistique contractuelle implique un partenariat soutenu qui englobe un large spectre de services, allant du transport de marchandises ou pièces détachées à leur livraison ultime au client final. Cela implique de posséder toutes les ressources essentielles, telles que les entrepôts, le personnel qualifié, l'équipement approprié, la gestion des stocks, le suivi des expéditions et le support après-vente. L'externalisation des tâches de gestion des ressources à une organisation tierce est connue sous le nom de logistique contractuelle. Les entreprises de logistique contractuelle effectuent des tâches pour développer et planifier les chaînes d'approvisionnement, concevoir les installations, entreposer, livrer et distribuer les marchandises, traiter les commandes et collecter les paiements, maintenir les stocks, et fournir certains aspects du support client.

Une analyse de contexte complète du marché de la logistique contractuelle du CCG, couvrant les tendances actuelles du marché, les contraintes, les mises à jour technologiques, et des informations détaillées sur divers segments et le paysage concurrentiel de l'industrie. L'impact du COVID-19 a également été incorporé et considéré durant l'étude.

Le marché de la logistique contractuelle du CCG est segmenté par type (externalisé et internalisé), utilisateur final (fabrication et automobile, biens de consommation et commerce de détail, haute technologie, santé et produits pharmaceutiques, et autres utilisateurs finaux), et par pays (Arabie saoudite, Émirats arabes unis, Qatar et reste du CCG). Le rapport offre la taille du marché et les prévisions pour le marché de la logistique contractuelle du CCG en valeur (USD) pour tous les segments ci-dessus.

| Gestion des transports | Routier |

| Aérien | |

| Maritime | |

| Ferroviaire | |

| Entreposage et distribution | Chaîne du froid/à température contrôlée |

| Non-chaîne du froid/non-température contrôlée | |

| Services à valeur ajoutée (kitting, emballage, assemblage, etc.) |

| Fabrication et automobile |

| Biens de consommation et commerce de détail (y compris e-commerce) |

| Haute technologie et électronique |

| Santé et produits pharmaceutiques |

| Pétrole, gaz et produits chimiques |

| Autres utilisateurs finaux |

| Court terme (moins d'1 an) |

| Long terme (supérieur ou égal à 1 an) |

| Arabie saoudite |

| Émirats arabes unis |

| Qatar |

| Koweït |

| Oman |

| Bahreïn |

| Par service | Gestion des transports | Routier |

| Aérien | ||

| Maritime | ||

| Ferroviaire | ||

| Entreposage et distribution | Chaîne du froid/à température contrôlée | |

| Non-chaîne du froid/non-température contrôlée | ||

| Services à valeur ajoutée (kitting, emballage, assemblage, etc.) | ||

| Par industrie utilisatrice finale | Fabrication et automobile | |

| Biens de consommation et commerce de détail (y compris e-commerce) | ||

| Haute technologie et électronique | ||

| Santé et produits pharmaceutiques | ||

| Pétrole, gaz et produits chimiques | ||

| Autres utilisateurs finaux | ||

| Par durée de contrat | Court terme (moins d'1 an) | |

| Long terme (supérieur ou égal à 1 an) | ||

| Par pays | Arabie saoudite | |

| Émirats arabes unis | ||

| Qatar | ||

| Koweït | ||

| Oman | ||

| Bahreïn | ||

Questions clés auxquelles répond le rapport

Quelle est la taille actuelle du marché de la logistique contractuelle du CCG et à quelle vitesse croît-il ?

Le marché s'élève à 7,33 milliards USD en 2025 et devrait atteindre 9,49 milliards USD d'ici 2030, reflétant un TCAC de 5,29 %.

Quel pays détient la plus grande part du marché de la logistique contractuelle du CCG ?

L'Arabie saoudite mène avec 53 % du marché en 2024, soutenue par les investissements Vision 2030 qui visent à établir 59 centres logistiques.

Quel segment de service domine le marché aujourd'hui ?

L'entreposage et la distribution représentent 47 % des revenus en 2024, portés par les investissements étendus dans les zones logistiques à travers l'Arabie saoudite et les EAU.

Quelle industrie utilisatrice finale s'étend le plus rapidement ?

La santé et les produits pharmaceutiques montrent le rythme le plus rapide, avançant à un TCAC de 9,16 % durant 2025-2030 en raison des besoins croissants de chaîne du froid et des dépenses de santé.

Quels sont les principaux défis limitant l'efficacité du marché ?

Les restrictions de cabotage, pénuries d'entrepôts de classe A, et procédures douanières variées ajoutent des coûts, étendent les délais et restreignent l'optimisation des réseaux transfrontaliers.

Quel est le niveau de concentration du paysage concurrentiel ?

Les cinq premiers prestataires logistiques contrôlent ensemble environ 55 % des revenus du marché, indiquant une concentration modérée avec des acteurs mondiaux et régionaux détenant une influence.

Dernière mise à jour de la page le: