Analyse du marché des arômes alimentaires en Europe

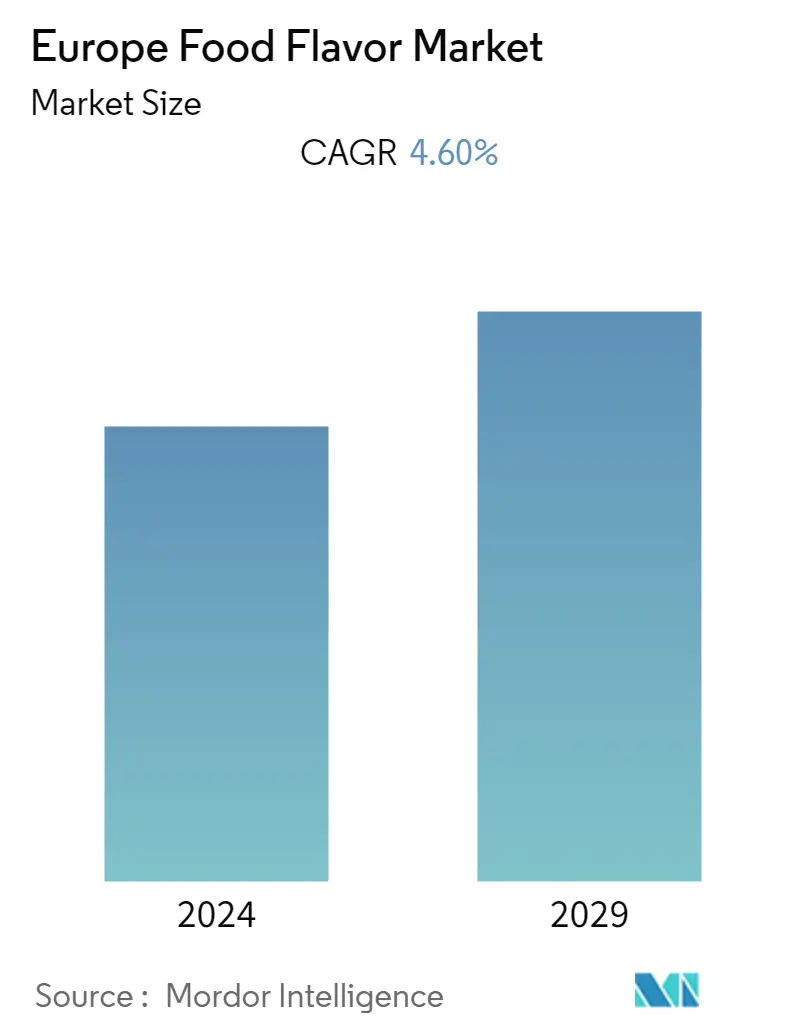

Le marché européen des arômes alimentaires est évalué à 3 939,1 millions de dollars pour l'année en cours et devrait enregistrer un TCAC de 4,6 % au cours de la période de prévision.

Depuis le début de la pandémie mondiale de COVID-19, le taux de croissance du marché européen des arômes alimentaires dune année sur lautre a diminué. Des restrictions gouvernementales et dimportantes perturbations de la fabrication et de la chaîne dapprovisionnement ont suivi. Cependant, le marché a également connu une augmentation lente mais régulière de la demande au cours de la période de levée des mesures de confinement, alors que de plus en plus de personnes dans le monde ont commencé à acheter davantage de produits alimentaires, y compris des aliments et des boissons.

Au fil des années, la mondialisation et la modernisation ont accéléré le besoin des industries des arômes et de la transformation alimentaire. De plus, laugmentation du taux de consommation daliments faibles en gras, en sel et en glucides est le principal moteur de la consommation/demande croissante darômes alimentaires. Les arômes étant spécifiques à une région et à un pays, les fabricants se concentrent sur lacquisition dune plus grande part de marché en produisant des arômes personnalisés.

Lindustrie des arômes alimentaires est fortement dépendante de la disponibilité des matières premières. Les acteurs du marché ont établi des bases de production sur le marché local pour y accéder facilement, ce qui a intensifié la concurrence sur le marché local. Ce changement de comportement des consommateurs et la dynamique du marché des arômes alimentaires poussent les fabricants de produits alimentaires à abandonner lutilisation dadditifs artificiels dans les produits alimentaires. De grandes entreprises alimentaires comme Kellogg's, General Mills, Nestlé, Campbell et Kraft se sont en outre engagées à restreindre l'utilisation d'additifs et d'arômes artificiels dans la formulation de leurs produits, laissant présager un avenir prometteur pour les arômes naturels dérivés des plantes au cours de la période de prévision.

Tendances du marché européen des arômes alimentaires

Inclinaison croissante vers les repas prêts à manger

Lun des principaux moteurs de la croissance du marché des arômes alimentaires est la demande croissante de plats prêts à consommer (y compris les aliments prêts à consommer, les boissons prêtes à boire, les collations, les plats surgelés et autres produits alimentaires similaires). ). La demande daliments transformés et emballés augmente dans les régions développées et en développement du monde en raison de lurbanisation croissante, de lexpansion de la classe moyenne, de laugmentation du nombre de femmes qui travaillent et de laugmentation des revenus disponibles. En conséquence, il existe un besoin beaucoup plus important en solutions demballage et de transformation des aliments. Les arômes alimentaires sont donc largement utilisés dans les aliments transformés et prêts à servir afin de maintenir la fraîcheur, la sécurité, le goût, lapparence et la texture des repas transformés. La demande de produits alimentaires haut de gamme au goût frais a également augmenté à mesure que les clients sont de plus en plus conscients de leur propre santé. Afin délargir leur base de consommateurs, les fabricants sont encouragés à proposer une large sélection de produits alimentaires avec toutes sortes dalternatives haut de gamme. Par exemple, Mane, un fabricant français d'arômes naturels haut de gamme et très performants, propose de nouveaux arômes naturels haut de gamme, tels que Amarena, Burnt Sugar, Crema Fiorentina et Mascarpone.

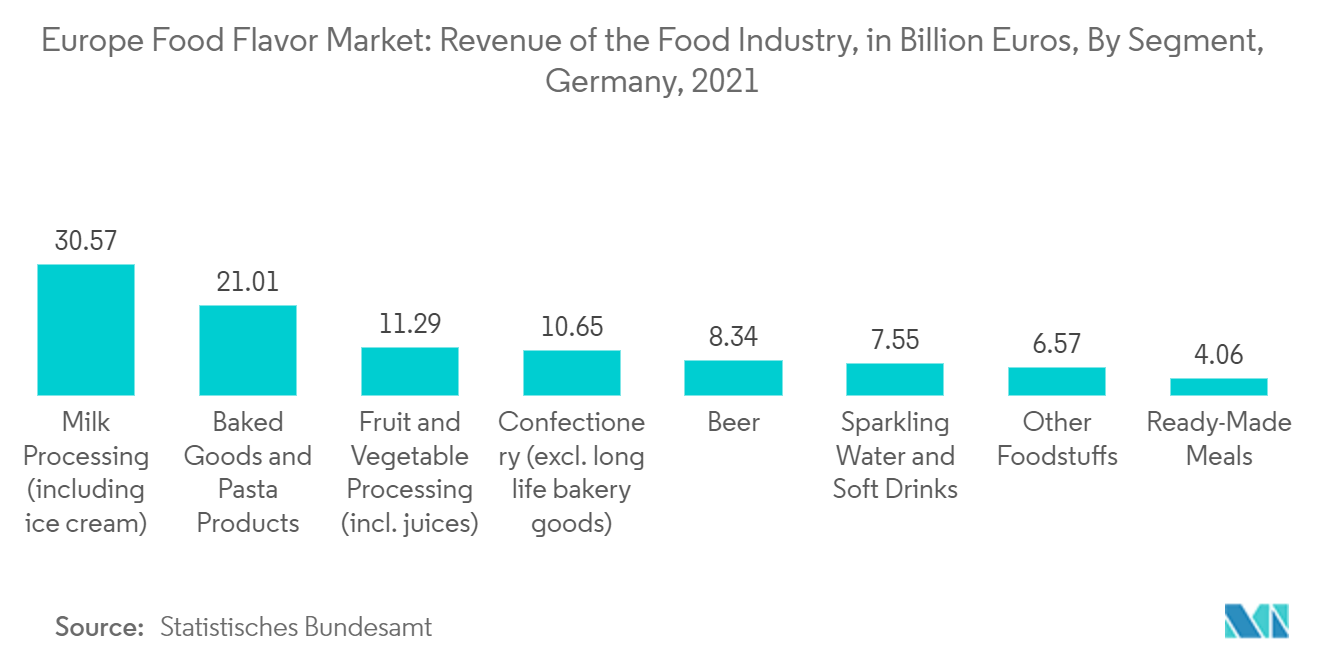

LAllemagne représente la plus grande part de marché

L'Allemagne est le plus grand marché de produits alimentaires et de boissons de l'Union européenne. L'industrie agroalimentaire représente la troisième plus grande industrie en Allemagne, selon le ministère américain de l'Agriculture (USDA). L'industrie agroalimentaire du pays offre un excellent potentiel pour les créateurs de goût, car la saveur est un élément essentiel des aliments et des boissons, qui contribue à l'appétence, au positionnement du produit et au ciblage de la clientèle. Alors que la population vieillissante en Allemagne consomme davantage de produits nutritifs en raison de problèmes de santé croissants, la demande d'ingrédients de spécialité ainsi que d'arômes alimentaires naturels ne cesse d'augmenter dans le segment des boissons fonctionnelles et enrichies. Les producteurs et les entreprises d'arômes alimentaires surveillent régulièrement les tendances du marché et recherchent toujours des techniques alternatives pour tirer parti de l'évolution des préférences des consommateurs.

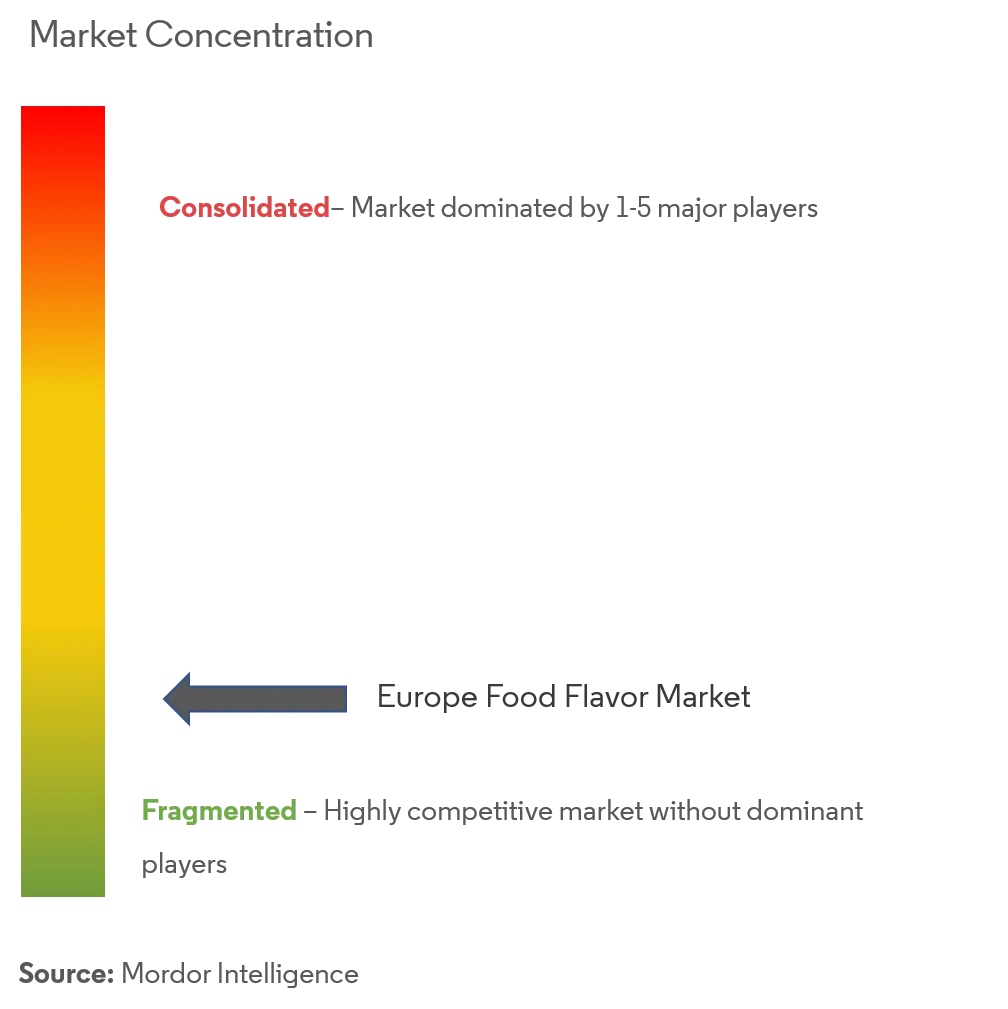

Aperçu du marché européen des arômes alimentaires

Le marché des arômes alimentaires en Europe est très compétitif. Kerry Group plc, Firmenich SA, Givaudan, European Flavors and Fragrances et BASF SE sont quelques acteurs clés présents sur le marché. Ces acteurs adoptent des approches stratégiques telles que lexpansion, les partenariats et les fusions et acquisitions pour gagner des parts de marché. Les entreprises opérant sur le marché étudié se concentrent sur la production de produits contenant moins dingrédients artificiels et avec des étiquettes propres. Par exemple, en juillet 2021, Synergy Flavors a lancé Inspiring Fruits, une collection d'essences de fruits et d'arômes naturels. En outre, les entreprises introduisent des gammes de produits clean labels et darômes biologiques et acquièrent des partenariats avec des acteurs locaux pour accroître leur présence sur des marchés potentiels et inexploités.

Leaders du marché européen des arômes alimentaires

Givaudan

Kerry Group Plc

European Flavours and Fragrances

BASF SE

Firmenich SA

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché européen des arômes alimentaires

- Septembre 2022 Rhovanil Natural Delica, Alta et Sublima sont les trois nouveaux additifs naturels que Solvay a ajoutés à la gamme de Rhovanil Natural CW, l'un de ses produits phares. Avec ces nouveaux produits, l'entreprise visait à répondre à la demande croissante des clients pour des produits plus sains, plus sûrs, plus savoureux et plus naturels, tout en permettant à l'industrie agroalimentaire de passer à des ingrédients naturels à un coût raisonnable.

- Juin 2022 Givaudan, en collaboration avec Manus Bio, un biofabricant de produits naturels, annonce le lancement de BioNootkatone, un ingrédient à saveur d'agrumes durable, naturel et clean label. BioNootkatone offre un goût d'agrumes naturel et rafraîchissant qui peut être utilisé dans une variété d'applications alimentaires et de boissons.

- Octobre 2021 le fabricant d'arômes basé au Royaume-Uni ITS a étendu sa capacité de test des arômes de lait en ouvrant une unité pilote à ultra haute température (UHT) en Angleterre.

Segmentation de lindustrie européenne des arômes alimentaires

Un arôme alimentaire peut être défini comme un agent aromatisant, comme un additif alimentaire, utilisé pour rehausser la couleur, le goût ou l'odeur de l'aliment. Le marché européen des arômes alimentaires est segmenté par type, application, forme et géographie. Sur la base du type, le marché est segmenté en arômes naturels, arômes synthétiques et arômes naturels identiques. Sur la base des applications, le marché est segmenté en produits laitiers, boulangerie, confiserie, snacks et produits salés, boissons et autres applications. En termes de forme, le marché est segmenté en formes liquide et poudre. Le rapport fournit également une analyse régionale. Sur la base de la géographie, le segment est classé en Espagne, Royaume-Uni, Allemagne, France, Italie, Russie et reste de l'Europe. Pour chaque segment, le dimensionnement et les prévisions du marché ont été réalisés sur la base de la valeur (en millions USD).

| Saveur naturelle |

| Saveur synthétique |

| Arôme identique à la nature |

| Laitier |

| Boulangerie |

| Confiserie |

| Snacks et saveurs |

| Boisson |

| Autres applications |

| Liquide |

| Poudre |

| Royaume-Uni |

| Allemagne |

| France |

| Russie |

| Italie |

| Espagne |

| Le reste de l'Europe |

| Par type | Saveur naturelle |

| Saveur synthétique | |

| Arôme identique à la nature | |

| Par candidature | Laitier |

| Boulangerie | |

| Confiserie | |

| Snacks et saveurs | |

| Boisson | |

| Autres applications | |

| Par formulaire | Liquide |

| Poudre | |

| Par géographie | Royaume-Uni |

| Allemagne | |

| France | |

| Russie | |

| Italie | |

| Espagne | |

| Le reste de l'Europe |

FAQ sur les études de marché sur les arômes alimentaires en Europe

Quelle est la taille actuelle du marché européen des arômes alimentaires ?

Le marché européen des arômes alimentaires devrait enregistrer un TCAC de 4,60 % au cours de la période de prévision (2024-2029)

Qui sont les principaux acteurs du marché européen des arômes alimentaires ?

Givaudan, Kerry Group Plc, European Flavours and Fragrances, BASF SE, Firmenich SA sont les principales sociétés opérant sur le marché européen des arômes alimentaires.

Quelles années couvre ce marché européen des arômes alimentaires ?

Le rapport couvre la taille historique du marché des arômes alimentaires en Europe pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché des arômes alimentaires en Europe pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Dernière mise à jour de la page le:

Rapport sur l'industrie européenne des arômes alimentaires

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des arômes alimentaires en Europe 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse des saveurs alimentaires en Europe comprend des perspectives de prévision du marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.