Taille et part du marché des dispositifs de soins du diabète en Europe

Analyse du marché des dispositifs de soins du diabète en Europe par Mordor Intelligence

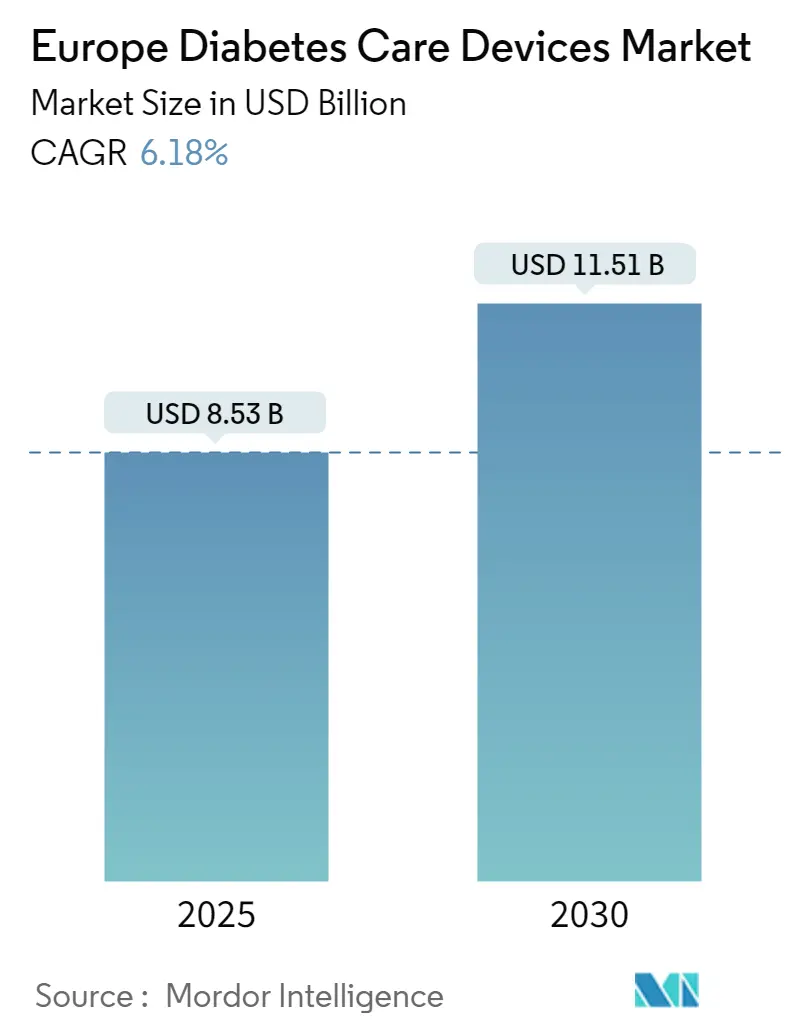

La taille du marché des dispositifs de soins du diabète en Europe est évaluée à 8,53 milliards USD en 2025 et devrait atteindre 11,51 milliards USD d'ici 2030, progressant à un TCAC de 6,18 %. La forte demande pour des données de glucose en temps réel, l'adoption plus large des systèmes de délivrance d'insuline connectés, et les mesures de remboursement favorables se combinent pour maintenir la dynamique de croissance. La couverture élargie de la surveillance continue du glucose (CGM) dans les principaux systèmes de santé européens élargit la population traitée, tandis que les programmes pilotes d'hôpital à domicile accélèrent le passage de la gestion du diabète en milieu hospitalier vers la gestion à distance. Les fabricants privilégient les capteurs CGM tout-en-un et les pompes patch qui minimisent le temps de formation et améliorent l'adhérence, et les logiciels d'ajustement de dose pilotés par intelligence artificielle passent des études pilotes à la pratique de routine. L'intensité concurrentielle augmente alors que les leaders en place poursuivent des fusions axées sur l'échelle et que les nouveaux entrants agiles se concentrent sur la surveillance non invasif, créant un paysage équilibré qui récompense à la fois la profondeur de fabrication et la vitesse d'innovation.

Points clés du rapport

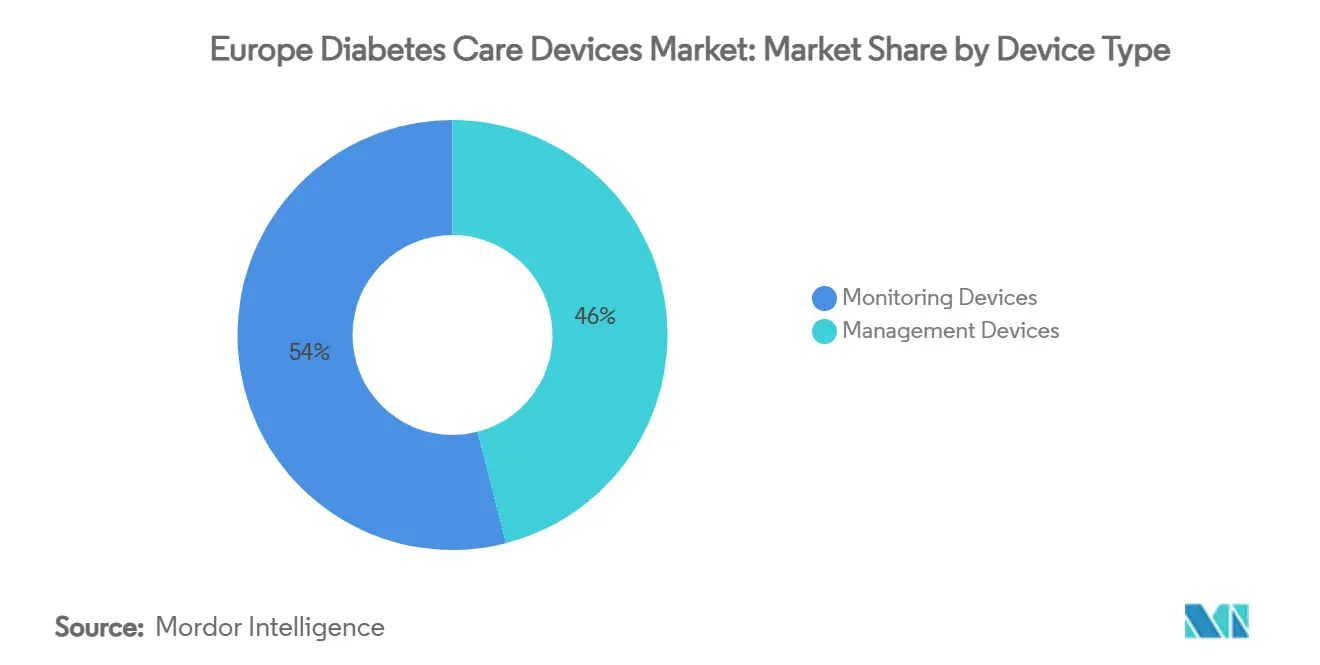

- Par type de dispositif, les dispositifs de surveillance ont dominé avec 54,01 % de la part de marché des dispositifs de soins du diabète en Europe en 2024, tandis que les dispositifs de gestion devraient s'étendre à un TCAC de 7,07 % jusqu'en 2030.

- Par type de patient, le segment du diabète de type 2 un représenté 81,35 % de la taille du marché des dispositifs de soins du diabète en Europe en 2024 et devrait croître à un TCAC de 7,34 % jusqu'en 2030.

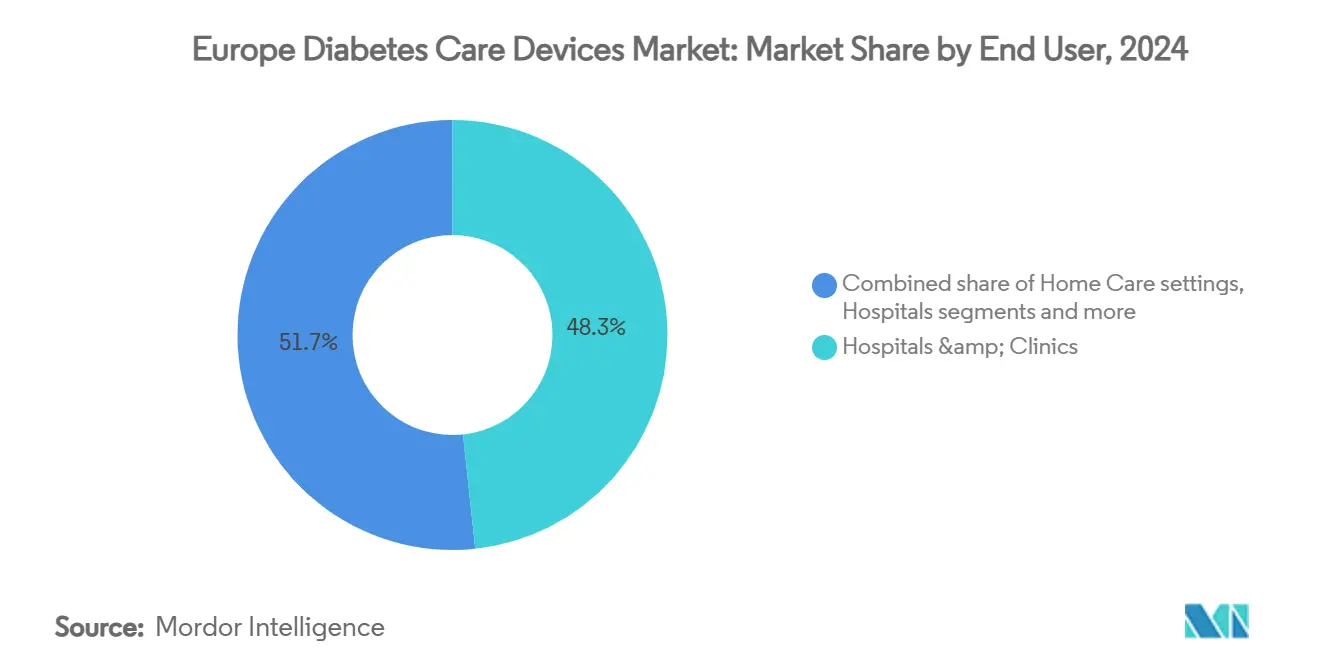

- Par utilisateur final, les hôpitaux et cliniques ont détenu 48,31 % de la part de marché des dispositifs de soins du diabète en Europe en 2024 ; les soins à domicile représentent la trajectoire la plus rapide avec un TCAC de 8,97 % entre 2025 et 2030.

- Par canal de distribution, les pharmacies de détail ont commandé 54 % de la taille du marché des dispositifs de soins du diabète en Europe en 2024, tandis que les pharmacies en ligne devraient enregistrer la hausse la plus rapide à un TCAC de 8,34 % durant la même période.

Tendances et perspectives du marché des dispositifs de soins du diabète en Europe

Analyse d'impact des moteurs

| Moteur | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Réformes nationales de remboursement stimulant l'adoption de CGM en Allemagne et dans les pays nordiques | +2.1% | Allemagne, pays nordiques | Moyen terme (2-4 ans) |

| Procédure accélérée UE MDR pour les ' stylos intelligents ' de classe IIb accélérant les lancements de produits | +1.2% | Europe | Court terme (≤ 2 ans) |

| Consolidation basée sur les appels d'offres du prix des bandelettes de test en Europe du Sud | +0.8% | Espagne, Italie, Portugal, Grèce | Moyen terme (2-4 ans) |

| Poussée de prévalence du DT1 pédiatrique en Europe centrale et orientale alimentant la demande de pompes patch | +0.7% | Europe centrale et orientale | Long terme (≥ 4 ans) |

| Programmes pilotes d'hôpital à domicile au Royaume-Uni et en France stimulant les kits de surveillance à distance | +1.1% | Royaume-Uni, France | Moyen terme (2-4 ans) |

| Mandats de support de décision basés sur l'IA en Espagne augmentant les ventes de stylos intelligents | +0.6% | Espagne, avec retombées vers d'autres marchés UE | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Réformes nationales de remboursement stimulant l'adoption de CGM en Allemagne et dans les pays nordiques

L'assurance maladie obligatoire en Allemagne un élargi la couverture CGM à tous les patients insulino-dépendants au début de 2024, éliminant instantanément la principale barrière de coût. Le Danemark, la Suède et la Norvège ont imité ce mouvement, créant un cluster unifié du nord où le remboursement favorise désormais la surveillance basée sur capteurs plutôt que les bandelettes de test. La poussée résultante des prescriptions encourage les fournisseurs à localiser l'assemblage des capteurs pour sécuriser les points d'appel d'offres et raccourcir les délais de livraison. Les prestataires de soins de santé révisent les parcours cliniques afin que l'initiation CGM se fasse dans les quatre semaines du début de l'insulinothérapie, resserrant les liens entre soins primaires et cliniques de diabétologie. Les fabricants s'attendent à ce que les taux d'utilisation des dispositifs augmentent régulièrement au cours des trois prochaines années à mesure que la familiarité des médecins augmente et que les applications d'autogestion des patients intègrent les dossiers de santé électroniques nationaux. La certitude de remboursement se traduit donc par des volumes plus élevés, des revenus plus prévisibles et un pouvoir de négociation plus fort pour les fournisseurs conformes

Procédure accélérée UE MDR pour les ' stylos intelligents ' de classe IIb accélérant les lancements de produits

L'introduction en 2024 d'une révision accélérée de douze à quinze mois pour les stylos à insuline connectés sous le Règlement européen sur les dispositifs médicaux un réduit le temps moyen de mise sur le marché d'environ un tiers. Les principaux développeurs ont rapidement soumis des stylos compatibles Bluetooth qui capturent les données de dose, signalent les omissions et transmettent les informations aux tableaux de bord des médecins. Les premières approbations ont provoqué une file d'attente de dépôts de suivi, signalant que le goulot d'étranglement réglementaire ne reviendra probablement pas bientôt. Les équipes marketing capitalisent sur le calendrier compressé en alignant les lancements européens avec les campagnes de marque mondiales, maximisant ainsi l'adoption initiale. Les formulaires nationaux qui hésitaient auparavant à rembourser les stylos premium réévaluent les modèles coût-bénéfice car les gains d'adhérence en conditions réelles sont désormais plus faciles à quantifier. Collectivement, ces facteurs font de l'Europe la rampe de lancement pour le matériel de délivrance d'insuline de nouvelle génération. .

Consolidation basée sur les appels d'offres du prix des bandelettes de test en Europe du Sud

Les systèmes de santé publique en Espagne, Italie, Portugal et Grèce sont passés à des appels d'offres centralisés pour les bandelettes de test de glycémie en 2024. L'Espagne un obtenu une réduction de prix de 35 %, et les trois autres marchés ont appliqué des objectifs comparables, forçant les fabricants à privilégier la production maigre et les économies logistiques plutôt que les fonctionnalités premium. Le coût unitaire plus bas un déjà entraîné une hausse mesurable de la consommation de bandelettes de test parmi les patients qui restent en dehors de l'éligibilité CGM. En même temps, la pression un déclenché des fusions entre les fournisseurs de bandelettes de niveau intermédiaire cherchant des efficacités d'échelle. Au cours du prochain cycle d'approvisionnement, la transparence des prix devrait réduire l'écart entre les formulaires nationaux et régionaux, donnant un avantage stratégique aux soumissionnaires multi-pays dans l'allocation des volumes. L'Europe du Sud représente donc à la fois un défi de marge et une opportunité de volume pour le marché des dispositifs de soins du diabète en Europe .

Programmes pilotes d'hôpital à domicile au Royaume-Uni et en France stimulant les kits de surveillance à distance

Le service national de santé du Royaume-Uni un élargi son initiative de ' service hospitalier virtuel ' pour inclure le diabète traité à l'insuline en 2024, tandis que la France un intégré la surveillance du diabète dans son réseau ' Hospitalisation à Domicile '. Les deux programmes regroupent des capteurs CGM en temps réel, des stylos à insuline connectés et des portails de téléconsultation dans un kit clé en main livré aux patients dans les 48 heures suivant la sortie. Les premières données montrent 25 % de réadmissions liées au diabète en moins, soutenant une montée en puissance supplémentaire jusqu'en 2026. Les fournisseurs bénéficient d'accords d'achat en gros qui garantissent des volumes minimums et simplifient la surveillance post-commercialisation. Alors que les modèles de services hospitaliers virtuels migrent vers des membres UE supplémentaires, la surveillance à distance se cimente comme un pilier central de la politique de soins chroniques, élargissant encore le marché des dispositifs de soins du diabète en Europe.

Analyse d'impact des contraintes

| Contrainte | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Taux de TVA divergents sur les dispositifs vs consommables faussant l'économie SMBG | -0.7% | Union européenne | Moyen terme (2-4 ans) |

| Règles de résidence des données limitant les plateformes CGM cloud dans la région DACH | -0.9% | Allemagne, Autriche, Suisse | Moyen terme (2-4 ans) |

| Processus HTA fragmentés retardant le financement des pompes à insuline en Italie et Espagne | -0.5% | Italie, Espagne | Court terme (≤ 2 ans) |

| Réglementations sur l'élimination des déchets de capteurs augmentant le coût de possession au Benelux | -0.3% | Belgique, Pays-Bas, Luxembourg | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Taux de TVA divergents sur les dispositifs vs consommables faussant l'économie SMBG

La TVA réduite sur les glucomètres mais la TVA complète sur les bandelettes de test dans plusieurs États de l'UE gonfle les coûts à vie pour l'autosurveillance glycémique. Les patients peuvent différer les tests ou prolonger l'utilisation des bandelettes, compromettant le contrôle glycémique. Les fabricants font pression pour des régimes de TVA harmonisés sur les dispositifs médicaux, mais le progrès législatif reste lent. En attendant, les packs de bandelettes à bas prix et les modèles d'abonnement visent à préserver la fréquence de test. Jusqu'à ce que la parité fiscale soit atteinte, l'économie de la surveillance basée sur bandelettes limitera le potentiel de croissance du segment à l'intérieur du marché des dispositifs de soins du diabète en Europe[2]Source: Commission européenne, ' Guidance procédure accélérée Règlement dispositifs médicaux ', europa.eu.

Règles de résidence des données limitant les plateformes CGM cloud dans la région DACH

L'Allemagne, l'Autriche et la Suisse exigent que les données de santé personnelles restent sur des serveurs domestiques. Les fournisseurs CGM ont dû construire un hébergement spécifique par pays, ajoutant 25-30 % aux coûts d'exploitation et retardant les fonctionnalités cloud avancées telles que l'analytique prédictive. Les petits vendeurs reportent ou annulent souvent les lancements, réduisant le choix pour les cliniciens et patients. Les efforts pour aligner les normes cloud européennes sont en cours, mais tout assouplissement est improbable avant 2027. L'effet immédiat est une pénétration plus lente du CGM entièrement connecté au cloud dans l'un des marchés du diabète les plus affluents d'Europe .

Analyse par segment

Par type de dispositif : La surveillance domine ; la gestion prend de l'élan

Le segment de surveillance un capturé 54,01 % du marché des dispositifs de soins du diabète en Europe en 2024, reflétant la primauté des données de glucose précises dans la thérapie quotidienne. Les systèmes CGM représentent désormais une majorité des revenus de surveillance car ils fournissent des lectures continues et sans douleur et s'intègrent parfaitement avec les smartphones et les tableaux de bord hospitaliers. La pénétration CGM s'est accélérée une fois que le remboursement s'est étendu au-delà du type 1 à tous les patients traités à l'insuline. Les fournisseurs se différencient par la durée de port du capteur, le fonctionnement sans calibration et la connectivité directe à la montre, signalant une disparition progressive des glucomètres à piqûre du doigt pour les mesures régulières.

Les dispositifs de gestion représentent un pool de revenus plus petit mais devraient progresser à un TCAC de 7,07 % jusqu'en 2030. Les systèmes automatisés de délivrance d'insuline qui combinent l'entrée CGM avec des algorithmes en boucle fermée incarnent cette dynamique. Le résultat est une convergence plus étroite des catégories matérielles traditionnellement séparées en écosystèmes unifiés capables de contrôle autonome du glucose. Alors que la précision des algorithmes s'améliore, les payeurs considèrent de plus en plus les systèmes pompe-capteur avancés comme un investissement qui compense les coûts futurs de complications. Par conséquent, les dispositifs de gestion réduiront l'écart avec les outils de surveillance et pourraient même les dépasser en valeur vers la fin de la décennie, remodelant le centre de gravité concurrentiel au sein du marché des dispositifs de soins du diabète en Europe.

Par type de patient : L'échelle du type 2 guide les priorités de conception

Les patients diabétiques de type 2 ont représenté 81,35 % de la taille du marché des dispositifs de soins du diabète en Europe en 2024, soulignant un changement de paradigme de l'ingénierie centrée sur le type 1 vers des cas d'usage de santé métabolique plus larges. La simplicité, les facteurs de forme discrets et les frais généraux de formation faibles guident les feuilles de route produit visant cette cohorte. Les capteurs connectés qui s'associent avec les applications de suivi alimentaire plaisent aux utilisateurs de type 2 désireux de retour d'information sur le mode de vie plutôt que de titration intensive d'insuline. Alors que les directives nationales encouragent désormais le CGM même pour les régimes d'insuline basale, les fabricants de dispositifs déploient des capteurs à prix avantageux qui maintiennent la précision de base tout en omettant les fonctionnalités premium superflues.

Le diabète de type 1 conserve une influence disproportionnée sur l'innovation révolutionnaire. Les systèmes hybrides en boucle fermée ont été perfectionnés dans la population pédiatrique de type 1 avant de s'étendre aux utilisateurs adultes et, plus récemment, à certains sous-groupes de type 2[1]Source: NHS Fife, ' Clinical Governance Committee Papers ', nhsfife.org . Pendant ce temps, le diabète gestationnel commence à attirer des solutions sur mesure qui mettent l'accent sur l'intégration rapide et les modèles d'abonnement par trimestre. Collectivement, la diversification des types de patients élargit le marché des dispositifs de soins du diabète en Europe et atténue la dépendance à toute voie thérapeutique unique.

Par utilisateur final : Les hôpitaux ancrent ; les soins à domicile accélèrent

Les hôpitaux et cliniques ont détenu 48,31 % de la part de marché des dispositifs de soins du diabète en Europe en 2024 grâce à leur rôle central dans le diagnostic, l'initiation des dispositifs et le traitement intensif. Les centres de diabète multidisciplinaires à l'intérieur des systèmes hospitaliers facilitent le transfert instantané de données des moniteurs de chevet aux dossiers de santé électroniques, permettant des parcours de soins en boucle fermée. L'approvisionnement institutionnel reste un canal de volume stable pour les fournisseurs, particulièrement pour le CGM en milieu hospitalier utilisé pendant la thérapie stéroïdienne ou le contrôle glycémique post-opératoire.

Les environnements de soins à domicile, cependant, sont positionnés pour l'expansion la plus rapide à un TCAC de 8,97 %. Les programmes d'hôpital à domicile, les réseaux de soins infirmiers communautaires et les abonnements de capteurs direct-au-patient érodent les barrières historiques entre l'accès à la technologie en milieu hospitalier et ambulatoire. Les outils d'insertion conviviaux, les tutoriels vidéo intégrés et la recommande automatisée de consommables rendent l'autogestion plus faisable que jamais. Pour les payeurs, chaque admission évitée souligne la logique économique de la fourniture de dispositifs centrés sur le domicile, élargissant encore le marché des dispositifs de soins du diabète en Europe.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Par canal de distribution : Domination du détail et dynamique en ligne

Les pharmacies de détail ont capturé 54 % de la taille du marché des dispositifs de soins du diabète en Europe en 2024, exploitant des capacités consultatives approfondies en magasin et des flux de remboursement établis. Beaucoup de chaînes leaders dédient désormais du personnel spécialisé au placement de capteurs et à la formation aux stylos intelligents, passant au-delà de la simple dispensation vers des services holistiques d'état de maladie. L'intégration avec les plateformes de prestations pharmaceutiques permet des vérifications rapides d'éligibilité et un calcul instantané de co-paiement au comptoir, fluidifiant le parcours patient.

Les pharmacies en ligne et le commerce électronique direct-au-consommateur ont enregistré un TCAC de 8,34 % et sont en passe de gagner des parts alors que les flux de prescription-à-domicile deviennent courants. Les lois de consultation à distance adoptées dans plusieurs États de l'UE pendant la pandémie restent en vigueur, légitimant la prescription virtuelle. Les fournisseurs, à leur tour, adaptent l'emballage pour les réseaux de coursiers, ajoutant des sceaux anti-sabotage et des codes QR d'intégration interactifs. Alors que l'accès haut débit s'étend et que la littératie numérique augmente, les canaux en ligne convertiront les commandes d'essai axées sur la commodité en plans d'abonnement à forte rétention, multipliant leur contribution au marché des dispositifs de soins du diabète en Europe.

Analyse géographique

L'Allemagne un capturé 25,54 % de la part de marché des dispositifs de soins du diabète en Europe en 2024, lui donnant la plus grande participation d'un seul pays dans le marché des dispositifs de soins du diabète en Europe. L'expansion de l'assurance maladie obligatoire pour couvrir la surveillance continue du glucose pour tous les patients insulino-dépendants un supprimé les restrictions antérieures de type de thérapie et créé une poussée de demande. Environ 1,2 million d'Allemands sous insulinothérapie représentent maintenant une base adressable immédiate pour les stylos connectés et les systèmes en boucle fermée. Les centres allemands qui ont piloté la délivrance automatisée d'insuline ont rapporté des améliorations mesurables dans les résultats glycémiques, renforçant encore l'advocacy des médecins pour ces dispositifs. Néanmoins, les exigences strictes de résidence des données dans la région DACH forcent les fabricants à financer une infrastructure cloud localisée, augmentant les coûts d'exploitation de 25-30 % et tempérant l'expansion de marge à court terme.

La France un détenu 9,67 % de la taille du marché des dispositifs de soins du diabète en Europe en 2024, bénéficiant d'un modèle de remboursement centralisé qui canalise rapidement les dispositifs innovants dans le canal d'hôpital à domicile. Le programme ' Hospitalisation à Domicile ' intègre la surveillance continue du glucose et la délivrance d'insuline connectée, créant des voies de distribution alternatives et stimulant une adoption cohérente dans les zones métropolitaines. Au Royaume-Uni, l'initiative de service hospitalier virtuel du NHS s'étend maintenant à plus de 50 trusts et place la surveillance du diabète au cœur des pilotes de soins à distance, mais les dépassements budgétaires tels que le dépassement annuel de 2,5 millions GBP dans NHS Fife illustrent la pression de financement malgré de solides résultats cliniques .

L'Europe du Sud présente un tableau contrasté : l'Espagne mandate le support de décision basé sur l'IA dans les hôpitaux publics tandis que l'approvisionnement de bandelettes basé sur appels d'offres un réduit les coûts de test de 35 %, et le régulateur italien AIFA exige encore 18-24 mois de preuves réelles post-commercialisation, ralentissant les déploiements. Les pays d'Europe centrale et orientale luttent avec une croissance annuelle de prévalence du Type 1 pédiatrique de 3-4 %, incitant la Pologne, la République tchèque et la Hongrie à prioriser les pompes patch qui s'adaptent aux tailles de corps plus petites. Collectivement, ces paysages politiques divergents signifient que bien que le marché des dispositifs de soins du diabète en Europe continue de croître, les fabricants doivent orchestrer des stratégies d'accès au marché hautement localisées pour capturer efficacement la demande supplémentaire.

Paysage concurrentiel

La structure concurrentielle est modérément concentrée : Abbott, Medtronic, Dexcom, Roche et Novo Nordisk détiennent ensemble environ 65 % du chiffre d'affaires mondial. Abbott réinvestit constamment des pourcentages à deux chiffres des revenus de dispositifs dans la R&D de capteurs et un rapporté plus de 20 % de croissance des ventes de soins du diabète en 2024, tirée par le remboursement élargi du capteur Libre. Medtronic contre avec la simplicité de plateforme unique, ayant unifié pompe, capteur et application dans un écosystème tout-en-un ; l'autorisation de marquage CE pour son capteur jetable en 2024 un ouvert un accès immédiat au marché dans plusieurs États de l'UE . Dexcom se concentre sur la miniaturisation itérative des capteurs, soutenue par des dépenses R&D soutenues divulguées dans les dépôts SEC, et maintient de solides programmes d'engagement de spécialistes cliniques.

La consolidation stratégique reste active. L'achat de 11 milliards USD par Novo Nordisk d'installations de remplissage-finition en Belgique, Italie et États-Unis sécurise la résilience d'approvisionnement et souligne un engagement à long terme envers les solutions de thérapie combinée qui associent dispositifs et insuline injectable. Le géant de la chaîne d'approvisionnement cardiovasculaire Cardinal Health un élargi son empreinte diabète européenne en acquérant un groupe établi de distribution de capteurs, reflétant l'appétit des distributeurs pour l'intégration verticale protectrice de marge. Pendant ce temps, les start-ups enracinées dans les spin-offs universitaires ciblent les capteurs implantables multi-mois et la spectroscopie photonique du glucose. Bien qu'encore dans les phases pré-réglementaires, de tels entrants injectent une tension concurrentielle en promettant moins de consommables et un coût à vie plus bas.

L'intelligence artificielle est le nouveau différentiateur. Les plateformes établies incorporent maintenant des alertes prédictives qui modélisent le glucose 30-60 minutes à l'avance, visant à réduire l'hypoglycémie nocturne et les excursions post-prandiales. Les partenariats entre entreprises de dispositifs et fournisseurs d'analytiques cloud accélèrent les mises à jour d'algorithmes, transformant la propriété des données en ressource stratégique. Les vendeurs capables d'équilibrer la conformité réglementaire avec l'itération logicielle agile revendiquent des niveaux de remboursement premium. Avec le temps, le support de décision clinique piloté par l'IA va probablement élever la barre de performance pour tous les participants, contraignant les adopteurs tardifs soit à licencier des algorithmes soit à céder des parts au sein du marché des dispositifs de soins du diabète en Europe.

Leaders de l'industrie des dispositifs de soins du diabète en Europe

Roche Diabetes Care

Medtronic PLC

Novo Nordisk un/S

Dexcom Inc.

Abbott

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Février 2025 : Novo Nordisk un acquis trois sites de remplissage-finition de Catalent pour 11 milliards USD afin d'étendre la capacité de fabrication mondiale de thérapies du diabète

- Juin 2022 : Cequr, le leader de la technologie portable du diabète, un lancé son dispositif de délivrance d'insuline le plus récent et le plus innovant, le Stylo à Insuline 2.0TM. Le stylo est assez petit pour être toujours porté sur le corps de l'utilisateur, et il dispose également d'un glucomètre intégré pour que les utilisateurs puissent suivre leur glycémie tout au long de la journée.

Portée du rapport du marché des dispositifs de soins du diabète en Europe

Les dispositifs de soins du diabète sont le matériel, l'équipement et les logiciels utilisés par les patients diabétiques pour réguler les niveaux de glucose sanguin, prévenir les complications du diabète, réduire le fardeau du diabète et améliorer la qualité de vie. Le marché des dispositifs de soins du diabète en Europe est segmenté en dispositifs de surveillance, dispositifs de gestion et géographie. Le rapport offre la valeur (en USD) et le volume (en unités) pour les segments ci-dessus.

| Dispositifs de surveillance | Autosurveillance glycémique | Dispositifs glucomètres |

| Bandelettes de test | ||

| Lancettes | ||

| Surveillance continue du glucose | Capteurs | |

| Durables | ||

| Dispositifs de gestion | Pompes à insuline | Dispositif de pompe à insuline |

| Réservoir de pompe à insuline | ||

| Set de perfusion | ||

| Seringues à insuline | ||

| Stylos à insuline | ||

| Injecteurs à jet | ||

| Diabète de type 1 |

| Diabète de type 2 |

| Diabète gestationnel et autres |

| Hôpitaux et cliniques |

| Environnements de soins à domicile |

| Centres de chirurgie ambulatoire |

| Pharmacies et chaînes de détail |

| Pharmacies hospitalières |

| Pharmacies de détail |

| Pharmacies en ligne |

| Commerce électronique direct-au-consommateur |

| Allemagne |

| Royaume-Uni |

| France |

| Espagne |

| Italie |

| Reste de l'Europe |

| Par type de dispositif | Dispositifs de surveillance | Autosurveillance glycémique | Dispositifs glucomètres |

| Bandelettes de test | |||

| Lancettes | |||

| Surveillance continue du glucose | Capteurs | ||

| Durables | |||

| Dispositifs de gestion | Pompes à insuline | Dispositif de pompe à insuline | |

| Réservoir de pompe à insuline | |||

| Set de perfusion | |||

| Seringues à insuline | |||

| Stylos à insuline | |||

| Injecteurs à jet | |||

| Par type de patient | Diabète de type 1 | ||

| Diabète de type 2 | |||

| Diabète gestationnel et autres | |||

| Par utilisateur final | Hôpitaux et cliniques | ||

| Environnements de soins à domicile | |||

| Centres de chirurgie ambulatoire | |||

| Pharmacies et chaînes de détail | |||

| Par canal de distribution | Pharmacies hospitalières | ||

| Pharmacies de détail | |||

| Pharmacies en ligne | |||

| Commerce électronique direct-au-consommateur | |||

| Par pays | Allemagne | ||

| Royaume-Uni | |||

| France | |||

| Espagne | |||

| Italie | |||

| Reste de l'Europe | |||

Questions clés traitées dans le rapport

Quelle est la taille du marché des dispositifs de soins du diabète en Europe ?

La taille du marché des dispositifs de soins du diabète en Europe devrait atteindre 8,53 milliards USD en 2025 et croître à un TCAC de 6,18 % pour atteindre 11,51 milliards USD d'ici 2030.

Quelle est la taille actuelle du marché des dispositifs de soins du diabète en Europe ?

En 2025, la taille du marché des dispositifs de soins du diabète en Europe devrait atteindre 8,53 milliards USD.

Qui sont les acteurs clés du marché des dispositifs de soins du diabète en Europe ?

Roche Diabetes Care, Medtronic PLC, Novo Nordisk un/S, Dexcom Inc. et Abbott sont les principales entreprises opérant sur le marché des dispositifs de soins du diabète en Europe.

Quelles années ce marché des dispositifs de soins du diabète en Europe couvre-t-il, et quelle était la taille du marché en 2024 ?

En 2024, la taille du marché des dispositifs de soins du diabète en Europe était estimée à 8,00 milliards USD. Le rapport couvre la taille historique du marché des dispositifs de soins du diabète en Europe pour les années : 2019, 2020, 2021, 2022, 2023 et 2024. Le rapport prévoit également la taille du marché des dispositifs de soins du diabète en Europe pour les années : 2025, 2026, 2027, 2028, 2029 et 2030.

Dernière mise à jour de la page le: