Analyse du marché de lemballage électronique

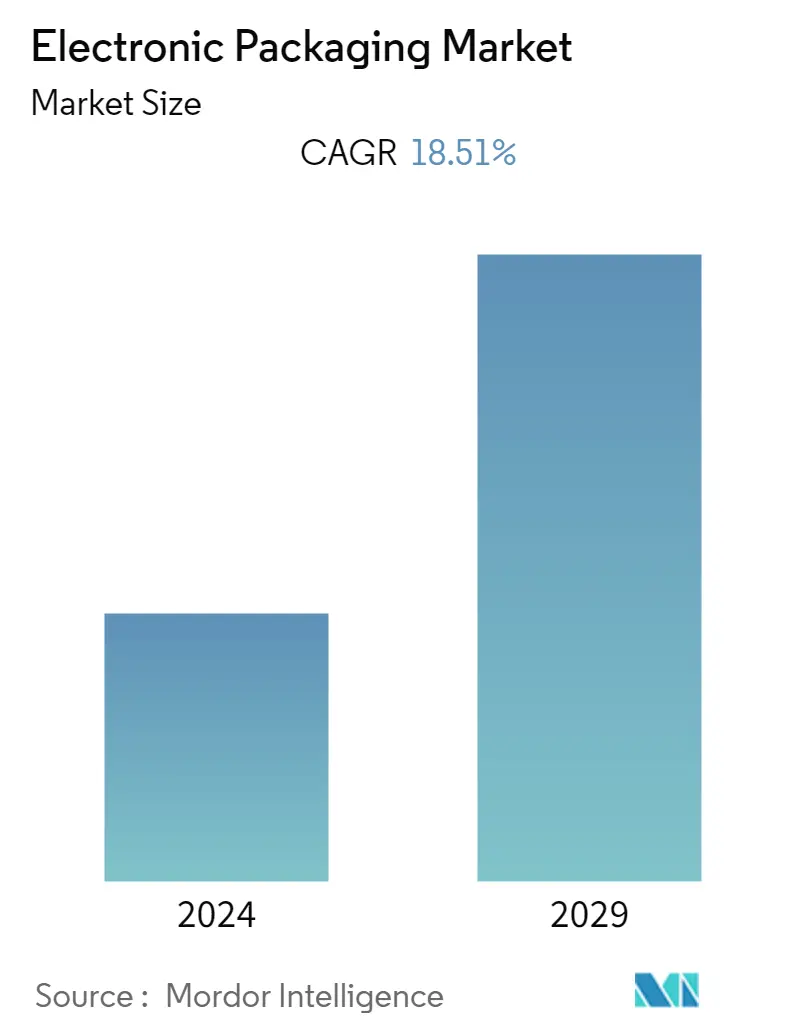

Le marché de lemballage électronique devrait enregistrer un TCAC de 18,51 % au cours de la période de prévision. Les emballages électroniques sont généralement plus adaptés à la production de masse en raison de la demande croissante de produits tels que les téléviseurs, les décodeurs, les lecteurs MP3 et les appareils photo numériques.

- De nombreux appareils utilisés dans le secteur de la santé dépendent de la technologie de fabrication des semi-conducteurs, ce qui, à son tour, devrait avoir un impact sur le marché de l'emballage électronique. Par exemple, en janvier 2022, LG Electronics a lancé son dernier produit de santé, MediPain , un appareil domestique pour soulager la douleur.

- Lessor de lIoT et de lIA ainsi que la prolifération de lélectronique complexe stimulent le segment des applications haut de gamme dans les secteurs de lélectronique grand public et de lautomobile. En raison de ces facteurs, des technologies demballage électronique plus avancées sont adoptées pour soutenir la demande. De plus, Amkor Technology et Samsung Electronics ont collaboré pour développer la solution de pointe H-Cube. Samsung Electronics a annoncé le développement de la technologie Hybrid-Substrate Cube, sa solution d'emballage 2.5D la plus contemporaine créée explicitement pour les semi-conducteurs destinés aux instruments HPC, IA, centres de données et réseaux qui exigent une technologie d'emballage hautes performances et spacieuse.

- De plus, le marché mondial des chipsets Wi-Fi connaît la transition vers la 5ème génération Wi-Fi, le 802.11ac avec MIMO. Un nombre croissant de clients sont susceptibles d'adopter cette technologie en raison d'une amélioration de la vitesse jusqu'à 1,3 GHz sur longue distance, ce qui stimule la demande.

- Certaines avancées récentes sur le marché contiennent des solutions d'emballage innovantes avec un nouveau design unique, dynamique et mémorable avec une esthétique minimale qui stimule la croissance du marché. En janvier 2022, le groupe Smurfit Kappa a annoncé l'expansion de sa capacité d'usine au Brésil en investissant 33 millions de dollars. Cela aidera l'entreprise à étendre ses capacités en matière d'emballages prêts à vendre pour les appareils électroménagers, les produits frais et les produits pharmaceutiques.

- En outre, le secteur automobile représente une part importante du marché étudié, principalement en raison de ladoption croissante des véhicules électriques (VE) et des véhicules hybrides. Étant donné quun grand nombre de dispositifs de mémoire, de processeurs, de circuits analogiques, de dispositifs dalimentation discrète et de capteurs sont utilisés dans les voitures électriques et hybrides, la demande devrait augmenter rapidement au cours de la période de prévision.

- Selon l'IBEF, le marché indien des véhicules électriques (VE) devrait atteindre 50 000 crores INR (7,09 milliards USD) d'ici 2025. En outre, une étude du CEEW Center for Energy Finance montre que l'Inde disposera de 206 milliards USD d'opportunités pour les véhicules électriques d'ici 2030. De tels développements stimulera davantage la croissance du marché des emballages électroniques.

- La propagation mondiale de la pandémie a nui aux ventes de solutions demballage électronique et demballages électroniques grand public. La demande demballages pour appareils électroniques grand public est tirée par les secteurs de la téléphonie mobile et de linformatique. Même pendant la pandémie, la production de ces industries na pas été affectée de manière significative par un arrêt de la production, une pénurie de matières premières et des perturbations de la chaîne dapprovisionnement.

Tendances du marché de lemballage électronique

Lindustrie aérospatiale et de défense va adopter de plus en plus demballages électroniques

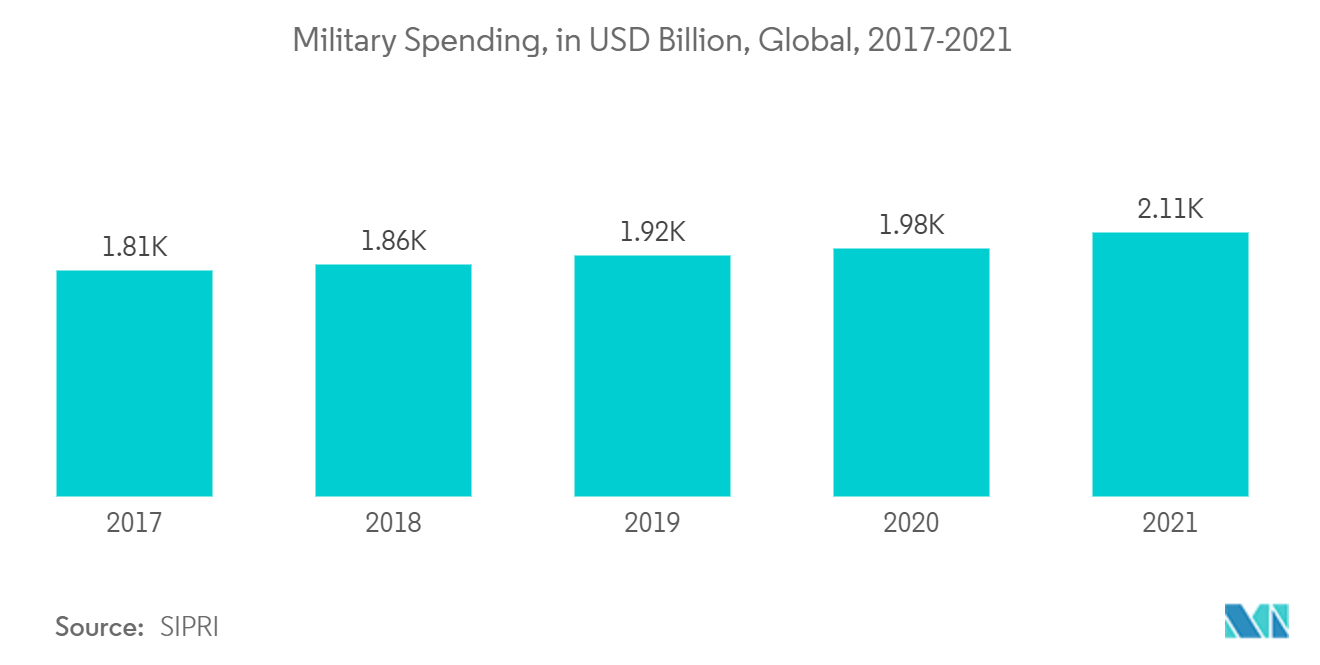

- Les budgets de défense des pays développés, comme les États-Unis, la France, le Royaume-Uni, et de nombreux pays en développement, comme la Russie, lInde, la Chine, etc., augmentent régulièrement. Beaucoup de ces pays exportent également des armes. Cela se traduit par un investissement continu en RD sur le marché de laérospatiale et de la défense.

- En outre, la Russie a récemment augmenté ses dépenses militaires de 2,9 %, à 65,9 milliards de dollars, en soutenant ses forces le long de la frontière ukrainienne. Il s'agit de la troisième année consécutive de croissance en Russie, les dépenses militaires ayant récemment atteint 4,1 % du PIB.

- De plus, plusieurs types d'équipements militaires et aérospatiaux, tels que des unités de traitement de données, des systèmes d'affichage de données, des ordinateurs et des ensembles de contrôle de guidage d'avion, sont équipés de dispositifs semi-conducteurs. Par exemple, selon la Semiconductor Industry Association, les ventes mondiales de lindustrie des semi-conducteurs se sont élevées à 47,4 milliards de dollars en août 2022, soit une légère augmentation de 0,1 % par rapport à août 2021.

- Les navires de guerre, les canaux de communication par satellite à bord, les systèmes de contrôle darmes, les garde-côtes, etc., utilisent de nombreux produits électroniques sophistiqués et nécessitent un emballage de qualité militaire pour les composants électroniques et semi-conducteurs. L'humidité et l'environnement rigoureux nécessitent l'exigence de produits de haute qualité et facilitent l'investissement en RD.

- En raison de ces facteurs, les emballages électroniques devraient connaître une croissance significative au cours de la période de prévision.

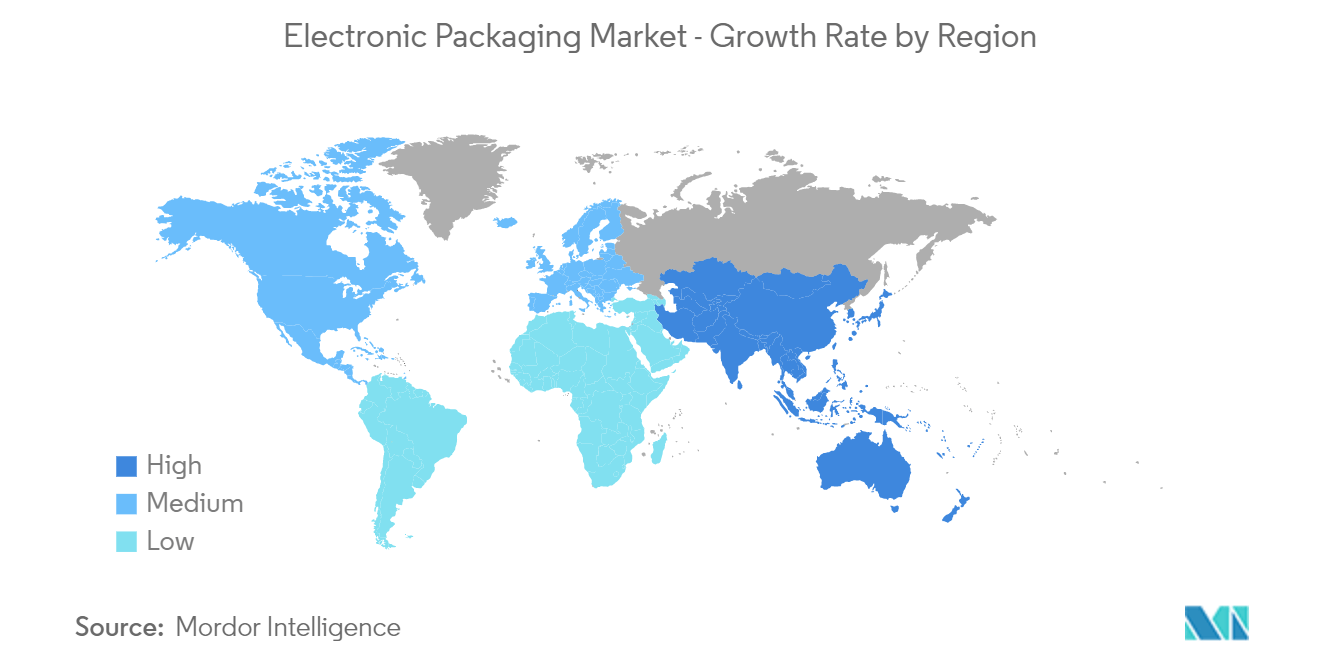

LAsie-Pacifique connaîtra une croissance significative du marché

- On estime que la région Asie-Pacifique détiendra la plus grande part de marché au cours de la période de prévision en raison de la croissance des infrastructures automobiles et de laugmentation des ventes de véhicules électriques. Laugmentation des revenus de la classe moyenne et une importante population jeune pourraient stimuler la demande dans lindustrie automobile. Selon l'IBEF, en juin 2022, la production totale de véhicules de tourisme, de trois-roues, de deux-roues et de quadricycles était de 2081148 unités, ce qui stimulera la croissance future du marché étudié.

- En outre, la Chine est considérée comme la plaque tournante mondiale de lélectronique en raison de la fabrication et de la production de masse de composants électriques et de produits électroniques répondant aux normes de qualité, de performance et de livraison les plus élevées. Cela donne un potentiel de croissance important au marché de lemballage électronique.

- Les entreprises régionales investissent également dans linstallation de machines permettant un conditionnement productif des produits électroniques et des semi-conducteurs. De plus, en août 2022, Polymatech, une entreprise de fabrication de semi-conducteurs basée au Tamil Nadu, en Inde, a investi 1 milliard de dollars dans l'État pour agrandir ses installations de fabrication et de conditionnement de chipsets.

- Selon l'Agence nationale de promotion et de facilitation des investissements (NIPFA), l'Inde a connu une augmentation significative de la demande de produits électroniques. Le secteur de la fabrication électronique devrait atteindre 220 milliards de dollars américains d'ici 2025 grâce à un soutien politique fort, des investissements massifs de la part de multiples parties prenantes et une augmentation de la demande de produits électroniques.

- L'augmentation massive de la demande intérieure, les progrès technologiques et la production de produits de haute qualité ont été les principaux moteurs de la croissance industrielle de la Chine. Une production à grande échelle de papier et de carton en Chine crée un environnement sain pour la vente d'emballages électroniques.

Aperçu du marché de lemballage électronique

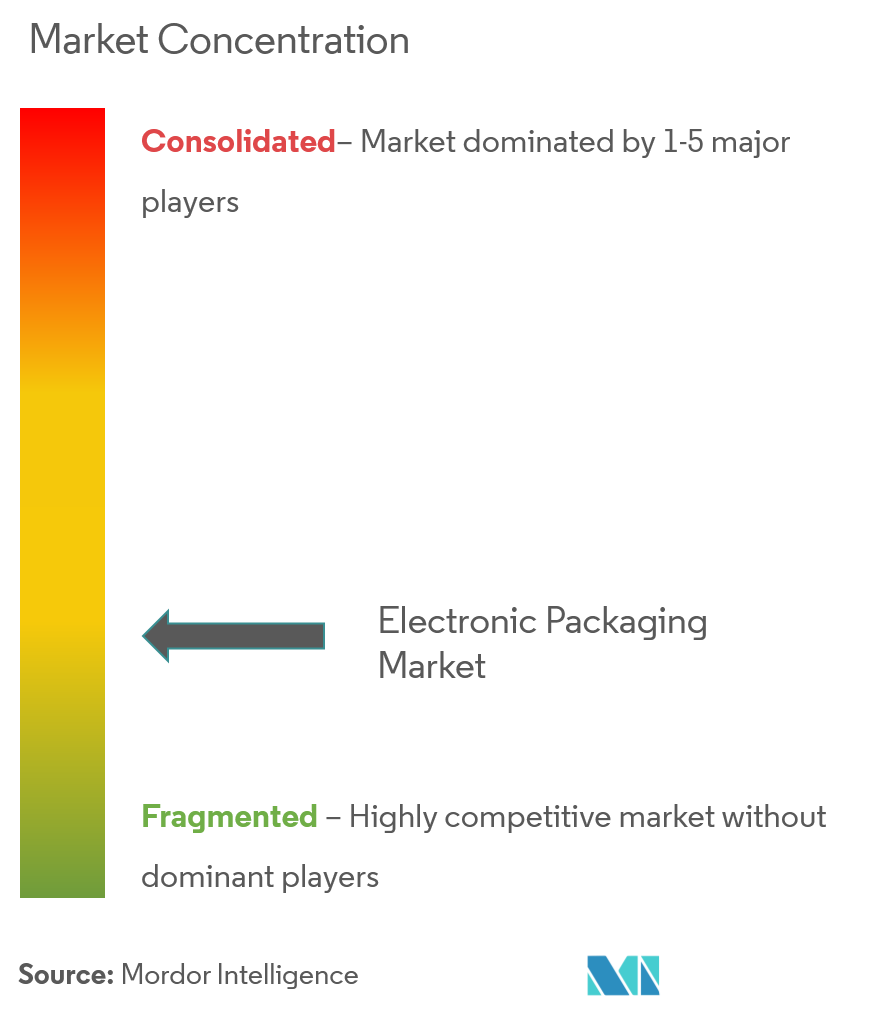

Le marché de l'emballage électronique est fragmenté. Les microsystèmes sont utilisés dans presque tous les secteurs industriels, certains secteurs importants étant l'électronique grand public, les équipements de santé, l'aérospatiale et la défense, les communications, etc. Les dispositifs à semi-conducteurs, tels que les circuits intégrés, sont devenus une partie intégrante d'une machine à mesure que l'électronique est intégrée dans les machines. , ce qui, à son tour, stimule de manière significative la croissance des emballages électroniques. À lavenir, des acquisitions et des collaborations de grandes entreprises avec des startups sont attendues, en mettant laccent sur linnovation.

En février 2022, Siemens Digital Industries Software a annoncé qu'elle travaillait avec Advanced Semiconductor Engineering (ASE), l'un des principaux fournisseurs de boîtiers de semi-conducteurs, sur deux plates-formes pour plusieurs assemblages et interconnexions de boîtiers de circuits intégrés (CI) complexes. En mai 2021, Intel Corporation a annoncé un investissement de 3,5 milliards de dollars pour moderniser ses installations au Nouveau-Mexique afin de fabriquer des technologies avancées d'emballage de semi-conducteurs, telles que Foveros, la technologie innovante d'emballage 3D d'Intel. Intel peut créer des processeurs avec des tuiles de calcul empilées verticalement plutôt que côte à côte, grâce à la technique innovante de packaging 3D de Foveros, qui offre de meilleures performances dans un boîtier plus petit.

Leaders du marché de lemballage électronique

AMETEK Inc.

UFP Technologies, Inc.

E. I. du Pont de Nemours and Company

Sealed Air Corporation

Dordan Manufacturing Company

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché de lemballage électronique

- Juin 2022 - Digimarc Corporation a annoncé un partenariat avec Sealed Air, un leader mondial de l'impression et de l'emballage numériques, pour apporter la numérisation des produits à des marchés tels que le commerce électronique, les produits industriels et les biens de consommation à grande échelle via des emballages intelligents.

- Mars 2022 - Intel a dévoilé la première phase de ses efforts visant à investir jusqu'à 80 milliards d'euros (84 milliards de dollars) dans l'Union européenne au cours de la décennie suivante, tout au long de la chaîne de valeur des semi-conducteurs, de la recherche et du développement à la production en passant par les technologies d'emballage avancées.

Segmentation de lindustrie de lemballage électronique

L'emballage électronique est la création et la production de sections pour gadgets électroniques allant des dispositifs semi-conducteurs individuels aux systèmes complets, tels que les ordinateurs centraux. Le marché étudié est segmenté par types de matériaux tels que le plastique, le métal et le verre. Ce type d'emballage est utilisé par diverses industries d'utilisateurs finaux telles que l'électronique grand public, l'aérospatiale et la défense, l'automobile et la santé dans plusieurs zones géographiques. Les tailles et prévisions du marché sont fournies en termes de valeur (en millions de dollars) pour tous les segments ci-dessus.

Limpact du COVID-19 sur le marché et les segments touchés sont également couverts dans le cadre de létude. En outre, la perturbation des facteurs affectant lexpansion du marché dans un avenir proche a été abordée dans létude concernant les facteurs déterminants et les contraintes.

| Plastique |

| Métal |

| Verre |

| Autres matériaux |

| Electronique grand public |

| Aéronautique et Défense |

| Automobile |

| Soins de santé |

| Autres industries d'utilisateurs finaux |

| Amérique du Nord | États-Unis |

| Canada | |

| L'Europe | Royaume-Uni |

| Allemagne | |

| France | |

| Reste de l'Europe | |

| Asie-Pacifique | Chine |

| Inde | |

| Japon | |

| Reste de l'Asie-Pacifique | |

| l'Amérique latine | |

| Moyen-Orient et Afrique |

| Par matériau | Plastique | |

| Métal | ||

| Verre | ||

| Autres matériaux | ||

| Par secteur d'activité des utilisateurs finaux | Electronique grand public | |

| Aéronautique et Défense | ||

| Automobile | ||

| Soins de santé | ||

| Autres industries d'utilisateurs finaux | ||

| Par géographie | Amérique du Nord | États-Unis |

| Canada | ||

| L'Europe | Royaume-Uni | |

| Allemagne | ||

| France | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Inde | ||

| Japon | ||

| Reste de l'Asie-Pacifique | ||

| l'Amérique latine | ||

| Moyen-Orient et Afrique | ||

FAQ sur les études de marché sur les emballages électroniques

Quelle est la taille actuelle du marché de lemballage électronique ?

Le marché de lemballage électronique devrait enregistrer un TCAC de 18,51 % au cours de la période de prévision (2024-2029)

Qui sont les principaux acteurs du marché de lemballage électronique ?

AMETEK Inc., UFP Technologies, Inc., E. I. du Pont de Nemours and Company, Sealed Air Corporation, Dordan Manufacturing Company sont les principales sociétés opérant sur le marché de lemballage électronique.

Quelle est la région qui connaît la croissance la plus rapide sur le marché de lemballage électronique ?

On estime que lAsie-Pacifique connaîtra la croissance du TCAC le plus élevé au cours de la période de prévision (2024-2029).

Quelle région détient la plus grande part du marché de lemballage électronique ?

En 2024, la région Asie-Pacifique représente la plus grande part de marché sur le marché de lemballage électronique.

Quelles années couvre ce marché de lemballage électronique ?

Le rapport couvre la taille historique du marché du marché de lemballage électronique pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché de lemballage électronique pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Dernière mise à jour de la page le:

Rapport sur l'industrie de l'emballage électronique

Statistiques sur la part de marché, la taille et le taux de croissance des revenus de lemballage électronique 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse de lemballage électronique comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.