Taille et part du marché des rapports de risque criminel

Analyse du marché des rapports de risque criminel par Mordor Intelligence

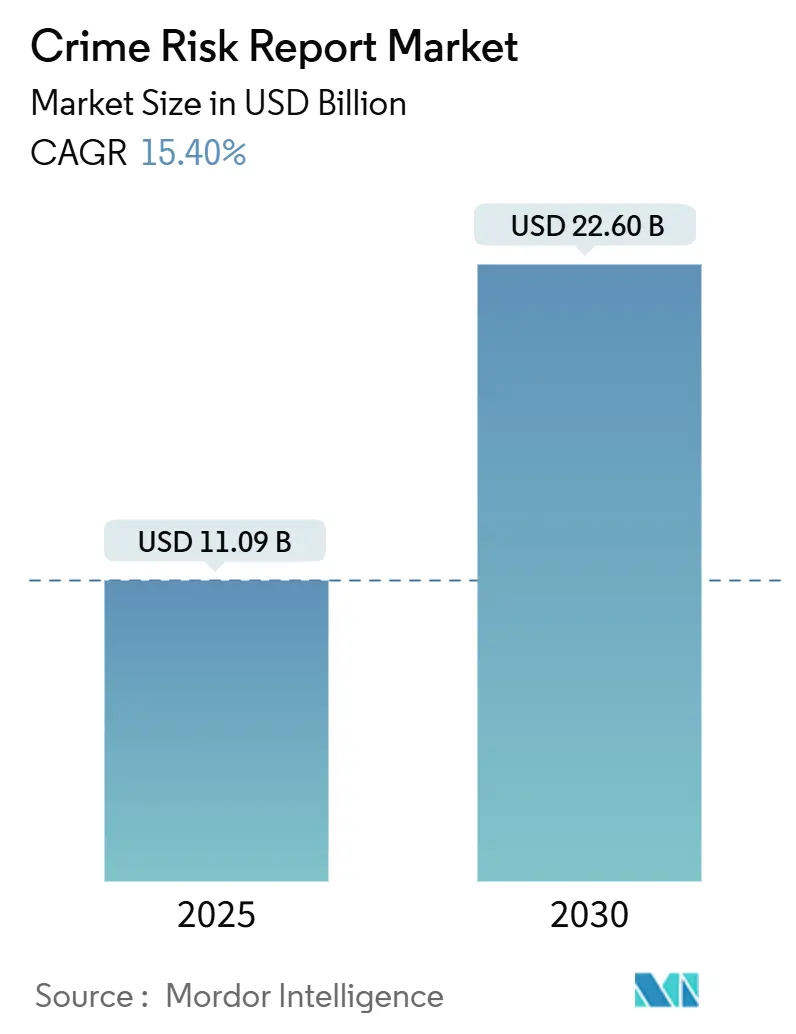

La taille du marché des rapports de risque criminel s'élevait à 11,5 milliards USD en 2025 et est en voie d'atteindre 28,9 milliards USD d'ici 2030, progressant à un TCAC de 20,4 %. Cette expansion est enracinée dans la digitalisation rapide des flux de travail bancaires, des services financiers, de l'assurance et de l'immobilier, où les institutions traitent désormais des flux de transactions à haute vélocité et doivent détecter la fraude en millisecondes. De nouveaux mandats-tels que la règle FinCEN sur la déclaration des transferts de propriétés résidentielles non financières effective décembre 2025-ajoutent de l'urgence en étendant les obligations de lutte contre le blanchiment d'argent (LBC) aux parties précédemment hors du périmètre réglementaire. L'élan des dépenses est renforcé par les 342 milliards USD d'amendes LBC imposées aux banques depuis 2019, un fardeau financier forçant les institutions à adopter des outils de surveillance natifs IA qui minimisent les révisions manuelles. Le déploiement natif cloud est devenu l'approche par défaut car il accommode le filtrage de listes de surveillance en temps réel, les analyses graphiques avancées et la notation de risque dynamique tout en réduisant les faux positifs jusqu'à 65 %. Le leadership régional reste avec l'Amérique du Nord, où les incitations publiques telles que la loi CHIPS de 39 milliards USD renforcent la capacité domestique de semi-conducteurs, améliorant indirectement l'infrastructure matérielle soutenant les charges de travail d'analyses criminelles. Pendant ce temps, le corridor Asie-Pacifique connaît la croissance la plus rapide, stimulé par le plan de l'Australie d'intégrer près de 80 000 entreprises supplémentaires dans son régime LBC/CTF à partir de juillet 2026.[1]Financial Crimes Enforcement Network, "Anti-Money Laundering Regulations for Residential Real Estate Transfers," federalregister.gov

Points clés du rapport

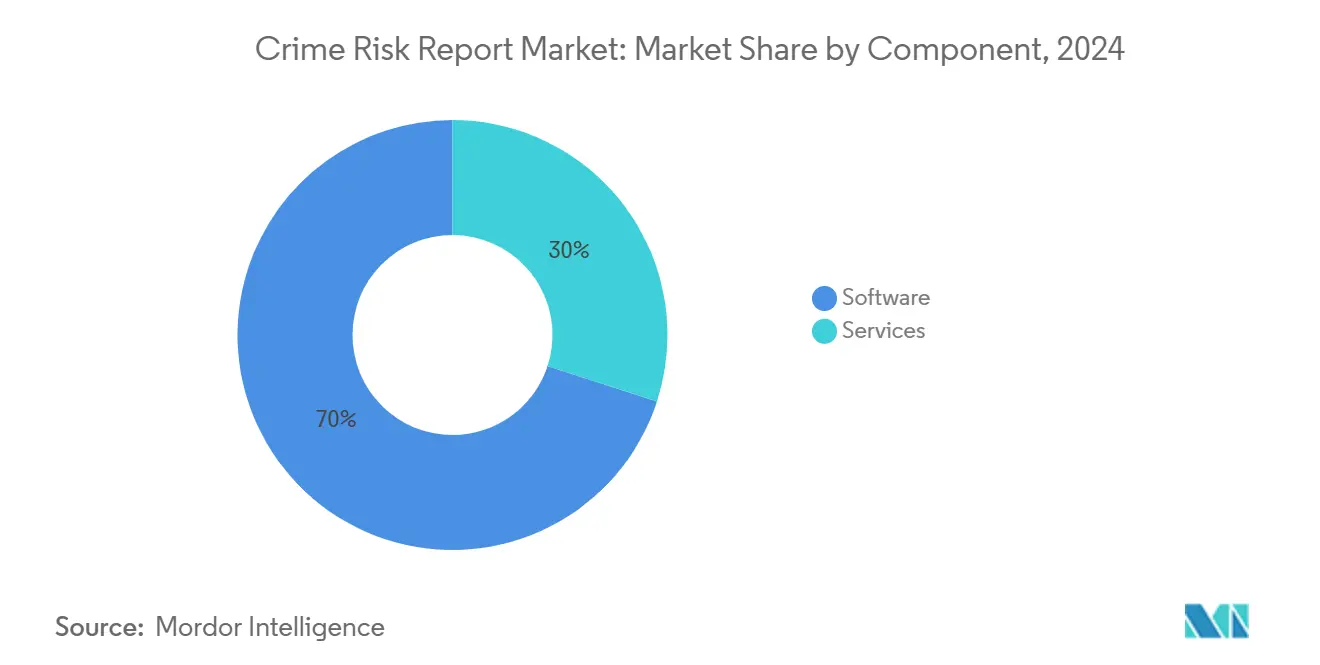

- Par composant, les plateformes logicielles ont dominé avec 70 % de part de revenus en 2024 ; le conseil et les services gérés devraient s'étendre à un TCAC de 18,2 % jusqu'en 2030.

- Par déploiement, les modèles cloud ont représenté 64 % de la part de marché des rapports de risque criminel en 2024 et devraient également être la configuration à croissance la plus rapide.

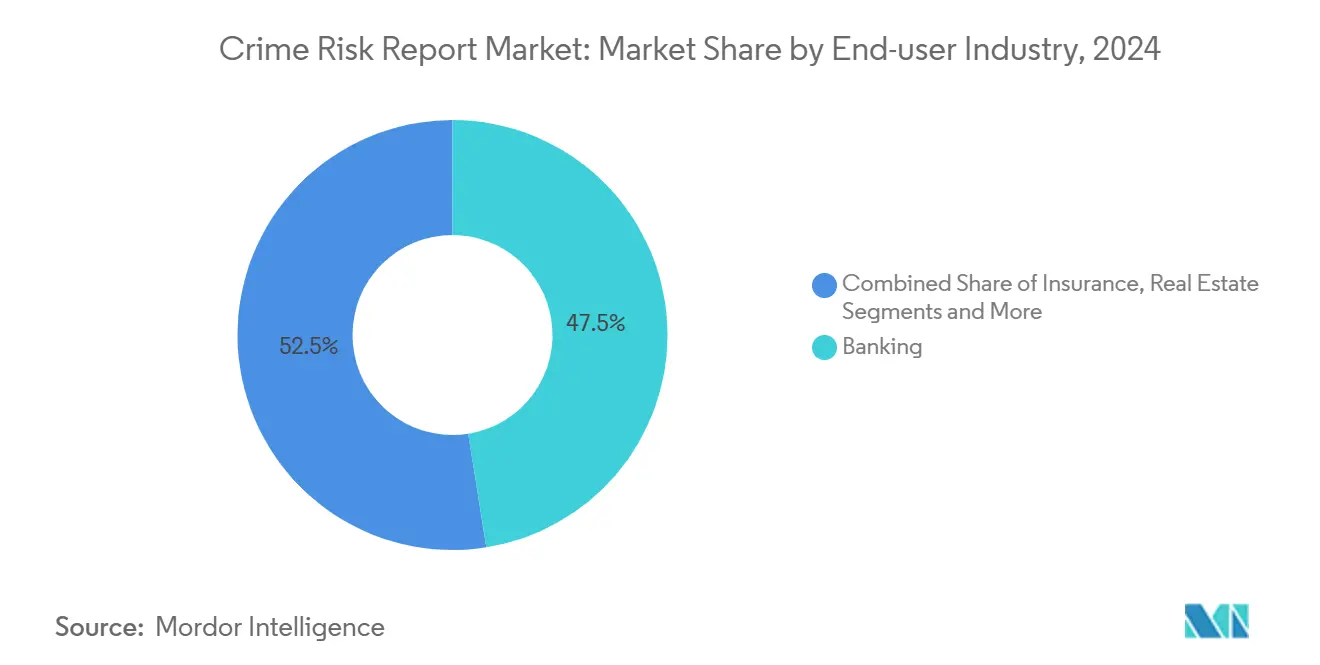

- Par utilisateur final, les institutions bancaires détenaient 47,5 % de la taille du marché des rapports de risque criminel en 2024 ; l'assurance devrait croître à un TCAC de 17,5 % jusqu'en 2030.

- Par type de solution, les outils de détection de fraude et LBC ont mené avec 34,8 % de part de revenus en 2024 ; les plateformes de renseignement et d'enquête progressent à un TCAC de 20,1 % jusqu'en 2030.

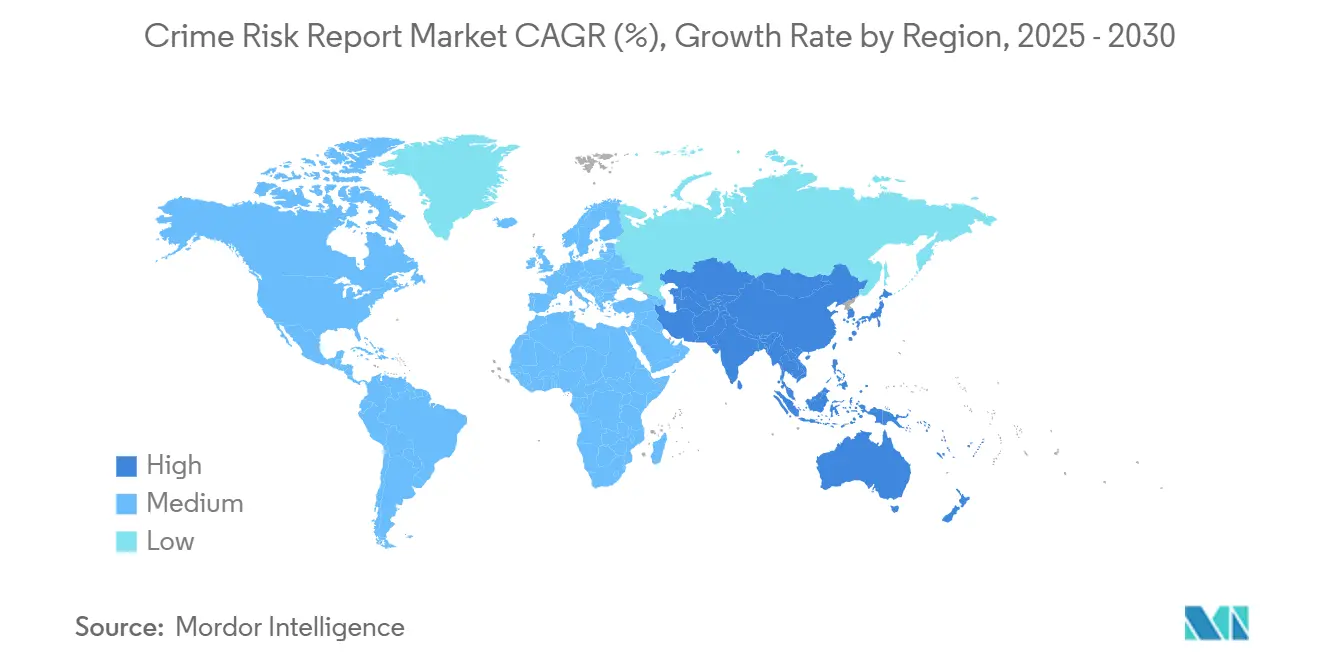

- Par géographie, l'Amérique du Nord a contribué 39 % des revenus de 2024, tandis que l'Asie-Pacifique avance à un TCAC de 18 % jusqu'en 2030.

Tendances et perspectives du marché mondial des rapports de risque criminel

Analyse d'impact des moteurs

| Moteur | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Digitalisation croissante dans BFSI et immobilier | +4.2% | Mondial, concentré en Amérique du Nord et UE | Moyen terme (2-4 ans) |

| Coûts de conformité croissants et surveillance réglementaire | +3.8% | Mondial | Court terme (≤ 2 ans) |

| Passage aux analyses de risque criminel natives cloud | +3.1% | Mondial, mené par l'Amérique du Nord et l'Europe occidentale | Moyen terme (2-4 ans) |

| Micro-prévision géospatiale IA pour l'évaluation immobilière | +2.3% | Amérique du Nord, UE, Australie, marchés APAC sélectionnés | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Digitalisation croissante dans BFSI et immobilier

Les institutions financières s'appuient désormais sur des moteurs de surveillance de transactions IA qui filtrent des billions de dollars de paiements chaque année, signalant les schémas de compromission d'e-mails d'entreprise qui ont causé 2,9 milliards USD de pertes en 2023.[2]WTW. "Insurance Marketplace Realities 2025 - Fidelity/crime." Le progrès parallèle dans les flux de travail numériques immobiliers, accéléré par la règle de divulgation imminente de FinCEN, a contraint les agents de titre et plateformes immobilières à cartographier les structures de propriété de sociétés écrans lors de la clôture. La fraude d'identité par deep-fake amplifie ces menaces, stimulant la demande pour des systèmes biométriques multimodaux capables d'authentifier les flux vidéo, vocaux et documentaires en temps réel. Les agences réglementaires ont averti que les personas générées par IA apparaissent dans les ouvertures de nouveaux comptes, intensifiant l'argument d'investissement pour les modèles d'apprentissage automatique accordés aux identités synthétiques. L'effet net est une allocation de capital soutenue vers les analyses prédictives qui révèlent les modèles criminels invisibles aux audits manuels.

Coûts de conformité croissants et surveillance réglementaire

Un montant sans précédent de 342 milliards USD de pénalités LBC depuis 2019 illustre la piqûre financière de la non-conformité, encourageant les banques à automatiser l'investigation de cas et le filtrage de sanctions. Les dirigeants mondiaux citent les règles changeantes comme l'obstacle principal : 49 % disent que suivre le rythme des mises à jour de sanctions est leur défi primaire kroll. Les lois de transparence de bénéficiaire effectif au Canada et aux États-Unis étendent la granularité de déclaration, particulièrement dans les transactions immobilières.[3]Government of Canada, "Updated Assessment of Inherent Risks of Money Laundering and Terrorist Financing in Canada," canada.ca La surveillance des crypto-actifs s'est également élargie ; les nouvelles directives GAFI contraignent les intégrations de criminalistique blockchain capables de suivre les actifs à travers les mélangeurs et multiples échanges. Les institutions qui ne peuvent produire des preuves d'efficacité de programme en temps réel et prêtes pour audit font face à des amendes plus lourdes, stimulant l'adoption de suites de surveillance intelligentes.

Passage aux analyses de risque criminel natives cloud

La migration cloud a redéfini l'architecture d'analyses criminelles en permettant l'auto-dimensionnement horizontal lors des poussées d'alertes, réduisant le coût total de possession jusqu'à 40 % tout en boostant la fréquence de rafraîchissement des modèles. Le service de filtrage de listes de surveillance en temps réel de SAS et Neterium démontre l'impact opérationnel, réduisant les faux positifs de 65 % et générant des décisions en millisecondes. Les projets de réplication multi-cloud, tels que le transfert par GAMA-1 de 97 TB de données NOAA à travers AWS, Azure et Google Cloud, montrent la faisabilité de traitement de jeux de données criminelles à l'échelle pétaoctet sans verrouillage fournisseur.[4]GAMA-1 Technologies, "Multi-Cloud Data Replication at Scale," cbs42.com Les petites institutions qui manquaient autrefois d'infrastructure haute performance s'abonnent maintenant à des offres de plateforme-en-tant-que-service qui livrent la même puissance de détection précédemment réservée aux banques mondiales. En conséquence, le marché des rapports de risque criminel assiste à un accès démocratisé aux analyses avancées.

Micro-prévision géospatiale IA pour l'évaluation immobilière

Les modèles géospatiaux fusionnent les statistiques historiques de criminalité, les changements démographiques et l'imagerie satellite pour assigner des scores de risque au niveau du bloc, soutenant la tarification dynamique d'assurance et les modèles d'évaluation automatisés. L'utilisation par le NYPD d'algorithmes Random Forest et K-Means pour identifier les points chauds de criminalité valide l'élévation prédictive des analyses conscientes de localisation. Les évaluateurs municipaux, tels que l'équipe d'Anchorage supervisant 57,3 milliards USD en valeur imposable, intègrent les intrants de risque criminel lors du calcul des bases fiscales. Les assureurs quantifient que la criminalité de quartier peut rogner les valeurs immobilières de 10-15 %, remodelant les stratégies de souscription. Les moteurs IA grattent maintenant le sentiment des médias sociaux aux côtés des données de capteurs pour affiner les probabilités de risque pour les micro-marchés, une capacité devenant un différentiateur concurrentiel pour les prêteurs et transporteurs.

Analyse d'impact des contraintes

| Contrainte | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Préoccupations de biais algorithmique et réglementations émergentes | -2.1% | Mondial, particulièrement UE et Californie | Court terme (≤ 2 ans) |

| Standards de données fragmentés à travers les juridictions | -1.7% | Mondial, plus aigu dans les opérations transfrontalières | Moyen terme (2-4 ans) |

| Données synthétiques préservant la confidentialité réduisant la demande de flux externes | -1.3% | UE, Amérique du Nord, marchés APAC sélectionnés | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Préoccupations de biais algorithmique et réglementations émergentes

La législation américaine proposée cherchant un moratoire de 10 ans sur les lois IA au niveau des États souligne la complexité politique de réglementer la prise de décision automatisée. Des villes comme San José appliquent déjà des règles de transparence IA pour la police prédictive, obligeant les fournisseurs à révéler la logique des modèles aux organismes de surveillance publique. Le Bureau de protection financière des consommateurs a clarifié que les statuts de prêt équitable existants s'appliquent également aux modèles de crédit d'apprentissage automatique, forçant les banques à adopter des pipelines de test de biais pour documenter la neutralité algorithmique. Les coûts de conformité s'intensifient pour les petits fournisseurs de plateforme qui ont maintenant besoin de cadres de gouvernance, de pistes d'audit de modèles sécurisées et de boîtes à outils d'explicabilité, ralentissant potentiellement les lancements de produits et réduisant la diversité des fournisseurs dans le marché des rapports de risque criminel.

Standards de données fragmentés à travers les juridictions

Les transferts de données transfrontaliers restent compliqués par les codes de confidentialité divergents. Les demandes de localisation du RGPD peuvent entrer en conflit avec les objectifs de latence en millisecondes du filtrage LBC en temps réel, poussant les banques à maintenir des enclaves de données UE séparées à coût supplémentaire. L'extension par l'Australie des règles LBC/CTF aux agents immobiliers en 2026 introduit de nouveaux modèles de déclaration qui peuvent ne pas s'aligner avec les structures de fichiers FinCEN américaines, nécessitant des couches de mappage supplémentaires. Un registre universel de bénéficiaire effectif est encore absent, forçant les équipes d'enquête à tamiser des enregistrements incohérents lors de l'évaluation des entités écrans. Ces standards de patchwork diluent les économies d'échelle promises par les plateformes cloud mondiales et tempèrent l'élévation TCAC autrement attendue pour le marché des rapports de risque criminel.

Analyse de segment

Par composant : la dominance logicielle stimule l'intégration de plateforme

Le logiciel a représenté 70 % des revenus en 2024, confirmant sa centralité dans les stratégies d'utilisateurs finaux qui nécessitent des piles d'analyse criminelle flexibles et centrées sur le code capables d'intégrer de nouveaux algorithmes de détection sans cycles de rafraîchissement matériel lourds. Ce composant seul façonne la trajectoire à court terme du marché des rapports de risque criminel parce que les fournisseurs de plateforme livrent continuellement des mises à niveau basées sur API qui adressent les typologies émergentes telles que le mélange crypto et l'intégration deep-fake. Les services, bien qu'un bassin de revenus plus petit, montent à 18,2 TCAC car les banques et assureurs contractent des spécialistes de domaine pour re-architeter les pipelines de données, curer les ensembles d'entraînement et certifier les modèles pour les audits réglementaires.

La demande de conseil s'intensifie chaque fois que de nouvelles règles de déclaration arrivent, mise en évidence par la bousculade pour interpréter le mandat immobilier de FinCEN. Les partenaires d'implémentation configurent des couches d'ingestion qui tirent des données des systèmes bancaires centraux, registres gouvernementaux et flux non structurés. Les services gérés attirent les banques communautaires qui manquent d'équipes de science des données internes mais font encore face au même examen réglementaire que les pairs mondiaux. Alors que ces modèles de consommation prolifèrent, le marché des rapports de risque criminel pivote répétitivement autour de l'extensibilité logicielle et du talent externalisé qui la maintient actuelle.

Par déploiement : la migration cloud accélère les capacités temps réel

La livraison cloud a capturé 64 % des revenus de 2024, soulignant le swing structurel loin des mainframes sur site vers les clusters de calcul élastiques optimisés pour la notation de modèles parallèles. L'échelle gagnée ici se traduit directement en vitesse de réponse : les plateformes comme la suite LBC cloud de SAS réduisent les faux positifs de deux tiers tout en servant des décisions assez rapides pour les autorisations de portefeuille numérique. Les conceptions hybrides émergent quand les institutions souhaitent retenir les IIP clients sur site tout en diffusant des vecteurs de caractéristiques anonymisés vers les GPU cloud pour la notation.

L'adoption multi-cloud a bondi suite aux cas comme l'exercice de réplication NOAA de GAMA-1, prouvant la mobilité à l'échelle téraoctet à travers les fournisseurs. Les dépenses en infrastructure-en-tant-que-service ont atteint 94 milliards USD au Q1 2025, une élévation de 23 % d'année en année, et une grande partie de ce budget alimente les clusters de conteneurs d'analyses criminelles. Inversement, les institutions liées par les statuts de souveraineté de données procurent encore des appareils locaux durcis, mais leur part dans le marché des rapports de risque criminel s'érode alors que les accords de niveau de service et cadres de cryptage mûrissent.

Par industrie d'utilisateur final : la banque mène avec accélération de l'assurance

Les banques ont généré 47,5 % des ventes sectorielles en 2024, un résultat logique étant donné leurs obligations statutaires de déposer des rapports d'activité suspecte dans des délais spécifiques et leur exposition à l'action d'application de 255 millions USD contre CashApp plus tôt en 2025. Les moteurs d'apprentissage automatique signalent maintenant les micro-anomalies à travers les canaux numériques, succursales et GAB, comprimant les files d'attente de révision manuelle et rognant les dépenses opérationnelles.

Les assureurs, bien que plus petits aujourd'hui, croissent à 17,5 % TCAC car les polices basées sur l'usage et véhicules riches en capteurs inondent les bureaux de souscription avec des données haute fréquence qui demandent une notation de fraude assistée par IA. Les intermédiaires immobiliers intensifient l'adoption en préparation de la règle de divulgation de FinCEN, déployant des bases de données graphiques de bénéficiaire effectif qui repèrent les acheteurs prête-noms cachés derrière des sociétés de responsabilité. Les agences d'application de la loi gagnent de la traction à travers des subventions finançant des pilotes de police prédictive, traduisant les prévisions de points chauds de criminalité en planification de patrouille. Collectivement ces verticales diversifient le marché des rapports de risque criminel, l'amortissant contre les ralentissements cycliques dans tout secteur unique.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Par type de solution : la détection de fraude mène tandis que les plateformes d'enquête bondissent

Les modules de détection de fraude et LBC ont détenu 34,8 % du chiffre d'affaires de 2024 et restent des achats obligatoires parce qu'ils automatisent les filtres de sanctions et ensembles de règles de surveillance de transactions. Leur épine dorsale technique passe de l'heuristique aux ensembles d'apprentissage profond spécialisés pour les paiements transfrontaliers, rails acheter-maintenant-payer-plus-tard et pilotes CBDC émergents. Les plateformes de renseignement et d'enquête croissent le plus rapidement à 20,1 % TCAC parce que les agences veulent des espaces de travail unifiés qui cousent ensemble les alertes, fichiers de cas, empreintes de médias sociaux et métadonnées de dossiers judiciaires.

Les suites de cartographie criminelle fusionnent les cartes thermiques géospatiales avec les superpositions démographiques pour rationaliser l'allocation de ressources pour les chefs de police municipaux. Les moteurs de conformité KYC renforcent l'intégration en vérifiant les identités contre les registres faisant autorité en temps réel, utilisant de plus en plus des identifiants vérifiables cryptographiques. Les solutions de notation de risque criminel immobilier, bien que naissantes, attirent les prêteurs hypothécaires et assureurs qui ont besoin d'un lien quantifiable entre la criminalité de quartier et l'évaluation d'actifs. Les fournisseurs qui entremêlent ces modules en une plateforme cohérente à code faible sont le mieux positionnés pour capturer une plus grande tranche de la taille du marché des rapports de risque criminel.

Analyse géographique

L'Amérique du Nord a maintenu 39 % des revenus en 2024 sur le dos de l'application réglementaire robuste, capital-risque ample pour les start-ups reg-tech, et investissements publics tels que la loi CHIPS qui modernisent la capacité de calcul domestique soutenant les analyses avancées. Le focus de FinCEN sur la transparence immobilière resserre les boucles de déclaration autour des achats financés par sociétés écrans, ouvrant de nouvelles charges de travail pour les moteurs d'analyse graphique IA. L'évaluation de risque de blanchiment d'argent du Canada a signalé l'immobilier comme un secteur à haut risque, poussant les prêteurs et courtiers à intégrer les scores de risque criminel dans les listes de contrôle de diligence raisonnable.

La trajectoire de l'Europe est ancrée dans l'alignement RGPD et les règles de gouvernance IA à venir qui priorisent l'explicabilité. La stratégie IA de l'Allemagne souligne les modèles de risque centrés sur l'humain, stimulant la demande pour des algorithmes transparents qui peuvent résister aux audits réglementaires. Le document de programmation 2024-2026 d'Europol détaille les investissements dans les plateformes de fusion de données pour améliorer le renseignement transfrontalier, élargissant indirectement le marché adressable des rapports de risque criminel dans les contrats gouvernementaux. Avec des régimes de protection de données stricts, les institutions européennes adoptent souvent des modèles de calcul de bord ou cloud souverain, une nuance que les fournisseurs doivent adresser pour sécuriser les certifications locales.

L'Asie-Pacifique a affiché le TCAC le plus rapide à 18 %, reflétant l'adoption généralisée de paiements numériques et l'activité d'escroquerie agressive qui a coûté aux économies d'Asie du Sud-Est 18-37 milliards USD en 2023 seulement. L'Australie intégrera environ 80 000 entités supplémentaires dans la surveillance LBC à partir de juillet 2026, contraignant un cycle de mise à niveau pour les logiciels de conformité. Le projet de loi fondamentale du Japon sur l'IA responsable façonne les critères d'approvisionnement qui favorisent les modèles audités pour les biais. Les hubs financiers émergents comme Singapour émettent aussi des avis granulaires sur le traçage de crypto-actifs, boostant davantage la demande régionale.

L'Amérique latine et le Moyen-Orient et Afrique restent plus petits mais stratégiquement pertinents. L'adoption croissante de paiements en temps réel au Brésil et en Arabie Saoudite augmente l'exposition à la fraude de paiement push autorisé, incitant les banques domestiques à piloter les analyses comportementales activées par IA. Les subventions de renforcement de capacité des organismes multilatéraux aident les régulateurs locaux à établir des registres de bénéficiaire effectif et portails de dépôt électronique, posant les bases pour une pénétration graduelle du marché des rapports de risque criminel.

Paysage concurrentiel

Le marché des rapports de risque criminel est modérément fragmenté mais fortement stratifié par profondeur de propriété intellectuelle. IBM détient plus de 63 000 brevets actifs, incluant des portefeuilles focalisés sur l'apprentissage automatique résilient aux adversaires, tandis que FICO possède 101 brevets IA spécifiques à la fraude. Microsoft continue d'intégrer les analyses graphiques temps réel dans ses services Azure Data, sécurisant la part parmi les banques cloud-first. Ces titulaires croisent les technologies sous licence ou forment des pactes de co-développement-l'alliance SAS et Neterium est un exemple récent-pour comprimer les délais de lancement pour les modules natifs cloud.

Les disrupteurs spécialistes tels que Flagright se concentrent sur l'orchestration LBC à code faible, prétendant raccourcir les cycles d'enquête en automatisant le mappage de politique et notation de risque. Leur traction est plus forte avec les banques de niveau intermédiaire nécessitant un déploiement rapide à budgets modestes. Les intégrateurs d'infrastructure comme Kyndryl manient des domaines de brevets dans la gestion multi-cloud, une capacité attractive pour les entités réglementées qui doivent opérer à travers les clouds souverains.

Les mouvements stratégiques en 2024-2025 soulignent un pivot vers les écosystèmes API ouverts. Palantir a étendu sa plateforme Foundry avec des extensions de conformité LBC visant les clients commerciaux, élargissant une boîte à outils précédemment réservée aux acheteurs gouvernementaux. Oracle a cousu des services de criminalité financière dans sa base de données autonome, utilisant l'ingénierie de caractéristiques générée par machine pour accélérer les mises à jour de modèles. La concurrence se centre maintenant sur les tableaux de bord d'interprétabilité, générateurs de données synthétiques pour l'entraînement de modèles préservant la confidentialité, et boîtes à outils de gouvernance de modèles capables de notation de biais automatisée.

Leaders de l'industrie des rapports de risque criminel

-

ACI Worldwide, Inc.

-

Fenergo Ltd

-

Fiserv, Inc.

-

IBM Corp.

-

Oracle Corporation

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Juin 2025 : GAMA-1 Technologies a répliqué 97 TB de données NOAA à travers trois clouds hyperscale, illustrant des méthodes de transfert évolutives pertinentes pour les jeux de données d'analyses criminelles (cbs42).

- Janvier 2025 : Flagright a publié une perspective réglementaire détaillant l'examen intensifié du GAFI des fournisseurs de services d'actifs virtuels (flagright).

- Décembre 2024 : SAS a dévoilé un moteur de filtrage de listes de surveillance en temps réel avec Neterium, réduisant les alertes fausses de 65 % et offrant un réglage de modèle instantané à travers une console native cloud (sas).

- Novembre 2024 : Le document 2024-2026 d'Europol a alloué des dépenses supplémentaires de plateforme de fusion de données pour soutenir les enquêtes des États membres (europol).

Portée du rapport du marché mondial des rapports de risque criminel

Le rapport de risque criminel inclut diverses solutions logicielles pour plusieurs applications liées à la fraude et au risque telles que la détection de fraude marchande, l'évaluation de fraude relayée par carte, la détection de blanchiment d'argent, la protection contre les risques, et bien d'autres. Toutes ces solutions peuvent être déployées en environnement sur site ainsi que sur plateforme cloud hébergée.

| Logiciel |

| Services |

| Sur site |

| Basé sur le cloud |

| Banque |

| Assurance |

| Immobilier |

| Agences d'application de la loi et de sécurité publique |

| Autres industries (services publics, vente au détail, télécoms) |

| Détection de fraude et LBC |

| Cartographie criminelle et analyses prédictives |

| Conformité et déclaration KYC |

| Notation de risque criminel immobilier |

| Plateformes de renseignement et d'enquête |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| Amérique du Sud | Brésil |

| Argentine | |

| Reste de l'Amérique du Sud | |

| Europe | Allemagne |

| Royaume-Uni | |

| France | |

| Italie | |

| Espagne | |

| Reste de l'Europe | |

| Asie-Pacifique | Chine |

| Japon | |

| Inde | |

| Corée du Sud | |

| Australie et Nouvelle-Zélande | |

| Reste de l'Asie-Pacifique | |

| Moyen-Orient | Israël |

| Arabie Saoudite | |

| Émirats Arabes Unis | |

| Turquie | |

| Reste du Moyen-Orient | |

| Afrique | Afrique du Sud |

| Nigeria | |

| Égypte | |

| Reste de l'Afrique |

| Par composant | Logiciel | |

| Services | ||

| Par déploiement | Sur site | |

| Basé sur le cloud | ||

| Par industrie d'utilisateur final | Banque | |

| Assurance | ||

| Immobilier | ||

| Agences d'application de la loi et de sécurité publique | ||

| Autres industries (services publics, vente au détail, télécoms) | ||

| Par type de solution | Détection de fraude et LBC | |

| Cartographie criminelle et analyses prédictives | ||

| Conformité et déclaration KYC | ||

| Notation de risque criminel immobilier | ||

| Plateformes de renseignement et d'enquête | ||

| Par géographie | Amérique du Nord | États-Unis |

| Canada | ||

| Mexique | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

| Europe | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Italie | ||

| Espagne | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Japon | ||

| Inde | ||

| Corée du Sud | ||

| Australie et Nouvelle-Zélande | ||

| Reste de l'Asie-Pacifique | ||

| Moyen-Orient | Israël | |

| Arabie Saoudite | ||

| Émirats Arabes Unis | ||

| Turquie | ||

| Reste du Moyen-Orient | ||

| Afrique | Afrique du Sud | |

| Nigeria | ||

| Égypte | ||

| Reste de l'Afrique | ||

Questions clés répondues dans le rapport

Quelle est la taille du marché des rapports de risque criminel aujourd'hui ?

La taille du marché des rapports de risque criminel a atteint 11,09 milliards USD en 2025 et devrait grimper à 22,6 milliards USD d'ici 2030 à un TCAC de 15,4 %.

Quel secteur d'utilisateur final investit le plus dans les analyses de risque criminel ?

Les institutions bancaires mènent, représentant 47,5 % des revenus de 2024, poussées par les obligations LBC strictes et les menaces de fraude élevées.

Pourquoi le déploiement cloud gagne-t-il en dominance ?

Les modèles cloud détiennent déjà 64 % de part de marché parce qu'ils livrent une puissance de calcul élastique qui soutient le filtrage de listes de surveillance en temps réel et réduit les faux positifs jusqu'à 65 %.

Quelle région offre l'opportunité de croissance la plus rapide ?

L'Asie-Pacifique avance à un TCAC de 18 % jusqu'en 2030, soutenue par l'expansion réglementaire dans des pays comme l'Australie et les niveaux de fraude de paiements numériques en escalade.

Comment les réglementations façonnent-elles la demande de produits ?

De nouvelles règles-le mandat de déclaration immobilière de FinCEN et les directives d'actifs virtuels du GAFI-nécessitent une surveillance immédiate, activée par IA, incitant les institutions à adopter des plateformes capables de détection d'anomalie au niveau de la milliseconde.

Qu'est-ce qui différencie les fournisseurs leaders sur ce marché ?

La profondeur de brevets, l'architecture native cloud et les boîtes à outils d'explicabilité distinguent les fournisseurs de pointe, tandis que les partenariats comme SAS-Neterium illustrent la tendance vers l'innovation conjointe pour accélérer les capacités de conformité.

Dernière mise à jour de la page le: