Taille et parts du marché du cloud gaming

Analyse du marché du cloud gaming par Mordor Intelligence

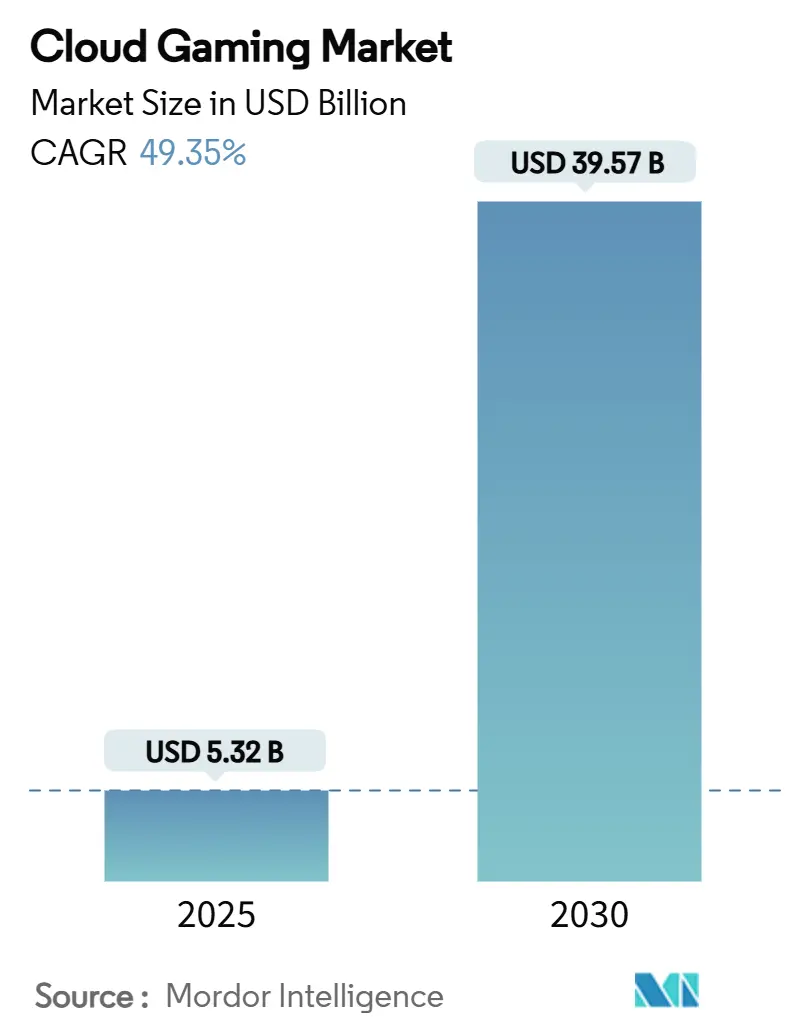

La taille du marché gaming est estimée à 5,32 milliards USD en 2025 et devrait atteindre 39,57 milliards USD d'ici 2030, s'étendant à un TCAC de 49,35 %.

Les déploiements continus de la 5G, les déploiements de l'edge informatique et la compression par IA générative réduisent collectivement les obstacles de latence et de bande passante, transformant le gameplay avancé en une véritable expérience "n'importe quel appareil" pour les utilisateurs occasionnels et compétitifs. Les propriétaires de contenu pivotent vers des lancements cloud-first qui éliminent les exigences de console, triplant la portée potentielle des joueurs dans les économies émergentes où les smartphones dominent. Les opérateurs de télécommunications intègrent des niveaux de gameplay premium dans des forfaits de données à ARPU élevé, traduisant les investissements réseau en revenus supplémentaires tout en fournissant des canaux de distribution aux éditeurs. La rivalité entre plateformes s'intensifie : les géants intégrés verticalement exploitent la propriété intellectuelle interne, tandis que les fournisseurs spécialisés dépendent de pipelines de rendu différenciés et de niveaux de prix flexibles pour maintenir des positions de niche au sein du marché du cloud gaming plus large.

Points clés du rapport

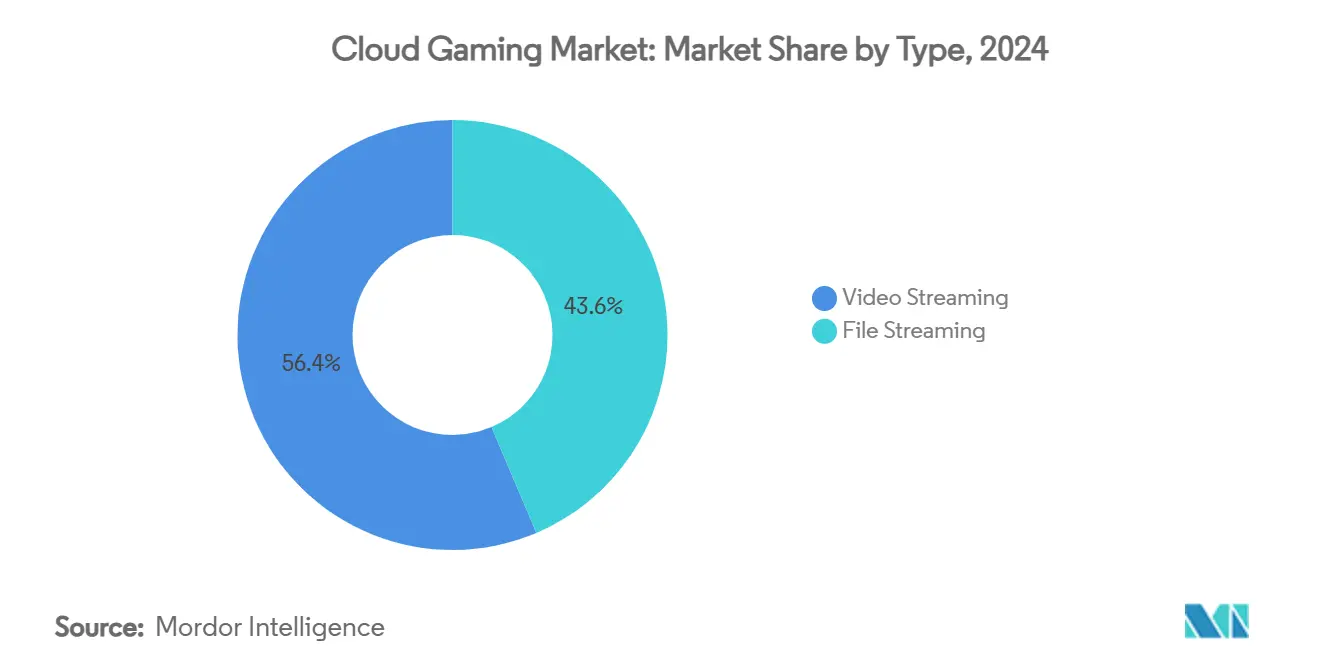

- Par type, le streaming vidéo un commandé 56,38 % de la part du marché du cloud gaming en 2024 ; le streaming de fichiers devrait progresser à un TCAC de 44,92 % jusqu'en 2030.

- Par appareil, les smartphones représentaient 44,12 % de la taille du marché du cloud gaming en 2024, et le segment devrait croître à un TCAC de 46,72 % jusqu'en 2030.

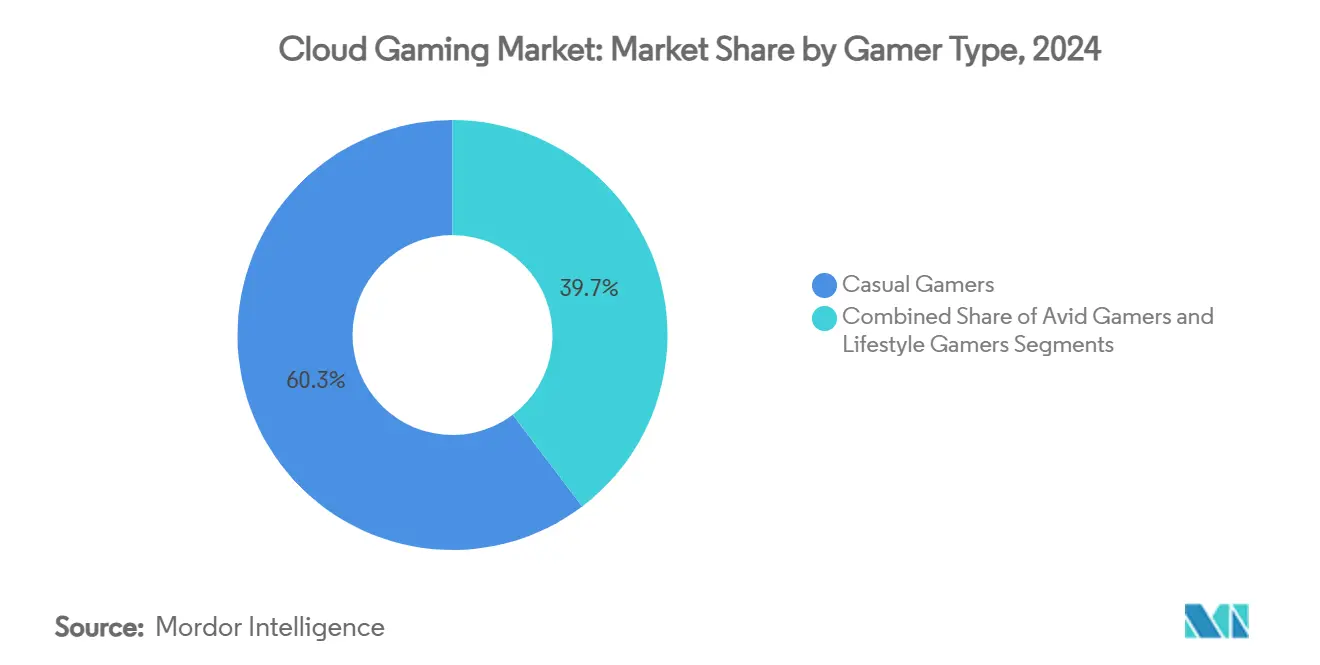

- Par type de joueur, les joueurs occasionnels menaient avec 60,31 % de la taille du marché du cloud gaming en 2024, tandis que les joueurs passionnés représentent la cohorte à croissance la plus rapide avec un TCAC de 46,20 % jusqu'en 2030.

- Par modèle économique, les services d'abonnement détenaient 70 % des revenus de 2024 ; les niveaux financés par la publicité devraient s'étendre à un TCAC de 41 % jusqu'en 2030.

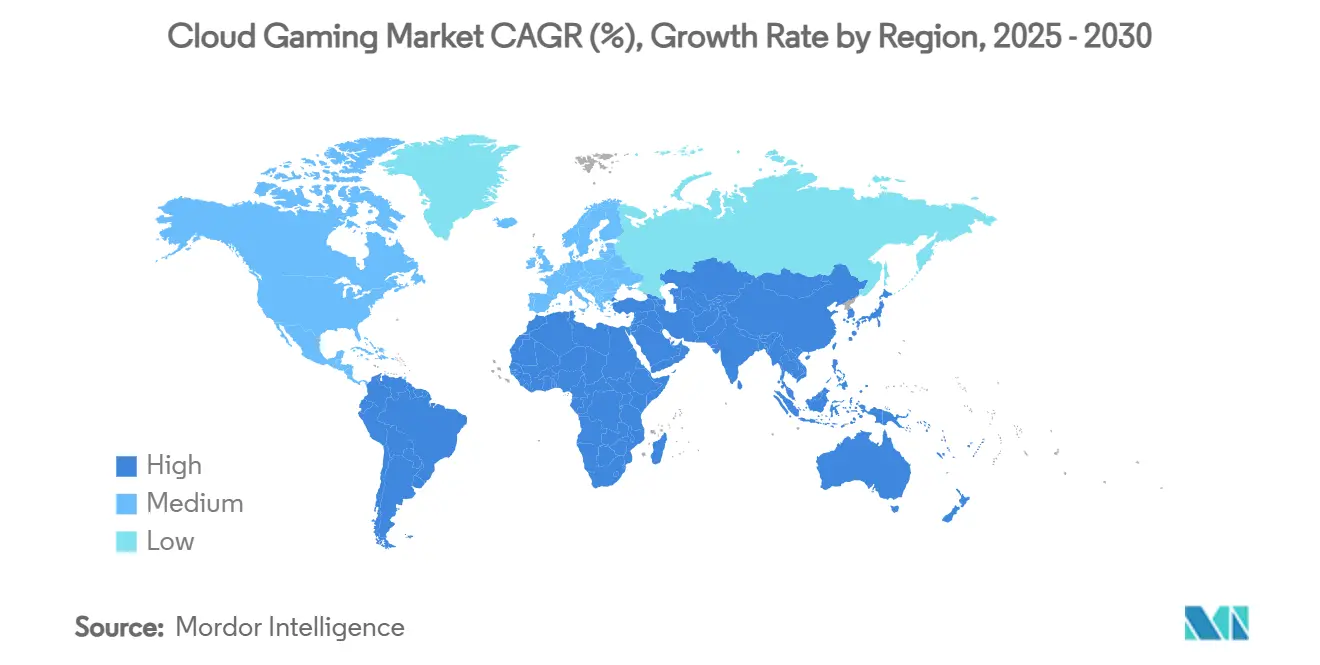

- Par région, l'Asie-Pacifique un capturé 35,81 % des revenus de 2024 ; la région Moyen-Orient et Afrique est prête à augmenter à un TCAC de 49,92 % jusqu'en 2030.

Tendances et insights du marché mondial du cloud gaming

Analyse d'impact des moteurs

| Moteur | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Déploiements 5G et Edge débloquant le gameplay à faible latence | +8.0% | APAC cœur, Amérique du Nord, UE | Moyen terme (3-4 ans) |

| Les éditeurs AAA adoptent la distribution cloud-first | +6.5% | Mondial, avec APAC/Europe en avance | Moyen terme (3-4 ans) |

| Bundles télco-gaming monétisant les forfaits de données mobiles | +5.0% | Europe, APAC cœur | Court terme (≤ 2 ans) |

| Compression par IA générative réduisant les coûts de bande passante | +3.0% | Mondial, avec adoption APAC en avance | Long terme (≥ 5 ans) |

| Source: Mordor Intelligence | |||

Déploiements 5G et Edge débloquant le gameplay à faible latence

La latence chute de plus de 100 ms à 20-40 ms une fois que la logique de jeu est traitée dans les nœuds Multi-Access Edge plutôt que dans des centres de données hyperscale distants, créant une réactivité au niveau console qui était auparavant inatteignable pour les jeux de tir et les titres compétitifs. AT&T démontre cette architecture en intégrant des lames GPU dans les installations de commutation métropolitaines, permettant aux paquets aller-retour de rester à l'intérieur de la boucle métro avant d'atteindre le backbone public [1]AT&T Affaires, "Multi-Access Edge informatique for 5G," att.com . Ericsson projette que les revenus du cloud gaming mobile grimperont de 8 milliards USD en 2025 à 19 milliards USD d'ici 2030 alors que les cœurs 5G Standalone élargissent la capacité pour Massive MIMO et beam-forming [2]Ericsson, "Harnessing 5G to Unleash Cloud Gaming," ericsson.com . L'effet de couverture est le plus évident en Corée du Sud et au Japon, où la pénétration nationale de la 5G dépasse 90 %, encourageant les utilisateurs hardcore à tester les plateformes cloud sans décalage perceptible. Les opérateurs de réseau nord-américains poursuivent un modèle similaire, avec des clusters de calcul edge-ville positionnés pas plus loin que 25 miles des utilisateurs finaux dans la plupart des métros denses. Ces investissements d'infrastructure solidifient collectivement une base technique sur laquelle le marché du cloud gaming peut convertir les propriétaires de consoles précédemment sceptiques.

Les éditeurs AAA adoptent la distribution cloud-first

Le Game Pass Ultimate de Microsoft diffuse des centaines de titres de premier plan sur téléphones, tablettes, PC et Intelligent TV, illustrant un chemin de monétisation qui étend la propriété intellectuelle au-delà de la base de consoles installées. Les éditeurs déployant des sorties jour-un sur le cloud augmentent les ventes d'unités à vie en capturant les joueurs manquant de matériel à 500 USD. Les avantages de second ordre incluent des pipelines de correctifs simplifiés-les développeurs mettent à jour une seule version maître plutôt que plusieurs SKU de plateforme-et la télémétrie granulaire, qui améliore les ajustements d'équilibre en temps réel. Les économies émergentes avec une faible adoption de consoles mais une utilisation élevée de smartphones, telles que l'Inde et l'Indonésie, deviennent des territoires de lancement réalistes, triplant effectivement les audiences accessibles sans logistique physique. Cependant, les studios doivent adapter l'interface utilisateur et le mappage d'entrée pour les écrans tactiles, capteurs gyroscopiques et contrôleurs Bluetooth à faible latence pour préserver l'engagement. Ces changements stratégiques renforcent les modèles de revenus récurrents et consolident les pools de données utilisateur, élevant ainsi les coûts de changement pour les consommateurs et renforçant les fossés compétitifs à l'intérieur du marché du cloud gaming.

Bundles télco-gaming monétisant les forfaits de données mobiles

Les opérateurs européens et Asie-Pacifique intègrent des niveaux de gameplay premium dans les contrats 5G pour stimuler les mises à niveau d'abonnés et récupérer les investissements réseau-accès-radio. Le découpage réseau alloue des voies qualité-de-service dédiées, garantissant une latence inférieure à 30 ms pendant les sessions de pointe, une approche qu'Ericsson évalue à 11 milliards USD de revenus supplémentaires d'opérateur d'ici 2030. Deutsche Telekom, Singtel et SK Telecom offrent des bibliothèques de jeux multi-écrans aux côtés de données illimitées, réduisant les coûts d'acquisition pour les partenaires de plateforme qui exploitent les frameworks de facturation télco. Les bundles augmentent l'adhérence : la probabilité de désabonnement parmi les abonnés bundlés chute de 15 points de pourcentage par rapport aux niveaux données uniquement, selon les tableaux de bord internes d'opérateur partagés lors de briefings d'analystes. Cette avenue de distribution réduit les dépenses marketing pour les fournisseurs de services, accélérant l'adoption d'abonnements au sein du marché du cloud gaming plus large tout en encourageant les télcos à commercialiser des niveaux de vitesse différenciés.

Compression par IA générative réduisant les coûts de bande passante

Les auto-encodeurs convolutionnels reconstruisent des images haute fidélité à partir de flux de bits étroits, réduisant la demande de débit jusqu'à 40 % par rapport au H.264 conventionnel à la même résolution, basé sur les tests terrain d'Ericsson sur les réseaux 4G et 5G. Les enveloppes de débit inférieures permettent la stabilité de session pour les navetteurs sur les liens cellulaires et réduisent les frais de sortie cloud qui érodent autrement les marges brutes. Les cohortes d'utilisateurs sur des forfaits de données plafonnés rapportent des sessions de jeu moyennes 25 % plus longues lorsque la compression IA est active, indiquant que les économies de bande passante se traduisent directement en engagement. Les opérateurs libèrent simultanément du spectre pour du trafic client supplémentaire tout en préservant la parité expérientielle. À mesure que les algorithmes de compression mûrissent, les pipelines vidéo mobiles qui sous-tendent le marché du cloud gaming accommoderont la 1440p à 60 fps dans des canaux de 12 Mbps, niveaux précédemment restreints au haut débit fixe, rétrécissant encore l'écart entre le gameplay sur site et diffusé.

Analyse d'impact des contraintes

| Contrainte | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Goulots d'étranglement de latence rurale en Amérique du Sud et Afrique | -5.0% | National, avec gains précoces au Brésil, Nigeria, Kenya | Moyen terme (3-4 ans) |

| Coûts élevés de Localisation cloud-GPU limitant les plateformes indépendantes | -4.0% | Mondial, avec impact démesuré en APAC/EMEA | Court terme (≤ 2 ans) |

| Barrières de licence de contenu à l'expansion transfrontalière (UE) | -2.0% | Europe, avec retombées vers APAC | Moyen terme (3-4 ans) |

| Source: Mordor Intelligence | |||

Goulots d'étranglement de latence rurale en Amérique du Sud et Afrique

Une latence sub-40 ms reste inatteignable sur de larges empreintes rurales où les backhaul fibre et les grilles de tours à faible densité sont rares, excluant de nombreux joueurs potentiels des sessions fluides. Les genres compétitifs tels que les battle royales et titres esports amplifient le problème, pénalisant la gigue de paquets avec une désynchronisation à l'écran que les utilisateurs occasionnels peuvent tolérer mais que les joueurs classés rejettent. Les fournisseurs de services explorent le rendu hybride qui décharge les calculs physiques vers les CPU d'appareils lorsque les millisecondes grimpent au-delà des valeurs seuils, mais ces contournements compliquent les chemins de code et introduisent la fragmentation de plateforme. Les programmes de service universel gouvernementaux au Brésil et au Kenya priorisent la connectivité de base sur le streaming haute performance, laissant les initiatives de cloud gaming dépendantes des mises à niveau de réseau privées. Par conséquent, les courbes d'adoption bifurquent, avec les joueurs urbains rejoignant le marché du cloud gaming en expansion tandis que les populations rurales traînent, renforçant les fractures numériques.

Coûts élevés de location cloud-GPU limitant les plateformes indépendantes

Nvidia commande 70-95 % du pool GPU mondial de centre de données, permettant une tarification premium qui lie la demande d'inférence IA avec les chaînes d'approvisionnement de cloud gaming. Les taux de Localisation pour les instances classe RTX 40 restent au-dessus de 1,10 USD par GPU-heure, un seuil auquel les abonnements tout-ce-que-vous-pouvez-jouer nécessitent des taux de conversion utilisateur dépassant 8 % pour atteindre l'équilibre, selon les divulgations financières de plateformes indépendantes. Les conglomérats plus grands compensent les dépenses de calcul à travers les charges de travail publicitaires, de vente au détail et d'entreprise, comprimant les marges pour les entrants autonomes. Les tours d'investissement pour les startups cloud-natives allouent de plus en plus de fonds vers la compression propriétaire ou les pipelines accélérés FPGA pour échapper à la dépendance aux fournisseurs GPU mainstream. Jusqu'à ce que la diversité des composants s'étende, les coûts variables élevés restreindront la concurrence et ralentiront les calendriers de déploiement géographique, tempérant le potentiel de croissance agrégée du marché du cloud gaming durant les deux prochaines années.

Analyse des segments

Par type : Le streaming vidéo consolide le leadership

Le streaming vidéo un généré la plus grande tranche de revenus à 56,38 % en 2024, bénéficiant de son architecture agnostique d'appareils qui exécute tous les graphiques à distance. Cette part se traduit en plus de 2 milliards USD de la taille du marché du cloud gaming, confirmant la préférence consommateur pour les démarrages de session sans friction qui évitent les téléchargements locaux. L'approche s'aligne avec les modèles d'usage occasionnel et mid-core en Amérique latine et Asie du Sud-Est où les spécifications de combinés tombent souvent en dessous des minimums AAA. Les flux vidéo rendent les images dans des racks de centres de données sécurisés, puis poussent les tampons de couleur compressés vers les applications client, permettant aux batteries de combinés de durer plus longtemps et d'atténuer la limitation thermique. Le modèle exige des connexions stables de 10-25 Mbps pour 1080p à 60 fps, le positionnant fortement dans les régions prêtes pour la 5G.

Le streaming de fichiers détient une empreinte plus petite mais sert les utilisateurs enthousiastes qui possèdent des ordinateurs portables gaming ou des PC de petit format. Il pré-charge les blocs d'actifs avant le gameplay, levant les contraintes de débit et permettant la latence d'entrée native. Cependant, la variabilité matérielle complique les matrices de support, et les tailles de correctifs restent lourdes dans les marchés à données limitées. La projection TCAC de 44,92 % du streaming de fichiers signale une croissance saine à partir d'une petite base, poussée par les demandes de fidélité visuelle dans les arènes esports et les expériences VR premium recherchant 120 fps. Au fil du temps, la livraison hybride qui bascule entre les images temps réel et les appels d'actifs pré-rendus peut brouiller la distinction, mais le streaming vidéo devrait conserver la primauté au sein du marché du cloud gaming jusqu'en 2030.

Par appareil : Les smartphones étendent la portée des joueurs

Les smartphones représentaient 44,12 % des dépenses de 2024, les marquant comme le point d'accès principal à travers l'Asie-Pacifique et l'Amérique latine. Cette pénétration équivaut à 1,7 milliard USD de la taille du marché du cloud gaming et devrait croître à un TCAC de 46,72 % dans la prochaine décennie, propulsée par la baisse des tarifs de données 5G et un catalogue en expansion de ports AAA adaptés au tactile. Les accessoires tels que les contrôleurs télescopiques et les ventilateurs de refroidissement à clip rétrécissent l'écart expérientiel contre les consoles portables, tandis que l'upscaling IA sur appareil améliore la résolution perçue sous les contraintes de bande passante.

Les téléviseurs et boîtiers de streaming forment la deuxième plus grande cohorte d'appareils, commandant 27 % de revenus grâce à la proposition matériel-zéro-supplémentaire pour les ménages qui possèdent déjà des écrans intelligents. L'intégration d'applications natives dans les systèmes d'exploitation comme LG webOS et Samsung Tizen réduit la friction d'intégration, bien que la latence mouvement-vers-photon doive rester sous 60 ms pour satisfaire les titres riches en action. Les navigateurs PC et clients légers dédiés complètent la matrice d'appareils, fournissant des moniteurs à taux de rafraîchissement élevé aux participants esports. Les capacités évolutives de chaque facteur de forme renforcent la continuité inter-écrans, renforçant la dispersion des dépenses à travers le marché du cloud gaming.

Par type de joueur : Les utilisateurs occasionnels mènent, les utilisateurs passionnés accélèrent

Les joueurs occasionnels détenaient 60,31 % de part en 2024. Le segment s'étend aux expériences puzzle, idle et axées histoire qui tolèrent 80 ms de décalage total et des flux sub-4 Mbps, encourageant les essais sur smartphones budget. Les éditeurs adaptent les entonnoirs d'intégration avec des étapes minimales de création de compte et des sessions d'essai gratuites, capturant de larges démographies en Inde, Brésil et Philippines. L'adoption continue de cette base sous-tend l'expansion volumique du marché du cloud gaming alors que les frictions d'entrée s'effondrent.

Les joueurs passionnés affichent la plus haute prévision TCAC de 46,20 % jusqu'en 2030, signalant un pivot crucial de l'expérimentation prudente vers le remplacement de rig principal. Une fois que les seuils de latence ont chuté dans la bande 20-30 ms dans les centres urbains, les communautés hardcore ont commencé à migrer les matchs classés vers le cloud pendant les voyages ou cycles de rafraîchissement matériel. L'intensité de monétisation s'élargit parce que ces utilisateurs achètent constamment des DLC et s'abonnent aux niveaux premium, élevant l'ARPU de 2-3 fois par rapport aux cohortes occasionnelles. Leur migration élève les exigences pour le débit adaptatif, le mappage de touches personnalisé et le support HDR, pressurisant les fournisseurs de services à itérer les pipelines serveur. À mesure que l'adoption passionnée mûrit, la parité compétitive à travers les types de matériel cimentera davantage la loyauté au sein du marché du cloud gaming.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par modèle économique : Les abonnements remodèlent l'économie

Les niveaux d'abonnement ont capturé 70 % du revenu total en 2024, transformant les ventes irrégulières de jeux en boîte en flux de trésorerie récurrents à haute visibilité qui financent les constructions d'infrastructure. Les plans familiaux et bundles annuels diminuent le désabonnement et augmentent la valeur à vie, fournissant une base stable sur laquelle les opérateurs prévoient la capacité serveur. La prévisibilité permet les réservations GPU en vrac, réduisant les coûts unitaires de 8-12 % par rapport à la tarification spot et améliorant les marges brutes à travers le marché du cloud gaming plus large.

Les approches free-to-play et financées par la publicité augmentent à un TCAC de 41 %, élargissant les entonnoirs dans les géographies sensibles aux prix. La collaboration de PlayerWON avec NVIDIA GeForce NOW exemplifie un échange où les utilisateurs regardent des vidéos récompensées pour déverrouiller des sessions de 30 minutes, tandis que les éditeurs monétisent les impressions supplémentaires [4]PlayerWON, "Ad-Supported Cloud Gaming Partnership," playerwon.com . La monétisation hybride intégrée dans la conception de jeu-battle passes, micro-objets cosmétiques et packs de boost-complète l'abonnement ou les unités publicitaires, créant des revenus stratifiés. L'accès transactionnel à la carte persiste dans les communautés spécialisées exigeant des titres spécifiques sans obligations récurrentes. Les portfolios équilibrés qui combinent plusieurs schémas maximisent la portée et la résilience, soutenant le rythme de croissance du marché du cloud gaming dans des environnements macro volatils.

Analyse géographique

L'Asie-Pacifique détenait 35,81 % des revenus de 2024, menée par la Chine, le Japon et la Corée du Sud où le service 5G couvre plus de 90 % des populations urbaines. Tencent, KT et NTT DOCOMO alignent les pipelines de studios avec des déploiements agressifs de backhaul fibre, permettant une latence sous 25 ms à travers les principales villes. Les offres d'abonnement bundlées cousues dans les forfaits mobiles post-payés accélèrent la conversion d'utilisateurs payants. La régulation du contenu de la Chine pousse les champions locaux à investir dans des clusters GPU propriétaires, isolant le marché régional du cloud gaming des chocs d'approvisionnement externes.

La région Moyen-Orient et Afrique enregistre le TCAC de prévision le plus rapide à 49,92 %, bien que partant d'une base de revenus plus petite. L'agenda numérique Vision 2030 de l'Arabie Saoudite réserve 1 milliard USD pour l'infrastructure esports et streaming, positionnant Riyad comme un nœud régional pour l'edge informatique. Les opérateurs des Émirats arabes unis Etisalat et du ont introduit des passes de cloud gaming à niveaux liées aux politiques de zero-rating, contournant les anxiétés de dépassement de données. Pourtant, au-delà des villes du Conseil de coopération du Golfe, les vitesses de haut débit fixe restent sous le seuil de 25 Mbps qui supporte des flux 1080p stables, soulignant les fractures rurales à l'intérieur du marché du cloud gaming en plein essor.

L'Amérique du Nord et l'Europe affichent des courbes d'adoption matures où la performance de repli 4G reste acceptable, supportant la croissance même en dehors des clusters métro primaires. Le tissu de streaming adossé à Azure de Microsoft atteint des sauts de millisecondes à un chiffre entre les hubs de Chicago et les appareils clients de la côte est, incitant les propriétaires de consoles à traiter l'accès cloud comme un compagnon de voyage plutôt qu'un remplacement complet. Les régulateurs européens poussent la surveillance de neutralité du net sur le découpage réseau, poussant les opérateurs à publier des niveaux SLA de performance transparents. Ces cadres de gouvernance façonnent les modèles de répercussion des coûts et assurent la parité compétitive, soutenant l'adoption supplémentaire à travers les deux continents.

Paysage concurrentiel

Les manœuvres stratégiques se centrent sur l'effet de levier d'actifs. Microsoft intègre Xbox Cloud Gaming avec la capacité GPU Azure et un catalogue interne présentant les franchises Halo et Forza, créant un triple-fossé de PI, calcul et comptes utilisateur. La stratégie de Sony mélange les exclusivités PlayStation Studios avec la technologie Gaikai pour étendre les bibliothèques de rétrocompatibilité sans nouveaux achats d'appareils. Amazon fusionne le modèle d'abonnement par canal de Luna dans Prime, subventionnant l'entrée avec des essais gratuits et des intégrations Twitch qui stimulent la découverte virale.

Les indépendants tels que Shadow et Boosteroid poursuivent l'élasticité, offrant des PC virtuels personnalisables tarifés par niveau de spécification. Les plans Boost et Power de Shadow permettent aux créateurs de louer des rigs classe RTX 3070, diffusant simultanément des jeux et éditant du contenu en direct [3]Shadow, "Boost & Power Plans Launch," shadow.tech . Boosteroid s'associe avec les FAI en Europe de l'Est pour provisionner des micro-nœuds edge, comprimant la latence à 15 ms à l'intérieur de Kiev et Bucarest. Nvidia reste le mastodonte silencieux : GeForce NOW réutilise les déploiements existants de centres de données, et les dépôts de brevet sur la virtualisation GPU renforcent la défendabilité technique que d'autres licencient à un premium. Le risque de consolidation de marché augmente alors que les plus petites tenues dépendent des fermes de rendu en marque blanche revendues par les hyperscalers.

Les opportunités d'espace blanc persistent autour du middleware de rendu hybride qui alloue l'inférence IA aux NPU clients lorsque disponible, réduisant la charge de travail serveur de 20 %. Un autre créneau est l'esports compétitif : les firmes spécialisées promettent des pipelines verre-à-verre sub-20 ms à l'intérieur d'anneaux de ville unique, facturant aux équipes professionnelles des taux d'abonnement premium. Les cas d'usage entreprise - simulations d'entraînement, CAO à distance - représentent un flux de revenus adjacent où les moteurs de jeu sous-tendent les scénarios industriels, étendant la demande totale adressable au-delà du divertissement et élargissant le périmètre fonctionnel du marché du cloud gaming.

Leaders de l'industrie du cloud gaming

-

Nvidia Corporation

-

Microsoft Corporation

-

Sony Group Corporation

-

Tencent Holdings Limited

-

Amazon.com Inc.

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Avril 2025 : Microsoft un déployé des mises à niveau de performance pour Xbox Cloud Gaming sur iPhone et iPad, étendant le temps de jeu moyen de 35 % et améliorant la réactivité.

- Mars 2025 : Tencent, Sony et Square Enix ont investi dans Ubitus pour renforcer les capacités de virtualisation GPU et streaming AR/VR.

- Février 2025 : Le CFO Xbox Tim Stuart un mis en avant les modèles basés sur abonnement et consommation, référençant l'IA générative pour la création de contenu.

- Janvier 2025 : Ericsson un publié une recherche consommateur trouvant un fort abandon post-essai dû aux préoccupations de prix et écarts de performance.

Portée du rapport sur le marché mondial du cloud gaming

Les utilisateurs peuvent s'engager dans des jeux vidéo grâce au cloud gaming en diffusant directement depuis des serveurs distants via internet, éliminant le besoin de télécharger ou installer des jeux sur des appareils locaux. Le marché pour l'étude définit les revenus accumulés des ventes de diverses plateformes de cloud gaming dans le monde.

Le marché du cloud gaming est défini basé sur les revenus générés du type d'appareil utilisé globalement. L'analyse s'appuie sur les insights de marché de la recherche secondaire et des sources primaires, englobant les facteurs clés qui influencent la croissance, incluant les moteurs et contraintes.

Le marché du cloud gaming est segmenté par type (streaming vidéo, streaming de fichiers), par appareil (smartphones, consoles de jeu, PC, appareils mobiles, autres), par type de jeu (joueurs occasionnels, joueurs passionnés, joueurs lifestyle), par géographie (Amérique du Nord [États-Unis, Canada], Europe [Allemagne, Royaume-Uni, France, Italie, Reste de l'Europe], Asie-Pacifique [Chine, Japon, Inde, Reste de l'Asie-Pacifique], Amérique latine, et Moyen-Orient et Afrique). Le rapport offre des prévisions de marché et une taille en valeur (USD) pour tous les segments ci-dessus.

| Streaming vidéo |

| Streaming de fichiers |

| Smartphones |

| Tablettes |

| PC et ordinateurs portables |

| Autres (appareils portables, consoles de jeu) |

| Joueurs occasionnels |

| Joueurs passionnés |

| Joueurs lifestyle |

| Basé sur abonnement |

| Pay-as-you-play |

| Free-to-play et financé par la publicité |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| Amérique du Sud | Brésil |

| Argentine | |

| Reste de l'Amérique du Sud | |

| Europe | Allemagne |

| Royaume-Uni | |

| France | |

| Italie | |

| Espagne | |

| Reste de l'Europe | |

| Asie-Pacifique | Chine |

| Japon | |

| Corée du Sud | |

| Inde | |

| Australie | |

| Nouvelle-Zélande | |

| Reste de l'Asie-Pacifique | |

| Moyen-Orient et Afrique | Émirats arabes unis |

| Arabie Saoudite | |

| Afrique du Sud | |

| Reste du Moyen-Orient et Afrique |

| Par type | Streaming vidéo | |

| Streaming de fichiers | ||

| Par appareil | Smartphones | |

| Tablettes | ||

| PC et ordinateurs portables | ||

| Autres (appareils portables, consoles de jeu) | ||

| Par type de joueur | Joueurs occasionnels | |

| Joueurs passionnés | ||

| Joueurs lifestyle | ||

| Par modèle économique | Basé sur abonnement | |

| Pay-as-you-play | ||

| Free-to-play et financé par la publicité | ||

| Par géographie | Amérique du Nord | États-Unis |

| Canada | ||

| Mexique | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

| Europe | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Italie | ||

| Espagne | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Japon | ||

| Corée du Sud | ||

| Inde | ||

| Australie | ||

| Nouvelle-Zélande | ||

| Reste de l'Asie-Pacifique | ||

| Moyen-Orient et Afrique | Émirats arabes unis | |

| Arabie Saoudite | ||

| Afrique du Sud | ||

| Reste du Moyen-Orient et Afrique | ||

Questions clés auxquelles répond le rapport

Quelle est la taille actuelle du marché du cloud gaming ?

En 2025, la taille du marché du cloud gaming devrait atteindre 5,32 milliards USD.

Qui sont les acteurs clés du marché du cloud gaming ?

Nvidia Corporation, Blacknut, Microsoft Corporation, Numecent Holdings Ltd et Parsec Cloud Inc. (Unity Software Inc.) sont les principales entreprises opérant sur le marché du cloud gaming.

Quelle est la région à croissance la plus rapide du marché du cloud gaming ?

Le Moyen-Orient et l'Afrique devraient croître au TCAC le plus élevé sur la période de prévision (2025-2030).

Quelle région un la plus grande part du marché du cloud gaming ?

En 2025, l'Asie-Pacifique représente la plus grande part de marché du marché du cloud gaming.

Quelles années ce marché du cloud gaming couvre-t-il, et quelle était la taille du marché en 2024 ?

En 2024, la taille du marché du cloud gaming était estimée à 3,13 milliards USD. Le rapport couvre la taille historique du marché du cloud gaming pour les années : 2019, 2020, 2021, 2022, 2023 et 2024. Le rapport prévoit également la taille du marché du cloud gaming pour les années : 2025, 2026, 2027, 2028, 2029 et 2030.

Dernière mise à jour de la page le: