Taille et part du marché des services d'imagerie diagnostique au Japon

Analyse du marché des services d'imagerie diagnostique au Japon par Mordor Intelligence

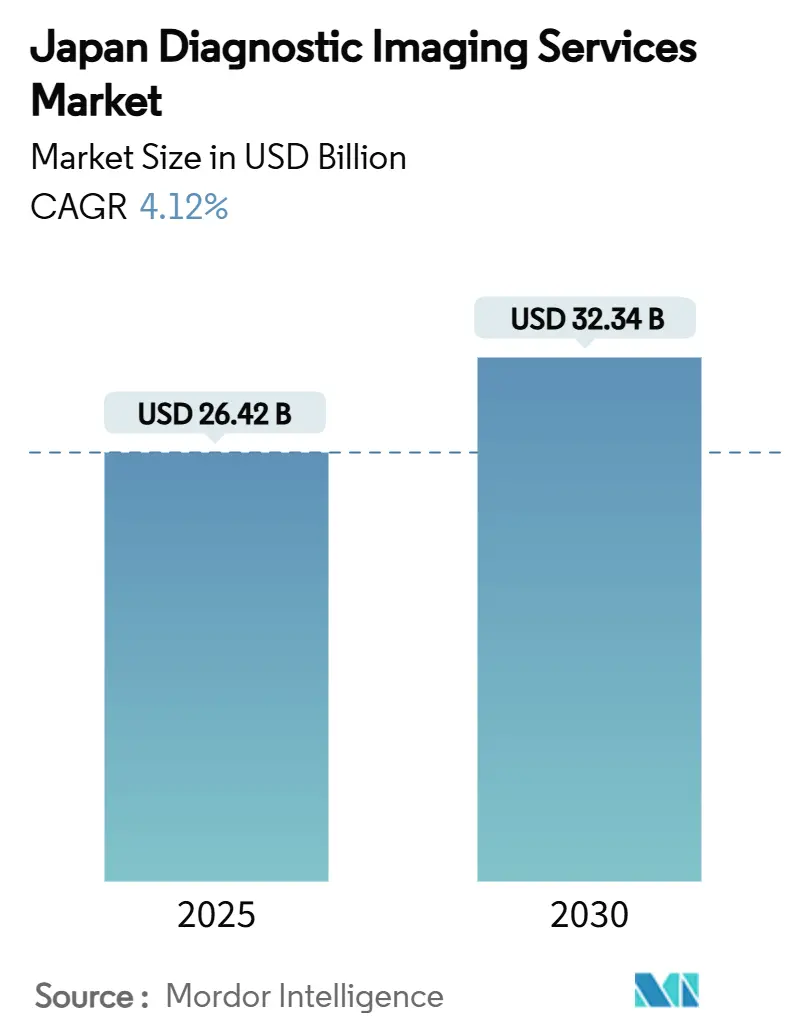

La taille du marché des services d'imagerie diagnostique au Japon est estimée à 26,42 milliards USD en 2025, et devrait atteindre 32,34 milliards USD d'ici 2030, à un TCAC de 4,12 % au cours de la période de prévision (2025-2030). La trajectoire ascendante est propulsée par la structure démographique super-âgée du pays, la diffusion rapide de l'intelligence artificielle dans les flux de travail d'imagerie, et les dépenses d'investissement constantes pour les mises à niveau de modalités malgré les contraintes budgétaires hospitalières. La croissance constante des volumes dans la radiographie, la TDM, l'IRM, l'échographie et l'imagerie nucléaire compense les pénuries de main-d'œuvre en encourageant les technologies d'amélioration de l'efficacité telles que les algorithmes de triage et les rapports structurés. L'échographie portable et la radiographie à détecteur plan (FPD) élargissent l'accès dans les petites installations, tandis que les centres de téléradiologie réduisent les écarts urbain-rural. L'effet combiné est que le marché des services d'imagerie diagnostique au Japon opère maintenant au carrefour de la pression démographique et de la transformation numérique, créant des opportunités parallèles pour les fournisseurs d'équipements, les développeurs de logiciels et les prestataires de services prêts à adopter des modèles de soins basés sur les résultats.

Points clés du rapport

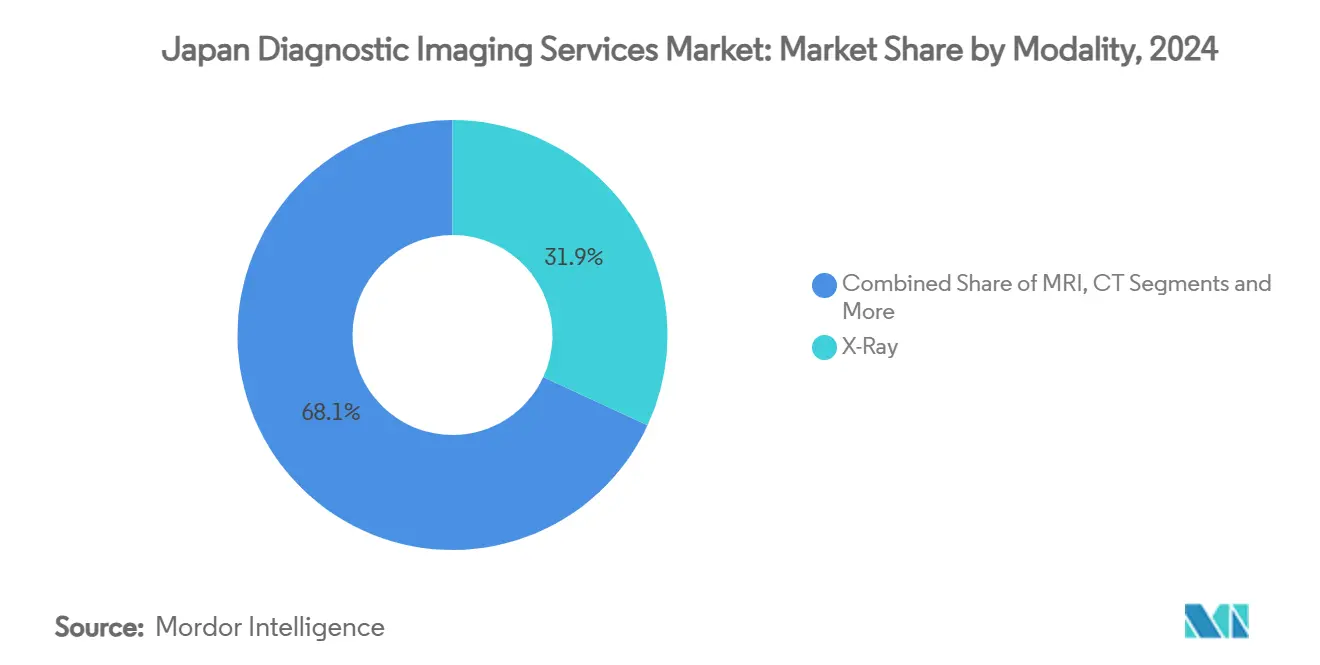

- Par modalité, les services de radiographie ont mené avec 31,86 % de part de revenus en 2024 ; l'échographie devrait croître à un TCAC de 5,16 % jusqu'en 2030.

- Par application, l'oncologie un représenté 25,12 % des revenus du marché en 2024 ; les applications cardiologiques devraient enregistrer un TCAC de 5,69 % jusqu'en 2030.

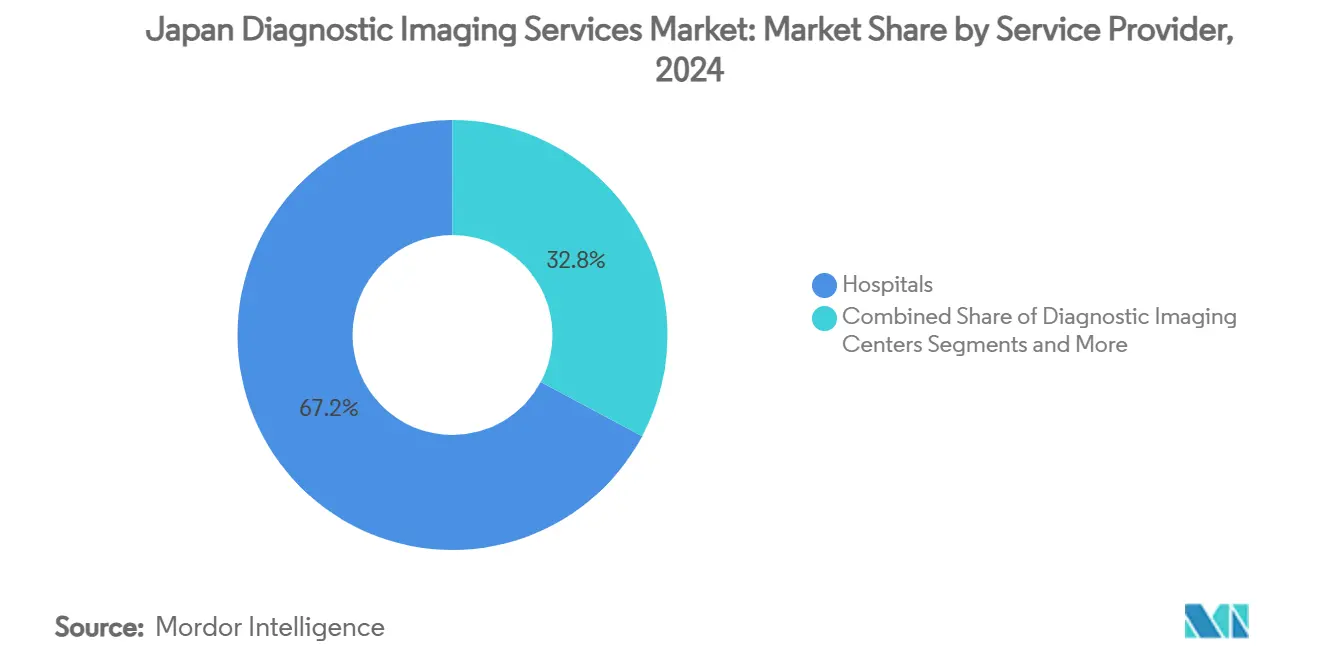

- Par prestataire de services, les hôpitaux détenaient 67,16 % de la part du marché des services d'imagerie diagnostique au Japon en 2024 ; les centres d'imagerie diagnostique devraient s'étendre à un TCAC de 4,91 % sur la même période

Tendances et analyses du marché des services d'imagerie diagnostique au Japon

Analyse de l'impact des facteurs moteurs

| Facteur moteur | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Expansion rapide des procédures d'imagerie remboursées par IA | +0.8% | National, concentré dans les centres urbains | Moyen terme (2-4 ans) |

| Remplacement accéléré des unités analogiques vieillissantes par des systèmes radiographiques DR/FPD | +0.6% | National, priorité dans les installations rurales | Court terme (≤ 2 ans) |

| Stimulation gouvernementale pour les centres de téléradiologie ruraux | +0.4% | Préfectures rurales, focus région Tohoku | Moyen terme (2-4 ans) |

| Charge de travail croissante des maladies chroniques dans les préfectures super-âgées | +0.9% | Préfectures rurales, Akita, Shimane en tête | Long terme (≥ 4 ans) |

| Financement des fournisseurs et modèles économiques de paiement par examen | +0.3% | Hôpitaux de moins de 100 lits à l'échelle nationale | Court terme (≤ 2 ans) |

| Augmentation de la demande d'imagerie pré-thérapeutique dans les centres de faisceaux de protons et CAR-T | +0.2% | Grandes zones métropolitaines | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Expansion rapide des procédures d'imagerie remboursées par IA

La réforme de remboursement du Japon de 2024 couvrant les outils de détection assistée par ordinateur (CAD) un transformé l'économie de l'imagerie en neutralisant les coûts d'adoption pour les hôpitaux et centres d'imagerie. Les premiers adopteurs rapportent des temps de lecture 30 % plus rapides et une sensibilité de détection des lésions plus élevée, permettant aux installations de traiter plus d'études sans augmenter l'effectif de radiologues.[1]Source: Masashi Misawa et al., "Implementation of Artificial Intelligence in Colonoscopy Practice in Japan," JMA Journal, JMAJ.JP La politique profite particulièrement aux programmes de mammographie, TDM thoracique et endoscopie gastro-intestinale à haut volume où les gains de débit se traduisent en revenus directs. L'intégration transparente PACS et le déploiement cloud permettent une mise à l'échelle rapide entre institutions, positionnant les premiers entrants pour consolider les réseaux de référence. Alors que des modalités supplémentaires sécurisent la couverture, le marché des services d'imagerie diagnostique au Japon devrait enregistrer un déploiement accéléré de l'IA, renforçant les gains de productivité tout en améliorant la standardisation diagnostique.

Remplacement accéléré des unités analogiques vieillissantes par des systèmes radiographiques DR/FPD

Plus de 60 % des hôpitaux ruraux utilisaient encore des unités de radiographie à cassettes en 2024, incitant une poussée nationale vers les systèmes FPD qui réduisent la dose de radiation jusqu'à 36 % et augmentent le débit d'examen de 25 %.[2]Source: Hiroki Kawashima et al., "Radiation Dose Considerations in Numérique Radiography with an Anti-Scatter Grid," PubMed, NCBI.NLM.NIH.GOV Les subventions gouvernementales et le financement soutenu par les fournisseurs atténuent les besoins en capital initial, particulièrement pour les installations de moins de 100 lits qui font face à des budgets serrés. La disponibilité rapide des images raccourcit les temps d'attente des patients, tandis que les réglages d'exposition automatisés améliorent la cohérence des images, allégeant la charge de travail des radiologues. La vague de modernisation élargit la base d'équipements adressable pour les fabricants et soutient des revenus de contrats de service stables, renforçant l'évolution du marché des services d'imagerie diagnostique au Japon vers des flux de travail entièrement numériques.

Stimulation gouvernementale pour les centres de téléradiologie ruraux

Un financement dédié un établi six réseaux régionaux en étoile qui acheminent les études des petites cliniques vers les spécialistes métropolitains en temps réel. Chaque centre dessert plusieurs sites périphériques dans un rayon de 50 km, tirant parti de la fibre haut débit et des protocoles DICOM standardisés. Les cas d'urgence TDM reçoivent maintenant des lectures d'experts en 15 minutes au lieu d'une nuit, améliorant directement les résultats d'AVC et de trauma. La durabilité dépend d'accords de niveau de service robustes, de procédures d'assurance qualité des images et d'horaires de personnel coordonnés. Les pilotes réussis devraient déclencher une expansion par copie-colle, accordant aux communautés rurales un accès fiable aux diagnostics avancés et augmentant l'utilisation dans le marché des services d'imagerie diagnostique au Japon.

Charge de travail croissante des maladies chroniques dans les préfectures super-âgées

Les adultes âgés représentent 70 % des volumes d'imagerie dans les préfectures où les ratios de vieillissement dépassent 35 %. La multimorbidité entraîne une imagerie sérielle pour les conditions cardiovasculaires, oncologiques et musculo-squelettiques, créant une demande prévisible qui soutient l'investissement dans les suites multi-modalités. Les petits hôpitaux introduisent des protocoles axés sur la gériatrie incorporant la TDM à faible dose et l'IRM abrégée pour minimiser le stress des patients. Le regroupement des maladies chroniques renforce ainsi une base de revenus stable et basée sur le volume qui soutient l'expansion à long terme du marché des services d'imagerie diagnostique au Japon.

Analyse de l'impact des contraintes

| Contrainte | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Pénuries croissantes de physiciens et radiologues limitant l'utilisation des scanners | -1.2% | National, aigu dans les zones rurales | Long terme (≥ 4 ans) |

| Cycles d'approbation PMDA longs pour les algorithmes SaMD/IA | -0.4% | Impact réglementaire national | Moyen terme (2-4 ans) |

| Coût total de possession élevé pour TDM multi-coupes et IRM 3T dans les hôpitaux de moins de 100 lits | -0.6% | Installations rurales et suburbaines | Court terme (≤ 2 ans) |

| Anxiété publique croissante concernant la dose de radiation cumulative | -0.3% | National, sensibilité post-Fukushima | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Pénuries croissantes de physiciens et radiologues limitant l'utilisation des scanners

Seulement 8 610 radiologues sont disponibles à l'échelle nationale, bien en deçà de la demande, avec une attrition qui s'élève maintenant à 3 % annuellement.[3]Source: "Radiologists in Japan are Scanning the Horizon," Nature, NATURE.COM Les lacunes de personnel forcent de nombreux scanners à rester inactifs pendant les soirées et week-ends, plafonnant le débit à 60 % de la capacité potentielle dans certaines préfectures. La pénurie ralentit également le déploiement de modalités avancées qui nécessitent une expertise sous-spécialisée, tempérant ainsi le rythme d'expansion du marché des services d'imagerie diagnostique au Japon. Les outils de triage IA allègent mais n'éliminent pas la contrainte, car les lectures finales nécessitent encore des médecins certifiés.

Cycles d'approbation PMDA longs pour les algorithmes SaMD/IA

Le cadre réglementaire de l'Agence des produits pharmaceutiques et dispositifs médicaux pour les logiciels en tant que dispositifs médicaux crée des délais d'approbation qui traînent derrière les cycles de développement technologique rapide de l'IA. Bien que l'Agence des produits pharmaceutiques et dispositifs médicaux du Japon ait modernisé son cadre, les algorithmes adaptatifs complexes font encore face à des délais d'évaluation de 12 à 18 mois. Le retard ralentit l'accès aux systèmes de support diagnostique de pointe, forçant les prestataires à s'appuyer sur des logiciels existants. Les retards d'approbation forcent les prestataires de soins de santé à s'appuyer sur des méthodes diagnostiques existantes tandis que les solutions IA avancées restent en examen réglementaire, limitant les gains d'efficacité potentiels et les avantages concurrentiels.

Analyse par segment

Par modalité : Domination de la radiographie au milieu de l'innovation échographique

La radiographie un conservé 31,86 % de la part du marché des services d'imagerie diagnostique au Japon en 2024, générant des revenus stables à partir d'études thoraciques, squelettiques et abdominales de routine. Les systèmes FPD portables pénètrent maintenant les services d'urgence et les maisons de soins, augmentant les comptes d'examens quotidiens et réduisant les besoins de transfert de patients. En parallèle, la taille du marché des services d'imagerie diagnostique au Japon pour l'échographie devrait s'étendre vigoureusement alors que les plateformes de série Compact 5000 permettent des évaluations de cardiologie, d'obstétrique et de soins au chevet du patient.

Le TCAC de 5,16 % de l'échographie est davantage soutenu par les modules IA qui automatisent la fraction d'éjection ventriculaire gauche et la classification des nodules thyroïdiens, libérant les cliniciens pour se concentrer sur les découvertes complexes. La TDM et l'IRM restent indispensables pour la stadification oncologique et les bilans neurologiques, mais leur croissance est modérée par les plafonds de prix et les limites de personnel. L'imagerie nucléaire bénéficie de l'acquisition par GE HealthCare de la participation restante dans Nihon Medi-Physics, qui sécurise l'approvisionnement national en radio-isotopes et sauvegarde la continuité pour les protocoles SPECT de cardiologie et PET d'oncologie.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par application : Le leadership en oncologie stimule la croissance en cardiologie

L'oncologie un généré 25,12 % des revenus de 2024, confirmant son rôle en tant que cluster d'applications leader dans le marché des services d'imagerie diagnostique au Japon. Les flux de travail multi-modaux couvrent la TDM à faible dose pour le dépistage du cancer du poumon, l'IRM pour la stadification prostatique, et la TEP-TDM pour le suivi thérapeutique. Les incitations de remboursement complémentaires assurent un débit soutenu et un mix payeur stable, ancrant l'investissement dans les scanners hybrides.

La cardiologie, progressant à un TCAC de 5,69 %, est propulsée par les programmes croissants de détection d'arythmie et l'adoption de l'angiographie TDM coronarienne. La quantification de plaque activée par IA ajoute de la valeur clinique et raccourcit les cycles de rapport, rendant l'imagerie cardiaque avancée commercialement viable pour les prestataires communautaires. La neurologie, l'orthopédie et la gastroentérologie suivent de près, soutenues par la prévalence de maladies liées au vieillissement et les mandats de dépistage périodique qui renforcent collectivement la résilience à long terme du marché des services d'imagerie diagnostique au Japon.

Par prestataire de services : La domination hospitalière se déplace vers les centres spécialisés

Les hôpitaux ont contribué 67,16 % de la valeur du marché en 2024, capitalisant sur des portefeuilles de modalités complets et des voies de soins intégrées. Les centres académiques de Tokyo et Osaka manient des subventions de recherche et une profondeur de spécialistes pour introduire des protocoles de pointe, établissant des références de performance pour les institutions plus petites. Néanmoins, la taille du marché des services d'imagerie diagnostique au Japon capturée par les centres d'imagerie indépendants grimpe, car les opérations à haut débit réduisent les coûts par examen et offrent un délai d'exécution rapide qui plaît aux médecins auto-référents.

Les centres tirent parti des heures étendues, des listes de travail priorisées par IA, et des applications de planification conviviales pour gagner des parts des départements ambulatoires encombrés. Les cliniques et centres spécialisés répondent aux exigences de niche telles que l'IRM musculo-squelettique pour les blessures sportives ou l'échographie obstétrique pour les soins de maternité, complétant un écosystème de prestataires diversifié qui canalise le choix des patients à travers le marché des services d'imagerie diagnostique au Japon.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Analyse géographique

Tokyo, Kanagawa et Osaka représentent collectivement une portion significative du marché des services d'imagerie diagnostique au Japon, reflétant des clusters hospitaliers denses, des sous-spécialistes abondants, et des revenus disponibles plus élevés. Les prestataires urbains adoptent routinièrement plus tôt le support de décision IA et investissent dans des intégrations PACS-RIS multi-couches, créant un écart technologique avec les régions périphériques. Les préfectures rurales, notamment Akita où les résidents âgés de 65 ans et plus constituent 39 %, font face à une disponibilité limitée de scanners et des files d'attente de rendez-vous plus longues, accélérant la dépendance à la télémédecine.

Les centres de téléradiologie financés par le gouvernement ont démontré une réduction de 25 % des temps de retour de rapport dans les municipalités pilotes, comblant les écarts d'accès tout en stimulant des volumes supplémentaires dans les sites locaux. Les camionnettes de TDM mobile et de mammographie étendent davantage la portée, permettant des dépistages annuels dans les communautés montagneuses où la densité hospitalière est faible. L'asymétrie d'utilisation géographique devrait se réduire progressivement alors que la connectivité fibre s'élargit et que les plateformes IA natives cloud facilitent la lecture centralisée à travers le marché des services d'imagerie diagnostique au Japon.

Les hôpitaux universitaires dans les zones métropolitaines fonctionnent comme des aimants de référence, attirant des cas complexes d'oncologie, de cardiologie et de neurologie des préfectures voisines. La migration des patients souligne le besoin d'archives d'imagerie interopérables qui accompagnent les individus à travers les paramètres de soins, une tendance qui encourage les fournisseurs à offrir des archives neutres au fournisseur (VNA) avec mappage national d'ID patient. Alors que la pression démographique s'intensifie, les autorités régionales collaborent avec l'industrie pour lancer des programmes de renforcement des capacités pour les radiographes et technologues en médecine nucléaire, s'assurant que les expansions de modalités se traduisent en heures de numérisation réalisées plutôt qu'en actifs inactifs. La dynamique combinée de leadership urbain et de rattrapage rural façonnera l'évolution spatiale du marché des services d'imagerie diagnostique au Japon au cours de la prochaine décennie.

Paysage concurrentiel

L'industrie des services d'imagerie diagnostique au Japon présente une concentration modérée, avec les hôpitaux universitaires de tête, les centres publics de cancérologie, et les corporations médicales métropolitaines ancrant le leadership du marché. Ces entités se différencient par l'expertise sous-spécialisée, les essais cliniques actifs, et le déploiement précoce de TDM à comptage de photons ou IRM 7 T. Les hôpitaux communautaires de taille moyenne défendent leur part en regroupant l'imagerie avec des programmes de gestion des soins chroniques et en tirant parti du financement des fournisseurs pour passer à des systèmes TDM 80-coupes sans tension de capital.

Les partenariats technologiques émergent comme des différenciateurs décisifs. Plusieurs prestataires ont signé des accords de services gérés pluriannuels par lesquels les fabricants d'équipements fournissent des scanners, des services de cycle de vie, et des suites IA basées sur le cloud sous une tarification liée aux résultats. Les premiers adopteurs d'IA rapportent un débit 10-15 % plus élevé et un écart-type amélioré du délai d'exécution des rapports, un avantage opérationnel qui aide à attirer les cliniciens référents. Pendant ce temps, les startups IA étrangères doivent naviguer les délais d'enregistrement PMDA, les incitant à s'associer avec des distributeurs domestiques pour une entrée commerciale plus rapide.

La clarté de remboursement pour les lectures assistées par IA un énergisé les fournisseurs de logiciels domestiques, beaucoup issus de laboratoires académiques, pour se concentrer sur des algorithmes de niche tels que la détection de lésions d'endoscopie gastrique ou la cartographie du cartilage IRM orthopédique. L'interaction des acteurs établis et des nouveaux entrants continue de remodeler les contours concurrentiels, mais la demande croissante assure une marge de manœuvre suffisante pour les deux groupes. Dans l'ensemble, le marché des services d'imagerie diagnostique au Japon récompense l'échelle, la maturité numérique et l'innovation collaborative, préparant le terrain pour une rivalité soutenue axée sur la fourniture de soins basés sur la valeur.

Leaders de l'industrie des services d'imagerie diagnostique au Japon

-

Hôpital universitaire de Tokyo

-

Hôpital international Saint-Luc

-

Hôpital universitaire Keio

-

Hôpital universitaire d'Osaka

-

Hôpital universitaire Juntendo

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Mai 2025 : Le gouvernement du Japon un fourni six ambulances, un scanner TDM pour l'hôpital CWM, et des équipements médicaux supplémentaires au ministère de la Santé.

- Mai 2024 : Un nouveau scanner TDM financé par le Programme de développement social et économique du Japon un été installé à l'Hôpital national de Bichkek.

- Mai 2024 : Le Japon un donné des machines à rayons X numériques et des équipements de santé connexes d'une valeur d'environ 600 millions JPY (4,4 millions USD) à l'Hôpital central de Vila et autres installations.

Portée du rapport du marché des services d'imagerie diagnostique au Japon

Selon la portée du rapport, le marché de l'imagerie diagnostique couvre une large gamme de dispositifs médicaux utilisés à des fins diagnostiques. Dans le rapport, une analyse détaillée du marché de l'imagerie diagnostique au Japon est fournie. Le marché est segmenté par modalité (IRM, tomodensitométrie, échographie, radiographie, imagerie nucléaire, fluoroscopie et mammographie), application (cardiologie, oncologie, neurologie, orthopédie, gastroentérologie, gynécologie et autres applications), et utilisateur final (hôpitaux, centres de diagnostic et autres). Le rapport offre la valeur (en millions USD) pour les segments ci-dessus.

| IRM |

| TDM |

| Échographie |

| Radiographie |

| Imagerie nucléaire |

| Fluoroscopie |

| Mammographie |

| Cardiologie |

| Oncologie |

| Neurologie |

| Orthopédie |

| Gastroentérologie |

| Gynécologie |

| Autres applications |

| Hôpitaux |

| Centres d'imagerie diagnostique |

| Cliniques et centres spécialisés |

| Autres |

| Par modalité | IRM |

| TDM | |

| Échographie | |

| Radiographie | |

| Imagerie nucléaire | |

| Fluoroscopie | |

| Mammographie | |

| Par application | Cardiologie |

| Oncologie | |

| Neurologie | |

| Orthopédie | |

| Gastroentérologie | |

| Gynécologie | |

| Autres applications | |

| Par prestataire de services | Hôpitaux |

| Centres d'imagerie diagnostique | |

| Cliniques et centres spécialisés | |

| Autres |

Questions clés répondues dans le rapport

Quelle est la taille actuelle du marché des services d'imagerie diagnostique au Japon ?

Le marché un généré 26,42 milliards USD en 2025 et devrait atteindre 32,34 milliards USD d'ici 2030.

Quelle modalité d'imagerie mène le marché des services d'imagerie diagnostique au Japon ?

La radiographie reste la plus grande modalité avec 31,86 % de part de revenus en 2024.

Pourquoi l'échographie croît-elle le plus rapidement dans le mix de modalités ?

Les plateformes portables et les outils de mesure activés par IA étendent l'utilisation au point de soins, soutenant un TCAC de 5,16 % jusqu'en 2030.

Quel rôle joue la politique gouvernementale dans la croissance du marché ?

Le remboursement pour les lectures assistées par IA et les subventions pour les centres de téléradiologie accélèrent l'adoption technologique et étendent l'accès, stimulant la croissance globale du marché.

Quel segment d'application montre le plus haut potentiel de croissance ?

L'imagerie cardiologique devrait augmenter à un TCAC de 5,69 %, tirée par les programmes de soins préventifs et les protocoles TDM cardiaque avancés.

Dernière mise à jour de la page le: