Analyse du marché de loxyde de calcium

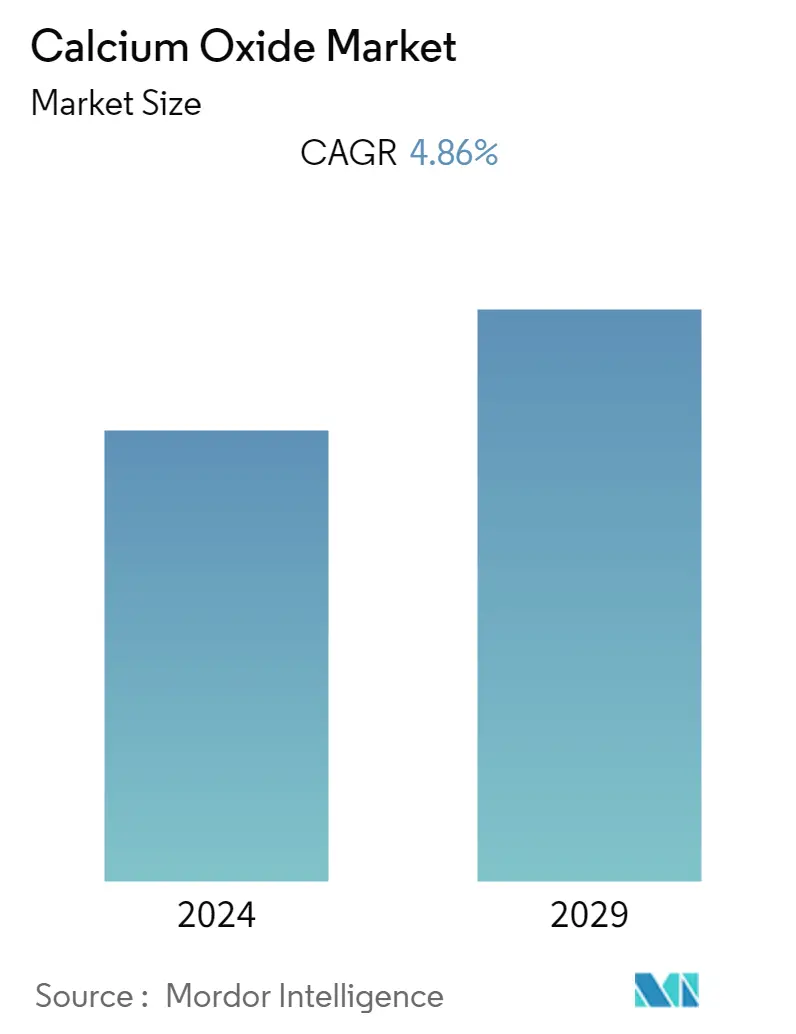

La taille du marché de loxyde de calcium devrait passer de 51,89 millions de tonnes métriques en 2023 à 65,78 millions de tonnes métriques dici 2028, avec un TCAC de 4,86 % au cours de la période de prévision (2023-2028).

Le marché étudié a été impacté négativement par lépidémie de COVID-19 en 2020. Cependant, en 2021 et 2022, le marché a montré des signes de reprise.

- La demande de lindustrie sidérurgique renforce la demande de chaux sur le marché. Lutilisation émergente de la chaux dans les fours à arc électrique, les convertisseurs AOD et les poches de raffinage stimule la demande doxyde de calcium dans la fabrication de lacier. La sidérurgie l'utilise comme agent purifiant pour éliminer les impuretés et éliminer le soufre et le phosphore.

- L'oxyde de calcium a un impact dangereux sur la santé. Il réagit vigoureusement avec l'eau, entraînant une grave irritation lorsqu'il est inhalé ou au contact de la peau et des yeux. De plus, dans des cas extrêmes, lexposition à la chaux vive peut provoquer des douleurs abdominales, des vomissements et des nausées. Lorsqu'il réagit avec l'eau, il peut libérer suffisamment de chaleur pour enflammer des matériaux combustibles. Par conséquent, leur production doit être soigneusement observée et conforme à diverses réglementations environnementales, qui peuvent constituer un facteur restrictif sur le marché.

- La demande croissante pour lindustrie des biocarburants devrait offrir une opportunité pour le marché de loxyde de calcium. Cela devrait avoir un impact sur lutilisation accrue de loxyde de calcium comme catalyseur hétérogène solide pour la préparation de biodiesel à partir dhuile de palme.

Tendances du marché de loxyde de calcium

Demande croissante de lindustrie métallurgique

- La capacité de loxyde de calcium à réagir avec les silicates et dautres matériaux pour former des solutions le rend applicable à de nombreux procédés. Les fabricants des industries sidérurgique et métallurgique sont les principaux consommateurs doxyde de calcium, car ils lutilisent pour fondre et purifier dautres métaux.

- Dans la fabrication de lacier, loxyde de calcium est utilisé comme agent de clinker pour éliminer les impuretés des pièces métalliques. L'ajout d'oxyde de calcium est nécessaire pour les fours à arc électrique, les convertisseurs AOD et les poches de raffinage. Il comprend d'autres utilités dans l'industrie métallurgique comme protecteur contre la corrosion et comme neutralisant d'acides. De plus, l'oxyde de calcium est également utilisé pour produire du cuivre, du plomb, du zinc, de l'argent, du nickel, de l'or, de l'uranium, etc., afin de séparer les impuretés par flottation de différents sels métalliques.

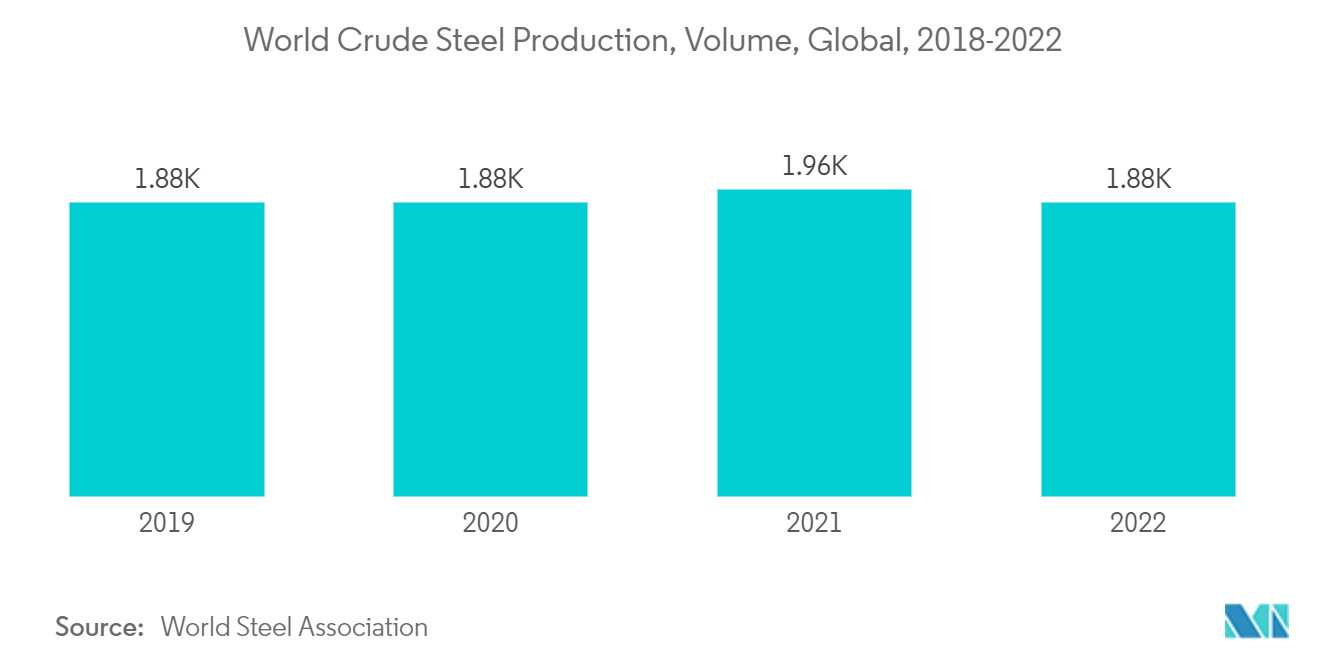

- Lindustrie sidérurgique est lun des moteurs de la croissance industrielle moderne, et la production dacier a connu une croissance constante au cours de la dernière décennie. Selon la World Steel Association, la production mondiale dacier brut était de 140,7 millions de tonnes (Mt) en décembre 2022. Cependant, en 2023, elle devrait encore enregistrer un taux de croissance positif, stimulant ainsi le marché actuellement étudié.

- LAsie-Pacifique est lun des principaux consommateurs doxyde de calcium, dominé par la Chine. LAmérique du Nord, dominée par les États-Unis, occupe également une position importante sur le marché. Aux États-Unis, l'industrie métallurgique est considérée comme la principale application du marché de l'oxyde de calcium, où il est utilisé comme fondant dans les fours sidérurgiques. Environ 35 % de loxyde de calcium produit aux États-Unis est utilisé pour des applications métallurgiques.

- Tous les facteurs ci-dessus devraient stimuler le marché mondial au cours de la période de prévision.

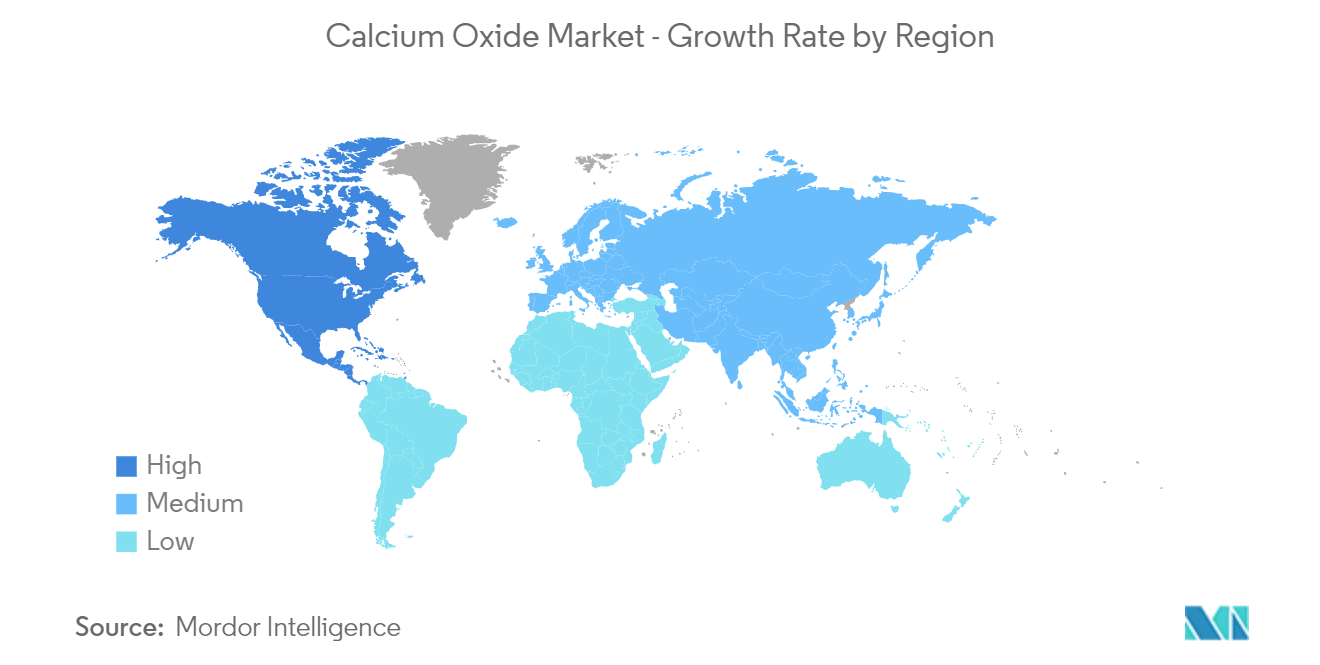

La région Amérique du Nord dominera le marché

- LAmérique du Nord devrait dominer le marché mondial de loxyde de calcium au cours de la période de prévision.

- Les États-Unis sont le quatrième producteur mondial d'acier brut, avec plus de 100 usines de production dans le pays.

- L'oxyde de calcium est un matériau polyvalent dans la construction de bâtiments. Il peut être utilisé dans la construction de systèmes de maçonnerie comme composant de mortier. Les systèmes de plâtre extérieurs (stuc) et intérieurs peuvent également contenir de l'oxyde de calcium. En tant qu'additif dans l'asphalte, l'oxyde de calcium améliore la cohésion de l'asphalte, réduit le décapage et retarde le processus de vieillissement.

- Les États-Unis disposent dun secteur de la construction colossal, avec plus de 7,6 millions demployés. Selon le US Census Bureau, en 2022, la valeur de la construction était de 1792,9 milliards de dollars, soit une augmentation de 10,2 % (0,8 %) par rapport aux 1626,4 milliards de dollars dépensés en 2021.

- En outre, selon d'autres statistiques générées par le US Census Bureau, la valeur annuelle des nouvelles constructions aux États-Unis représentait 1 657,59 milliards de dollars en 2022, contre 1 499,82 milliards de dollars en 2021. De plus, la construction résidentielle annuelle aux États-Unis était de 1 499,82 milliards de dollars. évaluée à 849 164 millions de dollars en 2022, contre 740 645 millions de dollars en 2021. La valeur annuelle des constructions non résidentielles mises en place dans le pays a été évaluée à 808 427 millions de dollars en 2022, contre 759 177 millions de dollars en 2021, diminuant ainsi la consommation du marché étudié à court terme.

- La construction commerciale devrait également augmenter, avec une augmentation des dépenses de consommation et des investissements gouvernementaux dans le tourisme, les immeubles de bureaux et les espaces de vente au détail.

- Le secteur de la construction est l'épine dorsale de l'économie mexicaine. Au cours des cinq dernières décennies, le Mexique sest urbanisé plus rapidement que la plupart des pays de lOCDE (Organisation de coopération et de développement économiques). L'urbanisation croissante et les niveaux de revenus publics alimentent la demande de construction du pays.

- Les organismes gouvernementaux sont responsables de la plupart des fonds (environ 68 %) alloués au secteur du logement au Mexique. Les agences gouvernementales, telles que la CONAVI (Commission nationale du logement), INFONAVIT, FOVISSSTE et CFE, soutiennent la croissance du secteur de la construction de logements dans le pays.

- Tous les facteurs ci-dessus devraient stimuler la demande de catalyseurs polyoléfiniques, comme loxyde de calcium, au cours de la période de prévision.

Aperçu du marché de l'oxyde de calcium

Le marché de loxyde de calcium est en grande partie fragmenté. Les principaux acteurs du marché de loxyde de calcium comprennent Carmeuse, Graymont, Lhoist, Mississippi Lime et Minerals Technologies.

Leaders du marché de loxyde de calcium

Graymont Limited

Carmeuse

Lhoist

Minerals Technologies Inc.

Mississippi Lime

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché de loxyde de calcium

- Mars 2023: Mississippi Lime a obtenu la certification pour garantir que toutes ses opérations de qualité alimentaire répondent aux normes FSSC 22000, un système de gestion de la sécurité alimentaire reconnu par la Global Food Safety Initiative (GFSI). Cette décision stimulera la demande de produits de l'entreprise en oxydes et hydroxydes de calcium de qualité alimentaire.

- Juin 2022 : Graymont annonce investir sur le marché australien pour produire de l'oxyde de calcium pour un coût de plus de 50 millions AUD (~ 33,53 millions USD). Cette décision renforcera la position de l'entreprise sur le continent australien.

Segmentation de lindustrie de loxyde de calcium

L'oxyde de calcium, également connu sous le nom de chaux vive, se compose principalement d'oxydes de calcium et de magnésium. La chaux vive est disponible en plusieurs tailles - allant de la chaux en morceaux et en galets à la chaux granulaire et pulvérisée. Le marché de loxyde de calcium est segmenté par secteur dactivité et par géographie. Par industrie dutilisateur final, le marché est segmenté en industries métallurgiques, de construction, dengrais et de produits chimiques, de pâtes et papiers, de produits réfractaires et autres industries dutilisateurs finaux. Le rapport couvre également la taille du marché et les prévisions du marché de loxyde de calcium dans 15 pays répartis dans les principales régions. Le rapport propose la taille du marché et les prévisions du marché de loxyde de calcium en volume (tonnes) pour tous les segments ci-dessus.

| Métallurgique |

| Construction |

| Engrais et produits chimiques |

| Pâtes et papiers |

| Réfractaire |

| Autres industries utilisatrices finales (caoutchouc, aliments et boissons, etc.) |

| Asie-Pacifique | Chine |

| Inde | |

| Japon | |

| Corée du Sud | |

| Reste de l'Asie-Pacifique | |

| Amérique du Nord | États-Unis |

| Mexique | |

| Canada | |

| L'Europe | Allemagne |

| Royaume-Uni | |

| Italie | |

| France | |

| Le reste de l'Europe | |

| Amérique du Sud | Brésil |

| Argentine | |

| Reste de l'Amérique du Sud | |

| Moyen-Orient et Afrique | Arabie Saoudite |

| Afrique du Sud | |

| Reste du Moyen-Orient et Afrique |

| Industrie des utilisateurs finaux | Métallurgique | |

| Construction | ||

| Engrais et produits chimiques | ||

| Pâtes et papiers | ||

| Réfractaire | ||

| Autres industries utilisatrices finales (caoutchouc, aliments et boissons, etc.) | ||

| Géographie | Asie-Pacifique | Chine |

| Inde | ||

| Japon | ||

| Corée du Sud | ||

| Reste de l'Asie-Pacifique | ||

| Amérique du Nord | États-Unis | |

| Mexique | ||

| Canada | ||

| L'Europe | Allemagne | |

| Royaume-Uni | ||

| Italie | ||

| France | ||

| Le reste de l'Europe | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

| Moyen-Orient et Afrique | Arabie Saoudite | |

| Afrique du Sud | ||

| Reste du Moyen-Orient et Afrique | ||

FAQ sur les études de marché sur loxyde de calcium

Quelle est la taille actuelle du marché de loxyde de calcium ?

Le marché de loxyde de calcium devrait enregistrer un TCAC de 4,86 % au cours de la période de prévision (2024-2029)

Qui sont les principaux acteurs du marché de loxyde de calcium ?

Graymont Limited, Carmeuse, Lhoist, Minerals Technologies Inc., Mississippi Lime sont les principales sociétés opérant sur le marché de loxyde de calcium.

Quelle est la région qui connaît la croissance la plus rapide sur le marché de loxyde de calcium ?

On estime que lAmérique du Nord connaîtra la croissance au TCAC le plus élevé au cours de la période de prévision (2024-2029).

Quelle région détient la plus grande part du marché de loxyde de calcium ?

En 2024, lAmérique du Nord représente la plus grande part de marché sur le marché de loxyde de calcium.

Quelles années couvre ce marché de loxyde de calcium ?

Le rapport couvre la taille historique du marché du marché de loxyde de calcium pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché de loxyde de calcium pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Dernière mise à jour de la page le:

Rapport sur l'industrie de l'oxyde de calcium

Statistiques sur la part de marché, la taille et le taux de croissance des revenus de loxyde de calcium 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse de loxyde de calcium comprend des perspectives de prévision du marché pour 2024 à 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.