Analyse du marché du stéarate de calcium

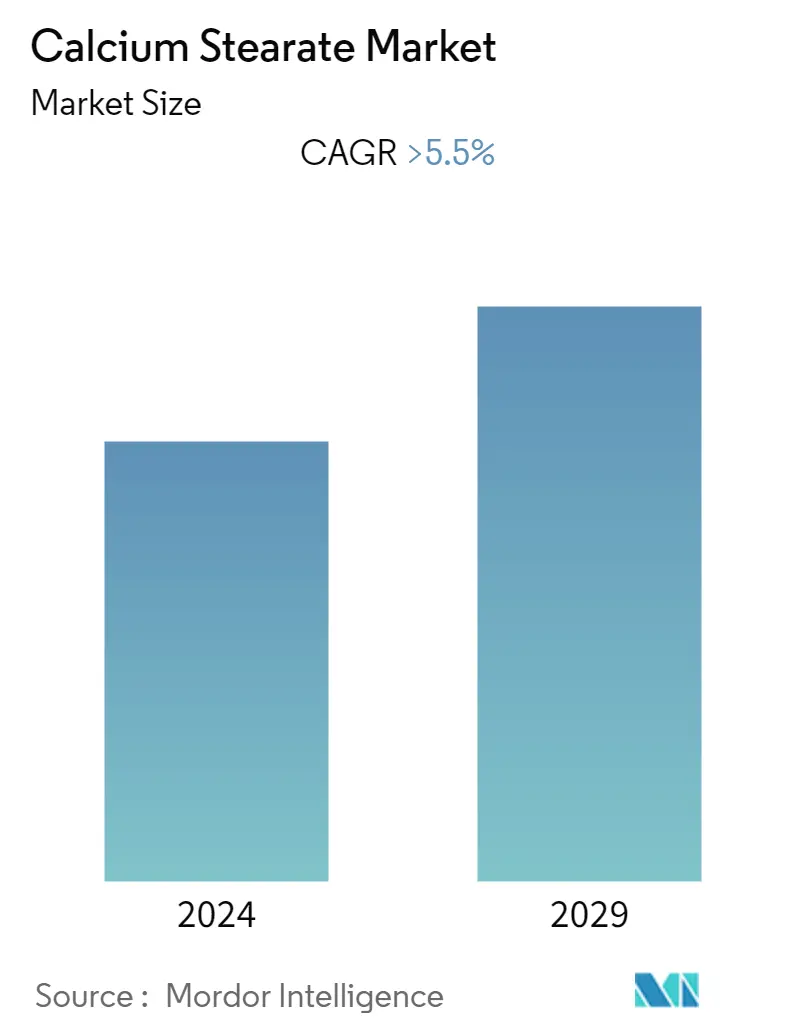

Le marché du stéarate de calcium devrait enregistrer un TCAC de plus de 5,5 % au cours de la période de prévision. En 2020, la COVID-19 a eu un impact négatif sur le marché. Cependant, on estime désormais que le marché a atteint les niveaux davant la pandémie et quil devrait croître régulièrement à lavenir.

Lun des principaux facteurs à lorigine de létude de marché est la demande croissante de PVC et dautres plastiques ainsi que laugmentation des activités de construction à travers le monde.

Le passage au stéarate de magnésium devrait entraver la croissance du marché.

Lutilisation croissante du stéarate de calcium dans lindustrie agroalimentaire devrait créer des opportunités de marché.

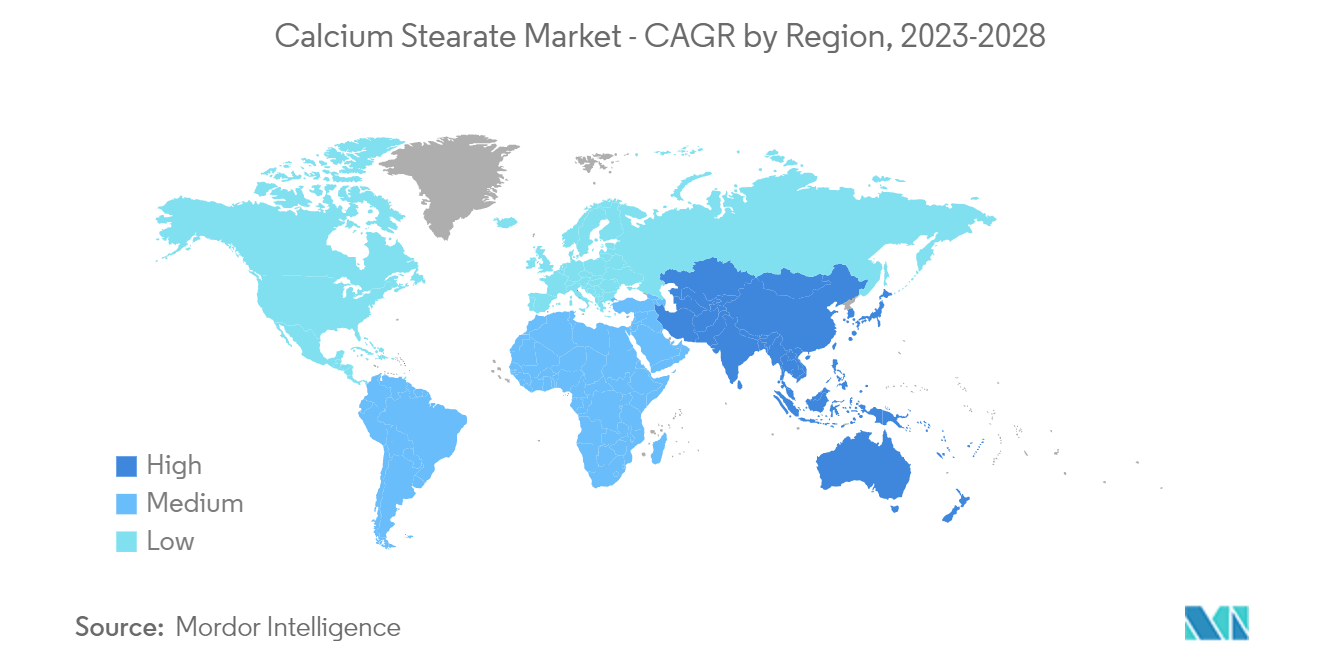

LAsie-Pacifique était le plus grand marché au monde, avec des pays comme lInde et la Chine qui achetaient le plus.

Tendances du marché du stéarate de calcium

Demande croissante dactivités de construction

- Le stéarate de calcium est beaucoup utilisé dans lindustrie de la construction comme agent imperméabilisant et pour stopper lefflorescence.

- Il est mélangé au béton et utilisé dans la construction d'objets comme les sols et dans l'industrie de la préfabrication. Il est utilisé sous forme de poudre dans les mortiers et les mastics et comme émulsion dans les systèmes déjà constitués.

- En outre, le nombre croissant de projets, tels que la construction de nouveaux bureaux, bâtiments, maisons de production, etc., stimule la demande de stéarate de calcium dans le secteur de la construction.

- L'expansion rapide des bâtiments résidentiels et commerciaux est le principal moteur de la croissance chinoise. Selon la Banque mondiale, la Chine encourage et supporte un processus durbanisation continu, avec un taux projeté de 70 % dici 2030.

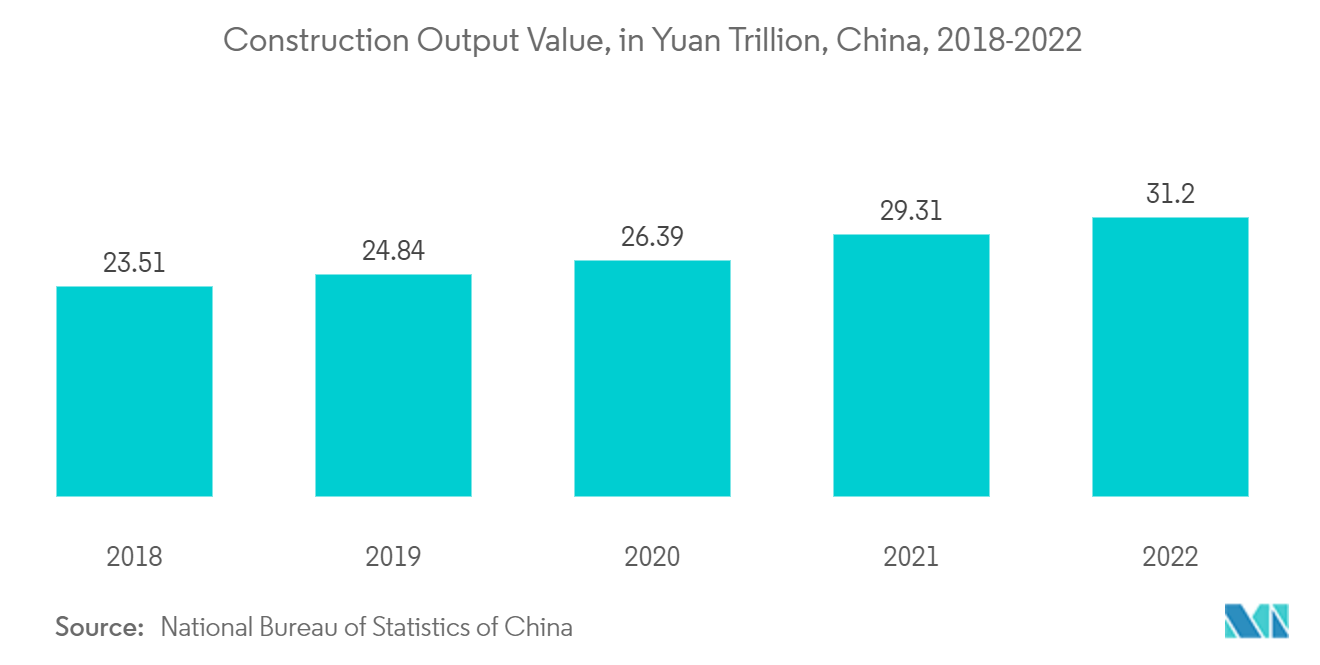

- En outre, la production chinoise dans le secteur de la construction enregistre une tendance à la hausse. La production de construction du pays a culminé en 2022 à une valeur d'environ 4640 milliards de dollars (31200 milliards de yuans). En conséquence, ces facteurs ont tendance à accroître la demande du marché au cours de la période de prévision.

- Au cours de la période de prévision, ces éléments auront probablement un effet sur le marché du stéarate de calcium dans le secteur du bâtiment.

La région Asie-Pacifique dominera le marché

- La région Asie-Pacifique dominait la part de marché mondiale. La Chine est lun des marchés les plus lucratifs pour le stéarate de calcium en raison de la disponibilité de matières premières et de main-dœuvre à faible coût.

- L'économie en plein essor de la Chine a donné aux entreprises qui fabriquent des biens de consommation l'une des meilleures chances de croissance au monde. Attirées par l'énorme potentiel du marché chinois des biens de consommation, de nombreuses entreprises étrangères sont entrées en Chine et ont créé des unités de production, stimulant ainsi le marché.

- Selon la Commission nationale du développement et de la réforme, les investissements dans les infrastructures de la Chine ont augmenté de 8,7 % sur un an au cours des 10 premiers mois de 2022, soit 0,1 % de plus qu'au cours des trois premiers trimestres, renforçant ainsi la demande pour le marché étudié.

- En outre, le gouvernement indien devrait investir environ 1300 milliards de dollars dans le logement au cours des sept prochaines années. On s'attend à la construction de 60 millions de nouveaux logements.

- De plus, selon le Rubber Board, lInde a consommé 0,72 million de tonnes de caoutchouc synthétique au cours de lexercice avril 2021-mars 2022, ce qui reflète une augmentation denviron 17 % par rapport à lexercice précédent. créant ainsi la demande de stéarate de calcium au cours de la période de prévision.

- Au cours des prochaines années, la demande de stéarate de calcium dans les industries du caoutchouc, des plastiques, de la construction, des produits pharmaceutiques et autres sera probablement stimulée par tous les facteurs ci-dessus.

Aperçu du marché du stéarate de calcium

Le marché du stéarate de calcium est par nature fragmenté. Parmi les principaux acteurs du marché figurent SEOUL FINE CHEMICAL, Kemipex, Mittal Dhatu Rashayan Udyog, FACI SPA et Baerlocher GmbH, entre autres (sans ordre particulier).

Leaders du marché du stéarate de calcium

Mittal Dhatu Rashayan Udyog

FACI SPA

Baerlocher GmbH

SEOUL FINE CHEMICAL

Kemipex

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché du stéarate de calcium

Aucun développement récent.

Segmentation de lindustrie du stéarate de calcium

Le stéarate de calcium est un carboxylate de sel de calcium. Il est utilisé comme composant de certains lubrifiants et tensioactifs. Le stéarate de calcium est largement utilisé dans le secteur des plastiques comme éliminateur d'acide, agent de démoulage, lubrifiant, agent imperméabilisant dans la construction et additif anti-agglomérant dans les produits pharmaceutiques et cosmétiques. Le marché du stéarate de calcium est segmenté par secteurs dutilisation finale et par géographie. Par industries dutilisateurs finaux, le marché est segmenté en industries du plastique et du caoutchouc, de la construction, des soins personnels et pharmaceutiques, du papier et autres industries dutilisateurs finaux. Le rapport couvre également la taille et les prévisions du marché dans 15 pays répartis dans les principales régions. Pour chaque segment, la taille du marché et les prévisions ont été établies sur la base du chiffre d'affaires (en millions de dollars).

| Plastique et caoutchouc |

| Construction |

| Soins personnels et produits pharmaceutiques |

| Papier |

| Autres industries d'utilisateurs finaux |

| Asie-Pacifique | Chine |

| Inde | |

| Japon | |

| Corée du Sud | |

| Reste de l'Asie-Pacifique | |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| L'Europe | Allemagne |

| Royaume-Uni | |

| France | |

| Italie | |

| Le reste de l'Europe | |

| Amérique du Sud | Brésil |

| Argentine | |

| Reste de l'Amérique du Sud | |

| Moyen-Orient et Afrique | Arabie Saoudite |

| Afrique du Sud | |

| Reste du Moyen-Orient et Afrique |

| Industrie des utilisateurs finaux | Plastique et caoutchouc | |

| Construction | ||

| Soins personnels et produits pharmaceutiques | ||

| Papier | ||

| Autres industries d'utilisateurs finaux | ||

| Géographie | Asie-Pacifique | Chine |

| Inde | ||

| Japon | ||

| Corée du Sud | ||

| Reste de l'Asie-Pacifique | ||

| Amérique du Nord | États-Unis | |

| Canada | ||

| Mexique | ||

| L'Europe | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Italie | ||

| Le reste de l'Europe | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

| Moyen-Orient et Afrique | Arabie Saoudite | |

| Afrique du Sud | ||

| Reste du Moyen-Orient et Afrique | ||

FAQ sur les études de marché sur le stéarate de calcium

Quelle est la taille actuelle du marché du stéarate de calcium ?

Le marché du stéarate de calcium devrait enregistrer un TCAC supérieur à 5,5 % au cours de la période de prévision (2024-2029)

Qui sont les principaux acteurs du marché du stéarate de calcium ?

Mittal Dhatu Rashayan Udyog, FACI SPA, Baerlocher GmbH, SEOUL FINE CHEMICAL, Kemipex sont les principales sociétés opérant sur le marché du stéarate de calcium.

Quelle est la région qui connaît la croissance la plus rapide sur le marché du stéarate de calcium ?

On estime que lAsie-Pacifique connaîtra la croissance du TCAC le plus élevé au cours de la période de prévision (2024-2029).

Quelle région détient la plus grande part du marché du stéarate de calcium ?

En 2024, lAsie-Pacifique représente la plus grande part de marché sur le marché du stéarate de calcium.

Quelles années couvre ce marché du stéarate de calcium ?

Le rapport couvre la taille historique du marché du stéarate de calcium pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché du stéarate de calcium pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Dernière mise à jour de la page le:

Rapport sur l'industrie du stéarate de calcium

Statistiques sur la part de marché, la taille et le taux de croissance des revenus du stéarate de calcium 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse du stéarate de calcium comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.