Analyse du marché du dépistage sanguin

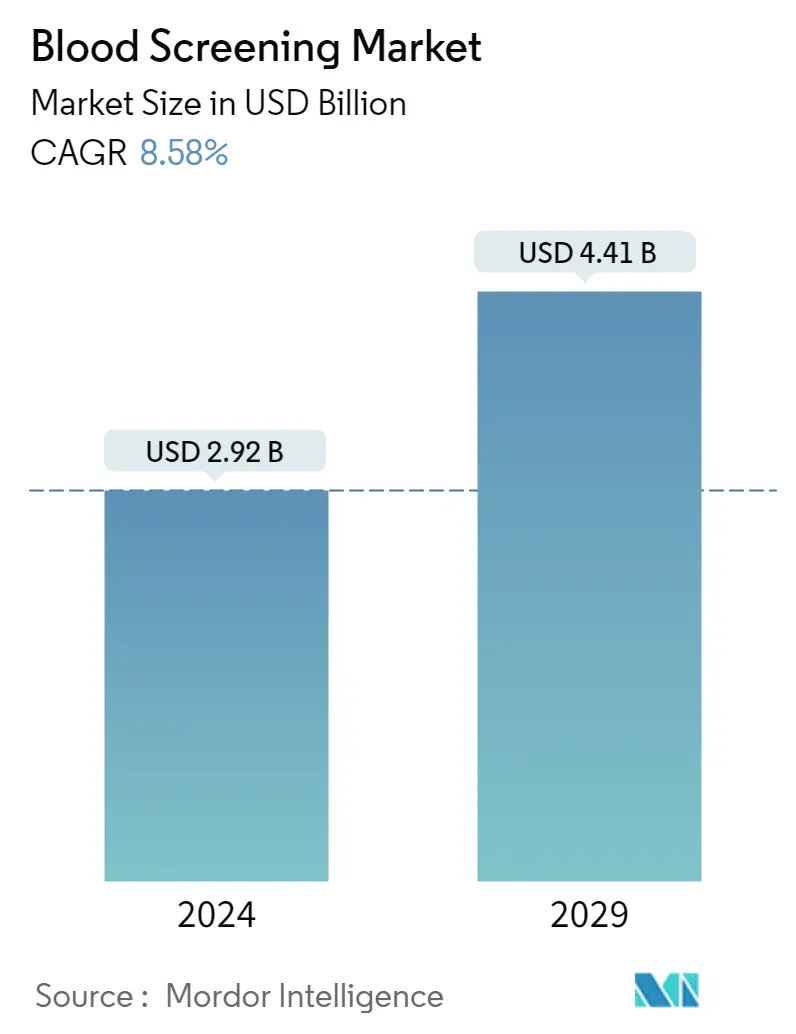

La taille du marché du dépistage sanguin est estimée à 2,92 milliards USD en 2024 et devrait atteindre 4,41 milliards USD dici 2029, avec un TCAC de 8,58 % au cours de la période de prévision (2024-2029).

Alors que le nombre de cas de COVID-19 augmentait dans le monde, les gouvernements envisageaient dautoriser les laboratoires privés à augmenter le dépistage sanguin. La détection immédiate des cas de COVID-19 a nécessité un large éventail de diagnostics pour contrôler la propagation rapide du virus. Par exemple, selon un article publié dans le Nature Journal en mai 2022, un modèle dapprentissage automatique pour le diagnostic du COVID-19 a été développé qui a montré que les patients symptomatiques atteints de COVID-19 étaient efficacement diagnostiqués à partir des résultats des tests sanguins de routine. De plus, avec la reprise des services de diagnostic, le marché étudié devrait croître au cours de la période de prévision.

Les principaux facteurs attribuant la croissance du marché comprennent laugmentation des dons de sang, une augmentation de lincidence des maladies infectieuses et des initiatives gouvernementales, qui contribuent tous à la croissance rapide du marché.

Laugmentation des dons de sang, laugmentation de lincidence des maladies infectieuses et les initiatives gouvernementales alimentent la croissance rapide du marché. Selon larticle publié dans la National Library of Medicine en décembre 2021, environ 234 millions de chirurgies majeures sont effectuées chaque année. Les transfusions sanguines sont couramment prescrites lors daccouchements compliqués pour préparer lanémie aiguë infantile, les traumatismes et les troubles sanguins maternels congénitaux. De plus, laugmentation des activités de don de sang devrait stimuler la croissance du marché. Par exemple, en septembre 2022, Akhil Bhartiya Terapanth Yuvak Parishad (ABTYP), avec 350 succursales, a lancé une grande campagne de don de sang. La campagne vise à organiser plus de 2 000 camps et à donner plus de 100 000 unités de sang dans le monde entier.

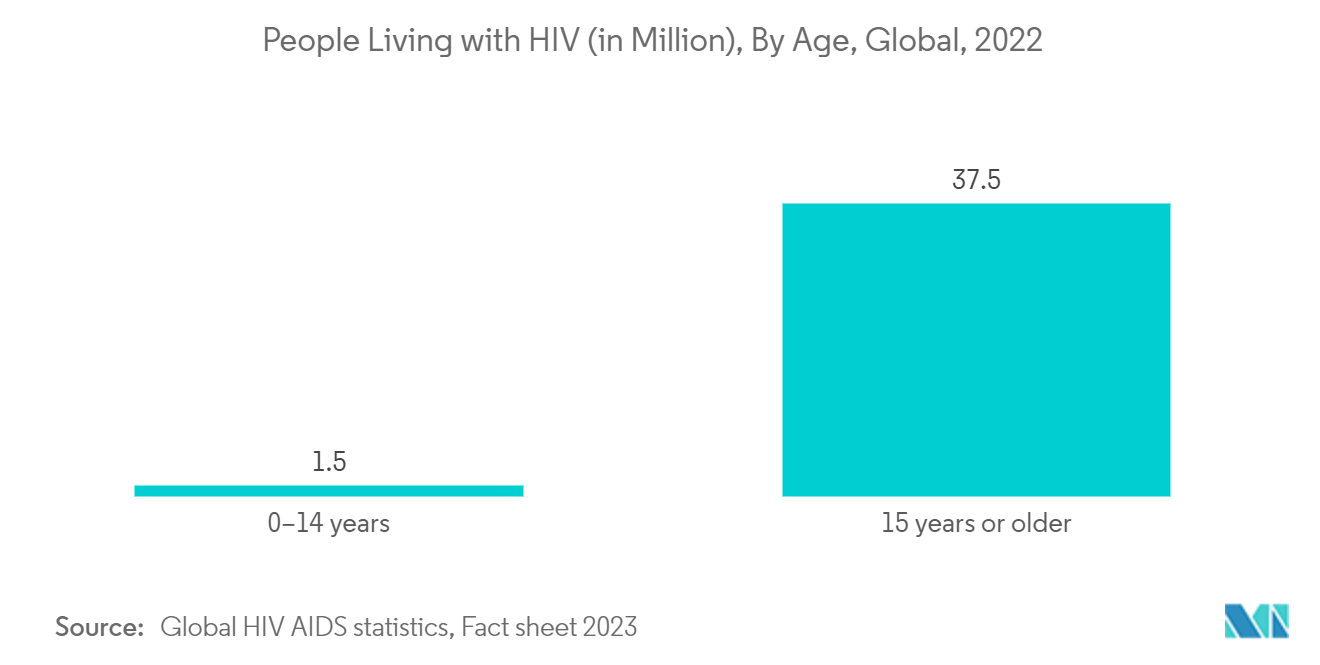

De plus, la prévalence croissante des maladies infectieuses devrait stimuler la croissance du marché au cours de la période de prévision. Par exemple, la fiche dinformation sur les statistiques mondiales du VIH et du sida 2021 du Programme commun des Nations Unies sur le VIH/sida (ONUSIDA) a estimé quenviron 38,4 millions de personnes vivaient avec le VIH dans le monde en 2021, dont 36,7 millions dadultes et 1,7 million denfants (de moins de 15 ans). En outre, selon la même source mentionnée ci-dessus, 1,5 million de personnes ont été infectées par le VIH en 2021. Par conséquent, le fardeau croissant des maladies infectieuses telles que le VIH devrait augmenter la demande de diagnostic précoce et efficace, stimulant la croissance du marché au cours de la période de prévision.

Divers organismes et gouvernements lancent des campagnes de sensibilisation au don de sang et au dépistage avant la transfusion. Par exemple, chaque année, lOMS célèbre la Journée mondiale du donneur de sang le 14 juin pour sensibiliser le monde à la nécessité de disposer de sang et de produits sanguins sûrs pour les transfusions. En conséquence, la sensibilisation croissante et la forte demande de transfusion sanguine sécurisée créent des opportunités de croissance du marché dans les pays émergents.

De plus, la collaboration stratégique croissante entre les acteurs du marché devrait alimenter la disponibilité de tests de diagnostic avancés sur le marché, ce qui devrait augmenter la croissance du marché au cours de la période de prévision. Par exemple, en mars 2023, TruDiagnostic, une société de données de santé, a formé un nouveau partenariat avec NADMED, une société finlandaise de diagnostic nicotinamide adénine dinucléotide (NAD), pour lancer un nouveau test de diagnostic sanguin NAD+ pour les patients aux États-Unis.

Ainsi, tous les facteurs ci-dessus devraient stimuler le marché du dépistage sanguin au cours de la période de prévision. Cependant, le développement de technologies alternatives et le besoin de plus de législation, de réglementations et de politiques ont limité la croissance du marché au cours de la période projetée.

Tendances du marché du dépistage sanguin

Le segment des réactifs devrait détenir une part de marché importante au cours de la période de prévision

Le segment de réactifs du marché étudié comprend des composants, des solutions ou des préparations chimiques, biologiques ou immunologiques destinés par le fabricant à être utilisés pendant le processus de dépistage sanguin. Le COVID-19 devrait contribuer de manière significative à la croissance du segment étudié, en raison de la forte demande de réactifs pour répondre à la demande mondiale accrue de diagnostic pour le dépistage de linfection au COVID-19.

De plus, avec laugmentation du fardeau des maladies infectieuses dans le monde, la demande de dépistage sanguin augmente, augmentant la demande de réactifs utilisés dans les différentes plateformes de test. Par exemple, selon le Rapport mondial sur la tuberculose 2022, publié par lOrganisation mondiale de la santé, environ 10,6 millions de personnes dans le monde souffraient de tuberculose dans le monde en 2021, contre 10,1 millions lannée précédente. Ainsi, une augmentation de la demande de réactifs est attendue en raison dune augmentation attendue des maladies infectieuses.

Plusieurs acteurs du marché développent et distribuent des réactifs pour le dépistage sanguin dans le monde. Par exemple, en mars 2022, Mylab prévoyait de se développer sur le marché des équipements et des réactifs de test en laboratoire. De plus, le nombre croissant de lancements de produits devrait stimuler le marché. Par exemple, en juillet 2021, Ortho Clinical Diagnostics a lancé son pack de réactifs IL-6 pour les produits dimmunodiagnostic VITROS, le dernier ajout au menu de dépistage sanguin VITROS Critical Care dOrtho.

Par conséquent, en raison des facteurs mentionnés ci-dessus, le segment des réactifs sur le marché du dépistage sanguin devrait croître au cours de la période de prévision de létude.

LAmérique du Nord détient une part importante du marché et devrait faire de même au cours de la période de prévision

La croissance du marché nord-américain du dépistage sanguin peut être attribuée à laugmentation des dépenses de santé, à laugmentation de la prévalence des maladies infectieuses et aux systèmes de santé hautement développés aux États-Unis et au Canada.

Laugmentation des taux de don de sang et de transfusion sanguine devrait stimuler le marché au cours de la période de prévision. Selon la Croix-Rouge américaine, on estime que 36 000 unités de globules rouges sont nécessaires par jour, et près de 7 000 unités de plaquettes et environ 10 000 unités de plasma sont nécessaires quotidiennement aux États-Unis. Plus de 21 millions de composants sanguins sont transfusés chaque année aux États-Unis. La forte demande dapprovisionnement en sang aux États-Unis devrait contribuer à la croissance du marché au cours de la période de prévision.

Avec le fardeau croissant des maladies infectieuses dans le monde, le marché devrait projeter une croissance au cours de la période de prévision. Par exemple, en octobre 2022, le ministère américain de la Santé et des Services sociaux, soutenu par le Minority HIV/AIDS Fund, a déclaré quenviron 1,2 million de personnes aux États-Unis souffrent du VIH, et quenviron 13 % ne le savent pas et ont besoin dun test. Ainsi, avec la prévalence croissante des maladies infectieuses, la demande de dépistage sanguin devrait augmenter, stimulant la croissance du marché.

En outre, il y a également un afflux considérable de lancements de produits qui stimulent la croissance du marché. Par exemple, en juin 2021, Grail a lancé le test sanguin Galleri, un test sanguin unique capable de détecter la présence de plusieurs cancers. Désormais disponible sur ordonnance aux États-Unis, le test est destiné à dépister les personnes présentant un risque déjà élevé de cancer, comme les adultes de plus de 50 ans.

Ainsi, le segment de marché devrait croître au cours de la période de prévision en raison des facteurs mentionnés ci-dessus.

Aperçu de lindustrie du dépistage sanguin

Le marché du dépistage sanguin est concurrentiel. Le marché se compose de plusieurs acteurs majeurs. Les entreprises ont mis en œuvre certaines initiatives stratégiques, telles que des fusions, des lancements de nouveaux produits, des acquisitions et des partenariats, qui les ont aidées à renforcer leur position sur le marché. Les principaux acteurs sont Danaher Corporation, BioRad Laboratories, Thermofisher Scientific, Abbott Laboratories et BioMérieux S.A.

Leaders du marché du dépistage sanguin

F. Hoffmann-La Roche Ltd.

Grifols

bioMérieux

Bio-Rad Laboratories, Inc.

Danaher Corporation

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Nouvelles du marché du dépistage sanguin

- Mars 2023 : H.U. Group Holdings Inc. et sa filiale en propriété exclusive Fujirebio ont annoncé aujourdhui la disponibilité des dosages Lumipulse G NfL CSF et Lumipulse G NfL Blood pour les systèmes dimmunoessais à accès aléatoire LUMIPULSE G entièrement automatisés. Ces tests CLEIA (chimioluminescent enzyme immunoassay) permettent de mesurer quantitativement la lumière des neurofilaments (NfL) dans le liquide céphalo-rachidien humain (LCR) et le plasma/sérum, respectivement, en seulement 35 minutes.

- Mars 2022 Accelerate Diagnostics lance le système Accelerate Arc pour une identification microbienne rapide et précise des hémocultures positives.

Segmentation de lindustrie du dépistage sanguin

Selon la portée du rapport, un dépistage sanguin est un test de laboratoire effectué sur un échantillon de sang prélevé dans une veine du bras à laide dune aiguille hypodermique ou dune piqûre au doigt. Le dépistage sanguin vise à détecter les marqueurs dinfection afin déviter que le sang et les composants sanguins infectés ne soient libérés pour un usage clinique.

Le marché du dépistage sanguin est segmenté par produit (réactif et instrument), technologie (test damplification des acides nucléiques (NAT), ELISA, immunodosage par chimiluminescence (CLIA) et immunodosage enzymatique (EIA), séquençage de nouvelle génération (NGS), western blot), utilisateur final (banques de sang, hôpitaux et laboratoires cliniques) et géographie (Amérique du Nord, Europe, Asie-Pacifique, Moyen-Orient et Afrique, et Amérique du Sud). Le rapport couvre également les tailles et les tendances estimées du marché pour 17 pays dans les principales régions du monde. Le rapport offre la valeur (en USD) pour les segments ci-dessus.

| Réactifs |

| Instruments |

| Test d'amplification des acides nucléiques (NAT) |

| ELISA |

| Test immunologique par chimiluminescence (CLIA) et test immunoenzymatique (EIA) |

| Séquençage de nouvelle génération (NGS) |

| Western Blot |

| Banques de sang |

| Hôpitaux |

| Laboratoires cliniques |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| L'Europe | Allemagne |

| Royaume-Uni | |

| France | |

| Italie | |

| Espagne | |

| Le reste de l'Europe | |

| Asie-Pacifique | Chine |

| Japon | |

| Inde | |

| Australie | |

| Corée du Sud | |

| Reste de l'Asie-Pacifique | |

| Moyen-Orient et Afrique | CCG |

| Afrique du Sud | |

| Reste du Moyen-Orient et Afrique | |

| Amérique du Sud | Brésil |

| Argentine | |

| Reste de l'Amérique du Sud |

| Par produit | Réactifs | |

| Instruments | ||

| Par technologie | Test d'amplification des acides nucléiques (NAT) | |

| ELISA | ||

| Test immunologique par chimiluminescence (CLIA) et test immunoenzymatique (EIA) | ||

| Séquençage de nouvelle génération (NGS) | ||

| Western Blot | ||

| Par utilisateur final | Banques de sang | |

| Hôpitaux | ||

| Laboratoires cliniques | ||

| Géographie | Amérique du Nord | États-Unis |

| Canada | ||

| Mexique | ||

| L'Europe | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Italie | ||

| Espagne | ||

| Le reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Japon | ||

| Inde | ||

| Australie | ||

| Corée du Sud | ||

| Reste de l'Asie-Pacifique | ||

| Moyen-Orient et Afrique | CCG | |

| Afrique du Sud | ||

| Reste du Moyen-Orient et Afrique | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

FAQ sur les études de marché sur le dépistage sanguin

Quelle est la taille du marché du dépistage sanguin ?

La taille du marché du dépistage sanguin devrait atteindre 2,92 milliards USD en 2024 et croître à un TCAC de 8,58 % pour atteindre 4,41 milliards USD dici 2029.

Quelle est la taille actuelle du marché du dépistage sanguin ?

En 2024, la taille du marché du dépistage sanguin devrait atteindre 2,92 milliards USD.

Qui sont les principaux acteurs du marché du dépistage sanguin ?

F. Hoffmann-La Roche Ltd., Grifols, bioMérieux, Bio-Rad Laboratories, Inc., Danaher Corporation sont les principales entreprises opérant sur le marché du dépistage sanguin.

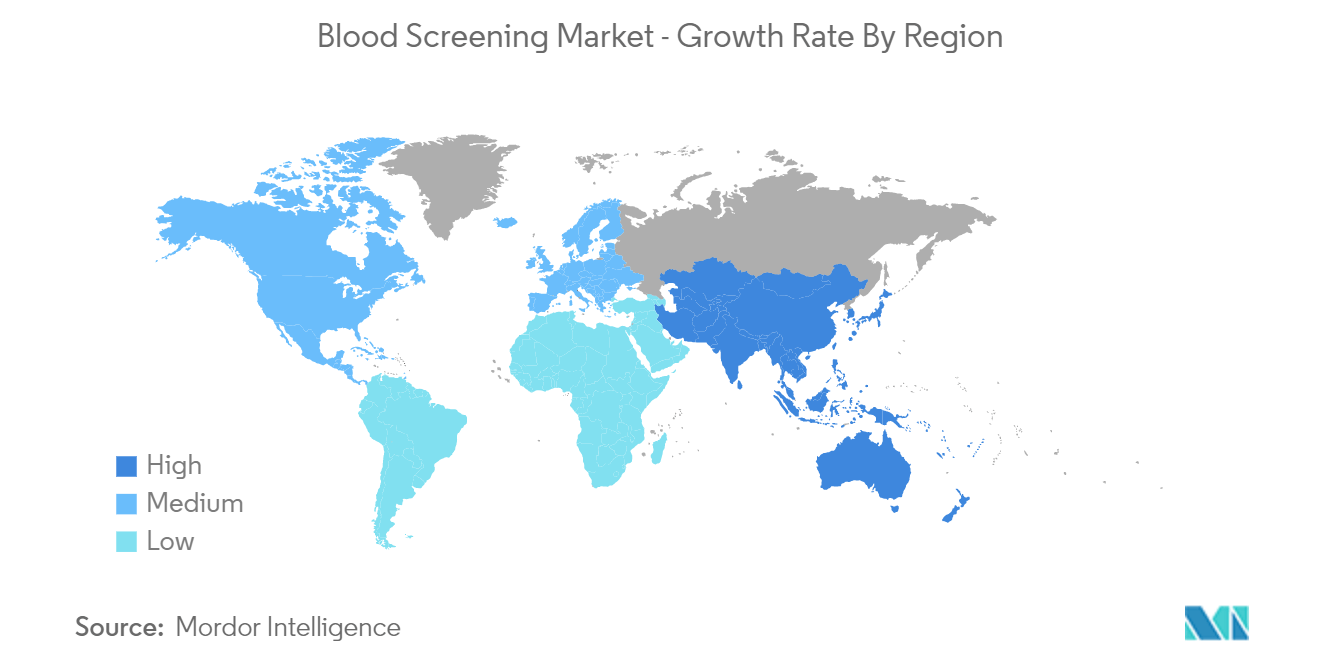

Quelle est la région à la croissance la plus rapide du marché du dépistage sanguin ?

On estime que lAmérique du Nord connaîtra le TCAC le plus élevé au cours de la période de prévision (2024-2029).

Quelle région détient la plus grande part du marché du dépistage sanguin ?

En 2024, lAsie-Pacifique représente la plus grande part de marché du marché du dépistage sanguin.

Quelles années couvre ce marché du dépistage sanguin et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché du dépistage sanguin était estimée à 2,69 milliards USD. Le rapport couvre la taille historique du marché du dépistage sanguin pour les années suivantes 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché du dépistage sanguin pour les années suivantes 2024, 2025, 2026, 2027, 2028 et 2029.

Dernière mise à jour de la page le:

Rapport sur lindustrie du dépistage sanguin

Statistiques sur la part de marché, la taille et le taux de croissance des revenus du dépistage sanguin en 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse du dépistage sanguin comprend une prévision du marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.