Taille et Part du Marché de l'Assurance Blockchain

Analyse du Marché de l'Assurance Blockchain par Mordor Intelligence

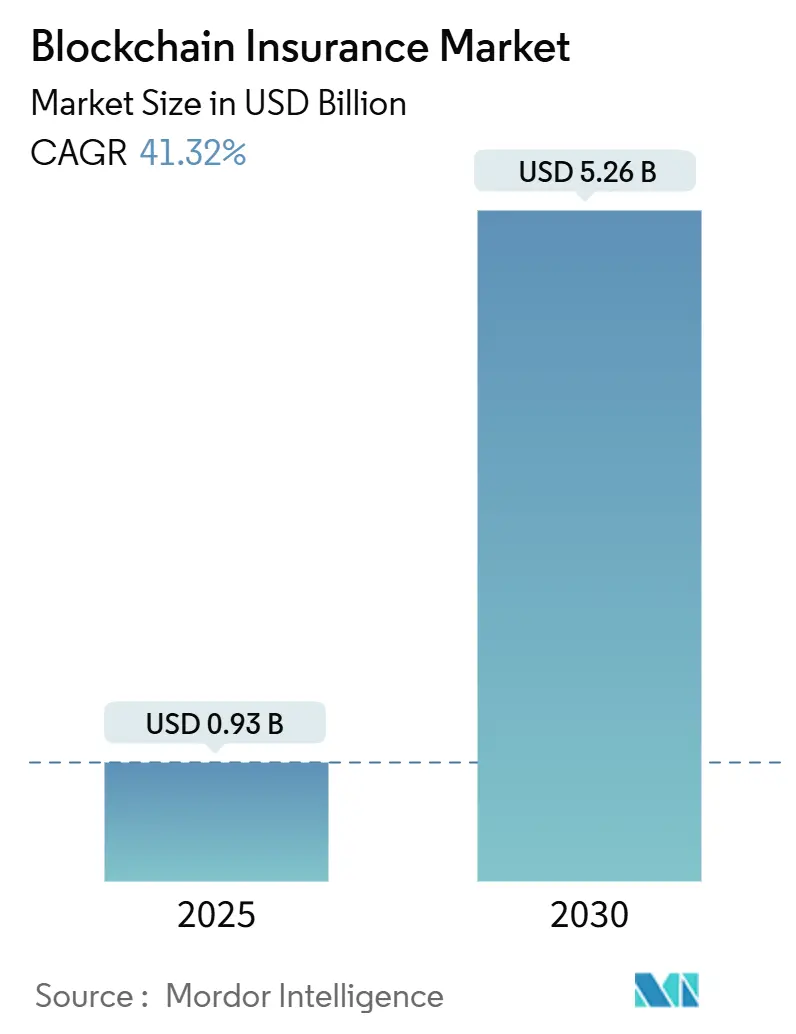

La taille du Marché de l'Assurance Blockchain est estimée à 0,93 milliard USD en 2025, et devrait atteindre 5,26 milliards USD d'ici 2030, à un TCAC de 41,32 % pendant la période de prévision (2025-2030).

La pression réglementaire croissante pour les rapports en temps réel, l'augmentation des pertes liées à la fraude qui dépassent 40 milliards USD chaque année, et la maturation des boîtes à outils de contrats intelligents se combinent pour accélérer l'adoption à travers les flux de souscription, sinistres et réassurance. Les plateformes cloud offrent désormais aux assureurs une infrastructure de registre à la demande, tandis que les réseaux privés protègent les données client, résolvant une tension de longue date entre ouverture et confidentialité. La croissance rapide de l'assurance paramétrique, du trading tokenisé d'ILS, et des pistes d'audit liées à l'ESG montre comment la blockchain s'étend au-delà de la simple tenue de registres vers des flux de revenus entièrement nouveaux. Ensemble, ces forces créent un environnement où les précurseurs peuvent compresser les coûts opérationnels, capturer de nouveaux clients et satisfaire les superviseurs en une mise à niveau coordonnée de leurs systèmes centraux.

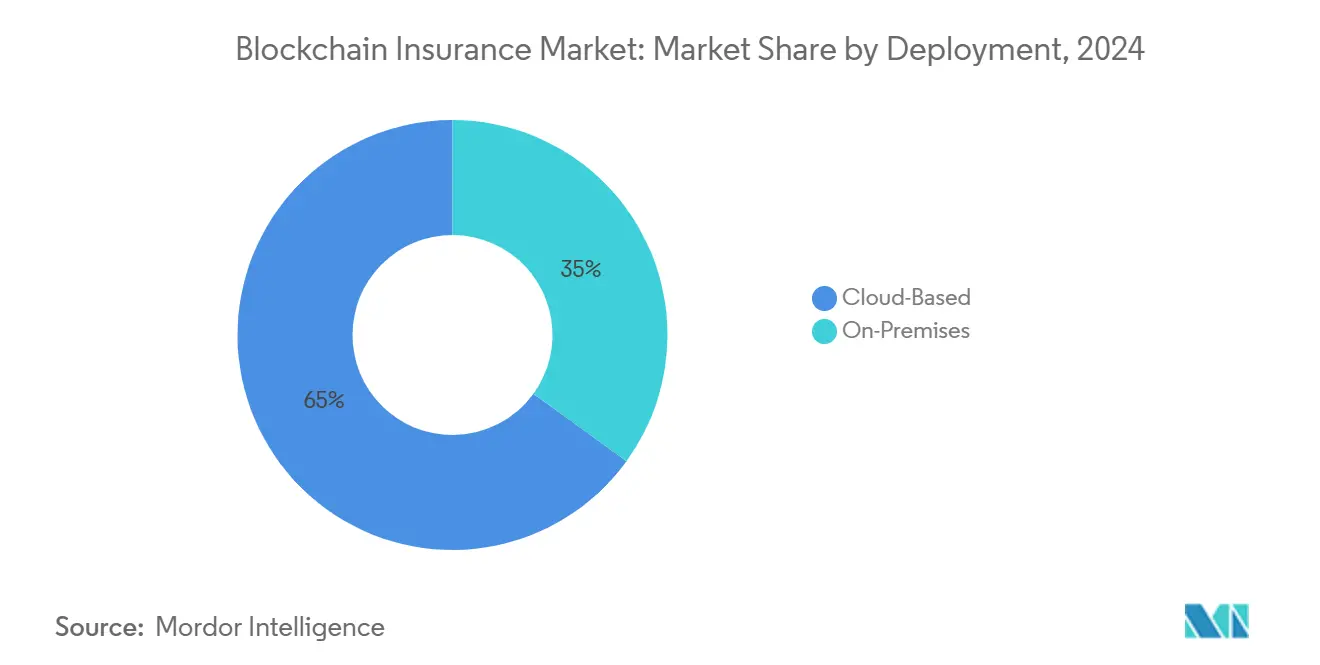

- Par déploiement, les solutions cloud ont mené avec 65 % de part de revenus en 2024, tandis que les implémentations sur site sont projetées pour croître à un TCAC de 42,13 % jusqu'en 2030.

- Par type de blockchain, les réseaux privés ont détenu 62 % de la part du marché blockchain dans l'assurance en 2024, tandis que les chaînes consortium ont enregistré l'expansion la plus rapide à 43,03 % de TCAC jusqu'en 2030.

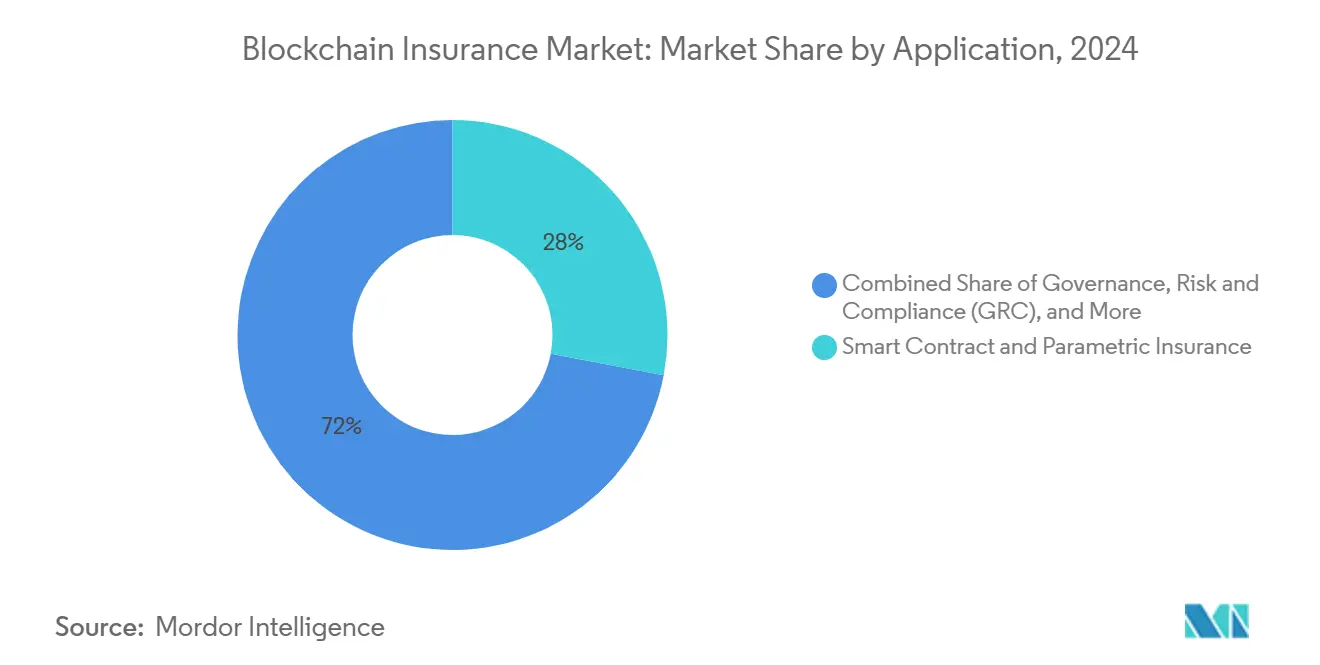

- Par application, les offres de contrats intelligents et paramétriques ont capturé une part de 28 % de la taille du marché blockchain dans l'assurance en 2024 et progressent à un TCAC de 42,88 % jusqu'en 2030.

- Par taille d'entreprise, les grands transporteurs ont contrôlé une part de 68 % en 2024, pourtant les PME sont sur la voie d'un TCAC de 42,21 % au milieu de l'augmentation des options blockchain-en-tant-que-service.

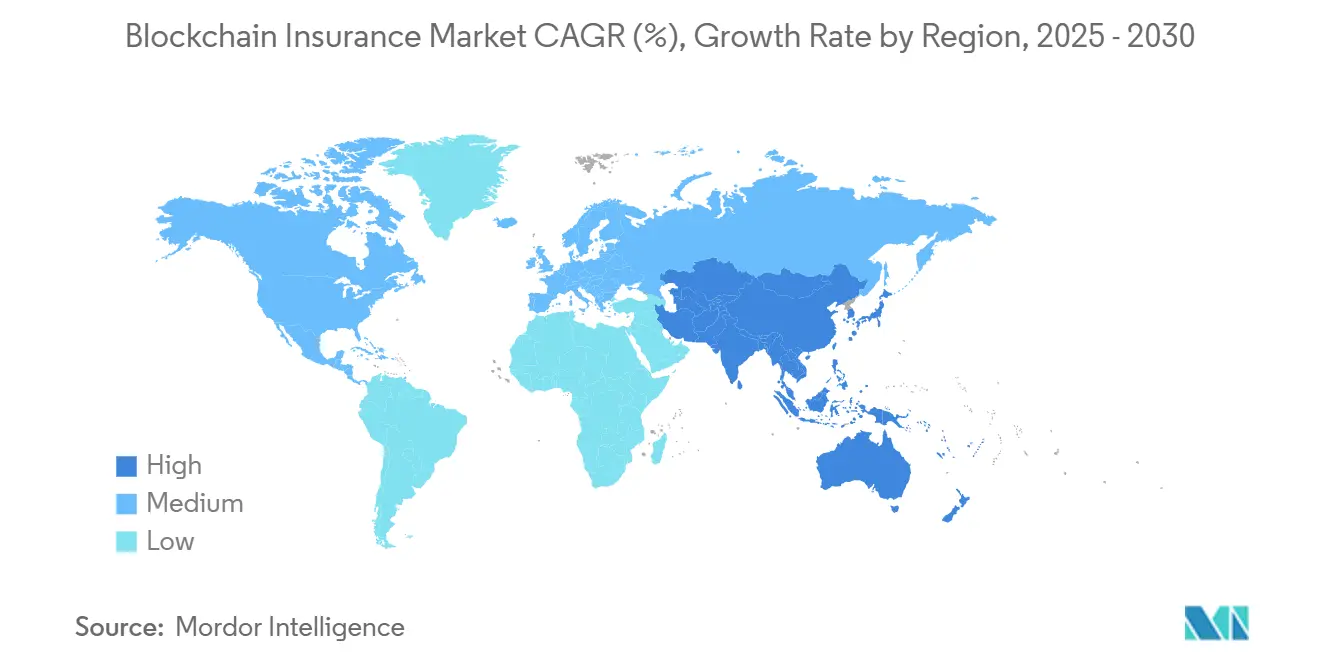

- Par géographie, l'Amérique du Nord un commandé une part de 45 % en 2024, tandis que l'Asie-Pacifique devrait afficher le TCAC le plus élevé à 43,07 % jusqu'en 2030.

Tendances et Perspectives du Marché Mondial de l'Assurance Blockchain

Analyse d'Impact des Moteurs

| Moteur | (~) % Impact sur les Prévisions TCAC | Pertinence Géographique | Chronologie d'Impact |

|---|---|---|---|

| Les pertes croissantes liées à la fraude exigent des données de sinistres inviolables | +8.20% | Mondial, concentré en Amérique du Nord et Europe | Moyen terme (2-4 ans) |

| L'automatisation des contrats intelligents réduit les coûts administratifs | +7.80% | Mondial, mené par les marchés développés avec clarté réglementaire | Court terme (≤2 ans) |

| Mandats réglementaires pour les rapports en temps réel et la transparence | +6.50% | Europe et Asie-Pacifique | Moyen terme (2-4 ans) |

| Micro-assurance paramétrique pour les risques climatiques et agricoles dans les marchés émergents | +5.90% | APAC, Afrique, Amérique latine | Long terme (≥4 ans) |

| Source: Mordor Intelligence | |||

Les pertes croissantes liées à la fraude exigent des données de sinistres inviolables

La fraude à l'assurance gonfle les débours de sinistres mondiaux de plus de 40 milliards USD chaque année, et 5 à 10 % de toutes les soumissions contiennent un élément frauduleux. Les enregistrements blockchain verrouillent chaque événement dans un registre partagé, en ajout seulement, permettant aux transporteurs, réassureurs et APT de croiser les entrées et rejeter les doublons en secondes. Allianz un validé l'approche en déployant un hub de sinistres blockchain multi-pays qui un réduit les temps de cycle d'enquête de 35 %. Les modèles prédictifs exploitent maintenant le magasin immuable pour découvrir des motifs suspects en heures, pivotant les tactiques anti-fraude de la police rétroactive à l'interdiction proactive. Pour les écosystèmes multi-transporteurs, une source unique de vérité supprime également le besoin de réconciliations, réduisant davantage les dépenses d'ajustement de pertes.

L'automatisation des contrats intelligents réduit les coûts administratifs

Les fonctions back-office consomment jusqu'à 40 % de la base de dépenses d'un assureur, pourtant les contrats intelligents peuvent régler les sinistres de routine en minutes plutôt qu'en semaines. La micro-police de retard de train de Sompo Japan pousse les paiements instantanément une fois que l'API de l'opérateur ferroviaire confirme une perturbation de service[1]Finextra, "Sompo Japan Automates Train Delay Payouts," finextra.com. À travers les pilotes, les budgets d'implémentation vont de 50 000 USD à 2 millions USD, avec un retour sur investissement moyen en 18 mois grâce aux économies de main-d'œuvre. Des audits de code rigoureux sont essentiels car les piratages décentralisés ont siphonné 2,2 milliards USD des protocoles DeFi en 2024. Des cadres de sécurité standardisés et des modèles approuvés par les régulateurs émergent pour équilibrer vitesse et protection du consommateur.

Mandats réglementaires pour les rapports en temps réel et la transparence

Les mises à jour Solvabilité II, les tests de solvabilité basés sur la valeur économique du Japon, et les divulgations IFRS 17 poussent tous les entreprises à livrer des données de risque granulaires, quasi-instantanées. Un registre distribué peut alimenter les superviseurs avec des positions inviolables, réduisant le fardeau de réconciliation que les dépôts trimestriels traditionnels imposent. Le règlement Markets in Crypto-Assets de l'UE récompense également les produits d'assurance natifs blockchain qui intègrent la logique de conformité directement dans le code du contrat. En Chine, les régulateurs permettent les registres avec permission tant que les nœuds restent dans les centres cloud souverains, mélangeant innovation et contrôle politique. Les transporteurs capables de prouver la solvabilité en temps réel gagnent des ajouts de capital plus faibles, transformant l'investissement de conformité en un jeu d'efficacité du capital.

Micro-assurance paramétrique pour les risques climatiques et agricoles dans les marchés émergents

L'écart mondial de protection climatique dépasse 1,8 billion USD, pourtant les couvertures paramétriques peuvent débourser des fonds en 72 heures d'un déclencheur sans ajusteurs de pertes[2]Generali Group, "Parametric Insurance and Climate Resilience," generali.com . L'Inde utilise des données de précipitations par satellite sur un oracle blockchain pour envoyer des paiements automatiques aux petits agriculteurs dès que les seuils sont dépassés. Le secteur paramétrique était évalué à 14,8 milliards USD en 2024 et croît de 11,5 % annuellement jusqu'en 2032. Les déclencheurs transparents basés sur le code favorisent la confiance, augmentant l'adoption là où les produits traditionnels ont échoué. Pour les transporteurs, le règlement automatisé slash les frais généraux, créant des marges viables dans des marchés autrefois jugés trop coûteux à servir.

Analyse d'Impact des Contraintes

| Contrainte | (~) % Impact sur les Prévisions TCAC | Pertinence Géographique | Chronologie d'Impact |

|---|---|---|---|

| Limitations de scalabilité et d'interopérabilité blockchain | -6.80% | Mondial, affectant particulièrement les implémentations d'entreprise | Court terme (≤2 ans) |

| Les réglementations de confidentialité des données compliquent les registres immuables | -5.20% | Europe et Amérique du Nord (marchés RGPD) | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Limitations de scalabilité et d'interopérabilité blockchain

Le réseau principal Ethereum traite 15 TPS tandis que les principaux réseaux de cartes gèrent des milliers, forçant les assureurs à lutter avec des plafonds de débit. Les canaux de couche 2 et le sharding augmentent la capacité mais ajoutent une complexité architecturale qui augmente les coûts d'audit. En 2024, l'Ethereum Enterprise Alliance un publié des spécifications inter-chaînes, bien que l'adoption soit encore inégale. Les fournisseurs essaient d'atténuer le verrouillage en offrant des ponts API, mais peu de déploiements d'assurance critiques font confiance au routage inter-chaînes immature aujourd'hui. Jusqu'à ce que les normes partagées gagnent en traction, les grands programmes optent pour des registres fermés, haute performance, limitant les liens d'écosystème et ralentissant les effets de réseau.

Les réglementations de confidentialité des données compliquent les registres immuables

Le droit à l'effacement du RGPD entre en conflit avec la permanence des entrées en chaîne. De nombreux assureurs européens recourent à des modèles hybrides qui hachent les données personnelles en chaîne tout en stockant les fichiers bruts hors chaîne, diluant la pureté de source unique de la blockchain. Les preuves à connaissance nulle promettent la conformité sans divulgation, mais les coûts énergétiques et les obstacles d'intégration inhibent l'utilisation à haut volume. Avec 75 % du monde sous des lois de confidentialité modernes d'ici 2024, les multinationales jonglent avec des règles divergentes qui érodent les avantages d'échelle. Des orientations supervisoires harmonisées accéléreraient les déploiements, pourtant les projets à court terme doivent naviguer dans un labyrinthe réglementaire complexe.

Analyse des Segments

Par Déploiement : L'Infrastructure Cloud Accélère l'Adoption en Entreprise

Les registres hébergés dans le cloud ont contrôlé 65 % du marché blockchain dans l'assurance en 2024 et sont projetés pour enregistrer un TCAC de 42,13 % jusqu'en 2030, un rythme qui souligne la préférence des transporteurs pour l'externalisation de la maintenance des nœuds et l'assurance de disponibilité. En termes monétaires, la tranche cloud de la taille du marché blockchain dans l'assurance devrait grimper de 0,60 milliard USD en 2025 à plus de 3,5 milliards USD d'ici la fin de la décennie, reflétant des gains d'échelle rapides sans gros débours de capital. Les modèles d'abonnement permettent aux entreprises d'aligner les coûts avec les volumes de transactions, tandis que les modules de gouvernance pré-configurés raccourcissent les cycles de construction de mois à semaines.

Les déploiements sur site gardent une emprise parmi les réassureurs qui jonglent avec les données de traité transfrontalier sous des restrictions d'hôte local. Les budgets d'implémentation ici peuvent dépasser 2 millions USD, mais le compromis achète un contrôle matériel total et des postures de sécurité sur mesure que certains comités de risque exigent. Les plans hybrides épisent maintenant la garde sur site d'images de sinistres sensibles avec l'analytique cloud pour le scoring de fraude, mélangeant assurance de conformité avec calcul élastique. Cette flexibilité architecturale assure que le marché blockchain dans l'assurance peut servir à la fois les groupes multinationaux naviguant des règles en patchwork et les petits transporteurs visant des victoires rapides.

Par Type de Blockchain : Les Réseaux Privés Équilibrent Sécurité et Innovation

Les registres privés ont détenu 62 % du marché blockchain dans l'assurance en 2024 alors que les C-suites ont priorisé l'accès avec permission qui répond aux normes d'audit prudentiel. Cette dominance se traduit en 0,58 milliard USD de la taille du marché blockchain dans l'assurance en 2025, et la croissance continue à 36 % annuellement alors que les assureurs enveloppent les systèmes de police existants avec des API privées plutôt que d'exposer les données aux mineurs publics. Les cadres de consortium croissent encore plus vite, s'étendant de 43,03 % par an alors que les transporteurs co-financent des services partagés comme les hubs de vérification de police.

RiskStream Collaborative exemplifie le modèle, laissant les membres réduire les dépenses de développement de 40 % tout en conservant la différenciation de produit. Les chaînes publiques restent de niche car les superviseurs s'inquiètent de la juridiction des données et du débit, pourtant les rollups à connaissance nulle suggèrent une convergence future en permettant le calcul privé sur les couches de règlement partagées. Sur l'horizon de prévision, les constructions hybrides qui enregistrent des preuves sur une chaîne publique tout en stockant des champs sensibles dans une enclave peuvent capturer un intérêt démesuré, donnant aux transporteurs un chemin ' meilleur des deux mondes ' vers l'ouverture et le contrôle.

Par Application : Les Contrats Intelligents Pilotent l'Innovation de l'Assurance Paramétrique

Les modules de contrats intelligents et paramétriques revendiquent déjà 28 % du revenu total et accéléreront à 42,88 % TCAC, alimentés par les tentations de règlement instantané pour les couvertures de catastrophe, voyage et culture. En valeur, cette cohorte ajoute près de 1,1 milliard USD à la taille du marché blockchain dans l'assurance entre 2025 et 2030 alors que les transporteurs emballent la météo, la télémétrie sismique ou IoT en déclencheurs à faible contact. Les suites de gouvernance, risque et conformité suivent de près, surtout parmi les groupes mondiaux répondant aux appels de données Solvabilité II et IFRS 17.

Les outils de gestion d'identité supportant le KYC et le dépistage de fraude de sinistres complètent la pile de demande, exploitant les identifiants distribués pour laisser les souscripteurs tirer des profils vérifiés en secondes. Les placements de réassurance progressent aussi pouce par pouce, avec des couches tokenisées attirant les investisseurs du marché des capitaux qui apprécient les cartes d'exposition transparentes. Chaque cas d'usage renforce le récit que l'élan du marché blockchain dans l'assurance provient maintenant des gains opérationnels et du revenu de nouveaux produits plutôt que de la nouveauté technologique.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par Taille d'Entreprise : Les PME Accélèrent l'Adoption Grâce aux Solutions de Plateforme

Les grands transporteurs dominent encore les dépenses, représentant 68 % de la part du marché blockchain dans l'assurance en 2024, mais les PME affichent la trajectoire la plus rapide à 42,21 % TCAC. Les modèles de paiement à l'utilisation ont réduit les coûts d'entrée en dessous de 50 000 USD, laissant les MGA régionaux piloter les registres de détection de fraude sans commander la feuille de route IT. La recherche indique que les PME intégrant la blockchain gagnent un accès au crédit plus rapide car les prêteurs font confiance aux enregistrements auditables de flux de trésorerie immuables.

Pour les incumbents d'échelle, les budgets de transformation multi-années débloquent des intégrations plus profondes à travers la souscription, les sinistres et la réservation actuarielle. Les écosystèmes de fournisseurs taillent les micro-services industriels de cotation, émission de police et FNOL de sinistres pour que les entreprises de taille moyenne puissent lancer un registre viable minimum en moins de 120 jours. Alors que l'adoption s'élargit, les effets de réseau émergent, rendant plus facile pour les petits courtiers d'interroger le statut de couverture des blocs primaires, complétant une boucle d'inclusion qui étend davantage la demande globale.

Analyse Géographique

L'Amérique du Nord un capturé 45 % du revenu mondial en 2024, égal à près de 0,42 milliard USD de la taille du marché blockchain dans l'assurance, soutenu par des bacs à sable supervisoires clairs et du capital-risque abondant. L'Association Nationale des Commissaires d'Assurance étudie activement les registres distribués, donnant aux transporteurs la confiance de mettre à l'échelle les preuves en production live. Les règles crypto basées sur les principes du Canada complètent les initiatives des États-Unis, tandis que les accords commerciaux transfrontaliers du Mexique incitent les plateformes de vérification de police régionales. Les livres de lignes personnelles matures offrent des bancs d'essai où des transporteurs comme Nationwide testent des certificats de preuve d'assurance en temps réel.

L'Asie-Pacifique est le meneur de croissance à 43,07 % TCAC et pourrait dépasser les dépenses nord-américaines d'ici 2029. L'Administration Nationale de Régulation Financière de Chine endosse les chaînes avec permission ancrées dans les clusters cloud souverains, et des dizaines d'assureurs continentaux pilotent l'orchestration de sinistres blockchain. L'Agence des Services Financiers du Japon planifie des métriques de solvabilité basées sur la valeur économique pour 2026 qui favorisent les flux de registre en temps réel, amplifiant les incitations pour les transporteurs domestiques. L'Inde mène les pilotes paramétriques d'inondation et de culture utilisant des contrats intelligents oracle météo qui slashent les temps de paiement rural de semaines à jours.

L'Europe pèse les risques de confidentialité contre la valeur de transparence. Seulement 15 % des entreprises ont rapporté une utilisation active de blockchain à l'EIOPA en 2024, pourtant les entreprises expérimentent avec des réseaux de superposition de preuve à connaissance nulle pour satisfaire le RGPD tout en gardant les pistes d'audit visibles. L'agenda climatique de la région stimule le développement de produits d'assurance ESG en chaîne, positionnant les fournisseurs européens pour exporter des plans de conformité par conception vers d'autres juridictions. Une fois que les orientations supervisoires s'harmonisent, les analystes voient un changement d'étape dans les volumes UE qui étendra le marché blockchain dans l'assurance bien au-delà des preuves prudentes d'aujourd'hui.

Paysage Concurrentiel

La structure industrielle reste modérément fragmentée alors que les assureurs incumbents pèsent les choix acheter-versus-construire. La plupart choisissent de co-développer à travers des consortiums comme RiskStream, où 30+ transporteurs mettent en commun les ressources pour les modules de mortalité, preuve d'assurance et subrogation. Les majors technologiques IBM, Microsoft et Amazon Web Services monétisent les capacités de plateforme et SI, capturant les dépenses des transporteurs qui préfèrent les nœuds gérés aux piles auto-hébergées. Les maisons spécialisées comme ConsenSys, R3 et Etherisc se concentrent uniquement sur les outils de police, sinistres ou contrats paramétriques.

La tokenisation des actifs d'assurance forme une nouvelle arène concurrentielle. Infineo un émis 100 millions USD en polices vie tokenisées sur Provenance Blockchain, donnant aux investisseurs une exposition négociable à une classe illiquide[3]Provenance Blockchain, "Tokenised Life Policies Launch," provenance.io. Schroders Capital un mené un pilote pour les notes ILS tokenisées qui promet de comprimer le règlement de semaines à jours. Les start-ups comme Lemonade mélangent blockchain, IA et incitations comportementales pour retourner les primes inutilisées aux charités choisies par les assurés, créant une différenciation de marque sur la transparence.

Les fournisseurs de services de sécurité montent en tandem car 2,2 milliards USD ont disparu des exploits DeFi en 2024 seulement. Les fournisseurs d'audit de code certifiés et les enveloppes de cyber-assurance accompagnent maintenant presque chaque lancement de production. Alors que le marché blockchain dans l'assurance mûrit, les joueurs qui marient sécurité rigoureuse avec fluidité réglementaire et retraits de coûts mesurables consolideront la part, bien que la diversité à court terme des expériences garde la rivalité vibrante.

Leaders de l'Industrie de l'Assurance Blockchain

-

Microsoft Corporation

-

IBM Corporation

-

Amazon Web Services, Inc.

-

Oracle Corporation

-

SAP SE

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements Récents de l'Industrie

- Février 2025 : Blockchain Deposit Insurance Corp. un formé une unité mondiale d'assurance crypto-actifs aux Bermudes, se concentrant sur la couverture de portefeuille numérique.

- Janvier 2025 : Qantev s'est associé avec InsureMO pour fusionner l'analytique IA avec la plomberie blockchain, améliorant le traitement direct multi-lignes de sinistres.

- Janvier 2025 : Nayms un structuré une facilité de réassurance tokenisée sur Base layer-2 Ethereum pour couvrir les pertes de vent de Floride.

- Octobre 2024 : Generali et PNUD ont publié un papier conjoint sur les couvertures micro-paramétriques pour combler l'écart de protection de 1,8 billion USD, mettant en évidence les déclencheurs blockchain.

Portée du Rapport Mondial du Marché de l'Assurance Blockchain

La technologie blockchain est un mécanisme de base de données robuste qui permet le partage transparent d'informations au sein d'un réseau d'entreprise. Nous pouvons construire une base de données inaltérable pour surveiller les paiements, commandes, comptes et autres transactions en utilisant la technologie blockchain. Le système inclut des mécanismes pour prévenir l'entrée de transactions non autorisées et assurer la cohérence dans la vue partagée de ces transactions.

Dans l'assurance, les fonctions de sinistres et finance sont des domaines à haute valeur où la blockchain pourrait être bénéfique, surtout quand vous regardez les processus qui nécessitent une réconciliation continue avec des parties externes. Les assureurs et clients gaspillent beaucoup de temps à vérifier leurs documents et identités. Ceci peut être réduit avec une plateforme blockchain qui peut parler à d'autres plateformes blockchain pour vérifier l'identité de l'utilisateur. Le marché inclut divers services autonomes dans le secteur de l'assurance, comme les contrats intelligents, gestion d'identité et détection de fraude, gestion de décès et sinistres, et gouvernance, gestion du risque et de la conformité.

Le marché blockchain dans l'industrie de l'assurance est segmenté par déploiement (sur site, basé sur le cloud), type (public, privé), application (gestion GRC, contrats intelligents, gestion financière, gestion d'identité et détection de fraude, gestion de décès et sinistres, et autres applications), géographie (Amérique du Nord (États-Unis, Canada), Europe (Royaume-Uni, Allemagne, France, et Reste de l'Europe), Asie-Pacifique (Chine, Japon, Singapour, Australie, et Reste de l'Asie-Pacifique), et reste du monde.

Les tailles de marché et prévisions sont fournies en termes de valeur (USD) pour tous les segments ci-dessus.

| Sur Site |

| Basé sur le Cloud |

| Public |

| Privé |

| Consortium/Hybride |

| Gouvernance, Risque et Conformité (GRC) |

| Contrat Intelligent et Assurance Paramétrique |

| Paiements et Gestion Financière |

| Gestion d'Identité et Détection de Fraude |

| Gestion de Sinistres et Décès |

| Réassurance et Assurance P2P |

| Intégration Client et KYC |

| Autres Applications |

| Grandes Entreprises |

| Petites et Moyennes Entreprises |

| Amérique du Nord | États-Unis | |

| Canada | ||

| Mexique | ||

| Europe | Royaume-Uni | |

| Allemagne | ||

| France | ||

| Italie | ||

| Espagne | ||

| Pays-Bas | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Japon | ||

| Inde | ||

| Singapour | ||

| Corée du Sud | ||

| Reste de l'Asie-Pacifique | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Colombie | ||

| Reste de l'Amérique du Sud | ||

| Moyen-Orient et Afrique | Moyen-Orient | Turquie |

| Arabie Saoudite | ||

| Émirats Arabes Unis | ||

| Israël | ||

| Reste du Moyen-Orient | ||

| Afrique | Afrique du Sud | |

| Nigeria | ||

| Kenya | ||

| Reste de l'Afrique | ||

| Par Déploiement | Sur Site | ||

| Basé sur le Cloud | |||

| Par Type de Blockchain | Public | ||

| Privé | |||

| Consortium/Hybride | |||

| Par Application | Gouvernance, Risque et Conformité (GRC) | ||

| Contrat Intelligent et Assurance Paramétrique | |||

| Paiements et Gestion Financière | |||

| Gestion d'Identité et Détection de Fraude | |||

| Gestion de Sinistres et Décès | |||

| Réassurance et Assurance P2P | |||

| Intégration Client et KYC | |||

| Autres Applications | |||

| Par Taille d'Entreprise | Grandes Entreprises | ||

| Petites et Moyennes Entreprises | |||

| Par Géographie | Amérique du Nord | États-Unis | |

| Canada | |||

| Mexique | |||

| Europe | Royaume-Uni | ||

| Allemagne | |||

| France | |||

| Italie | |||

| Espagne | |||

| Pays-Bas | |||

| Reste de l'Europe | |||

| Asie-Pacifique | Chine | ||

| Japon | |||

| Inde | |||

| Singapour | |||

| Corée du Sud | |||

| Reste de l'Asie-Pacifique | |||

| Amérique du Sud | Brésil | ||

| Argentine | |||

| Colombie | |||

| Reste de l'Amérique du Sud | |||

| Moyen-Orient et Afrique | Moyen-Orient | Turquie | |

| Arabie Saoudite | |||

| Émirats Arabes Unis | |||

| Israël | |||

| Reste du Moyen-Orient | |||

| Afrique | Afrique du Sud | ||

| Nigeria | |||

| Kenya | |||

| Reste de l'Afrique | |||

Questions Clés Répondues dans le Rapport

Quelle est la taille projetée du marché blockchain dans l'assurance d'ici 2030 ?

La taille du marché blockchain dans l'assurance est prévue pour atteindre 5,26 milliards USD d'ici 2030, croissant à un TCAC de 41,32 %.

Quel modèle de déploiement mène actuellement le marché ?

Les déploiements basés sur le cloud ont dominé avec une part de 65 % en 2024, reflétant la préférence des transporteurs pour les déploiements rapides, légers en capital.

Pourquoi les contrats intelligents sont-ils importants pour les assureurs ?

Les contrats intelligents réduisent les coûts de traitement manuel et peuvent régler les sinistres paramétriques en minutes, avec des pilotes montrant des périodes de retour sur investissement à l'intérieur de 18 mois.

Quelle région devrait croître le plus rapidement ?

L'Asie-Pacifique est projetée pour s'étendre à un TCAC de 43,07 % jusqu'en 2030 alors que les régulateurs et gouvernements parrainent des pilotes blockchain dans l'assurance culture, santé et catastrophe.

Quelles sont les principales barrières à une adoption plus large ?

Les contraintes clés incluent les limites de scalabilité réseau, les écarts d'interopérabilité inter-chaînes, et la tension entre registres immuables et lois de confidentialité des données comme le RGPD.

Comment les assureurs adressent-ils les risques de sécurité blockchain ?

Les entreprises mandatent de plus en plus les audits de code tiers et les add-ons de cyber-assurance après que les exploits DeFi aient causé 2,2 milliards USD de pertes pendant 2024.

Dernière mise à jour de la page le: