Taille et part de marché des biopesticides bactériens

Analyse du marché des biopesticides bactériens par Mordor Intelligence

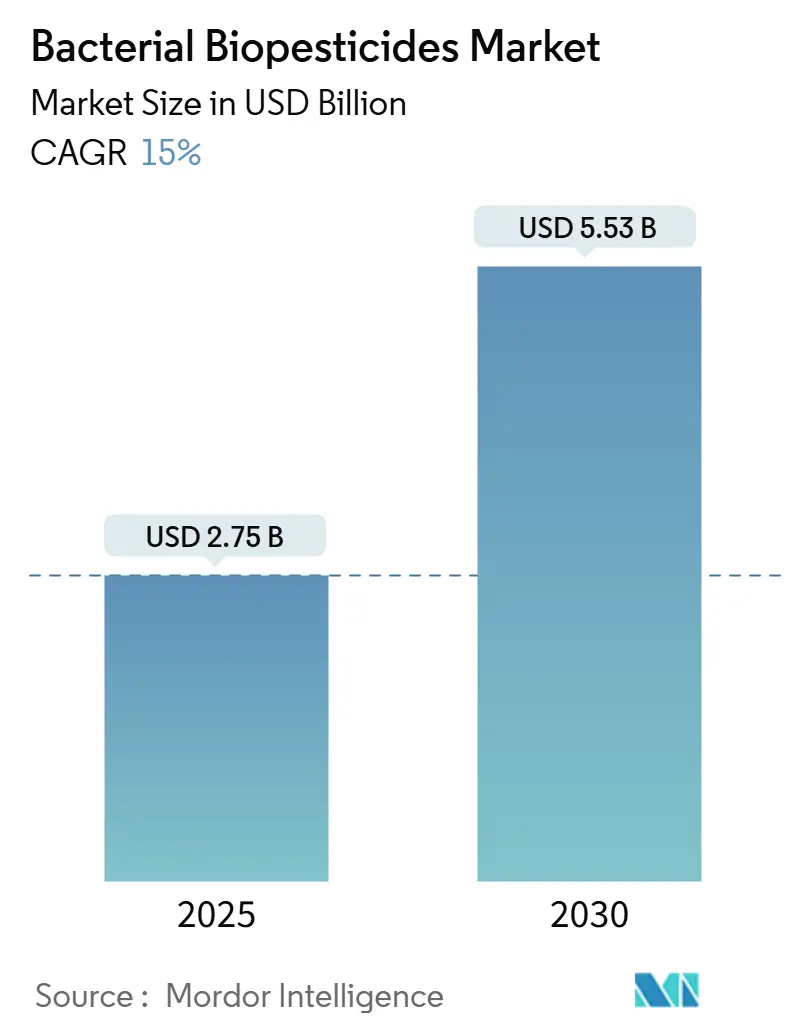

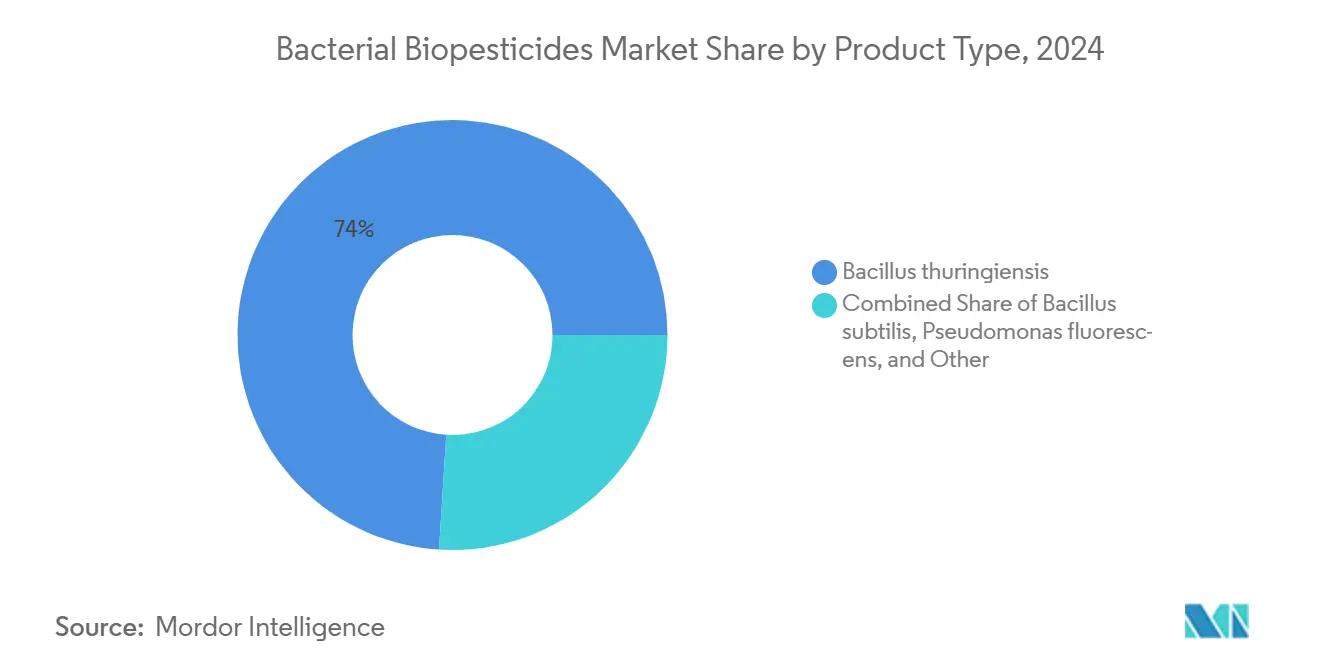

La taille du marché des biopesticides bactériens est estimée à 2,75 milliards USD en 2025, et devrait atteindre 5,53 milliards USD d'ici 2030, à un TCAC de 15 % pendant la période de prévision (2025-2030). La croissance du marché est stimulée par les approbations réglementaires accélérées, la demande croissante des consommateurs pour des produits sans résidus, l'expansion de l'agriculture biologique et les avancées technologiques qui améliorent la stabilité des formulations et l'efficacité sur le terrain. Selon FiBL, la superficie mondiale d'agriculture biologique un atteint 98,9 millions d'hectares en 2023, représentant une augmentation de 2,6 %. Bacillus thuringiensis (Bt) domine le marché avec une part de revenus de 74 %, tandis que Bacillus subtilis montre une croissance rapide grâce à ses capacités combinées de lutte antiparasitaire et de promotion de la croissance des plantes. Les applications de traitement de précision des semences, les formulations liquides pour l'agriculture en environnement contrôlé et la consolidation des portefeuilles parmi les grandes entreprises agrochimiques soutiennent l'expansion du marché. Le taux d'adoption des biopesticides bactériens est affecté par les exigences de stockage en chaîne du froid et l'efficacité plus lente par rapport aux alternatives chimiques, alors que les entreprises s'efforcent de relever ces défis dans un marché de plus en plus concurrentiel.

Principales conclusions du rapport

- Par type de produit, Bacillus thuringiensis détenait 74 % de la part de marché des biopesticides bactériens en 2024 ; Bacillus subtilis est positionné pour croître à un TCAC de 17 % jusqu'en 2030.

- Par mode d'application, les pulvérisations foliaires ont mené avec une contribution de revenus de 45 % en 2024 ; le traitement des semences devrait s'étendre à un TCAC de 16,8 % entre 2025 et 2030.

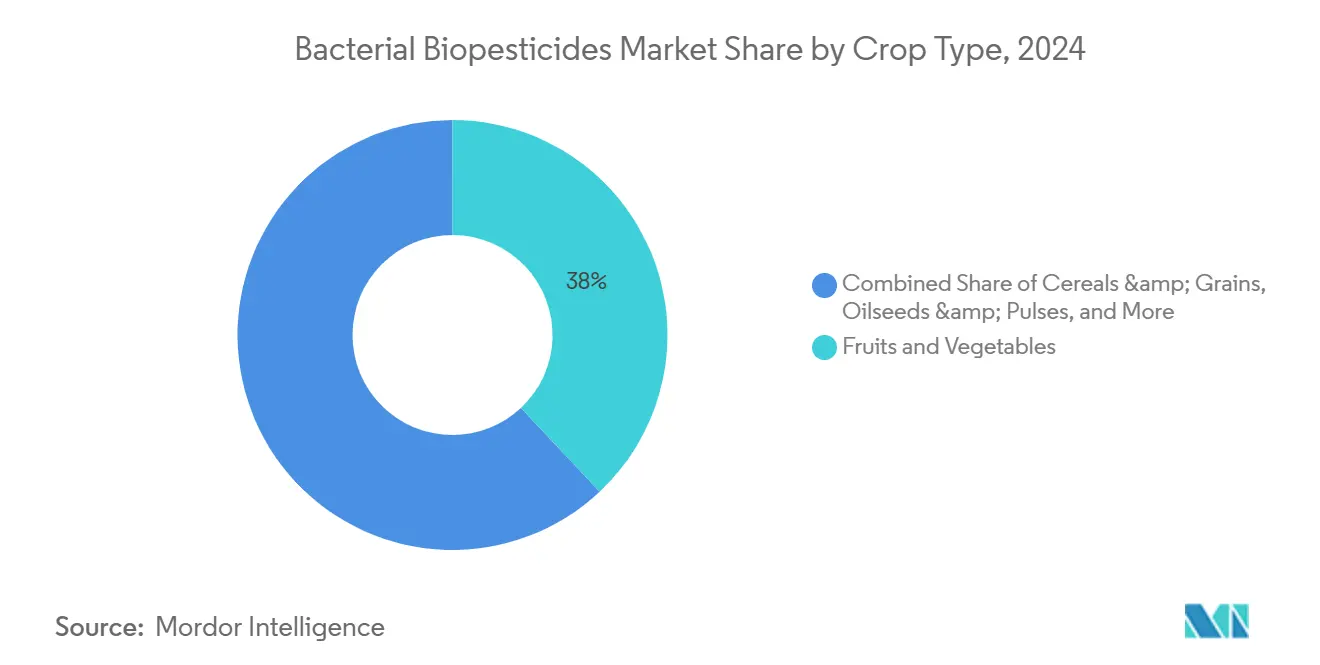

- Par type de culture, les fruits et légumes représentaient 38 % de la part de la taille du marché des biopesticides bactériens en 2024, tandis que les céréales et grains devraient augmenter à un TCAC de 15,5 % jusqu'en 2030.

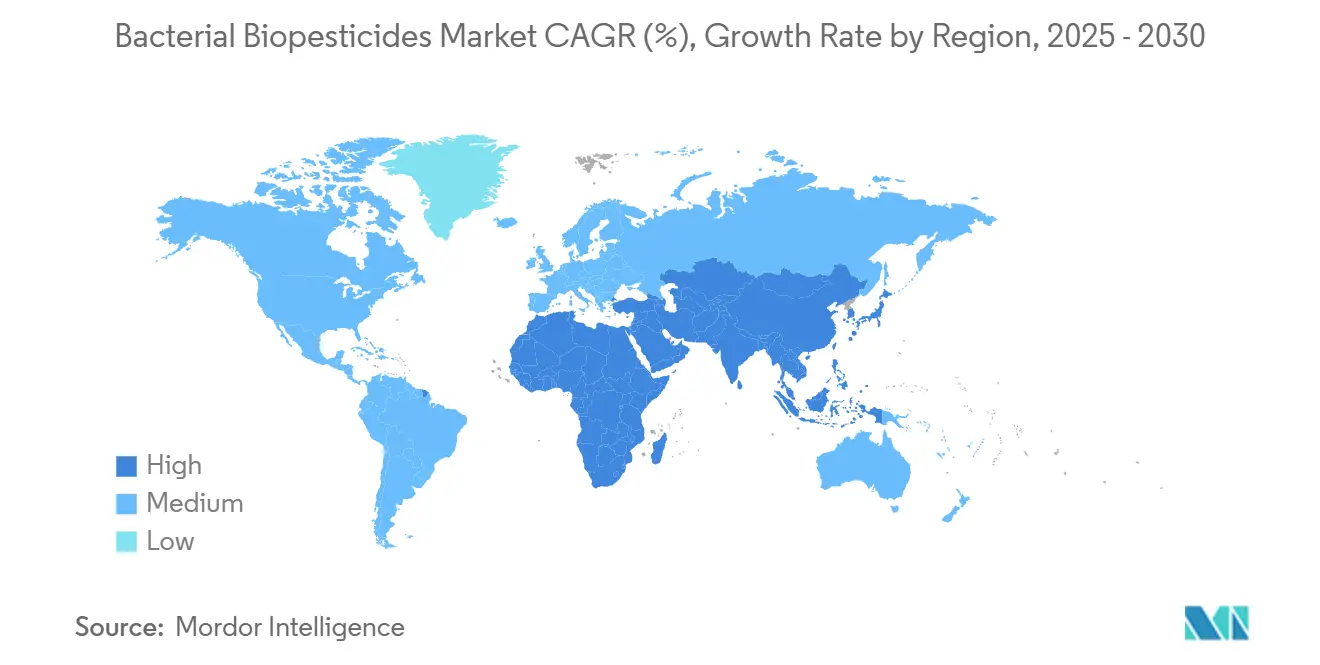

- Par région, l'Amérique du Nord représentait 38 % des ventes mondiales en 2024, tandis que l'Asie-Pacifique devrait enregistrer le TCAC le plus rapide de 18 % sur l'horizon de prévision.

Tendances et perspectives du marché mondial des biopesticides bactériens

Analyse de l'impact des moteurs

| Moteur | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Soutien réglementaire et politique | +2,8 | Mondial, avec l'influence la plus forte dans l'UE et l'Amérique du Nord | Moyen terme (~ 3-4 ans) |

| Sensibilisation croissante aux méfaits des pesticides conventionnels | +1,9 | Mondial, particulièrement prononcé en Europe et en Amérique du Nord | Moyen terme (~ 3-4 ans) |

| Demande de produits sans résidus stimulant les solutions Bt | +2,4 | Mondial, avec adoption précoce dans les marchés développés | Court terme (≤ 2 ans) |

| Expansion de l'agriculture en environnement contrôlé stimulant la demande de formulations bactériennes liquides | +3,1 | Amérique du Nord, Europe et centres urbains en Asie-Pacifique | Long terme (≥ 5 ans) |

| Adoption croissante des stratégies de gestion intégrée des ravageurs (IPM) | +2,3 | Mondial, avec l'impact le plus élevé dans les régions avec de solides services de vulgarisation agricole | Moyen terme (~ 3-4 ans) |

| Avancées technologiques dans les systèmes de formulation et de distribution | +2,7 | Mondial, avec adoption initiale dans les marchés agricoles développés | Moyen terme (~ 3-4 ans) |

| Source: Mordor Intelligence | |||

Soutien réglementaire et politique

Le processus d'approbation européen pour les biopesticides est passé de neuf ans à environ trois ans, traitant un arriéré de plus de 100 substances en attente. La Commission européenne entend mettre en œuvre de nouvelles réglementations de l'UE en 2025 pour optimiser les processus d'approbation des biopesticides d'ici le T4. La loi biotech 2026 se concentrera sur le comblement des lacunes réglementaires actuelles. Le Brésil un démontré des progrès similaires en approuvant des produits bio-insecticides dérivés de cellules inactivées de Burkholderia. L'Agence de protection environnementale des États-Unis (EPA) réduit les arriérés d'applications sous FIFRA (Federal Insecticide, Fungicide, and Rodenticide Act). [3]United States EPA, "Guidance for Expedited Review of Biopesticides," epa.gov Ces changements réglementaires élargissent les opportunités d'enregistrement, réduisent les coûts de conformité et permettent aux petites entreprises d'entrer sur le marché des biopesticides bactériens.

Sensibilisation croissante aux méfaits des pesticides conventionnels

La recherche démontrant la perte de biodiversité et la dégradation des sols causées par les pesticides synthétiques influence les décisions d'achat dans les canaux de distribution premium. Une étude de 2025 du Massachusetts Institute of Technology un révélé que 31 % des sols agricoles mondiaux faisaient face à des risques élevés de contamination par les pesticides. Les détaillants nord-américains et européens imposent des limites strictes de résidus, favorisant les produits biologiques à zéro résidu. Alors que les producteurs s'adaptent à ces exigences, les agents bactériens ont évolué de solutions réservées au bio à des composants essentiels des programmes de gestion intégrée des ravageurs. Cette transition stimule la croissance du marché des biopesticides bactériens, en particulier pour les cultures avec de courts intervalles avant récolte.

Demande de produits sans résidus stimulant les solutions Bt

Le mode d'action de la protéine Bacillus thuringiensis (Bt) ne laisse aucun résidu chimique, la rendant conforme aux limites maximales de résidus à l'exportation. Bt détient 74 % du marché des biopesticides bactériens grâce à son efficacité prouvée sur le terrain. De nouvelles formulations microencapsulées permettent leur utilisation dans les régions à haute température et prolongent la durée de stockage. Les développements récents de formulations stables aux UV permettent des applications au-delà des périodes traditionnelles de pulvérisation du soir, renforçant la position dominante de Bt sur le marché.

Expansion de l'agriculture en environnement contrôlé stimulant les formulations liquides

L'expansion des fermes verticales et des serres haute technologie un augmenté la demande d'intrants qui fournissent des résultats cohérents dans des environnements contrôlés. La Chine mène cette expansion, représentant 60 % des installations de serres mondiales en 2024, selon NASA Earth Observatory. Les formulations bactériennes liquides sont bien adaptées à ces opérations, car elles peuvent être administrées par des lignes de fertigation et des systèmes de brumisation. Les développements récents en technologie de durée de conservation, notamment un support biosourcé qui maintient la viabilité des microbes Gram-négatifs pendant 540 jours, ont réduit les coûts de stockage et permis l'expansion du marché dans les zones métropolitaines. La croissance parallèle de l'agriculture en environnement contrôlé (CEA) et des intrants bactériens crée un cycle qui fait avancer le marché des biopesticides bactériens.

Analyse de l'impact des contraintes

| Contrainte | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Logistique de chaîne du froid limitant la durée de conservation des biopesticides biologiques | -1,7 | Mondial, plus sévère dans les régions tropicales et les marchés en développement | Court terme (≤ 2 ans) |

| Défis de production et de formulation | -1,2 | Mondial, avec impact variable basé sur les capacités technologiques | Moyen terme (~ 3-4 ans) |

| Abattage perçu plus lent réduisant l'adoption dans les fermes | -2,1 | Mondial, particulièrement dans les régions avec haute pression de ravageurs | Court terme (≤ 2 ans) |

| Coûts plus élevés par rapport aux pesticides conventionnels | -1,9 | Mondial, plus significatif dans les marchés sensibles aux prix et les cultures de plein champ | Moyen terme (~ 3-4 ans) |

| Source: Mordor Intelligence | |||

Logistique de chaîne du froid limitant la durée de conservation des produits biologiques

Les formulations de spores vivantes perdent généralement leur viabilité à des températures supérieures à 25°C, nécessitant un transport et un stockage réfrigérés, ce qui augmente le coût final. Ce défi est particulièrement important dans les marchés équatoriaux où les réseaux de distribution à petite échelle manquent d'installations de stockage à température contrôlée. Bien que les nouvelles technologies d'encapsulation améliorent la viabilité cellulaire à température ambiante et réduisent les contraintes de distribution, les processus de mise à l'échelle et d'approbation réglementaire nécessitent plusieurs saisons de croissance. Ces limitations logistiques restreignent la pénétration du marché, réduisant la compétitivité des biopesticides bactériens par rapport aux pesticides chimiques qui offrent une durée de conservation prolongée et des exigences minimales de stockage.

Abattage perçu plus lent réduisant l'adoption dans les fermes

Les insecticides chimiques éliminent généralement les ravageurs en quelques heures, tandis que les agents bactériens nécessitent plusieurs jours, ce qui rend les producteurs réticents à les utiliser pour un contrôle immédiat des ravageurs. Les démonstrations sur le terrain combinant des produits bactériens avec des produits chimiques sélectifs dans des programmes de gestion intégrée des ravageurs changent cette perception. La recherche actuelle se concentre sur le développement de souches bactériennes qui produisent des niveaux de toxines plus élevés et des combinaisons microbiennes complémentaires pour obtenir une mortalité des ravageurs plus rapide tout en maintenant un statut sans résidu.

Analyse des segments

Par type de produit : Domination de Bt et multifonctionnels émergents

Bt représentait 74 % des revenus de 2024, maintenant sa position dominante sur le marché des biopesticides bactériens. Ce leadership du marché découle de sa toxicité ciblée contre les larves de lépidoptères, ses certifications biologiques étendues et son acceptation réglementaire mondiale. La taille du marché des produits Bt devrait s'étendre grâce aux nouvelles technologies d'encapsulation qui améliorent la persistance sur le terrain dans des conditions de haute UV. Une étude de 2024 un confirmé l'efficacité des toxines Bt contre les ravageurs lépidoptères, coléoptères, hémiptères, diptères et nématodes.[1]Egyptian Journal of Biological Pest Control

Bacillus subtilis montre un fort potentiel de croissance avec un TCAC projeté de 17 %, stimulé par ses avantages doubles de suppression des maladies et de promotion de la croissance des plantes, particulièrement en horticulture de haute valeur. Pseudomonas fluorescens un établi son rôle dans le contrôle des pathogènes du sol, tandis que les espèces Serratia et Streptomyces gagnent du terrain dans des applications spécialisées grâce à leur activité chitinase et leurs capacités de production de métabolites antibiotiques.

Note: Parts de segments de tous les segments individuels disponibles lors de l'achat du rapport

Par mode d'application : De la domination foliaire à la distribution centrée sur les semences

Les pulvérisations foliaires représentaient 45 % de part de marché en 2024, stimulées par leur flexibilité d'application en saison sur plusieurs cultures et leur compatibilité avec l'équipement de pulvérisation conventionnel. Le segment du traitement des semences devrait croître à un TCAC de 16,8 %, soutenu par les avancées en revêtements polymères et technologies de spores dormantes qui maintiennent la viabilité bactérienne pendant le stockage et les phases précoces de germination. Cette approche intègre la protection dès le stade de croissance initial, réduisant les exigences d'application et augmentant l'adoption des biopesticides bactériens dans les applications de semences. En 2024, l'ICAR-Indian Institute of Oilseeds Research (IIOR) un développé une technologie de revêtement de semences à base de biopolymère qui préserve les microbes mobilisant les nutriments, y compris les bio-agents microbiens utilisés dans les biopesticides. Ce développement améliore la survie microbienne, augmente les rendements des cultures de 25-30 % et améliore la résilience sous des conditions climatiques défavorables.

Les applications de trempage du sol restent importantes pour les producteurs gérant les nématodes et les maladies racinaires qui ne sont pas efficacement contrôlées par les applications foliaires. Les traitements de trempage post-récolte servent un rôle spécialisé dans l'extension de la durée de conservation pour les chaînes d'approvisionnement de produits frais cherchant des alternatives sans produits chimiques. La diversité des méthodes d'application fournit aux fabricants plusieurs flux de revenus et réduit les fluctuations saisonnières de revenus.

Par type de culture : Les cultures spécialisées maintiennent l'avance, les grandes cultures gagnent du rythme

Les fruits et légumes représentaient 38 % des revenus en 2024, stimulés par les prix premium, les cycles de récolte courts et les exigences strictes de résidus des détaillants. Le marché des biopesticides bactériens pour ce segment continue de croître avec l'augmentation de la culture en serre et des volumes d'exportation. Selon la liste Dirty Dozen de l'Environmental Working Group (EWG), les fraises montrent la contamination la plus élevée, avec 99 % des échantillons contenant des résidus de pesticides. Les épinards, le chou frisé, les feuilles de moutarde, les feuilles de chou vert et les raisins démontrent également une contamination significative, certains contenant plus de 100 pesticides différents.

Le segment des céréales et grains de grande culture devrait croître à un TCAC de 15,5 %. La diminution des coûts de formulation et l'application unérienne efficace de concentrés liquides, couvrant des milliers d'hectares quotidiennement, rendent les biopesticides bactériens économiquement viables pour les cultures de base. L'expansion du marché s'étend aux segments oléagineux, légumineuses et gazon, stimulée par les exigences de durabilité et les préoccupations environnementales dans les zones urbaines.

Note: Parts de segments de tous les segments individuels disponibles lors de l'achat du rapport

Analyse géographique

L'Amérique du Nord un maintenu sa position dominante avec une part de 38 % des revenus mondiaux de 2024. Les États-Unis stimulent les volumes du marché grâce à l'intégration généralisée de solutions bactériennes dans les opérations de maïs et soja à grande échelle. Les clusters de serres canadiennes renforcent la demande régionale en utilisant des inoculants liquides compatibles avec les systèmes de fertigation hydroponiques. En 2023, les 920 opérations commerciales de légumes de serre du Canada ont produit 802 163 tonnes métriques de légumes, une augmentation de 7 % par rapport à 2022. [2]Agriculture and Agri-Food Canada

L'Asie-Pacifique démontre la trajectoire de croissance la plus forte avec un TCAC anticipé de 18 % jusqu'en 2030. Le plan quinquennal de contrôle vert des ravageurs de la Chine et les programmes de subventions bio-intrants de l'Inde encouragent la production et l'adoption domestiques. Les opérations d'agriculture verticale du Japon et de Singapour fournissent des marchés établis pour les formulations liquides spécialement développées pour l'agriculture en environnement contrôlé.

L'Europe maintient des réglementations strictes pour les biopesticides, bien que les changements récents aient accéléré leur adoption. La réglementation accélérée 2025 de la Commission européenne un réduit les temps d'examen des dossiers pour s'aligner sur les normes nord-américaines, permettant plus d'enregistrements de produits et encourageant les fabricants à étendre leurs étiquettes de produits UE. La demande de biopesticides un augmenté grâce aux politiques de passation de marchés publics scandinaves pour les repas scolaires et aux objectifs de réduction de pesticides Farm-to-Fork de l'Allemagne, bénéficiant particulièrement aux produits foliaires Bt et B. subtilis. Les producteurs de céréales d'Europe de l'Est ont initié des essais de traitement de semences à base de Bacillus en réponse aux exigences plus strictes de résidus des marchés d'exportation, s'étendant au-delà des applications horticoles traditionnelles de haute valeur.

Paysage concurrentiel

Le marché des biopesticides bactériens se compose d'entreprises agrochimiques établies et d'entreprises spécialisées. L'acquisition de Symborg par Corteva en 2025 un renforcé ses capacités de fermentation et élargi son portefeuille de métabolites de Bacillus protégés par brevet, indiquant que les grandes entreprises considèrent les produits biologiques comme des actifs centraux. Bayer utilise son réseau de distribution pour combiner les pulvérisations Bt avec les semences à traits, créant des solutions intégrées qui sécurisent la présence au détail. Certis Biologicals, Valent BioSciences et Koppert se concentrent sur le développement de souches à action rapide pour réduire le temps d'efficacité, particulièrement dans les marchés où les pesticides chimiques restent la norme.

Le marché montre une innovation significative grâce à l'augmentation des demandes de brevets pour les combinaisons de Streptomyces riches en chitinase et les supports de nano-émulsion qui améliorent la durabilité sur le terrain. La collaboration industrielle augmente, avec Evonik fournissant des polymères d'encapsulation à plusieurs fabricants, tandis que des entreprises comme Pivot Bio concèdent sous licence la technologie de fermentation aux producteurs de semences établis. Le principal focus concurrentiel pour les cinq prochaines années se centre sur la microencapsulation, les consortiums synergiques et les technologies de stabilisation des métabolites.

Les différences réglementaires entre régions influencent les stratégies de marché. Les grandes entreprises poursuivent des enregistrements simultanés dans l'UE et aux États-Unis, tandis que les petites entreprises commencent souvent en Amérique du Sud, où les exigences de données sont moins strictes. Les entreprises développant des formulations qui ne nécessitent pas de stockage en chaîne du froid peuvent accéder aux marchés émergents en Afrique subsaharienne et en Asie du Sud-Est. Alors que la consolidation du marché continue, les cinq premières entreprises maintiennent moins de 80 % des revenus combinés, créant des opportunités pour les nouveaux entrants se concentrant sur des cultures spécifiques, des méthodes de livraison ou des marchés régionaux.

Leaders de l'industrie des biopesticides bactériens

-

Koppert Biological Systems

-

BASF SE

-

Syngenta AG

-

Valent Biosciences LLC

-

Novonesis

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Août 2024 : IPL Biologicals s'est associé à AFEPASA pour rationaliser les enregistrements mondiaux et accélérer l'entrée sur le marché des biopesticides bactériens.

- Juillet 2024 : Evonik Industries un introduit un nouveau système biosourcé pour incorporer des bactéries Gram-négatives dans des formulations agricoles liquides, démontrant une viabilité microbienne élevée jusqu'à 540 jours et adressant les limitations clés de durée de conservation

- Mai 2024 : Bioceres Crop Solutions un reçu l'approbation réglementaire au Brésil pour trois nouvelles solutions bio-insecticides/bio-nématicides dérivées de cellules inactivées de sa plateforme propriétaire Burkholderia, marquant la première approbation réglementaire de produits biologiques issus de micro-organismes entièrement inactivés

- Août 2023 : FMC Inde un introduit le biofongicide Entazia, un produit de protection des cultures biologiques contenant Bacillus subtilis, pour contrôler la brûlure bactérienne des feuilles dans le riz. Le produit renforce les mécanismes de défense des plantes tout en préservant la durabilité environnementale. Entazia est compatible avec les biostimulants et fongicides synthétiques de FMC pour améliorer la santé générale des plantes.

Portée du rapport mondial sur le marché des biopesticides bactériens

Les biopesticides bactériens consistent en une bactérie comme ingrédient actif, qui peut contrôler différents types de ravageurs, bien que chaque ingrédient actif séparé soit relativement spécifique pour son ravageur cible. Le marché mondial des biopesticides bactériens est segmenté par type (Bacillus thuringiensis, Bacillus subtilis, Pseudomonas fluorescens et autres types), mode d'application (traitement des semences, pulvérisation foliaire et autres applications), type de culture (céréales et grains, légumineuses et oléagineux, cultures commerciales, fruits et légumes et autres types de cultures), et géographie. Le rapport offre la taille du marché et les prévisions en termes de valeur (USD) et de volume (tonnes métriques) pour tous les segments ci-dessus.

| Bacillus thuringiensis |

| Bacillus subtilis |

| Pseudomonas fluorescens |

| Autres types |

| Pulvérisation foliaire |

| Traitement des semences |

| Traitement du sol |

| Traitement post-récolte |

| Fruits et légumes |

| Céréales et grains |

| Oléagineux et légumineuses |

| Gazon et plantes ornementales |

| Cultures de plantation |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| Reste de l'Amérique du Nord | |

| Amérique du Sud | Brésil |

| Argentine | |

| Chili | |

| Reste de l'Amérique du Sud | |

| Europe | Allemagne |

| France | |

| Royaume-Uni | |

| Espagne | |

| Italie | |

| Reste de l'Europe | |

| Afrique | Afrique du Sud |

| Égypte | |

| Reste de l'Afrique | |

| Asie-Pacifique | Chine |

| Inde | |

| Japon | |

| Corée du Sud | |

| Australie | |

| Reste de l'Asie-Pacifique |

| Par type de produit | Bacillus thuringiensis | |

| Bacillus subtilis | ||

| Pseudomonas fluorescens | ||

| Autres types | ||

| Par mode d'application | Pulvérisation foliaire | |

| Traitement des semences | ||

| Traitement du sol | ||

| Traitement post-récolte | ||

| Par type de culture | Fruits et légumes | |

| Céréales et grains | ||

| Oléagineux et légumineuses | ||

| Gazon et plantes ornementales | ||

| Cultures de plantation | ||

| Par géographie | Amérique du Nord | États-Unis |

| Canada | ||

| Mexique | ||

| Reste de l'Amérique du Nord | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Chili | ||

| Reste de l'Amérique du Sud | ||

| Europe | Allemagne | |

| France | ||

| Royaume-Uni | ||

| Espagne | ||

| Italie | ||

| Reste de l'Europe | ||

| Afrique | Afrique du Sud | |

| Égypte | ||

| Reste de l'Afrique | ||

| Asie-Pacifique | Chine | |

| Inde | ||

| Japon | ||

| Corée du Sud | ||

| Australie | ||

| Reste de l'Asie-Pacifique | ||

Questions clés répondues dans le rapport

Quelle est la taille projetée du marché des biopesticides bactériens d'ici 2030 ?

Le marché devrait atteindre 5,53 milliards USD d'ici 2030, croissant à 15 % annuellement.

Quelle souche bactérienne domine actuellement les ventes ?

Bacillus thuringiensis mène avec une part de revenus de 74 %, grâce à son profil zéro résidu et à sa large acceptation réglementaire.

Pourquoi le traitement des semences est-il la méthode d'application à croissance la plus rapide ?

Les avancées en revêtements polymères et dormance des spores permettent aux bactéries de survivre au stockage et de coloniser les plantules, stimulant un TCAC de 16,8 % pour les traitements de semences.

Quelles régions verront l'adoption la plus rapide des biopesticides bactériens ?

L'Asie-Pacifique devrait croître à un TCAC de 18 % alors que la Chine, l'Inde et les centres urbains adoptent des intrants biologiques pour atteindre les objectifs de durabilité.

Comment les entreprises abordent-elles les défis de chaîne du froid ?

De nouveaux supports d'encapsulation maintiennent les microbes viables pendant plus de 500 jours à température ambiante, réduisant le besoin de transport et stockage réfrigérés.

Dernière mise à jour de la page le: