Taille et part du marché de l'intelligence artificielle automobile

Analyse du marché de l'intelligence artificielle automobile par Mordor Intelligence

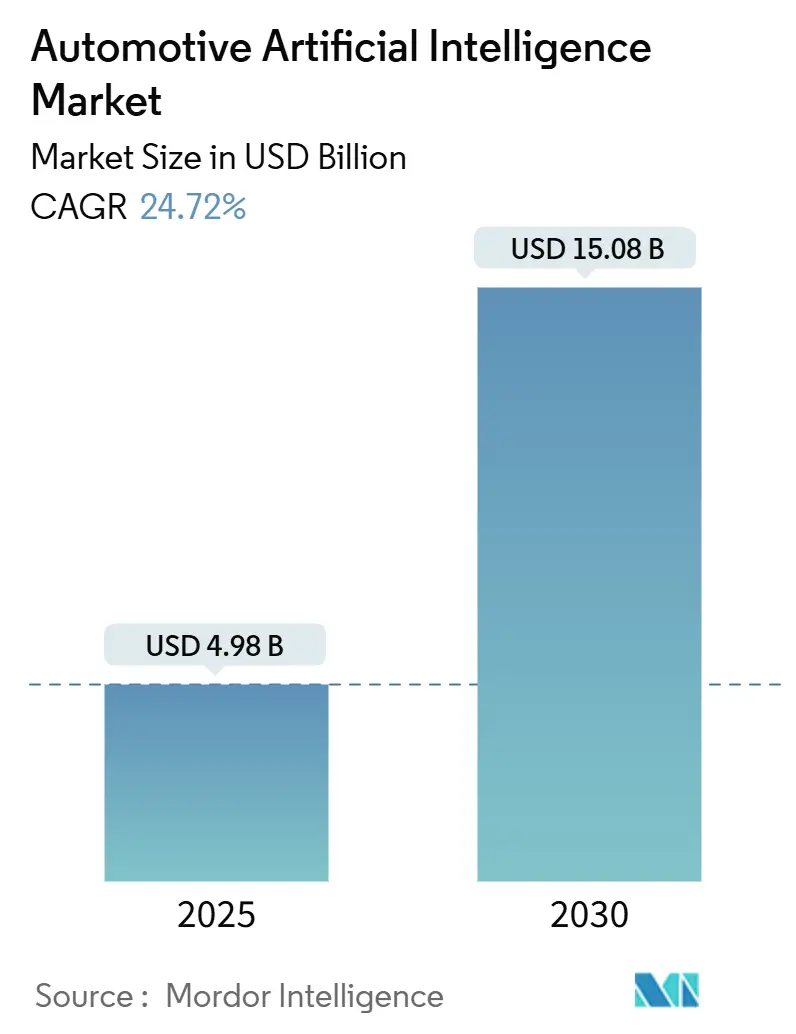

Le marché de l'IA automobile est évalué à 4,98 milliards USD en 2025 et devrait atteindre 15,08 milliards USD d'ici 2030, progressant à un TCAC de 24,72 % durant la période de prévision (2025-2030). L'adoption rapide des véhicules définis par logiciel, les réglementations obligatoires ADAS de niveau 2 dans l'UE et aux États-Unis, et la baisse des coûts de calcul IA de qualité automobile déplacent l'avantage concurrentiel de l'ingénierie mécanique vers la performance algorithmique. Les constructeurs automobiles développent des plateformes de mise à jour par voie hertzienne (OTA) qui transforment chaque véhicule livré en nœud de périphérie générateur de revenus, tandis que les systèmes sur puce (SoC) basés sur des chiplets rendent les performances TOPS élevées abordables pour les modèles de milieu de gamme. Les frameworks d'apprentissage de flotte lancés par Tesla et reproduits par les principaux constructeurs chinois améliorent la précision de perception à un rythme qu'aucune validation en boucle fermée ne peut égaler. Dans ce contexte, les partenariats stratégiques entre constructeurs automobiles, équipementiers de rang 1, hyperscalers et start-ups IA remplacent l'intégration verticale, créant un écosystème d'innovation modulaire qui encourage la différenciation spécialisée.

Points clés du rapport

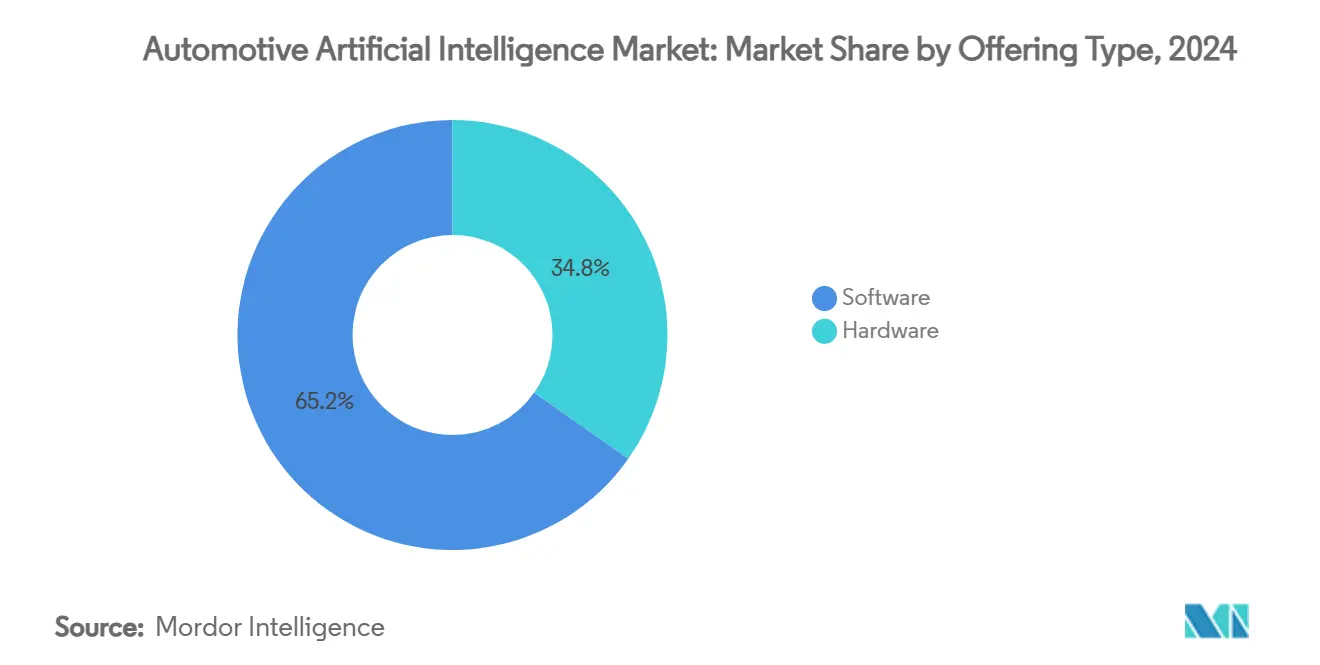

- Par offre, le logiciel représentait 65,23 % de la part du marché de l'intelligence artificielle automobile en 2024 ; le matériel devrait croître à un TCAC de 14,23 % jusqu'en 2030.

- Par technologie, l'apprentissage automatique dominait avec 41,56 % de la part du marché de l'intelligence artificielle automobile en 2024, tandis que l'apprentissage profond devrait croître à un TCAC de 16,25 % jusqu'en 2030.

- Par processus, la reconnaissance d'images dominait avec 43,76 % de la taille du marché de l'intelligence artificielle automobile en 2024, tandis que l'exploration de données progresse à un TCAC de 18,53 % jusqu'en 2030.

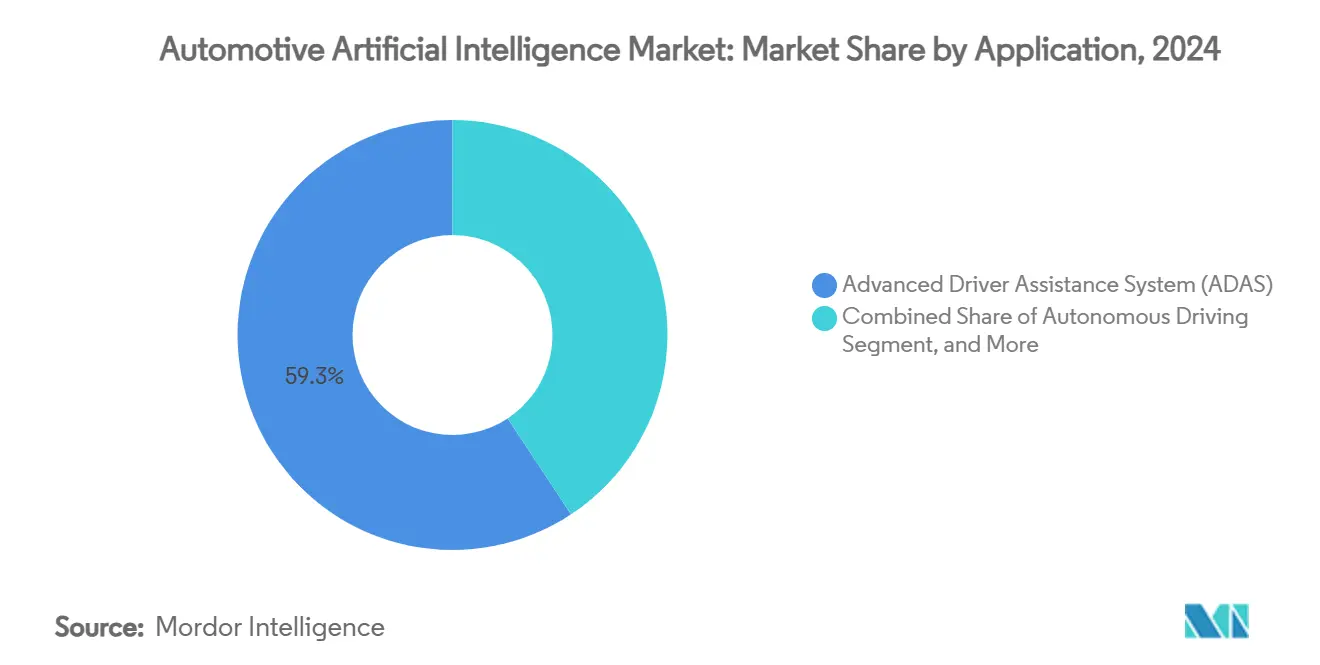

- Par application, l'ADAS détenait 59,30 % de la part de la taille du marché de l'intelligence artificielle automobile en 2024 ; la conduite autonome devrait croître à un TCAC de 21,28 % durant la période de prévision.

- Par type de véhicule, les voitures particulières dominaient avec 68,52 % de la part du marché de l'intelligence artificielle automobile en 2024 ; les véhicules commerciaux légers progressent à un TCAC de 24,93 % jusqu'en 2030.

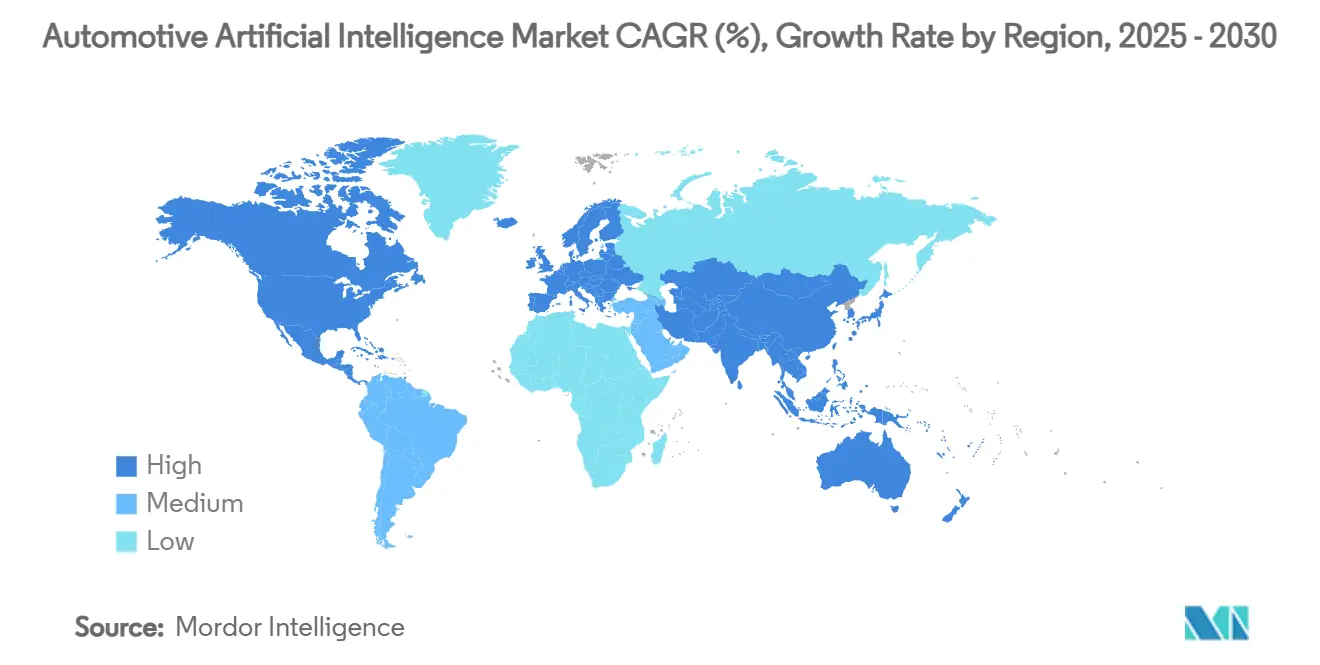

- Par géographie, l'Amérique du Nord représentait 36,25 % des revenus du marché de l'intelligence artificielle automobile en 2024, tandis que l'Asie-Pacifique enregistre la croissance la plus rapide à 23,43 % TCAC sur le même horizon.

Tendances et perspectives du marché mondial de l'intelligence artificielle automobile

Analyse d'impact des moteurs

| Moteur | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Mandats réglementaires pour les fonctionnalités de sécurité ADAS de niveau 2+ | +4.2% | Mondial, avec l'UE et l'Amérique du Nord en tête | Court terme (≤ 2 ans) |

| Déclin rapide du calcul IA et TOPS pour les SoC automobiles | +3.8% | Mondial, concentré dans les régions de nœuds avancés | Moyen terme (2-4 ans) |

| Explosion des mises à jour logicielles par voie hertzienne permettant la monétisation des fonctionnalités IA | +2.9% | Amérique du Nord et UE, s'étendant à l'Asie-Pacifique | Moyen terme (2-4 ans) |

| Architectures d'apprentissage de flotte accélérant la précision des modèles de perception | +2.1% | Mondial, avec la Chine et les États-Unis en tête de la collecte de données | Long terme (≥ 4 ans) |

| Modèles de fondation multimodaux sur dispositif réduisant la dépendance au cloud | +1.7% | Mondial, pertinent pour les marchés soucieux de la confidentialité | Long terme (≥ 4 ans) |

| ECU basés sur des chiplets émergents réduisant le BOM pour les véhicules grand public | +1.4% | Mondial, adoption précoce dans les segments premium | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Mandats réglementaires pour les fonctionnalités de sécurité ADAS de niveau 2+

Le Règlement général de sécurité II de l'UE, entré en vigueur en juillet 2024, oblige chaque nouvelle voiture vendue en Europe à inclure le freinage d'urgence automatique, le maintien d'urgence dans la voie et l'assistance intelligente à la vitesse. Des exigences comparables gagnent du terrain aux États-Unis et au Japon, incitant les constructeurs automobiles mondiaux à concevoir une fois et certifier partout[1]"General Safety Regulation II Explained,", TÜV SÜD, tuvsud.com. Les besoins de conformité ont donc transformé ce qui était autrefois des options premium en éléments de conception de base, stimulant des volumes de commandes plus importants pour les piles de perception auprès des fournisseurs de rang 1. Le Règlement 171 CEE-ONU sur les systèmes d'assistance au contrôle du conducteur renforce cette évolution en détaillant les règles de test virtuel pour les fonctions IA[2]"UN Regulation 171 on DCAS,", United Nations Economic Commission for Europe, unece.org. Par conséquent, les constructeurs qui se différenciaient autrefois par le raffinement mécanique concourent désormais sur les calendriers de maturité logicielle, et les barrières à l'entrée du marché pour les nouveaux entrants diminuent lorsqu'un règlement clair remplace des exigences locales fragmentées.

Déclin rapide du calcul IA et TOPS pour les SoC automobiles

Le processeur Thor de NVIDIA promet 2 000 TOPS, et la prochaine puce AI5 de Tesla vise 2 500 TOPS-dix fois les performances actuelles en voiture tout en réduisant le coût par TOPS d'environ 40 % chaque année depuis 2022. La déflation des coûts provient des volumes partagés de centres de données, des nœuds de fonderie avancés et du partitionnement de chiplets qui remplace les monolithes de taille de réticule par des tuiles modulaires. Le Programme de chiplets automobiles d'Imec unit Bosch, BMW et d'autres pionniers autour de protocoles interopérables die-à-die qui compressent les cycles de développement et permettent la réutilisation de plateformes à travers les gammes de véhicules[3]"Automotive Chiplet Programme Announced,", imec, imec-int.com. Alors que le silicium cesse d'être rare, la différenciation migre vers le logiciel, forçant les fournisseurs de semi-conducteurs traditionnels à intégrer des chaînes d'outils, middleware et piles de référence qui aident les constructeurs automobiles à déployer à grande échelle.

Explosion des mises à jour logicielles par voie hertzienne permettant la monétisation des fonctionnalités IA

Tesla un validé le potentiel de revenus des mises à niveau post-vente en vendant des boosts d'accélération et des abonnements Full-auto-Driving longtemps après livraison. Le déploiement par Volkswagen de fonctions vocales alimentées par ChatGPT à travers les flottes européennes en 2024 un montré que les constructeurs traditionnels peuvent pivoter des marges matérielles ponctuelles vers des flux de revenus numériques à vie. Le succès dépend de pipelines de mise à jour sécurisés, de validation continue contre les normes de sécurité et de propositions de valeur que les consommateurs sont disposés à renouveler annuellement. Les modèles de langage à empreinte réduite tels que Cerence CaLLM Edge avec 3,8 milliards de paramètres fonctionnent entièrement sur le contrôleur de domaine d'infodivertissement, réduisant les frais de cloud et la latence tout en satisfaisant les règles de souveraineté des données en Europe et en Chine.

Architectures d'apprentissage de flotte accélérant la précision des modèles de perception

Le jeu de données de neuf milliards de miles de Tesla donne à ses réseaux de neurones une visibilité sur les cas limites à longue traîne que les tests scriptés négligent, réduisant les désengagements sur les routes mal marquées d'année en année[4]"2025 AI Day Presentation,", Tesla, tesla.com. Les rivaux chinois comblent l'écart : Chery un enregistré 4,5 milliards de kilomètres, et la marque Aito de Huawei couvre 99 % des routes cartographiées de Chine grâce à l'apprentissage fédéré qui maintient les données brutes à l'intérieur des frontières nationales[5]"Huawei and Chery Scale Intelligent-Driving Platforms,", KrASIA, kr-asia.com. L'apprentissage partagé élève le plancher de performance autonome à travers une flotte entière et accélère l'homologation, car les régulateurs gagnent confiance grâce à des gains de sécurité statistiquement vérifiables. Pour les fournisseurs sans flotte captive, les partenaires de simulation tels qu'Applied Intuition fournissent des événements de cas limites synthétiques qui approximent la diversité du monde réel, bien que la fidélité synthétique-vers-réelle limite la transférabilité directe.

Analyse d'impact des contraintes

| Contrainte | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Réglementations de sécurité fonctionnelle fragmentées entre juridictions | -2.8% | Mondial, affectant particulièrement les constructeurs transfrontaliers | Court terme (≤ 2 ans) |

| Coût élevé de validation des modèles IA pour les scénarios de cas limites | -2.1% | Mondial, impact plus élevé dans les applications critiques pour la sécurité | Moyen terme (2-4 ans) |

| Pénurie persistante de talent IA de qualité automobile chez les équipementiers de rang 1 | -1.9% | Mondial, aigu dans les marchés développés | Long terme (≥ 4 ans) |

| Exposition de la chaîne d'approvisionnement à la capacité de fonderie de nœuds avancés | -1.6% | Mondial, concentré dans les dépendances Asie-Pacifique | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Réglementations de sécurité fonctionnelle fragmentées entre juridictions

ISO 26262, ISO/IEC 5469:2024 et la prochaine ISO/TS 5083:2025 définissent chacune des processus de sécurité pour différentes tranches de la pile d'autonomie, laissant les constructeurs réconcilier les chevauchements et contradictions. Le GSR II de l'Europe s'écarte des directives fédérales américaines émergentes et des normes GB/T de la Chine, forçant les plateformes mondiales à maintenir des preuves de conformité séparées pour chaque région. Les petits fournisseurs peinent avec la surcharge de validation multi-piste, retardant souvent les lancements ou rétrécissant la portée géographique. Les consortiums industriels plaident pour un ' échange de cas de sécurité ' où les artefacts d'audit pourraient être portés entre autorités d'homologation, mais le consensus reste distant. Jusqu'à l'unification, le patchwork sape la croissance du marché de l'IA automobile en augmentant les coûts d'ingénierie non récurrents.

Coût élevé de validation des modèles IA pour les scénarios de cas limites

Valider un réseau de neurones contre la variabilité infinie de la conduite du monde réel peut dépasser un million par programme, avec des événements de cas limites tels que les piétons occultés ou les débris imprévisibles générant la plupart des dépenses. Les environnements synthétiques réduisent une partie du fardeau, pourtant l'incident du robotaxi Cruise fin 2024 un illustré que les combinaisons rares échappent encore à la couverture, déclenchant un contrecoup réglementaire et des suspensions de flottes. Les techniques de vérification formelle promettent des preuves mathématiques d'enveloppes de sécurité mais restent computationnellement lourdes pour les réseaux de perception à l'échelle de production. Par conséquent, seuls les constructeurs automobiles bien capitalisés peuvent poursuivre l'approbation L4, tandis que les start-ups pivotent vers des niches d'assistance au conducteur avec une exposition de responsabilité plus faible, contraignant l'expansion plus large du marché de l'IA automobile.

Analyse des segments

Par offre : Le logiciel pilote le changement de monétisation

Le logiciel un généré 65,23 % des revenus du marché de l'intelligence artificielle automobile en 2024 car la création de valeur des véhicules un migré du fer et de l'acier vers les lignes de code. Les constructeurs automobiles expédient désormais des mises à niveau de réseaux de neurones qui ajoutent des fonctionnalités des années après l'achat, transformant chaque voiture connectée en un nœud de service vivant et facturé. Le segment matériel croît à un TCAC de 14,23 % durant la période de prévision, pourtant sa marge se compresse lorsque les écosystèmes de chiplets marchandisent les TOPS. Le marché de l'IA automobile récompense donc les entreprises capables de regrouper code, chaînes d'outils et support de cycle de vie plutôt que celles vendant uniquement du silicium.

Les modèles de langage résidents en périphérie comme Cerence CaLLM Edge illustrent comment le logiciel peut augmenter l'intelligence perçue sans frais de réseau, répondant aux directives de confidentialité en Europe et en Chine. Les mandats réglementaires qui exigent l'amélioration continue du freinage ou du maintien dans la voie verrouillent davantage les revenus logiciels, car les mises à jour de conformité doivent atteindre chaque unité en service, pas seulement les nouvelles constructions. Par conséquent, le marché de l'IA automobile voit les équipementiers de rang 1 investir des milliards dans le talent DevOps et la cybersécurité OTA, cimentant le logiciel comme le fossé principal.

Par technologie : L'apprentissage automatique domine les déploiements actuels

L'apprentissage automatique détient 41,56 % de la part du marché de l'intelligence artificielle automobile en 2024 parce que ses arbres de décision transparents satisfont les besoins d'audit ISO 26262. Néanmoins, le TCAC de 16,25 % de l'apprentissage profond indique la migration des fabricants vers la fusion multi-capteurs que les algorithmes classiques ne peuvent analyser. La vision par ordinateur, le traitement du langage naturel et la conscience du contexte se lient à l'expérience utilisateur du cockpit, élargissant le marché de l'IA automobile au-delà de la seule sécurité.

La puce AI5 prévue de Tesla démontre que seuls les modèles convolutionnels profonds peuvent gérer la fusion radar 4D, LiDAR et caméra HD à vitesse d'autoroute. Les fournisseurs chinois suivent en intégrant des réseaux transformateurs dans les modules d'assistance au stationnement, faisant de l'IA autrefois exotique un différenciateur de salle d'exposition. Par conséquent, les partenaires de la chaîne d'approvisionnement courent pour fournir des données annotées, une infrastructure de formation évolutive et des outils de vérification qui gèrent les espaces latents neuronaux opaques.

Par processus : La reconnaissance d'images domine les applications actuelles

La perception basée sur caméra détient 43,76 % de la part du marché de l'intelligence artificielle automobile en 2024 parce que les indices visuels restent peu coûteux et riches en informations. Pourtant la redondance des capteurs exige sonar, radar et LiDAR, poussant la part vers des flux de travail d'exploration de données continues qui raffinent les modèles. Le TCAC de 18,53 % de l'exploration de données signale un pivot des jeux de données statiques vers la télémétrie de flotte en temps réel.

Alors que des millions de voitures transmettent des clips de cas limites, le clustering non supervisé fait surface aux anomalies pour le ré-entraînement d'algorithmes, compressant les temps de cycle et réduisant le risque à longue traîne. Les fournisseurs sans accès à une flotte s'associent avec des plateformes cloud qui échangent des crédits de calcul contre des données anonymisées, introduisant de nouvelles couches de capture de valeur dans le marché de l'IA automobile.

Par application : L'ADAS domine tandis que la conduite autonome accélère

Les fonctionnalités ADAS telles que le freinage d'urgence automatique satisfont à la fois les régulateurs et les consommateurs, conservant 59,30 % de la part du marché de l'intelligence artificielle automobile en 2024. La conduite autonome, cependant, se développe plus rapidement à 21,28 % TCAC car les pilotes robotaxi à Phoenix et Shanghai démontrent un achalandage payant. La taille du marché de l'IA automobile pour les modules autonomes est donc en passe d'éclipser les budgets d'infodivertissement de cockpit avant 2030.

Des piles inter-domaines émergent : un moteur d'inférence unique qui se dégrade gracieusement de l'autonomie mains libres à l'assistance au conducteur lorsque les conditions se dégradent. Cette convergence brouille les lignes d'application et pousse les fournisseurs à livrer des architectures évolutives au lieu d'ECU à fonction fixe, amplifiant la demande pour les couches d'abstraction middleware.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par type de véhicule : Les voitures particulières dominent, les véhicules commerciaux accélèrent

Les voitures particulières ont capturé 68,52 % des revenus du marché de l'intelligence artificielle automobile en 2024 en raison du volume, mais les flottes commerciales légères croissent le plus rapidement à 24,93 % TCAC parce que le carburant, le temps de fonctionnement et la pénurie de conducteurs affectent directement les profits des opérateurs. L'optimisation de routes pilotée par IA et la maintenance prédictive donnent un ROI mesurable, justifiant un investissement par véhicule plus élevé que dans le segment consommateur sensible aux coûts.

Les acheteurs de détail résistent souvent aux primes initiales, retardant l'adoption de la conduite entièrement autonome. Les flottes, en revanche, amortissent la technologie à travers des cycles de service intensifs, attirant des fournisseurs de solutions dédiés qui calibrent les modèles pour des routes fixes et la recharge de dépôt. Les pilotes d'autonomie de camions lourds sur les autoroutes américaines illustrent cette divergence, avec des modèles de recours télé-opérateur évitant la complexité de transfert humain rencontrée par les robo-taxis de passagers.

Analyse géographique

L'Amérique du Nord un généré 36,25 % du marché de l'intelligence artificielle automobile en 2024 en revenus, ancrée par l'avantage Données de Tesla, les statuts de test permissifs du Texas et un cluster de calcul IA domestique autour du siège social de NVIDIA dans la Silicon Valley. Entretemps, General Motors, Ford et Waymo développent les opérations sans conducteur de Phoenix à Austin, validant la monétisation et mettant en lumière les lacunes dans la réglementation d'assistance à distance à l'échelle de la flotte.

L'Asie-Pacifique enregistre un TCAC de 23,43 %, le plus rapide mondialement. La Chine combine le leadership VE orienté export avec un bac à sable réglementaire comparativement unifié, permettant à Chery de promettre le déploiement IA sur 30 modèles et à Huawei de viser 500 000 véhicules autonomes d'ici 2025. Toyota, Nissan et Honda du Japon ont formé un consortium de semi-conducteurs pour adresser les pénuries IA domestiques. En contraste, Hyundai de Corée du Sud investit 7 trillions KRW dans des corridors logistiques autonomes reliant les zones d'usines aux ports. Les fournisseurs locaux de batteries et lidar réduisent la nomenclature des matériaux pour les constructeurs régionaux, stimulant l'adoption du marché de l'IA automobile dans les véhicules de segment moyen.

L'Europe maintient des règles strictes de confidentialité des données mais impose des fonctions de sécurité IA sous GSR II, créant une ligne de base pilotée par la conformité pour chaque plateforme de volume. L'intégration 2025 de DeepSeek AI de BMW en Chine souligne sa stratégie de localisation, tandis que Volkswagen déploie Cerence Chat Pro OTA à des millions de véhicules européens. Les contraintes GDPR amplifient la demande d'inférence de périphérie, stimulant les fournisseurs à concevoir des pipelines de mise à jour de modèles préservant la confidentialité. Bien que le marché traîne l'Asie en croissance absolue, le contenu élevé par véhicule maintient l'Europe profitable pour les vendeurs spécialisés se concentrant sur la surveillance du conducteur et les piles OTA cyber-sécurisées.

Paysage concurrentiel

Le marché de l'intelligence artificielle automobile est fragmenté car aucun acteur unique ne couvre la capture de données, le calcul, l'algorithme et l'intégration à l'échelle mondiale. Tesla exploite une flotte propriétaire pour l'apprentissage continu, NVIDIA vend des puces agnostiques de domaine regroupées avec des SDK, et Cerence domine l'IA vocale de cockpit. En Chine, Huawei stratifie matériel, cloud et systèmes d'exploitation en un seul package, soutenu par un support politique qui accélère les calendriers de déploiement.

Les partenariats façonnent la stratégie : Magna regroupe le SoC Thor de NVIDIA dans les plateformes de référence Niveau-4 de nouvelle génération. Entretemps, BMW s'approvisionne auprès de DeepSeek pour localiser l'IA conversationnelle en Chine, et Waabi lève 200 millions USD pour fournir un logiciel de conducteur virtuel pour camions. Les cadres de collaboration chiplet d'imec et du Consortium UCIe démocratisent l'accès aux nœuds de pointe, permettant aux start-ups de coudre les accélérateurs best-of-breed sans posséder de fabs.

Des niches d'espace blanc demeurent : analytiques de maintenance prédictive, cybersécurité embarquée et génération automatisée de cas de sécurité. Les équipementiers de rang 1 établis courent pour acquérir ou s'allier avec des acteurs de niche avant que les régulateurs n'imposent des pipelines OTA cyber-sécurisés obligatoires. Étant donné qu'aucun fabricant ne contrôle plus de 10 % du total des revenus de l'IA automobile, le marché reste ouvert à la disruption de la part d'hyperscalers cloud offrant des piles de développement de bout en bout.

Leaders de l'industrie de l'intelligence artificielle automobile

-

NVIDIA Corporation

-

Continental AG

-

Tesla Inc.

-

Mobileye Vision Technologies Ltd

-

Robert Bosch GmbH

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Juin 2025 : Helm.ai, soutenu par Honda, un introduit un nouveau système de vision pour véhicules autonomes, élargissant le portefeuille de perception de Honda et signalant une collaboration OEM-start-up plus profonde.

- Avril 2025 : BMW un annoncé l'intégration de Deep Seek AI dans les futurs véhicules du marché chinois, soulignant le besoin de solutions de cabine intelligente localisées.

- Mars 2025 : Magna s'est associé à NVIDIA pour intégrer DRIVE Thor dans les systèmes de sécurité couvrant les niveaux 2+ à 4.

Portée du rapport mondial du marché de l'intelligence artificielle automobile

Le marché de l'intelligence artificielle automobile couvre les dernières tendances et développements technologiques dans l'intelligence artificielle automobile, la demande du type de véhicule, type d'offre, niveau d'autonomie, technologie, géographie, et part de marché des principaux fournisseurs d'intelligence artificielle automobile à travers le monde.

Le marché de l'intelligence artificielle automobile est segmenté par type de véhicule, type d'offre, niveau d'autonomie, technologie, et géographie.

Par type de véhicule, le marché est segmenté en voitures particulières et véhicules commerciaux.

Par type d'offre, le marché est segmenté en matériel et logiciel.

Par niveau d'autonomie, le marché est segmenté en semi-autonome et entièrement autonome.

Par technologie, le marché est segmenté en apprentissage automatique, apprentissage profond, traitement du langage naturel, et vision par ordinateur.

et par géographie, le marché est segmenté en Amérique du Nord, Europe, Asie-Pacifique, Amérique du Sud et Moyen-Orient et Afrique.

| Matériel |

| Logiciel |

| Apprentissage automatique |

| Apprentissage profond |

| Vision par ordinateur |

| Traitement du langage naturel |

| Conscience du contexte |

| Exploration de données |

| Reconnaissance d'images |

| Reconnaissance de signaux |

| Conduite autonome |

| Systèmes d'assistance avancée au conducteur (ADAS) |

| Interface homme-machine |

| Maintenance et diagnostics prédictifs |

| Voitures particulières |

| Véhicules commerciaux légers |

| Véhicules commerciaux lourds |

| Amérique du Nord | États-Unis |

| Canada | |

| Reste de l'Amérique du Nord | |

| Amérique du Sud | Brésil |

| Argentine | |

| Reste de l'Amérique du Sud | |

| Europe | Allemagne |

| Royaume-Uni | |

| France | |

| Espagne | |

| Italie | |

| Russie | |

| Reste de l'Europe | |

| Asie-Pacifique | Chine |

| Japon | |

| Corée du Sud | |

| Inde | |

| Indonésie | |

| Philippines | |

| Vietnam | |

| Australie | |

| Reste de l'Asie-Pacifique | |

| Moyen-Orient et Afrique | Émirats arabes unis |

| Arabie saoudite | |

| Turquie | |

| Afrique du Sud | |

| Nigeria | |

| Égypte | |

| Reste du Moyen-Orient et Afrique |

| Par offre | Matériel | |

| Logiciel | ||

| Par technologie | Apprentissage automatique | |

| Apprentissage profond | ||

| Vision par ordinateur | ||

| Traitement du langage naturel | ||

| Conscience du contexte | ||

| Par processus | Exploration de données | |

| Reconnaissance d'images | ||

| Reconnaissance de signaux | ||

| Par application | Conduite autonome | |

| Systèmes d'assistance avancée au conducteur (ADAS) | ||

| Interface homme-machine | ||

| Maintenance et diagnostics prédictifs | ||

| Par type de véhicule | Voitures particulières | |

| Véhicules commerciaux légers | ||

| Véhicules commerciaux lourds | ||

| Par géographie | Amérique du Nord | États-Unis |

| Canada | ||

| Reste de l'Amérique du Nord | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

| Europe | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Espagne | ||

| Italie | ||

| Russie | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Japon | ||

| Corée du Sud | ||

| Inde | ||

| Indonésie | ||

| Philippines | ||

| Vietnam | ||

| Australie | ||

| Reste de l'Asie-Pacifique | ||

| Moyen-Orient et Afrique | Émirats arabes unis | |

| Arabie saoudite | ||

| Turquie | ||

| Afrique du Sud | ||

| Nigeria | ||

| Égypte | ||

| Reste du Moyen-Orient et Afrique | ||

Questions clés auxquelles répond le rapport

Quelle est la taille du marché de l'IA automobile en 2025 ?

Le marché est évalué à 4,98 milliards USD en 2025

Quel segment détient actuellement la plus grande part du marché de l'IA automobile ?

Le logiciel domine avec 65,23 % des revenus 2024, reflétant le passage vers les véhicules définis par logiciel.

Quelle région géographique croît le plus rapidement dans le marché de l'IA automobile ?

L'Asie-Pacifique montre la plus forte croissance régionale à un TCAC de 23,43 % jusqu'en 2030.

Quels défis clés freinent la croissance du marché de l'IA automobile ?

Les règles de sécurité fonctionnelle fragmentées, les coûts élevés de validation des cas limites, les pénuries de talents et les contraintes de fonderie de nœuds avancés pèsent tous sur l'expansion à court terme.

Dernière mise à jour de la page le: