Taille et part du marché des médicaments anti-obésité

Analyse du marché des médicaments anti-obésité par Mordor Intelligence

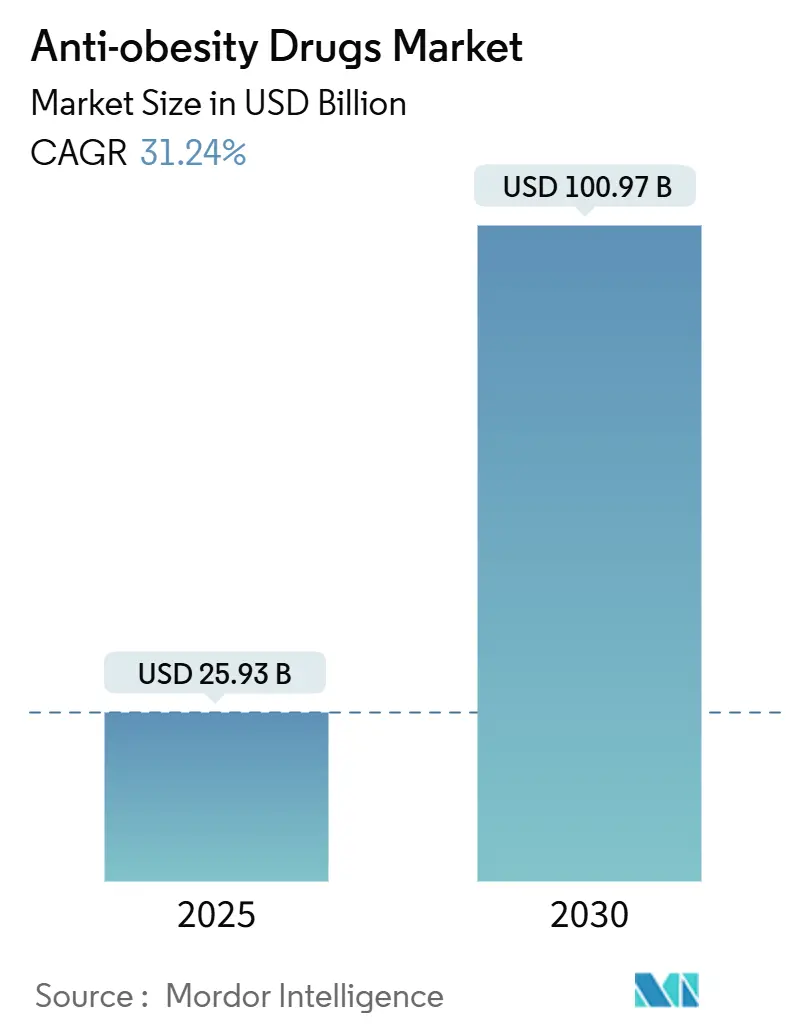

Le marché des médicaments anti-obésité est évalué à 25,93 milliards USD en 2025 et devrait croître à 100,97 milliards USD d'ici 2030, progressant à un TCAC de 31,24%. La croissance repose sur les gains d'efficacité spectaculaires apportés par les agonistes des récepteurs GLP-1, la reconnaissance croissante de l'obésité comme maladie chronique et l'expansion du remboursement dans les pays à revenu élevé. Les progrès rapides du pipeline raccourcissent les délais de développement, tandis que l'investissement afflue vers les formulations orales et multi-agonistes qui promettent une efficacité comparable aux injectables. Les fabricants augmentent leur capacité en prévision d'une forte demande, mais une pénurie d'approvisionnement à court terme persiste. La concurrence s'intensifie alors que les grandes entreprises défendent leurs parts de marché avec des extensions de cycle de vie et que les petites biotechs recherchent des opportunités d'espaces blancs dans de nouveaux mécanismes.

Points clés à retenir

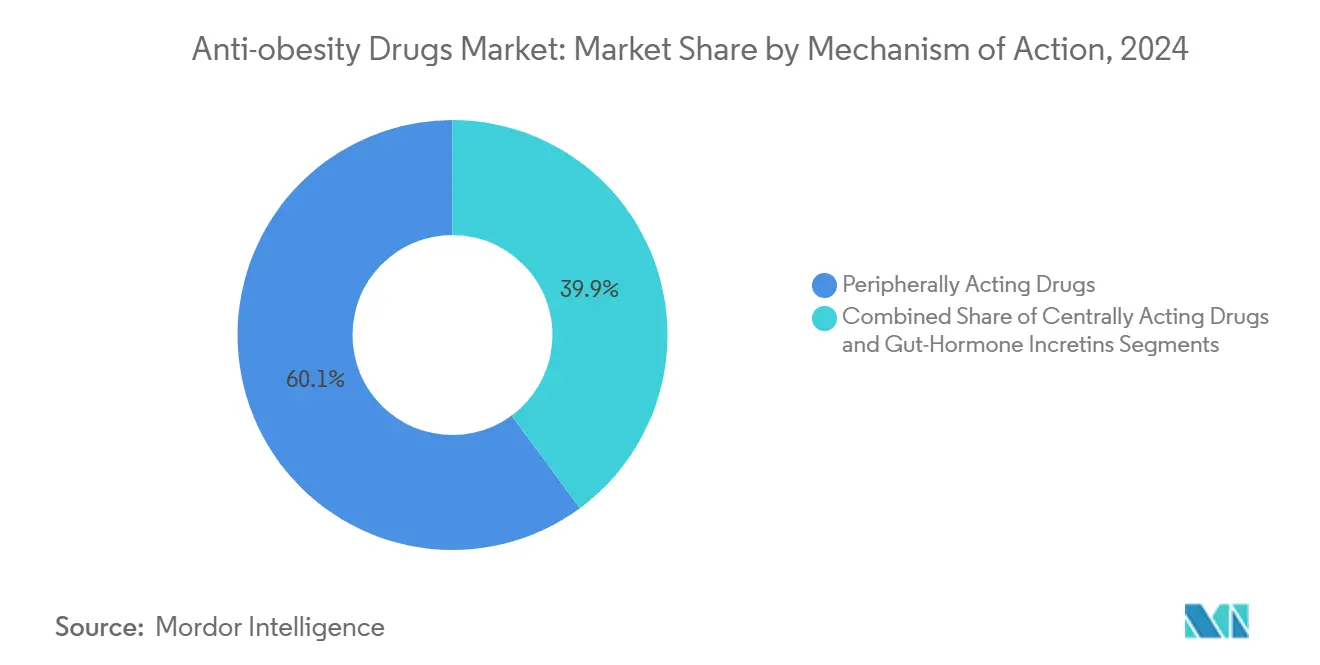

- Par mécanisme d'action, les médicaments à action périphérique ont dominé avec 60,10% de part de revenus en 2024, tandis que les incrétines hormones intestinales devraient croître à un TCAC de 33,15% jusqu'en 2030.

- Par type de médicament, les produits sur ordonnance ont capturé 84,20% de la part de marché des médicaments anti-obésité en 2024 ; les produits en vente libre suivent alors que le segment des ordonnances enregistre un TCAC de 32,56% jusqu'en 2030.

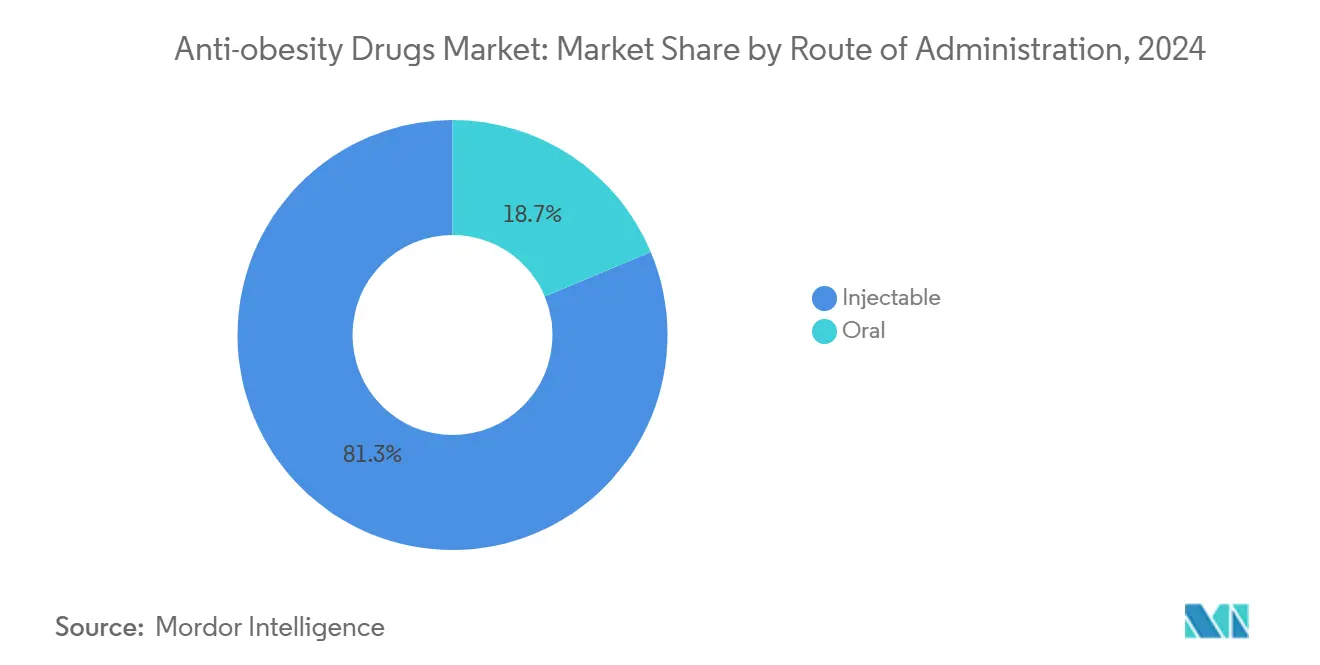

- Par voie d'administration, les injectables ont maintenu 81,30% de part de la taille du marché des médicaments anti-obésité en 2024, mais les médicaments oraux devraient croître le plus rapidement à un TCAC de 36,60% entre 2025-2030.

- Par canal de distribution, les pharmacies de détail ont représenté 54,05% des revenus de 2024, tandis que les pharmacies en ligne devraient afficher un TCAC de 34,75% jusqu'en 2030.

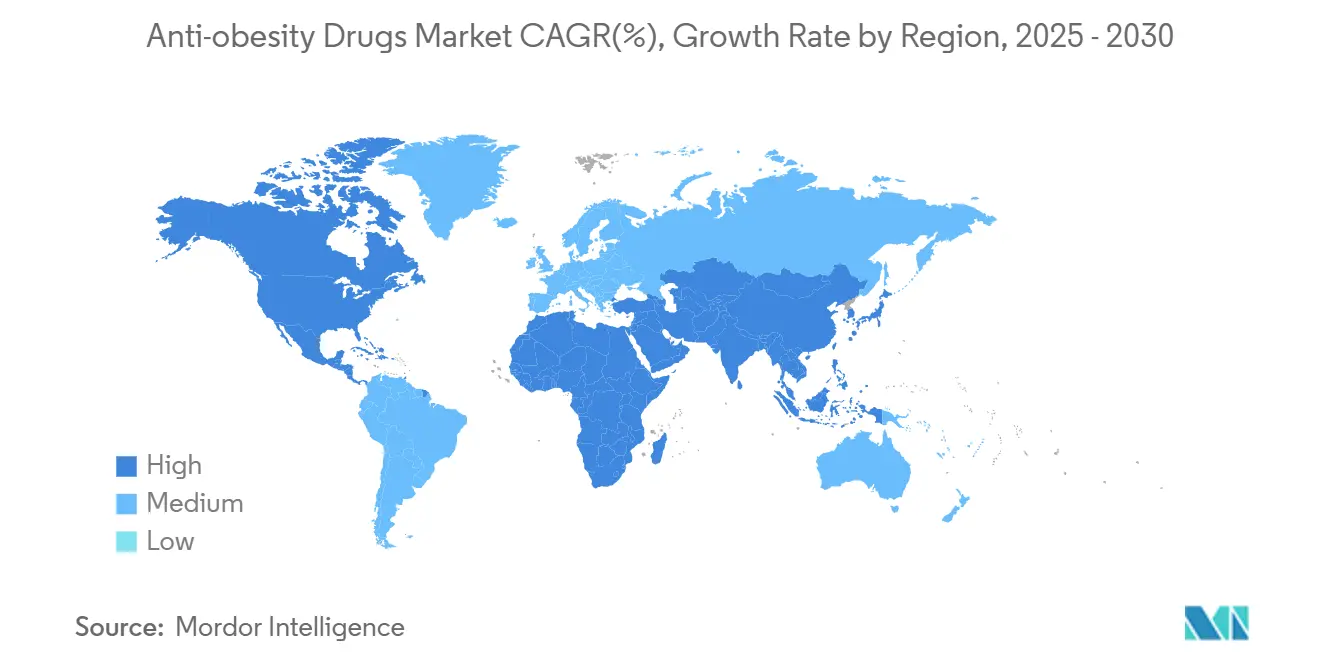

- Par géographie, l'Amérique du Nord un dominé avec 65,90% de part de revenus en 2024, tandis que l'Asie-Pacifique progresse à un TCAC de 33,65% sur l'horizon de prévision.

Tendances et perspectives du marché mondial des médicaments anti-obésité

Analyse d'impact des moteurs

| Contrainte | ( ~) % d'impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Coût de traitement élevé et remboursement limité | -7.3% | Mondial ; le plus important dans les marchés émergents | Moyen terme (2-4 ans) |

| Défis réglementaires et préoccupations de sécurité | -4.6% | Mondial ; varie selon la juridiction | Court terme (≤ 2 ans) |

| Effets secondaires et adhésion limitée des patients | -3.8% | Mondial ; impact plus élevé où les services de soutien sont limités | Court terme (≤ 2 ans) |

| Contraintes de capacité de fabrication et défis de chaîne d'approvisionnement | -2.9% | Mondial ; le plus aigu dans les marchés nouvellement pénétrés | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Fardeau élevé de l'obésité et des comorbidités associées

La prévalence croissante un doublé depuis 1990, et 35 millions d'enfants de moins de 5 ans étaient en surpoids en 2024.[1]Organisation mondiale de la santé, ' Fiche d'information sur l'obésité et le surpoids ', Organisation mondiale de la santé, who.int L'Atlas mondial de l'obésité prévoit que plus de 750 millions d'enfants vivront avec un surpoids ou une obésité d'ici 2035. Les conditions comorbides amplifient l'impératif clinique et financier : l'hypertension affecte jusqu'à 89,4% des adultes âgés obèses, ajoutant 131 milliards USD aux dépenses annuelles. L'ampleur des besoins non satisfaits accélère l'adoption des médicaments, particulièrement là où les données de réduction du risque cardiovasculaire soutiennent désormais l'intervention pharmacologique.

Initiatives croissantes de R&D pour des médicaments innovants

Plus de 116 composés étaient en développement clinique en 2025, une augmentation de 30% par rapport à 2023. L'élan provient des programmes de double et triple agonistes tels que CagriSema, qui un enregistré 22,7% de perte de poids dans l'essai REDEFINE 1 novonordisk.com, et MariTide, qui un atteint jusqu'à 20% de perte de poids à la semaine 52. L'accent se déplace vers les agents GLP-1 oraux comme l'orforglipron, enregistrant jusqu'à 14,7% de perte de poids dans les données de Phase II. Le financement de capital-risque et les accords de licence stratégiques soulignent la confiance dans les mécanismes de nouvelle génération.

Sensibilisation accrue des patients et évolution vers les options non chirurgicales

L'adoption de la chirurgie bariatrique reste à 1% des patients éligibles, mais les prescriptions d'agents GLP-1 chez les adultes non diabétiques ont été multipliées par sept entre 2019-2023. L'essai SELECT de semaglutide un démontré une réduction de 20% des événements cardiovasculaires indésirables majeurs, élargissant l'attrait clinique.[2]Novo Nordisk un/S, ' REDEFINE 1 : CagriSema un démontré 22,7% de perte de poids ', Novo Nordisk, novonordisk.com La familiarité croissante avec les profils de sécurité et la commodité des stylos auto-administrés accélère la préférence pour la pharmacothérapie dans les environnements de soins primaires.

Programmes de prestations publics et privés croissants

Les agences fédérales aux États-Unis ont publié des directives provisoires en 2025 soutenant la couverture des médicaments de gestion chronique du poids.[3]Administration américaine des aliments et médicaments, ' Directive provisoire sur le développement de médicaments pour la réduction de poids ', FDA, fda.govLes grands employeurs mettent à jour leurs formulaires alors que les données du monde réel confirment les gains de productivité d'une perte de poids soutenue. Des débats politiques similaires sont en cours dans plusieurs États membres de l'Union européenne où les analyses coût-efficacité favorisent de plus en plus le traitement pharmacologique pour les individus à haut risque.

Analyse d'impact des contraintes

| Contrainte | ( ~) % d'impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Coût de traitement élevé et remboursement limité | -7.3% | Mondial ; le plus important dans les marchés émergents | Moyen terme (2-4 ans) |

| Défis réglementaires et préoccupations de sécurité | -4.6% | Mondial ; varie selon la juridiction | Court terme (≤ 2 ans) |

| Effets secondaires et adhésion limitée des patients | -3.8% | Mondial ; impact plus élevé où les services de soutien sont limités | Court terme (≤ 2 ans) |

| Contraintes de capacité de fabrication et défis de chaîne d'approvisionnement | -2.9% | Mondial ; le plus aigu dans les marchés nouvellement pénétrés | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Le coût élevé du traitement crée des barrières d'accès

Les coûts mensuels de thérapie des principaux agonistes GLP-1 approchent 1 000 USD aux États-Unis. Seulement 21% des plans Medicaid d'État couvrent au moins un médicament contre l'obésité, et l'accès sans restriction est inférieur à 15%. La modélisation économique montre que les coûts annuels du système pourraient dépasser 100 milliards USD si une adoption généralisée se produit. Les écarts d'accessibilité sont plus importants dans les pays à faible revenu, freinant l'adoption malgré la prévalence croissante de l'obésité.

Les obstacles réglementaires et les préoccupations de sécurité entravent l'expansion

Les essais de résultats cardiovasculaires à long terme sont obligatoires suite aux retraits historiques de suppresseurs d'appétit. Les données EudraVigilance montrent une augmentation annuelle de 67,1% des événements indésirables graves liés au semaglutide. Les études d'adhésion du monde réel révèlent une persistance de 32,3% à 12 mois, reflétant des problèmes de tolérabilité. L'examen accru des produits composés ralentit davantage les approbations et contraint l'offre sur certains marchés.

Analyse des segments

Par mécanisme d'action : Les incrétines hormones intestinales redéfinissent les références d'efficacité

Les médicaments à action périphérique ont contribué à 60,10% des revenus de 2024, soutenus par une sécurité établie et une exposition SNC plus faible. Pourtant, les incrétines hormones intestinales croissent le plus rapidement à un TCAC de 33,15%, dépassant toutes les autres classes du marché des médicaments anti-obésité. Les analogues GLP-1 délivrent 15-22,5% de réductions de poids moyennes comparées aux résultats à un chiffre des thérapies plus anciennes. Les stratégies de double et triple agonistes exploitent des voies complémentaires pour amplifier la satiété et la dépense énergétique, poussant l'efficacité vers le territoire de la chirurgie bariatrique.

L'écart d'efficacité croissant entraîne une forte préférence des médecins pour les incrétines malgré une tarification premium. Les fabricants regroupent le coaching numérique pour atténuer les effets secondaires gastro-intestinaux et prolonger le temps sous thérapie. Alors que de nouveaux entrants comme les tri-agonistes GIP/GLP-1/glucagon progressent, la taille du marché des médicaments anti-obésité pour les produits à base d'hormones intestinales devrait dépasser 70 milliards USD d'ici 2030. L'intensité concurrentielle dépendra de la différenciation de la durabilité de la réponse, des revendications de bénéfice cardiovasculaire et des innovations de livraison.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par type de médicament : La dominance des ordonnances souligne la complexité clinique

Les produits sur ordonnance ont détenu 84,20% de part en 2024 et maintiendront leur leadership avec un TCAC projeté de 32,56%. Les cliniciens gèrent la titration de dose, surveillent les marqueurs cardiométaboliques et coordonnent les programmes de style de vie adjuvants, renforçant la supervision médicale. Dans SURMOUNT-1, tirzepatide 15 mg un livré 25% de réduction du poids corporel pour un tiers des participants, soulignant la justification clinique pour la thérapie dirigée par médecin.

Les formulations en vente libre restent limitées aux génériques orlistat et aux suppléments à base de fibres qui sous-performent sur l'efficacité et la tolérabilité. Alors que les multi-agonistes gagnent l'approbation, la complexité d'étiquetage et les programmes de gestion des risques renforceront davantage la dominance des ordonnances. Cependant, une petite niche de consommateurs persiste pour les aides en vente libre regroupées avec des applications de nutrition personnalisée, créant une diversification modeste dans l'industrie des médicaments anti-obésité.

Par voie d'administration : L'innovation orale défie l'hégémonie injectable

Les injectables ont commandé 81,30% des revenus en 2024, reflétant la portée du marché de semaglutide et tirzepatide. Les stylos sous-cutanés offrent un dosage hebdomadaire et une efficacité robuste, mais les contraintes d'approvisionnement et l'aversion aux aiguilles limitent l'adhésion. Les candidats GLP-1 oraux tels que orforglipron et semaglutide à haute dose progressent rapidement ; les essais pivots rapportent une perte de poids approchant les références injectables. Avec un TCAC de 36,60%, les formats oraux pourraient réduire la part injectable à près de 60% d'ici 2030.

La science de formulation est centrale pour débloquer ce changement. Les exhausteurs de perméation, patchs à micro-aiguilles et porteurs nanoparticulaires visent à surmonter la dégradation peptidique dans le tractus gastro-intestinal. Le succès élargira le marché des médicaments anti-obésité en attirant les patients réticents à s'auto-injecter et en facilitant la distribution par les canaux de pharmacie traditionnels.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par canal de distribution : Le commerce numérique accélère la pénétration

Les pharmacies de détail ont livré 54,05% des revenus en 2024 par le conseil en personne et l'adjudication d'assurance. Les pharmacies en ligne, croissant à un TCAC de 34,75%, capitalisent sur la confidentialité, la logistique de renouvellement automatique et les scripts de télésanté intégrés. L'analyse JAMA Réseau un trouvé que 42% des sites web vendant semaglutide opèrent sans ordonnances, soulignant la corde raide réglementaire.

Les pharmacies hospitalières distribuent les premières doses pour les cas complexes, tandis que les cliniques de perte de poids emballent la pharmacothérapie avec la nutrition, le coaching comportemental et la surveillance métabolique. Alors que les goulots d'étranglement de fabrication s'atténuent, les fabricants peuvent prioriser les partenaires de commerce électronique capables de superposer l'analytique d'adhésion et le soutien numérique, remodelant le paysage du marché des médicaments anti-obésité.

Analyse géographique

L'Amérique du Nord un généré 65,90% des revenus de 2024, soutenue par 40,3% de prévalence d'obésité adulte. L'indication de risque cardiovasculaire de la FDA pour semaglutide élargit l'acceptation des payeurs, et les directives politiques provisoires signalent une expansion supplémentaire du remboursement. Le réseau spécialisé robuste de la région accélère l'adoption de nouveaux agents et soutient la génération de preuves du monde réel critique pour les décisions de remboursement à long terme.

L'Asie-Pacifique est la région à la croissance la plus rapide à un TCAC de 33,65%. L'augmentation du revenu disponible, les régimes urbains et les modes de vie sédentaires alimentent l'incidence de l'obésité. Une étude économique de 2024 un estimé les dépenses médicales liées à l'obésité à 23,3 milliards USD en Inde et 10,2 milliards USD en Thaïlande, avec des économies potentielles de 3,0 milliards USD et 2,2 milliards USD respectivement d'une réduction de poids de 10%. Les gouvernements intègrent la pharmacothérapie dans les stratégies de maladies non transmissibles, accélérant les approbations et la fabrication localisée.

L'Europe maintient un volume significatif malgré un remboursement hétérogène. L'EMA un autorisé Wegovy en 2022 et Mounjaro la même année, mais l'accès au niveau des pays varie. Les marchés d'Europe centrale et orientale restreignent généralement le remboursement au diabète de type 2, limitant le potentiel de croissance. Les données cardiovasculaires à long terme et les modèles de santé économique pourraient changer les positions des payeurs, créant une hausse supplémentaire pour le marché des médicaments anti-obésité.

Le Moyen-Orient et l'Afrique et l'Amérique du Sud restent naissants mais prometteurs. L'urbanisation et la prolifération de restauration rapide conduisent une croissance de l'obésité à deux chiffres. La densité spécialisée limitée, les budgets payeurs restreints et les contraintes de chaîne d'approvisionnement plafonnent la pénétration à court terme. L'accent stratégique sur les États du Golfe à revenu élevé et les segments d'assurance privée en Amérique latine peut débloquer une adoption plus précoce avant un engagement plus large du secteur public.

Paysage concurrentiel

Le marché montre une concentration modérée, ancrée par Novo Nordisk et Eli Lilly. Les ventes de soins de l'obésité de Novo Nordisk ont atteint 65,1 milliards DKK (9,44 milliards USD) en 2024, en hausse de 57% d'une année sur l'autre. La franchise tirzepatide d'Eli Lilly est sur une trajectoire similaire, et l'entreprise teste des candidats GLP-1 oraux pour étendre son fossé concurrentiel.

Les acteurs de second rang poursuivent la différenciation par des voies alternatives. MariTide d'Amgen exploite le double agonisme GIP/GLP-1 avec une demi-vie prolongée pour produire jusqu'à 20% de perte de poids sur 1 an. Roche est entré sur le terrain via une licence de 1,65 milliard USD pour le modulateur GLP-1/GLP-1R à action prolongée de Zealand Pharma, signalant l'appétit des grandes pharmas pour l'innovation complémentaire.

La découverte activée par l'intelligence artificielle émerge comme un levier concurrentiel. Une revue de 2025 un souligné le rôle de l'IA dans l'identification de cibles et la conception d'essais adaptatifs, comprimant les cycles de développement. Les partenariats de thérapeutiques numériques superposent le soutien comportemental, différencient les propositions de valeur et génèrent des données au niveau patient qui alimentent la R&D.

Les opportunités d'espaces blancs résident dans les agents oraux avec une efficacité de niveau injectable, les thérapies combinées ciblant les clusters cardiométaboliques et les formulations qui atténuent l'intolérance gastro-intestinale. L'étiquetage axé sur les résultats cardiovasculaires, déjà sécurisé par semaglutide, sera un différentiateur vital alors que les payeurs lient le remboursement au bénéfice de santé économique plus large.

Leaders de l'industrie des médicaments anti-obésité

F Hoffmann-La Roche AG

GlaxoSmithKline PLC

Novo Nordisk en tant que

Currax Pharmaceuticals LLC

Eli Lilly and Company

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Mars 2025 : Zealand Pharma un licencié son médicament expérimental de perte de poids à Roche, sécurisant 1,65 milliard USD en espèces d'avance.

- Mars 2025 : AbbVie un signé un accord de licence avec Gubra un/S pour développer GUB014295, un analogue d'amyline à action prolongée pour le traitement de l'obésité AbbVie.

- Février 2025 : Biocon Limited un introduit son peptide GLP-1, Liraglutide, au Royaume-Uni, commercialisé sous le nom de Biolide, pour adresser la gestion chronique du poids.

- Novembre 2024 : Amgen un annoncé des résultats robustes de perte de poids pour MariTide dans les essais de Phase 2, montrant jusqu'à 20% de perte de poids moyenne à 52 semaines sans plateau

Portée du rapport mondial sur le marché des médicaments anti-obésité

Selon la portée du rapport, les médicaments anti-obésité ou médicaments de perte de poids sont des agents pharmacologiques qui réduisent ou contrôlent le poids. Ces médicaments altèrent l'un des processus fondamentaux du corps humain, la régulation du poids, en modifiant soit l'appétit soit l'absorption des calories. Le marché des médicaments anti-obésité est segmenté par mécanisme d'action (médicaments à action périphérique et médicaments à action centrale), type de médicament (médicaments sur ordonnance et médicaments en vente libre), et géographie (Amérique du Nord, Europe, Asie-Pacifique, Moyen-Orient et Afrique, et Amérique du Sud). Le rapport de marché couvre également les tailles de marché estimées et les tendances pour 17 pays différents dans les principales régions du monde. Le rapport offre la taille du marché et les prévisions en valeur (millions USD) pour les segments ci-dessus.

| Médicaments à action périphérique |

| Médicaments à action centrale |

| Incrétines hormones intestinales |

| Médicaments sur ordonnance |

| Médicaments en vente libre |

| Oral |

| Injectable |

| Pharmacies hospitalières |

| Pharmacies de détail |

| Pharmacies en ligne |

| Cliniques de perte de poids |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| Europe | Allemagne |

| Royaume-Uni | |

| France | |

| Italie | |

| Espagne | |

| Reste de l'Europe | |

| Asie-Pacifique | Chine |

| Japon | |

| Inde | |

| Corée du Sud | |

| Australie | |

| Reste de l'Asie-Pacifique | |

| Moyen-Orient et Afrique | CCG |

| Afrique du Sud | |

| Reste du Moyen-Orient et Afrique | |

| Amérique du Sud | Brésil |

| Argentine | |

| Reste de l'Amérique du Sud |

| Par mécanisme d'action | Médicaments à action périphérique | |

| Médicaments à action centrale | ||

| Incrétines hormones intestinales | ||

| Par type de médicament | Médicaments sur ordonnance | |

| Médicaments en vente libre | ||

| Par voie d'administration | Oral | |

| Injectable | ||

| Par canal de distribution | Pharmacies hospitalières | |

| Pharmacies de détail | ||

| Pharmacies en ligne | ||

| Cliniques de perte de poids | ||

| Géographie | Amérique du Nord | États-Unis |

| Canada | ||

| Mexique | ||

| Europe | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Italie | ||

| Espagne | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Japon | ||

| Inde | ||

| Corée du Sud | ||

| Australie | ||

| Reste de l'Asie-Pacifique | ||

| Moyen-Orient et Afrique | CCG | |

| Afrique du Sud | ||

| Reste du Moyen-Orient et Afrique | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

Questions clés répondues dans le rapport

1. Quelle est la taille actuelle du marché des médicaments anti-obésité ?

Le marché des médicaments anti-obésité vaut 25,93 milliards USD en 2025.

2. À quelle vitesse le marché des médicaments anti-obésité devrait-il croître ?

Il devrait croître à un TCAC de 31,24% pour atteindre 100,97 milliards USD d'ici 2030.

3. Quelle classe de médicaments croît le plus rapidement ?

Les incrétines hormones intestinales, particulièrement les agonistes des récepteurs GLP-1, croissent à un TCAC de 33,15% de 2025-2030.

4. Pourquoi les produits sur ordonnance dominent-ils le marché des médicaments anti-obésité ?

Les nouveaux agents nécessitent une titration de dose, une surveillance et une supervision des résultats cardiovasculaires, gardant 84,20% des ventes dans le canal des ordonnances.

5. Quelle région mènera la croissance jusqu'en 2030 ?

L'Asie-Pacifique montre le plus haut TCAC prévu à 33,65%, propulsé par la prévalence croissante de l'obésité et l'amélioration de l'accès aux soins de santé.

6. Les médicaments anti-obésité oraux sont-ils susceptibles de dépasser les injectables ?

Les candidats GLP-1 oraux affichent une efficacité de niveau injectable dans les essais de phase tardive et devraient éroder la part des injectables dès 2030.

Dernière mise à jour de la page le: