Taille et part du marché des médicaments contre le diabète

Analyse du marché des médicaments contre le diabète par Mordor Intelligence

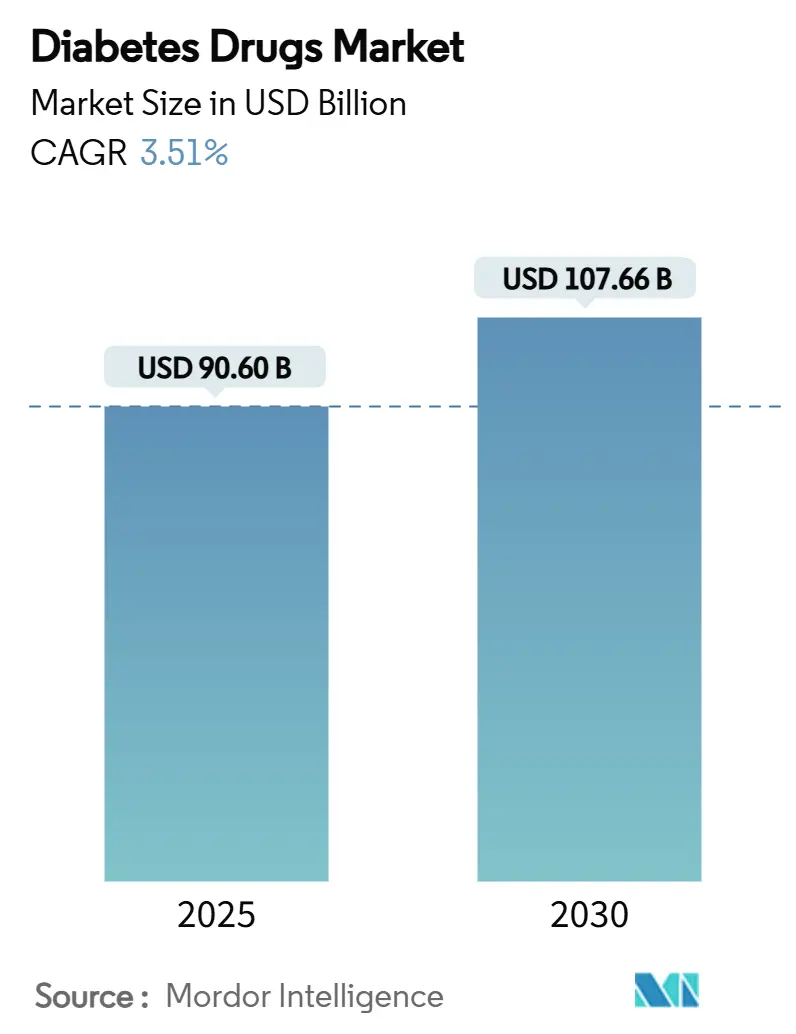

La taille du marché des médicaments contre le diabète est estimée à 90,60 milliards USD en 2025, et devrait atteindre 107,66 milliards USD d'ici 2030, à un TCAC de 3,51 % pendant la période de prévision (2025-2030).

La croissance soutenue s'enracine dans l'accélération du fardeau mondial du diabète, le diagnostic précoce, et l'adoption rapide de thérapies innovantes qui combinent le contrôle glycémique avec des bénéfices de gestion du poids. L'insuline reste indispensable, pourtant la demande s'oriente vers les agonistes des récepteurs GLP-1 et autres injectables non-insuliniques qui améliorent les résultats cardiométaboliques [1]Youngmin Kwon, "State Substitution Laws and Uptake of an Interchangeable Insulin Biosimilar," JAMA Health Forum, jamanetwork.com. Les technologies de peptides oraux, les insulines basales biosimilaires, et les modèles de soins numériquement activés élargissent l'accès des patients tout en tempérant les coûts. L'intensité concurrentielle est élevée alors que les acteurs établis augmentent la fabrication et les écosystèmes numériques pour défendre leur part dans un environnement de plus en plus axé sur la valeur.

Points clés du rapport

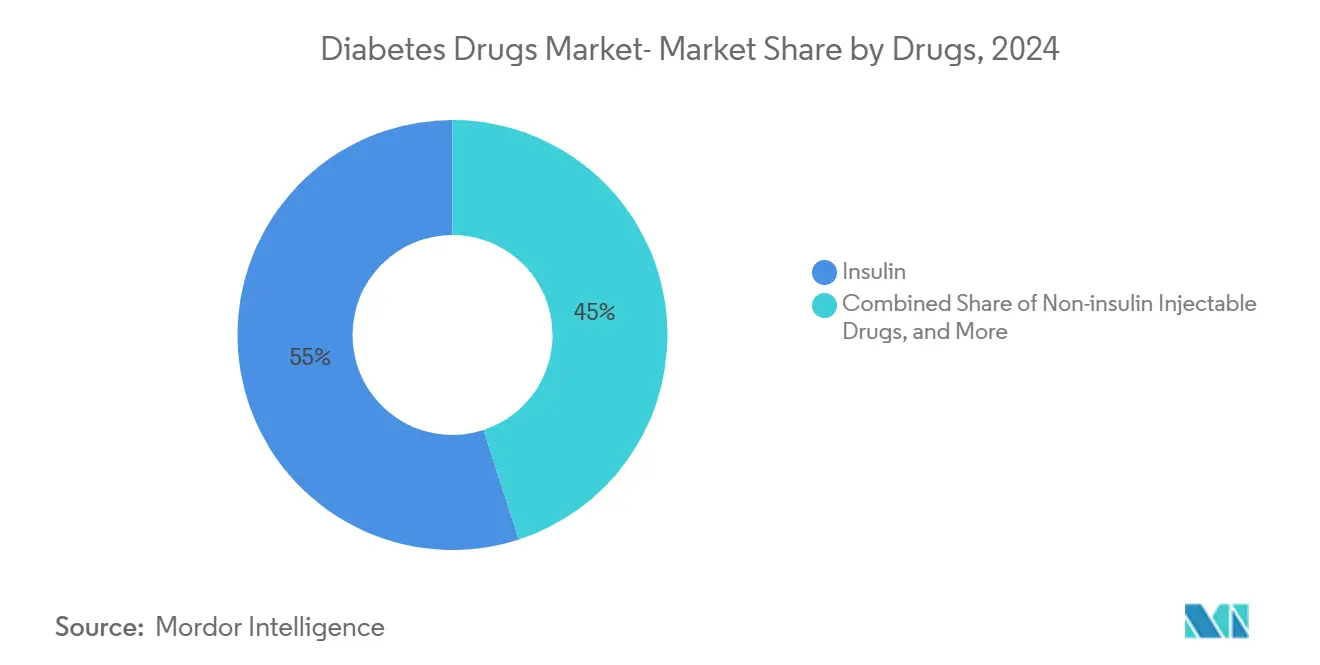

- Par classe de médicament, les produits insuliniques ont capturé 55 % de la part du marché des médicaments contre le diabète en 2024 ; les agonistes des récepteurs GLP-1 devraient s'étendre à un TCAC de 4,5 % entre 2025-2030.

- Par voie d'administration, le segment sous-cutané représentait 72 % de la taille du marché des médicaments contre le diabète en 2024, tandis que le segment oral devrait croître à un TCAC de 4,8 % jusqu'en 2030.

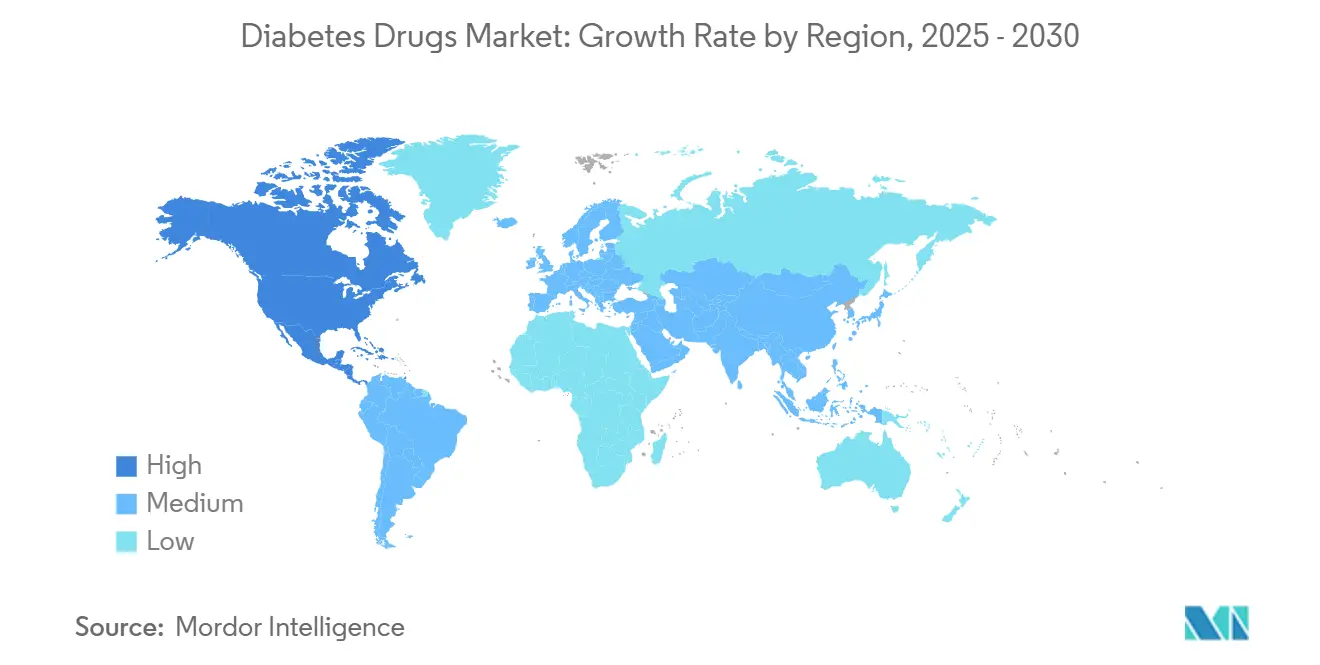

- Par géographie, l'Amérique du Nord détenait 42 % de la part du marché des médicaments contre le diabète en 2024, tandis que l'Asie-Pacifique est positionnée pour la croissance la plus rapide à un TCAC de 5,3 % jusqu'en 2030.

Tendances et perspectives du marché mondial des médicaments contre le diabète

Analyse d'impact des moteurs

| Moteur | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Escalade de la prévalence mondiale du diabète et diagnostic précoce | +1.2% | Mondial, avec un impact plus élevé en Asie-Pacifique et au Moyen-Orient | Long terme (≥ 4 ans) |

| Escalade de la prévalence mondiale du diabète et diagnostic précoce | +1.2% | Mondial ; le plus fort en Asie-Pacifique et Moyen-Orient | Long terme (≥ 4 ans) |

| Hausse des dépenses de santé | +0.8% | Amérique du Nord, Europe, Asie-Pacifique développée | Moyen terme (2-4 ans) |

| Essor des stylos à dose fixe de combinaison | +0.5% | Amérique du Nord, Europe, Japon | Moyen terme (2-4 ans) |

| Preuves cliniques solides basées sur les résultats et endorsements des directives pour les classes innovantes | +0.7% | Mondial | Moyen terme (2-4 ans) |

| Adoption croissante des insulines basales biosimilaires | +0.5% | Europe, Asie-Pacifique émergente, Amérique latine | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Escalade de la prévalence mondiale du diabète et diagnostic précoce

Plus de 828 millions d'adultes vivaient avec le diabète en 2024, soit quatre fois le niveau de 1990[2]Pan American Health Organization, "Urgent Action Needed as Global Diabetes Cases Increase Fourfold over the Past Decades," Pan American Health Organization, paho.org. Les programmes de dépistage précoce dans les régions à faible revenu élargissent la population traitée et allongent la durée de thérapie [3]American Diabetes Association, "Standards of Care in Diabetes-2025," American Diabetes Association, diabetes.org. Les nouvelles directives de l'OMS endorsant l'utilisation précoce des agonistes GLP-1 signalent une intégration plus étroite des injectables avancés dans les soins de première ligne. Le chevauchement entre l'obésité et le diabète amplifie davantage la demande car de nombreux médicaments GLP-1 portent maintenant des indications duales. Ces changements soutiennent collectivement la croissance volumique à long terme du marché des médicaments contre le diabète.

Hausse des dépenses de santé

Les dépenses pharmaceutiques sur le diabète ont grimpé de 19 % en 2023, dépassant l'inflation générale de la santé [4]Eric Tichy et al., "National Trends in Prescription Drug Expenditures and Projections for 2024," American Journal of Health-System Pharmacy, oxfordacademic.com. Selon la recherche sur le marché du diabète, les payeurs financent des thérapies plus coûteuses car des taux de complication plus faibles compensent les dépenses à court terme. Les plans de santé des employeurs font face à une pression croissante, entraînant une gestion d'utilisation plus stricte tout en préservant l'accès aux médicaments de haute valeur. Cette dynamique de dépenses maintient la réalisation des prix même lorsque les coûts unitaires sont scrutés, bénéficiant aux produits innovants qui démontrent des rendements cliniques et économiques clairs.

Adoption croissante des insulines basales biosimilaires

L'insuline biosimilaire glargine moyenne maintenant 26 % de part de marché cinq ans après le lancement, livrant 42 % de baisse de prix par unité. Les coûts plus faibles élargissent l'accès au traitement, particulièrement dans les régions sensibles au prix. Les originateurs répondent avec des stratégies de double prix et des améliorations d'appareils, favorisant une base de volume plus compétitive mais plus large qui élève la part globale du marché des médicaments contre le diabète.

Essor des stylos à dose fixe de combinaison améliorant l'adhérence

Les injectables à ratio fixe tels que l'insuline degludec / liraglutide réduisent le fardeau d'injection quotidienne et les erreurs de dosage, améliorant la persistance. Les preuves cliniques montrent une réduction supérieure de l'HbA1c et un risque d'hypoglycémie plus faible par rapport aux composants séparés. Les médecins adoptent de plus en plus ces stylos pour les patients nécessitant une intensification de thérapie, soutenant la croissance de valeur incrémentale au sein du marché des appareils de médicaments de soins du diabète.

Analyse d'impact des contraintes

| Contrainte | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Préoccupations de sécurité sur la pancréatite liée au GLP-1 | -0.4% | Mondial | Moyen terme (2-4 ans) |

| Plafonds de prix du secteur public sur les analogues d'insuline | -0.3% | Amérique du Nord, Europe | Court terme (≤ 2 ans) |

| Lacunes d'infrastructure de chaîne du froid limitant l'adoption | -0.2% | Marchés émergents en Asie-Pacifique, Afrique, et parties de l'Amérique latine | Moyen terme (2-4 ans) |

| Abordabilité des médicaments dans les économies émergentes | -0.3% | Asie-Pacifique, Afrique, Amérique latine, et Moyen-Orient | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Préoccupations de sécurité sur la pancréatite liée au GLP-1

Les rapports isolés de pancréatite ont incité une pharmacovigilance renforcée et une sélection conservative des patients. Bien que les taux d'incidence restent faibles, la prudence des prescripteurs peut ralentir l'adoption dans les cohortes à haut risque, modérant la montée météorique des ventes de GLP-1. Les fabricants soutiennent l'éducation et la surveillance post-commercialisation pour sauvegarder les profils bénéfice-risque.

Plafonds de prix du secteur public sur les analogues d'insuline

La législation plafonnant les coûts mensuels d'insuline à la charge du patient comprime les marges et façonne la tarification de référence mondiale. Tandis que l'abordabilité stimule le volume, la croissance des revenus est tempérée, poussant les entreprises vers des formulations premium et des portefeuilles diversifiés moins exposés à la réglementation des prix.

Analyse des segments

Par médicaments : les agonistes GLP-1 redéfinissent les paradigmes de traitement

L'insuline a maintenu une part de 55 % du marché des médicaments contre le diabète en 2024, soulignant son rôle central dans la gestion du Type 1 et du Type 2 avancé. Cependant, les agonistes des récepteurs GLP-1 s'étendent à un TCAC de 4,5 %, propulsés par l'efficacité de perte de poids qui élargit la prescription au-delà du contrôle glycémique traditionnel. La taille du marché des médicaments contre le diabète pour les produits GLP-1 est projetée à 150 milliards USD d'ici 2030, reflétant leur attrait d'indication duale. Les inhibiteurs oraux SGLT-2 continuent de gagner en faveur, soutenus par des données organo-protectrices qui les positionnent comme des adjuvants ou alternatives précieux aux injectables dans le marché du traitement du diabète.

Les dynamiques compétitives au sein de ce segment sont intenses. Novo Nordisk et Eli Lilly détiennent actuellement une part estimée quasi-totale, pourtant un pipeline d'agonistes duaux et triples promet une compétition fraîche. Les combinaisons à dose fixe, telles que les stylos insuline degludec / liraglutide, illustrent comment l'innovation de livraison peut verrouiller les bénéfices d'adhérence et étendre les cycles de vie des produits au sein de l'industrie des médicaments contre le diabète.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Par voie d'administration : dominance sous-cutanée défiée par les innovations orales

La livraison sous-cutanée commandait 72 % de la taille du marché des médicaments contre le diabète en 2024 en raison de la prévalence des insulines injectables et des agents GLP-1. Les stylos intelligents et les systèmes de livraison d'insuline automatisés facilitent l'administration et affinent la précision de dose, renforçant la titularité de la voie. Nonobstant, le développement d'alternatives transdermiques et d'options basales une fois par semaine élargit le choix des patients.

L'administration orale est prévue pour s'étendre à un TCAC de 4,8 % jusqu'en 2030 alors que les plateformes d'amplificateurs d'absorption et de nanoparticules débloquent la viabilité des médicaments peptidiques pris par voie orale. Une commercialisation réussie permettrait aux patients d'éviter les injections de routine, redéfinissant potentiellement les modèles de fidélité dans l'industrie du diabète. Les voies intraveineuses et inhalées restent de niche, réservées aux contextes aigus ou spécialisés où la pharmacocinétique rapide l'emporte sur les considérations de commodité.

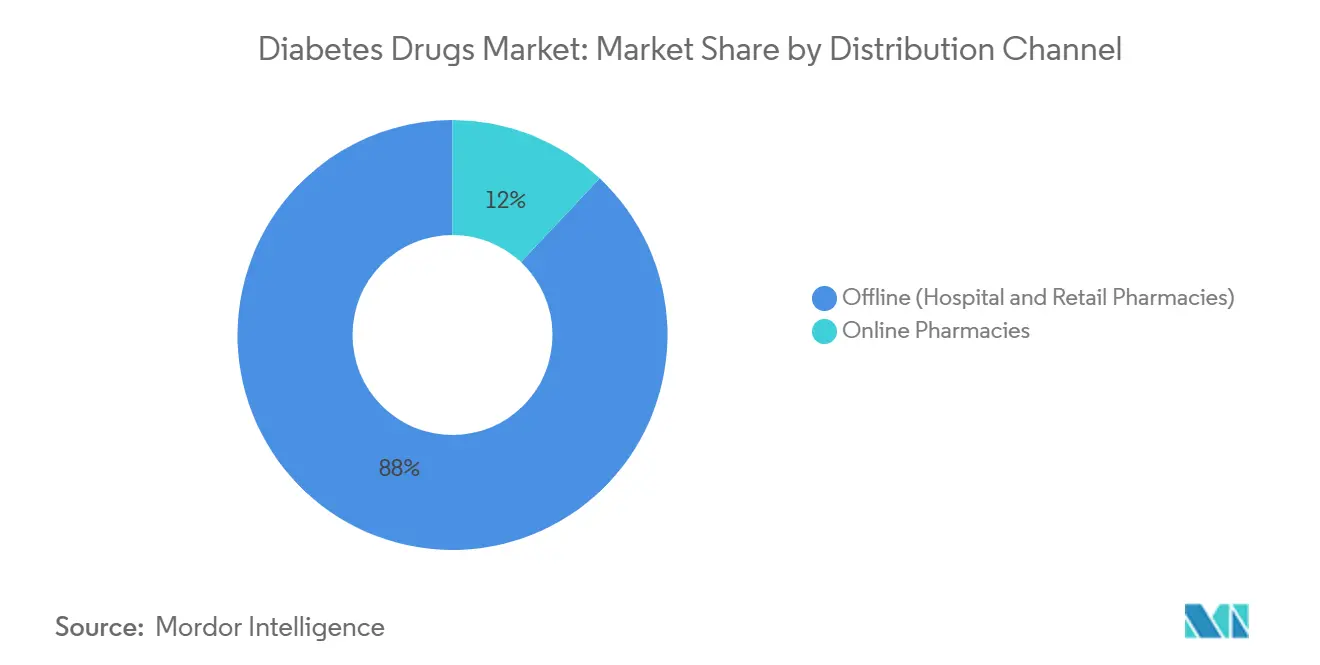

Par canal de distribution : la transformation numérique redéfinit les modèles d'accès

Les aperçus de recherche du marché du diabète montrent que les pharmacies hors ligne détenaient 88 % des ventes en 2024, reflétant les demandes de chaîne du froid et les besoins de conseil pharmaceutique pour les régimes injectables complexes. Les pharmacies hospitalières restent la rampe de lancement pour l'initiation et la titration de thérapie, tandis que les points de vente communautaires dominent la dispensation de maintenance.

Les canaux en ligne, bien que naissants, croissent à un TCAC de 4,9 %. L'intégration avec la télésanté et les modèles d'abonnement stimule la conformité de renouvellement pour les régimes chroniques typiques du marché des médicaments contre le diabète. La transparence des prix et la livraison à domicile résonnent avec les consommateurs numériquement engagés, pourtant les différences réglementaires par pays continuent d'influencer les taux de pénétration. En pratique, de nombreux patients mélangent les renouvellements en ligne avec des visites périodiques en personne pour gérer les ajustements de dosage et la formation d'appareils.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Analyse géographique

L'Amérique du Nord a conservé le leadership avec une contribution de 42 % aux revenus de 2024. La couverture d'assurance étendue, l'infrastructure de soins spécialisés solide, et l'adoption précoce des agents GLP-1 soutiennent la dominance régionale. La législation d'abordabilité de l'insuline a également stimulé la demande unitaire en réduisant l'exposition aux coûts des patients, même si elle contraint l'expansion des prix. Les employeurs affinent les protocoles d'autorisation préalable pour gérer la croissance GLP-1, mais la valeur clinique soutenue préserve un accès large.

L'Asie-Pacifique est le territoire à croissance la plus rapide, enregistrant un TCAC projeté de 5,3 % de 2025-2030. L'urbanisation croissante, les changements alimentaires, et les populations vieillissantes entraînent une forte hausse de la prévalence du Type 2. Les bénéfices d'assurance élargis en Chine et en Inde élargissent l'accès aux insulines de marque et aux injectables nouveaux. Les outils de santé numérique et les plateformes mobiles comblent les lacunes de livraison de soins, soutenant l'adhérence et la continuité pour les patients dans les zones éloignées. La taille du marché des médicaments contre le diabète en Asie-Pacifique devrait donc combler une partie de l'écart avec les marchés occidentaux établis d'ici 2030.

L'Europe présente un paysage mature mais évolutif façonné par des cadres biosimilaires robustes et des organismes d'évaluation de valeur qui scrutent la rentabilité. La forte pénétration biosimilaire presse la tarification des originateurs, pourtant l'adoption des appareils de combinaison et des agents GLP-1 avancés soutient la résilience des revenus. Les marchés émergents au Moyen-Orient et en Amérique latine ajoutent une opportunité incrémentale alors que les gouvernements engagent des fonds pour adresser l'escalade de la prévalence du diabète et que les entreprises multinationales localisent la fabrication et la distribution.

Paysage concurrentiel

Le marché des médicaments contre le diabète est modérément concentré, avec les cinq principales entreprises capturant un pool de revenus substantiel. Novo Nordisk et Eli Lilly dominent les thérapies GLP-1 et détiennent de solides franchises d'insuline basale. Sanofi maintient la pertinence grâce aux analogues de longue date et un pipeline biosimilaire croissant. Les acquisitions stratégiques, telles que l'achat de Catalent par Novo Nordisk, soulignent la prime placée sur la scalabilité de fabrication pour les injectables à haut volume.

La compétition se déplace vers les agonistes multi-récepteurs et les formats de peptides oraux qui promettent une efficacité ou commodité supérieure. Amgen, Roche, et plusieurs innovateurs de capitalisation moyenne avancent des agonistes duaux ou triples ciblant les récepteurs GLP-1, GIP, et glucagon, visant à éroder la part des titulaires. Les partenariats technologiques se multiplient ; les écosystèmes appareil-logiciel liant la surveillance continue de glucose avec les algorithmes de dosage automatisé deviennent des différenciateurs clés.

La pression tarifaire des biosimilaires et des plafonds du secteur public encourage les originateurs à grouper les médicaments avec des services numériques, des contrats basés sur la valeur, et des programmes d'adhérence. Les stratégies de portefeuille chevauchent de plus en plus le diabète et l'obésité, tirant parti des voies métaboliques partagées pour maximiser la valeur à vie par patient. L'industrie des médicaments contre le diabète récompense donc les entreprises qui peuvent livrer des solutions holistiques plutôt que des offres de produit unique.

Leaders de l'industrie des médicaments contre le diabète

-

Novo Nordisk

-

Sanofi

-

AstraZeneca

-

Boehringer Ingelheim

-

Eli Lilly and Company

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Mars 2025 : Eli Lilly a confirmé les plans d'introduire Mounjaro en Chine, Inde, Brésil, et Mexique d'ici 2026, ciblant une grande demande non satisfaite pour la thérapie diabète-obésité duale.

- Mars 2025 : Novo Nordisk a sécurisé l'approbation FDA pour CagriSema, un agoniste dual GLP-1/GIP projeté pour générer 8,3 milliards USD de ventes annuelles d'ici 2030.

- Février 2025 : La FDA a approuvé Merilog (insulin-aspart-szjj), le premier biosimilaire à action rapide de Novolog, élargissant les options abordables pour le contrôle des repas.

- Mai 2024 : Sanofi India a lancé Soliqua, un stylo à dose fixe insuline glargine / lixisenatide, au prix de 1 850 INR (22,3 USD) par appareil prérempli de 3 ml.

- Janvier 2024 : Tandem Diabetes Care a annoncé l'intégration du capteur FreeStyle Libre 3 Plus d'Abbott avec ses pompes à insuline, permettant la livraison automatisée d'insuline à partir de 2025.

Portée du rapport mondial du marché des médicaments contre le diabète

Le diabète ou diabète sucré décrit un groupe de troubles métaboliques caractérisés par un taux de sucre sanguin élevé chez une personne. Avec le diabète, le corps ne produit pas assez d'insuline, les cellules du corps ne répondent pas correctement à l'insuline, ou les deux.

Le marché des médicaments de soins du diabète est segmenté par médicaments en insuline (basale ou à action longue, bolus ou à action rapide, médicaments d'insuline humaine traditionnels, et biosimilaires d'insuline), médicaments antidiabétiques oraux (inhibiteurs d'alpha-glucosidase, inhibiteurs DPP-4, et inhibiteurs SGLT-2), médicaments injectables non-insuliniques (agonistes des récepteurs GLP-1, et analogue d'amyline), et médicaments de combinaison (insuline de combinaison, combinaison orale). par voie d'administration (orale, intraveineuse, sous-cutanée), par canal de distribution (en ligne, et hors ligne), et par géographie (Amérique du Nord, Europe, Asie-Pacifique, Moyen-Orient et Afrique, et Amérique latine). Le rapport offre la valeur (en USD) et le volume (en ml) pour les segments ci-dessus.

| Médicaments antidiabétiques oraux | Biguanides | Metformine |

| Inhibiteurs d'alpha-glucosidase | ||

| Agoniste du récepteur dopamine-D2 | Cycloset (Bromocriptine) | |

| Inhibiteurs SGLT-2 | Invokana (Canagliflozine) | |

| Jardiance (Empagliflozine) | ||

| Farxiga/Forxiga (Dapagliflozine) | ||

| Suglat (Ipragliflozine) | ||

| Inhibiteurs DPP-4 | Januvia (Sitagliptine) | |

| Onglyza (Saxagliptine) | ||

| Tradjenta (Linagliptine) | ||

| Vipidia/Nesina (Alogliptine) | ||

| Galvus (Vildagliptine) | ||

| Sulfamides hypoglycémiants | ||

| Méglitinides | ||

| Insuline | Basale / à action longue | Lantus (insuline glargine) |

| Levemir (insuline détémir) | ||

| Toujeo (insuline glargine) | ||

| Tresiba (insuline dégludec) | ||

| Basaglar (insuline glargine) | ||

| Bolus / à action rapide | NovoRapid/Novolog (insuline aspart) | |

| Humalog (insuline lispro) | ||

| Apidra (insuline glulisine) | ||

| Insuline humaine traditionnelle | Novolin/Actrapid/Insulatard | |

| Humulin | ||

| Insuman | ||

| Insuline biosimilaire | Biosimilaires d'insuline glargine | |

| Biosimilaires d'insuline humaine | ||

| Médicaments injectables non-insuliniques | Agonistes des récepteurs GLP-1 | Victoza (liraglutide) |

| Byetta (exénatide) | ||

| Bydureon (exénatide) | ||

| Trulicity (dulaglutide) | ||

| Lyxumia (lixisénatide) | ||

| Analogue d'amyline | Symlin (pramlintide) | |

| Médicament de combinaison | Insuline de combinaison | NovoMix (insuline aspart biphasique) |

| Ryzodeg (insuline dégludec + aspart) | ||

| Xultophy (insuline dégludec + liraglutide) | ||

| Combinaison orale | Janumet (sitagliptine + metformine) | |

| Orale |

| Sous-cutanée |

| Intraveineuse |

| Pharmacies en ligne |

| Hors ligne (pharmacies hospitalières et de détail) |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| Europe | Allemagne |

| Royaume-Uni | |

| France | |

| Italie | |

| Espagne | |

| Reste de l'Europe | |

| Asie-Pacifique | Chine |

| Japon | |

| Inde | |

| Corée du Sud | |

| Australie | |

| Reste de l'Asie-Pacifique | |

| Moyen-Orient | CCG |

| Afrique du Sud | |

| Reste du Moyen-Orient | |

| Amérique du Sud | Brésil |

| Argentine | |

| Reste de l'Amérique du Sud |

| Par médicaments | Médicaments antidiabétiques oraux | Biguanides | Metformine |

| Inhibiteurs d'alpha-glucosidase | |||

| Agoniste du récepteur dopamine-D2 | Cycloset (Bromocriptine) | ||

| Inhibiteurs SGLT-2 | Invokana (Canagliflozine) | ||

| Jardiance (Empagliflozine) | |||

| Farxiga/Forxiga (Dapagliflozine) | |||

| Suglat (Ipragliflozine) | |||

| Inhibiteurs DPP-4 | Januvia (Sitagliptine) | ||

| Onglyza (Saxagliptine) | |||

| Tradjenta (Linagliptine) | |||

| Vipidia/Nesina (Alogliptine) | |||

| Galvus (Vildagliptine) | |||

| Sulfamides hypoglycémiants | |||

| Méglitinides | |||

| Insuline | Basale / à action longue | Lantus (insuline glargine) | |

| Levemir (insuline détémir) | |||

| Toujeo (insuline glargine) | |||

| Tresiba (insuline dégludec) | |||

| Basaglar (insuline glargine) | |||

| Bolus / à action rapide | NovoRapid/Novolog (insuline aspart) | ||

| Humalog (insuline lispro) | |||

| Apidra (insuline glulisine) | |||

| Insuline humaine traditionnelle | Novolin/Actrapid/Insulatard | ||

| Humulin | |||

| Insuman | |||

| Insuline biosimilaire | Biosimilaires d'insuline glargine | ||

| Biosimilaires d'insuline humaine | |||

| Médicaments injectables non-insuliniques | Agonistes des récepteurs GLP-1 | Victoza (liraglutide) | |

| Byetta (exénatide) | |||

| Bydureon (exénatide) | |||

| Trulicity (dulaglutide) | |||

| Lyxumia (lixisénatide) | |||

| Analogue d'amyline | Symlin (pramlintide) | ||

| Médicament de combinaison | Insuline de combinaison | NovoMix (insuline aspart biphasique) | |

| Ryzodeg (insuline dégludec + aspart) | |||

| Xultophy (insuline dégludec + liraglutide) | |||

| Combinaison orale | Janumet (sitagliptine + metformine) | ||

| Par voie d'administration | Orale | ||

| Sous-cutanée | |||

| Intraveineuse | |||

| Par canal de distribution | Pharmacies en ligne | ||

| Hors ligne (pharmacies hospitalières et de détail) | |||

| Par géographie | Amérique du Nord | États-Unis | |

| Canada | |||

| Mexique | |||

| Europe | Allemagne | ||

| Royaume-Uni | |||

| France | |||

| Italie | |||

| Espagne | |||

| Reste de l'Europe | |||

| Asie-Pacifique | Chine | ||

| Japon | |||

| Inde | |||

| Corée du Sud | |||

| Australie | |||

| Reste de l'Asie-Pacifique | |||

| Moyen-Orient | CCG | ||

| Afrique du Sud | |||

| Reste du Moyen-Orient | |||

| Amérique du Sud | Brésil | ||

| Argentine | |||

| Reste de l'Amérique du Sud | |||

Questions clés répondues dans le rapport

Quelle est la taille du marché des médicaments contre le diabète ?

La taille du marché des médicaments contre le diabète devrait atteindre 90,60 milliards USD en 2025 et croître à un TCAC de 3,51 % pour atteindre 107,66 milliards USD d'ici 2030.

Quelle est la taille actuelle du marché des médicaments contre le diabète ?

Le marché des médicaments contre le diabète a généré 90,6 milliards USD en 2025 et devrait atteindre 107,66 milliards USD d'ici 2030.

Quelle classe thérapeutique croît le plus rapidement ?

Les agonistes des récepteurs GLP-1 mènent la croissance avec un TCAC de 4,5 % grâce aux bénéfices combinés glycémiques et de perte de poids.

Quelle est l'importance du rôle de l'Amérique du Nord dans les ventes mondiales ?

L'Amérique du Nord représentait 42 % des revenus de 2024, soutenue par une forte prévalence et une adoption précoce des thérapies avancées.

Quel impact ont les insulines biosimilaires sur les prix ?

L'insuline glargine biosimilaire a entraîné une baisse de 42 % du prix par unité tout en augmentant le volume du marché.

Dernière mise à jour de la page le: