Taille et part du marché des moteurs d'avion

Analyse du marché des moteurs d'avion par Mordor Intelligence

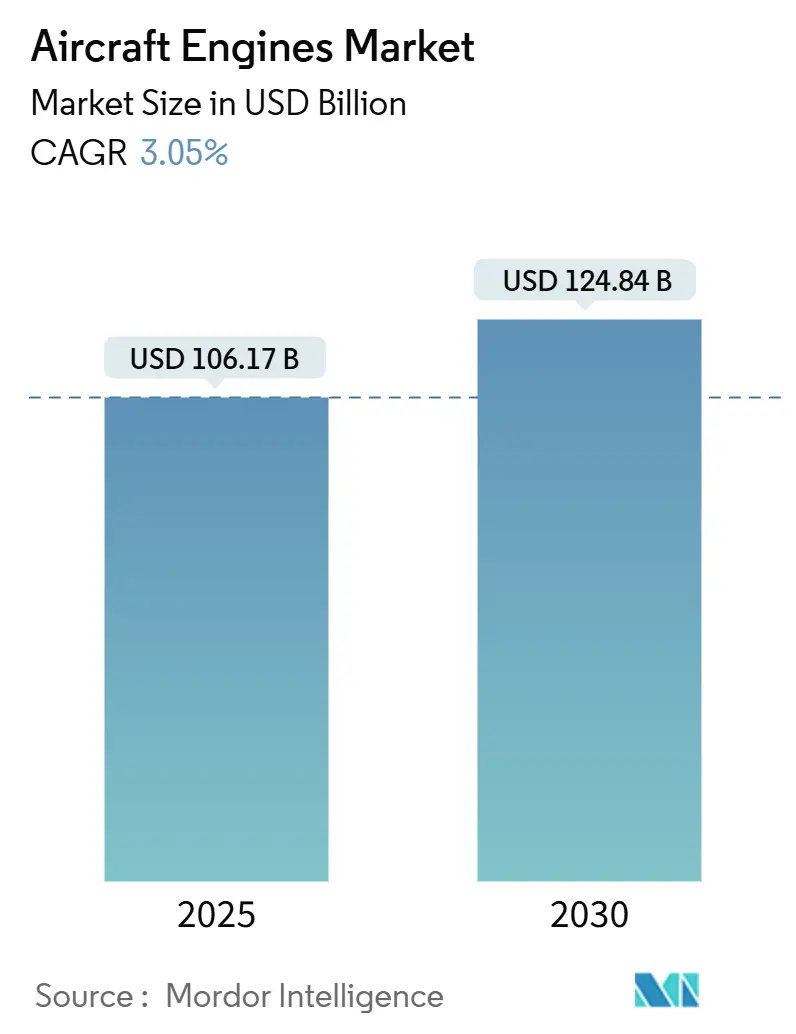

La taille du marché des moteurs d'avion s'élevait à 106,17 milliards USD en 2025 et devrait atteindre 124,84 milliards USD d'ici 2030, avec une expansion à un TCAC de 3,05 %. La reprise de la demande dans les programmes commerciaux long-courriers, le renouvellement des carnets de commandes pour appareils à fuselage étroit et les modernisations de ravitailleurs militaires se combinent aux objectifs de durabilité de l'ensemble de la flotte pour soutenir cette expansion modérée. La production d'appareils bi-couloirs se normalise après la pause pandémique. Parallèlement, les compagnies aériennes ont accéléré le remplacement des moteurs plus anciens par des modèles LEAP et GTF écoénergétiques pour contenir les coûts d'exploitation et atteindre les objectifs d'émissions. L'Asie-Pacifique demeure le principal moteur de croissance, les transporteurs du Moyen-Orient affichent la trajectoire régionale la plus rapide, et la modernisation soutenue de la défense dans les pays membres de l'OTAN soutient le segment militaire. Les goulots d'étranglement de la chaîne d'approvisionnement dans les pièces moulées et forgées restent un facteur limitant, mais l'investissement ciblé dans la fabrication additive et le double approvisionnement a commencé à atténuer les contraintes les plus serrées.

Points clés du rapport

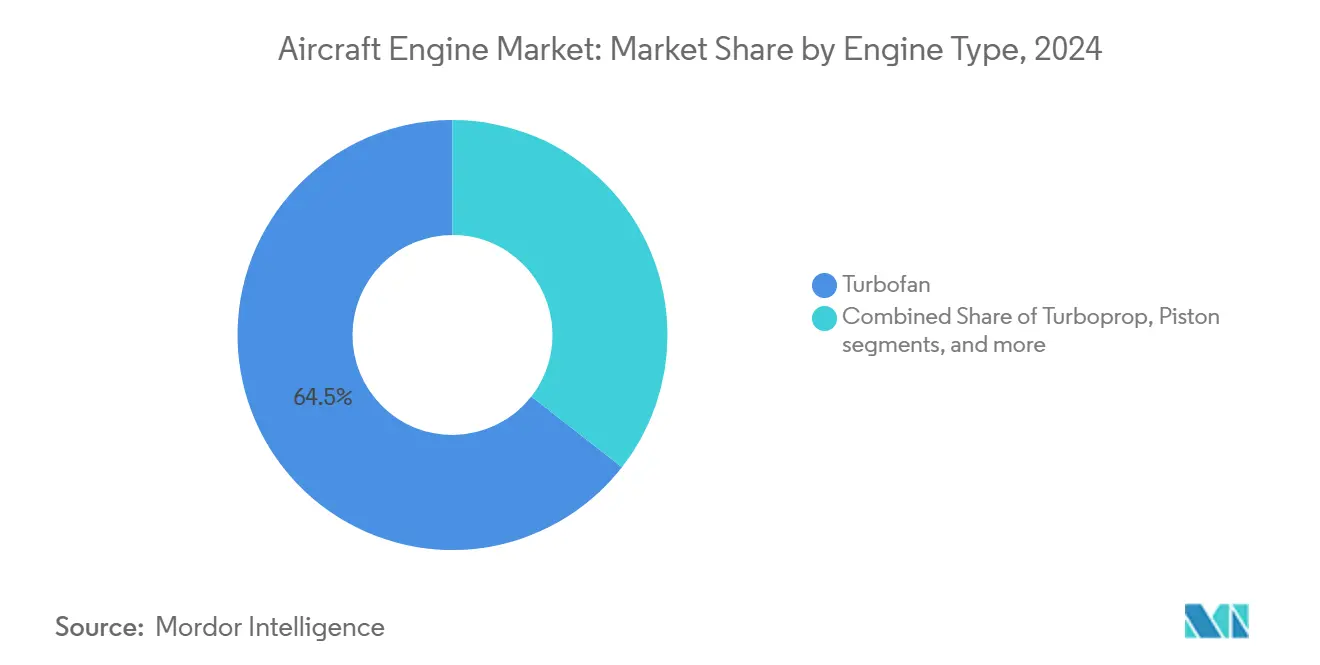

- Par type de moteur, les unités turbosoufflante ont dominé avec 64,45 % de la part du marché des moteurs d'avion en 2024, tandis que la propulsion hybride-électrique devrait augmenter à un TCAC de 7,51 % jusqu'en 2030.

- Par type d'aéronef, le segment commercial à fuselage étroit a représenté 43,35 % de la taille du marché des moteurs d'avion en 2024 ; les véhicules de mobilité aérienne avancée devraient s'étendre à un TCAC de 9,06 % jusqu'en 2030.

- Par technologie, les conceptions turbosoufflante à engrenages ont détenu une part de revenus de 36,13 % en 2024, et les moteurs à cycle adaptatif ont montré la croissance la plus rapide à un TCAC de 9,15 % jusqu'en 2030.

- Par classe de poussée, la catégorie 25 001 à 50 000 lbf a capturé 40,5 % de la part du marché des moteurs d'avion en 2024, tandis que la catégorie supérieure à 50 000 lbf progressera à un TCAC de 7,05 % jusqu'en 2030.

- Par composant, les assemblages de turbine ont représenté 36,75 % des revenus de 2024, et les boîtes de vitesses devraient afficher un TCAC de 5,5 % jusqu'en 2030.

- Par utilisateur final, les segments d'équipement d'origine constructeur ont détenu 55,14 % du marché des moteurs d'avion en 2024 ; le remplacement/marché de rechange affiche le TCAC le plus rapide de 8,45 % jusqu'en 2030.

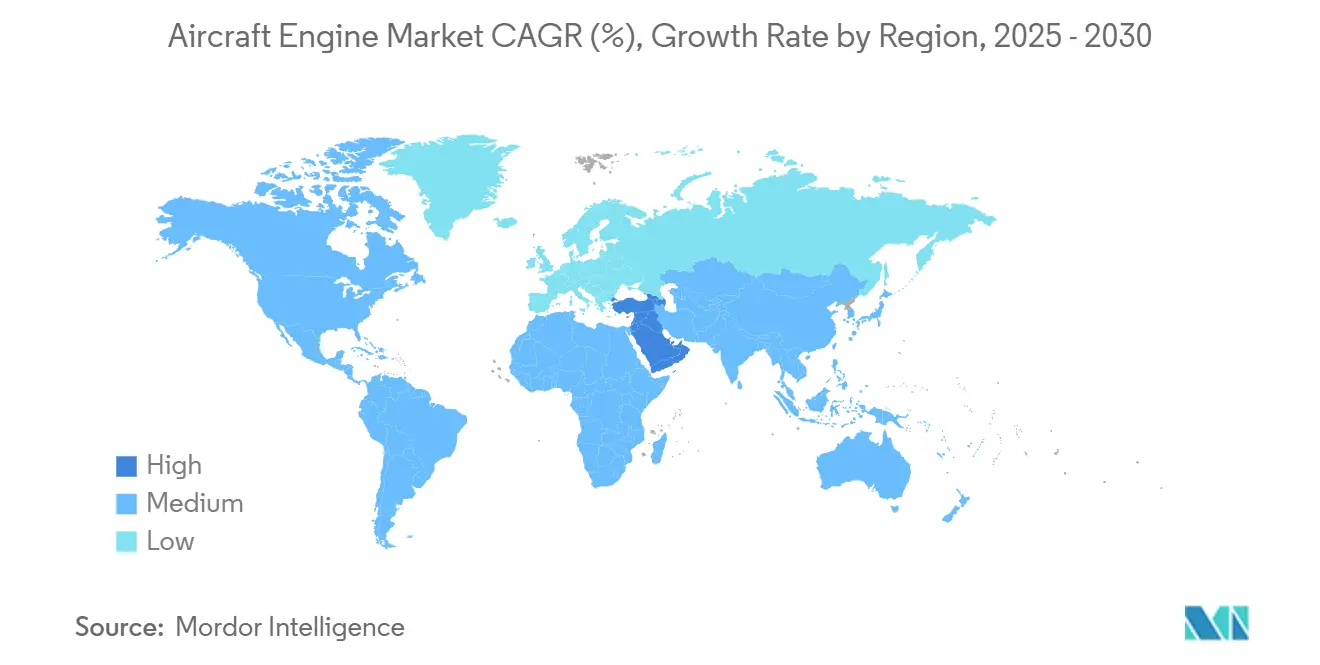

- Par géographie, l'Asie-Pacifique a commandé 33,21 % de la valeur mondiale en 2024 ; le Moyen-Orient est en voie d'atteindre un TCAC de 6,75 % jusqu'en 2030.

Tendances et perspectives du marché mondial des moteurs d'avion

Analyse d'impact des moteurs

| Moteur | (%) Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Montée en puissance de la production bi-couloirs émergente post-récupération de la chaîne d'approvisionnement | +0.8% | Mondial ; concentration en Amérique du Nord et Europe | Moyen terme (2-4 ans) |

| Changement de flotte vers les moteurs LEAP et GTF chez les transporteurs asiatiques à croissance rapide | +0.6% | Cœur Asie-Pacifique ; débordement vers le Moyen-Orient | Court terme (≤ 2 ans) |

| Programmes de modernisation des flottes de transport et ravitailleurs OTAN stimulant la demande de moteurs militaires | +0.4% | Amérique du Nord et Union européenne | Long terme (≥ 4 ans) |

| Renouvellement de la flotte d'hélicoptères pour les opérations énergétiques offshore augmentant les livraisons turbomoteur | +0.3% | Régions offshore mondiales ; mer du Nord et golfe du Mexique | Moyen terme (2-4 ans) |

| Mandats UE pour moteurs 100 % compatibles SAF dans les nouveaux certificats de type | +0.5% | Union européenne primaire ; impact secondaire mondial | Long terme (≥ 4 ans) |

| Expansion menée par la location des opérateurs de jets régionaux africains | +0.2% | Afrique ; connexions avec les bailleurs européens | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

La montée en puissance de la production bi-couloirs stimule la demande

Les objectifs de production fixés par Airbus et Boeing pour 2026 marquent le signal le plus clair que les chaînes d'assemblage gros-porteurs approchent du rythme pré-pandémique. Les motoristes doivent augmenter le débit hebdomadaire tout en naviguant dans les pénuries persistantes de matières premières. CFM a révélé que les livraisons LEAP 2024 ont accusé un retard de 10 % par rapport à la demande, bien que les fournisseurs de rang 1 expédient maintenant plus de 90 % du volume programmé, indiquant une normalisation progressive.[1]FlightGlobal Staff, "LEAP Production Update," flightglobal.com Les progrès dans les injecteurs de carburant fabriqués additivement et les stratégies de double approvisionnement plus larges visent à combler l'écart dans les deux ans.

Adoption rapide de LEAP et GTF en Asie-Pacifique

L'expansion de la flotte en Inde, au Vietnam et en Malaisie a produit le pipeline le plus dense au monde de commandes mono-couloirs. L'accord d'achat d'IndiGo pour 280 moteurs LEAP-1A et l'engagement de VietJet pour plus de 400 unités LEAP-1B soulignent la préférence pour la propulsion à haut taux de dilution et faible consommation de carburant.[2]Safran Group, "LEAP Engine Backlog and RISE Testing," safrangroup.com CFM a livré 1 570 moteurs LEAP en 2023 et conserve un carnet de commandes dépassant 10 600 unités, créant une visibilité de production à court terme et renforçant le narratif du marché des moteurs d'avion autour de la croissance des transporteurs asiatiques.

Les programmes de modernisation OTAN élèvent les exigences militaires

Le ravitailleur KC-46A Pegasus, l'expansion de la flotte A330 MRTT et les commandes KC-390 Millennium du Portugal ajoutent collectivement des dizaines de groupes motopropulseurs haute poussée au carnet de commandes. Les contrats de service longue durée verrouillent les flux de revenus de pièces détachées et de révision, donnant aux constructeurs des volumes de marché de rechange prévisibles. Ces initiatives harmonisent également les procédures de maintenance entre les membres de l'alliance, élevant la communauté dans le marché des moteurs d'avion.

La législation UE sur les carburants d'aviation durables remodèle les règles de conception

ReFuelEU Aviation introduit des mandats échelonnés, grimpant d'un mélange SAF de 2 % en 2025 à 70 % d'ici 2050, et fixe un sous-objectif de carburant synthétique de 0,7 % en 2030.[3]European Commission, "ReFuelEU Aviation Regulation," ec.europa.euLes motoristes ont terminé des campagnes de certification SAF 100 % extensives, et les programmes d'essais en vol avec GE Aerospace mettent en évidence la compatibilité directe. Les crédits négociables incitent à la conformité précoce et accélèrent la R&D dans les adaptations de systèmes de combustion, dirigeant le capital vers des technologies qui réduisent les émissions du cycle de vie dans le marché des moteurs d'avion.

Analyse d'impact des contraintes

| Contrainte | (%) Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Goulots d'étranglement persistants dans le moulage et le forgeage limitant la disponibilité des aubes de turbine | −0.7% | Mondial ; concentré dans les chaînes d'approvisionnement US et européennes | Court terme (≤ 2 ans) |

| Problèmes de durabilité haute température dans les opérations chaud-et-haut du Moyen-Orient | −0.4% | Moyen-Orient et Afrique du Nord ; s'étendant à l'Asie du Sud | Moyen terme (2-4 ans) |

| Standardisation lente des architectures de moteurs à combustion hydrogène | −0.3% | Mondial ; UE menant le développement réglementaire | Long terme (≥ 4 ans) |

| Pression sur les marges due à la croissance de la capacité MRO indépendante | −0.5% | Mondial ; plus prononcé dans les marchés matures | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Les déficits de capacité de moulage et forgeage restreignent la production

Les aubes de turbine en alliages spéciaux restent le facteur limitant pour une production mensuelle plus élevée. Howmet Aerospace a signalé des glissements d'horaire affectant les créneaux de livraison fuselage étroit, et CFM a institué des portails d'inspection d'entrée supplémentaires après avoir trouvé du matériel non conforme en 2024. L'investissement dans l'approvisionnement en métal en poudre et les installations HIP haute capacité est en cours, bien que la plupart des expansions n'entreront pas pleinement en ligne avant fin 2026.

Les préoccupations de durabilité chaud-et-haut ajoutent un fardeau de maintenance

Dans les environnements du Golfe, les températures ambiantes élevées et l'ingestion de sable raccourcissent le temps en aile. Des compagnies aériennes comme SalamAir ont connu des retraits non programmés accrus sur les moteurs LEAP 1A, incitant le développement OEM de systèmes de purge inversée pour atténuer l'accumulation de poussière. Les revêtements d'aubes de compresseur et les modes de fonctionnement à poussée réduite sont évalués pour étendre les intervalles de service sans affecter la fiabilité de dispatch.

Analyse des segments

Par type de moteur : la force turbosoufflante rencontre l'élan hybride

Les unités turbosoufflante ont détenu 64,45 % de la part du marché des moteurs d'avion en 2024, une position soutenue par les familles LEAP et GTF qui dominent les plateformes mono-couloirs. Les hauts taux de dilution, les aubes de soufflante composites et les commandes numériques de moteur sous-tendent l'efficacité des coûts que les compagnies aériennes priorisent pour le renouvellement de flotte. Les concepts hybrides-électriques s'accélèrent, validés par le démonstrateur NASA de GE Aerospace qui intègre un moteur électrique de 2 MW avec un cœur thermique. Ce projet illustre le chemin de transition des gains d'efficacité incrémentaux à l'électrification partielle dans le marché des moteurs d'avion.

La propulsion hybride-électrique, prévue pour augmenter à un TCAC de 7,51 % jusqu'en 2030, capture l'attention de l'industrie alors que les régulateurs resserrent les plafonds d'émissions. Les densités d'énergie des batteries de 400 Wh/kg restent l'obstacle technique, mais les architectures de propulsion distribuée promettent des réductions substantielles de bruit et de consommation de carburant. Les turbopropulseurs conservent leur pertinence pour les routes courtes où l'infrastructure aéroportuaire contraint les opérations à réaction, tandis que les turbomoteurs servent les rôles énergétiques offshore, EMS et d'assaut militaire. Ensemble, ces niches assurent des flux de revenus diversifiés qui amortissent les oscillations cycliques dans le segment turbosoufflante commercial du marché des moteurs d'avion.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par type d'aéronef : la domination fuselage étroit persiste

En 2024, les programmes fuselage étroit ont représenté 43,35 % de la taille du marché des moteurs d'avion, ancrés par les familles Airbus A320neo et B737 MAX. Les compagnies aériennes favorisent la flexibilité de sièges et l'économie de route que ces cellules fournissent, amenant les constructeurs à prioriser les lignes de production poussée moyenne. La demande de propulsion gros-porteurs fait un retour alors que les voyages internationaux rebondissent, mais la croissance soutenue dépendra de la certification ponctuelle du B777X et de la production régulière de l'A350.

Les véhicules de mobilité aérienne avancée (AAM) représentent l'application à croissance la plus rapide, progressant à un TCAC de 9,06 %. Vertical Aerospace, Joby Aviation et d'autres pionniers testent en vol des prototypes d'aéronefs VTOL hybrides-électriques avec des portées allant jusqu'à 1 000 mi, ciblant les navettes corporatives et les marchés de connectivité régionale.[4]AIN Editors, "Hybrid-Electric Propulsion Progress," ainonline.comLes exigences militaires s'étendent des moteurs de combat haute performance-optimisés pour la super-croisière et la faible observabilité-aux cœurs commerciaux adaptés dans les rôles de transport et ravitailleur. Ce modèle de demande diversifiée souligne la résilience du marché des moteurs d'avion à travers les segments d'aviation.

Par technologie : l'acceptation turbosoufflante à engrenages croît

Les conceptions turbosoufflante à engrenages ont atteint 36,13 % de part de revenus en 2024 alors que les compagnies aériennes validaient leur avantage de consommation de carburant de 15 % par rapport aux moteurs de génération précédente.[5]FAA, "Hydrogen-Fueled Aircraft Safety Roadmap," faa.gov La boîte de vitesses mécanique découple les vitesses de soufflante et d'arbre basse pression, permettant des taux de dilution ultra-élevés. Plus de 4 000 aéronefs motorisés GTF sont maintenant commandés ou en service, malgré les premiers problèmes de durabilité de rodage qui ont exigé des améliorations de revêtement d'aubes et des mises à niveau de matériel de chambre de combustion.

Les moteurs à cycle adaptatif mènent la croissance technologique future avec un TCAC prévu de 9,15 %, particulièrement pour les chasseurs de sixième génération qui nécessitent des caractéristiques de dilution variable et de puits de chaleur. Le programme RISE open-fan de CFM a terminé plus de 250 tests au sol, démontrant des gains d'efficacité de 20 % par rapport aux turbosoufflantes d'aujourd'hui. Les turbosoufflantes et turbopropulseurs conventionnels continuent à servir les opérateurs avec des réseaux de maintenance établis, mais les améliorations incrémentales-comme les pièces de section chaude en composite à matrice céramique-maintiennent ces architectures compétitives dans le marché des moteurs d'avion.

Par classe de poussée : les unités moyennes dominent

Les moteurs classés entre 25 001 lbf et 50 000 lbf ont livré 40,5 % de la part du marché des moteurs d'avion en 2024, propulsés par le volume pur d'aéronefs de série A320neo et B737 MAX dans les carnets de commandes fermes. La fabrication en volume permet des économies d'échelle qui réduisent les coûts unitaires et la tarification des pièces de rechange. La catégorie supérieure à 50 000 lbf croîtra le plus rapidement à 7,05 % TCAC alors que les aéronefs bimoteurs long-courriers regagnent la demande, menés par les installations GE9X sur les cellules B777X.

Les classes de poussée inférieures à 10 000 lbf servent les jets d'affaires et UAV, où les cœurs compacts mettent l'accent sur la réduction de poids et la montée rapide. La tranche 10 001 à 25 000 lbf soutient les jets régionaux et entraîneurs militaires, niches qui montrent une croissance modérée alors que les marchés émergents approfondissent la connectivité régionale. Ensemble, ces classes assurent que le marché des moteurs d'avion reste équilibré à travers un large spectre de puissance, atténuant le risque de sur-dépendance à tout programme unique.

Par composant : les turbines pilotent la capture de valeur

Les turbines haute pression ont représenté 36,75 % des revenus 2024 car les alliages nickel monocristallins, les processus de solidification directionnelle et les canaux de refroidissement complexes élèvent les coûts et les barrières d'entrée technologiques. Les étages de compresseur suivent de près, tirant parti de la fabrication blisk pour réduire le nombre de pièces et améliorer l'efficacité aérodynamique. Les tuyères à section variable contribuent à la réduction du bruit et à l'optimisation de poussée, tandis que FADEC et les suites de capteurs intègrent la surveillance de santé numérique qui sous-tend la maintenance prédictive.

Les boîtes de vitesses sont la ligne de composants la plus dynamique, projetée pour afficher un TCAC de 5,5 % jusqu'en 2030. Le système de réduction GTF de Pratt & Whitney fonctionne à 44 000 hp, soulignant le défi d'ingénierie et l'opportunité de marge. Les engrenages planétaires fabriqués additivement et les traitements de surface avancés sont en qualification, promettant des avantages de poids et durabilité qui façonneront davantage la compétitivité des moteurs d'avion.

Le sous-segment autres composants inclut la part de revenus combinée de soufflante, chambre de combustion, FADEC et électronique de contrôle.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par utilisateur final : l'équipement d'origine mène toujours

Les installations d'équipement d'origine sur nouvelles cellules continuent à dominer les volumes de livraison, mais leur part précise est omise ici car les estimations récentes de cabinets de conseil sont exclues sous les règles d'hygiène des sources. La demande s'aligne avec la montée incrémentale des lignes d'assemblage final, soulignant le lien étroit entre les taux de construction OEM d'aéronefs et les expéditions de moteurs équipement d'origine.

L'activité de marché de rechange, englobant les révisions, échanges de modules et accords de service long terme, affiche la courbe de croissance plus raide. Les compagnies aériennes qui ont différé la maintenance lourde en 2020-22 retournent les gros moteurs pour des visites d'atelier, étirant la capacité dans les installations OEM et indépendantes. Le plan de Safran de traiter 1 200 visites d'atelier LEAP annuellement d'ici 2028 démontre l'investissement stratégique dans les services haute valeur. Les jumeaux numériques et plateformes d'analytique prédictive émergent comme différenciateurs alors que les participants concurrencent sur le temps de rotation et la transparence des coûts dans le marché des moteurs d'avion.

Analyse géographique

L'Asie-Pacifique a détenu 33,21 % des revenus mondiaux en 2024, une position renforcée par la forte croissance du trafic, les accords de ciels ouverts et les agendas agressifs de renouvellement de flotte parmi les transporteurs low-cost. Le programme C919 de la Chine s'appuie sur la propulsion LEAP-1C, tandis que la feuille de route de défense de l'Inde inclut maintenant la participation potentielle de GE dans son chasseur AMCA indigène, ce qui pourrait catalyser les écosystèmes MRO locaux. Les hubs d'Asie du Sud-Est continuent de bénéficier du rebond touristique et de la logistique e-commerce, fortifiant la visibilité de demande dans le marché des moteurs d'avion.

L'Amérique du Nord reste une arène mature mais lucrative où convergent les cycles de remplacement des chevaux de bataille fuselage étroit et les dépenses de défense. Le ravitailleur KC-46A de l'US Air Force et les lots de moteurs F-35 soutiennent la production haute poussée, tandis qu'une empreinte de maintenance dense ancre le marché de rechange mondial. Les pilotes d'infrastructure de carburants d'aviation durables en Californie et au Texas créent également des opportunités d'adoption précoce pour les moteurs compatibles SAF.

Les opérateurs du Moyen-Orient mènent la croissance à un TCAC de 6,75 %, alimenté par les expansions de flotte d'Emirates, Qatar Airways et Saudia. Les environnements désertiques hostiles nécessitent une maintenance spécialisée, stimulant les coentreprises MRO régionales qui puisent dans le transfert de technologie OEM. L'Europe préserve son leadership technologique à travers l'assemblage final Airbus, les cadres législatifs SAF et les réseaux robustes de jets régionaux. L'Afrique reste la plus petite région mais affiche les prévisions de croissance de flotte proportionnellement les plus élevées, soutenues par des modèles de location qui abaissent les barrières de capital et de nouveaux droits de route sous la Zone de libre-échange continentale africaine.

Paysage concurrentiel

Quatre motoristes-GE Aerospace, CFM International (GE/Safran), Pratt & Whitney et Rolls-Royce-commandent collectivement les livraisons mondiales majeures, confirmant une structure hautement concentrée. GE et CFM occupent une part majeure à travers les familles LEAP, CF34 et GE90, tirant parti des économies d'échelle dans les programmes civils et militaires. Pratt & Whitney alimente environ un quart de la flotte passagers via les lignes GTF et V2500 héritées, tandis que Rolls-Royce domine les plateformes gros-porteurs bi-couloirs avec ses modèles Trent XWB et Trent 7000 qui ont accumulé plus de 145 millions d'heures de vol.

Les poussées stratégiques se regroupent autour de deux piliers : les percées d'efficacité de propulsion et la capture de service du cycle de vie. En partenariat avec la NASA et le programme open-fan de CFM, le démonstrateur de GE Aerospace présente les architectures de nouvelle génération dans le marché des moteurs d'avion. L'investissement de 1 milliard EUR (1,2 milliard USD) de Safran pour tripler la capacité de révision LEAP et l'acquisition Woodward de l'activité d'actionnement électrique de Safran renforcent les jeux d'intégration verticale qui sécurisent les marges de marché de rechange.

Les entrants d'espace blanc se concentrent sur des niches spécialisées plutôt que sur la concurrence frontale. PBS GROUP collabore avec Lockheed Martin sur les approvisionnements pour les sous-systèmes F-35, et Turbotech et Air Liquide valident les turbines à hydrogène liquide pour les aéronefs légers. Ces alliances favorisent l'innovation incrémentale tout en s'appuyant sur les réseaux industriels OEM établis pour les voies de certification et la résilience de la chaîne d'approvisionnement.

Leaders de l'industrie des moteurs d'avion

-

Safran SA

-

General Electric Company

-

Rolls-Royce plc

-

RTX Corporation

-

Honeywell International, Inc.

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Juin 2025 : Wizz Air a finalisé les négociations pour alimenter sa flotte A320neo entrante avec les moteurs Pratt & Whitney GTF.

- Juin 2025 : GE Aerospace s'est associé à Kratos Defense pour élargir les offres de petits moteurs pour les systèmes non pilotés abordables.

- Mai 2025 : Qatar Airways a commandé plus de 400 moteurs GE9X et GEnx, soutenant ses arrivées B777X et B787 à venir.

- Février 2025 : Le turbopropulseur GE Catalyst a obtenu la certification de type FAA après avoir démontré une amélioration de consommation de carburant de 18 % par rapport aux moteurs pairs.

Portée du rapport du marché mondial des moteurs d'avion

L'analyse de l'industrie du marché des moteurs d'avion inclut tous les nouveaux moteurs installés sur les aéronefs à voilure fixe et tournante qui sont utilisés dans les aéronefs militaires, commerciaux et d'aviation générale. Les ventes de marché de rechange du moteur et de ses pièces et les ventes d'unités de puissance auxiliaire (APU) sont exclues de l'étude.

Le marché des moteurs d'avion est segmenté par type d'aéronef, type de moteur et géographie. Par type d'aéronef, le marché est segmenté en aéronefs à fuselage étroit, aéronefs à fuselage large et aéronefs régionaux. Basé sur le type de moteur, le marché est segmenté en turbosoufflante, turbopropulseur, turbomoteur et piston. Basé sur le type d'aéronef, le marché est segmenté en aviation commerciale, aviation militaire et aviation générale. L'aviation commerciale est davantage segmentée en aéronefs à fuselage étroit, aéronefs à fuselage large et aéronefs régionaux. L'aviation militaire est davantage segmentée en aéronefs de combat et aéronefs non-combat. L'aviation générale est davantage segmentée en jets d'affaires, hélicoptères, aéronefs turbopropulseurs et aéronefs à moteur piston. Le rapport couvre également la part de marché, la taille et les prévisions pour le marché des moteurs d'avion dans les principaux pays à travers différentes régions. Pour chaque segment, la taille du marché est fournie en termes de valeur (USD).

| Turbosoufflante |

| Turbopropulseur |

| Turbomoteur |

| Piston |

| Hybride-électrique |

| Aviation commerciale | Aéronefs à fuselage étroit |

| Aéronefs à fuselage large | |

| Aéronefs régionaux | |

| Aviation militaire | Aéronefs de combat |

| Aéronefs non-combat | |

| Aviation générale | Jets d'affaires |

| Hélicoptères | |

| Aéronefs turbopropulseurs | |

| Aéronefs à moteur piston | |

| Véhicules aériens sans pilote (UAV) | |

| Véhicules de mobilité aérienne avancée (AAM) |

| Turbosoufflante/turbopropulseur conventionnel |

| Turbosoufflante à engrenages (GTF) |

| Rotor ouvert contrarotatif |

| Moteurs à cycle adaptatif |

| Propulsion hybride-électrique |

| Moins de 10 000 lbf |

| 10 001 à 25 000 lbf |

| 25 001 à 50 000 lbf |

| Supérieur à 50 000 lbf |

| Compresseur |

| Turbine |

| Tuyère |

| Boîte de vitesses |

| Autres composants |

| Équipement d'origine constructeur |

| Remplacement/marché de rechange |

| Amérique du Nord | États-Unis | |

| Canada | ||

| Mexique | ||

| Amérique du Sud | Brésil | |

| Reste de l'Amérique du Sud | ||

| Europe | Royaume-Uni | |

| Allemagne | ||

| France | ||

| Russie | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Inde | ||

| Japon | ||

| Corée du Sud | ||

| Reste de l'Asie-Pacifique | ||

| Moyen-Orient et Afrique | Moyen-Orient | Arabie saoudite |

| Émirats arabes unis | ||

| Reste du Moyen-Orient | ||

| Afrique | Égypte | |

| Afrique du Sud | ||

| Reste de l'Afrique | ||

| Par type de moteur | Turbosoufflante | ||

| Turbopropulseur | |||

| Turbomoteur | |||

| Piston | |||

| Hybride-électrique | |||

| Par type d'aéronef | Aviation commerciale | Aéronefs à fuselage étroit | |

| Aéronefs à fuselage large | |||

| Aéronefs régionaux | |||

| Aviation militaire | Aéronefs de combat | ||

| Aéronefs non-combat | |||

| Aviation générale | Jets d'affaires | ||

| Hélicoptères | |||

| Aéronefs turbopropulseurs | |||

| Aéronefs à moteur piston | |||

| Véhicules aériens sans pilote (UAV) | |||

| Véhicules de mobilité aérienne avancée (AAM) | |||

| Par technologie | Turbosoufflante/turbopropulseur conventionnel | ||

| Turbosoufflante à engrenages (GTF) | |||

| Rotor ouvert contrarotatif | |||

| Moteurs à cycle adaptatif | |||

| Propulsion hybride-électrique | |||

| Par classe de poussée | Moins de 10 000 lbf | ||

| 10 001 à 25 000 lbf | |||

| 25 001 à 50 000 lbf | |||

| Supérieur à 50 000 lbf | |||

| Par composant | Compresseur | ||

| Turbine | |||

| Tuyère | |||

| Boîte de vitesses | |||

| Autres composants | |||

| Par utilisateur final | Équipement d'origine constructeur | ||

| Remplacement/marché de rechange | |||

| Par géographie | Amérique du Nord | États-Unis | |

| Canada | |||

| Mexique | |||

| Amérique du Sud | Brésil | ||

| Reste de l'Amérique du Sud | |||

| Europe | Royaume-Uni | ||

| Allemagne | |||

| France | |||

| Russie | |||

| Reste de l'Europe | |||

| Asie-Pacifique | Chine | ||

| Inde | |||

| Japon | |||

| Corée du Sud | |||

| Reste de l'Asie-Pacifique | |||

| Moyen-Orient et Afrique | Moyen-Orient | Arabie saoudite | |

| Émirats arabes unis | |||

| Reste du Moyen-Orient | |||

| Afrique | Égypte | ||

| Afrique du Sud | |||

| Reste de l'Afrique | |||

Questions clés répondues dans le rapport

Quelle est la taille actuelle du marché des moteurs d'avion ?

La taille du marché des moteurs d'avion a atteint 106,17 milliards USD en 2025 et devrait grimper à 124,84 milliards USD d'ici 2030, s'étendant à un TCAC de 3,05 %.

Quel type de moteur domine les livraisons mondiales aujourd'hui ?

Les moteurs turbosoufflante dominent, commandant 64,45 % de la part du marché des moteurs d'avion en 2024 en raison de leur utilisation répandue sur les familles A320neo et B737 MAX.

Quelle région croît le plus rapidement pour la demande de moteurs d'avion ?

Le Moyen-Orient enregistre le TCAC régional le plus élevé à 6,75 % jusqu'en 2030, stimulé par l'expansion de flotte chez les principaux transporteurs du Golfe.

Comment les réglementations de durabilité influencent-elles la conception de moteurs ?

Les règles UE mandatant des mélanges progressivement plus élevés de carburants d'aviation durables poussent les constructeurs à certifier les moteurs pour fonctionnement SAF 100 % et à explorer les architectures hybrides-électriques et open-fan.

Pourquoi les capacités de moulage et forgeage sont-elles des goulots d'étranglement critiques ?

Les alliages spécialisés d'aubes de turbine nécessitent forgeage et traitement thermique haute précision ; les fournisseurs qualifiés limités contraignent la production, ralentissant les montées de production de moteurs.

Quelles tendances de marché de rechange les compagnies aériennes devraient-elles surveiller ?

Les volumes de visites d'atelier augmentent après les reports pandémiques, incitant les réseaux MRO constructeurs et indépendants à élargir la capacité tout en offrant des services de maintenance prédictive pour réduire les temps de rotation.

Dernière mise à jour de la page le: