Taille et part du marché des semi-conducteurs 5G

Analyse du marché des semi-conducteurs 5G par Mordor Intelligence

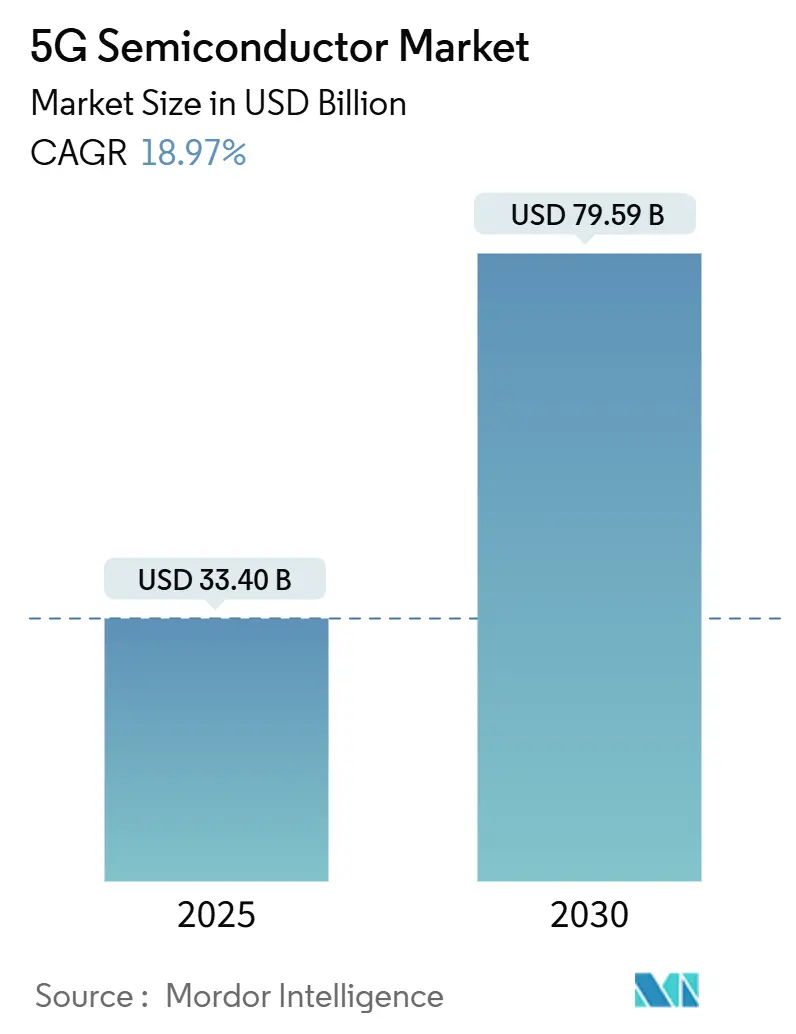

La taille du marché des semi-conducteurs 5G s'élevait à 33,40 milliards USD en 2025 et devrait atteindre 79,59 milliards USD d'ici 2030, progressant à un TCAC de 18,97 %. Les dépenses d'infrastructure soutenues, la croissance des charges de travail d'IA en périphérie et l'adoption intensifiée de réseaux privés continuent d'alimenter la demande pour le silicium spécialisé. Les déploiements Sub-6 GHz maintiennent des volumes élevés, tandis que les migrations mmWave et sub-3 nm ajoutent de la valeur grâce à une tarification premium. Les incitations gouvernementales, notamment la loi CHIPS de 52,7 milliards USD, stimulent la capacité de fabrication domestique aux États-Unis. Le risque géopolitique croissant autour des contrôles d'exportation et de l'approvisionnement en gallium souligne le besoin de stratégies de double sourcing. Dans ce contexte, le marché des semi-conducteurs 5G bénéficie d'une intégration verticale plus étroite entre les fabricants d'appareils et les fournisseurs de réseaux qui cherchent à sécuriser une propriété intellectuelle différenciée et la résilience de l'approvisionnement.

Points clés du rapport

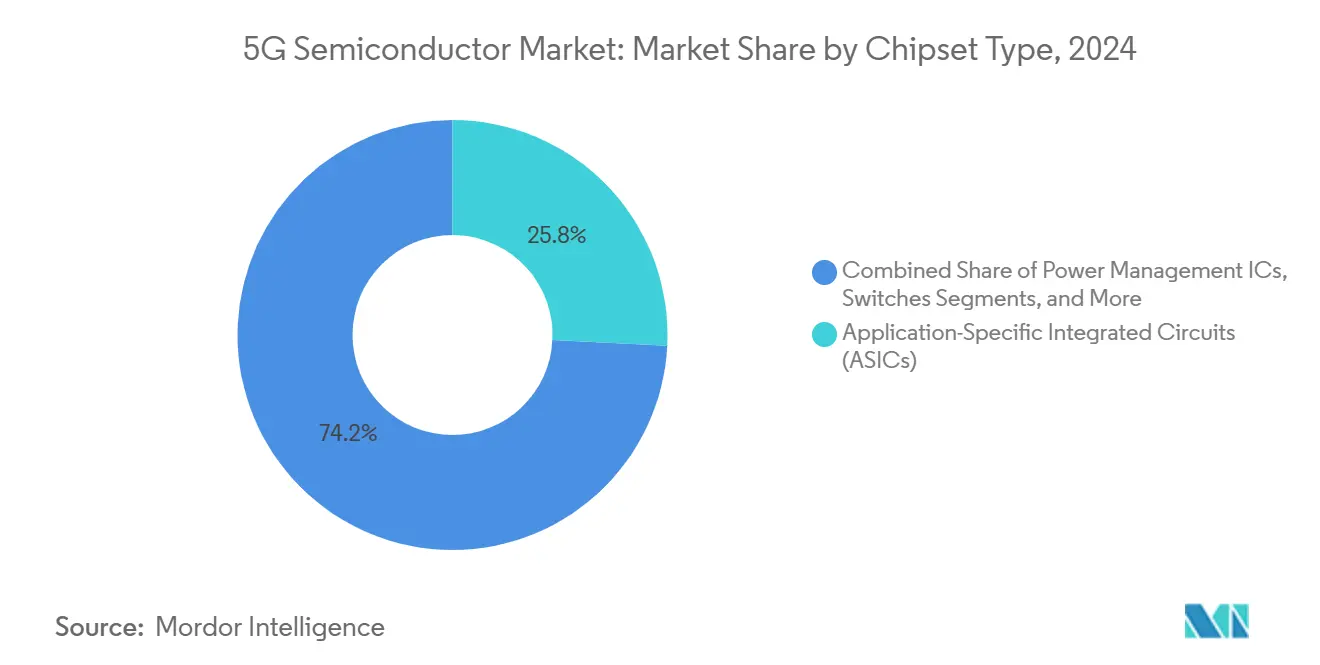

- Par type de chipset, les ASIC ont dominé avec 25,8 % de part de revenus du marché des semi-conducteurs 5G en 2024, tandis que les FPGA ont affiché le TCAC le plus rapide de 20,2 % jusqu'en 2030.

- Par nœud technologique, la catégorie 5 nm détenait 31,5 % de la part du marché des semi-conducteurs 5G en 2024, mais le sub-3 nm devrait s'étendre à un TCAC de 20,4 % jusqu'en 2030.

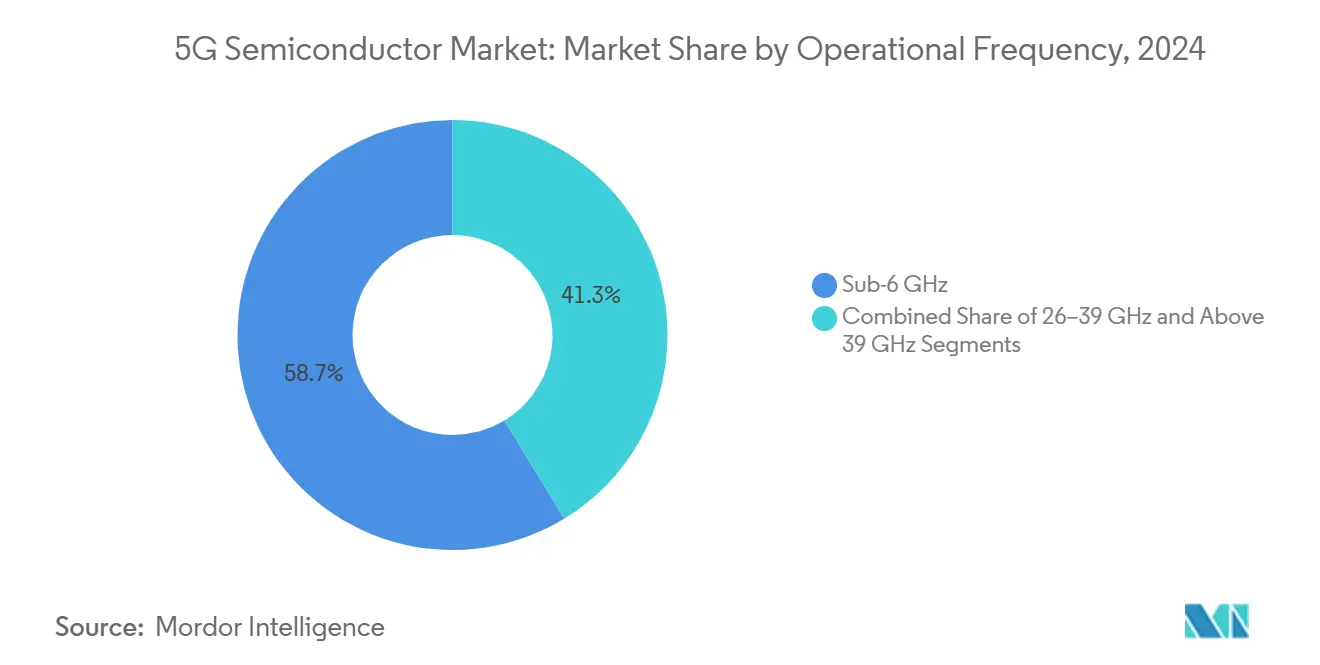

- Par fréquence opérationnelle, le sub-6 GHz représentait 58,7 % de la taille du marché des semi-conducteurs 5G en 2024, tandis que les fréquences au-dessus de 39 GHz devraient croître à un TCAC de 19,7 % sur la même période.

- Par secteur d'utilisateur final, l'électronique grand public a capturé 27,9 % des revenus 2024 du marché des semi-conducteurs 5G ; l'automatisation industrielle progresse à un TCAC de 20,1 % jusqu'en 2030.

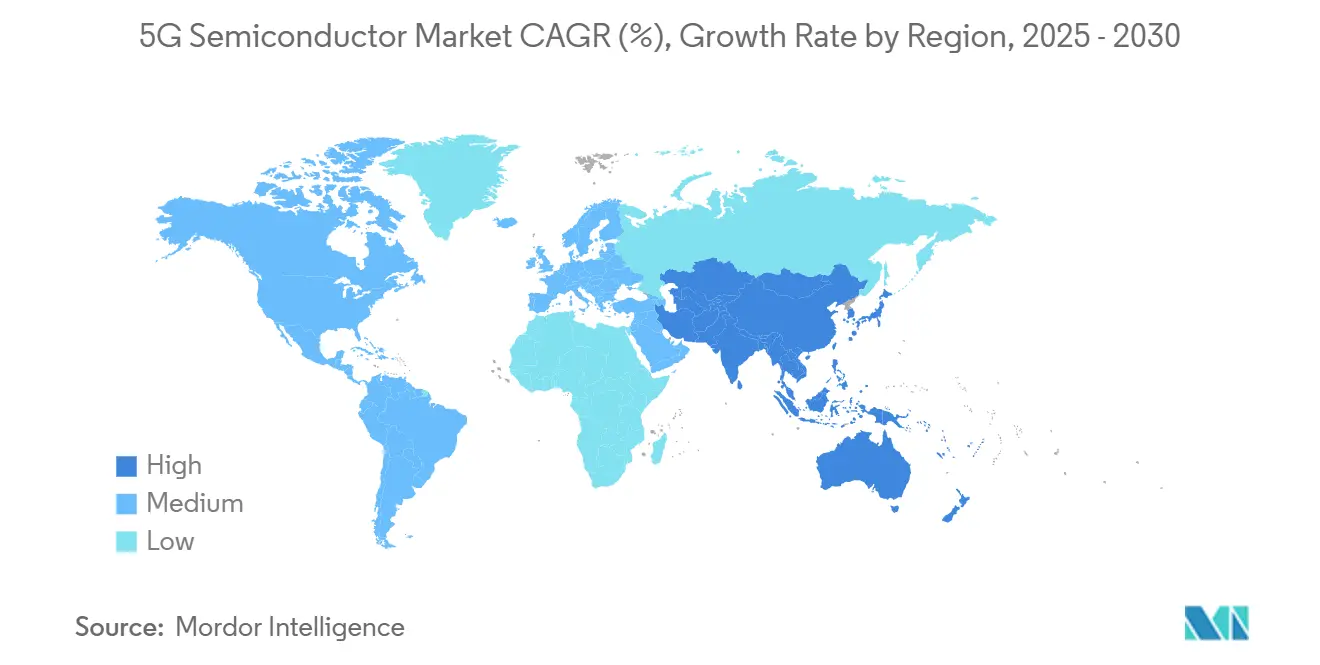

- Par géographie, l'Asie-Pacifique commandait 47,8 % des revenus 2024 du marché des semi-conducteurs 5G et est en voie d'atteindre un TCAC de 19,6 % jusqu'en 2030.

Tendances et perspectives du marché mondial des semi-conducteurs 5G

Analyse de l'impact des moteurs

| Moteur | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Déploiements croissants du RAN 5G mondial | +3.2% | Mondial, avec l'Asie-Pacifique en tête | Moyen terme (2-4 ans) |

| Enchères de spectre mmWave débloquant une nouvelle demande de silicium | +2.8% | Amérique du Nord, Europe, marchés APAC sélectionnés | Moyen terme (2-4 ans) |

| Charges de travail d'IA en périphérie se déplaçant vers les nœuds 5 nm et inférieurs | +4.1% | Mondial, concentré dans les marchés développés | Court terme (≤ 2 ans) |

| Désagrégation Open RAN stimulant l'adoption du silicium marchand | +2.3% | Amérique du Nord, Europe, Inde | Moyen terme (2-4 ans) |

| Adoption de la 5G privée dans les installations de l'Industrie 4.0 | +3.5% | Mondial, forte croissance dans les centres de fabrication | Moyen terme (2-4 ans) |

| Subventions gouvernementales de style CHIPS pour les fabs domestiques | +2.9% | États-Unis, UE, Japon, Corée du Sud, Inde | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Les déploiements croissants du RAN 5G mondial stimulent la demande de semi-conducteurs d'infrastructure

La couverture de population commerciale 5G devrait atteindre 80 % d'ici 2029, contre 40 % en 2024, poussant les opérateurs à densifier les réseaux et à investir dans une liaison terrestre haute capacité. Les architectures de petites cellules nécessitent des modules front-end RF efficaces optimisés pour les opérations mid-band et mmWave, tandis que les déploiements MIMO massifs appellent des circuits intégrés de gestion d'énergie avancés qui maintiennent les budgets énergétiques sous contrôle. Les pics de demande sont plus visibles en Asie-Pacifique, où la Chine a ajouté plus de 800 000 stations de base 5G en 2024 seulement. Ces facteurs soutiennent une base de revenus large pour les participants du marché des semi-conducteurs 5G, tant numériques qu'analogiques.

Les enchères de spectre mmWave débloquent des opportunités de silicium avancées

Les enchères agressives de spectre dans les bandes 24-47 GHz ont attiré plus de 35 milliards USD d'offres depuis 2024 aux États-Unis, au Japon et en Corée du Sud. [1]Reader Forum, "mmWave Takes Centre Stage in 2024," rcrwireless.com La courte portée de propagation des mmWave nécessite des circuits intégrés de formation de faisceaux avancés, des amplificateurs de puissance haute linéarité et des puces d'accord d'antenne adaptatif, chacune commandant des marges brutes premium. Les déploiements d'accès sans fil fixe placent un stress particulier sur la conception thermique et les améliorations de rendement, récompensant les fournisseurs qui peuvent offrir des conceptions de référence front-end intégrées avec un logiciel de calibration robuste.

Les charges de travail d'IA en périphérie accélèrent l'adoption de nœuds avancés

Les smartphones, terminaux C-V2X et passerelles d'usine intègrent des accélérateurs neuronaux qui opèrent en périphérie du réseau. La preuve de concept IP 2 nm de Marvell sur le processus N2 de TSMC illustre la course vers des densités de transistors au-dessus de 300 Mtr/mm². [2]Marvell Technology, "Marvell Demonstrates Industry-Leading 2 nm Silicon," marvell.com Alors que l'inférence devient locale, l'allocation de zone de matrice passe des cœurs à usage général aux moteurs de multiplication matricielle, renforçant l'argument commercial pour les tape-outs ASIC personnalisés. La demande de wafers résultante aux nœuds 2 nm et 3 nm élargit le marché adressable des semi-conducteurs 5G au segment premium.

La désagrégation Open RAN transforme la dynamique de l'écosystème des fournisseurs

L'architecture mix-and-match d'Open RAN réduit le coût de changement pour les opérateurs et crée un espace pour les fournisseurs de silicium marchand qui peinaient auparavant à pénétrer les piles intégrées verticalement. Les essais de Viettel et DOCOMO montrent une parité de performance précoce avec les systèmes propriétaires lorsque les accélérateurs en ligne déchargent le traitement de couche 1. Cependant, les tests d'interopérabilité multi-fournisseurs ajoutent une surcharge d'ingénierie, ouvrant la voie à des plateformes de référence clés en main ancrées par des accélérateurs basés sur FPGA et des cartes d'interface réseau personnalisées.

Analyse de l'impact des contraintes

| Contrainte | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Contrôles d'exportation géopolitiques sur les nœuds avancés | -2.7% | Mondial, commerce États-Unis-Chine | Court terme (≤ 2 ans) |

| Fragilité de la chaîne d'approvisionnement pour les semi-conducteurs composés | -1.9% | Mondial, concentration APAC | Moyen terme (2-4 ans) |

| Exigences d'investissement élevées en dessous de 3 nm | -1.4% | Mondial, fabs de pointe | Long terme (≥ 4 ans) |

| Compromis d'efficacité énergétique dans les appareils mmWave | -1.2% | Marchés développés avec mmWave | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Les contrôles d'exportation géopolitiques créent des goulots d'étranglement stratégiques de semi-conducteurs

Le Bureau de l'industrie et de la sécurité américain a élargi sa liste d'entités pour restreindre les outils EDA avancés, les systèmes de lithographie et les exportations HBM vers certaines entreprises fabless chinoises. La contre-mesure de la Chine limitant les exportations de gallium et de germanium pourrait augmenter les prix du gallium de 150 % et réduire le PIB américain de 3,4 milliards USD. Ces mouvements forcent les maisons de conception à requalifier les nœuds, construire des tampons d'inventaire et investir dans des routes d'approvisionnement diversifiées, réduisant la rentabilité à court terme à travers le marché des semi-conducteurs 5G.

La fragilité de la chaîne d'approvisionnement menace la disponibilité des semi-conducteurs composés

Les wafers d'arséniure de gallium et de nitrure de gallium sont critiques pour les amplificateurs de puissance qui permettent une transmission mid-band et mmWave efficace. Avec 98 % de l'approvisionnement en gallium provenant de Chine, toute perturbation d'exportation compromet les délais de production RFIC. Les sources alternatives limitées en Allemagne et au Kazakhstan, combinées aux exigences strictes de pureté, maintiennent les options de substitution rares.

Analyse des segments

Par type de chipset : l'intégration mène, la flexibilité accélère

Les ASIC ont capturé la plus grande part de revenus de 25,8 % en 2024 alors que les OEM poursuivaient des performances spécifiques à l'application optimisées en puissance. Cette dominance est évidente dans les processeurs de bande de base d'unité radio qui déchargent les tâches de planification de couche 1. En revanche, les FPGA devraient dépasser tous leurs pairs à un TCAC de 20,2 %, soutenus par les pilotes Open RAN qui valorisent la reconfigurabilité pour les versions 3GPP évolutives. La taille du marché des semi-conducteurs 5G allouée aux unités de bande de base basées sur ASIC devrait atteindre 29 milliards USD d'ici 2030. Les solutions System-on-Chip avec modems intégrés continuent de gagner en popularité dans les smartphones, appareils portables et modules C-V2X car elles réduisent l'empreinte PCB et diminuent les coûts de nomenclature.

Les FPGA sous-tendent également les cartes d'accélération en ligne qui soulagent les serveurs x86 des tâches de correction d'erreur directe, améliorant ainsi l'efficacité spectrale dans les déploiements RAN virtualisés. Les RFIC maintiennent un volume stable, fournissant un filtrage front-end large bande et une formation de faisceau à réseau phasé aux fréquences mid-band et mmWave. Les puces de technologie millimétrique, accordeurs d'antenne, LNA, amplificateurs de puissance et circuits intégrés de gestion d'énergie complètent un écosystème construit autour de conceptions de référence mix-and-match. Collectivement, ces catégories garantissent que le marché des semi-conducteurs 5G reste dynamique à travers les niches de commodité et de haute marge.

Note: Parts de segments de tous les segments individuels disponibles lors de l'achat du rapport

Par nœud technologique : la dominance 5 nm cède la place à l'innovation sub-3 nm

La plateforme 5 nm représentait 31,5 % des ventes 2024 grâce au fort volume de tape-out des modems de smartphones et ASIC d'accélérateur cloud. Pourtant, les wafers sub-3 nm généreront le TCAC le plus rapide de 20,4 % car les charges de travail d'IA en périphérie demandent des performances supérieures par watt. La part du marché des semi-conducteurs 5G pour les puces 2 nm devrait grimper alors que TSMC accélère N2 en H2 2025 et Samsung introduit l'architecture gate-all-around MBCFET. Le 7 nm reste le nœud de choix pour les combinés de milieu de gamme, tandis que 16 nm et 28 nm continuent de servir les passerelles IoT sensibles aux coûts et les matrices de commutation RF.

Les nœuds matures au-dessus de 28 nm ancrent la gestion d'énergie et les périphériques analogiques, où la tolérance de tension l'emporte sur la densité. Ce mélange de nœuds équilibré amortit les fluctuations offre-demande et offre une flexibilité de conception pour disponibilité lorsque des chocs géopolitiques ou de catastrophes naturelles perturbent la capacité de pointe.

Par fréquence opérationnelle : le Sub-6 GHz maintient l'étendue tandis que les mmWave gagnent en profondeur

Le Sub-6 GHz constituait 58,7 % des revenus en 2024, reflétant une portée de propagation supérieure et l'allocation accélérée du spectre 3,3-4,2 GHz à travers l'Asie-Pacifique et l'Europe. Les opérateurs s'appuient sur cette bande pour répondre aux exigences de couverture nationale à une intensité de capital gérable. La taille du marché des semi-conducteurs 5G générée par les RFIC Sub-6 GHz devrait atteindre 40 milliards USD d'ici 2030. Les fréquences mid-band (26-39 GHz) trouvent un équilibre entre couverture et capacité, supportant à la fois les macro-cellules urbaines et les petites cellules d'entreprise. Les solutions au-dessus de 39 GHz cruciales pour la liaison terrestre FWA massive devraient s'étendre à un TCAC de 19,7 %. La décision WRC-23 d'étudier 7,125-8,4 GHz et 14,8-15,35 GHz élargit la feuille de route de conception future. [3]Qualcomm Incorporated, "A Leap Toward 6G: Spectrum Allocation," qualcomm.com

Les déploiements haute bande nécessitent une calibration de réseau phasé élaborée, fMAX de transistor élevé et un emballage interposer à faibles pertes. Les fournisseurs capables de co-optimiser ces éléments accumuleront une part de marché disproportionnée alors que le réaménagement de spectre gagne en momentum.

Note: Parts de segments de tous les segments individuels disponibles lors de l'achat du rapport

Par secteur d'utilisateur final : l'électronique grand public mène tandis que l'automatisation industrielle bondit

L'électronique grand public a capturé 27,9 % des revenus 2024, alimentée par les smartphones premium, casques XR et appareils de streaming ultra-HD. Cependant, l'automatisation industrielle dépasse tous ses pairs avec un TCAC de 20,1 % alors que les fabricants déploient des réseaux privés pour des boucles de contrôle déterministes. La taille du marché des semi-conducteurs 5G assignée aux puces d'automatisation d'usine devrait dépasser 9 milliards USD d'ici 2030. Les segments IT et infrastructure télécoms forment une base de référence résiliente car les opérateurs renouvellent les unités radio sur une cadence de trois à cinq ans. L'automobile et le transport adoptent la 5G pour les scénarios de conduite autonome, provoquant une demande pour les chipsets V2X à faible latence. La santé, l'énergie, les services publics et le commerce de détail suivent de près, portés par les cas d'usage de jumeau numérique, réseau intelligent et commerce immersif.

Les synergies inter-industries émergent alors que les fournisseurs de puces réorientent les accélérateurs IA initialement conçus pour les smartphones pour alimenter les robots mobiles et AGV d'entrepôt, améliorant les économies d'échelle.

Analyse géographique

L'Asie-Pacifique détenait 47,8 % des revenus mondiaux en 2024 et devrait croître à un TCAC de 19,6 % jusqu'en 2030. La Chine seule a installé plus de 1,8 million de stations de base 5G d'ici mi-2025 malgré la pression des contrôles d'exportation, sécurisant la demande locale pour les front-ends RF et ASIC de bande de base. La Corée du Sud et le Japon mettent l'accent sur la densification mmWave, encourageant des nomenclatures de chipsets à plus forte marge. Le programme PLI de l'Inde soutient les projets de fab émergents ciblant les nœuds de gestion d'énergie et de commutation RF 28 nm, élargissant la diversité d'approvisionnement régionale.

L'Amérique du Nord bénéficie de l'infusion de la loi CHIPS et de l'adoption précoce des mmWave. Les États-Unis représentent plus de 80 % des expéditions mondiales d'appareils mmWave et stimulent la demande pour les circuits intégrés de formation de faisceaux. Le Canada se concentre sur les initiatives d'accès sans fil rural qui favorisent les front-ends de bande C Sub-6 GHz. L'Europe accuse un retard dans l'adoption de cœur autonome ; seulement 2 % des sites avaient une fonctionnalité SA complète d'ici 2025, comparé à 24 % aux États-Unis. Les opérateurs nordiques, cependant, maintiennent une couverture quasi-complète, stimulant le contenu silicium localisé pour les macro-cellules éco-énergétiques adaptées aux climats froids.

Le Moyen-Orient et l'Afrique connaissent une croissance par étapes, les nations du Conseil de coopération du Golfe construisant des corridors IoT à grande échelle. L'Amérique du Sud voit un progrès inégal alors que le Brésil pousse de l'avant tandis que l'Argentine lutte avec des contraintes macroéconomiques. Globalement, le soutien politique régional et le rythme d'allocation de spectre restent les déterminants principaux de l'élan du marché des semi-conducteurs 5G.

Paysage concurrentiel

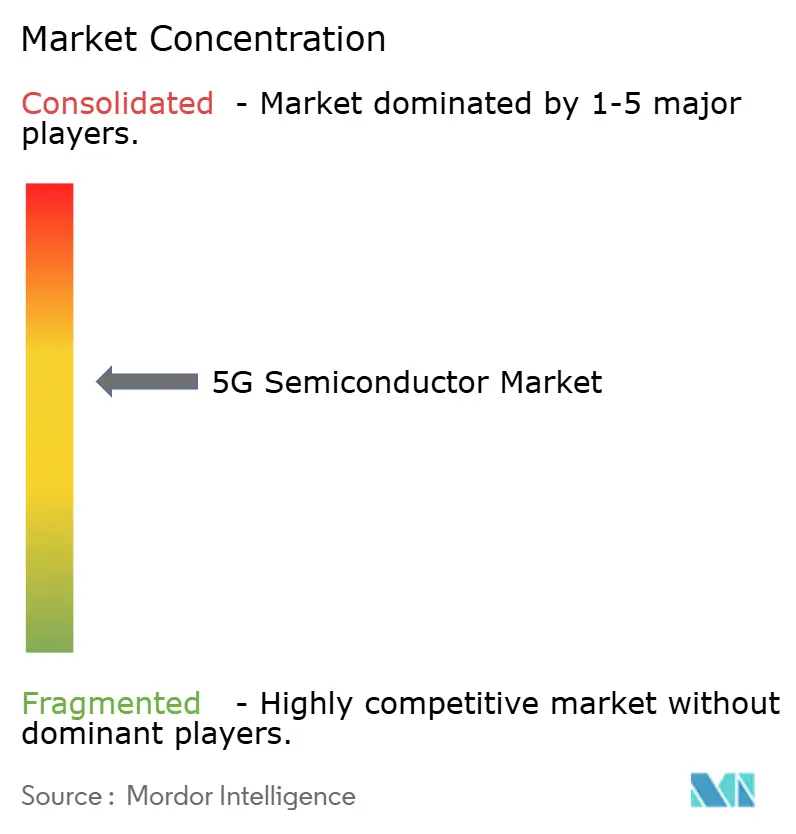

Le marché des semi-conducteurs 5G présente une concentration modérée, les cinq premiers fournisseurs contrôlant environ 62 % des revenus 2024. Qualcomm mène dans les modems de smartphones premium, MediaTek domine les combinés de milieu de gamme et Samsung LSI avance l'intégration verticale grâce aux plateformes Exynos. Intel et Marvell ciblent les accélérateurs cloud RAN, tandis que Broadcom exploite les ASIC de commutation marchand pour les couches de transport.

Les mouvements stratégiques façonnent la dynamique concurrentielle. Samsung explore apparemment une acquisition de 10 milliards USD de l'activité réseau mobile de Nokia pour approfondir la portée d'infrastructure. HPE a finalisé son achat de 14 milliards USD de Juniper, signalant une convergence supplémentaire entre le silicium de calcul et de réseau. STMicroelectronics s'est associé à Qualcomm pour étendre les MCU STM32 dans les passerelles IoT, liant la connectivité 5G avec le calcul en périphérie. [4]Nasdaq, "STMicroelectronics and Qualcomm Enter Strategic Collaboration," nasdaq.com

L'intensité d'investissement se centre sur les co-processeurs IA, l'emballage avancé et les matériaux à large bande interdite. Le Dimensity 9400+ de MediaTek intègre un cluster CPU tout-grand-cœur et Wi-Fi 7 pour un handover 5G-Wi-Fi unifié. L'IP 2 nm de Marvell le positionne pour les commandes de silicium de commutation hyperscale. L'acquisition par onsemi de la ligne SiC JFET de Qorvo étend son portefeuille EliteSiC pour la fourniture d'énergie de centre de données.

Les portefeuilles de licences et brevets restent critiques. L'expansion de la R&D ASIC d'Ericsson à Bengaluru sous-tend son objectif d'expédier du silicium de bande de base personnalisé vers des unités radio internes et tierces. Alors que l'intégration verticale s'approfondit, les relations fabless-fonderie se resserrent, augmentant l'importance des accords d'approvisionnement à long terme et du co-développement de processus.

Leaders de l'industrie des semi-conducteurs 5G

-

Qualcomm Incorporated

-

MediaTek Inc.

-

Samsung Electronics Co., Ltd.

-

Huawei Technologies Co., Ltd.

-

Telefonaktiebolaget LM Ericsson

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Août 2025 : Samsung Electronics a affiché un chiffre d'affaires T2 2025 de 74,6 billions KRW, citant une forte demande HBM3E et un momentum DDR5 haute densité.

- Juillet 2025 : HPE a clos son acquisition de 14 milliards USD de Juniper Networks, renforçant sa portée réseau pilotée par IA.

- Mai 2025 : MediaTek a enregistré un chiffre d'affaires T1 2025 de 153,3 milliards NT$, en hausse de 14,9 % en glissement annuel sur la force des modems 5G.

- Mars 2025 : Qualcomm a dévoilé le modem-RF X85 5G avec un pic de téléchargement de 12,5 Gbps et un moteur IA intégré.

- Février 2025 : MediaTek a introduit le modem M90 5G-Advanced avec optimisation de puissance MMAI.

- Janvier 2025 : onsemi a complété son acquisition de 115 millions USD de l'unité SiC JFET de Qorvo pour élargir la portée EliteSiC.

Portée du rapport sur le marché mondial des semi-conducteurs 5G

Les chipsets 5G permettent la transmission de paquets 5G sur les smartphones, hotspots portables, appareils IoT et, de plus en plus, les PC portables avec capacités de réseau mobile. Les appareils mobiles 5G combineront les bandes sub-6GHz familières avec de nouveaux systèmes d'antennes MIMO et des bandes d'ondes millimétriques (mmWave) haute fréquence avec direction de faisceau hautement focalisée.

Le marché mondial des chipsets 5G est segmenté par type de chipset (circuits intégrés spécifiques à l'application (ASIC), circuit intégré radiofréquence (RFIC), puces de technologie d'ondes millimétriques, réseau de portes programmables in situ (FPGA)), fréquence opérationnelle (sub-6 GHZ, entre 26 et 39 GHz, et au-dessus de 39 GHz), utilisateur final (électronique grand public, automatisation industrielle, automobile et transport, énergie et services publics, santé et commerce de détail), et géographie (Amérique du Nord, Europe, Asie-Pacifique, Moyen-Orient et Afrique et Amérique latine). Le rapport offre la taille du marché en termes de valeur (USD) pour tous les segments mentionnés ci-dessus.

| Circuits intégrés spécifiques à l'application (ASIC) |

| Système sur puce avec modem intégré (SoC) |

| Circuits intégrés radiofréquence (RFIC) |

| Puces de technologie d'ondes millimétriques |

| Réseaux de portes programmables in situ (FPGA) |

| Circuits intégrés de gestion d'énergie |

| Circuits intégrés d'accordeur d'antenne |

| Commutateurs |

| LNA et amplificateurs de puissance |

| Autres (filtres, mémoire discrète, convertisseurs, etc.) |

| < 3 nm |

| 3 nm |

| 5 nm |

| 7 nm |

| 16 nm |

| 28 nm |

| > 28 nm |

| Sub-6 GHz |

| 26-39 GHz |

| Au-dessus de 39 GHz |

| IT, télécommunications et infrastructure réseau |

| Électronique grand public (y compris maison intelligente) |

| Automatisation industrielle |

| Automobile et transport |

| Énergie et services publics |

| Santé |

| Commerce de détail |

| Autres secteurs d'utilisateurs finaux |

| Amérique du Nord | États-Unis | |

| Canada | ||

| Mexique | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

| Europe | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Italie | ||

| Espagne | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Japon | ||

| Corée du Sud | ||

| Inde | ||

| Singapour | ||

| Australie | ||

| Reste de l'Asie-Pacifique | ||

| Moyen-Orient et Afrique | Moyen-Orient | Arabie Saoudite |

| Émirats Arabes Unis | ||

| Turquie | ||

| Reste du Moyen-Orient | ||

| Afrique | Afrique du Sud | |

| Nigeria | ||

| Égypte | ||

| Reste de l'Afrique | ||

| Par type de chipset | Circuits intégrés spécifiques à l'application (ASIC) | ||

| Système sur puce avec modem intégré (SoC) | |||

| Circuits intégrés radiofréquence (RFIC) | |||

| Puces de technologie d'ondes millimétriques | |||

| Réseaux de portes programmables in situ (FPGA) | |||

| Circuits intégrés de gestion d'énergie | |||

| Circuits intégrés d'accordeur d'antenne | |||

| Commutateurs | |||

| LNA et amplificateurs de puissance | |||

| Autres (filtres, mémoire discrète, convertisseurs, etc.) | |||

| Par nœud technologique | < 3 nm | ||

| 3 nm | |||

| 5 nm | |||

| 7 nm | |||

| 16 nm | |||

| 28 nm | |||

| > 28 nm | |||

| Par fréquence opérationnelle | Sub-6 GHz | ||

| 26-39 GHz | |||

| Au-dessus de 39 GHz | |||

| Par secteur d'utilisateur final | IT, télécommunications et infrastructure réseau | ||

| Électronique grand public (y compris maison intelligente) | |||

| Automatisation industrielle | |||

| Automobile et transport | |||

| Énergie et services publics | |||

| Santé | |||

| Commerce de détail | |||

| Autres secteurs d'utilisateurs finaux | |||

| Par géographie | Amérique du Nord | États-Unis | |

| Canada | |||

| Mexique | |||

| Amérique du Sud | Brésil | ||

| Argentine | |||

| Reste de l'Amérique du Sud | |||

| Europe | Allemagne | ||

| Royaume-Uni | |||

| France | |||

| Italie | |||

| Espagne | |||

| Reste de l'Europe | |||

| Asie-Pacifique | Chine | ||

| Japon | |||

| Corée du Sud | |||

| Inde | |||

| Singapour | |||

| Australie | |||

| Reste de l'Asie-Pacifique | |||

| Moyen-Orient et Afrique | Moyen-Orient | Arabie Saoudite | |

| Émirats Arabes Unis | |||

| Turquie | |||

| Reste du Moyen-Orient | |||

| Afrique | Afrique du Sud | ||

| Nigeria | |||

| Égypte | |||

| Reste de l'Afrique | |||

Questions clés auxquelles répond le rapport

Quelle est la taille du marché des semi-conducteurs 5G en 2025 ?

La taille du marché des semi-conducteurs 5G a atteint 33,40 milliards USD en 2025 et devrait atteindre 79,59 milliards USD d'ici 2030.

Quelle catégorie de chipset mène les revenus aujourd'hui ?

Les ASIC mènent avec une part de 25,8 % car leur conception à fonction fixe maximise les performances par watt dans les radios et smartphones.

Quel est le segment à croissance la plus rapide par nœud technologique ?

Les processus sub-3 nm s'étendent à un TCAC de 20,4 % car les appareils d'IA en périphérie demandent des densités de transistors plus élevées.

Pourquoi l'Asie-Pacifique est-elle dominante dans les semi-conducteurs 5G ?

Les déploiements de réseau agressifs en Chine, Corée du Sud, Japon et Inde génèrent près de la moitié de la demande mondiale de chipsets.

Comment les contrôles d'exportation affectent-ils les chaînes d'approvisionnement ?

Les restrictions sur les outils avancés et l'exportation de gallium augmentent les coûts de conformité et encouragent les stratégies multi-sources.

Quel secteur d'utilisateur final montre la plus forte croissance ?

L'automatisation industrielle croît le plus rapidement à un TCAC de 20,1 % alors que les usines déploient des réseaux 5G privés pour le contrôle en temps réel.

Dernière mise à jour de la page le: