Tamaño del mercado de proteínas de EE. UU.

| Período de Estudio | 2017 - 2029 | |

| Tamaño del Mercado (2024) | 1.32 Mil millones de dólares | |

| Tamaño del Mercado (2029) | 1.68 Mil millones de dólares | |

| Mayor participación por usuario final | Comida y bebidas | |

| CAGR (2024 - 2029) | 3.96 % | |

| De mayor crecimiento por usuario final | Cuidado Personal y Cosmética | |

| Concentración del Mercado | Bajo | |

Jugadores principales | ||

| ||

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

Análisis del mercado de proteínas de EE. UU.

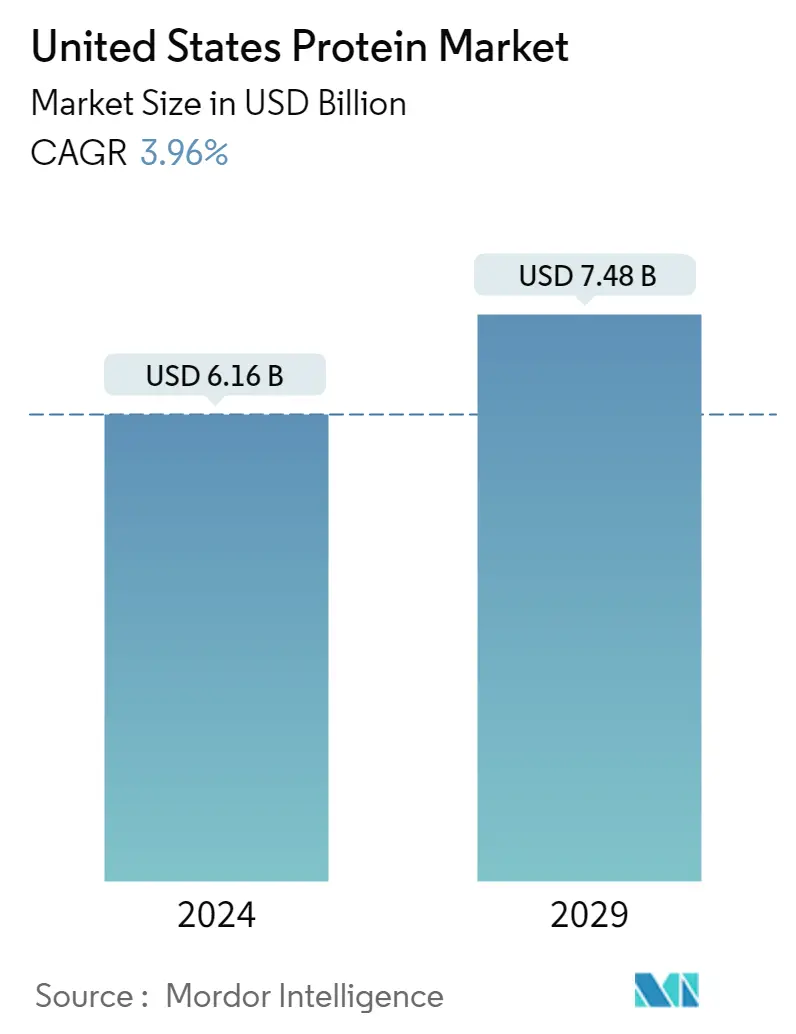

El tamaño del mercado de proteínas de Estados Unidos se estima en 6,16 mil millones de dólares en 2024, y se espera que alcance los 7,48 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 3,96% durante el período previsto (2024-2029).

Las fuentes de proteínas alternativas sostenibles están impulsando la demanda del mercado y se aplican principalmente en el sector de alimentos y bebidas.

- Por aplicación, el segmento de alimentos y bebidas lideró las solicitudes de proteínas en el país, representando una importante participación en volumen. La proporción estuvo muy influenciada por los subsegmentos de alternativas a los lácteos y la carne que representaron el 35% del total de proteínas consumidas en el país en 2022. La proporción se vio impulsada principalmente por el creciente número de consumidores veganos y flexitarianos que dependen cada vez más de o están abiertos a ofertas de productos libres de animales en el mercado.

- Le siguió el segmento de alimentación animal, impulsado en gran medida por la aplicación de proteínas animales. La inclusión de fuentes de proteínas alternativas sostenibles, como la proteína de insectos, aumenta aún más el alcance del mercado de piensos para animales. Empresas como Enterra Corporation y Darling Ingredients están aumentando sus capacidades de producción para ofrecer una fuente rentable y eficiente de proteína de calidad alimentaria. Como resultado, con una CAGR en volumen del 1,52%, la proteína de insectos siguió siendo uno de los tipos de proteínas de más rápido crecimiento en los piensos para animales durante el período de estudio.

- El cuidado personal y la cosmética es el segmento de más rápido crecimiento y se prevé que registre una tasa compuesta anual del 6,79% en valor durante el período previsto. Las proteínas se utilizan en una variedad de productos cosméticos, incluidos emulsiones, geles, champús, acondicionadores y cremas. Las proteínas que se encuentran naturalmente en el cuerpo, como el colágeno, la elastina y la queratina, también están ganando popularidad debido a su mayor eficacia para fortalecer naturalmente la textura de la piel y el cabello. Empresas como Estee Lauder y Guerlain están invirtiendo cada vez más en investigación y desarrollo para encontrar fuentes de proteínas alternativas más efectivas y sostenibles. Esto está impulsando aún más el alcance y la aplicación de los ingredientes en productos de cuidado personal y ayudará al crecimiento del mercado en el futuro.

Tendencias del mercado de proteínas de Estados Unidos

- Los alimentos para bebés experimentarán un crecimiento constante después de la pandemia

- El crecimiento de la industria de la panadería está liderado por los grandes actores comerciales.

- La innovación es clave para mantener una tasa de crecimiento estable

- Tendencias de envases sostenibles e innovadores para influir en el mercado de cereales para el desayuno

- Las preferencias de los consumidores cambian hacia condimentos y salsas premium, en lugar de sopas envasadas

- Actores clave para centrarse en la fortificación y el enriquecimiento nutricional

- Las alternativas lácteas experimentarán una tasa de crecimiento significativa

- Haciendo hincapié en la conciencia y la innovación; fuerza impulsora detrás del crecimiento del mercado de nutrición para personas mayores

- Grandes oportunidades para productos alternativos a la carne

- El comercio electrónico surgirá como uno de los canales preferidos

- Los actores clave se centran más en ingredientes saludables después del COVID-19

- La nutrición deportiva/de rendimiento será testigo de un crecimiento significativo durante el período de pronóstico

- Se espera que el aumento de las exportaciones y los precios de los piensos en Estados Unidos afecten a la producción

- La industria cosmética de los Estados Unidos se impulsará gracias a la sinergia de la innovación y la influencia de las redes sociales

- El crecimiento del consumo de proteínas vegetales genera oportunidades para los actores clave en el sector de ingredientes

- La producción de soja, trigo y guisantes contribuye en gran medida como materia prima para los fabricantes de ingredientes de proteínas vegetales.

Descripción general de la industria de proteínas de EE. UU.

El mercado de proteínas de Estados Unidos está fragmentado las cinco principales empresas ocupan el 28,55%. Los principales actores en este mercado son Archer Daniels Midland Company, Darling Ingredients Inc., Glanbia PLC, International Flavors Fragrances, Inc. y Kerry Group PLC (ordenados alfabéticamente).

Líderes del mercado de proteínas de EE. UU.

Archer Daniels Midland Company

Darling Ingredients Inc.

Glanbia PLC

International Flavors & Fragrances, Inc.

Kerry Group PLC

Other important companies include Agropur Dairy Cooperative, Ajinomoto Co. Inc., AMCO Proteins, Arla Foods amba, Bunge Limited, CHS Inc., Corbion NV, Farbest-Tallman Foods Corporation, Fonterra Co-operative Group Limited, Gelita AG, Ingredion Incorporated, MGP, Roquette Frères, Südzucker Group.

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de proteínas de EE. UU.

- Agosto de 2022 Optimum Nutrition anunció el lanzamiento de su nuevo batido de proteínas Gold Standard. El RTD está disponible en sabores de chocolate y vainilla y está formulado con 24 gramos de proteína por porción.

- Junio de 2022 Fonterra JV ha firmado una empresa conjunta con la Tillamook Country Creamery Association (TCCA) y una granja de un cañón de tres millas en los Estados Unidos para lanzar Pro-Optima TM, un concentrado de proteína de suero funcional de grado A (fWPC).

- Agosto de 2021 Darling Ingredients amplió sus instalaciones de fabricación existentes que incluyen la primera operación de Nebraska dedicada exclusivamente a la conversión de aves. Esta unidad de fabricación ampliada también puede facilitar la conversión de proteínas.

Informe del mercado de proteínas de EE. UU. índice

1. RESUMEN EJECUTIVO Y HALLAZGOS CLAVE

2. INTRODUCCIÓN

- 2.1 Supuestos de estudio y definición de mercado

- 2.2 Alcance del estudio

- 2.3 Metodología de investigación

3. TENDENCIAS CLAVE DE LA INDUSTRIA

- 3.1 Volumen del mercado de usuarios finales

- 3.1.1 Alimentos para bebés y fórmulas infantiles

- 3.1.2 Panadería

- 3.1.3 Bebidas

- 3.1.4 Cereales de desayuno

- 3.1.5 Condimentos/Salsas

- 3.1.6 Confitería

- 3.1.7 Productos lácteos y alternativos a los lácteos

- 3.1.8 Nutrición de Ancianos y Nutrición Médica

- 3.1.9 Carne/Aves/Mariscos y Productos Alternativos a la Carne

- 3.1.10 Productos alimenticios RTE/RTC

- 3.1.11 Aperitivos

- 3.1.12 Nutrición deportiva/rendimiento

- 3.1.13 Alimentación animal

- 3.1.14 Cuidado Personal y Cosmética

- 3.2 Tendencias de consumo de proteínas

- 3.2.1 Animal

- 3.2.2 Planta

- 3.3 Tendencias de producción

- 3.3.1 Animal

- 3.3.2 Planta

- 3.4 Marco normativo

- 3.4.1 Estados Unidos

- 3.5 Análisis de la cadena de valor y del canal de distribución

4. SEGMENTACIÓN DEL MERCADO (incluye tamaño del mercado en Valor en USD y Volumen, Pronósticos hasta 2029 y análisis de perspectivas de crecimiento)

- 4.1 Fuente

- 4.1.1 Animal

- 4.1.1.1 Por tipo de proteína

- 4.1.1.1.1 Caseína y caseinatos

- 4.1.1.1.2 colágeno

- 4.1.1.1.3 Proteína de huevo

- 4.1.1.1.4 Gelatina

- 4.1.1.1.5 Proteína de insectos

- 4.1.1.1.6 Proteína láctea

- 4.1.1.1.7 Proteína de suero

- 4.1.1.1.8 Otra proteína animal

- 4.1.2 Microbiano

- 4.1.2.1 Por tipo de proteína

- 4.1.2.1.1 Proteína de algas

- 4.1.2.1.2 Micoproteína

- 4.1.3 Planta

- 4.1.3.1 Por tipo de proteína

- 4.1.3.1.1 Proteína de cáñamo

- 4.1.3.1.2 Proteína de guisante

- 4.1.3.1.3 Proteína De Patata

- 4.1.3.1.4 Proteína de Arroz

- 4.1.3.1.5 Soy Protein

- 4.1.3.1.6 Proteina de trigo

- 4.1.3.1.7 Otra proteína vegetal

- 4.2 Usuario final

- 4.2.1 Alimentación animal

- 4.2.2 Comida y bebidas

- 4.2.2.1 Por subusuario final

- 4.2.2.1.1 Panadería

- 4.2.2.1.2 Bebidas

- 4.2.2.1.3 Cereales de desayuno

- 4.2.2.1.4 Condimentos/Salsas

- 4.2.2.1.5 Confitería

- 4.2.2.1.6 Productos lácteos y alternativos a los lácteos

- 4.2.2.1.7 Carne/Aves/Mariscos y Productos Alternativos a la Carne

- 4.2.2.1.8 Productos alimenticios RTE/RTC

- 4.2.2.1.9 Aperitivos

- 4.2.3 Cuidado Personal y Cosmética

- 4.2.4 Suplementos

- 4.2.4.1 Por subusuario final

- 4.2.4.1.1 Alimentos para bebés y fórmulas infantiles

- 4.2.4.1.2 Nutrición de Ancianos y Nutrición Médica

- 4.2.4.1.3 Nutrición deportiva/rendimiento

5. PANORAMA COMPETITIVO

- 5.1 Movimientos estratégicos clave

- 5.2 Análisis de cuota de mercado

- 5.3 Panorama de la empresa

- 5.4 Perfiles de la empresa (incluye descripción general a nivel global, descripción general a nivel de mercado, segmentos comerciales principales, finanzas, personal, información clave, clasificación de mercado, participación de mercado, productos y servicios, y análisis de desarrollos recientes).

- 5.4.1 Agropur Dairy Cooperative

- 5.4.2 Ajinomoto Co. Inc.

- 5.4.3 AMCO Proteins

- 5.4.4 Archer Daniels Midland Company

- 5.4.5 Arla Foods amba

- 5.4.6 Bunge Limited

- 5.4.7 CHS Inc.

- 5.4.8 Corbion NV

- 5.4.9 Darling Ingredients Inc.

- 5.4.10 Farbest-Tallman Foods Corporation

- 5.4.11 Fonterra Co-operative Group Limited

- 5.4.12 Gelita AG

- 5.4.13 Glanbia PLC

- 5.4.14 Ingredion Incorporated

- 5.4.15 International Flavors & Fragrances, Inc.

- 5.4.16 Kerry Group PLC

- 5.4.17 MGP

- 5.4.18 Roquette Frères

- 5.4.19 Südzucker Group

6. PREGUNTAS ESTRATÉGICAS CLAVE PARA LOS CEOS DE LA INDUSTRIA DE INGREDIENTES PROTEICOS

7. APÉNDICE

- 7.1 Descripción general global

- 7.1.1 Descripción general

- 7.1.2 El marco de las cinco fuerzas de Porter

- 7.1.3 Análisis de la cadena de valor global

- 7.1.4 Dinámica del mercado (DRO)

- 7.2 Fuentes y referencias

- 7.3 Lista de tablas y figuras

- 7.4 Perspectivas primarias

- 7.5 Paquete de datos

- 7.6 Glosario de términos

Segmentación de la industria de proteínas de Estados Unidos

Animal, Microbiano y Planta están cubiertos como segmentos por Fuente. Los piensos para animales, los alimentos y bebidas, el cuidado personal y los cosméticos y los suplementos están cubiertos como segmentos por usuario final.

- Por aplicación, el segmento de alimentos y bebidas lideró las solicitudes de proteínas en el país, representando una importante participación en volumen. La proporción estuvo muy influenciada por los subsegmentos de alternativas a los lácteos y la carne que representaron el 35% del total de proteínas consumidas en el país en 2022. La proporción se vio impulsada principalmente por el creciente número de consumidores veganos y flexitarianos que dependen cada vez más de o están abiertos a ofertas de productos libres de animales en el mercado.

- Le siguió el segmento de alimentación animal, impulsado en gran medida por la aplicación de proteínas animales. La inclusión de fuentes de proteínas alternativas sostenibles, como la proteína de insectos, aumenta aún más el alcance del mercado de piensos para animales. Empresas como Enterra Corporation y Darling Ingredients están aumentando sus capacidades de producción para ofrecer una fuente rentable y eficiente de proteína de calidad alimentaria. Como resultado, con una CAGR en volumen del 1,52%, la proteína de insectos siguió siendo uno de los tipos de proteínas de más rápido crecimiento en los piensos para animales durante el período de estudio.

- El cuidado personal y la cosmética es el segmento de más rápido crecimiento y se prevé que registre una tasa compuesta anual del 6,79% en valor durante el período previsto. Las proteínas se utilizan en una variedad de productos cosméticos, incluidos emulsiones, geles, champús, acondicionadores y cremas. Las proteínas que se encuentran naturalmente en el cuerpo, como el colágeno, la elastina y la queratina, también están ganando popularidad debido a su mayor eficacia para fortalecer naturalmente la textura de la piel y el cabello. Empresas como Estee Lauder y Guerlain están invirtiendo cada vez más en investigación y desarrollo para encontrar fuentes de proteínas alternativas más efectivas y sostenibles. Esto está impulsando aún más el alcance y la aplicación de los ingredientes en productos de cuidado personal y ayudará al crecimiento del mercado en el futuro.

| Animal | Por tipo de proteína | Caseína y caseinatos |

| colágeno | ||

| Proteína de huevo | ||

| Gelatina | ||

| Proteína de insectos | ||

| Proteína láctea | ||

| Proteína de suero | ||

| Otra proteína animal | ||

| Microbiano | Por tipo de proteína | Proteína de algas |

| Micoproteína | ||

| Planta | Por tipo de proteína | Proteína de cáñamo |

| Proteína de guisante | ||

| Proteína De Patata | ||

| Proteína de Arroz | ||

| Soy Protein | ||

| Proteina de trigo | ||

| Otra proteína vegetal |

| Alimentación animal | ||

| Comida y bebidas | Por subusuario final | Panadería |

| Bebidas | ||

| Cereales de desayuno | ||

| Condimentos/Salsas | ||

| Confitería | ||

| Productos lácteos y alternativos a los lácteos | ||

| Carne/Aves/Mariscos y Productos Alternativos a la Carne | ||

| Productos alimenticios RTE/RTC | ||

| Aperitivos | ||

| Cuidado Personal y Cosmética | ||

| Suplementos | Por subusuario final | Alimentos para bebés y fórmulas infantiles |

| Nutrición de Ancianos y Nutrición Médica | ||

| Nutrición deportiva/rendimiento | ||

| Fuente | Animal | Por tipo de proteína | Caseína y caseinatos |

| colágeno | |||

| Proteína de huevo | |||

| Gelatina | |||

| Proteína de insectos | |||

| Proteína láctea | |||

| Proteína de suero | |||

| Otra proteína animal | |||

| Microbiano | Por tipo de proteína | Proteína de algas | |

| Micoproteína | |||

| Planta | Por tipo de proteína | Proteína de cáñamo | |

| Proteína de guisante | |||

| Proteína De Patata | |||

| Proteína de Arroz | |||

| Soy Protein | |||

| Proteina de trigo | |||

| Otra proteína vegetal | |||

| Usuario final | Alimentación animal | ||

| Comida y bebidas | Por subusuario final | Panadería | |

| Bebidas | |||

| Cereales de desayuno | |||

| Condimentos/Salsas | |||

| Confitería | |||

| Productos lácteos y alternativos a los lácteos | |||

| Carne/Aves/Mariscos y Productos Alternativos a la Carne | |||

| Productos alimenticios RTE/RTC | |||

| Aperitivos | |||

| Cuidado Personal y Cosmética | |||

| Suplementos | Por subusuario final | Alimentos para bebés y fórmulas infantiles | |

| Nutrición de Ancianos y Nutrición Médica | |||

| Nutrición deportiva/rendimiento | |||

Definición de mercado

- Usuario final - El mercado de ingredientes proteicos opera sobre una base B2B. Los fabricantes de alimentos, bebidas, suplementos, piensos y cosméticos y cuidado personal se consideran consumidores finales en el mercado estudiado. El alcance excluye a los fabricantes que compran suero líquido/seco para usarlo como aglutinante o espesante u otras aplicaciones no proteicas.

- Tasa de penetración - La tasa de penetración se define como el porcentaje del volumen del mercado del usuario final fortificado con proteínas en el volumen general del mercado del usuario final.

- Contenido promedio de proteína - El contenido promedio de proteína es el contenido promedio de proteína presente por 100 g de producto fabricado por todas las empresas usuarias finales consideradas bajo el alcance de este informe.

- Volumen del mercado de usuarios finales - El volumen del mercado de usuario final es el volumen consolidado de todos los tipos y formas de productos de usuario final en el país o región.

Metodología de Investigación

Mordor Intelligence sigue una metodología de cuatro pasos en todos nuestros informes.

- Paso 1: Identificar Variables Clave: Las variables clave cuantificables (industria y externas) relacionadas con el segmento de producto específico y el país se seleccionan de un grupo de variables y factores relevantes en función de la investigación de escritorio y la revisión de la literatura; junto con las entradas primarias de expertos. Estas variables se confirman aún más a través de la modelización de regresión (si es necesario).

- Paso 2: Construir un Modelo de Mercado: Para construir una metodología de pronóstico sólida, las variables y factores identificados en el Paso 1 se prueban con respecto a los números de mercado históricos disponibles. A través de un proceso iterativo, se establecen las variables necesarias para el pronóstico del mercado y el modelo se construye sobre la base de estas variables.

- Paso 3: Validar y Finalizar: En este paso importante, todos los números de mercado, variables y llamadas de analistas se validan a través de una extensa red de expertos en investigación primaria del mercado estudiado. Los encuestados se seleccionan en todos los niveles y funciones para generar una imagen holística del mercado estudiado.

- Paso 4: Resultados de la Investigación: Informes Sindicalizados, Asignaciones de Consultoría Personalizada, Bases de Datos y Plataformas de Suscripción.