Tamaño del mercado de proteínas lácteas de Estados Unidos

| Período de Estudio | 2017 - 2029 | |

| Tamaño del Mercado (2024) | 3.21 Mil millones de dólares | |

| Tamaño del Mercado (2029) | 4.36 Mil millones de dólares | |

| Mayor participación por usuario final | Suplementos | |

| CAGR (2024 - 2029) | 4.86 % | |

| De mayor crecimiento por usuario final | Suplementos | |

| Concentración del Mercado | Medio | |

Jugadores principales | ||

| ||

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

Análisis del mercado de proteínas lácteas de Estados Unidos

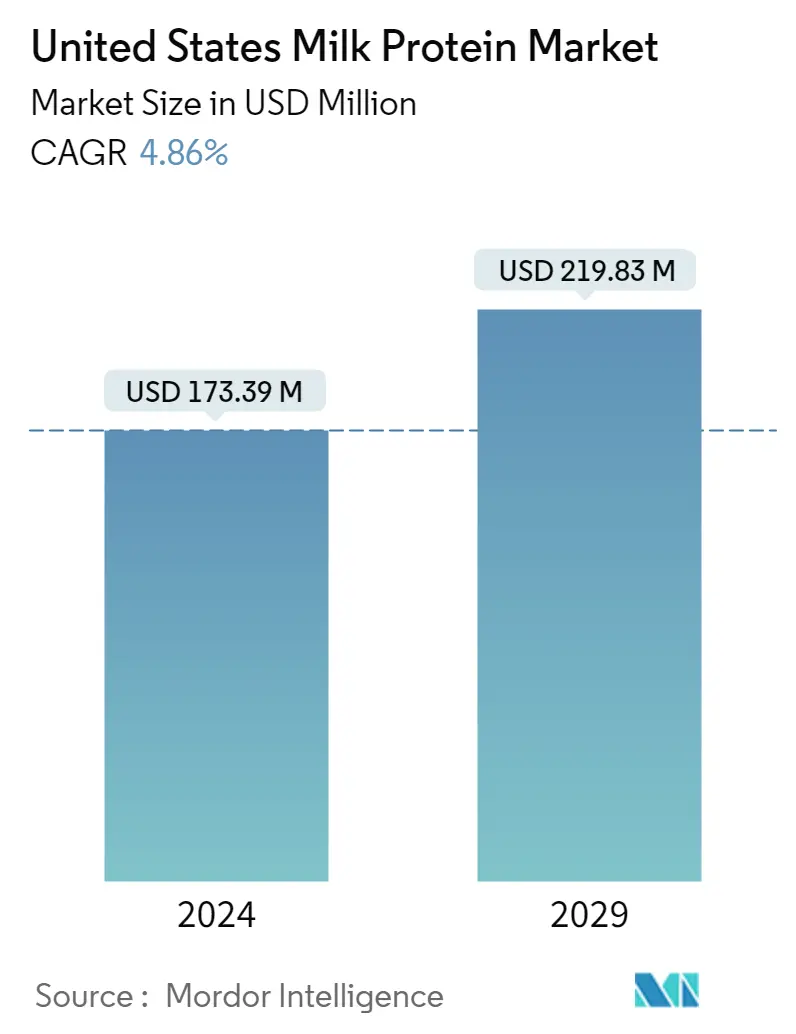

El tamaño del mercado de proteínas lácteas de Estados Unidos se estima en 173,39 millones de dólares en 2024 y se espera que alcance los 219,83 millones de dólares en 2029, creciendo a una tasa compuesta anual del 4,86% durante el período previsto (2024-2029).

El segmento de suplementos tiene una participación significativa entre los crecientes consumidores preocupados por el fitness y la salud en todo el país.

- Por usuario final, el segmento de suplementos creció significativamente durante el período de estudio, impulsado principalmente por el subsegmento de nutrición deportiva/rendimiento, que se prevé que registre una CAGR del 3,91%, en valor, durante el período de pronóstico. Estos productos regulados han ganado popularidad recientemente, aunque el negocio aún está evolucionando. Más del 75% de los estadounidenses toman suplementos dietéticos cada año. El 79% de las mujeres adultas y el 74% de los hombres adultos afirman consumir al menos una forma de suplemento en su dieta. Se prevé que las ventas de suplementos aumenten a mayores volúmenes con la expansión de la industria del fitness en el país, así como con la promoción de productos alimenticios saludables y naturales.

- Los suplementos de nutrición deportiva contribuyeron con el 28% del volumen total de consumo de suplementos en el país. La creciente demanda del subsegmento de nutrición deportiva/de alto rendimiento ha contribuido a una innovación considerable en el sector. Fabricantes, como FrieslandCampina Ingredients y AMCO Proteins, están introduciendo proteínas lácteas, como MPI 90 y MPC 85, dirigidas a los espacios de rendimiento y nutrición activa en los Estados Unidos.

- En el segmento de alimentos y bebidas, la aplicación de proteínas lácteas en snacks lideró el mercado en 2022. La utilización de proteínas lácteas en snacks aumentó casi un 1% en 2022 en comparación con el año anterior. El aumento de los snacks saludables contribuyó esencialmente a la expansión de las proteínas lácteas en el mercado de los snacks. El aumento se puede atribuir principalmente al creciente número de nuevos productos dirigidos a niños menores de 12 años. Los bocadillos con sabor a queso son populares en los Estados Unidos y la mayoría de ellos emplean proteínas de la leche para mejorar el valor nutricional y el sabor. Algunos productos de snack también tienen como objetivo incrementar el consumo entre los niños pequeños.

Tendencias del mercado de proteínas lácteas de Estados Unidos

- Los alimentos para bebés experimentarán un crecimiento constante después de la pandemia

- El crecimiento de la industria de la panadería está liderado por los grandes actores comerciales.

- La innovación es clave para mantener una tasa de crecimiento estable

- Tendencias de envases sostenibles e innovadores para influir en el mercado de cereales para el desayuno

- Las preferencias de los consumidores cambian hacia condimentos y salsas premium, en lugar de sopas envasadas

- Actores clave para centrarse en la fortificación y el enriquecimiento nutricional

- Las alternativas lácteas experimentarán una tasa de crecimiento significativa

- Haciendo hincapié en la conciencia y la innovación; fuerza impulsora detrás del crecimiento del mercado de nutrición para personas mayores

- Grandes oportunidades para productos alternativos a la carne

- El comercio electrónico surgirá como uno de los canales preferidos

- Los actores clave se centran más en ingredientes saludables después del COVID-19

- Se espera que el aumento de las exportaciones y los precios de los piensos en Estados Unidos afecten a la producción

- La industria cosmética de los Estados Unidos se impulsará gracias a la sinergia de la innovación y la influencia de las redes sociales

- El crecimiento del consumo de proteína animal genera oportunidades para los actores clave en el sector de ingredientes

Descripción general de la industria de proteínas lácteas de Estados Unidos

El Mercado de Proteínas Lácteas de Estados Unidos está moderadamente consolidado, ocupando las cinco principales empresas el 62,73%. Los principales actores de este mercado son Arla Foods amba, Fonterra Co-operative Group Limited, FrieslandCampina Ingredients, Glanbia PLC y Kerry Group PLC (ordenados alfabéticamente).

Líderes del mercado de proteínas lácteas de Estados Unidos

Arla Foods amba

Fonterra Co-operative Group Limited

FrieslandCampina Ingredients

Glanbia PLC

Kerry Group PLC

Other important companies include AMCO Proteins, Dairy Farmers of America, Hoogwegt Group, Milk Specialties Global.

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de proteínas lácteas de Estados Unidos

- Enero de 2022 Hoogwegt firma una asociación estratégica a largo plazo con Royal A-ware para vender leche en polvo y cremas producidas por Royal A-ware. La colaboración fortalece las actividades principales de las empresas.

- Agosto de 2021 Arla Foods AmbA lanzó un aislado de caseína micelar llamado MicelPure™ Milk Protein, que viene en versiones estándar y orgánica. El producto contiene 87% de proteínas nativas.

- Agosto de 2021 Milk Specialties Global adquirió la instalación de procesamiento Kay's de 96,000 pies cuadrados en Minnesota, así como la marca de bocadillos Kay's Naturals, ricos en proteínas y sin gluten. Esta es la undécima planta de la empresa que ha pasado a llamarse Milk Specialties Global Clara City Facility.

Informe del mercado de proteínas lácteas de Estados Unidos índice

1. RESUMEN EJECUTIVO Y HALLAZGOS CLAVE

2. INTRODUCCIÓN

- 2.1 Supuestos de estudio y definición de mercado

- 2.2 Alcance del estudio

- 2.3 Metodología de investigación

3. TENDENCIAS CLAVE DE LA INDUSTRIA

- 3.1 Volumen del mercado de usuarios finales

- 3.1.1 Alimentos para bebés y fórmulas infantiles

- 3.1.2 Panadería

- 3.1.3 Bebidas

- 3.1.4 Cereales de desayuno

- 3.1.5 Condimentos/Salsas

- 3.1.6 Confitería

- 3.1.7 Productos lácteos y alternativos a los lácteos

- 3.1.8 Nutrición de Ancianos y Nutrición Médica

- 3.1.9 Carne/Aves/Mariscos y Productos Alternativos a la Carne

- 3.1.10 Productos alimenticios RTE/RTC

- 3.1.11 Aperitivos

- 3.1.12 Nutrición deportiva/rendimiento

- 3.1.13 Alimentación animal

- 3.1.14 Cuidado Personal y Cosmética

- 3.2 Tendencias de consumo de proteínas

- 3.2.1 Animal

- 3.3 Tendencias de producción

- 3.3.1 Animal

- 3.4 Marco normativo

- 3.4.1 Estados Unidos

- 3.5 Análisis de la cadena de valor y del canal de distribución

4. SEGMENTACIÓN DEL MERCADO (incluye tamaño del mercado en Valor en USD y Volumen, Pronósticos hasta 2029 y análisis de perspectivas de crecimiento)

- 4.1 Forma

- 4.1.1 Concentrados

- 4.1.2 hidrolizado

- 4.1.3 Aisla

- 4.2 Usuario final

- 4.2.1 Alimentación animal

- 4.2.2 Comida y bebidas

- 4.2.2.1 Por subusuario final

- 4.2.2.1.1 Panadería

- 4.2.2.1.2 Bebidas

- 4.2.2.1.3 Cereales de desayuno

- 4.2.2.1.4 Condimentos/Salsas

- 4.2.2.1.5 Productos lácteos y alternativos a los lácteos

- 4.2.2.1.6 Productos alimenticios RTE/RTC

- 4.2.2.1.7 Aperitivos

- 4.2.3 Cuidado Personal y Cosmética

- 4.2.4 Suplementos

- 4.2.4.1 Por subusuario final

- 4.2.4.1.1 Alimentos para bebés y fórmulas infantiles

- 4.2.4.1.2 Nutrición de Ancianos y Nutrición Médica

- 4.2.4.1.3 Nutrición deportiva/rendimiento

5. PANORAMA COMPETITIVO

- 5.1 Movimientos estratégicos clave

- 5.2 Análisis de cuota de mercado

- 5.3 Panorama de la empresa

- 5.4 Perfiles de la empresa (incluye descripción general a nivel global, descripción general a nivel de mercado, segmentos comerciales principales, finanzas, personal, información clave, clasificación de mercado, participación de mercado, productos y servicios, y análisis de desarrollos recientes).

- 5.4.1 AMCO Proteins

- 5.4.2 Arla Foods amba

- 5.4.3 Dairy Farmers of America

- 5.4.4 Fonterra Co-operative Group Limited

- 5.4.5 FrieslandCampina Ingredients

- 5.4.6 Glanbia PLC

- 5.4.7 Hoogwegt Group

- 5.4.8 Kerry Group PLC

- 5.4.9 Milk Specialties Global

6. PREGUNTAS ESTRATÉGICAS CLAVE PARA LOS CEOS DE LA INDUSTRIA DE INGREDIENTES PROTEICOS

7. APÉNDICE

- 7.1 Descripción general global

- 7.1.1 Descripción general

- 7.1.2 El marco de las cinco fuerzas de Porter

- 7.1.3 Análisis de la cadena de valor global

- 7.1.4 Dinámica del mercado (DRO)

- 7.2 Fuentes y referencias

- 7.3 Lista de tablas y figuras

- 7.4 Perspectivas primarias

- 7.5 Paquete de datos

- 7.6 Glosario de términos

Segmentación de la industria de proteínas lácteas de Estados Unidos

Los concentrados, hidrolizados y aislados se tratan como segmentos por formulario. Los piensos para animales, los alimentos y bebidas, el cuidado personal y los cosméticos y los suplementos están cubiertos como segmentos por usuario final.

- Por usuario final, el segmento de suplementos creció significativamente durante el período de estudio, impulsado principalmente por el subsegmento de nutrición deportiva/rendimiento, que se prevé que registre una CAGR del 3,91%, en valor, durante el período de pronóstico. Estos productos regulados han ganado popularidad recientemente, aunque el negocio aún está evolucionando. Más del 75% de los estadounidenses toman suplementos dietéticos cada año. El 79% de las mujeres adultas y el 74% de los hombres adultos afirman consumir al menos una forma de suplemento en su dieta. Se prevé que las ventas de suplementos aumenten a mayores volúmenes con la expansión de la industria del fitness en el país, así como con la promoción de productos alimenticios saludables y naturales.

- Los suplementos de nutrición deportiva contribuyeron con el 28% del volumen total de consumo de suplementos en el país. La creciente demanda del subsegmento de nutrición deportiva/de alto rendimiento ha contribuido a una innovación considerable en el sector. Fabricantes, como FrieslandCampina Ingredients y AMCO Proteins, están introduciendo proteínas lácteas, como MPI 90 y MPC 85, dirigidas a los espacios de rendimiento y nutrición activa en los Estados Unidos.

- En el segmento de alimentos y bebidas, la aplicación de proteínas lácteas en snacks lideró el mercado en 2022. La utilización de proteínas lácteas en snacks aumentó casi un 1% en 2022 en comparación con el año anterior. El aumento de los snacks saludables contribuyó esencialmente a la expansión de las proteínas lácteas en el mercado de los snacks. El aumento se puede atribuir principalmente al creciente número de nuevos productos dirigidos a niños menores de 12 años. Los bocadillos con sabor a queso son populares en los Estados Unidos y la mayoría de ellos emplean proteínas de la leche para mejorar el valor nutricional y el sabor. Algunos productos de snack también tienen como objetivo incrementar el consumo entre los niños pequeños.

| Concentrados |

| hidrolizado |

| Aisla |

| Alimentación animal | ||

| Comida y bebidas | Por subusuario final | Panadería |

| Bebidas | ||

| Cereales de desayuno | ||

| Condimentos/Salsas | ||

| Productos lácteos y alternativos a los lácteos | ||

| Productos alimenticios RTE/RTC | ||

| Aperitivos | ||

| Cuidado Personal y Cosmética | ||

| Suplementos | Por subusuario final | Alimentos para bebés y fórmulas infantiles |

| Nutrición de Ancianos y Nutrición Médica | ||

| Nutrición deportiva/rendimiento | ||

| Forma | Concentrados | ||

| hidrolizado | |||

| Aisla | |||

| Usuario final | Alimentación animal | ||

| Comida y bebidas | Por subusuario final | Panadería | |

| Bebidas | |||

| Cereales de desayuno | |||

| Condimentos/Salsas | |||

| Productos lácteos y alternativos a los lácteos | |||

| Productos alimenticios RTE/RTC | |||

| Aperitivos | |||

| Cuidado Personal y Cosmética | |||

| Suplementos | Por subusuario final | Alimentos para bebés y fórmulas infantiles | |

| Nutrición de Ancianos y Nutrición Médica | |||

| Nutrición deportiva/rendimiento | |||

Definición de mercado

- Usuario final - El mercado de ingredientes proteicos opera sobre una base B2B. Los fabricantes de alimentos, bebidas, suplementos, piensos y cosméticos y cuidado personal se consideran consumidores finales en el mercado estudiado. El alcance excluye a los fabricantes que compran suero líquido/seco para usarlo como aglutinante o espesante u otras aplicaciones no proteicas.

- Tasa de penetración - La tasa de penetración se define como el porcentaje del volumen del mercado del usuario final fortificado con proteínas en el volumen general del mercado del usuario final.

- Contenido promedio de proteína - El contenido promedio de proteína es el contenido promedio de proteína presente por 100 g de producto fabricado por todas las empresas usuarias finales consideradas bajo el alcance de este informe.

- Volumen del mercado de usuarios finales - El volumen del mercado de usuario final es el volumen consolidado de todos los tipos y formas de productos de usuario final en el país o región.

Metodología de Investigación

Mordor Intelligence sigue una metodología de cuatro pasos en todos nuestros informes.

- Paso 1: Identificar Variables Clave: Las variables clave cuantificables (industria y externas) relacionadas con el segmento de producto específico y el país se seleccionan de un grupo de variables y factores relevantes en función de la investigación de escritorio y la revisión de la literatura; junto con las entradas primarias de expertos. Estas variables se confirman aún más a través de la modelización de regresión (si es necesario).

- Paso 2: Construir un Modelo de Mercado: Para construir una metodología de pronóstico sólida, las variables y factores identificados en el Paso 1 se prueban con respecto a los números de mercado históricos disponibles. A través de un proceso iterativo, se establecen las variables necesarias para el pronóstico del mercado y el modelo se construye sobre la base de estas variables.

- Paso 3: Validar y Finalizar: En este paso importante, todos los números de mercado, variables y llamadas de analistas se validan a través de una extensa red de expertos en investigación primaria del mercado estudiado. Los encuestados se seleccionan en todos los niveles y funciones para generar una imagen holística del mercado estudiado.

- Paso 4: Resultados de la Investigación: Informes Sindicalizados, Asignaciones de Consultoría Personalizada, Bases de Datos y Plataformas de Suscripción.