Tamaño del mercado de proteínas animales de Estados Unidos

| Período de Estudio | 2017 - 2029 | |

| Tamaño del Mercado (2024) | 2.21 Mil millones de dólares | |

| Tamaño del Mercado (2029) | 2.82 Mil millones de dólares | |

| Mayor participación por usuario final | Comida y bebidas | |

| CAGR (2024 - 2029) | 4.59 % | |

| De mayor crecimiento por usuario final | Cuidado Personal y Cosmética | |

| Concentración del Mercado | Bajo | |

Jugadores principales | ||

| ||

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

Análisis del mercado de proteínas animales de Estados Unidos

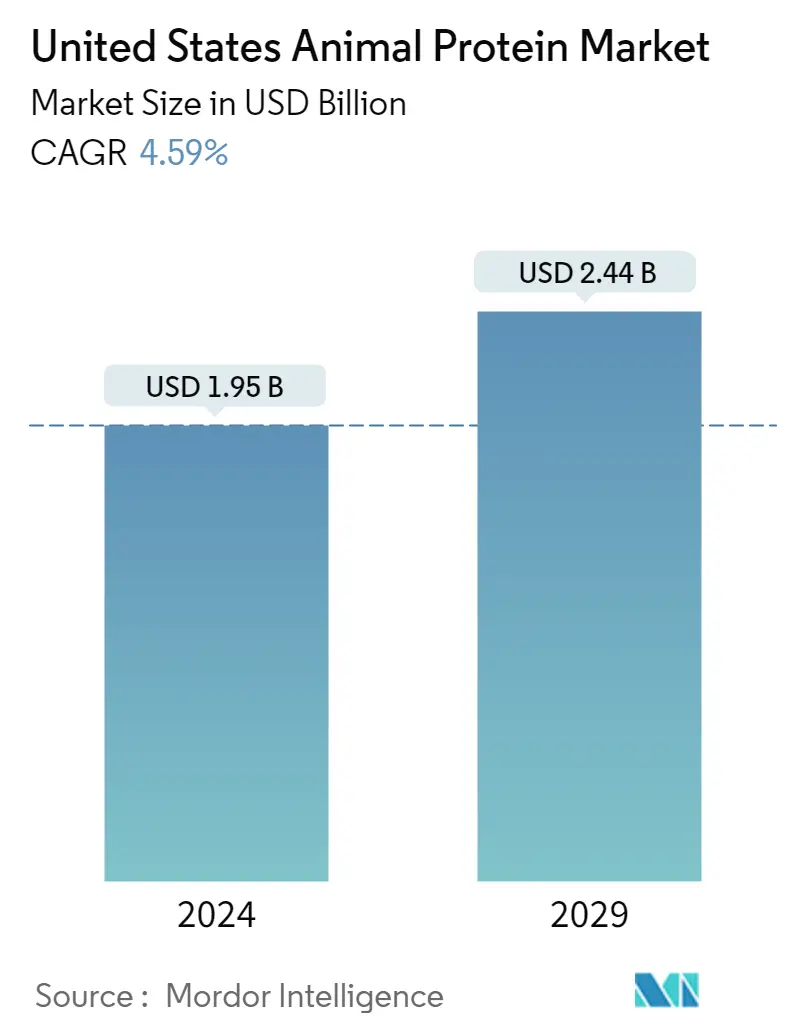

El tamaño del mercado de proteínas animales de los Estados Unidos se estima en 1,95 mil millones de dólares en 2024, y se espera que alcance los 2,44 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 4,59% durante el período previsto (2024-2029).

Los crecientes problemas de salud en el país influyen en el uso de ingredientes ricos en proteínas en varios segmentos

- El segmento de alimentos y bebidas, principalmente el subsegmento de snacks, dominó el mercado en términos de tasa de crecimiento y se espera que registre una CAGR del 2,28%, en valor, durante el período previsto. La proteína animal, en particular, se está volviendo cada vez más popular entre los consumidores, lo que afecta a todos los sectores de alimentos y bebidas. La demanda de snacks proteicos es particularmente fuerte 1 de cada 4 consumidores estadounidenses indica que rico en proteínas es un atributo muy importante en 2022 a la hora de decidir qué snacks consumir, lo que es especialmente cierto para los consumidores millennials. Los consumidores buscan refrigerios proteicos por diversas razones, que incluyen saciedad, energía, soporte muscular, pérdida de peso, envejecimiento saludable y nutrición general.

- El segmento de suplementos es el segmento principal del mercado después de alimentos y bebidas, y se espera que registre una tasa compuesta anual del 5,55%, en valor, durante el período de pronóstico. Por tipo de suplemento, la nutrición deportiva tuvo la mayor demanda debido a sus funcionalidades como crecimiento, reparación y fortalecimiento del tejido muscular. En Estados Unidos, el 36,5% de los adultos son obesos y el 32,5% tienen sobrepeso. Más de dos tercios de los adultos en los Estados Unidos tenían sobrepeso o eran obesos en 2021. Alrededor de 45 millones de adultos (aproximadamente el 14% de la población) tenían membresía en un gimnasio o centro de fitness en 2021. Las crecientes preocupaciones de salud, una mayor prevalencia de la obesidad y un aumento en los gimnasios llevó a una mayor demanda de estos productos.

- La tasa de crecimiento interanual del segmento de alimentos y bebidas aumentó al 0,68%, en valor, en 2021. Se debió principalmente al índice de precios de los alimentos de EE. UU. para carne, aves y pescado, que aumentó un 4,3%, y al índice de cereales y panadería aumentó. un 2,9% en 2021.

Tendencias del mercado de proteínas animales en Estados Unidos

- Los alimentos para bebés experimentarán un crecimiento constante después de la pandemia

- El crecimiento de la industria de la panadería está liderado por los grandes actores comerciales.

- La innovación es clave para mantener una tasa de crecimiento estable

- Tendencias de envases sostenibles e innovadores para influir en el mercado de cereales para el desayuno

- Las preferencias de los consumidores cambian hacia condimentos y salsas premium, en lugar de sopas envasadas

- Actores clave para centrarse en la fortificación y el enriquecimiento nutricional

- Las alternativas lácteas experimentarán una tasa de crecimiento significativa

- Haciendo hincapié en la conciencia y la innovación; fuerza impulsora detrás del crecimiento del mercado de nutrición para personas mayores

- Grandes oportunidades para productos alternativos a la carne

- El comercio electrónico surgirá como uno de los canales preferidos

- Los actores clave se centran más en ingredientes saludables después del COVID-19

- La nutrición deportiva/de rendimiento será testigo de un crecimiento significativo durante el período de pronóstico

- Se espera que el aumento de las exportaciones y los precios de los piensos en Estados Unidos afecten a la producción

- La industria cosmética de los Estados Unidos se impulsará gracias a la sinergia de la innovación y la influencia de las redes sociales

Descripción general de la industria de proteínas animales de Estados Unidos

El mercado de proteínas animales de Estados Unidos está fragmentado las cinco principales empresas ocupan el 24,21%. Los principales actores en este mercado son Arla Foods amba, Darling Ingredients Inc., Fonterra Co-operative Group Limited, Glanbia PLC y Kerry Group PLC (ordenados alfabéticamente).

Líderes del mercado de proteínas animales de Estados Unidos

Arla Foods amba

Darling Ingredients Inc.

Fonterra Co-operative Group Limited

Glanbia PLC

Kerry Group PLC

Other important companies include Agropur Dairy Cooperative, Ajinomoto Co. Inc., AMCO Proteins, Baotou Dongbao Bio-tech Co. Ltd, Enterra Corporation, ETChem, Farbest-Tallman Foods Corporation, Gelita AG, Groupe Lactalis, Milk Specialties Global, Symrise AG.

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de proteínas animales de Estados Unidos

- Agosto de 2022 Optimum Nutrition anunció el lanzamiento de su nuevo batido de proteínas Gold Standard. El RTD está disponible en sabores de chocolate y vainilla y está formulado con 24 gramos de proteína por porción.

- Junio de 2022 Fonterra JV formó una empresa conjunta con Tillamook Country Creamery Association (TCCA) y una granja de un cañón de tres millas en los Estados Unidos para lanzar Pro-Optima TM, un concentrado de proteína de suero funcional de grado A (fWPC).

- Abril de 2022 Symrise Pet Food anunció una inversión de 65,5 millones de dólares en su sede norteamericana, ubicada en el condado de Greenwood. La expansión ayudará a satisfacer la creciente demanda de alimentos para mascotas y permitirá a la empresa aumentar su oferta de productos de paladar en polvo.

Informe del mercado de proteínas animales de Estados Unidos índice

1. RESUMEN EJECUTIVO Y HALLAZGOS CLAVE

2. INTRODUCCIÓN

- 2.1 Supuestos de estudio y definición de mercado

- 2.2 Alcance del estudio

- 2.3 Metodología de investigación

3. TENDENCIAS CLAVE DE LA INDUSTRIA

- 3.1 Volumen del mercado de usuarios finales

- 3.1.1 Alimentos para bebés y fórmulas infantiles

- 3.1.2 Panadería

- 3.1.3 Bebidas

- 3.1.4 Cereales de desayuno

- 3.1.5 Condimentos/Salsas

- 3.1.6 Confitería

- 3.1.7 Productos lácteos y alternativos a los lácteos

- 3.1.8 Nutrición de Ancianos y Nutrición Médica

- 3.1.9 Carne/Aves/Mariscos y Productos Alternativos a la Carne

- 3.1.10 Productos alimenticios RTE/RTC

- 3.1.11 Aperitivos

- 3.1.12 Nutrición deportiva/rendimiento

- 3.1.13 Alimentación animal

- 3.1.14 Cuidado Personal y Cosmética

- 3.2 Tendencias de consumo de proteínas

- 3.2.1 Animal

- 3.3 Tendencias de producción

- 3.3.1 Animal

- 3.4 Marco normativo

- 3.4.1 Estados Unidos

- 3.5 Análisis de la cadena de valor y del canal de distribución

4. SEGMENTACIÓN DEL MERCADO (incluye tamaño del mercado en Valor en USD y Volumen, Pronósticos hasta 2029 y análisis de perspectivas de crecimiento)

- 4.1 Tipo de proteína

- 4.1.1 Caseína y caseinatos

- 4.1.2 colágeno

- 4.1.3 Proteína de huevo

- 4.1.4 Gelatina

- 4.1.5 Proteína de insectos

- 4.1.6 Proteína láctea

- 4.1.7 Proteína de suero

- 4.1.8 Otra proteína animal

- 4.2 Usuario final

- 4.2.1 Alimentación animal

- 4.2.2 Comida y bebidas

- 4.2.2.1 Por subusuario final

- 4.2.2.1.1 Panadería

- 4.2.2.1.2 Bebidas

- 4.2.2.1.3 Cereales de desayuno

- 4.2.2.1.4 Condimentos/Salsas

- 4.2.2.1.5 Confitería

- 4.2.2.1.6 Productos lácteos y alternativos a los lácteos

- 4.2.2.1.7 Productos alimenticios RTE/RTC

- 4.2.2.1.8 Aperitivos

- 4.2.3 Cuidado Personal y Cosmética

- 4.2.4 Suplementos

- 4.2.4.1 Por subusuario final

- 4.2.4.1.1 Alimentos para bebés y fórmulas infantiles

- 4.2.4.1.2 Nutrición de Ancianos y Nutrición Médica

- 4.2.4.1.3 Nutrición deportiva/rendimiento

5. PANORAMA COMPETITIVO

- 5.1 Movimientos estratégicos clave

- 5.2 Análisis de cuota de mercado

- 5.3 Panorama de la empresa

- 5.4 Perfiles de la empresa (incluye descripción general a nivel global, descripción general a nivel de mercado, segmentos comerciales principales, finanzas, personal, información clave, clasificación de mercado, participación de mercado, productos y servicios, y análisis de desarrollos recientes).

- 5.4.1 Agropur Dairy Cooperative

- 5.4.2 Ajinomoto Co. Inc.

- 5.4.3 AMCO Proteins

- 5.4.4 Arla Foods amba

- 5.4.5 Baotou Dongbao Bio-tech Co. Ltd

- 5.4.6 Darling Ingredients Inc.

- 5.4.7 Enterra Corporation

- 5.4.8 ETChem

- 5.4.9 Farbest-Tallman Foods Corporation

- 5.4.10 Fonterra Co-operative Group Limited

- 5.4.11 Gelita AG

- 5.4.12 Glanbia PLC

- 5.4.13 Groupe Lactalis

- 5.4.14 Kerry Group PLC

- 5.4.15 Milk Specialties Global

- 5.4.16 Symrise AG

6. PREGUNTAS ESTRATÉGICAS CLAVE PARA LOS CEOS DE LA INDUSTRIA DE INGREDIENTES PROTEICOS

7. APÉNDICE

- 7.1 Descripción general global

- 7.1.1 Descripción general

- 7.1.2 El marco de las cinco fuerzas de Porter

- 7.1.3 Análisis de la cadena de valor global

- 7.1.4 Dinámica del mercado (DRO)

- 7.2 Fuentes y referencias

- 7.3 Lista de tablas y figuras

- 7.4 Perspectivas primarias

- 7.5 Paquete de datos

- 7.6 Glosario de términos

Segmentación de la industria de proteínas animales de Estados Unidos

La caseína y los caseinatos, el colágeno, la proteína de huevo, la gelatina, la proteína de insectos, la proteína de la leche y la proteína de suero están cubiertos como segmentos por tipo de proteína. Los piensos para animales, los alimentos y bebidas, el cuidado personal y los cosméticos y los suplementos están cubiertos como segmentos por usuario final.

- El segmento de alimentos y bebidas, principalmente el subsegmento de snacks, dominó el mercado en términos de tasa de crecimiento y se espera que registre una CAGR del 2,28%, en valor, durante el período previsto. La proteína animal, en particular, se está volviendo cada vez más popular entre los consumidores, lo que afecta a todos los sectores de alimentos y bebidas. La demanda de snacks proteicos es particularmente fuerte 1 de cada 4 consumidores estadounidenses indica que rico en proteínas es un atributo muy importante en 2022 a la hora de decidir qué snacks consumir, lo que es especialmente cierto para los consumidores millennials. Los consumidores buscan refrigerios proteicos por diversas razones, que incluyen saciedad, energía, soporte muscular, pérdida de peso, envejecimiento saludable y nutrición general.

- El segmento de suplementos es el segmento principal del mercado después de alimentos y bebidas, y se espera que registre una tasa compuesta anual del 5,55%, en valor, durante el período de pronóstico. Por tipo de suplemento, la nutrición deportiva tuvo la mayor demanda debido a sus funcionalidades como crecimiento, reparación y fortalecimiento del tejido muscular. En Estados Unidos, el 36,5% de los adultos son obesos y el 32,5% tienen sobrepeso. Más de dos tercios de los adultos en los Estados Unidos tenían sobrepeso o eran obesos en 2021. Alrededor de 45 millones de adultos (aproximadamente el 14% de la población) tenían membresía en un gimnasio o centro de fitness en 2021. Las crecientes preocupaciones de salud, una mayor prevalencia de la obesidad y un aumento en los gimnasios llevó a una mayor demanda de estos productos.

- La tasa de crecimiento interanual del segmento de alimentos y bebidas aumentó al 0,68%, en valor, en 2021. Se debió principalmente al índice de precios de los alimentos de EE. UU. para carne, aves y pescado, que aumentó un 4,3%, y al índice de cereales y panadería aumentó. un 2,9% en 2021.

| Caseína y caseinatos |

| colágeno |

| Proteína de huevo |

| Gelatina |

| Proteína de insectos |

| Proteína láctea |

| Proteína de suero |

| Otra proteína animal |

| Alimentación animal | ||

| Comida y bebidas | Por subusuario final | Panadería |

| Bebidas | ||

| Cereales de desayuno | ||

| Condimentos/Salsas | ||

| Confitería | ||

| Productos lácteos y alternativos a los lácteos | ||

| Productos alimenticios RTE/RTC | ||

| Aperitivos | ||

| Cuidado Personal y Cosmética | ||

| Suplementos | Por subusuario final | Alimentos para bebés y fórmulas infantiles |

| Nutrición de Ancianos y Nutrición Médica | ||

| Nutrición deportiva/rendimiento | ||

| Tipo de proteína | Caseína y caseinatos | ||

| colágeno | |||

| Proteína de huevo | |||

| Gelatina | |||

| Proteína de insectos | |||

| Proteína láctea | |||

| Proteína de suero | |||

| Otra proteína animal | |||

| Usuario final | Alimentación animal | ||

| Comida y bebidas | Por subusuario final | Panadería | |

| Bebidas | |||

| Cereales de desayuno | |||

| Condimentos/Salsas | |||

| Confitería | |||

| Productos lácteos y alternativos a los lácteos | |||

| Productos alimenticios RTE/RTC | |||

| Aperitivos | |||

| Cuidado Personal y Cosmética | |||

| Suplementos | Por subusuario final | Alimentos para bebés y fórmulas infantiles | |

| Nutrición de Ancianos y Nutrición Médica | |||

| Nutrición deportiva/rendimiento | |||

Definición de mercado

- Usuario final - El mercado de ingredientes proteicos opera sobre una base B2B. Los fabricantes de alimentos, bebidas, suplementos, piensos y cosméticos y cuidado personal se consideran consumidores finales en el mercado estudiado. El alcance excluye a los fabricantes que compran suero líquido/seco para usarlo como aglutinante o espesante u otras aplicaciones no proteicas.

- Tasa de penetración - La tasa de penetración se define como el porcentaje del volumen del mercado del usuario final fortificado con proteínas en el volumen general del mercado del usuario final.

- Contenido promedio de proteína - El contenido promedio de proteína es el contenido promedio de proteína presente por 100 g de producto fabricado por todas las empresas usuarias finales consideradas bajo el alcance de este informe.

- Volumen del mercado de usuarios finales - El volumen del mercado de usuario final es el volumen consolidado de todos los tipos y formas de productos de usuario final en el país o región.

Metodología de Investigación

Mordor Intelligence sigue una metodología de cuatro pasos en todos nuestros informes.

- Paso 1: Identificar Variables Clave: Las variables clave cuantificables (industria y externas) relacionadas con el segmento de producto específico y el país se seleccionan de un grupo de variables y factores relevantes en función de la investigación de escritorio y la revisión de la literatura; junto con las entradas primarias de expertos. Estas variables se confirman aún más a través de la modelización de regresión (si es necesario).

- Paso 2: Construir un Modelo de Mercado: Para construir una metodología de pronóstico sólida, las variables y factores identificados en el Paso 1 se prueban con respecto a los números de mercado históricos disponibles. A través de un proceso iterativo, se establecen las variables necesarias para el pronóstico del mercado y el modelo se construye sobre la base de estas variables.

- Paso 3: Validar y Finalizar: En este paso importante, todos los números de mercado, variables y llamadas de analistas se validan a través de una extensa red de expertos en investigación primaria del mercado estudiado. Los encuestados se seleccionan en todos los niveles y funciones para generar una imagen holística del mercado estudiado.

- Paso 4: Resultados de la Investigación: Informes Sindicalizados, Asignaciones de Consultoría Personalizada, Bases de Datos y Plataformas de Suscripción.