Tamaño del mercado de proteína de leche

| Período de Estudio | 2017 - 2029 | |

| Tamaño del Mercado (2024) | 10.01 Mil millones de dólares | |

| Tamaño del Mercado (2029) | 13.74 Mil millones de dólares | |

| Mayor participación por usuario final | Comida y bebidas | |

| CAGR (2024 - 2029) | 5.01 % | |

| Mayor participación por región | Asia-Pacífico | |

| Concentración del Mercado | Medio | |

Jugadores principales | ||

| ||

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

Análisis del mercado de proteínas de la leche

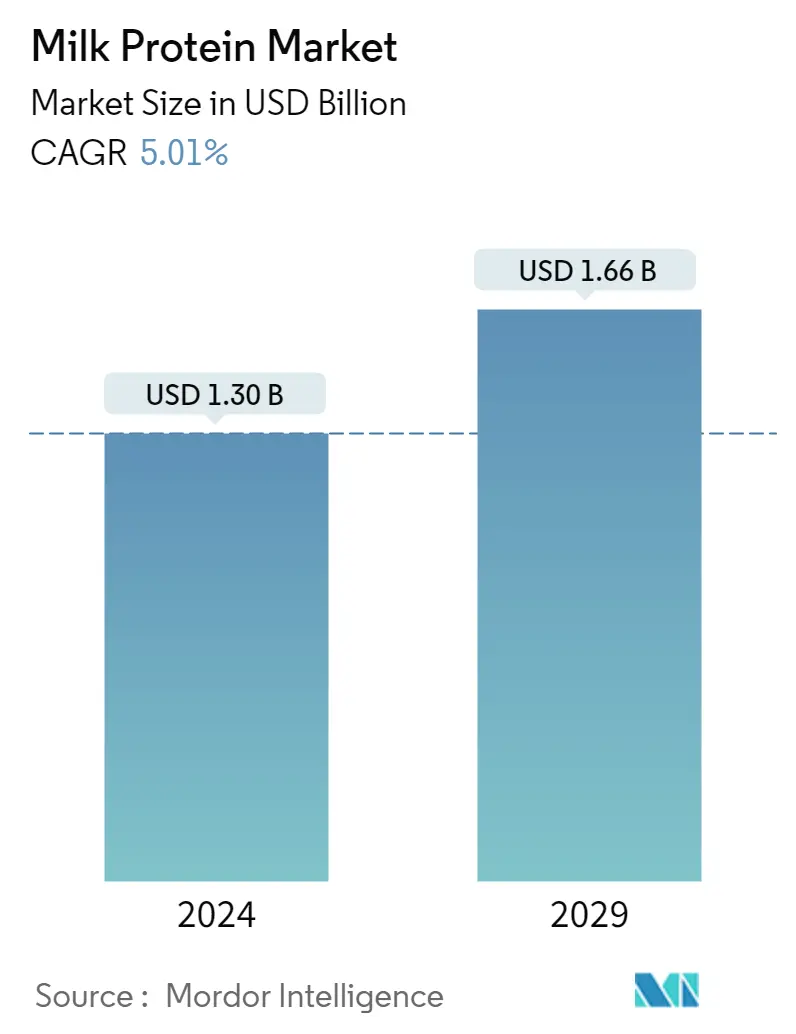

El tamaño del mercado de proteínas de la leche se estima en 1,30 mil millones de dólares en 2024 y se espera que alcance los 1,66 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 5,01% durante el período previsto (2024-2029).

Con el 85,67% de la demanda de proteína láctea en las industrias de panadería, snacks y bebidas, el segmento de alimentos y bebidas ha liderado el mercado.

- Por aplicación, el sector de alimentos y bebidas mantuvo la primera posición en el mercado durante todo el período objeto de examen. En volumen, el 85,67% de la demanda de proteína láctea en el segmento de alimentos y bebidas fue impulsada por las industrias de panadería, refrigerios y bebidas en 2022. Las proteínas lácteas están ganando popularidad en las bebidas bajas en ácido debido a su mayor solubilidad y estabilidad térmica. De manera similar, la alta eficacia de las proteínas de la leche como sustituto del huevo impulsó su demanda en la industria panificadora, especialmente en países donde la gripe aviar es una preocupación incipiente. Por lo tanto, se prevé que el uso de proteínas lácteas en el segmento de alimentos y bebidas registre una tasa compuesta anual del 4,55%, en volumen, durante el período previsto.

- Por otro lado, el sector de los complementos también registró una importante demanda global. Esto fue liderado por la creciente demanda de las industrias de nutrición deportiva y de rendimiento y de alimentos para bebés y fórmulas infantiles, que representaron participaciones del 33% y 66%, en volumen, respectivamente, en el segmento de suplementos. Se prevé que la nutrición deportiva y de rendimiento sea el de más rápido crecimiento entre todos los subsegmentos de suplementos, registrando una tasa compuesta anual del 6,08% durante el período previsto. La proteína de la leche es una excelente alternativa para los culturistas debido a su capacidad de ofrecer una proporción de suero a caseína de 20:80. Más del 75% de los estadounidenses toman suplementos dietéticos cada año; El 79% de las mujeres adultas y el 74% de los hombres adultos afirman consumir al menos una forma de suplemento con su dieta.

- En junio de 2020, la FDA decidió permitir la inclusión de concentrado de proteína de leche (MPC), aislado de proteína de leche (MPI) y algunos aditivos adicionales en productos calificados como leche alta en proteínas, lo que se espera que impulse aún más el segmento de mercado. durante el período de pronóstico.

Con una población en aumento y una creciente prevalencia de obesidad y otros problemas de salud, Asia-Pacífico fue testigo del mayor mercado de proteína láctea

- Asia-Pacífico, particularmente China (con una participación del 33,8% en el mercado regional en 2022), es el mercado líder para la proteína láctea, con la ayuda de innovaciones constantes dirigidas a distintos segmentos de usuarios finales. El aumento de la prevalencia de la obesidad (aproximadamente el 27% de la población, más de 500 millones de personas en 2020) y la elección de alimentos ricos en proteínas por parte de los entusiastas del fitness han posicionado a China como líder del mercado. La industria láctea ha registrado un inmenso crecimiento a nivel mundial, impulsando la producción de proteína láctea. Estas proteínas tienen inmensas aplicaciones en el subsegmento de panadería en el segmento de alimentos y bebidas, seguido del segmento de suplementos.

- Europa tiene la segunda mayor cuota de mercado y ha estado atrayendo inversiones extranjeras en consonancia con la armonización lograda por las leyes alimentarias turcas y de la UE. Otras regiones tienen un enorme potencial de desarrollo, lo que ha llevado a las empresas multinacionales a gastar mucho en el mercado de proteínas lácteas en África, América del Sur y Medio Oriente. El fabricante de ingredientes lácteos Darigold, una marca importante que ofrece concentrados de proteína láctea, abrió una oficina en Dubai en 2019 para mejorar la integración de servicios con clientes en Medio Oriente y África.

- Se proyecta que la región de Medio Oriente será la de más rápido crecimiento en el mercado, con una tasa compuesta anual del 6,25% en valor durante el período previsto 2023-2029. Debido a la creciente conciencia sobre su valor nutricional, los fabricantes de materias primas están abriendo oficinas de ventas y vendiendo productos en el mercado de Oriente Medio. En 2021, alrededor del 48,2% de las personas en Arabia Saudita practicaron actividades físicas y deportivas al menos 30 minutos a la semana. El consumo de proteínas en el segmento de suplementos representó un volumen de 8.234,4 toneladas en 2022 en Arabia Saudita.

Tendencias del mercado mundial de proteínas de la leche

- Asia-Pacífico mantuvo una importante cuota de mercado

- El fuerte dominio del sector minorista está respaldando el crecimiento del mercado

- Tendencias saludables en bebidas que impactan el crecimiento del mercado

- Preferencia creciente por opciones convenientes para el desayuno

- El aumento de la demanda de paquetes individuales puede aumentar la producción

- Aumento del consumo en el hogar y de la demanda de productos de confitería saludables

- La alternativa láctea experimentará un crecimiento significativo

- Crecientes preocupaciones nutricionales para las poblaciones que envejecen

- Las alternativas a las proteínas cárnicas están revolucionando el segmento cárnico

- Los alimentos listos para cocinar y congelados experimentaron un aumento en las ventas

- Preferencia por snacks saludables para apoyar el crecimiento del mercado

- Creciente demanda de piensos compuestos

- Los ingredientes naturales impulsan fuertemente las ventas segmentarias.

- El crecimiento del consumo de proteína animal genera oportunidades para los actores clave en el sector de ingredientes

Descripción general de la industria de la proteína de la leche

El Mercado de Proteínas de Leche está moderadamente consolidado, ocupando las cinco primeras empresas el 43,42%. Los principales actores de este mercado son Agrial Enterprise, Fonterra Co-operative Group Limited, Glanbia PLC, Kerry Group PLC y Royal FrieslandCampina NV (ordenados alfabéticamente).

Líderes del mercado de proteínas de la leche

Agrial Enterprise

Fonterra Co-operative Group Limited

Glanbia PLC

Kerry Group PLC

Royal FrieslandCampina NV

Other important companies include Groupe LACTALIS, Morinaga Milk Industry Co., Ltd., Olam International Limited.

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de proteínas de la leche

- Noviembre de 2021 Lactalis Ingredients lanzó nuevos conceptos de productos ricos en proteínas utilizando Pronativ® Native Micellar Casein y Pronativ® Native Whey Protein. Algunos de los conceptos derivados son batidos ricos en proteínas y pudines ricos en proteínas.

- Agosto de 2021 Lactalis India lanzó una bebida de yogur rica en proteínas llamada Lactel Turbo Yoghurt Drink. La bebida está disponible en sabores de mango y fresa.

- Febrero de 2021 FrieslandCampina Ingredients se asoció con Cayuga Milk Ingredients para la producción de sus proteínas lácteas Refit, MPI 90 y MPC 85.

Informe de mercado de proteína de leche índice

1. RESUMEN EJECUTIVO Y HALLAZGOS CLAVE

2. INTRODUCCIÓN

- 2.1 Supuestos de estudio y definición de mercado

- 2.2 Alcance del estudio

- 2.3 Metodología de investigación

3. TENDENCIAS CLAVE DE LA INDUSTRIA

- 3.1 Volumen del mercado de usuarios finales

- 3.1.1 Alimentos para bebés y fórmulas infantiles

- 3.1.2 Panadería

- 3.1.3 Bebidas

- 3.1.4 Cereales de desayuno

- 3.1.5 Condimentos/Salsas

- 3.1.6 Confitería

- 3.1.7 Productos lácteos y alternativos a los lácteos

- 3.1.8 Nutrición de Ancianos y Nutrición Médica

- 3.1.9 Carne/Aves/Mariscos y Productos Alternativos a la Carne

- 3.1.10 Productos alimenticios RTE/RTC

- 3.1.11 Aperitivos

- 3.1.12 Nutrición deportiva/rendimiento

- 3.1.13 Alimentación animal

- 3.1.14 Cuidado Personal y Cosmética

- 3.2 Tendencias de consumo de proteínas

- 3.2.1 Animal

- 3.3 Tendencias de producción

- 3.3.1 Animal

- 3.4 Marco normativo

- 3.4.1 Australia

- 3.4.2 Canada

- 3.4.3 Porcelana

- 3.4.4 Francia

- 3.4.5 Alemania

- 3.4.6 India

- 3.4.7 Italia

- 3.4.8 Reino Unido

- 3.4.9 Estados Unidos

- 3.5 Análisis de la cadena de valor y del canal de distribución

4. SEGMENTACIÓN DEL MERCADO (incluye tamaño del mercado en Valor en USD y Volumen, Pronósticos hasta 2029 y análisis de perspectivas de crecimiento)

- 4.1 Forma

- 4.1.1 Concentrados

- 4.1.2 hidrolizado

- 4.1.3 Aisla

- 4.2 Usuario final

- 4.2.1 Alimentación animal

- 4.2.2 Comida y bebidas

- 4.2.2.1 Por subusuario final

- 4.2.2.1.1 Panadería

- 4.2.2.1.2 Bebidas

- 4.2.2.1.3 Cereales de desayuno

- 4.2.2.1.4 Condimentos/Salsas

- 4.2.2.1.5 Productos lácteos y alternativos a los lácteos

- 4.2.2.1.6 Productos alimenticios RTE/RTC

- 4.2.2.1.7 Aperitivos

- 4.2.3 Cuidado Personal y Cosmética

- 4.2.4 Suplementos

- 4.2.4.1 Por subusuario final

- 4.2.4.1.1 Alimentos para bebés y fórmulas infantiles

- 4.2.4.1.2 Nutrición de Ancianos y Nutrición Médica

- 4.2.4.1.3 Nutrición deportiva/rendimiento

- 4.3 Región

- 4.3.1 África

- 4.3.1.1 Por formulario

- 4.3.1.2 Por usuario final

- 4.3.1.3 Por país

- 4.3.1.3.1 Nigeria

- 4.3.1.3.2 Sudáfrica

- 4.3.1.3.3 Resto de África

- 4.3.2 Asia-Pacífico

- 4.3.2.1 Por formulario

- 4.3.2.2 Por usuario final

- 4.3.2.3 Por país

- 4.3.2.3.1 Australia

- 4.3.2.3.2 Porcelana

- 4.3.2.3.3 India

- 4.3.2.3.4 Indonesia

- 4.3.2.3.5 Japón

- 4.3.2.3.6 Malasia

- 4.3.2.3.7 Nueva Zelanda

- 4.3.2.3.8 Corea del Sur

- 4.3.2.3.9 Tailandia

- 4.3.2.3.10 Vietnam

- 4.3.2.3.11 Resto de Asia-Pacífico

- 4.3.3 Europa

- 4.3.3.1 Por formulario

- 4.3.3.2 Por usuario final

- 4.3.3.3 Por país

- 4.3.3.3.1 Bélgica

- 4.3.3.3.2 Francia

- 4.3.3.3.3 Alemania

- 4.3.3.3.4 Italia

- 4.3.3.3.5 Países Bajos

- 4.3.3.3.6 Rusia

- 4.3.3.3.7 España

- 4.3.3.3.8 Pavo

- 4.3.3.3.9 Reino Unido

- 4.3.3.3.10 El resto de Europa

- 4.3.4 Oriente Medio

- 4.3.4.1 Por formulario

- 4.3.4.2 Por usuario final

- 4.3.4.3 Por país

- 4.3.4.3.1 Irán

- 4.3.4.3.2 Arabia Saudita

- 4.3.4.3.3 Emiratos Árabes Unidos

- 4.3.4.3.4 Resto de Medio Oriente

- 4.3.5 América del norte

- 4.3.5.1 Por formulario

- 4.3.5.2 Por usuario final

- 4.3.5.3 Por país

- 4.3.5.3.1 Canada

- 4.3.5.3.2 México

- 4.3.5.3.3 Estados Unidos

- 4.3.5.3.4 Resto de América del Norte

- 4.3.6 Sudamerica

- 4.3.6.1 Por formulario

- 4.3.6.2 Por usuario final

- 4.3.6.3 Por país

- 4.3.6.3.1 Argentina

- 4.3.6.3.2 Brasil

- 4.3.6.3.3 Resto de Sudamérica

5. PANORAMA COMPETITIVO

- 5.1 Movimientos estratégicos clave

- 5.2 Análisis de cuota de mercado

- 5.3 Panorama de la empresa

- 5.4 Perfiles de la empresa (incluye descripción general a nivel global, descripción general a nivel de mercado, segmentos comerciales principales, finanzas, personal, información clave, clasificación de mercado, participación de mercado, productos y servicios, y análisis de desarrollos recientes).

- 5.4.1 Agrial Enterprise

- 5.4.2 Fonterra Co-operative Group Limited

- 5.4.3 Glanbia PLC

- 5.4.4 Groupe LACTALIS

- 5.4.5 Kerry Group PLC

- 5.4.6 Morinaga Milk Industry Co., Ltd.

- 5.4.7 Olam International Limited

- 5.4.8 Royal FrieslandCampina NV

6. PREGUNTAS ESTRATÉGICAS CLAVE PARA LOS CEOS DE LA INDUSTRIA DE INGREDIENTES PROTEICOS

7. APÉNDICE

- 7.1 Descripción general global

- 7.1.1 Descripción general

- 7.1.2 El marco de las cinco fuerzas de Porter

- 7.1.3 Análisis de la cadena de valor global

- 7.1.4 Dinámica del mercado (DRO)

- 7.2 Fuentes y referencias

- 7.3 Lista de tablas y figuras

- 7.4 Perspectivas primarias

- 7.5 Paquete de datos

- 7.6 Glosario de términos

Segmentación de la industria de proteínas de la leche

Los concentrados, hidrolizados y aislados se tratan como segmentos por formulario. Los piensos para animales, los alimentos y bebidas, el cuidado personal y los cosméticos y los suplementos están cubiertos como segmentos por usuario final. África, Asia-Pacífico, Europa, Medio Oriente, América del Norte y América del Sur están cubiertos como segmentos por región.

- Por aplicación, el sector de alimentos y bebidas mantuvo la primera posición en el mercado durante todo el período objeto de examen. En volumen, el 85,67% de la demanda de proteína láctea en el segmento de alimentos y bebidas fue impulsada por las industrias de panadería, refrigerios y bebidas en 2022. Las proteínas lácteas están ganando popularidad en las bebidas bajas en ácido debido a su mayor solubilidad y estabilidad térmica. De manera similar, la alta eficacia de las proteínas de la leche como sustituto del huevo impulsó su demanda en la industria panificadora, especialmente en países donde la gripe aviar es una preocupación incipiente. Por lo tanto, se prevé que el uso de proteínas lácteas en el segmento de alimentos y bebidas registre una tasa compuesta anual del 4,55%, en volumen, durante el período previsto.

- Por otro lado, el sector de los complementos también registró una importante demanda global. Esto fue liderado por la creciente demanda de las industrias de nutrición deportiva y de rendimiento y de alimentos para bebés y fórmulas infantiles, que representaron participaciones del 33% y 66%, en volumen, respectivamente, en el segmento de suplementos. Se prevé que la nutrición deportiva y de rendimiento sea el de más rápido crecimiento entre todos los subsegmentos de suplementos, registrando una tasa compuesta anual del 6,08% durante el período previsto. La proteína de la leche es una excelente alternativa para los culturistas debido a su capacidad de ofrecer una proporción de suero a caseína de 20:80. Más del 75% de los estadounidenses toman suplementos dietéticos cada año; El 79% de las mujeres adultas y el 74% de los hombres adultos afirman consumir al menos una forma de suplemento con su dieta.

- En junio de 2020, la FDA decidió permitir la inclusión de concentrado de proteína de leche (MPC), aislado de proteína de leche (MPI) y algunos aditivos adicionales en productos calificados como leche alta en proteínas, lo que se espera que impulse aún más el segmento de mercado. durante el período de pronóstico.

| Concentrados |

| hidrolizado |

| Aisla |

| Alimentación animal | ||

| Comida y bebidas | Por subusuario final | Panadería |

| Bebidas | ||

| Cereales de desayuno | ||

| Condimentos/Salsas | ||

| Productos lácteos y alternativos a los lácteos | ||

| Productos alimenticios RTE/RTC | ||

| Aperitivos | ||

| Cuidado Personal y Cosmética | ||

| Suplementos | Por subusuario final | Alimentos para bebés y fórmulas infantiles |

| Nutrición de Ancianos y Nutrición Médica | ||

| Nutrición deportiva/rendimiento | ||

| África | Por formulario | |

| Por usuario final | ||

| Por país | Nigeria | |

| Sudáfrica | ||

| Resto de África | ||

| Asia-Pacífico | Por formulario | |

| Por usuario final | ||

| Australia | ||

| Porcelana | ||

| India | ||

| Indonesia | ||

| Japón | ||

| Malasia | ||

| Nueva Zelanda | ||

| Corea del Sur | ||

| Tailandia | ||

| Vietnam | ||

| Resto de Asia-Pacífico | ||

| Europa | Por formulario | |

| Por usuario final | ||

| Bélgica | ||

| Francia | ||

| Alemania | ||

| Italia | ||

| Países Bajos | ||

| Rusia | ||

| España | ||

| Pavo | ||

| Reino Unido | ||

| El resto de Europa | ||

| Oriente Medio | Por formulario | |

| Por usuario final | ||

| Irán | ||

| Arabia Saudita | ||

| Emiratos Árabes Unidos | ||

| Resto de Medio Oriente | ||

| América del norte | Por formulario | |

| Por usuario final | ||

| Canada | ||

| México | ||

| Estados Unidos | ||

| Resto de América del Norte | ||

| Sudamerica | Por formulario | |

| Por usuario final | ||

| Argentina | ||

| Brasil | ||

| Resto de Sudamérica | ||

| Forma | Concentrados | ||

| hidrolizado | |||

| Aisla | |||

| Usuario final | Alimentación animal | ||

| Comida y bebidas | Por subusuario final | Panadería | |

| Bebidas | |||

| Cereales de desayuno | |||

| Condimentos/Salsas | |||

| Productos lácteos y alternativos a los lácteos | |||

| Productos alimenticios RTE/RTC | |||

| Aperitivos | |||

| Cuidado Personal y Cosmética | |||

| Suplementos | Por subusuario final | Alimentos para bebés y fórmulas infantiles | |

| Nutrición de Ancianos y Nutrición Médica | |||

| Nutrición deportiva/rendimiento | |||

| Región | África | Por formulario | |

| Por usuario final | |||

| Por país | Nigeria | ||

| Sudáfrica | |||

| Resto de África | |||

| Asia-Pacífico | Por formulario | ||

| Por usuario final | |||

| Australia | |||

| Porcelana | |||

| India | |||

| Indonesia | |||

| Japón | |||

| Malasia | |||

| Nueva Zelanda | |||

| Corea del Sur | |||

| Tailandia | |||

| Vietnam | |||

| Resto de Asia-Pacífico | |||

| Europa | Por formulario | ||

| Por usuario final | |||

| Bélgica | |||

| Francia | |||

| Alemania | |||

| Italia | |||

| Países Bajos | |||

| Rusia | |||

| España | |||

| Pavo | |||

| Reino Unido | |||

| El resto de Europa | |||

| Oriente Medio | Por formulario | ||

| Por usuario final | |||

| Irán | |||

| Arabia Saudita | |||

| Emiratos Árabes Unidos | |||

| Resto de Medio Oriente | |||

| América del norte | Por formulario | ||

| Por usuario final | |||

| Canada | |||

| México | |||

| Estados Unidos | |||

| Resto de América del Norte | |||

| Sudamerica | Por formulario | ||

| Por usuario final | |||

| Argentina | |||

| Brasil | |||

| Resto de Sudamérica | |||

Definición de mercado

- Usuario final - El mercado de ingredientes proteicos opera sobre una base B2B. Los fabricantes de alimentos, bebidas, suplementos, piensos y cosméticos y cuidado personal se consideran consumidores finales en el mercado estudiado. El alcance excluye a los fabricantes que compran suero líquido/seco para usarlo como aglutinante o espesante u otras aplicaciones no proteicas.

- Tasa de penetración - La tasa de penetración se define como el porcentaje del volumen del mercado del usuario final fortificado con proteínas en el volumen general del mercado del usuario final.

- Contenido promedio de proteína - El contenido promedio de proteína es el contenido promedio de proteína presente por 100 g de producto fabricado por todas las empresas usuarias finales consideradas bajo el alcance de este informe.

- Volumen del mercado de usuarios finales - El volumen del mercado de usuario final es el volumen consolidado de todos los tipos y formas de productos de usuario final en el país o región.

Metodología de Investigación

Mordor Intelligence sigue una metodología de cuatro pasos en todos nuestros informes.

- Paso 1: Identificar Variables Clave: Las variables clave cuantificables (industria y externas) relacionadas con el segmento de producto específico y el país se seleccionan de un grupo de variables y factores relevantes en función de la investigación de escritorio y la revisión de la literatura; junto con las entradas primarias de expertos. Estas variables se confirman aún más a través de la modelización de regresión (si es necesario).

- Paso 2: Construir un Modelo de Mercado: Para construir una metodología de pronóstico sólida, las variables y factores identificados en el Paso 1 se prueban con respecto a los números de mercado históricos disponibles. A través de un proceso iterativo, se establecen las variables necesarias para el pronóstico del mercado y el modelo se construye sobre la base de estas variables.

- Paso 3: Validar y Finalizar: En este paso importante, todos los números de mercado, variables y llamadas de analistas se validan a través de una extensa red de expertos en investigación primaria del mercado estudiado. Los encuestados se seleccionan en todos los niveles y funciones para generar una imagen holística del mercado estudiado.

- Paso 4: Resultados de la Investigación: Informes Sindicalizados, Asignaciones de Consultoría Personalizada, Bases de Datos y Plataformas de Suscripción.