Tamaño del mercado de proteínas de América del Sur

| Período de Estudio | 2017 - 2029 | |

| Tamaño del Mercado (2024) | 1.98 Mil millones de dólares | |

| Tamaño del Mercado (2029) | 2.61 Mil millones de dólares | |

| Mayor participación por usuario final | Comida y bebidas | |

| CAGR (2024 - 2029) | 5.53 % | |

| Mayor participación por país | Brasil | |

| Concentración del Mercado | Bajo | |

Jugadores principales | ||

| ||

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

Análisis del mercado de proteínas de América del Sur

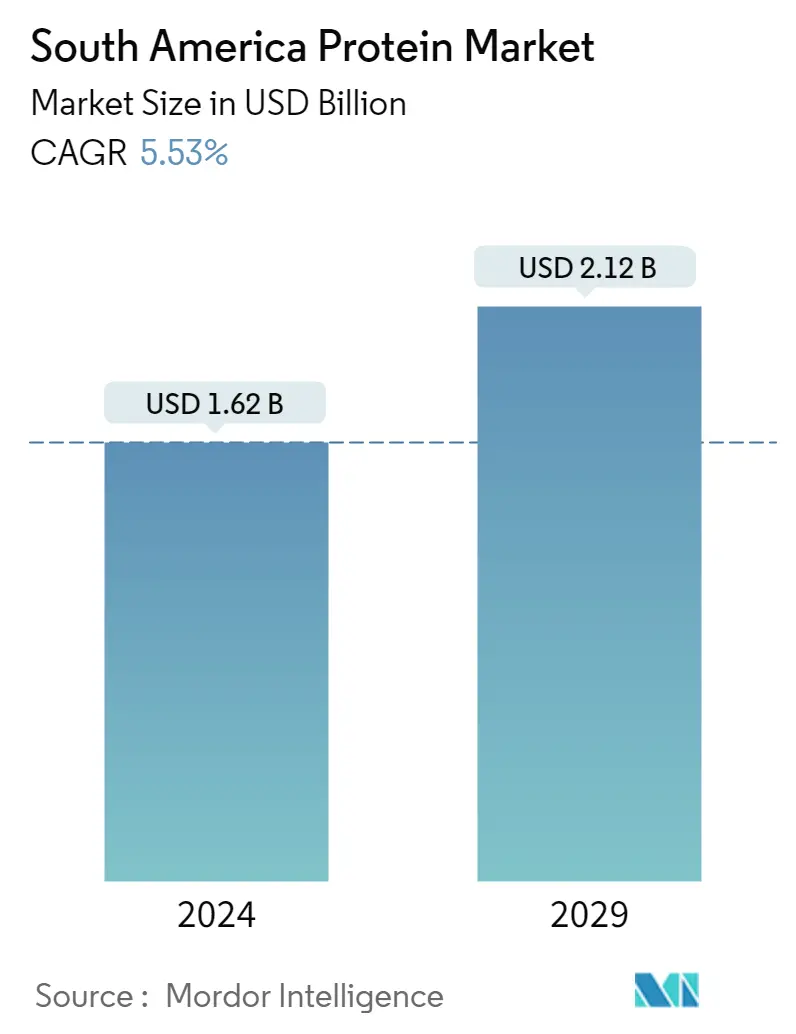

El tamaño del mercado de proteínas de América del Sur se estima en 1,62 mil millones de dólares en 2024, y se espera que alcance los 2,12 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 5,53% durante el período previsto (2024-2029).

Dado que las industrias de panadería y lácteos/alternativas lácteas vieron la mayor aplicación de proteínas, los alimentos y bebidas ocuparon la principal participación de mercado en la región.

- Por usuario final, la industria de alimentos y bebidas es el principal sector de aplicación de proteínas en la región. Los subsegmentos clave del segmento de alimentos y bebidas son la panadería y los lácteos/alternativas lácteas, los cuales representaron más del 46% del volumen total en 2022. La gelatina sigue siendo la proteína más utilizada en el sector de la panadería, ya que agrega proteínas y actúa como un agente gelificante y espesante transparente en productos horneados.

- Los lácteos y las alternativas lácteas son otro segmento importante de las proteínas animales en la región y registró una tasa compuesta anual del 3,38% durante el período de estudio. El aumento de las ventas se debe al uso de caseína como coagulante en la fabricación de queso, junto con la tendencia actual de fortificación de proteínas en la categoría de postres lácteos. Los fabricantes de productos como helados y yogures han lanzado versiones enriquecidas con proteínas de sus productos existentes para hacer afirmaciones de alto contenido en proteínas y proteínas añadidas. Como resultado, después de la caseína y los caseinatos (que tienen aplicación en la industria quesera), la proteína del suero y la proteína de la leche fueron las proteínas animales más utilizadas en el segmento. Estas proteínas también se agregan para mejorar la sensación en boca, la viscosidad y la estructura.

- El segundo segmento de usuarios finales siguió siendo el de piensos para animales. Tiene la CAGR más alta (6,14% en volumen) en aplicación de proteína vegetal. La soja es una fuente altamente nutricional con una composición química menos variable que otras fuentes de proteínas, lo que la hace popular en la alimentación animal. Además, debido a que los concentrados de soja contienen aminoácidos fácilmente digeribles y ayudan a la retención de lípidos y agua, son ideales para las comidas previas al pollo. Debido a que la producción de soja es alta en la región, habrá una gran oferta a un precio asequible. Debido al aumento de la oferta, los fabricantes comenzaron a incorporar proteína de soja en lugar de otras en los piensos para animales.

Ante la creciente preocupación de que los consumidores adopten cada vez más dietas saludables, Brasil dominó el mercado de proteínas de América del Sur.

- Se espera que el mercado experimente un alto potencial de crecimiento, registrando una tasa compuesta anual del 5,21% durante el período previsto, debido al aumento del respaldo gubernamental. Por ejemplo, la introducción de nuevas regulaciones por parte de la Agencia Nacional de Vigilancia Sanitaria (ANIVSA) para suplementos dietéticos en 2018 en Brasil facilitó mucho la entrada de marcas al país. También facilitó que las marcas existentes prosperaran e innovaran.

- Por países, Brasil dominó el mercado, donde la demanda de proteína vegetal lidera el mercado. Esta alta demanda puede atribuirse al envejecimiento de la población del país, que se estima se triplicará para 2050, abarcando alrededor de 66 millones de brasileños. Ante una preocupación cada vez mayor, los consumidores adoptan cada vez más dietas saludables. Como resultado, Brasil registró el potencial de crecimiento más rápido entre todos los países de América del Sur, con una tasa compuesta anual del 6,55% durante el período previsto. Por aplicación, el segmento de alimentos y bebidas lidera la demanda del mercado, donde el 70% de su demanda es compartida por los subsegmentos de panadería, carne/alternativas a la carne y lácteos/alternativas lácteas.

- Entre las dos clasificaciones principales de proteínas microbianas, la micoproteína observa la participación más alta y la CAGR más rápida, 3,96% en volumen durante el período previsto. La micoproteína contiene muchos aminoácidos esenciales (EAA). Su contenido de EAA es el 41% de la proteína total, lo que es comparable a la espirulina, una amplia variedad de fuentes de proteínas de algas. Este valor es más alto que el de la mayoría de otras proteínas de origen vegetal que se consumen habitualmente. La micoproteína tiene un mayor valor nutricional, una textura similar a la de la carne y una variedad de propiedades funcionales, lo que la convierte en una fuente de proteína prometedora para reemplazar las proteínas cárnicas tanto de origen vegetal como animal.

Tendencias del mercado de proteínas de América del Sur

- Los alimentos orgánicos y la incorporación de omega-3 están ganando terreno

- Actores clave internacionales para ampliar su presencia

- Las alternativas al alcohol están impulsando el mercado

- El cambio del consumidor hacia una dieta baja en carbohidratos representa una amenaza para el crecimiento del mercado

- La creciente demanda de los consumidores de salsas y aderezos naturalmente saludables está beneficiando a las empresas multinacionales

- Brasil tiene una importante participación en el mercado del chocolate en América del Sur

- Aumento de la intolerancia a la lactosa para apoyar las ventas de alternativas lácteas

- El aumento de la población de edad avanzada está cambiando la dinámica del mercado

- Creciente popularidad de los productos alimenticios de origen vegetal

- La demanda de productos de etiqueta limpia está aumentando

- El cambio del consumidor hacia alimentos dietéticos impulsó el crecimiento del mercado

- Aumento de las tendencias de salud y bienestar que impulsan el mercado

- Piensos compuestos para apoyar el crecimiento del mercado

- América del Sur constituye un mercado lucrativo para los cosméticos

- Brasil aporta la mayor proporción del consumo regional de proteína vegetal en toda la región

- La producción de soja y guisantes experimentará un crecimiento significativo durante el período previsto

Descripción general de la industria de proteínas de América del Sur

El mercado de proteínas de América del Sur está fragmentado las cinco principales empresas ocupan el 30,53%. Los principales actores en este mercado son Archer Daniels Midland Company, Arla Foods amba, Ingredion Incorporated, International Flavors Fragrances, Inc. y Kerry Group plc (ordenados alfabéticamente).

Líderes del mercado de proteínas de América del Sur

Archer Daniels Midland Company

Arla Foods amba

Ingredion Incorporated

International Flavors & Fragrances, Inc.

Kerry Group plc

Other important companies include Bremil Group, BRF S.A., Gelnex, Lactoprot Deutschland GmbH, Tereos SCA.

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de proteínas de América del Sur

- Abril de 2021 Ingredion Inc. lanzó dos nuevos ingredientes en su segmento de proteína de guisante de origen vegetal. Lanzó el aislado de proteína de guisante Vitessense pulse 1853 y el almidón de guisante Purity P 1002, que se obtienen 100 % de forma sostenible en granjas de América del Norte.

- Febrero de 2021 Arla Foods AmbA acordó comprar una participación del 50% en Arla Food Ingredients SA (AFISA), su empresa conjunta en América del Sur, a su socio SanCor, una cooperativa láctea argentina.

- Febrero de 2021 DuPont's Nutrition Biosciences y la empresa de ingredientes IFF anunciaron su fusión en 2021. La empresa combinada seguirá operando bajo el nombre de IFF. Las carteras complementarias otorgan a la empresa posiciones de liderazgo dentro de una variedad de ingredientes, incluida la proteína de soja.

Informe del mercado de proteínas de América del Sur índice

1. RESUMEN EJECUTIVO Y HALLAZGOS CLAVE

2. INTRODUCCIÓN

- 2.1 Supuestos de estudio y definición de mercado

- 2.2 Alcance del estudio

- 2.3 Metodología de investigación

3. TENDENCIAS CLAVE DE LA INDUSTRIA

- 3.1 Volumen del mercado de usuarios finales

- 3.1.1 Alimentos para bebés y fórmulas infantiles

- 3.1.2 Panadería

- 3.1.3 Bebidas

- 3.1.4 Cereales de desayuno

- 3.1.5 Condimentos/Salsas

- 3.1.6 Confitería

- 3.1.7 Productos lácteos y alternativos a los lácteos

- 3.1.8 Nutrición de Ancianos y Nutrición Médica

- 3.1.9 Carne/Aves/Mariscos y Productos Alternativos a la Carne

- 3.1.10 Productos alimenticios RTE/RTC

- 3.1.11 Aperitivos

- 3.1.12 Nutrición deportiva/rendimiento

- 3.1.13 Alimentación animal

- 3.1.14 Cuidado Personal y Cosmética

- 3.2 Tendencias de consumo de proteínas

- 3.2.1 Animal

- 3.2.2 Planta

- 3.3 Tendencias de producción

- 3.3.1 Animal

- 3.3.2 Planta

- 3.4 Marco normativo

- 3.4.1 Brasil y Argentina

- 3.5 Análisis de la cadena de valor y del canal de distribución

4. SEGMENTACIÓN DEL MERCADO (incluye tamaño del mercado en Valor en USD y Volumen, Pronósticos hasta 2029 y análisis de perspectivas de crecimiento)

- 4.1 Fuente

- 4.1.1 Animal

- 4.1.1.1 Por tipo de proteína

- 4.1.1.1.1 Caseína y caseinatos

- 4.1.1.1.2 colágeno

- 4.1.1.1.3 Proteína de huevo

- 4.1.1.1.4 Gelatina

- 4.1.1.1.5 Proteína de insectos

- 4.1.1.1.6 Proteína láctea

- 4.1.1.1.7 Proteína de suero

- 4.1.1.1.8 Otra proteína animal

- 4.1.2 Microbiano

- 4.1.2.1 Por tipo de proteína

- 4.1.2.1.1 Proteína de algas

- 4.1.2.1.2 Micoproteína

- 4.1.3 Planta

- 4.1.3.1 Por tipo de proteína

- 4.1.3.1.1 Proteína de cáñamo

- 4.1.3.1.2 Proteína de guisante

- 4.1.3.1.3 Proteína De Patata

- 4.1.3.1.4 Proteína de Arroz

- 4.1.3.1.5 Soy Protein

- 4.1.3.1.6 Proteina de trigo

- 4.1.3.1.7 Otra proteína vegetal

- 4.2 Usuario final

- 4.2.1 Alimentación animal

- 4.2.2 Comida y bebidas

- 4.2.2.1 Por subusuario final

- 4.2.2.1.1 Panadería

- 4.2.2.1.2 Bebidas

- 4.2.2.1.3 Cereales de desayuno

- 4.2.2.1.4 Condimentos/Salsas

- 4.2.2.1.5 Confitería

- 4.2.2.1.6 Productos lácteos y alternativos a los lácteos

- 4.2.2.1.7 Carne/Aves/Mariscos y Productos Alternativos a la Carne

- 4.2.2.1.8 Productos alimenticios RTE/RTC

- 4.2.2.1.9 Aperitivos

- 4.2.3 Cuidado Personal y Cosmética

- 4.2.4 Suplementos

- 4.2.4.1 Por subusuario final

- 4.2.4.1.1 Alimentos para bebés y fórmulas infantiles

- 4.2.4.1.2 Nutrición de Ancianos y Nutrición Médica

- 4.2.4.1.3 Nutrición deportiva/rendimiento

- 4.3 País

- 4.3.1 Argentina

- 4.3.2 Brasil

- 4.3.3 Resto de Sudamérica

5. PANORAMA COMPETITIVO

- 5.1 Movimientos estratégicos clave

- 5.2 Análisis de cuota de mercado

- 5.3 Panorama de la empresa

- 5.4 Perfiles de la empresa (incluye descripción general a nivel global, descripción general a nivel de mercado, segmentos comerciales principales, finanzas, personal, información clave, clasificación de mercado, participación de mercado, productos y servicios, y análisis de desarrollos recientes).

- 5.4.1 Archer Daniels Midland Company

- 5.4.2 Arla Foods amba

- 5.4.3 Bremil Group

- 5.4.4 BRF S.A.

- 5.4.5 Gelnex

- 5.4.6 Ingredion Incorporated

- 5.4.7 International Flavors & Fragrances, Inc.

- 5.4.8 Kerry Group plc

- 5.4.9 Lactoprot Deutschland GmbH

- 5.4.10 Tereos SCA

6. PREGUNTAS ESTRATÉGICAS CLAVE PARA LOS CEOS DE LA INDUSTRIA DE INGREDIENTES PROTEICOS

7. APÉNDICE

- 7.1 Descripción general global

- 7.1.1 Descripción general

- 7.1.2 El marco de las cinco fuerzas de Porter

- 7.1.3 Análisis de la cadena de valor global

- 7.1.4 Dinámica del mercado (DRO)

- 7.2 Fuentes y referencias

- 7.3 Lista de tablas y figuras

- 7.4 Perspectivas primarias

- 7.5 Paquete de datos

- 7.6 Glosario de términos

Segmentación de la industria de proteínas de América del Sur

Animal, Microbiano y Planta están cubiertos como segmentos por Fuente. Los piensos para animales, los alimentos y bebidas, el cuidado personal y los cosméticos y los suplementos están cubiertos como segmentos por usuario final. Argentina y Brasil están cubiertos como segmentos por país.

- Por usuario final, la industria de alimentos y bebidas es el principal sector de aplicación de proteínas en la región. Los subsegmentos clave del segmento de alimentos y bebidas son la panadería y los lácteos/alternativas lácteas, los cuales representaron más del 46% del volumen total en 2022. La gelatina sigue siendo la proteína más utilizada en el sector de la panadería, ya que agrega proteínas y actúa como un agente gelificante y espesante transparente en productos horneados.

- Los lácteos y las alternativas lácteas son otro segmento importante de las proteínas animales en la región y registró una tasa compuesta anual del 3,38% durante el período de estudio. El aumento de las ventas se debe al uso de caseína como coagulante en la fabricación de queso, junto con la tendencia actual de fortificación de proteínas en la categoría de postres lácteos. Los fabricantes de productos como helados y yogures han lanzado versiones enriquecidas con proteínas de sus productos existentes para hacer afirmaciones de alto contenido en proteínas y proteínas añadidas. Como resultado, después de la caseína y los caseinatos (que tienen aplicación en la industria quesera), la proteína del suero y la proteína de la leche fueron las proteínas animales más utilizadas en el segmento. Estas proteínas también se agregan para mejorar la sensación en boca, la viscosidad y la estructura.

- El segundo segmento de usuarios finales siguió siendo el de piensos para animales. Tiene la CAGR más alta (6,14% en volumen) en aplicación de proteína vegetal. La soja es una fuente altamente nutricional con una composición química menos variable que otras fuentes de proteínas, lo que la hace popular en la alimentación animal. Además, debido a que los concentrados de soja contienen aminoácidos fácilmente digeribles y ayudan a la retención de lípidos y agua, son ideales para las comidas previas al pollo. Debido a que la producción de soja es alta en la región, habrá una gran oferta a un precio asequible. Debido al aumento de la oferta, los fabricantes comenzaron a incorporar proteína de soja en lugar de otras en los piensos para animales.

| Animal | Por tipo de proteína | Caseína y caseinatos |

| colágeno | ||

| Proteína de huevo | ||

| Gelatina | ||

| Proteína de insectos | ||

| Proteína láctea | ||

| Proteína de suero | ||

| Otra proteína animal | ||

| Microbiano | Por tipo de proteína | Proteína de algas |

| Micoproteína | ||

| Planta | Por tipo de proteína | Proteína de cáñamo |

| Proteína de guisante | ||

| Proteína De Patata | ||

| Proteína de Arroz | ||

| Soy Protein | ||

| Proteina de trigo | ||

| Otra proteína vegetal |

| Alimentación animal | ||

| Comida y bebidas | Por subusuario final | Panadería |

| Bebidas | ||

| Cereales de desayuno | ||

| Condimentos/Salsas | ||

| Confitería | ||

| Productos lácteos y alternativos a los lácteos | ||

| Carne/Aves/Mariscos y Productos Alternativos a la Carne | ||

| Productos alimenticios RTE/RTC | ||

| Aperitivos | ||

| Cuidado Personal y Cosmética | ||

| Suplementos | Por subusuario final | Alimentos para bebés y fórmulas infantiles |

| Nutrición de Ancianos y Nutrición Médica | ||

| Nutrición deportiva/rendimiento | ||

| Argentina |

| Brasil |

| Resto de Sudamérica |

| Fuente | Animal | Por tipo de proteína | Caseína y caseinatos |

| colágeno | |||

| Proteína de huevo | |||

| Gelatina | |||

| Proteína de insectos | |||

| Proteína láctea | |||

| Proteína de suero | |||

| Otra proteína animal | |||

| Microbiano | Por tipo de proteína | Proteína de algas | |

| Micoproteína | |||

| Planta | Por tipo de proteína | Proteína de cáñamo | |

| Proteína de guisante | |||

| Proteína De Patata | |||

| Proteína de Arroz | |||

| Soy Protein | |||

| Proteina de trigo | |||

| Otra proteína vegetal | |||

| Usuario final | Alimentación animal | ||

| Comida y bebidas | Por subusuario final | Panadería | |

| Bebidas | |||

| Cereales de desayuno | |||

| Condimentos/Salsas | |||

| Confitería | |||

| Productos lácteos y alternativos a los lácteos | |||

| Carne/Aves/Mariscos y Productos Alternativos a la Carne | |||

| Productos alimenticios RTE/RTC | |||

| Aperitivos | |||

| Cuidado Personal y Cosmética | |||

| Suplementos | Por subusuario final | Alimentos para bebés y fórmulas infantiles | |

| Nutrición de Ancianos y Nutrición Médica | |||

| Nutrición deportiva/rendimiento | |||

| País | Argentina | ||

| Brasil | |||

| Resto de Sudamérica | |||

Definición de mercado

- Usuario final - El mercado de ingredientes proteicos opera sobre una base B2B. Los fabricantes de alimentos, bebidas, suplementos, piensos y cosméticos y cuidado personal se consideran consumidores finales en el mercado estudiado. El alcance excluye a los fabricantes que compran suero líquido/seco para usarlo como aglutinante o espesante u otras aplicaciones no proteicas.

- Tasa de penetración - La tasa de penetración se define como el porcentaje del volumen del mercado del usuario final fortificado con proteínas en el volumen general del mercado del usuario final.

- Contenido promedio de proteína - El contenido promedio de proteína es el contenido promedio de proteína presente por 100 g de producto fabricado por todas las empresas usuarias finales consideradas bajo el alcance de este informe.

- Volumen del mercado de usuarios finales - El volumen del mercado de usuario final es el volumen consolidado de todos los tipos y formas de productos de usuario final en el país o región.

Metodología de Investigación

Mordor Intelligence sigue una metodología de cuatro pasos en todos nuestros informes.

- Paso 1: Identificar Variables Clave: Las variables clave cuantificables (industria y externas) relacionadas con el segmento de producto específico y el país se seleccionan de un grupo de variables y factores relevantes en función de la investigación de escritorio y la revisión de la literatura; junto con las entradas primarias de expertos. Estas variables se confirman aún más a través de la modelización de regresión (si es necesario).

- Paso 2: Construir un Modelo de Mercado: Para construir una metodología de pronóstico sólida, las variables y factores identificados en el Paso 1 se prueban con respecto a los números de mercado históricos disponibles. A través de un proceso iterativo, se establecen las variables necesarias para el pronóstico del mercado y el modelo se construye sobre la base de estas variables.

- Paso 3: Validar y Finalizar: En este paso importante, todos los números de mercado, variables y llamadas de analistas se validan a través de una extensa red de expertos en investigación primaria del mercado estudiado. Los encuestados se seleccionan en todos los niveles y funciones para generar una imagen holística del mercado estudiado.

- Paso 4: Resultados de la Investigación: Informes Sindicalizados, Asignaciones de Consultoría Personalizada, Bases de Datos y Plataformas de Suscripción.