Tamaño y Participación del Mercado de Derivados de Soja

Análisis del Mercado de Derivados de Soja por Mordor Intelligence

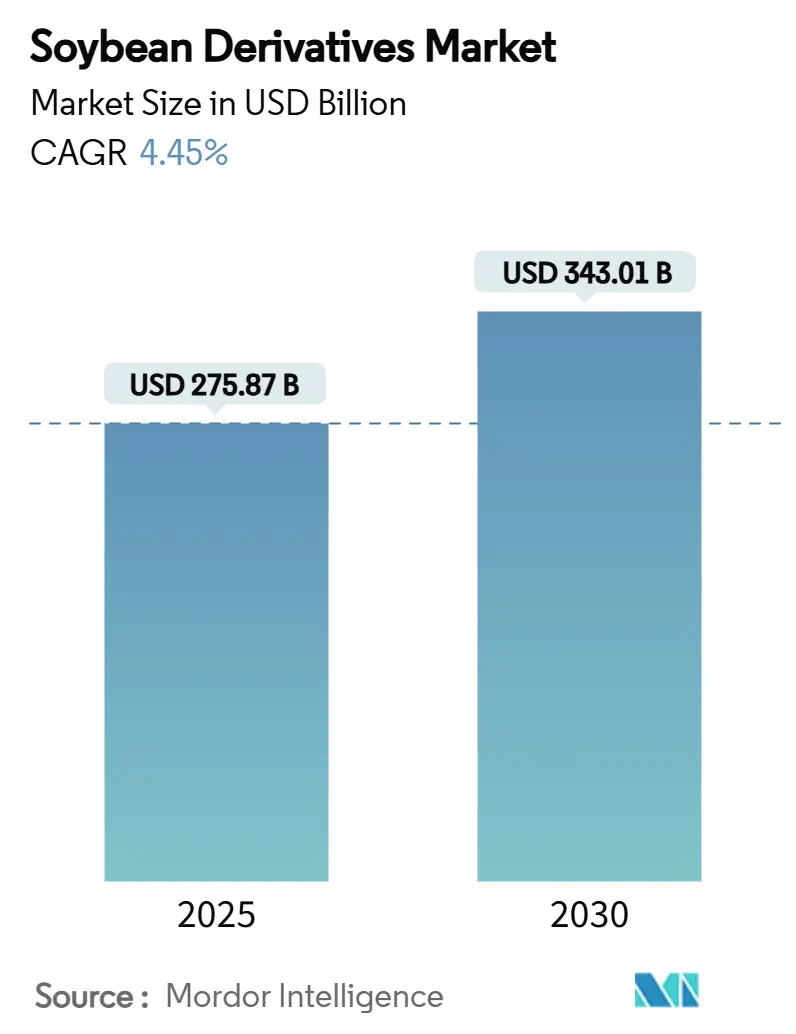

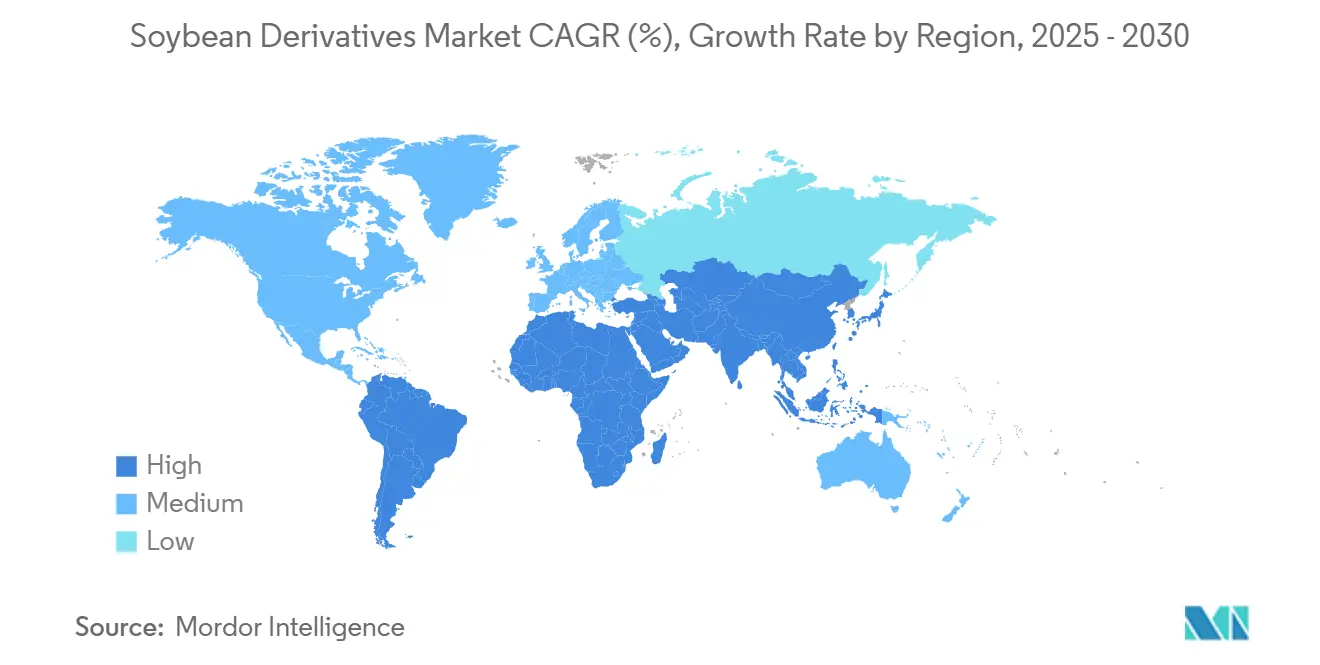

El tamaño del mercado de derivados de soja alcanzó USD 275.87 mil millones en 2025 y se proyecta que alcance USD 343.01 mil millones en 2030, creciendo a una TCAC de 4.45%. El crecimiento del mercado refleja la adaptación a los patrones cambiantes de demanda, particularmente en la producción de diésel renovable, que ha alterado la distribución tradicional del aceite de soja[1]Fuente: USDA, "U.S. Renewable Diesel Production Growth Drastically Impacts Global Feedstock Trade"fas.usda.gov. Las aplicaciones alimentarias, de pienso y funcionales continúan expandiéndose. La región de Asia-Pacífico mantiene la mayor participación de mercado, impulsada por el aumento de la producción ganadera y el consumo de proteínas, mientras que la región de Medio Oriente y África muestra el mayor potencial de crecimiento debido a la expansión de la producción avícola y las iniciativas de seguridad alimentaria. La harina de soja sigue siendo el derivado principal debido a la demanda constante del ganado, mientras que las ventas de proteína de soja aumentan con el creciente consumo de alimentos de origen vegetal. Las formulaciones líquidas de soja están ganando tracción entre los fabricantes de bebidas que buscan ingredientes nutritivos. Mientras que el aumento de la capacidad de producción en Estados Unidos, Brasil y Argentina asegura un suministro suficiente de materia prima, el mercado enfrenta desafíos por las fluctuaciones de precios, las regulaciones de deforestación y la competencia por fuentes sostenibles de materia prima.

Conclusiones Clave del Informe

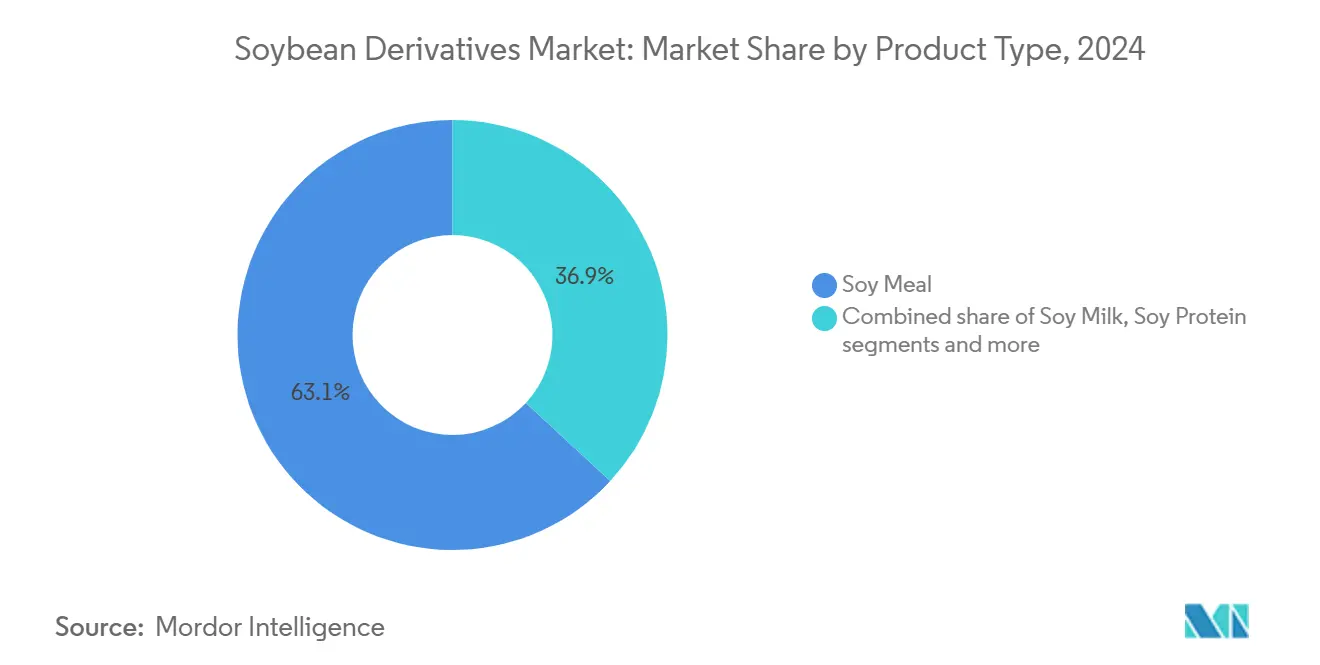

- Por tipo de producto, la harina de soja lideró con una participación de ingresos de 63.13% en 2024, mientras que se proyecta que la proteína de soja se expanda a una TCAC de 6.05% hasta 2030.

- Por naturaleza, los cultivares convencionales mantuvieron el 83.15% de la participación del mercado de derivados de soja en 2024; se pronostica que las variantes orgánicas crezcan a una TCAC de 7.75%.

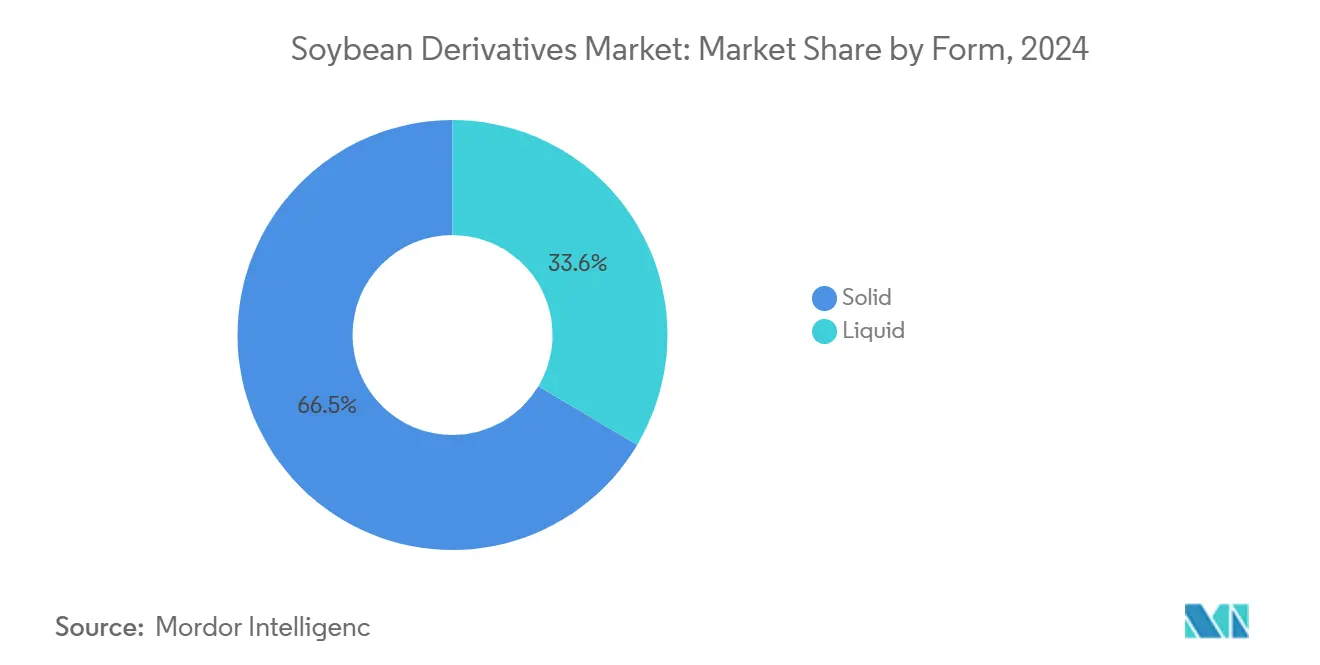

- Por forma, los derivados sólidos representaron el 66.45% del tamaño del mercado de derivados de soja en 2024, mientras que se espera que las formas líquidas registren una TCAC de 7.25% para 2030.

- Por aplicación, el alimento para animales capturó el 60.15% del tamaño del mercado de derivados de soja en 2024; el uso de biocombustibles está avanzando más rápido con una TCAC de 8.11%.

- Por geografía, Asia-Pacífico comandó el 42.65% de los ingresos de 2024, mientras que la región de Medio Oriente y África está preparada para una TCAC de 6.82% hasta 2030.

Tendencias e Insights del Mercado Global de Derivados de Soja

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en el Pronóstico de TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Creciente demanda de proteínas de origen vegetal | +0.8% | Global, con concentración en América del Norte y Europa | Mediano plazo (2-4 años) |

| Creciente adopción de ingredientes a base de soja en alimento para animales | +1.2% | Núcleo de Asia-Pacífico, expansión a MEA | Largo plazo (≥ 4 años) |

| Creciente demanda de la industria del biodiésel | +1.5% | América del Norte y UE, expandiéndose a Brasil | Corto plazo (≤ 2 años) |

| Disponibilidad fácil y abundante de materias primas | +0.6% | Global, con ventajas en América del Sur | Largo plazo (≥ 4 años) |

| Creciente uso en fortificación de alimentos | +0.4% | Global, con ganancias tempranas en mercados desarrollados | Mediano plazo (2-4 años) |

| Aplicaciones en expansión en la industria del cuidado personal y cosmética | +0.3% | América del Norte y UE, expandiéndose a Asia-Pacífico | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Creciente Demanda de Proteínas de Origen Vegetal

La creciente preferencia del consumidor por alimentos de origen vegetal está aumentando el uso de proteína de soja en productos alimentarios y de bebidas. El cambio es particularmente evidente en mercados desarrollados, donde la conciencia sobre la salud y las preocupaciones ambientales impulsan los patrones de consumo. Las aplicaciones de proteína de soja ahora se extienden más allá de las alternativas de carne para incluir bebidas funcionales y reemplazos de comidas, utilizando la composición completa de aminoácidos de la soja. Las investigaciones muestran que las nanopartículas que combinan vitamina E, calcio y aislado de proteína de soja mejoran la absorción de nutrientes en bebidas. Este desarrollo beneficia a los productos líquidos de soja ya que las empresas crean opciones convenientes y ricas en nutrientes para consumidores enfocados en la salud. La biodisponibilidad mejorada de nutrientes en estas formulaciones aborda las demandas de los consumidores por soluciones nutricionales más efectivas. Las pautas revisadas de la FDA sobre alternativas de leche de origen vegetal fortalecen la posición de mercado de la soja, ya que sigue siendo la única bebida de origen vegetal reconocida en la categoría láctea de las pautas dietéticas[2]Fuente: FDA, "Plant-Based Milk and Animal Food Alternatives", fda.gov. Este reconocimiento regulatorio proporciona a los fabricantes oportunidades adicionales para desarrollar productos innovadores a base de soja que cumplan tanto los requisitos nutricionales como las preferencias del consumidor.

Creciente Adopción de Ingredientes a Base de Soja en Alimento para Animales

La expansión del sector ganadero en mercados en desarrollo está impulsando la demanda de fuentes de proteína de alta calidad, con la harina de soja emergiendo como un ingrediente crucial en la nutrición animal debido a su composición integral de aminoácidos. En Arabia Saudí, la creciente adopción de alimento compuesto demuestra esta tendencia, ya que los ganaderos utilizan harina de soja para mejorar la productividad del ganado y las tasas de conversión alimentaria y abordar los crecientes requisitos de proteína en sus poblaciones animales. El desarrollo de harina de soja doblemente fermentada ha reducido significativamente los factores antinutricionales mientras mejora la digestibilidad y absorción de aminoácidos en pollos de engorde, creando nuevos segmentos de productos premium en el mercado de alimento para animales. Según datos del USDA, se anticipa que las exportaciones de harina de soja de Estados Unidos alcancen 17.3 millones de toneladas cortas en el año de mercado 2024-2025, reflejando el aumento de la demanda global, particularmente en mercados de Asia-Pacífico donde la producción ganadera intensiva continúa creciendo, a pesar de la fuerte competencia de productores sudamericanos. Los avances en procesamiento, incluyendo técnicas de fermentación y tratamientos enzimáticos, están elevando la harina de soja de una mercancía básica a un producto de nutrición especializada, impulsando la demanda sostenida a través de varias aplicaciones ganaderas.

Creciente Demanda de la Industria del Biodiésel

La industria del diésel renovable de Estados Unidos ha aumentado sustancialmente el consumo de aceite de soja, con la capacidad de producción proyectada para crecer rápidamente. La Ley de Reducción de Inflación de 2022 extendió los créditos fiscales para diésel a base de biomasa hasta 2024, apoyando la expansión de la industria, según reportó la Administración de Información Energética de Estados Unidos. Los mandatos del Estándar Federal de Combustible Renovable y los requisitos estatales de mezcla de biodiésel han creado una demanda estable, impulsando el aumento del uso de aceite de soja en la producción de diésel renovable. Este desarrollo ha alterado las dinámicas comerciales globales. La molienda de soja de Estados Unidos aumentó para producir más aceite, apoyada por los altos precios del aceite de soja que generaron márgenes de molienda sólidos. Mientras que la demanda doméstica aumentó, las exportaciones de soja de Estados Unidos disminuyeron debido al aumento de suministros brasileños y al crecimiento más lento de la demanda de importación global. Según datos del USDA, los precios del aceite de soja de Estados Unidos subieron significativamente por encima de los precios globales de aceites vegetales, causando que las exportaciones disminuyeran drásticamente, haciendo que Estados Unidos se convirtiera en un importador neto de aceite de soja en 2023. El aceite de cocina usado y el aceite de maíz, con sus puntajes superiores de intensidad de carbono, han reducido la proporción del aceite de soja en la producción de diésel a base de biomasa. El cambio a créditos fiscales del productor influirá en la economía de la materia prima, potencialmente afectando la trayectoria de crecimiento del aceite de soja mientras mantiene su papel en el cumplimiento de los requisitos de combustible renovable.

Disponibilidad Fácil y Abundante de Materias Primas

Según datos del USDA, se espera que la producción global de soja alcance 420.78 millones de toneladas métricas en el año de mercado 2024-2025. Brasil lidera la producción con 169 millones de toneladas métricas, seguido por Estados Unidos con 118.84 millones de toneladas métricas y Argentina con 49 millones de toneladas métricas. La expansión sudamericana proporciona materia prima sustancial para el procesamiento de derivados, a pesar de las variaciones regionales de la cadena de suministro y los desafíos logísticos. Estados Unidos mantiene competitividad a través de su infraestructura logística y proximidad a las instalaciones de procesamiento, con nuevas plantas de molienda agregando 300,000 bushels por día de capacidad para satisfacer la demanda del mercado. Las estrategias de adaptación climática están mejorando la estabilidad del rendimiento en las regiones de producción, con los modelos de investigación del ERS indicando capacidades de producción sostenidas a pesar de las presiones ambientales. Sin embargo, Brasil enfrenta restricciones de financiamiento que afectan la producción y la inversión en infraestructura. Los cambios en las políticas comerciales presentan riesgos de cadena de suministro que pueden impactar la disponibilidad y precios de materias primas. Estos factores influyen en el precio de los derivados y la optimización del margen de procesamiento en todo el mercado global, necesitando estrategias de gestión de riesgo.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en el Pronóstico de TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Precios fluctuantes de materias primas | -0.7% | Global, con mayor volatilidad en regiones dependientes de mercancías | Corto plazo (≤ 2 años) |

| Creciente preferencia del consumidor por alternativas | -0.5% | América del Norte y UE, extendiéndose a Asia-Pacífico urbano | Mediano plazo (2-4 años) |

| Regulaciones gubernamentales estrictas sobre soja genéticamente modificada | -0.4% | Núcleo de UE, expandiéndose a otros mercados desarrollados | Largo plazo (≥ 4 años) |

| Preocupaciones de salud relacionadas con alergias a la soja | -0.3% | Global, con enfoque regulatorio en mercados desarrollados | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Precios Fluctuantes de Materias Primas

Según datos del USDA, el precio promedio de temporada de finca de Estados Unidos para la soja en 2024/25 se pronostica en USD 11.20 por bushel, bajando de USD 12.55 por bushel en MY 2023/24. Se espera que los precios de la harina de soja disminuyan a USD 330.00 por tonelada corta, y se proyecta que los precios del aceite de soja declinen a USD 0.42 por libra. Estas fluctuaciones sustanciales de precios han creado una presión considerable de márgenes a lo largo de la cadena de valor de derivados, obligando a los procesadores a implementar estrategias de precios más sofisticadas y dinámicas para mantener la rentabilidad. Los costos de transporte aumentaron sustancialmente debido a retrasos relacionados con sequía en el Canal de Panamá y problemas de seguridad escalados en la ruta del Mar Rojo, que obligaron a los comerciantes a buscar rutas de envío alternativas, resultando en gastos operacionales más altos y complejidades logísticas. En Brasil, el fuerte aumento en los costos de insumos efectivamente duplicó los gastos operacionales, llevando a los productores a reducir significativamente sus aplicaciones químicas. Esta reducción en insumos agrícolas ha impactado posteriormente la consistencia del rendimiento de cultivos, la calidad de producción general, y potencialmente la salud del suelo a largo plazo, generando preocupaciones sobre los resultados de futuras cosechas y la estabilidad del mercado.

Regulaciones Gubernamentales Estrictas sobre Soja Genéticamente Modificada

Las regulaciones gubernamentales sobre soja genéticamente modificada (GM) restringen el mercado de derivados de soja a través de costos de cumplimiento aumentados, acceso limitado al mercado y cambios del consumidor hacia alternativas no-GMO. Estas regulaciones incluyen evaluaciones de seguridad integrales, requisitos de etiquetado detallados y restricciones específicas sobre cultivo e importaciones, que aumentan los costos de producción y distribución para las empresas. El marco regulatorio requiere documentación extensa, protocolos de prueba y procesos de certificación que impactan la eficiencia operacional. Mientras que en junio de 2024, las nuevas listas de registro de variedades de maíz y soja GM de China sugieren una creciente aceptación de la biotecnología, las regulaciones variables entre mercados afectan las cadenas de suministro globales y crean complejidades operacionales adicionales. Los estándares de divulgación de alimentos bioingenierizados de la FDA crean requisitos de cumplimiento adicionales a través de informes obligatorios, documentación y procesos de verificación mientras habilitan la elección del consumidor en mercados sensibles a GM. Estos estándares necesitan inversión en sistemas de rastreo, modificaciones de etiquetas y auditorías regulares para mantener el cumplimiento.

Análisis por Segmentos

Por Tipo de Producto: Dominio de la Harina Enfrenta Innovación en Proteínas

La harina de soja representó el 63.13% del mercado de derivados de soja en 2024, impulsada por su papel esencial en la producción de alimento para animales. Las industrias avícola y de acuicultura en crecimiento en las regiones de Asia-Pacífico y Medio Oriente y África sostienen la demanda de productos de harina de soja. Las técnicas de fermentación mejoradas han aumentado la digestibilidad de la harina de soja, permitiendo a los fabricantes incrementar los precios para formulaciones de alimento para pollos de engorde. La digestibilidad mejorada ha establecido la harina de soja como una fuente primaria de proteína en nutrición animal, particularmente en operaciones avícolas comerciales donde la eficiencia del alimento es esencial.

Se proyecta que el mercado de proteína de soja crezca a una TCAC de 6.05% hasta 2030, impulsado por el aumento de la producción de proteína vegetal texturizada, barras nutricionales y alternativas lácteas para consumidores flexitarianos. Las formulaciones líquidas mejoradas se benefician tanto de la conveniencia como de la biodisponibilidad mejorada a través de la tecnología de nanoencapsulación. El mercado del aceite de soja está cada vez más influenciado por la demanda de diésel renovable, con la proporción de aceite de soja de Estados Unidos utilizada para biocombustible aumentando de menos del 1% en 2001/02 al 46% en 2022/23, según datos del USDA. Mientras que la leche de soja mantiene una demanda constante en Asia, los nuevos lanzamientos de bebidas fortificadas en América del Norte y Europa contribuyen al crecimiento del mercado.

Nota: Las participaciones de segmentos de todos los segmentos individuales están disponibles al comprar el informe

Por Naturaleza: Premium Orgánico Ante Restricciones de Suministro

La soja convencional mantiene una participación de mercado de 83.15% en 2024, mientras que las variantes orgánicas crecen a una TCAC de 7.75%. La producción convencional se beneficia de avances tecnológicos, incluyendo semillas genéticamente modificadas y agricultura de precisión, con optimizaciones de tasa de siembra mejorando la eficiencia de rendimiento y competitividad de costos. Los agricultores que implementan estas tecnologías reportan mayor productividad y costos de insumos reducidos por hectárea. El segmento orgánico enfrenta desafíos, incluyendo opciones limitadas de herbicidas y requisitos complejos de manejo de plagas.

Los productores orgánicos deben depender de rotación de cultivos, controles biológicos y estrategias de manejo mecánico de malezas para mantener la salud de los cultivos. Sin embargo, la creciente demanda del consumidor por productos no-GMO apoya su crecimiento a pesar de las restricciones de suministro. El precio premium para la soja orgánica a menudo compensa los rendimientos menores y costos de producción más altos. La producción por contrato domina el segmento orgánico, proporcionando estabilidad de precios y aseguramiento de calidad para productores y compradores. Estos contratos típicamente incluyen protocolos de producción específicos y horarios de entrega, asegurando la gestión consistente de la cadena de suministro.

Por Forma: Aplicaciones Líquidas Impulsan Innovación

Los derivados sólidos mantuvieron una participación de mercado de 66.45% en 2024, impulsados por envíos a granel de harina y proteína a las industrias de alimento para animales y alimentos procesados. Estos productos proporcionan estabilidad de almacén mejorada, que es esencial para el transporte extendido a mercados asiáticos. El dominio de los derivados sólidos se ve reforzado además por su facilidad de manejo, eficiencia de almacenamiento y menores costos de transporte comparados con alternativas líquidas. Se proyecta que los derivados líquidos crezcan anualmente al 7.25% hasta 2030, apoyados por introducciones de bebidas funcionales y aplicaciones de nutrición clínica.

Las investigaciones muestran que las combinaciones de nanopartículas de vitamina E, calcio y proteína de soja mejoran la absorción mineral en bebidas, creando aplicaciones terapéuticas potenciales. La versatilidad de los derivados líquidos se extiende más allá de las bebidas hacia formulaciones farmacéuticas y suplementos dietéticos especializados. En segmentos no alimentarios, los fosfolípidos líquidos de soja sirven como emulsificantes en productos cosméticos naturales, alineándose con los requisitos de etiqueta limpia. Su creciente adopción de productos de cuidado personal está impulsada por la preferencia del consumidor por ingredientes de origen vegetal y procesos de fabricación sostenibles.

Por Aplicación: Biocombustible Perturba Patrones Tradicionales

El alimento para animales representó el 60.15% de los ingresos de soja en 2024, impulsado por la creciente demanda de Asia de alimento alto en proteínas. Esta demanda se origina de la creciente industria ganadera de la región y el aumento del consumo de carne. En Medio Oriente, el aumento del uso de alimento compuesto de Arabia Saudí y Omán demuestra la adopción más amplia de harina de soja ya que los países buscan la autosuficiencia avícola. Estas naciones están desarrollando instalaciones domésticas de producción avícola e implementando prácticas de alimentación modernas para disminuir su dependencia de las importaciones de carne.

El segmento de biocombustible está creciendo a una TCAC de 8.11%, emergiendo como la aplicación de crecimiento más rápido. Estados Unidos ha experimentado una duplicación de la capacidad de diésel renovable, mientras que nuevos proyectos en Brasil y Canadá indican una demanda creciente. El sector de combustible de aviación sostenible presenta oportunidades adicionales para el aceite de soja, sujeto a requisitos de intensidad de carbono. Los fabricantes de alimentos y bebidas continúan expandiendo las aplicaciones de soja en carnes de origen vegetal, productos horneados y snacks fortificados, mientras que los productos de cuidado personal incorporan lecitina de soja y esteroles para cumplir con los requisitos de ingredientes naturales.

Análisis Geográfico

Asia-Pacífico representó el 42.65% de los ingresos del mercado en 2024, principalmente debido a la extensa industria de alimento para animales de China. El dominio de la región se ve fortalecido además por su infraestructura agrícola robusta y la creciente población ganadera. Los procesadores regionales están aumentando su capacidad en Vietnam, Tailandia e Indonesia para optimizar las cadenas de suministro y mejorar los márgenes de molienda. Estas expansiones apuntan a satisfacer la creciente demanda de los mercados locales y reducir la dependencia de las importaciones. Asia del Sur, con India al frente, está experimentando un crecimiento de doble dígito en la producción avícola, impulsando la demanda de harina de soja. El crecimiento en India está apoyado por la creciente preferencia del consumidor por dietas ricas en proteínas y las iniciativas gubernamentales que promueven el desarrollo agrícola.

La región de Medio Oriente y África muestra la TCAC más alta en 6.82%, apoyada por inversiones en el sector avícola. Arabia Saudí aumenta el uso de alimento compuesto para mejorar los pesos de los pollos. En febrero de 2025, Balady Poultry Trading Co. de Almunajem planeó invertir USD 304 millones en expansión de operaciones avícolas en Arabia Saudí. Europa se está preparando para la implementación de la Regulación de Deforestación en 2025, que influirá en los patrones de abastecimiento hacia proveedores certificados de cero deforestación. Los productores sudamericanos aumentan el área de cultivo pero enfrentan desafíos de tasas de interés más altas y restricciones logísticas, limitando sus ventajas de mercado.

La cadena de suministro integrada de granja a combustible de América del Norte ha remodelado la distribución doméstica de soja. La creciente demanda de diésel renovable ha obligado a los comerciantes a equilibrar los requisitos domésticos de aceite con los compromisos de exportación de harina, llevando a Estados Unidos a convertirse en un importador de aceite de soja en 2023. Este cambio refleja el creciente enfoque de la región en alternativas de combustible sostenible y regulaciones ambientales. La transformación ha creado nuevas dinámicas de mercado, afectando tanto los patrones de producción doméstica como las relaciones comerciales internacionales. Los procesadores están adaptando sus operaciones para acomodar estos cambios mientras mantienen la eficiencia en sus cadenas de suministro.

Panorama Competitivo

La industria de derivados de soja mantiene una concentración moderada, con Cargill, ADM y Bunge manteniendo una capacidad de molienda significativa, lo que afecta las barreras de entrada y las dinámicas competitivas. Los procesadores están asegurando activamente contratos de materia prima baja en carbono con socios de diésel renovable. El mercado está experimentando expansión de capacidad de procesamiento, como lo demuestra el anuncio de febrero de 2025 de South Dakota Soybean Processors, LLC (SDSP) de construir una planta de procesamiento multi-semilla cerca de Mitchell, Dakota del Sur. La instalación procesará 35 millones de bushels de soja anualmente, equivalente a 1.0 millón de toneladas de cultivos de alto aceite.

Las inversiones en trazabilidad se están convirtiendo en diferenciadores clave en el mercado. Bunge ha logrado cobertura completa de monitoreo de proveedores indirectos en las regiones prioritarias de Brasil, cumpliendo con los requisitos de diligencia debida de la UE y Reino Unido. Los participantes de la industria están implementando imágenes satelitales, blockchain y auditorías de balance de masa para verificar el cumplimiento libre de deforestación y asegurar precios premium en mercados conscientes del riesgo.

La diversificación de productos está remodelando las dinámicas del mercado. Los procesadores están desarrollando harinas fermentadas premium, proteínas orgánicas y no-GMO, y lecitina de grado cosmético para contrarrestar los márgenes de molienda reducidos. Las inversiones estratégicas en aislados de proteína de soja para la producción de carne de origen vegetal y fracciones ricas en esteroles para nutracéuticos ofrecen rentabilidad mejorada durante ciclos de mercancías desfavorables.

Líderes de la Industria de Derivados de Soja

-

Archer Daniels Midland Company

-

Bunge Limited

-

CHS Inc.

-

Cargill Incorporated

-

Louis Dreyfus Company BV

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Mayo de 2025: Bunge introdujo concentrados de proteína de soja en la feria comercial IFFA, conteniendo aproximadamente 70% de proteína y 17% de contenido de fibra en base seca. Los concentrados están disponibles en formatos convencionales y no-GMO, ofrecidos en formas tanto en polvo como texturizadas para aplicaciones en snacks, productos horneados, carnes de origen vegetal y bebidas.

- Noviembre de 2024: Beck's anunció planes para establecer una instalación de procesamiento de soja en New Madrid, Missouri. La instalación de 60,000 pies cuadrados, situada en 105.5 acres, procesará 3 millones de unidades de soja anualmente cuando esté completamente operacional en otoño de 2026.

- Julio de 2024: ADM introdujo productos de harina y aceite de soja completamente trazables a Europa a través de una iniciativa de América del Norte. Este programa suministra a los mercados europeos con productos de soja verificados que cumplen con las regulaciones de deforestación de la UE.

- Noviembre de 2023: Cargill completó un proyecto de expansión y modernización en su instalación integrada de molienda de soja y aceites refinados en Sidney, Ohio. El proyecto duplicó la capacidad de molienda anterior de la instalación, aumentando las oportunidades de mercado para agricultores locales y clientes de alimento para animales al mejorar la demanda de soja y mejorar el acceso a harina de soja y cáscaras.

Alcance del Informe Global del Mercado de Derivados de Soja

Los derivados de soja son ingredientes obtenidos de la soja ya sea por trituración, secado u otros métodos de procesamiento. El mercado de derivados de soja se segmentó por tipo y aplicación. El segmento de alimentos y bebidas se segmenta además en panadería, cereales para desayuno, pasta y fideos, carne y productos cárnicos, bebidas y otros segmentos de alimentos y bebidas. El estudio analiza el mercado de derivados de soja en las regiones emergentes y establecidas globalmente, incluyendo América del Norte, Europa, Asia-Pacífico, América del Sur y Medio Oriente y África. El informe ofrece tamaño de mercado y pronóstico para derivados de soja en valor (millones USD) para todos los segmentos mencionados.

| Harina de Soja |

| Aceite de Soja |

| Proteína de Soja |

| Leche de Soja |

| Otros |

| Convencional |

| Orgánico |

| Sólido |

| Líquido |

| Alimento para Animales | |

| Alimentos y Bebidas | Panadería y Confitería |

| Bebidas | |

| Otros Alimentos y Bebidas | |

| Biocombustible | |

| Cuidado Personal y Cosméticos | |

| Otras Aplicaciones |

| América del Norte | Estados Unidos |

| Canadá | |

| México | |

| Resto de América del Norte | |

| Europa | Alemania |

| Reino Unido | |

| Italia | |

| Francia | |

| España | |

| Países Bajos | |

| Resto de Europa | |

| Asia-Pacífico | China |

| India | |

| Japón | |

| Australia | |

| Corea del Sur | |

| Resto de Asia-Pacífico | |

| América del Sur | Brasil |

| Argentina | |

| Resto de América del Sur | |

| Medio Oriente y África | Sudáfrica |

| Arabia Saudí | |

| Emiratos Árabes Unidos | |

| Resto de Medio Oriente y África |

| Por Tipo de Producto | Harina de Soja | |

| Aceite de Soja | ||

| Proteína de Soja | ||

| Leche de Soja | ||

| Otros | ||

| Por Naturaleza | Convencional | |

| Orgánico | ||

| Por Forma | Sólido | |

| Líquido | ||

| Por Aplicación | Alimento para Animales | |

| Alimentos y Bebidas | Panadería y Confitería | |

| Bebidas | ||

| Otros Alimentos y Bebidas | ||

| Biocombustible | ||

| Cuidado Personal y Cosméticos | ||

| Otras Aplicaciones | ||

| Por Geografía | América del Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Resto de América del Norte | ||

| Europa | Alemania | |

| Reino Unido | ||

| Italia | ||

| Francia | ||

| España | ||

| Países Bajos | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| India | ||

| Japón | ||

| Australia | ||

| Corea del Sur | ||

| Resto de Asia-Pacífico | ||

| América del Sur | Brasil | |

| Argentina | ||

| Resto de América del Sur | ||

| Medio Oriente y África | Sudáfrica | |

| Arabia Saudí | ||

| Emiratos Árabes Unidos | ||

| Resto de Medio Oriente y África | ||

Preguntas Clave Respondidas en el Informe

¿Qué tan grande es el mercado de derivados de soja hoy?

El tamaño del mercado de derivados de soja se sitúa en USD 275.87 mil millones en 2025 y se proyecta que alcance USD 343.01 mil millones para 2030.

¿Qué está impulsando el rápido crecimiento en proteína de soja?

La demanda de alimentos de origen vegetal, bebidas fortificadas y análogos de carne está impulsando las ventas de proteína de soja a una TCAC de 6.05% hasta 2030, apoyada por su perfil completo de aminoácidos y el reconocimiento de la FDA dentro del grupo lácteo.

¿Cuál es la región de crecimiento más rápido en el Mercado de Derivados de Soja?

Medio Oriente y África lidera con una TCAC de 6.82%, impulsada por la expansión del sector avícola y nuevas plantas regionales de harina de soja.

¿Qué región tiene la mayor participación en el Mercado de Derivados de Soja?

En 2025, la región de Asia-Pacífico representa la mayor participación de mercado en el Mercado de Derivados de Soja.

Última actualización de la página el: