Tamaño y Participación del Mercado Inmobiliario de Singapur

Análisis del Mercado Inmobiliario de Singapur por Mordor Intelligence

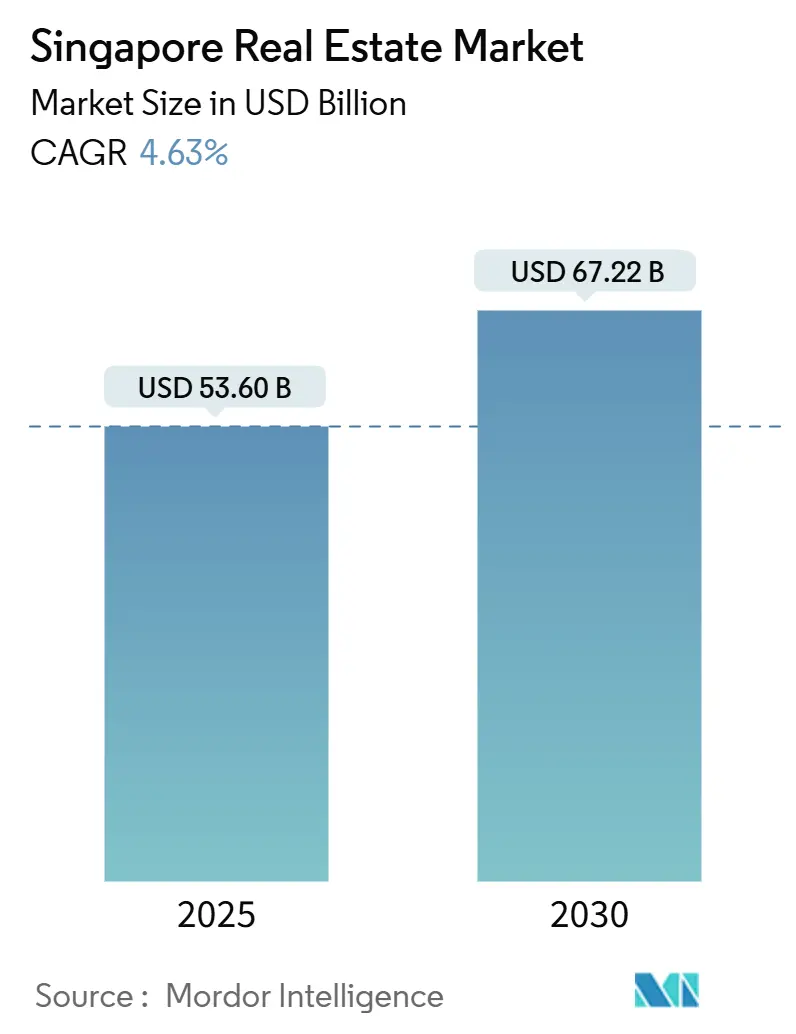

El tamaño del mercado inmobiliario de Singapur se estima en USD 53.6 mil millones en 2025, y se espera que alcance USD 67.22 mil millones para 2030, con una TCAC del 4.63% durante el período de pronóstico (2025-2030). La gobernanza estable, las regulaciones transparentes y una cartera activa de programas gubernamentales de construcción urbana continúan atrayendo un amplio espectro de inversores. La vivienda de lujo mantiene su atractivo global, mientras que la demanda de logística moderna, centros de datos y activos de uso mixto se ve impulsada por el crecimiento del comercio electrónico, la manufactura avanzada y la expansión del papel de Singapur como sede regional de oficinas centrales. El suministro limitado, la capacidad restringida de recuperación de tierras y las reglas más estrictas de préstamo-a-valor moderan la actividad especulativa pero no han descarrilado los flujos de capital a largo plazo. Los desarrolladores se están diferenciando mediante la adopción de PropTech, construcción prefabricada y diseños de nueva generación de bajo carbono que se alinean con los requisitos de Green Mark 2021.

Conclusiones Clave del Informe

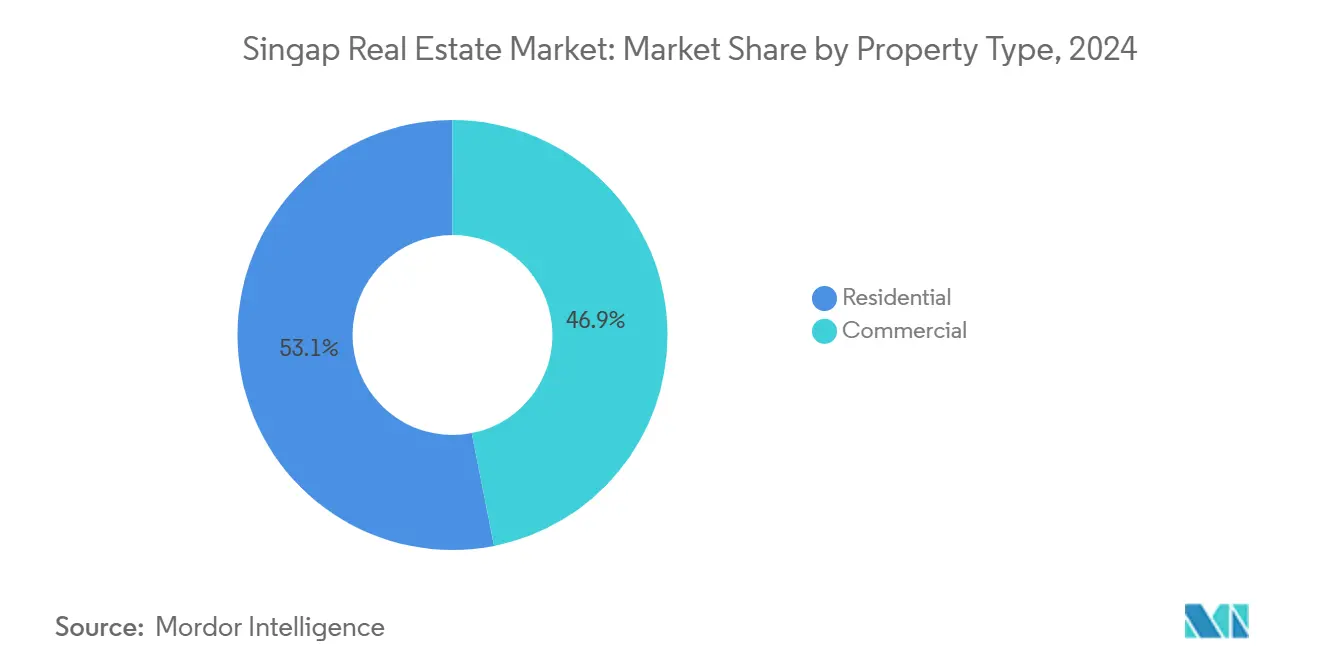

- Por tipo de propiedad, los activos residenciales lideraron con el 53.1% de la participación del mercado inmobiliario de Singapur en 2024; las propiedades comerciales registraron la TCAC proyectada más alta del 5.13% hasta 2030.

- Por modelo de negocio, las transacciones de ventas mantuvieron el 61.4% de participación del mercado inmobiliario de Singapur en 2024, mientras que los alquileres se expandieron más rápidamente con una TCAC del 5.27% hasta 2030.

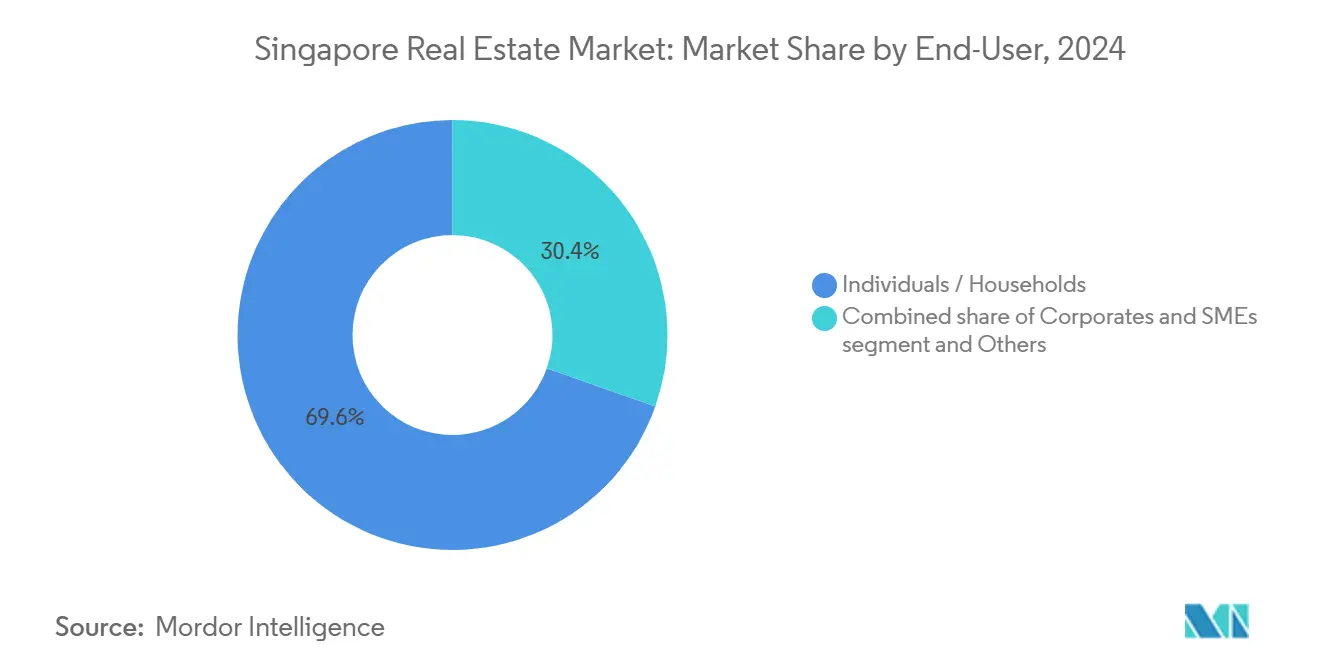

- Por usuario final, los individuos y hogares representaron una participación del 69.6% en 2024; se pronostica que la demanda corporativa y de PYMES crezca a una TCAC del 5.51% hasta 2030.

- Por región, la Región Central Principal capturó el 42.2% de los ingresos de 2024; el Resto de la Región Central está preparado para la expansión más rápida, avanzando a una TCAC del 5.91% hasta 2030.

Tendencias y Perspectivas del Mercado Inmobiliario de Singapur

Análisis de Impacto de los Impulsores

| Impulsor | (~) % de Impacto en el Pronóstico de TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Programas gubernamentales de planificación urbana (ej., Greater Southern Waterfront) | +1.2% | Nacional | Largo plazo (≥ 4 años) |

| Estatus de centro de sedes de Singapur apoyando la demanda de oficinas y uso mixto | +0.9% | CCR, parques empresariales | Mediano plazo (2-4 años) |

| Confianza de inversores extranjeros anclada en un entorno legal predecible | +0.8% | CCR, RCR | Largo plazo (≥ 4 años) |

| Rápido crecimiento del comercio electrónico y manufactura avanzada elevando la demanda logística | +0.7% | Zonas industriales OCR | Corto plazo (≤ 2 años) |

| Apetito de alto patrimonio neto por activos residenciales premium | +0.6% | CCR, RCR selectos | Mediano plazo (2-4 años) |

| Incentivos para edificios inteligentes y sostenibles | +0.5% | Nacional | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Robusto Interés de Inversores Extranjeros Impulsado por Estabilidad Política y Marcos Legales Sólidos

El capital extranjero continúa viendo a Singapur como una base de bajo riesgo debido a la exigibilidad de contratos, tributación clara y resolución eficiente de disputas. La Junta de Desarrollo Económico registró USD 10 mil millones en compromisos de activos fijos durante 2024, canalizando fondos hacia proyectos de semiconductores, biofarmacéuticos e IA que amplían indirectamente la absorción de oficinas e industriales premium. El Pase de Redes y Experiencia en el Extranjero, introducido en 2023, sostiene los flujos de talento global y respalda la demanda de alquiler premium. Juntas, estas fuerzas refuerzan el atractivo a largo plazo del mercado inmobiliario de Singapur.

Planificación Urbana Respaldada por el Gobierno Impulsando el Desarrollo a Largo Plazo

El Proyecto de Plan Maestro 2025 de la Autoridad de Redesarrollo Urbano establece un plano integrado y resiliente al clima que remodelará el mercado inmobiliario de Singapur durante la próxima década. Los proyectos insignia incluyen el Greater Southern Waterfront de 2,000 acres y la recuperación de Long Island de 800 hectáreas, ambos añadiendo vivienda mixta, clusters comerciales y 20 kilómetros de recreación costera mientras mejoran la defensa costera. Las extensiones planificadas del MRT como las líneas Tengah y Seletar conectarán más de 400,000 hogares, alentando la migración de valor hacia distritos previamente desatendidos[1]Urban Redevelopment Authority, "Master Plan 2025 Highlights," Urban Redevelopment Authority, ura.gov.sg.

Demanda Sostenida en el Segmento Residencial de Lujo y Alta Gama de UHNWIs Globales

Los compradores ultra-adinerados globales continúan favoreciendo a Singapur por motivos de preservación de activos y estilo de vida. Mientras que las transacciones de bungalows se moderaron después del aumento de 2024 en el Impuesto Adicional de Sello del Comprador, las compras de casas comerciales patrimoniales exentas de muchas medidas de enfriamiento aumentaron, con precios promedio superando los USD 3,700 por pie cuadrado. El crecimiento paralelo es evidente en el arrendamiento de alta gama, donde los costos ABSD han llevado a muchos UHNWIs hacia el alquiler de viviendas premium, estabilizando los rendimientos en distritos centrales. Estos matices señalan una capa de lujo en maduración dentro del mercado inmobiliario de Singapur.

Posicionamiento Estratégico como Centro de Negocios Regional Apoyando el Crecimiento de Oficinas y Uso Mixto

El atractivo de sede de Singapur persiste incluso mientras el trabajo híbrido reforma la demanda de espacio. Nuevos distritos como Punggol Digital District albergarán 28,000 empleos e integrarán usos académicos y residenciales, ilustrando el cambio hacia activos mixtos estilo campus. Las torres del CBD siguen siendo la dirección preferida para líderes financieros y tecnológicos, y los movimientos de consolidación por parte de gigantes tecnológicos chinos subrayan la confianza en las oficinas premium del centro. Los desarrolladores están por tanto reconfigurando plantas para entornos colaborativos habilitados por tecnología.

Análisis de Impacto de las Restricciones

| Restricción | (~) % de Impacto en el Pronóstico de TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Medidas estrictas de enfriamiento e impuestos de sello moderando la inversión residencial especulativa | -1.1% | Nacional, con mayor impacto en el segmento de lujo CCR | Corto plazo (≤ 2 años) |

| Suministro limitado de tierra y altos costos de adquisición de tierra restringiendo nuevo desarrollo | -0.9% | Nacional, particularmente agudo en CCR y ubicaciones RCR premium | Largo plazo (≥ 4 años) |

| Vientos en contra geopolíticos y económicos impactando el flujo de capital extranjero y la demanda de inquilinos | -0.8% | Global, con influencia pronunciada en oficinas CBD y activos industriales orientados a exportación | Mediano plazo (2-4 años) |

| Desequilibrios oferta-demanda en clases de activos selectos (ej., sobreoferta en retail suburbano o ubicaciones de oficinas periféricas) | -0.6% | Corredores retail OCR y parques empresariales periféricos | Corto plazo (≤ 2 años) |

| Fuente: Mordor Intelligence | |||

Medidas Estrictas de Enfriamiento e Impuestos de Sello Moderando la Inversión Residencial Especulativa

Mayores impuestos de sello, topes más ajustados de préstamo-a-valor y un período de espera de 15 meses para mudanzas privado-a-HDB han ralentizado la velocidad transaccional. El crecimiento de precios de reventa HDB se moderó al 1.6% en Q1 2025 siguiendo el paquete de políticas de 2024. Las ventas de viviendas nuevas privadas cayeron por debajo de 350 unidades en mayo de 2025, subrayando la efectividad de las políticas, pero la demanda estructural permanece intacta gracias al crecimiento salarial e inmigración.

Suministro Limitado de Tierra y Altos Costos de Adquisición de Tierra Restringiendo Nuevo Desarrollo

La escasez de tierra intensifica la competencia de licitación. La lista de Ventas de Tierras Gubernamentales 1H 2025 elevó el suministro de vivienda privada a 8,505 unidades, un aumento marginal que ilustra los límites físicos. Los intercambios del sector público y estudios de espacio subterráneo emergen como estrategias alternativas, pero las primas de tierra elevadas continúan presionando los márgenes de desarrolladores y elevando los precios de venta alcanzables.

Análisis de Segmentos

Por Tipo de Propiedad: El Impulso Comercial Supera el Dominio Residencial

El segmento residencial comandó el 53.1% de los ingresos de 2024, subrayando el liderazgo del tamaño del mercado inmobiliario de Singapur en desarrollo centrado en personas. Los planes gubernamentales de lanzar más de 50,000 pisos Build-to-Order entre 2025 y 2027 refuerzan una base estable de propietarios-ocupantes. La clasificación de pisos Standard, Plus y Prime vincula subsidios al valor de ubicación, alentando demanda equilibrada a través de municipios. Los proyectos privados ahora favorecen formatos integrados donde las residencias se ubican sobre podios retail y amenidades comunitarias, apoyando absorción resiliente de pipeline[2]Housing & Development Board, "Build-to-Order Flat Supply 2025-2027," Housing & Development Board, hdb.gov.sg.

El stock comercial se está expandiendo más rápidamente a una TCAC del 5.13% hasta 2030 mientras la economía se digitaliza. Los activos logísticos e industriales ganan del papel de Singapur en las cadenas de suministro de semiconductores y comercio electrónico; la construcción de una zona de carga aérea Changi ampliada y la automatización del Puerto Tuas elevará la absorción de almacenes. Mientras tanto, los inversores apuntan a campus de centros de datos y oficinas descentralizadas con credenciales verdes, señalando un giro hacia flujos de ingresos menos atados a retail tradicional u oficinas de inquilino único. Esta reorientación respalda la trayectoria futura del mercado inmobiliario de Singapur.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Modelo de Negocio: El Segmento de Alquiler se Acelera Bajo Restricciones de Propiedad

Las transacciones de ventas mantuvieron el 61.4% de la actividad en 2024, pero la demanda de alquiler está creciendo a una vigorosa TCAC del 5.27% hasta 2030. El aumento de expatriados, el Pase de Redes y Experiencia en el Extranjero y una recuperación en las inscripciones de estudiantes internacionales están elevando los volúmenes de arrendamiento residencial, con aprobaciones de alquiler HDB aumentando 12% año tras año en Q1 2025. Al mismo tiempo, costos ABSD más altos y volatilidad de tasas hipotecarias hacen del alquiler a largo plazo una alternativa flexible, especialmente para profesionales globalmente móviles.

El canal de ventas continúa beneficiándose del apoyo a compradores primerizos, incluyendo reembolsos únicos de impuesto a la propiedad de 2025 y becas CPF mejoradas. La actividad de disposición comercial permanece selectiva en un clima de tasas más altas, pero las adquisiciones REIT de oficinas grado A y bloques logísticos urbanos indican confianza sostenida. Los desarrolladores que combinan características de hogar inteligente con espacios comunales alineados con ESG están mejor posicionados para capturar las preferencias evolutivas que definen el mercado inmobiliario de Singapur.

Por Usuario Final: Las Corporaciones Impulsan la Sofisticación en Medio del Dominio de Hogares

Los individuos y hogares representaron el 69.6% del valor bruto de transacciones en 2024, reflejando el énfasis de políticas en propiedad de vivienda de base amplia. Las becas de vivienda, incentivos Fresh Start y complementos Silver Housing Bonus facilitan la asequibilidad y alientan el redimensionamiento entre personas mayores. Demográficamente, una tasa de fertilidad sub-1.0 está gradualmente remodelando las preferencias de tamaño de unidades hacia formatos de dos dormitorios y estudio.

Se pronostica que los usuarios corporativos y PYME se expandan a una TCAC del 5.51% para 2030, aprovechando parcelas industriales build-to-suit, acuerdos sale-leaseback y arrendamientos vinculados a sostenibilidad. El apetito institucional se profundiza mientras la Autoridad Monetaria de Singapur introduce un tope de apalancamiento uniforme del 50% y un umbral de cobertura de intereses de 1.5× para REITs, promoviendo estructuras de capital disciplinadas. La demanda empresarial, por tanto, respalda un mercado inmobiliario de Singapur cada vez más sofisticado.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Análisis Geográfico

La Región Central Principal (CCR) capturó el 42.2% de los ingresos del mercado inmobiliario de Singapur en 2024, reflejando la atracción duradera de Marina Bay, Orchard Road y los enclaves de lujo de Sentosa. Los alquileres de oficinas premium en Raffles Place y Marina Bay tocaron sus niveles más altos desde 2010, apoyados por inquilinos globales de finanzas y tecnología que valoran la certeza de gobernanza y el acceso a talento. El retail de lujo en Orchard Road se beneficia de los rediseños en curso amigables al peatón que crean sub-precintos experienciales y apoyan la recuperación de flujo peatonal. No obstante, los gravámenes residenciales más estrictos han enfriado las ventas de bungalows de alto precio, señalando que incluso los compradores ultra-adinerados ahora escudriñan los precios[3]Land Transport Authority, "Rail Expansion Projects," Land Transport Authority, lta.gov.sg.

El Resto de la Región Central está ganando impulso. Proyectos ferroviarios como la Línea de la Región Jurong y el potencial ramal Seletar reducirán los tiempos de viaje y mejorarán los enlaces de última milla para más de 400,000 hogares. Tengah, comercializada como la primera ciudad eco-inteligente, presenta enfriamiento centralizado y pruebas de transporte autónomo, reforzando las aspiraciones verdes y digitales de Singapur. El Greater Southern Waterfront de 2,000 acres fusionará ofertas residenciales, comerciales y recreativas, incentivando a las empresas a reubicarse y a los hogares a intercambiar proximidad por estilos de vida integrados.

Fuera de la Región Central, las áreas aprovechan la política industrial. Se espera que el Puerto Tuas completamente automatizado maneje 65 millones de TEUs anualmente para 2040, ancorando la absorción inmobiliaria logística y atrayendo actividad de vivienda de apoyo. El hub de cadena de suministro de USD 480 millones de PSA International y las inversiones en fabricación de semiconductores en Jurong ilustran la demanda liderada por manufactura. Como resultado, los estados suburbanos alrededor de corredores industriales están transicionando hacia municipios equilibrados, agregando profundidad al mercado inmobiliario de Singapur.

Panorama Competitivo

El mercado inmobiliario de Singapur está moderadamente concentrado. CapitaLand, City Developments Limited (CDL) y UOL Group combinan escala de banco de tierras con portafolios multipaís que distribuyen el riesgo. CapitaLand ha integrado servicios de enfriamiento habilitados por IoT en sus centros comerciales insignia y apunta a operaciones cero netas para 2050. CDL pilotea estructuras híbridas madera-concreto, reduciendo carbono incorporado y acortando ciclos de construcción. UOL invierte en construcción volumétrica prefabricada preacabada para acelerar entregas y reducir la congestión del sitio.

Los desarrolladores de segundo nivel se concentran en segmentos de nicho. Frasers Property se posiciona como socio de ciclo de vida, empaquetando unidades de vivienda para personas mayores, almacenes de cadena de frío y retail de vecindario. Far East Organization canaliza capital hacia activos de co-living y alojamiento estudiantil cerca de nodos MRT. Keppel Land se reenfoca en desarrollo de centros de datos, aprovechando el know-how de ingeniería de la empresa matriz para ofrecer edificios de colocación llave en mano con efectividad de uso de energía bajo 1.3.

PropTech y sostenibilidad están redefiniendo la ventaja. Las e-submissions CORENET X de la Autoridad de Construcción reducen los cronogramas regulatorios, beneficiando a empresas con sólidas capacidades BIM. La robótica para pintura y enyesado será obligatoria en la mitad de los sitios BTO desde 2025, elevando la productividad en 30%. Los desarrolladores que incorporan sensores inteligentes, mantenimiento predictivo y microrredes renovables logran mayor satisfacción del inquilino y comandar primas de alquiler, reforzando un ciclo virtuoso donde la preparación tecnológica da forma al liderazgo del mercado dentro del mercado inmobiliario de Singapur.

Líderes de la Industria Inmobiliaria de Singapur

-

CapitaLand

-

City Developments Limited

-

UOL Group Limited

-

Frasers Property Limited

-

GuocoLand Limited

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Junio 2025: El Gobierno de Singapur y el Regente de Johor Tunku Ismail ejecutaron un intercambio de tierras de 13 hectáreas cerca de Singapore Botanic Gardens, desbloqueando tierra de desarrollo premium valorada hasta USD 2.7 mil millones.

- Mayo 2025: CapitaLand Ascendas REIT adquirió dos propiedades de Singapur por USD 408 millones, expandiendo su huella logística y de oficinas domésticas.

- Marzo 2025: HDB anunció planes para liberar 50,000 pisos BTO para 2027 e introdujo clasificaciones actualizadas Standard, Plus y Prime.

- Febrero 2025: MAS lanzó un Programa de Desarrollo del Mercado de Valores de USD 3.7 mil millones para profundizar la liquidez de los valores inmobiliarios listados en Singapur.

Alcance del Informe del Mercado Inmobiliario de Singapur

El mercado inmobiliario se refiere a las ventas de servicios inmobiliarios por entidades (organizaciones, comerciantes únicos y sociedades) que alquilan, arriendan y permiten el uso de edificios y/o tierras. Un análisis completo de antecedentes del mercado inmobiliario en Singapur, incluyendo la evaluación de la economía y contribución de sectores en la economía, resumen del mercado, estimación del tamaño del mercado para segmentos clave y tendencias emergentes en los segmentos del mercado, dinámicas del mercado y tendencias geográficas, e impacto de COVID-19, está incluido en el informe.

El mercado inmobiliario de Singapur está segmentado por tipo (apartamentos, condominios, villas y otros) y valor (premium, lujo y asequible). El informe ofrece tamaño del mercado y pronósticos en valores (USD) para todos los segmentos anteriores.

| Residencial | Apartamentos y Condominios |

| Villas y Casas con Terreno | |

| Comercial | Oficina |

| Retail | |

| Logística | |

| Otros (bienes raíces industriales, bienes raíces de hospitalidad, etc.) |

| Ventas |

| Alquiler |

| Individuos / Hogares |

| Corporaciones y PYMES |

| Otros |

| Región Central Principal (CCR) |

| Resto de la Región Central (RCR) |

| Fuera de la Región Central (OCR) |

| Por Tipo de Propiedad | Residencial | Apartamentos y Condominios |

| Villas y Casas con Terreno | ||

| Comercial | Oficina | |

| Retail | ||

| Logística | ||

| Otros (bienes raíces industriales, bienes raíces de hospitalidad, etc.) | ||

| Por Modelo de Negocio | Ventas | |

| Alquiler | ||

| Por Usuario Final | Individuos / Hogares | |

| Corporaciones y PYMES | ||

| Otros | ||

| Por Región | Región Central Principal (CCR) | |

| Resto de la Región Central (RCR) | ||

| Fuera de la Región Central (OCR) | ||

Preguntas Clave Respondidas en el Informe

¿Cuál es el valor actual del mercado inmobiliario de Singapur?

El mercado inmobiliario de Singapur se valoró en USD 51.23 mil millones en 2024 y se proyecta que crezca a USD 67.22 mil millones para 2030.

¿Qué segmento de propiedad tiene la mayor participación?

Los activos residenciales dominaron con una participación del 53.1% en 2024, reflejando demanda sostenida de propietarios-ocupantes apoyada por programas gubernamentales de vivienda.

¿Qué región se espera que crezca más rápido?

Se pronostica que el Resto de la Región Central se expanda a una TCAC del 5.91% hasta 2030 debido a nuevas líneas MRT, estados eco-inteligentes y el proyecto Greater Southern Waterfront.

¿Cómo están afectando las medidas de enfriamiento al mercado?

Los aumentos del Impuesto Adicional de Sello del Comprador y topes más bajos de préstamo-a-valor han ralentizado la actividad especulativa, con el crecimiento de precios de reventa HDB moderándose al 1.6% a principios de 2025 mientras preserva la estabilidad subyacente.

¿Por qué los alquileres están subiendo más rápido que las ventas?

Mayores impuestos de sello, flujos de expatriados móviles y preferencias de estilo de vida flexible están dirigiendo a muchos ocupantes hacia el arrendamiento, impulsando una TCAC proyectada del 5.27% en el segmento de alquiler hasta 2030.

¿Cómo se están diferenciando los desarrolladores en un panorama competitivo?

Las empresas líderes invierten en PropTech, prefabricación y diseños de edificios cero netos para reducir costos, acelerar proyectos y cumplir con los estándares Green Mark 2021, asegurando así inquilinos premium y capital de inversión.

Última actualización de la página el: