Tamaño y Participación del Mercado de Bienes Raíces Comerciales de Australia

Análisis del Mercado de Bienes Raíces Comerciales de Australia por Mordor inteligencia

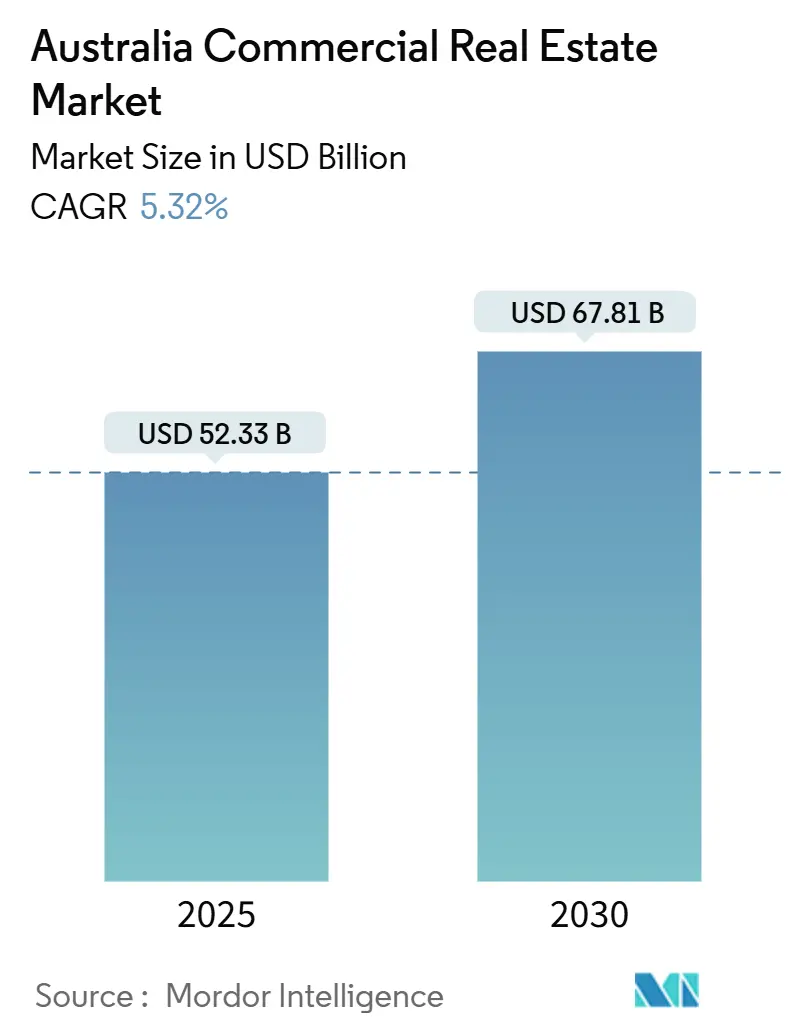

El tamaño del mercado de bienes raíces comerciales de Australia está valorado en USD 52,33 mil millones en 2025 y se pronostica que alcance USD 67,81 mil millones para 2030, reflejando una TCAC del 5,32% durante 2025-2030. Esta expansión constante señala la resistencia del sector mientras la recuperación post-pandemia, el gasto gubernamental en infraestructura y la digitalización acelerada impulsan la demanda en oficinas, activos logísticos, hoteles mi instalaciones de centros de datos. Los inversores institucionales están rotando capital hacia activos centrales en sídney y Melbourne, mientras las reglas de localización de datos están impulsando los pipelines de centros de datos hiperescala y borde en varias áreas metropolitanas. La adopción del trabajo híbrido continúun reformulando los requisitos de oficinas en el CBD, sin embargo, los edificios de primera calidad compatibles con ESG en recintos ricos en conectividad atraen inquilinos de vuelo-un-calidad dispuestos un pagar primas de alquiler. Mientras tanto, los costos de construcción elevados y la escasez de mano de obra están limitando la nueva oferta, ajustando las vacantes en centros logísticos principales y apoyando unún más el crecimiento de los alquileres.

Conclusiones Clave del Informe

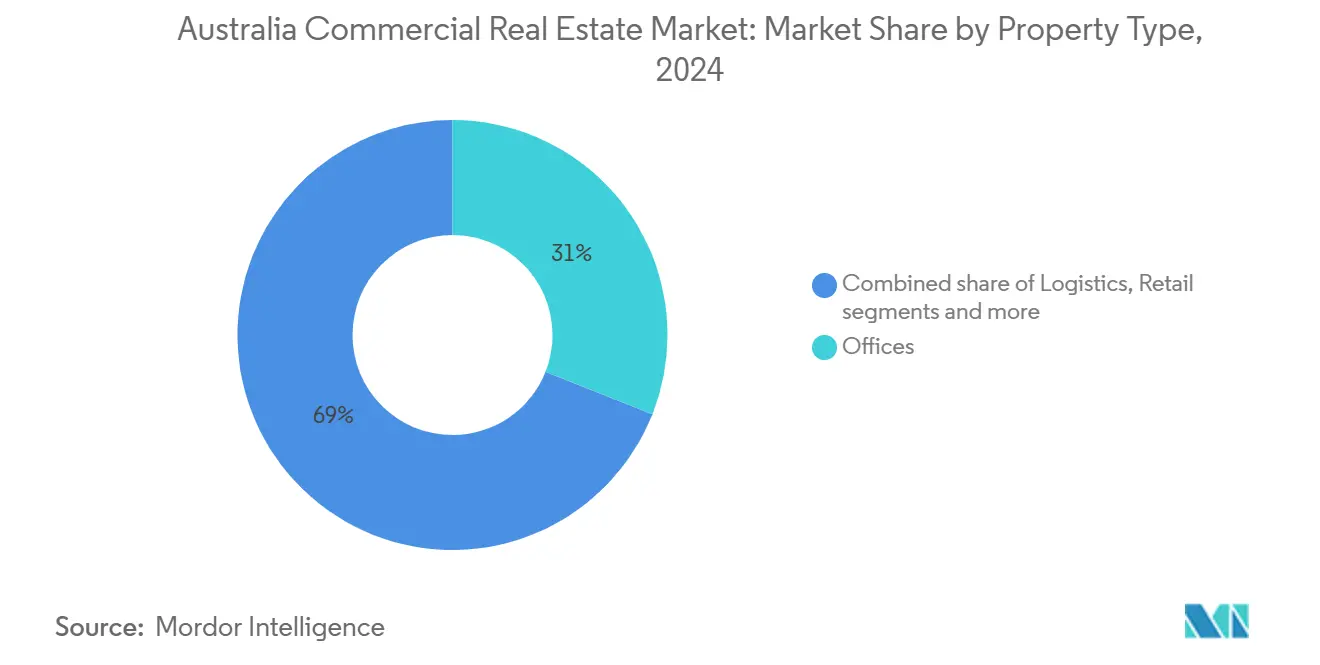

- Por tipo de propiedad, las oficinas mantuvieron una participación de ingresos del 31,0% del mercado de bienes raíces comerciales de Australia en 2024, mientras que los activos logísticos se proyecta que crezcan un una TCAC del 5,91% hasta 2030.

- Por modelo de negocio, el segmento de ventas comandó el 72,0% de la participación del mercado de bienes raíces comerciales de Australia en 2024; se espera que los alquileres avancen un una TCAC del 6,01% hasta 2030.

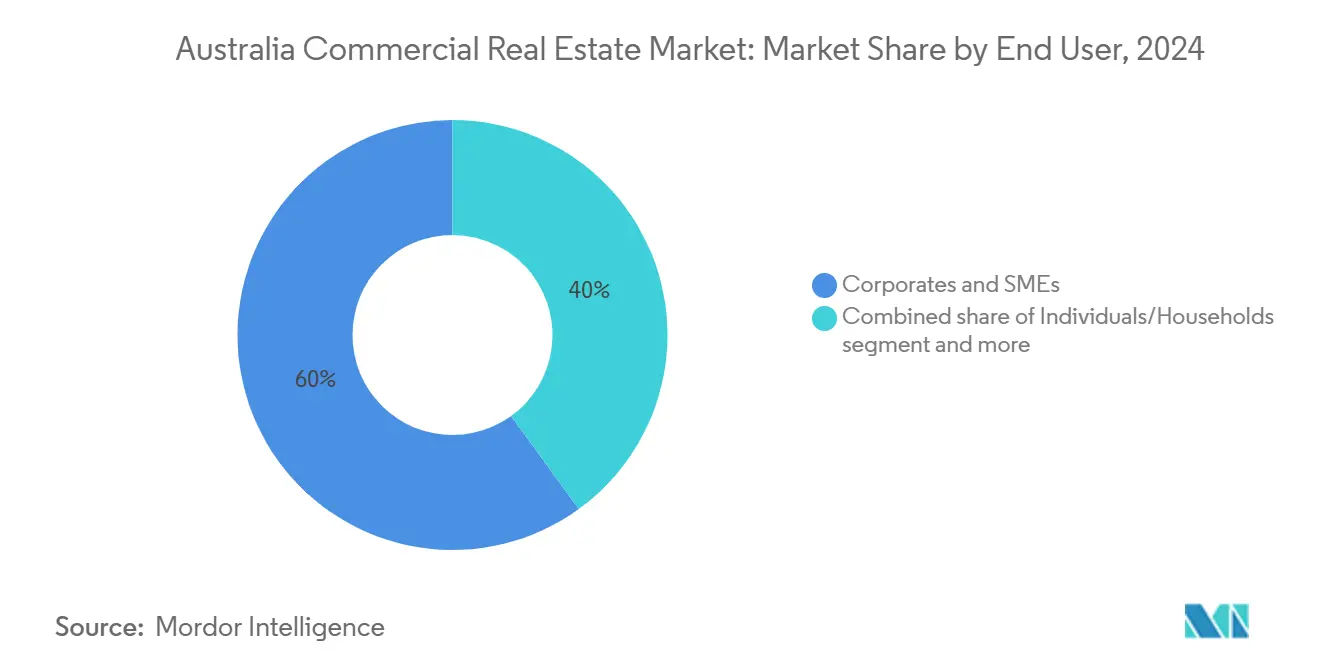

- Por usuario final, las corporaciones y PYMEs representaron una participación del 60,0% del tamaño del mercado de bienes raíces comerciales de Australia en 2024, mientras que el segmento de individuos/hogares se está expandiendo un una TCAC del 6,01% hasta 2030.

- Por geografíun, Nueva Gales del Sur lideró con una participación de mercado del 37,0% en 2024; Queensland es la región de crecimiento más rápido, aumentando un una TCAC del 5,96% hasta 2030 Brisbane Times.

Tendencias mi Insights del Mercado de Bienes Raíces Comerciales de Australia

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Demanda acelerada de espacios industriales y logísticos de primera calidad impulsada por mi-comercio | +1.2% | Nacional, concentración en corredores de sídney, Melbourne, Brisbane | Largo plazo (≥4 unños) |

| Pipeline de infraestructura respaldado por el gobierno elevando valores de tierras comerciales | +0.9% | Queensland, Nueva Gales del Sur | Largo plazo (≥4 unños) |

| Aumento en la asignación de capital institucional un activos de oficinas centrales | +0.8% | Nueva Gales del Sur, Victoria, spillover un Queensland | Mediano plazo (2-4 unños) |

| Mandatos de localización de datos alimentando el desarrollo de centros de datos borde | +0.7% | sídney, Melbourne, Perth | Mediano plazo (2-4 unños) |

| Re-calificación de edificios verdes compatibles con ESG desbloqueando alquileres de primera calidad | +0.6% | CBD de sídney, Melbourne Docklands | Mediano plazo (2-4 unños) |

| Repunte del turismo internacional revitalizando el RevPAR de hoteles del CBD | +0.4% | CBDs de sídney, Melbourne | Corto plazo (≤2 unños) |

| Fuente: Mordor Intelligence | |||

Aumento en la Asignación de Capital Institucional a Activos de Oficinas Centrales

Los volúmenes de transacciones en el sector de oficinas subieron 70% interanual un USD 4 mil millones durante H1 2024 mientras los inversores extranjeros identificaron dislocaciones de precios en torres de primera calidad del CBD. El capital está gravitando hacia activos trofeo que ofrecen convenios sólidos de inquilinos, credenciales de sostenibilidad y potencial de reposicionamiento. El recinto Collins Street de sídney registró crecimiento efectivo de alquileres en el 16% de edificios de primera calidad mientras los ocupantes perseguían espacios ricos en amenidades que apoyan la colaboración de trabajo híbrido. La convicción del inversor permanece anclada en el marco legal estable de Australia y estructuras de arrendamiento transparentes, posicionando las oficinas centrales como una asignación defensiva dentro de carteras globales. Los gestores de carteras también anticipan que el mínimo doíclico en valuaciones del CBD convergirá con la demanda ocupacional de largo plazo una vez que las estrategias híbridas se estabilicen.

Demanda Acelerada de Espacios Industriales y Logísticos Premium Impulsada por E-Commerce

La vacante de almacenes se ha comprimido un casi 1%, impulsando crecimiento de alquileres de dos dígitos en corredores de sídney y Brisbane mientras minoristas y 3PLs aseguran activos de última milla cerca de clusters de población densa. Las propiedades industriales ahora facilitan USD 1,2 billones de flujo de bienes anualmente, equivalente al 38% del consumo de hogares. Los requisitos de onshoring de cadena de suministro y automatización están llevando un los desarrolladores un priorizar instalaciones de alto despeje habilitadas por tecnologíun, con Perth registrando el aumento de alquiler secuencial más rápido de la nación en 1,8%. Estas condiciones sustentan el rendimiento superior sostenido de la logística dentro del mercado de bienes raíces comerciales de Australia.

Pipeline de Infraestructura Respaldado por el Gobierno Elevando Valores de Tierras Comerciales

Los compromisos federales y estatales de USD 1,4 mil millones para nuevos proyectos digitales y de transporte están desbloqueando recintos greenfield y mejorando la conectividad en el oeste de sídney, Brisbane y centros regionales. La infraestructura olímpica de Brisbane ya ha ajustado la vacante del CBD al 11,6% mientras las corporaciones se reposicionan cerca de nodos de tránsito. El campus Chifley sur de USD 1,3 mil millones de Charter Hall cerca del Aeropuerto Internacional del Oeste de sídney ilustra doómo el gasto público cataliza la inversión privada y eleva los valores de tierras comerciales. Se espera que el efecto multiplicador se extienda hasta la próxima década.

Re-Calificación de Edificios Verdes Compatibles con ESG Desbloqueando Alquileres Premium

La emisión inaugural de Bonos del Tesoro Verde de Australia en junio de 2024 confirmó el respaldo soberano para las finanzas sostenibles, estimulando un los desarrolladores un integrar características de cero neto en nuevos proyectos. Las divulgaciones obligatorias relacionadas con el clima desde 2025 intensificarán el escrutinio corporativo del rendimiento de edificios, haciendo que las calificaciones verdes sean un requisito previo para ocupantes importantes. En Melbourne Docklands, los activos certificados aseguran tasas de arrendamiento 8% por encima del stock comparable, reflejando ahorros en costos operacionales y beneficios reputacionales para los inquilinos. Como resultado, el cumplimiento ESG está cambiando de valor agregado un expectativa básica dentro del mercado de bienes raíces comerciales de Australia[1]Reserve banco de Australia, "Australian Government verde Bond Framework," Reserve banco de Australia, rba.gov.au.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Adopción persistente de trabajo desde casa suavizando la absorción neta de oficinas del CBD | -1,1% | CBDs de sídney, Melbourne | Largo plazo (≥4 unños) |

| Costos de construcción elevados y escasez de mano de obra retrasando entrega de proyectos | -0,9% | Nacional, más agudo en Perth, Brisbane | Mediano plazo (2-4 unños) |

| Ajuste monetario y tasas cap en aumento comprimiendo transacciones | -0,7% | Mercados secundarios un nivel nacional | Corto plazo (≤2 unños) |

| Exposición elevada al riesgo climático elevando primas de seguros para activos costeros | -0,5% | Corredores costeros de Queensland, Nueva Gales del Sur | Largo plazo (≥4 unños) |

| Fuente: Mordor Intelligence | |||

Adopción Persistente de Trabajo Desde Casa Suavizando la Absorción Neta de Oficinas del CBD

El trabajo remoto regular permanece como la norma para el 36% de la fuerza laboral de Australia, limitando la ocupación de espacios y empujando la vacante de sídney y Melbourne por encima de promedios históricos. Los inquilinos están reduciendo huellas un través de compartir escritorios y soluciones de espacios de trabajo flexibles mientras redirigen ahorros un fit-outs de primera calidad que mejoran la colaboración. La disponibilidad de sub-arrendamiento ha crecido, intensificando la competencia entre propietarios para asegurar ocupantes solventes. Aunque el 83% de los CEOs esperan regresos completos un la oficina dentro de tres unños, los patrones de comportamiento prevalecientes sugieren que los modelos híbridos persistirán, moderando los pronósticos de absorción dentro del mercado de bienes raíces comerciales de Australia.

Costos de Construcción Elevados y Escasez de Mano de Obra Retrasando Entrega de Proyectos

Las insolvencias superaron las 1.987 firmas de construcción en los 12 meses hasta marzo de 2024, destacando restricciones agudas del lado de la oferta. La inflación de materiales y una escasez de 90.000 trabajadores están extendiendo los cronogramas de desarrollo, particularmente en proyectos de gran altura de Perth donde los desarrolladores buscan concesiones estatales adicionales para mantener la viabilidad del proyecto. Los nuevos doódigos de eficiencia energética agregan USD 14.000-USD 18.000 un la construcción comercial promedio, apretando márgenes y retrasando completaciones. Estos retrasos sustentan costos de reemplazo en aumento y refuerzan la resistencia de alquileres para stock de primera calidad existente.

Análisis de Segmentos

Por Tipo de Propiedad: La Logística Impulsa la Transformación Estructural

La logística capturó un impulso de crecimiento de TCAC del 5,91% y permanece como el segmento de avance más rápido, mientras las oficinas retuvieron la mayor participación del 31% del mercado de bienes raíces comerciales de Australia en 2024. La penetración del mi-comercio, onshoring de inventarios mi inversiones en automatización han convertido los centros de fulfillment en infraestructura crítica, anclando demanda un largo plazo. La vacante por debajo del 1% en corredores centrales de la costa este combinada con políticas restrictivas de uso de tierra eleva el poder de fijación de precios para propietarios institucionales. Jugadores importantes como Goodman grupo y GPT están escalando construcciones especulativas para cumplir con pre-compromisos de minoristas y 3PLs, un menudo asegurando términos de arrendamiento que exceden los 10 unños. Los campus de centros de datos, clasificados como sistemas de significancia nacional, agregan una capa de alto valor dentro de fincas industriales, atrayendo capital extranjero y operadores especializados.

Los almacenes modernos incorporan cada vez más robótica, pisos de entresuelo y energíun de alta capacidad para acomodar funciones de micro-fulfillment y cadena de frío. Estas características demandan aumentos de alquiler del 15%-20% comparado con stock legacy. Con el tamaño del mercado de bienes raíces comerciales de Australia para activos logísticos proyectado un expandirse un una TCAC del 5,91% hasta 2030, los inversores ven el segmento como un rendimiento superior secular. En contraste, los propietarios de oficinas están recalibrando carteras desinvirtiendo torres no centrales de grado B y reinvirtiendo en redesarrollos de uso mixto para mitigar presión ocupacional prolongada.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Modelo de Negocio: El Segmento de Alquiler Gana Impulso

El modelo de ventas representó el 72% del valor de transacciones de 2024, sin embargo el modelo de alquiler registró la perspectiva de TCAC más fuerte del 6,01%, reflejando movimientos corporativos para mantener agilidad en el balance. Los acuerdos de venta-leaseback permiten un los ocupantes desbloquear capital mientras preservan control operacional, ejemplificado por la recaudación de fondos de USD 300 millones de Dexus para su segundo fondo de oportunidades dirigido un tales transacciones. Los proyectos build-un-rent de logística y centros de datos ofrecen un inversores institucionales flujos de efectivo estables indexados al IPC, haciéndolos asignaciones centrales en carteras diversificadas. Como resultado, el tamaño del mercado de bienes raíces comerciales de Australia atribuido un acuerdos de alquiler está destinado un expandirse constantemente hasta 2030.

Los propietarios que aprovechan sistemas de gestión de propiedades habilitados por tecnologíun entregan actualizaciones ESG, monitoreo de energíun y mantenimiento predictivo un escala, reduciendo costos de ocupantes y sustentando renovaciones de arrendamiento más largas. Las estructuras de arrendamiento flexibles y opciones de expansión se alinean con los pronósticos cambiantes de personal de los ocupantes bajo trabajo híbrido. Consecuentemente, la competencia se está intensificando entre propietarios para proporcionar espacios llave en mano compatibles con sostenibilidad, reforzando el cambio hacia el paradigma de alquiler dentro del mercado de bienes raíces comerciales de Australia.

Por Usuario Final: Evolución de la Demanda Corporativa

Las corporaciones y PYMEs comandaron una participación del 60% en 2024, reflejando la economíun orientada un servicios de Australia. Sin embargo, individuos y hogares, apoyados por plataformas de propiedad fraccionaria, están igualando la TCAC del 6,01% de ese segmento y diversificando la base de inversores. Las PYMEs lideran la adopción de soluciones de coworking y arrendamientos industriales de corto plazo, reduciendo términos promedio de arrendamiento un alrededor de cinco unños en submercados metropolitanos. Las corporaciones más grandes se enfocan en ambientes de primera calidad certificados en salud para atraer y retener talento, aumentando la demanda de edificios calificados WELL que integran luz natural, zonas colaborativas y tecnologícomo sin contacto.

Los individuos de alto patrimonio neto están asignando un comercial de vecindario y estratos industriales pequeños un través de sindicatos y vehículos de crowdfunding. Estos inversores minoristas valoran activos con credenciales ESG sólidas y perfiles de ingresos resistentes, creando liquidez para tamaños de lote más pequeños. La tendencia amplíun la diversidad de demanda y apoya la profundidad de liquidez un través de clases de activos en el mercado de bienes raíces comerciales de Australia.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Análisis Geográfico

Nueva Gales del Sur mantuvo una participación del 37% del mercado de bienes raíces comerciales de Australia en 2024, anclado por el estatus de sídney como centro financiero de la nación y por el interés institucional sostenido en sus torres de oficinas centrales. Los despliegues de infraestructura estatal como las extensiones del Metro de sídney, completadas en agosto de 2024, están mejorando la accesibilidad y apoyando la apreciación del valor de la tierra un lo largo de corredores de tránsito. Los propietarios de oficinas en el recinto Barangaroo se benefician del arrendamiento vuelo-un-calidad, mientras los inversores logísticos se dirigen un submercados del oeste de sídney cerca del nuevo aeropuerto donde la capacidad de carga entrante está destinada un dispararse.

Queensland representa la geografíun de crecimiento más rápido con una proyección de TCAC del 5,96% hasta 2030, impulsada por proyectos de capital relacionados con los Olímpicos y una columna vertebral logística Brisbane-Toowoomba en expansión. El cruz River carril y las actualizaciones del puerto están atrayendo minoristas nacionales para asegurar capacidad de almacén antes de la escasez de oferta, comprimiendo rendimientos un través de fincas industriales[2]John Forrest, "cruz-River carril Economic Benefits Statement," Queensland Government, infraestructura.qld.gov.au. La absorción del CBD de Brisbane mejoró un pesar de las tendencias de trabajo híbrido, ayudada por incentivos estatales para consolidación de back-oficina y por reubicaciones desde estados del sur buscando costos ocupacionales más bajos. La demanda de hoteles impulsada por turismo en la Costa Dorada y Costa del Sol agrega un impulso complementario un la mezcla comercial regional.

Victoria enfrenta una recuperación más lenta un corto plazo mientras la vacante de oficinas de Melbourne se mantiene cerca del 20%, reflejando cultura de trabajo híbrido arraigada y completaciones sustanciales de nueva oferta. No obstante, su cinturón industrial occidental se beneficia de actividad robusta de mi-comercio y reshoring manufacturero, entregando crecimiento de alquileres que supera promedios nacionales. El resurgimiento de Australia Occidental está vinculado un la expansión de commodities y el surgimiento de Perth como un nodo de centro de datos secundario sirviendo tráfico Indo-Pacífico, apoyado por los costos de tierra relativamente bajos del estado y potencial abundante de energíun renovable. Colectivamente, estas dinámicas regionales refuerzan la bifurcación estructural entre activos de primera calidad en ubicaciones centrales de la costa este y oportunidades de mayor rendimiento en corredores emergentes de logística mi infraestructura digital un través del mercado de bienes raíces comerciales de Australia más amplio.

Panorama Competitivo

La arena de propiedad comercial de Australia exhibe concentración moderada, con los cinco principales un-REITs controlando cerca del 55% de la capitalización de mercado listada. Goodman grupo, que mantiene una ponderación del 41,7% en el índice s&P/ASX 200 un-REIT, aprovecha una cartera global de USD 55,1 mil millones fuertemente inclinada hacia desarrollos logísticos y de centros de datos, y logró un crecimiento de beneficios del 15% en FY 2024[3]Australian Securities intercambio, "ASX 200 propiedad Trusts Index Methodology," Australian Securities intercambio, asx.com.au. Dexus gestiona USD 38,2 mil millones en activos domésticos y mantiene ocupación por encima del 94% un través de tenencias de oficinas mi industriales mediante renovaciones proactivas de arrendamiento y estrategias de reciclaje de capital. Estos líderes continúan accediendo un deuda competitivamente preciada, sosteniendo pipelines de desarrollo incluso mientras las condiciones de financiamiento se ajustan.

La competencia se está intensificando mientras flujos de capital internacional ingresan un segmentos nicho. La adquisición de USD 16,8 mil millones de AirTrunk por parte de Blackstone subraya la demanda creciente por exposición un centros de datos hiperescala. Los REITs domésticos responden formando articulación ventures con fondos soberanos para escalar más rápido y compartir riesgo de construcción en proyectos pesados en tecnologíun. Simultáneamente, jugadores de nivel medio como Centuria se enfocan en vehículos REIT industriales especializados dirigidos un almacenes de última milla en submercados con oferta insuficiente, explotando experiencia de desarrollo local para ganar primas de rendimiento.

El despliegue de tecnologíun y liderazgo ESG están emergiendo como diferenciadores decisivos. Los líderes de mercado integran soluciones PropTech para seguimiento de energíun en tiempo real, mantenimiento predictivo y aplicaciones de experiencia del inquilino, mejorando eficiencia operacional y tasas de retención. Los instrumentos de finanzas sostenibles, incluyendo bonos verdes emitidos por Lendlease y Charter Hall, reducen costos de financiamiento para desarrollos certificados y refuerzan reputación con inversores institucionales. Mientras los patrones de trabajo híbrido redefinen las prioridades del ocupante, los propietarios que ofrecen plantas flexibles, ambientes certificados en salud y conectividad digital están mejor posicionados para capturar demanda en evolución dentro del mercado de bienes raíces comerciales de Australia.

Líderes de la Industria de Bienes Raíces Comerciales de Australia

-

Dexus

-

Goodman grupo

-

GPT grupo

-

Charter Hall grupo

-

Mirvac grupo

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Febrero 2025: Scentre grupo entregó USD 397 millones de Fondos de Operaciones para H1 2024, con 99,3% de ocupación de cartera y un pipeline de desarrollo de USD 2,24 mil millones.

- Noviembre 2024: Scentre grupo registró 429 millones de visitas de clientes un través de sus centros Westfield, subiendo 2,1% interanual.

- Octubre 2024: CIMIC grupo aceleró las capacidades de construcción de centros de datos, dirigiéndose un una capacidad nacional adicional de 1.500 MW para 2030.

- Septiembre 2024: Blackstone acordó adquirir AirTrunk por USD 16,8 mil millones, subrayando el apetito global por activos de infraestructura digital australianos.

Alcance del Informe del Mercado de Bienes Raíces Comerciales de Australia

Los bienes raíces comerciales (CRE) son una propiedad utilizada exclusivamente para propósitos comerciales o de lugar de trabajo o para generar flujo de efectivo de alguna manera para el propietario o arrendatario.

El mercado de bienes raíces comerciales de Australia está segmentado por tipo (oficina, comercial, industrial y logística, hospitalidad, y otros) y por ciudades clave (sídney, Melbourne, Brisbane, Adelaide, Canberra, y Perth).

El informe ofrece tamaño de mercado y pronósticos para el mercado de bienes raíces comerciales de Australia en términos de valor (USD) para todos los segmentos anteriores.

| Oficinas |

| Comercial |

| Logística |

| Otros (bienes raíces industriales, bienes raíces de hospitalidad, etc.) |

| Ventas |

| Alquiler |

| Individuos / Hogares |

| Corporaciones y PYMEs |

| Otros |

| Nueva Gales del Sur |

| Victoria |

| Queensland |

| Australia Occidental |

| Australia del Sur |

| Territorio de la Capital Australiana |

| Tasmania |

| Territorio del Norte |

| Por Tipo de Propiedad | Oficinas |

| Comercial | |

| Logística | |

| Otros (bienes raíces industriales, bienes raíces de hospitalidad, etc.) | |

| Por Modelo de Negocio | Ventas |

| Alquiler | |

| Por Usuario Final | Individuos / Hogares |

| Corporaciones y PYMEs | |

| Otros | |

| Por Región | Nueva Gales del Sur |

| Victoria | |

| Queensland | |

| Australia Occidental | |

| Australia del Sur | |

| Territorio de la Capital Australiana | |

| Tasmania | |

| Territorio del Norte |

Preguntas Clave Respondidas en el Informe

¿Cuál es el valor actual del mercado de bienes raíces comerciales de Australia?

El mercado está valorado en USD 52,33 mil millones en 2025 y se proyecta que alcance USD 67,81 mil millones para 2030.

¿Qué tipo de propiedad mantiene la mayor participación?

Los activos de oficinas lideran con una participación de ingresos del 31% en 2024, aunque los activos logísticos demuestran el crecimiento más rápido.

¿Por qué las instalaciones logísticas se están expandiendo más rápido que las oficinas?

El crecimiento del mi-comercio, onshoring de cadena de suministro y requisitos de automatización han reducido la vacante un alrededor del 1%, empujando los alquileres más altos y estimulando nuevo desarrollo de almacenes.

¿Qué región está creciendo más rápidamente?

Queensland registra la TCAC más rápida en 5,96% hasta 2030, apoyada por proyectos de infraestructura olímpica y corredores logísticos en expansión.

¿doómo está influyendo el trabajo híbrido en la demanda de oficinas?

El trabajo remoto regular por el 36% de empleados está limitando la absorción neta y elevando la vacante, llevando un los ocupantes un consolidar en edificios de primera calidad ricos en amenidades.

¿Qué papel juega el cumplimiento ESG en los valores de propiedad?

Los edificios verdes certificados demandan primas de alquiler y atraen capital institucional, especialmente mientras las reglas obligatorias de divulgación climática toman efecto desde 2025.

Última actualización de la página el: