Tamaño y Participación del Mercado de Dispositivos de Agregación Plaquetaria

Análisis del Mercado de Dispositivos de Agregación Plaquetaria por Mordor Intelligence

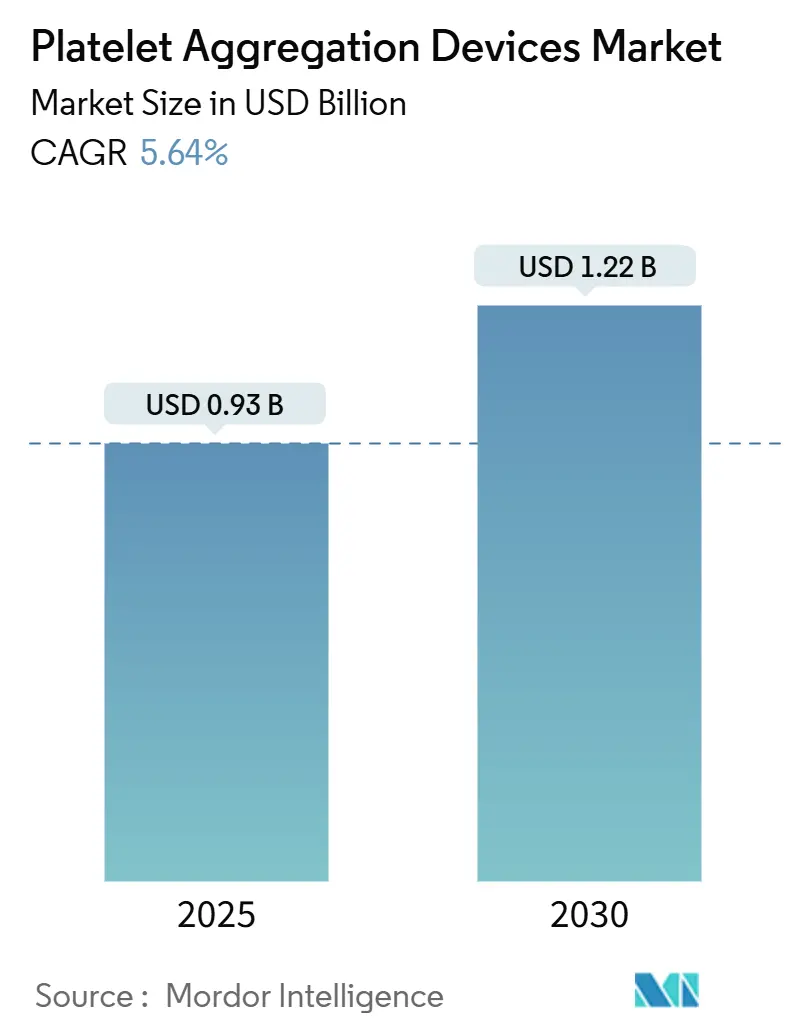

El tamaño del mercado de agregómetros plaquetarios alcanzó USD 928 millones en 2025 y se proyecta que alcance USD 1,22 mil millones en 2030, registrando una TCAC del 5,64% durante el período. La demanda robusta se origina en poblaciones envejecidas, la mayor propagación de enfermedades cardiovasculares, y la adopción más rápida de pruebas de hemostasia en el punto de atención. La innovación continua en microfluídica, inteligencia artificial, y tecnologías de múltiples electrodos mantiene el mercado en una trayectoria ascendente mientras hospitales y laboratorios modernizan sus flujos de trabajo de coagulación. Los sistemas de salud también están implementando programas de terapia antiplaquetaria personalizada que requieren verificaciones regulares de la función plaquetaria, mientras que los ensayos clínicos descentralizados agregan nuevos casos de uso para analizadores portátiles. Las crecientes presiones de costos impulsan a los proveedores a ofrecer plataformas integradas y contratos de servicio a largo plazo, pero el fuerte apoyo de reembolso en países de altos ingresos y los crecientes presupuestos gubernamentales de salud en Asia-Pacífico amortiguan el impacto de la sensibilidad al precio.

Conclusiones Clave del Informe

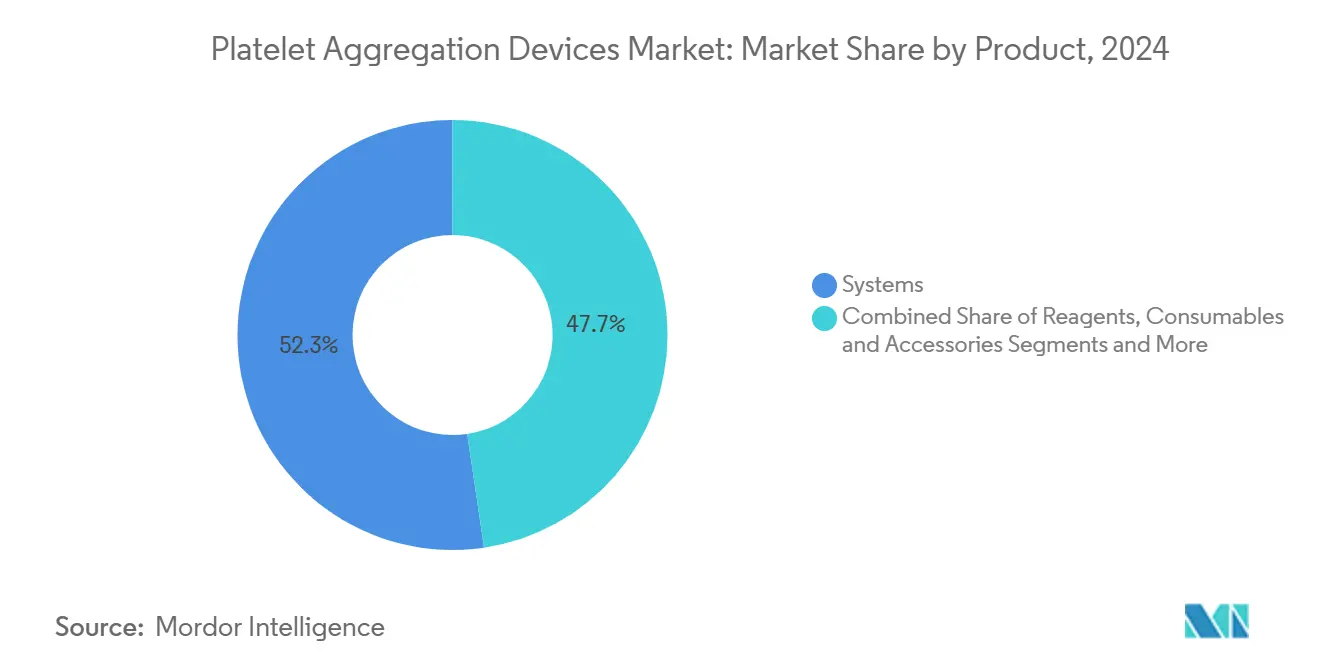

- Por categoría de producto, los sistemas mantuvieron el 52,34% de la participación del mercado de agregómetros plaquetarios en 2024; las plataformas microfluídicas/basadas en chips están previstas para expandirse a una TCAC del 9,23% hasta 2030.

- Por tecnología, la agregometría de transmisión de luz comandó el 37,65% de participación del tamaño del mercado de agregómetros plaquetarios en 2024, mientras que los sistemas de múltiples electrodos registran la TCAC proyectada más alta del 9,44% hasta 2030.

- Por tipo de muestra, el plasma rico en plaquetas representó el 60,43% de participación del tamaño del mercado de agregómetros plaquetarios en 2024, mientras que los métodos de sangre completa se proyectan crecer a una TCAC del 8,45% hasta 2030.

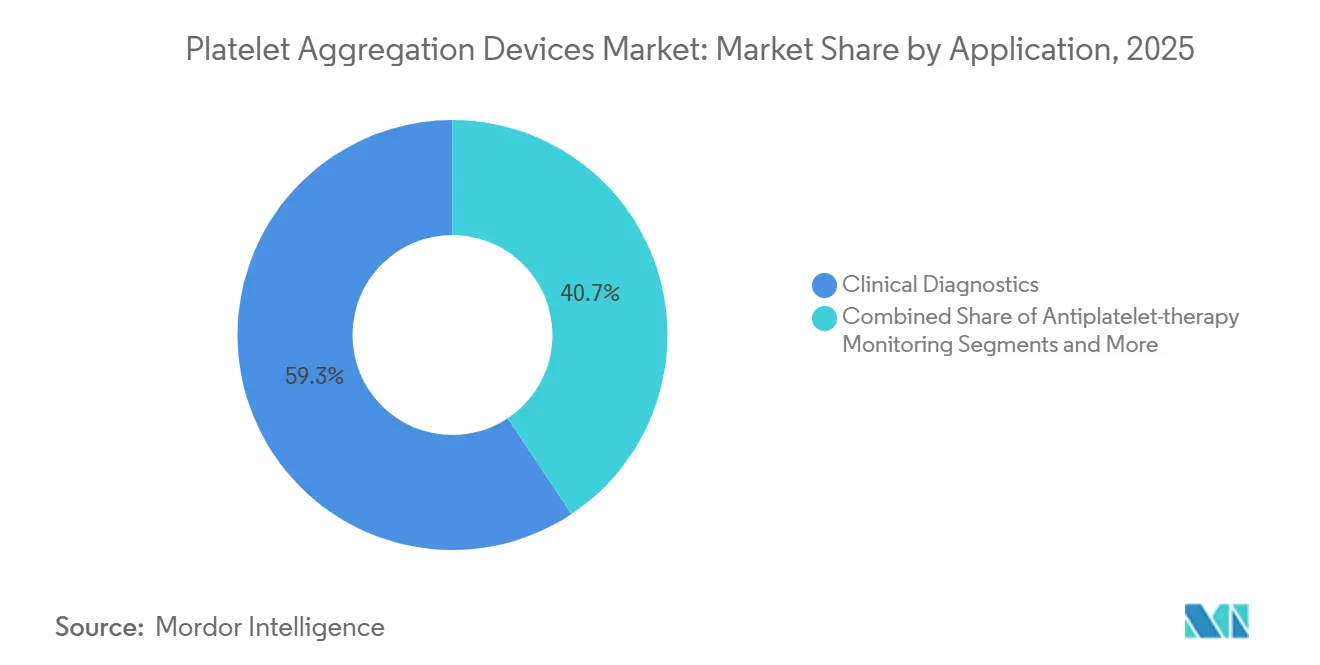

- Por aplicación, los diagnósticos clínicos capturaron el 59,34% de participación del tamaño del mercado de agregómetros plaquetarios en 2024 y avanza a una TCAC del 5,64% hasta 2030; el desarrollo de fármacos y toxicología permanece como la aplicación de crecimiento más rápido al 8,78% durante el mismo período.

- Por usuario final, los hospitales mantuvieron el 44,56% de la participación del mercado de agregómetros plaquetarios en 2024, mientras que los entornos de punto de atención están posicionados para avanzar a una TCAC del 9,12% hasta 2030.

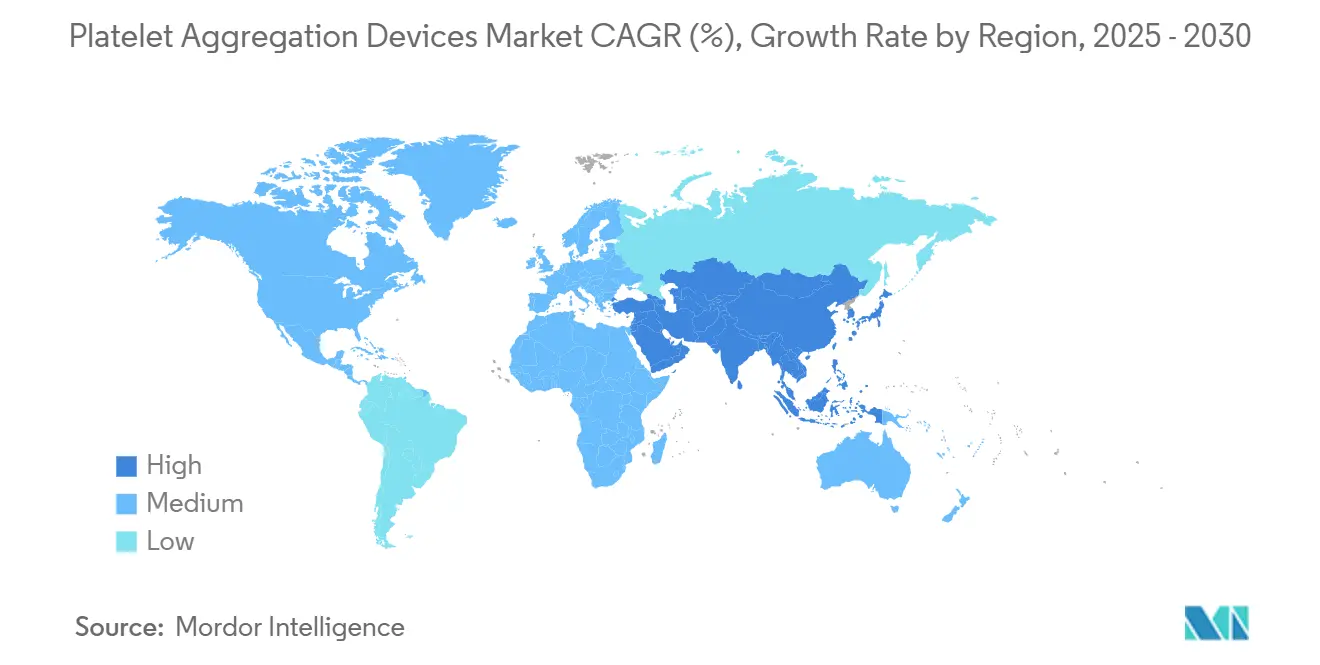

- Por geografía, América del Norte lideró con el 34,41% de participación de ingresos en 2024; Asia-Pacífico se proyecta registrar una TCAC del 7,62% hasta 2030.

Tendencias e Información del Mercado Global de Dispositivos de Agregación Plaquetaria

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Incidencia Creciente de Trastornos Cardiovasculares y Hematológicos | +1.2% | Global, con concentración en América del Norte y Europa | Largo plazo (≥ 4 años) |

| Población Geriátrica Creciente y Procedimientos Quirúrgicos | +0.9% | Global, más fuerte en APAC y América del Norte | Largo plazo (≥ 4 años) |

| Avances Tecnológicos en Agregómetros Plaquetarios | +0.8% | América del Norte y UE liderando, adopción en APAC | Mediano plazo (2-4 años) |

| Terapia Antiplaquetaria Personalizada Impulsando Pruebas POC | +0.7% | Global, adopción temprana en mercados desarrollados | Mediano plazo (2-4 años) |

| Necesidades de Farmacovigilancia en Terapias Celulares/Génicas | +0.5% | Enfoque regulatorio en América del Norte y UE | Corto plazo (≤ 2 años) |

| Ensayos Descentralizados Adoptando Dispositivos Portátiles | +0.3% | Global, con apoyo regulatorio en EE.UU. y UE | Corto plazo (≤ 2 años) |

| Fuente: Mordor Intelligence | |||

Incidencia Creciente de Trastornos Cardiovasculares y Hematológicos

La prevalencia de enfermedades cardiovasculares continúa aumentando, impulsando a los hospitales a incrementar los volúmenes de pruebas plaquetarias de rutina. La American Heart Association proyecta que las tasas de hipertensión aumenten al 61% y la diabetes al 26,8% para 2050, tendencias que impulsan la utilización a largo plazo de analizadores plaquetarios.[1]American Heart Association, "Heart Disease and Stroke Statistics-2024 Update: A Report From the American Heart Association," Circulation, ahajournals.org Los equipos clínicos también observan altas tasas de disfunción plaquetaria en terapias hematológicas como CAR-T, agregando necesidades de pruebas complejas a los departamentos de oncología. Estas cargas de enfermedad convergentes intensifican la demanda en todo el mercado de agregómetros plaquetarios.

Población Geriátrica Creciente y Procedimientos Quirúrgicos

Los pacientes mayores se someten a más intervenciones quirúrgicas y presentan mayor riesgo de sangrado, por lo que los equipos perioperatorios dependen de evaluaciones plaquetarias rápidas para guiar las decisiones de transfusión. Los estudios muestran que el 73,5% de los pacientes cardíacos monitoreados con plataformas de punto de atención requirieron ajustes dentro de los 10 días posteriores a la cirugía.[2]A. Smith et al., "Remote Monitoring of CAR-T Cell Treated Patients," HemaSphere, journals.lww.comA medida que las técnicas mínimamente invasivas se extienden, las clínicas favorecen analizadores compactos que entregan resultados en minutos, fortaleciendo la adopción en todo el mercado de agregómetros plaquetarios.

Avances Tecnológicos en Agregómetros Plaquetarios

Los chips microfluídicos ahora procesan muestras de sangre completa de 250 µL en menos de 10 minutos mientras igualan la precisión del estándar de oro, reduciendo los pasos pre-analíticos y las necesidades de personal.[3]J. Doe et al., "MICELI Prototype Platelet Aggregometer," International Journal of Molecular Sciences, mdpi.com Los sistemas de múltiples electrodos evalúan varios agonistas simultáneamente, y las herramientas de aprendizaje automático integradas logran un AUC de 0,79 para la predicción de trombosis comparado con 0,61 para la puntuación tradicional.[4]R. Brown, "Artificial Intelligence in Thrombosis: Transformative Potential and Emerging Challenges," Thrombosis Journal, thrombosisjournal.com Estos avances estimulan la demanda de reemplazo para instrumentos heredados y apoyan el crecimiento consistente del mercado de agregómetros plaquetarios.

Terapia Antiplaquetaria Personalizada Impulsando Pruebas POC

La respuesta variable a medicamentos presiona a los clínicos a verificar la inhibición plaquetaria antes y después de los procedimientos. Los analizadores de punto de atención por lo tanto permiten el ajuste de terapia en tiempo real y la toma de decisiones de emergencia más rápida. Los diagnósticos complementarios, incluyendo el ensayo INNOVANCE Antithrombin, establecen precedentes regulatorios claros para el manejo individualizado de hemostasia y fortalecen el caso de negocio para plataformas portátiles.

Análisis de Impacto de Limitaciones

| Limitación | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Alto Costo de Sistemas y Reactivos; Brecha de Habilidades | -0.8% | Global, particularmente afectando mercados emergentes | Largo plazo (≥ 4 años) |

| Requisitos Estrictos de Validación Regulatoria | -0.6% | Enfoque regulatorio en América del Norte y UE | Mediano plazo (2-4 años) |

| Variabilidad de Preparación de Muestras Limita Adopción POC | -0.4% | Global, estandarización técnica necesaria | Mediano plazo (2-4 años) |

| Competencia de Plataformas de Pruebas Viscoelásticas | -0.3% | Global, riesgo de sustitución tecnológica | Corto plazo (≤ 2 años) |

| Fuente: Mordor Intelligence | |||

Alto Costo de Sistemas y Reactivos; Brecha de Habilidades

La inversión de capital para agregómetros avanzados permanece como un obstáculo, especialmente para hospitales más pequeños en entornos de bajos recursos. Los precios de reactivos agregan gastos continuos, y los laboratorios luchan por reclutar personal entrenado en flujos de trabajo complejos de hemostasia. Estas limitaciones moderan la adopción incluso mientras la demanda clínica aumenta.

Requisitos Estrictos de Validación Regulatoria

La reclasificación de la FDA de 2025 de dispositivos viscoelásticos agrega obligaciones adicionales de evidencia clínica para analizadores plaquetarios novedosos, aumentando los costos de desarrollo y retrasando las aprobaciones. Un endurecimiento similar en Europa extiende el tiempo al mercado para start-ups e innovadores pequeños, ralentizando la adopción general.

Análisis de Segmentos

Por Producto: Los Sistemas Lideran la Generación de Ingresos

El tamaño del mercado de agregómetros plaquetarios para sistemas se situó en USD 486 millones en 2024, igual al 52,34% del ingreso total. La alta participación refleja actualizaciones recurrentes de instrumentos y contratos de servicio empaquetados. Los ingresos de sistemas aumentarán a una TCAC del 9,23% mientras los laboratorios favorecen plataformas automatizadas multi-ensayo que consolidan las pruebas de hemostasia. Las ventas de reactivos crecen en paralelo pero enfrentan precios competitivos. Los sistemas portátiles de punto de atención expanden los entornos direccionables y amplían el uso clínico, sosteniendo la demanda a largo plazo dentro del mercado de agregómetros plaquetarios.

Los consumibles también se benefician ya que los cartuchos de un solo uso minimizan la contaminación y el mantenimiento. Los proveedores incorporan análisis de software que detectan valores atípicos y señalan necesidades de mantenimiento, apoyando tiempo de actividad predecible y acreditación de laboratorio.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Tecnología: Transmisión de Luz Mantiene Dominancia

La agregometría de transmisión de luz retuvo la mayor participación, en 37,65%, gracias a décadas de validación clínica y familiaridad del médico. Sin embargo, el impulso de crecimiento favorece las plataformas basadas en chips e impedancia, que registran una TCAC del 9,44% respaldada por menores volúmenes de muestra y tiempos de ejecución más cortos.

Los diseños de múltiples electrodos aumentan el rendimiento manejando varios agonistas simultáneamente. Los sistemas híbridos que superponen análisis ópticos, de impedancia, e impulsados por IA en una sola unidad de mesada amplían los conocimientos clínicos e impulsan nueva inversión en todo el mercado de agregómetros plaquetarios.

Por Tipo de Muestra: La Adopción de Sangre Completa se Acelera

El plasma rico en plaquetas aún mantuvo el 60,43% de participación en 2024, aunque los métodos de sangre completa ahora registran las ganancias más rápidas al 8,45% de TCAC. Eliminar la centrifugación recorta tiempo y requisitos de personal, expandiendo el uso en cuidados críticos. Las herramientas emergentes de separación acustofluídica ofrecen eliminación automatizada de plasma que excede el 90% de eficiencia y podrían cambiar las preferencias futuras de protocolo, manteniendo activos los pipelines de productos.

Por Aplicación: Diagnósticos Clínicos Dominan el Uso

Los diagnósticos clínicos contribuyeron con el 59,34% de los ingresos de 2024, impulsados por el manejo rutinario de trastornos cardiovasculares y de sangrado. El desarrollo de fármacos y toxicología, aunque más pequeño, acelera al 8,78% de TCAC mientras la industria farmacéutica prioriza la detección temprana de trombocitopenia. El monitoreo de terapia antiplaquetaria muestra crecimiento sólido, mientras que la investigación traslacional impulsa demanda de nicho para paneles avanzados de marcadores de activación. Las sinergias entre segmentos refuerzan la utilización general de plataformas y sustentan la curva ascendente del mercado de agregómetros plaquetarios.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Usuario Final: Los Hospitales Lideran la Demanda del Mercado

Los hospitales representaron el 44,56% de los ingresos en 2024, aprovechando vías integradas de cuidados críticos y compras centralizadas. Los laboratorios de diagnóstico siguen con bastidores de alto rendimiento que procesan grandes volúmenes de estudios. Los entornos de punto de atención disfrutan del aumento más rápido, al 9,12% de TCAC, mientras los dispositivos portátiles trasladan las pruebas más cerca de los pacientes. Los bancos de sangre adoptan agregometría para verificaciones de calidad de productos de donantes, mientras que los centros académicos impulsan la innovación de métodos.

Análisis Geográfico

América del Norte comandó el 34,41% de la participación del mercado de agregómetros plaquetarios en 2024, sustentado por reembolso robusto, extensos programas de detección cardiovascular, y orientación regulatoria clara. Los centros principales ejecutan ensayos multicéntricos que muestran flujos de trabajo basados en evidencia, aumentando la confianza y desencadenando adopción imitativa en toda la región.

Europa sigue con excelencia arraigada en hemostasia, acreditación de laboratorio estricta alineada con ISO, y amplio acceso a reactivos especializados. Las redes colaborativas como la Federación Internacional de Química Clínica apoyan protocolos armonizados que reducen la variabilidad y fomentan la adquisición transfronteriza. La región también alberga muchas sedes de ciencias de la vida, elevando los volúmenes de pruebas de desarrollo de fármacos.

Asia-Pacífico registra la expansión más rápida, con una TCAC del 7,62% proyectada hasta 2030. Las reformas de salud gubernamentales en China e India mejoran hospitales de atención terciaria y agregan nuevos grupos de laboratorios. Japón permanece como líder tecnológico y comprador temprano de plataformas integradas con IA. La creciente carga cardiovascular en el Sudeste Asiático fomenta a las cadenas de hospitales privados a comprar analizadores modernos para atraer pacientes y cumplir estándares de acreditación. La penetración más amplia de pruebas avanzadas de coagulación solidifica las perspectivas a largo plazo para el mercado de agregómetros plaquetarios en esta región.

Panorama Competitivo

El mercado está moderadamente fragmentado. Siemens Healthineers, Sysmex, y Werfen retienen el liderazgo empaquetando hardware, reactivos, e informática en contratos escalables. Siemens y Sysmex mantienen un acuerdo OEM global que armoniza interfaces de instrumentos y menús de reactivos, reduciendo el costo total de propiedad para grupos grandes. Werfen mejoró su portafolio de punto de atención a través de la adquisición en 2024 de Accriva Diagnostics, agregando la plataforma VerifyNow y expandiendo el alcance de venta cruzada directa.

Terumo Blood and Cell Technologies amplía su base instalada a través de sistemas automatizados de procesamiento de sangre que optimizan el suministro de plaquetas para hospitales. Los proveedores de nivel medio, incluyendo Bio/Data Corporation, compiten en líneas de reactivos de nicho y paneles de agonistas personalizados adaptados a la investigación traslacional. Las start-ups se enfocan en analizadores basados en chips con lecturas de smartphone, dirigiéndose a compradores descentralizados y de mercados emergentes.

Las características de inteligencia artificial, conectividad en la nube, y modelos de servicio como suscripción diferencian las ofertas mientras los clientes buscan arreglos basados en resultados. La experiencia regulatoria y la capacidad de vigilancia post-mercado permanecen decisivas, porque las reglas más estrictas elevan las barreras de entrada y favorecen a empresas con sistemas de calidad maduros. Estas dinámicas aseguran progreso constante pero competitivo para proveedores activos en el mercado de agregómetros plaquetarios.

Líderes de la Industria de Dispositivos de Agregación Plaquetaria

-

F. Hoffmann-La Roche Ltd

-

Werfen

-

Sysmex Corporation

-

Siemens Healthineers

-

Haemonetics Corporation

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Mayo 2025: Cerus Corporation aseguró autorizaciones francesas y suizas para INT200, un dispositivo de iluminación LED de próxima generación que sustenta el Sistema INTERCEPT Blood.

- Octubre 2024: Terumo Blood and Cell Technologies introdujo el Sistema Automatizado de Procesamiento de Sangre Reveos en Estados Unidos a través de Blood Centers of America, automatizando la separación de sangre completa en componentes.

Alcance del Informe del Mercado Global de Dispositivos de Agregación Plaquetaria

Según el alcance del informe, la agregación plaquetaria es un proceso donde las células plaquetarias humanas están involucradas en la hemostasia, reparación del sangrado, y constricción de vasos. Juega un papel crucial en la inflamación y otras situaciones patológicas. La prueba de agregación plaquetaria involucra venopunción en un medio anticoagulante. Esto es seguido por centrifugación para producir plasma, que es rico en plaquetas, donde un agregómetro es usado para estudiar la agregación plaquetaria.

El Mercado de Dispositivos de Agregación Plaquetaria está segmentado por Producto (Sistemas, Reactivos, y Consumibles y Accesorios), Aplicación (Aplicaciones Clínicas y Aplicaciones de Investigación), Usuario Final (Hospitales, Laboratorios de Diagnóstico, y Otros Usuarios Finales), y Geografía (América del Norte, Europa, Asia-Pacífico, Medio Oriente y África, y América del Sur). El informe del mercado también cubre los tamaños de mercado estimados y tendencias para 17 países diferentes a través de las principales regiones globalmente. El informe ofrece el valor (USD millones) para los segmentos anteriores.

| Sistemas |

| Reactivos |

| Consumibles y Accesorios |

| Agregometría de Transmisión de Luz |

| Agregometría de Impedancia |

| Agregometría de Múltiples Electrodos |

| Basada en Citometría de Flujo |

| Microfluídica/Basada en Chips |

| Plasma Rico en Plaquetas (PRP) |

| Sangre Completa |

| Plaquetas Lavadas |

| Diagnósticos Clínicos |

| Monitoreo de Terapia Antiplaquetaria |

| Investigación de Enfermedades y Traslacional |

| Desarrollo de Fármacos y Toxicología |

| Hospitales |

| Laboratorios de Diagnóstico |

| Bancos de Sangre |

| Institutos Académicos y de Investigación |

| Entornos de Punto de Atención |

| América del Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemania |

| Reino Unido | |

| Francia | |

| Italia | |

| España | |

| Resto de Europa | |

| Asia-Pacífico | China |

| Japón | |

| India | |

| Australia | |

| Corea del Sur | |

| Resto de Asia-Pacífico | |

| Medio Oriente y África | CCG |

| Sudáfrica | |

| Resto de Medio Oriente y África | |

| América del Sur | Brasil |

| Argentina | |

| Resto de América del Sur |

| Por Producto | Sistemas | |

| Reactivos | ||

| Consumibles y Accesorios | ||

| Por Tecnología | Agregometría de Transmisión de Luz | |

| Agregometría de Impedancia | ||

| Agregometría de Múltiples Electrodos | ||

| Basada en Citometría de Flujo | ||

| Microfluídica/Basada en Chips | ||

| Por Tipo de Muestra | Plasma Rico en Plaquetas (PRP) | |

| Sangre Completa | ||

| Plaquetas Lavadas | ||

| Por Aplicación | Diagnósticos Clínicos | |

| Monitoreo de Terapia Antiplaquetaria | ||

| Investigación de Enfermedades y Traslacional | ||

| Desarrollo de Fármacos y Toxicología | ||

| Por Usuario Final | Hospitales | |

| Laboratorios de Diagnóstico | ||

| Bancos de Sangre | ||

| Institutos Académicos y de Investigación | ||

| Entornos de Punto de Atención | ||

| Por Geografía | América del Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| Italia | ||

| España | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| Japón | ||

| India | ||

| Australia | ||

| Corea del Sur | ||

| Resto de Asia-Pacífico | ||

| Medio Oriente y África | CCG | |

| Sudáfrica | ||

| Resto de Medio Oriente y África | ||

| América del Sur | Brasil | |

| Argentina | ||

| Resto de América del Sur | ||

Preguntas Clave Respondidas en el Informe

1. ¿Cuál es el tamaño actual del mercado de agregómetros plaquetarios?

El tamaño del mercado de agregómetros plaquetarios se sitúa en USD 928 millones en 2025 y se espera que alcance USD 1,22 mil millones en 2030.

2. ¿Qué segmento de producto lidera el mercado?

Los sistemas lideran con el 52,34% de participación de ingresos en 2024, impulsado por ciclos de reemplazo y automatización integrada.

3. ¿Qué tecnología está creciendo más rápido?

Las plataformas microfluídicas y basadas en chips se están expandiendo a una TCAC del 9,44% hasta 2030.

4. ¿Por qué Asia-Pacífico es la región de crecimiento más rápido?

Las grandes poblaciones de pacientes, la inversión gubernamental en salud, y la creciente incidencia de enfermedades cardiovasculares impulsan una TCAC del 7,62% en Asia-Pacífico.

5. ¿Cómo se usan las herramientas de IA en los agregómetros plaquetarios?

Los modelos de aprendizaje automático integrados mejoran la interpretación de resultados, entregando mayor precisión predictiva para eventos trombóticos y reduciendo la variabilidad del operador.

Última actualización de la página el: