Tamaño y Participación del Mercado de Equipos Dentales de EE.UU.

Análisis del Mercado de Equipos Dentales de EE.UU. por Mordor Intelligence

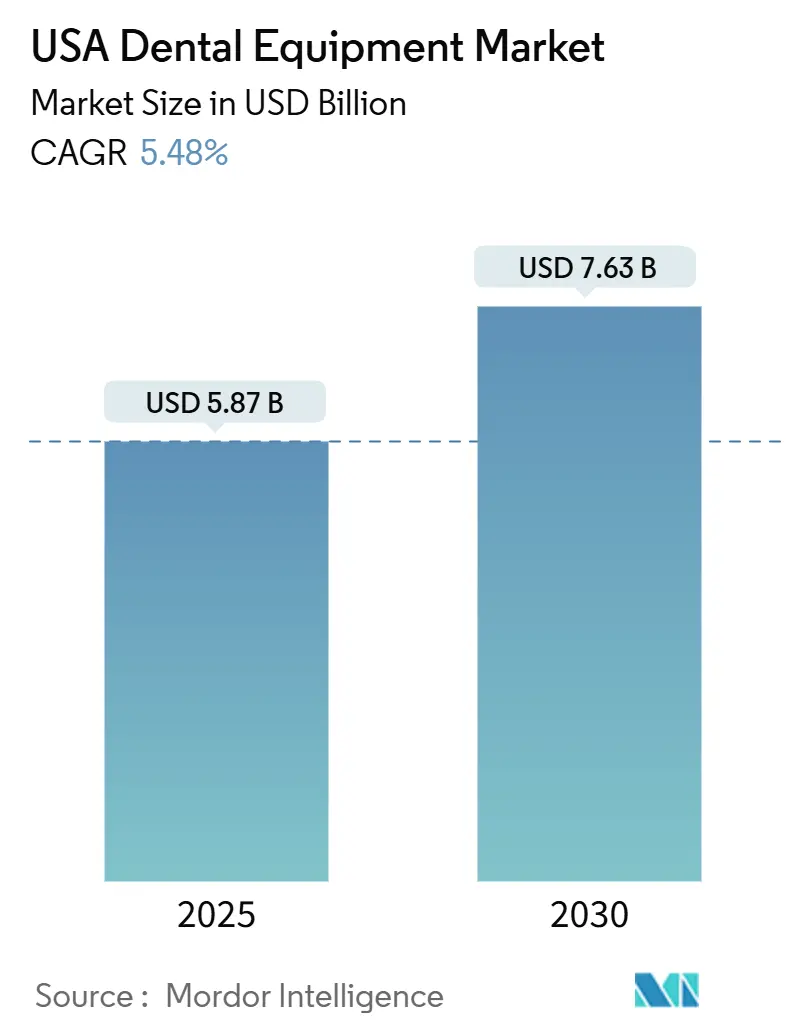

El tamaño del Mercado de Equipos Dentales de EE.UU. se estima en USD 5.87 mil millones en 2025, y se espera que alcance USD 7.63 mil millones en 2030, a una TCAC del 5.48% durante el período de pronóstico (2025-2030).

Análisis del Mercado

La expansión de Organizaciones de Servicios Dentales (DSO) de múltiples ubicaciones, la ampliación de la cobertura de Medicare para odontología médicamente necesaria y la rápida integración de plataformas de imágenes con inteligencia artificial (IA) están reformulando las prioridades de compra. Las clínicas se están moviendo hacia flujos de trabajo digitales integrales que conectan el escaneo intraoral, la radiografía asistida por IA, el fresado CAD/CAM en el consultorio y la planificación de tratamientos basada en la nube. Las DSO utilizan acuerdos de compra a granel para estandarizar estos sistemas en cientos de operatorios, impulsando la demanda de unidades mientras crean un entorno de dos niveles en el que los consultorios independientes enfrentan mayores obstáculos de capital. Simultáneamente, la demanda de los pacientes por procedimientos mínimamente invasivos y cosméticos está aumentando el uso de láseres dentales, cerámicas bioactivas y materiales regenerativos, todos los cuales deben ser interoperables con el ecosistema digital en expansión.

Puntos Clave del Informe

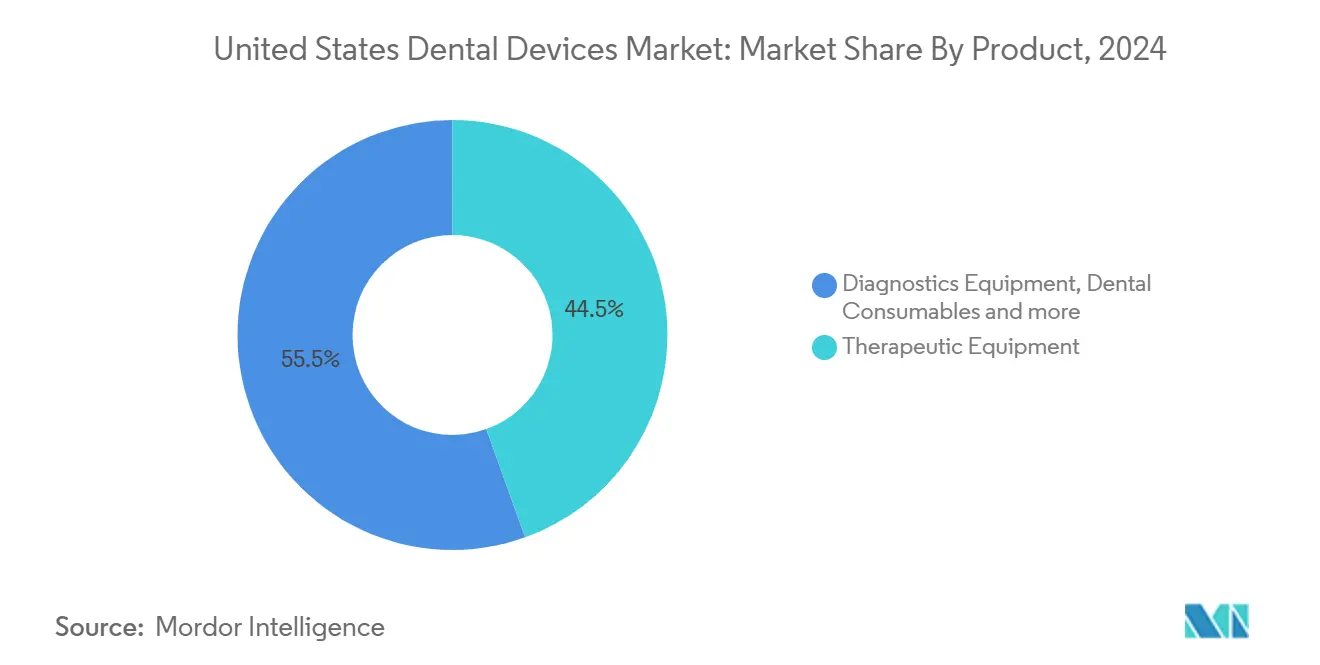

- Por categoría de producto, los Equipos Dentales lideraron con el 44.50% de la participación del mercado de equipos dentales de Estados Unidos en 2024; se prevé que los Consumibles Dentales se expandan a una TCAC del 6.23% hasta 2030.

- Por tratamiento, la Ortodoncia comandó el 33.50% de la participación de ingresos del tamaño del mercado de equipos dentales de Estados Unidos en 2024, mientras que la Prostodoncia avanza a una TCAC del 7.01% hasta 2030.

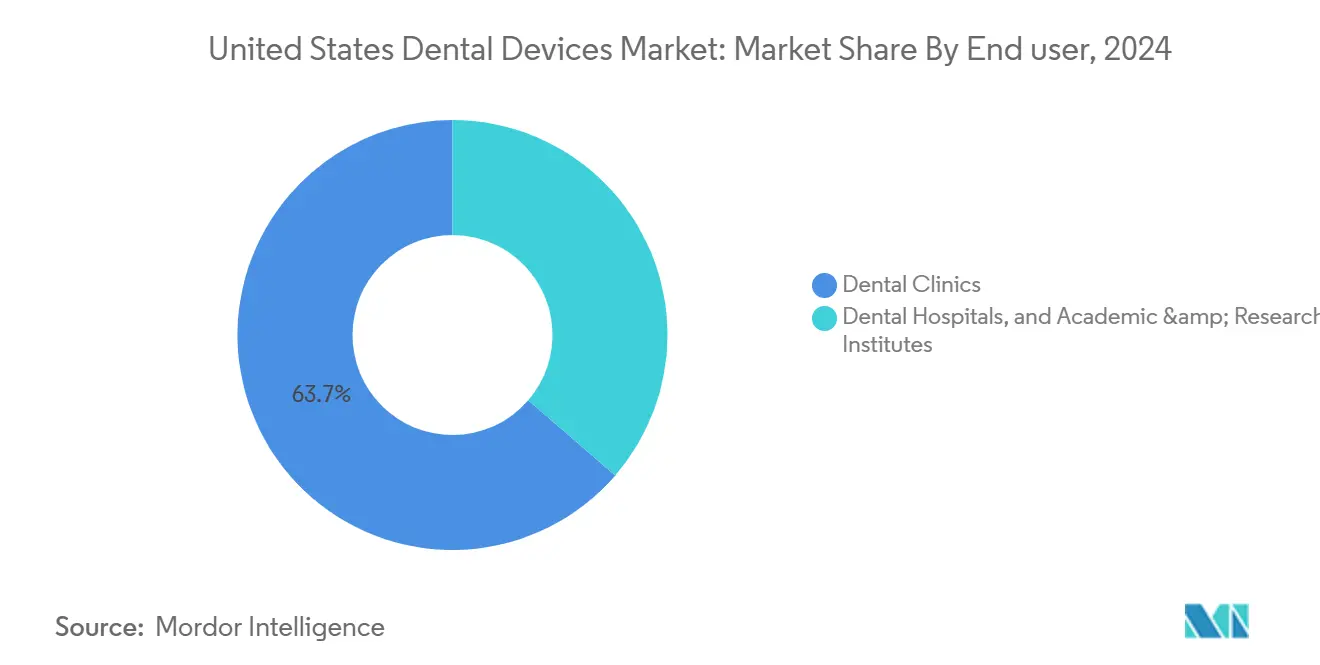

- Por usuario final, las Clínicas Dentales representaron el 63.67% de la participación del tamaño del mercado de equipos dentales de Estados Unidos en 2024 y continúan liderando el crecimiento con una TCAC del 6.41% esperada hasta 2030.

Tendencias e Insights del Mercado de Equipos Dentales de EE.UU.

Análisis de Impacto de Impulsores

| Impulsor | % Impacto en TCAC | Relevancia Geográfica | Impacto Máximo |

|---|---|---|---|

| Expansión de Organizaciones de Apoyo Dental (DSO) Acelerando las Compras de Equipos a Granel | ~1.7% | Nacional, con concentración en centros urbanos | Mediano plazo (~ 3-4 años) |

| Aumento de Beneficios Dentales de Medicare Advantage Estimulando la Demanda de Imágenes Avanzadas | ~1.2% | Nacional, con mayor impacto en estados con poblaciones envejecidas | Corto plazo (≤ 2 años) |

| Creciente Demanda de Odontología Láser Mínimamente Invasiva en Procedimientos Cosméticos | ~0.9% | Regiones costeras y principales áreas metropolitanas | Mediano plazo (~ 3-4 años) |

| Creciente Integración de Radiografía Digital Mejorada con IA para Diagnósticos de Precisión | ~1.1% | Nacional, con adopción temprana en centros académicos y grandes DSO | Mediano plazo (~ 3-4 años) |

| Fuente: Mordor Intelligence | |||

Expansión de Organizaciones de Apoyo Dental (DSO) Acelerando las Compras de Equipos a Granel

Las DSO respaldadas por capital privado se están expandiendo al 17.6% anualmente y negocian contratos nacionales que agrupan sensores listos para IA, fresadoras de consultorio y suscripciones en la nube en paquetes plurianuales. Los despliegues estandarizados crean bucles de retroalimentación predecibles para los fabricantes, alentando las hojas de ruta de productos basadas en plataformas en lugar de dispositivos. Las prácticas independientes, que aún representan más del 75% de los consultorios, encuentran difícil igualar estas inversiones, ampliando la brecha digital dentro del mercado de equipos dentales de Estados Unidos.

Aumento de Beneficios Dentales de Medicare Advantage Estimulando la Demanda de Imágenes Avanzadas

A partir de 2025, Medicare reembolsará exámenes dentales vinculados a diálisis para enfermedad renal en etapa terminal, activando a las clínicas para adquirir unidades de tomografía computarizada de haz cónico y panorámicas de alta resolución capaces de documentar vínculos orales-sistémicos para justificación de reclamos. Los estados con demografías más ancianas como Florida y Pennsylvania reportan picos tempranos en pedidos de equipos de imágenes.

Creciente Demanda de Odontología Láser Mínimamente Invasiva en Procedimientos Cosméticos

La odontología cosmética se está expandiendo al 7.1% anualmente, y los láseres de diodo así como de erbio ahora apoyan el contorneado gingival, preparación de carillas y blanqueamiento de bajo calor con mínima anestesia. La integración con plataformas de diseño de sonrisa digital permite visualización en tiempo real, lo que el 87% de los pacientes encuestados dice que influye en la elección del proveedor.

Creciente Integración de Radiografía Digital Mejorada con IA para Diagnósticos de Precisión

El software de IA puede marcar caries tempranas y bolsas periodontales con sensibilidad que supera la lectura manual, acortando el tiempo de explicación en el sillón y aumentando la aceptación de casos. Los proveedores incorporan tarifas de suscripción en paquetes de sensores, cambiando los ingresos del hardware hacia análisis recurrentes.

Análisis de Impacto de Restricciones

| Restricción | % Impacto en TCAC | Relevancia Geográfica | Impacto Máximo |

|---|---|---|---|

| Costos Excesivos Involucrados en el Seguro Médico Privado | ~-0.7% | Nacional, con mayor impacto en estados con menor cobertura de seguro | Largo plazo (≥ 5 años) |

| Barrera de Gasto de Capital Inicial para Pequeñas Prácticas Independientes | ~-0.8% | Áreas rurales y desatendidas | Mediano plazo (~ 3-4 años) |

| Alta Curva de Aprendizaje y Disrupción del Flujo de Trabajo Obstaculizando la Adopción Digital Completa | ~-0.6% | Nacional, con mayor impacto en prácticas individuales y de grupos pequeños | Mediano plazo (~ 3-4 años) |

| Volatilidad de la Cadena de Suministro para Componentes Electrónicos Alargando los Tiempos de Entrega | ~-0.4% | Nacional, con impacto variable según el tipo de equipo | Corto plazo (≤ 2 años) |

| Fuente: Mordor Intelligence | |||

Costos Excesivos Involucrados en el Seguro Médico Privado

Los servicios dentales representan el 11% del componente de atención médica en el Índice de Precios al Consumidor de 2024, subrayando los desafíos de asequibilidad que reducen la adopción de pacientes de procedimientos avanzados que requieren equipos premium [1].

Barrera de Gasto de Capital Inicial para Pequeñas Prácticas Independientes

La deuda educativa que promedia USD 305,306 para graduados recientes restringe la elegibilidad de préstamos para suites de imágenes o plataformas de IA. Los profesionales rurales, que ya atienden bases de pacientes más pequeñas, postergan las actualizaciones, perpetuando las disparidades geográficas en el acceso a la odontología digital.

Análisis de Segmentos

Por Producto: La Integración Digital Impulsa la Evolución del Equipo

Los Equipos Dentales mantuvieron el 44.50% del mercado de equipos dentales de Estados Unidos en 2024 cuando las DSO compraron a granel operatorios totalmente digitales. Los escáneres intraorales, ahora equipados con óptica de captura continua, sirven como puntos de entrada a flujos de trabajo CAD basados en la nube. Los Consumibles Dentales, proyectados a una TCAC del 6.23%, se benefician de resinas bajo demanda, cementos bioactivos y materiales imprimibles de consultorio.

Los láseres terapéuticos ganan tracción para procedimientos de tejidos duros y blandos, y las unidades de fresado conectadas a la nube permiten colaboración de diseño remoto. Los proveedores de CAD/CAM enfatizan el bloqueo del ecosistema: la plataforma DS Core de Dentsply Sirona sincroniza flujos de datos de imágenes, planificación y fabricación, sustentando los ingresos por suscripción. Los paquetes de servicio de equipos compensan los costos iniciales, permitiendo a las clínicas acceder a tecnología premium sin grandes desembolsos de capital, un enfoque cada vez más popular en todo el mercado de equipos dentales de Estados Unidos.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Tratamiento: La Prostodoncia Lidera la Transformación Digital

La Ortodoncia capturó el 33.50% de los ingresos de 2024, impulsada por la demanda de alineadores transparentes y el monitoreo remoto impulsado por IA. La Prostodoncia, sin embargo, está configurada para la TCAC más rápida del 7.01% ya que los implantes de nitruro de silicio impresos en 3D ofrecen mejor osteointegración y resistencia. El tamaño del mercado de equipos dentales de Estados Unidos para hornos de sinterización de consultorio y fresadoras de circonio se está expandiendo, con restauraciones el mismo día cambiando las expectativas de tiempo de entrega.

Los segmentos periodontal y endodóntico aprovechan la tomografía computarizada de haz cónico de alta resolución combinada con segmentación de IA para refinar la planificación del tratamiento. A través de todas las disciplinas, las plataformas integradas que convergen diagnóstico, planificación y fabricación en el consultorio representan el camino central hacia adelante para los proveedores que compiten en el mercado de equipos dentales de Estados Unidos.

Por Usuario Final: Las Clínicas Dentales Impulsan el Crecimiento del Mercado

Las Clínicas Dentales mantuvieron el 63.67% del gasto en 2024 y están marcando el ritmo de una TCAC del 6.41%. Las suites de gestión de práctica basadas en suscripción agrupan imágenes digitales, almacenamiento en la nube y análisis de IA, dando a las clínicas costos predecibles y acelerando la adopción. Aproximadamente 1,304 clínicas operan a nivel nacional, con California (252), Texas (118) y Washington (116) formando corredores densos de adopción.

Los hospitales sirven como adoptadores tempranos de colocación de implantes asistida por robot y ofrecen bancos de prueba de alto volumen para tecnologías emergentes. Los Institutos Académicos y de Investigación, respaldados por un financiamiento récord del Instituto Nacional de Investigación Dental y Craneofacial para 689 proyectos en 2024, validan prototipos y aceleran vías de translación. Esta colaboración alimenta una línea de productos constante, sosteniendo la innovación en todo el mercado de equipos dentales de Estados Unidos.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Análisis Geográfico

El mercado de equipos dentales de Estados Unidos muestra contrastes regionales marcados. California, Texas y Washington albergan colectivamente más del 37% de las prácticas, atrayendo centros de servicio de proveedores y apoyando una rápida rotación tecnológica. Las DSO usan estos centros metropolitanos para pilotar actualizaciones de software y módulos de IA antes del despliegue nacional, amplificando las ventajas de los adoptadores tempranos.

Los condados rurales permanecen desatendidos: 57 millones de residentes viven en áreas con escasez de profesionales de salud oral 2. Los volúmenes más bajos de pacientes y los perfiles restrictivos de reembolso ralentizan los ciclos de reemplazo de hardware, ampliando la brecha digital en el mercado de equipos dentales de Estados Unidos. El programa de subsidios de USD 55 millones de Carolina del Norte para laboratorios de asistencia dental en colegios comunitarios señala un enfoque de política para reducir las disparidades financiando equipos de nivel básico.

Los cambios de reembolso a nivel estatal moldean el gasto local. El aumento del 93% en las tarifas de Medicaid de Ohio para códigos dentales impulsa el flujo de efectivo para prácticas que atienden a pacientes con seguro público, haciendo más asequibles las actualizaciones de radiografía digital. Otros nueve estados han promulgado leyes que establecen pisos de tarifas o exigen pagos de reclamos más rápidos, alentando aún más el financiamiento de equipos. La cobertura nacionalmente uniforme de Medicare para odontología médicamente necesaria comienza en 2025 pero beneficiará desproporcionalmente a estados con poblaciones más ancianas, alimentando la demanda de imágenes en lugares como Maine y Arizona.

La adopción de teleodontología es más fuerte en regiones occidentales escasamente pobladas, expandiendo el alcance de diagnósticos asistidos por IA y creando demanda incremental para sensores de imágenes portátiles que se integran con plataformas de consulta en la nube.

Panorama Competitivo

Análisis Competitivo

El mercado de equipos dentales de Estados Unidos exhibe concentración moderada. Las multinacionales de primer nivel como Dentsply Sirona, Midmark y Envista controlan colectivamente un estimado 60-65% de los ingresos, pero las firmas especializadas de software de IA y las startups de manufactura aditiva desafían a los incumbentes con capacidades nicho. La economía está cambiando del margen de hardware hacia ingresos recurrentes de servicio: Dentsply Sirona invierte aproximadamente el 4% de las ventas anuales en I+D para fortalecer las suscripciones en la nube de DS Core, mientras que el sistema de entrega móvil 2025 de Midmark enfatiza el diseño ergonómico y compresores de bajo ruido.

El capital de riesgo fluye hacia análisis radiográficos habilitados por IA, con plataformas como Second Opinion ganando reconocimiento académico por la precisión de detección de caries web.musc.edu. Las DSO, respaldadas por capital privado, aprovechan el tamaño para asegurar contratos agrupados plurianuales, presionando a los fabricantes para equilibrar los compromisos de volumen contra la erosión de márgenes. La atención regulatoria a la propiedad de PE, destacada en un informe de HHS de 2024 sobre consolidación, agrega complejidad de cumplimiento [3]U.S. Department of Health and Human Services, "Health Care Workforce: Key Issues, Challenges, and the Path Forward," aspe.hhs.gov

U.S. Department of Health and Human Services, "Health Care Workforce: Key Issues, Challenges, and the Path Forward," aspe.hhs.gov

El espacio en blanco de innovación se centra en la convergencia IA-biomaterial. Las asociaciones entre instituciones de investigación y proveedores persiguen hidrogeles regenerativos y andamios de células madre que se integran perfectamente con plataformas de planificación digital. A medida que estos conceptos maduran, prometen líneas de productos complementarios de alto margen que complementan el equipo central de imágenes y fresado, reforzando la rotación competitiva en todo el mercado de equipos dentales de Estados Unidos.

Líderes de la Industria de Equipos Dentales de EE.UU.

-

Dentsply Sirona

-

3M

-

ZimVie

-

Envista

-

Institut Straumann AG

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Mayo 2025: La Universidad Médica de Carolina del Sur recibió el Premio de Innovación Educativa 2024 por un estudio piloto que evaluó la plataforma de IA Second Opinion, que asiste en el diagnóstico de caries dentales usando rayos X.

- Enero 2025: Midmark Corp. lanzó su rediseñado Sistema de Entrega Dental Móvil con piezas de mano de alta y baja velocidad, un escalador y una jeringa de tres vías en un chasis más ligero alimentado por un compresor libre de aceite.

- Diciembre 2024: El Departamento de Salud y Servicios Humanos de EE.UU. emitió un informe sobre la propiedad de capital privado en atención médica, citando precios más altos y preocupaciones de acceso en prácticas dentales respaldadas por PE.

Alcance del Informe del Mercado de Equipos Dentales de EE.UU.

Según el alcance del informe, los dispositivos dentales incluyen herramientas que los profesionales dentales usan para proporcionar tratamiento dental. Las herramientas pueden usarse para examinar, manipular, tratar, restaurar y remover dientes y estructuras orales circundantes.

El mercado de dispositivos dentales de EE.UU. está segmentado según producto, tratamiento y usuario final. Por producto, el mercado está segmentado en equipos de diagnóstico general, consumibles dentales y otros dispositivos dentales. Según el tratamiento, el mercado está segmentado en ortodóntico, endodóntico, periodontal y prostodóntico. Según el usuario final, el mercado está segmentado en hospitales, clínicas y otros usuarios finales. El informe ofrece el valor (USD) para todos los segmentos mencionados.

| Equipos de Diagnóstico | Láser Dental | Láseres de Tejido Blando | Láseres de Tejido Duro |

| Equipos de Radiología | Equipos de Radiología Extraoral | ||

| Equipos de Radiología Intraoral | |||

| Silla Dental y Equipos | |||

| Equipos Terapéuticos | Piezas de Mano Dentales | ||

| Sistemas Electroquirúrgicos | |||

| Sistemas CAD/CAM | |||

| Equipos de Fresado | |||

| Máquina de Fundición | |||

| Otros Equipos Terapéuticos | |||

| Consumibles Dentales | Biomaterial Dental | ||

| Implantes Dentales | |||

| Coronas y Puentes | |||

| Otros Consumibles Dentales | |||

| Otros Dispositivos Dentales | |||

| Por Tratamiento | Ortodóntico | ||

| Endodóntico | |||

| Periodontal | |||

| Prostodóntico | |||

| Por Usuario Final | Hospitales Dentales | ||

| Clínicas Dentales | |||

| Institutos Académicos y de Investigación | |||

| Por Producto | Equipos de Diagnóstico | Láser Dental | Láseres de Tejido Blando | Láseres de Tejido Duro |

| Equipos de Radiología | Equipos de Radiología Extraoral | |||

| Equipos de Radiología Intraoral | ||||

| Silla Dental y Equipos | ||||

| Equipos Terapéuticos | Piezas de Mano Dentales | |||

| Sistemas Electroquirúrgicos | ||||

| Sistemas CAD/CAM | ||||

| Equipos de Fresado | ||||

| Máquina de Fundición | ||||

| Otros Equipos Terapéuticos | ||||

| Consumibles Dentales | Biomaterial Dental | |||

| Implantes Dentales | ||||

| Coronas y Puentes | ||||

| Otros Consumibles Dentales | ||||

| Otros Dispositivos Dentales | ||||

| Por Tratamiento | Ortodóntico | |||

| Endodóntico | ||||

| Periodontal | ||||

| Prostodóntico | ||||

| Por Usuario Final | Hospitales Dentales | |||

| Clínicas Dentales | ||||

| Institutos Académicos y de Investigación | ||||

Preguntas Clave Respondidas en el Informe

¿Cuál es el tamaño del mercado de Dispositivos Cardiovasculares de Estados Unidos en 2024?

El mercado alcanzó USD 21.83 mil millones en 2024.

¿Qué tan rápido se espera que crezca la industria de Dispositivos Cardiovasculares de Estados Unidos?

Se pronostica que registre una TCAC del 7.36% y alcance USD 33.27 mil millones en 2030.

¿Qué categoría de dispositivos se está expandiendo más rápidamente?

Los dispositivos de diagnóstico y monitoreo están creciendo más rápido, impulsados por el monitoreo remoto de pacientes y las imágenes mejoradas con IA.

¿Por qué los centros de cirugía ambulatoria están ganando volumen cardiovascular?

Las diferencias de pago por sitio de servicio de CMS hacen que muchos procedimientos de cateterización sean más rentables en ASC que en departamentos ambulatorios hospitalarios.

¿Qué cambios recientes en las directrices podrían impulsar la demanda de dispositivos?

Los criterios actualizados de ACC/AHA para CRT-D amplían la elegibilidad de pacientes y recompensan financieramente los implantes de vida más larga, alentando a los hospitales a actualizar dispositivos antes.

¿Qué área terapéutica emergente está atrayendo más capital de riesgo?

Las plataformas de reparación valvular mitral percutánea están atrayendo grandes inversiones debido a necesidades clínicas significativas no cubiertas y soluciones mínimamente invasivas prometedoras.

Última actualización de la página el: