Análisis del mercado de terapias peptídicas

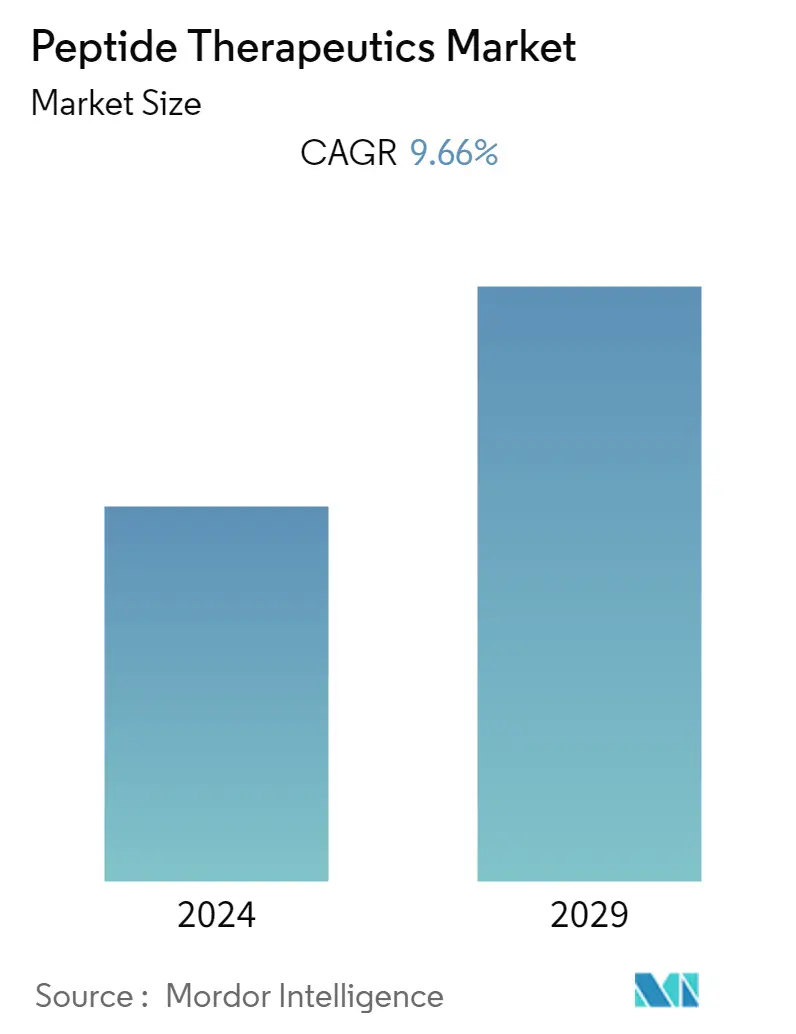

Se espera que el mercado de terapias peptídicas registre una tasa compuesta anual del 9,66% durante el período previsto.

La pandemia de COVID-19 afectó sustancialmente al mercado de terapias con péptidos. La pandemia hizo surgir la necesidad de desarrollar nuevos péptidos. En abril de 2022, un artículo publicado en la revista IJPRT informó que las empresas habían desarrollado vacunas basadas en péptidos para el tratamiento de la COVID-19. Por lo tanto, inicialmente, el crecimiento del mercado de terapias peptídicas fue impulsado por el aumento de los casos de COVID-19, ya que se informó que las terapias peptídicas eran eficaces para el tratamiento de la infección por Sars-CoV-2. Sin embargo, en el escenario actual, a medida que la pandemia ha disminuido, el mercado puede verse afectado negativamente. Sin embargo, se prevé que con la eficacia de la terapia peptídica en el tratamiento de otras enfermedades crónicas, el mercado estudiado será testigo de un crecimiento estable durante el período previsto.

Los principales factores que impulsan el crecimiento del mercado son la creciente prevalencia del cáncer y los trastornos metabólicos, el aumento de las inversiones en investigación y desarrollo de nuevos medicamentos y los avances tecnológicos en la terapia peptídica.

Los casos de cáncer están aumentando en todo el mundo. Globocan 2020 informó que para 2040, se espera que los casos de cáncer en todo el mundo aumenten en un 56,7% de los casos de cáncer actuales. Los estudios han informado sobre los resultados significativos de la terapia con péptidos en el tratamiento del cáncer. Por ejemplo, en febrero de 2021, un artículo publicado en la revista SCB informó que las terapias peptídicas de nueva generación se dirigen a firmas específicas del cáncer. Por tanto, tienen un enorme potencial para la terapia y el diagnóstico del cáncer. Por lo tanto, el creciente número de casos de cáncer y el efecto significativo de las terapias peptídicas en el tratamiento del cáncer están impulsando el crecimiento del mercado estudiado.

Además, la creciente prevalencia de algunos trastornos metabólicos, como los trastornos genéticos, la disfunción orgánica y la disfunción mitocondrial, está impulsando el crecimiento del mercado estudiado. La enfermedad de Gaucher (EG) es un trastorno de almacenamiento lisosomal autosómico recesivo caracterizado por el almacenamiento progresivo de glucocerebrósidos en macrófagos, predominantemente en huesos, médula ósea, hígado y bazo. En julio de 2022, un artículo publicado en la revista JPHO afirmó que la prevalencia de la DG en los nacimientos a nivel mundial era de 1,5 casos por cada 100.000 nacidos vivos. La prevalencia global global de EG fue de 0,9 casos por 100.000 habitantes. La alta prevalencia de tales trastornos metabólicos está impulsando la demanda de terapias peptídicas para el tratamiento de trastornos metabólicos, impulsando así el crecimiento del mercado estudiado.

Además, el desarrollo tecnológico y la introducción de nuevas terapias peptídicas para el tratamiento de enfermedades crónicas como el cáncer también están impulsando el crecimiento del mercado estudiado. En mayo de 2021, ISSAR Pharmaceuticals decidió otorgar licencias para sus nuevos NCE basados en péptidos con presentación previa a IND y la patente de los Estados Unidos para diversas necesidades de atención médica no satisfechas de la población, haciéndolos asequibles y accesibles para obtener mejores resultados de salud. Estos desarrollos están impulsando el crecimiento del mercado estudiado.

Por lo tanto, se espera que el mercado estudiado experimente un crecimiento significativo durante el período previsto debido a la creciente prevalencia del cáncer y los trastornos metabólicos, el aumento de las inversiones en investigación y desarrollo de nuevos medicamentos y los avances tecnológicos. Sin embargo, se espera que los problemas de inestabilidad de las terapias peptídicas, el alto costo del desarrollo de medicamentos y los estrictos requisitos regulatorios para la aprobación de medicamentos limiten el crecimiento del mercado.

Tendencias del mercado de terapias peptídicas

Se espera que el segmento del cáncer experimente un crecimiento significativo

Se espera que el segmento del cáncer experimente un crecimiento significativo durante el período previsto. Las terapias peptídicas están dirigidas a la administración de fármacos contra el cáncer debido a su alta especificidad, discernimiento, tamaños pequeños, facilidad de modificación y alta biocompatibilidad. Factores como la creciente carga del cáncer, el lanzamiento de productos y la investigación y el desarrollo están impulsando el crecimiento del segmento.

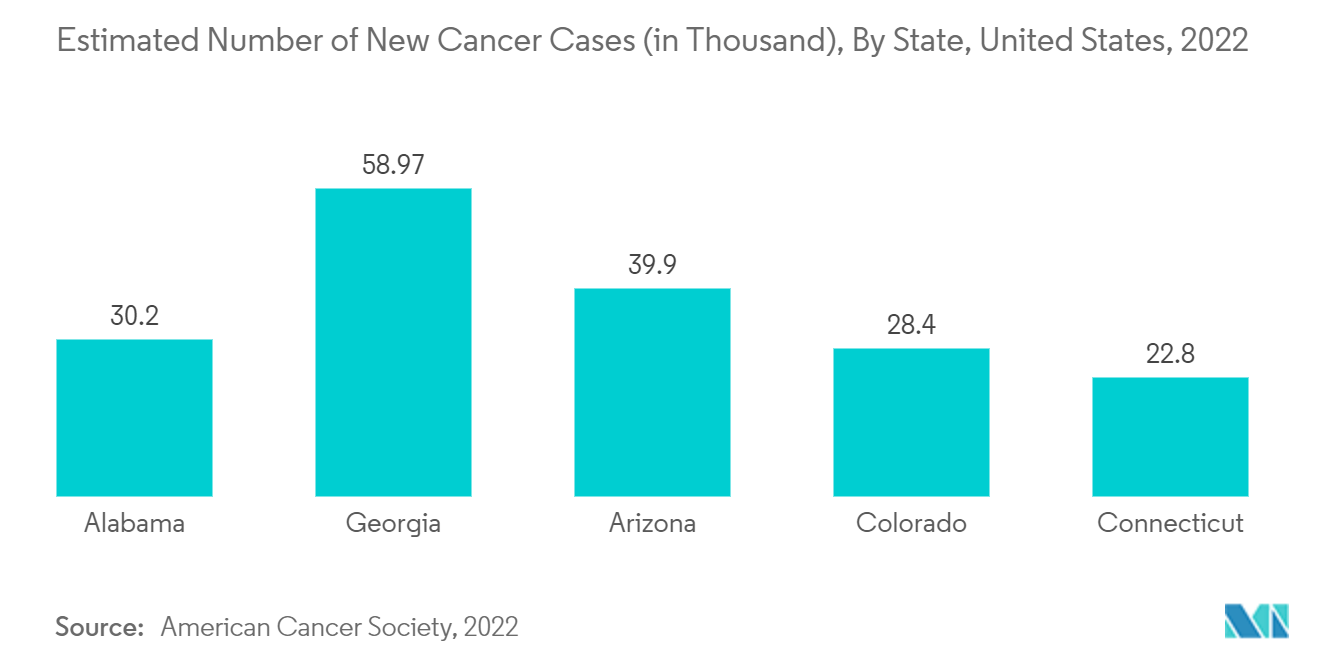

La creciente frecuencia del cáncer a nivel mundial y la creciente prescripción de terapias peptídicas para el tratamiento del cáncer son los factores clave responsables del predominio de este segmento. Por ejemplo, en los datos de Cancer Facts Figures 2022 publicados por la Sociedad Estadounidense del Cáncer, se estima que se diagnosticarán 1,9 millones de nuevos casos de cáncer en los EE. UU. en 2022. Por lo tanto, se espera que la alta prevalencia de casos de cáncer a nivel mundial desempeñe un papel vital. en el crecimiento del segmento estudiado durante el período de pronóstico.

Además, los desarrollos tecnológicos y los lanzamientos de nuevos productos están impulsando el crecimiento del mercado estudiado. En marzo de 2022, BioNTech SE informó la ampliación de su colaboración estratégica con Regeneron para avanzar en el candidato FixVaccandidate BNT116 de la compañía en combinación con Libtayo (cemiplimab), un inhibidor de PD-1, en el cáncer de pulmón de células no pequeñas (NSCLC) avanzado. Según los términos del acuerdo, las empresas planean realizar ensayos clínicos conjuntos para evaluar su combinación en diferentes poblaciones de pacientes con NSCLC avanzado.

Además, la financiación y las inversiones para el desarrollo de vacunas contra el cáncer están impulsando el crecimiento de este segmento. En septiembre de 2022, la Fundación de Investigación Gastrointestinal (GIRF) de Chicago concedió a ElicioTherapeutics una subvención de 2,8 millones de dólares para financiar la investigación de dos vacunas terapéuticas contra el cáncer. ELI-007 se está desarrollando para atacar las mutaciones del gen BRAF, mientras que ELI-008 se está diseñando para atacar las mutaciones del punto crítico de p53 en tumores sólidos, como el cáncer colorrectal, el melanoma y el cáncer de pulmón de células no pequeñas (NSCLC).

Por lo tanto, se espera que el segmento experimente un crecimiento significativo durante el período previsto debido al creciente número de casos de cáncer, los avances tecnológicos y la eficiencia de la terapia peptídica en el tratamiento del cáncer.

Se espera que América del Norte sea testigo de un crecimiento significativo

Se espera que América del Norte domine el mercado general durante todo el período de pronóstico. El crecimiento del mercado se debe a varios factores cruciales, como el aumento de los niveles de concienciación sobre los productos terapéuticos peptídicos, la creciente necesidad de diagnóstico del cáncer y otras enfermedades, y la industria biotecnológica en desarrollo.

La alta incidencia de enfermedades como el cáncer, las enfermedades cardiovasculares y la diabetes crea una demanda de nuevos productos biofarmacéuticos en el país. Por ejemplo, según las Estadísticas canadienses sobre el cáncer de 2021 publicadas en noviembre de 2021, se estima que a 229.200 canadienses se les diagnosticó cáncer. Por lo tanto, un número tan elevado de casos de cáncer está creando oportunidades para nuevas terapias peptídicas en el país e impulsando el mercado estudiado.

También se espera que la creciente prevalencia de enfermedades crónicas entre la población mexicana impulse el crecimiento del mercado. Por ejemplo, la FID publicada en diciembre de 2021 estimó que 14 millones de adultos en México viven con diabetes. Péptidos como la amida (GLP-1) son eficaces en el tratamiento de la diabetes. Se espera que esto aumente la demanda de terapias peptídicas, contribuyendo así al crecimiento del mercado en la región durante el período previsto.

Además, las crecientes iniciativas gubernamentales también están impulsando el crecimiento del mercado estudiado en la región. Por ejemplo, en febrero de 2022, el gobierno de la provincia de Nueva Escocia informó que los habitantes de Nueva Escocia se inscribieron en programas Pharmacare que comenzarán a cambiar a una versión biosimilar de ciertos medicamentos biológicos, incluidas algunas insulinas y medicamentos, para tratar la enfermedad de Crohn y el reumatismo. Más de 10.000 canadienses han cambiado de forma segura a un biosimilar como parte de esta iniciativa. También se espera que la creciente población que utiliza medicamentos biosimilares contribuya al crecimiento del mercado en la región.

Por lo tanto, los crecientes niveles de conciencia relacionados con los productos terapéuticos peptídicos, los avances tecnológicos debido a la presencia de actores clave del mercado y los crecientes casos de enfermedades crónicas como el cáncer y la diabetes están impulsando el crecimiento de este mercado en la región durante el período previsto.

Descripción general de la industria terapéutica de péptidos

El mercado de la terapéutica peptídica es altamente competitivo y fragmentado y consta de varios actores importantes. Algunas de las empresas que actualmente dominan el mercado son Eli Lilly and Company, Amgen Inc., Pfizer Inc., Bristol-Myers Squibb Company, Ever Neuro Pharma GmbH, Takeda Pharmaceutical Company Limited, Teva Pharmaceuticals Industries Ltd, AstraZeneca PLC, GlaxoSmithKline PLC, Novo Nordisk AS, Novartis AG, Zealand Pharma AG y SELLAS Life Sciences Group (Galena Biopharmaceuticals).

Líderes del mercado de terapias peptídicas

Eli Lilly and Company

Amgen Inc.

Bristol-Myers Squibb Company

GlaxoSmithKline PLC

AstraZeneca PLC

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado terapéutico de péptidos

- Noviembre de 2022 Enterome desarrolló uno de los primeros fármacos inmunomoduladores de su clase basado en su plataforma de descubrimiento de fármacos de mimetismo bacteriano. Enterome informó los datos de seguridad, inmunogenicidad y eficacia de su ensayo clínico de fase 1/2 de EO2401, en combinación con un inhibidor de puntos de control inmunológico, para el tratamiento de pacientes con primera progresión/recurrencia de glioblastoma (ensayo ROSALIE).

- Septiembre de 2022 El grupo de ciencias biológicas Sartorius, a través de su subgrupo Sartorius StedimBiotech que cotiza en Francia, adquirió Albumedix Ltd. Albumedix es uno de los actores clave en el campo de las soluciones basadas en albúmina recombinante.

Segmentación de la industria terapéutica de péptidos

Los péptidos son cadenas cortas de monómeros de aminoácidos unidos por enlaces peptídicos. Los péptidos se distinguen de las proteínas por su tamaño y, como punto de referencia, se puede entender que contienen aproximadamente 50 aminoácidos o menos.

El mercado de terapias peptídicas está segmentado por tipo de marketing (genérico y de marca), aplicación (trastornos gastrointestinales, trastornos neurológicos, trastornos metabólicos, cáncer y otras aplicaciones), vía de administración (parenteral, oral y otras vías de administración) y geografía. (Norteamérica, Europa, Asia-Pacífico, Medio Oriente y África, y Sudamérica). El informe de mercado también cubre los tamaños estimados del mercado y las tendencias para 17 países diferentes en las principales regiones del mundo . El informe ofrece el valor (millones de dólares) para todos los segmentos anteriores.

| Genérico |

| De marca |

| Desórdenes gastrointestinales |

| Desórdenes neurológicos |

| Desordenes metabólicos |

| Cáncer |

| Otras aplicaciones |

| parenteral |

| Oral |

| Otras vías de administración |

| América del norte | Estados Unidos |

| Canada | |

| México | |

| Europa | Alemania |

| Reino Unido | |

| Francia | |

| Italia | |

| España | |

| El resto de Europa | |

| Asia-Pacífico | Porcelana |

| Japón | |

| India | |

| Australia | |

| Corea del Sur | |

| Resto de Asia-Pacífico | |

| Medio Oriente y África | CCG |

| Sudáfrica | |

| Resto de Medio Oriente y África | |

| Sudamerica | Brasil |

| Argentina | |

| Resto de Sudamérica |

| Por tipo de marketing | Genérico | |

| De marca | ||

| Por aplicación | Desórdenes gastrointestinales | |

| Desórdenes neurológicos | ||

| Desordenes metabólicos | ||

| Cáncer | ||

| Otras aplicaciones | ||

| Por vía de administración | parenteral | |

| Oral | ||

| Otras vías de administración | ||

| Por geografía | América del norte | Estados Unidos |

| Canada | ||

| México | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| Italia | ||

| España | ||

| El resto de Europa | ||

| Asia-Pacífico | Porcelana | |

| Japón | ||

| India | ||

| Australia | ||

| Corea del Sur | ||

| Resto de Asia-Pacífico | ||

| Medio Oriente y África | CCG | |

| Sudáfrica | ||

| Resto de Medio Oriente y África | ||

| Sudamerica | Brasil | |

| Argentina | ||

| Resto de Sudamérica | ||

Preguntas frecuentes sobre investigación de mercado sobre terapias peptídicas

¿Cuál es el tamaño actual del mercado Terapéutica de péptidos?

Se proyecta que el mercado Terapéutica de péptidos registrará una tasa compuesta anual del 9,66% durante el período de pronóstico (2024-2029).

¿Quiénes son los actores clave en el mercado Terapéutica de péptidos?

Eli Lilly and Company, Amgen Inc., Bristol-Myers Squibb Company, GlaxoSmithKline PLC, AstraZeneca PLC son las principales empresas que operan en el mercado terapéutico de péptidos.

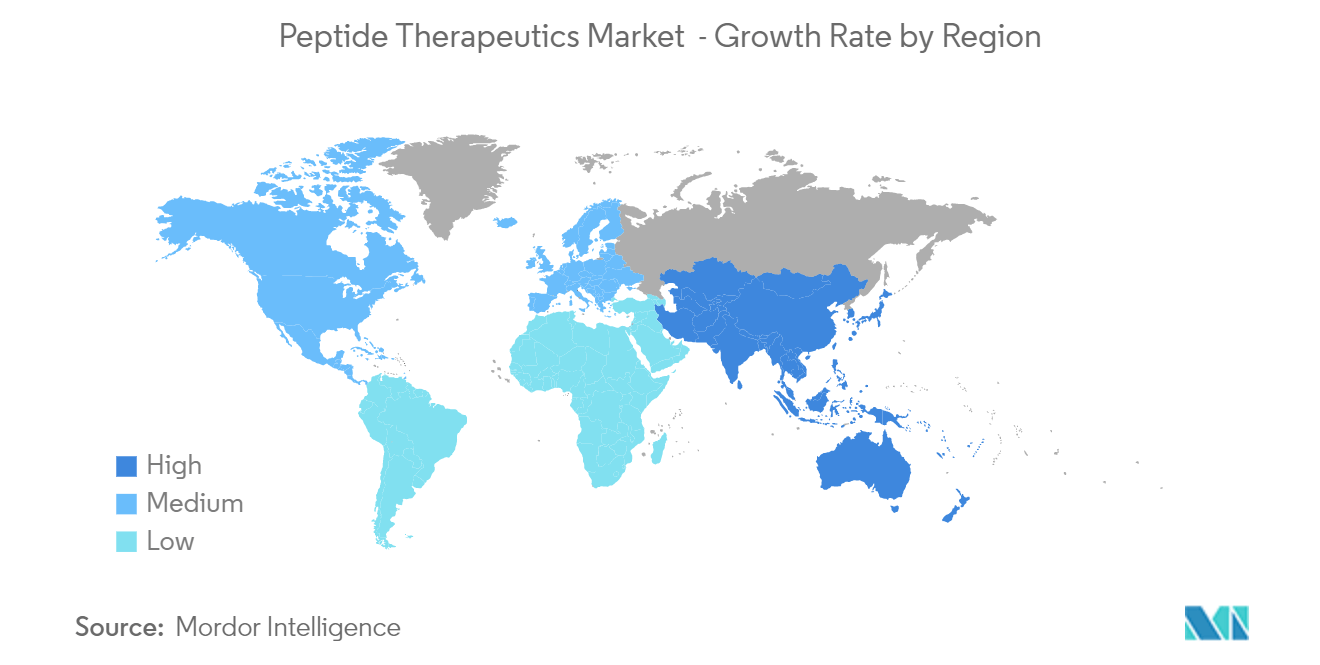

¿Cuál es la región de más rápido crecimiento en el mercado Terapéutica de péptidos?

Se estima que Asia Pacífico crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado Terapéutica de péptidos?

En 2024, América del Norte representa la mayor cuota de mercado en el mercado terapéutico de péptidos.

¿Qué años cubre este mercado de Terapéutica de péptidos?

El informe cubre el tamaño histórico del mercado de Terapéutica de péptidos durante los años 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Terapéutica de péptidos para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria terapéutica de péptidos

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de Terapéutica de péptidos en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de Peptide Therapeutics incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.