Tamaño del mercado de semillas de hortalizas de América del Norte

| Período de Estudio | 2016 - 2030 | |

| Tamaño del Mercado (2024) | 2.14 Mil millones de dólares | |

| Tamaño del Mercado (2030) | 2.76 Mil millones de dólares | |

| Mayor participación por tecnología de cría | Híbridos | |

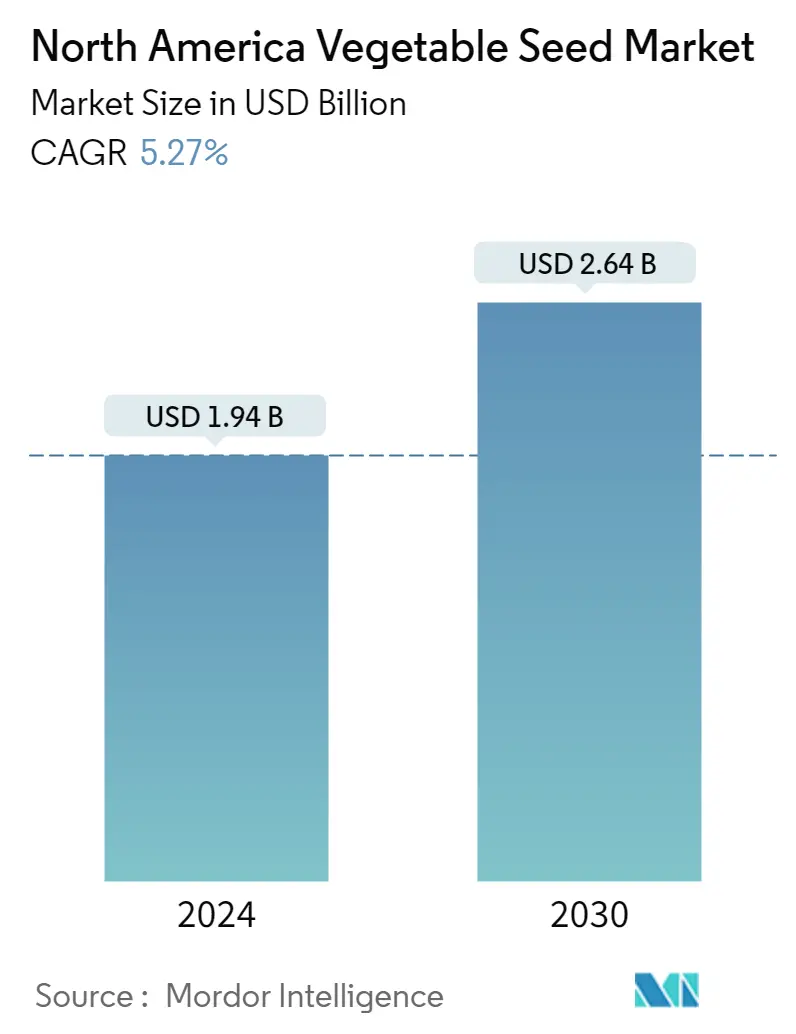

| CAGR (2024 - 2030) | 5.27 % | |

| Mayor participación por país | Estados Unidos | |

| Concentración del Mercado | Alto | |

Jugadores principales | ||

| ||

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

Análisis del mercado de semillas vegetales de América del Norte

El tamaño del mercado de semillas de hortalizas de América del Norte se estima en 1,94 mil millones de dólares en 2024, y se espera que alcance los 2,64 mil millones de dólares en 2030, creciendo a una tasa compuesta anual del 5,27% durante el período previsto (2024-2030).

- Las cucurbitáceas son la familia de cultivos más grande. La expansión del área de cultivo y el creciente consumo de cucurbitáceas se deben a una mayor concienciación sobre la salud, como la reducción del colesterol y los efectos antioxidantes.

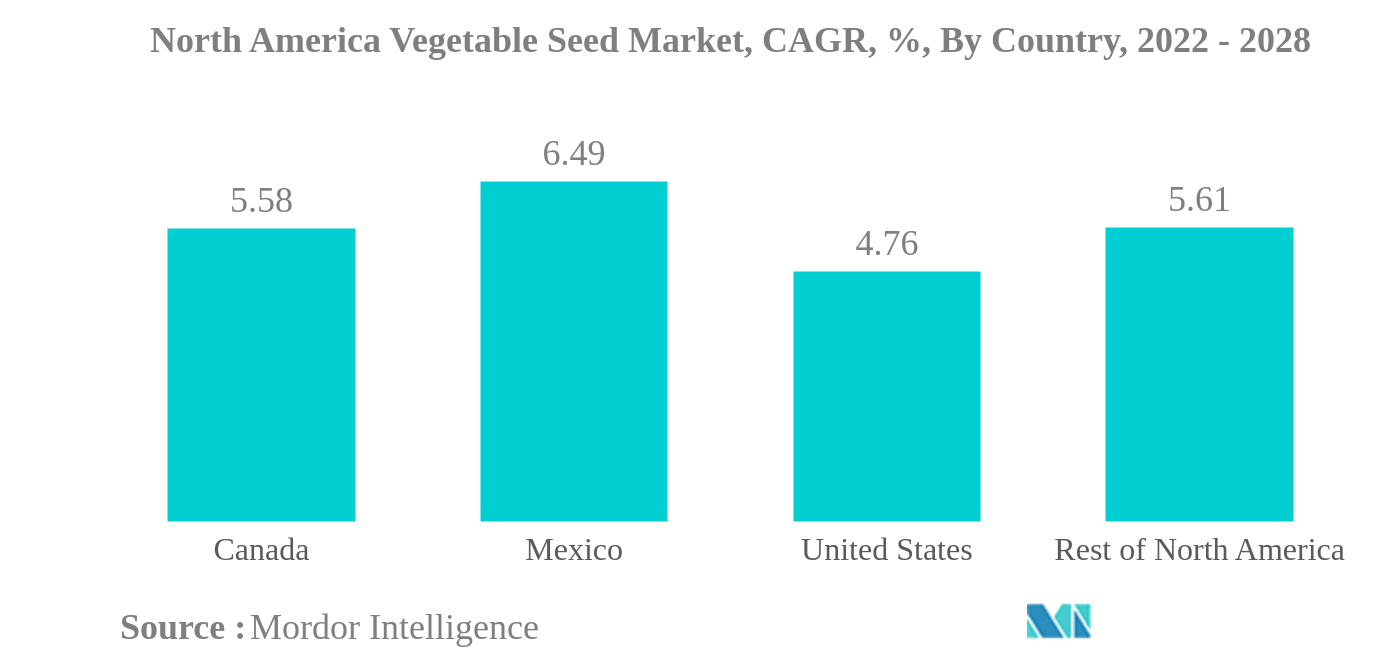

- Estados Unidos es el país más grande. Los subsidios proporcionados por el gobierno para el cultivo orgánico, la adopción de tecnologías avanzadas y el aumento de los rendimientos de los cultivos ayudaron al país a ser líder en la región.

- Brassicas es la familia de cultivos de más rápido crecimiento. Es el de más rápido crecimiento, debido al aumento de la producción y la creciente demanda de la industria procesadora, y su naturaleza adaptable a entornos de crecimiento más amplios.

- México es el país de más rápido crecimiento. México es el principal productor de hortalizas que utilizan cultivos protegidos, las condiciones climáticas favorables y los precios favorables de las hortalizas llevaron al aumento del cultivo.

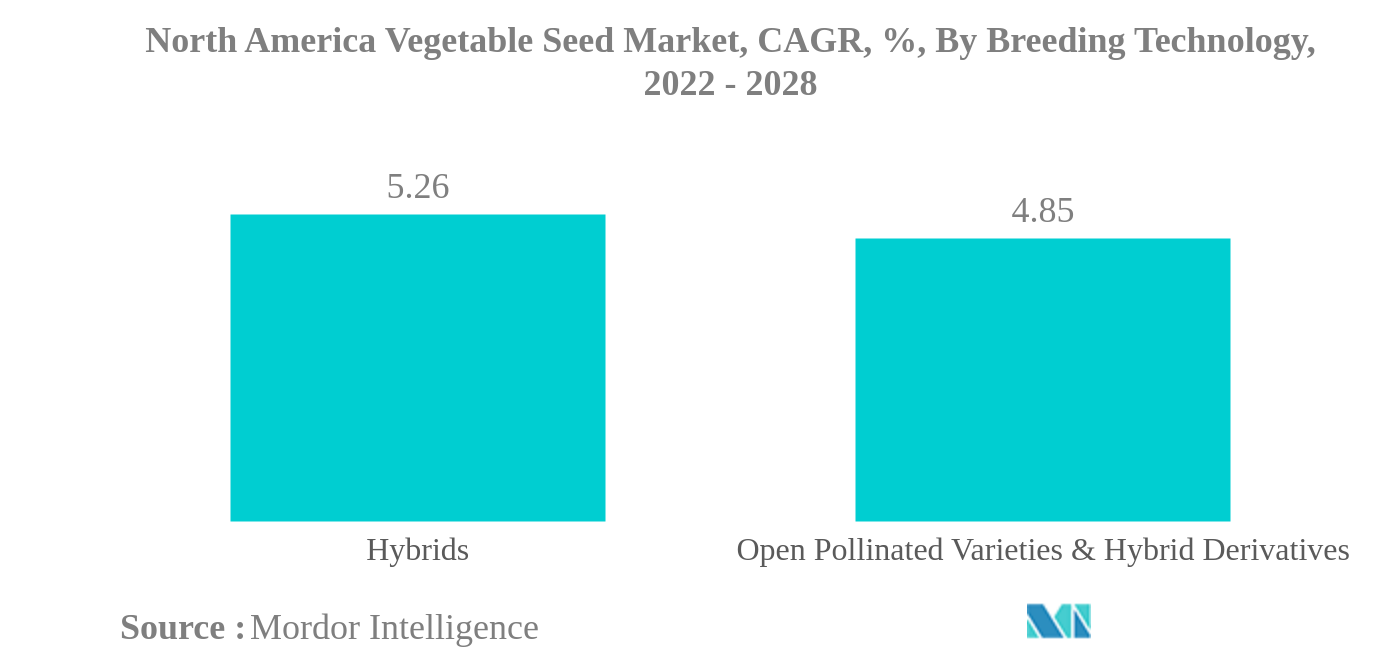

Los híbridos son la tecnología de reproducción más grande.

- Los híbridos son el segmento de más rápido crecimiento en la región y representaron el 93,3% del total de hortalizas cultivadas en la región en 2022. El uso de híbridos aumentó debido a su alto rendimiento y resistencia a insectos y enfermedades.

- La cuota de mercado total del mercado norteamericano de semillas de hortalizas fuera del mercado mundial de semillas de hortalizas fue del 24,5% en 2021, lo que se espera que aumente a medida que la tasa de adaptación de los híbridos sea alta y se adopten nuevas tecnologías en el cultivo.

- Con la creciente demanda de hortalizas y la disminución de la tierra cultivable, los híbridos están desempeñando un papel importante en el aumento de la producción. En 2021, América del Norte mantuvo un volumen de mercado de un total de 9,5 mil toneladas de semillas de hortalizas híbridas, un aumento del 20,3% en comparación con 2016, es decir, 8,1 mil toneladas.

- En América del Norte, Estados Unidos tiene un gran valor de mercado en hortalizas híbridas, en comparación con otros países, con un 67,9% en 2021. California, Dakota del Norte, Idaho, Michigan, Minnesota, Washington y Wisconsin son los principales mercados de hortalizas de la región..

- La cuota de mercado de variedades de polinización libre y derivados híbridos en el mercado general de semillas de hortalizas de América del Norte en 2021 fue del 6,7%. Brassicas tuvo la mayor participación de mercado, representando el 25,7% del mercado total de semillas de hortalizas de variedades de polinización libre y derivados híbridos en 2021.

- Con el aumento de la superficie de cultivo protegida, crece la demanda de híbridos. Se espera que un aumento en el consumo de hortalizas, un aumento en la demanda de hortalizas frescas de las industrias de procesamiento y alimentos y una creciente eficiencia logística y de la cadena de suministro impulsen el mercado de semillas de hortalizas a una tasa compuesta anual del 5,2% durante el período previsto.

Estados Unidos es el país más grande.

- América del Norte se encuentra entre las principales regiones productoras de hortalizas del mundo y el mercado de semillas estuvo valorado en aproximadamente 1.816,9 millones de dólares en 2021.

- En 2021, Estados Unidos tuvo el mayor mercado de semillas de la región, con hortalizas cultivadas en una superficie de 1,6 millones de hectáreas, que disminuyó un 11,0% respecto a la superficie de 2016. La disminución de la superficie se debe al aumento de la superficie protegida. cultivo, y los agricultores pueden satisfacer la demanda de producción con el uso de variedades híbridas de alto rendimiento.

- Estados Unidos representó el 66,7% del mercado total de semillas de hortalizas en América del Norte en términos de valor en 2021. Los híbridos ocuparon la mayor parte, representando el 94,9% del mercado de semillas de hortalizas del país en 2021. La capacidad de alto rendimiento de los híbridos es impulsando el mercado.

- México es el segundo mayor productor de hortalizas, seguido de Canadá, y representa el 5,3% y el 2,1% del mercado mundial de semillas de hortalizas, respectivamente, en términos de valor en 2021.

- Los cultivos en invernadero están aumentando constantemente en la región debido al mayor apoyo gubernamental y a los retornos netos con respecto al bajo costo de los insumos y la alta productividad. Actualmente, el cultivo protegido total representa sólo alrededor del 2,2% de la producción total de hortalizas de América del Norte.

- Cultivos como el tomate, el chile, el pepino y los pepinillos se cultivan intensamente bajo protección en esta región. Juntas, ocuparon el 97,3% del mercado de semillas de polinización libre de la región en 2021.

- Se espera que el aumento del consumo per cápita, el aumento de la hibridación por parte de las empresas de semillas y el Tratado de Libre Comercio que facilita las importaciones y exportaciones entre los países de América del Norte impulsen el mercado de semillas a gran escala en el período previsto.

Descripción general de la industria de semillas hortícolas de América del Norte

El mercado de semillas de hortalizas de América del Norte está bastante consolidado, ocupando las cinco principales empresas el 65,32%. Los principales actores de este mercado son BASF SE, Bayer AG, Groupe Limagrain, Rijk Zwaan Zaadteelt en Zaadhandel BV y Syngenta Group (ordenados alfabéticamente).

Líderes del mercado de semillas hortícolas de América del Norte

BASF SE

Bayer AG

Groupe Limagrain

Rijk Zwaan Zaadteelt en Zaadhandel B.V.

Syngenta Group

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de semillas de hortalizas de América del Norte

- Junio 2022 Se lanza una nueva variedad de lechuga tropicalizada que lleva el nombre de Arunas RZ. Se espera que esto mejore la cuota de mercado de la empresa.

- Septiembre de 2021 Bayer lanzó una cartera de semillas de hortalizas orgánicas que permite un mayor acceso a un mercado orgánico certificado en Canadá, EE. UU., México, España e Italia y la oferta inicial de productos se centrará en cultivos clave para los mercados de invernaderos y invernaderos.

- Marzo de 2021 EnzaZaden y Ahern colaboran para desarrollar pepino mexicano. Con estas variedades mejoradas de pepino las empresas esperan reforzar sus ventas.

Informe del mercado de semillas vegetales de América del Norte índice

1. RESUMEN EJECUTIVO Y HALLAZGOS CLAVE

2. INFORMAR OFERTAS

3. INTRODUCCIÓN

- 3.1 Supuestos de estudio y definición de mercado

- 3.2 Alcance del estudio

- 3.3 Metodología de investigación

4. TENDENCIAS CLAVE DE LA INDUSTRIA

- 4.1 Área bajo cultivo

- 4.2 Rasgos más populares

- 4.3 Marco normativo

- 4.4 Análisis de la cadena de valor y del canal de distribución

5. SEGMENTACIÓN DE MERCADO

- 5.1 Tecnología de cría

- 5.1.1 Híbridos

- 5.1.2 Variedades de polinización abierta y derivados híbridos

- 5.2 Mecanismo de cultivo

- 5.2.1 Campo abierto

- 5.2.2 Cultivo Protegido

- 5.3 Familia de cultivos

- 5.3.1 Brassicas

- 5.3.1.1 Repollo

- 5.3.1.2 Zanahoria

- 5.3.1.3 Coliflor y brócoli

- 5.3.1.4 Otras Brassicas

- 5.3.2 cucurbitáceas

- 5.3.2.1 Pepino y pepinillo

- 5.3.2.2 Calabaza y Calabaza

- 5.3.2.3 Otras cucurbitáceas

- 5.3.3 Raíces y bulbos

- 5.3.3.1 Ajo

- 5.3.3.2 Cebolla

- 5.3.3.3 Papa

- 5.3.3.4 Otras raíces y bulbos

- 5.3.4 solanáceas

- 5.3.4.1 Chile

- 5.3.4.2 Berenjena

- 5.3.4.3 Tomate

- 5.3.4.4 Otras solanáceas

- 5.3.5 Verduras sin clasificar

- 5.3.5.1 Espárragos

- 5.3.5.2 Lechuga

- 5.3.5.3 Okra

- 5.3.5.4 Guisantes

- 5.3.5.5 Espinaca

- 5.3.5.6 Otras verduras no clasificadas

- 5.4 País

- 5.4.1 Canada

- 5.4.2 México

- 5.4.3 Estados Unidos

- 5.4.4 Resto de América del Norte

6. PANORAMA COMPETITIVO

- 6.1 Movimientos estratégicos clave

- 6.2 Análisis de cuota de mercado

- 6.3 Panorama de la empresa

- 6.4 Perfiles de empresa

- 6.4.1 BASF SE

- 6.4.2 Bayer AG

- 6.4.3 Bejo Zaden B.V.

- 6.4.4 Enza Zaden

- 6.4.5 Groupe Limagrain

- 6.4.6 Nong Woo Bio

- 6.4.7 Rijk Zwaan Zaadteelt en Zaadhandel B.V.

- 6.4.8 Sakata Seeds Corporation

- 6.4.9 Syngenta Group

- 6.4.10 Takii and Co.,Ltd.

7. PREGUNTAS ESTRATÉGICAS CLAVE PARA LOS CEOS DE SEEDS

8. APÉNDICE

- 8.1 Descripción general global

- 8.1.1 Descripción general

- 8.1.2 El marco de las cinco fuerzas de Porter

- 8.1.3 Análisis de la cadena de valor global

- 8.1.4 Tamaño del mercado global y DRO

- 8.2 Fuentes y referencias

- 8.3 Lista de tablas y figuras

- 8.4 Perspectivas primarias

- 8.5 Paquete de datos

- 8.6 Glosario de términos

Segmentación de la industria de semillas hortícolas de América del Norte

Los híbridos, las variedades de polinización abierta y los derivados híbridos están cubiertos como segmentos por Breeding Technology. Campo abierto y cultivo protegido están cubiertos como segmentos por el mecanismo de cultivo. Brassicas, cucurbitáceas, raíces y bulbos, solanáceas y hortalizas no clasificadas están cubiertas como segmentos por familia de cultivos. Canadá, México y Estados Unidos están cubiertos como segmentos por país.| Híbridos |

| Variedades de polinización abierta y derivados híbridos |

| Campo abierto |

| Cultivo Protegido |

| Brassicas | Repollo |

| Zanahoria | |

| Coliflor y brócoli | |

| Otras Brassicas | |

| cucurbitáceas | Pepino y pepinillo |

| Calabaza y Calabaza | |

| Otras cucurbitáceas | |

| Raíces y bulbos | Ajo |

| Cebolla | |

| Papa | |

| Otras raíces y bulbos | |

| solanáceas | Chile |

| Berenjena | |

| Tomate | |

| Otras solanáceas | |

| Verduras sin clasificar | Espárragos |

| Lechuga | |

| Okra | |

| Guisantes | |

| Espinaca | |

| Otras verduras no clasificadas |

| Canada |

| México |

| Estados Unidos |

| Resto de América del Norte |

| Tecnología de cría | Híbridos | |

| Variedades de polinización abierta y derivados híbridos | ||

| Mecanismo de cultivo | Campo abierto | |

| Cultivo Protegido | ||

| Familia de cultivos | Brassicas | Repollo |

| Zanahoria | ||

| Coliflor y brócoli | ||

| Otras Brassicas | ||

| cucurbitáceas | Pepino y pepinillo | |

| Calabaza y Calabaza | ||

| Otras cucurbitáceas | ||

| Raíces y bulbos | Ajo | |

| Cebolla | ||

| Papa | ||

| Otras raíces y bulbos | ||

| solanáceas | Chile | |

| Berenjena | ||

| Tomate | ||

| Otras solanáceas | ||

| Verduras sin clasificar | Espárragos | |

| Lechuga | ||

| Okra | ||

| Guisantes | ||

| Espinaca | ||

| Otras verduras no clasificadas | ||

| País | Canada | |

| México | ||

| Estados Unidos | ||

| Resto de América del Norte | ||

Definición de mercado

- Semilla Comercial - Para los fines de este estudio, solo se han incluido semillas comerciales como parte del alcance. Las semillas guardadas en granjas que no están etiquetadas comercialmente están excluidas del alcance, aunque un porcentaje menor de semillas guardadas en granjas se intercambia comercialmente entre los agricultores. El alcance también excluye los cultivos y partes de plantas reproducidos vegetativamente, que puedan venderse comercialmente en el mercado.

- Superficie de cultivo - Al calcular la superficie cultivada con diferentes cultivos, se ha considerado el área bruta cultivada. También conocida como área cosechada, según la Organización para la Agricultura y la Alimentación (FAO), incluye el área total cultivada con un cultivo en particular a lo largo de las estaciones.

- Tasa de reemplazo de semillas - La tasa de reemplazo de semillas es el porcentaje del área sembrada del área total de cultivos plantados en la temporada utilizando semillas certificadas/de calidad distintas de las semillas guardadas en la finca.

- Cultivo Protegido - El informe define el cultivo protegido como el proceso de cultivo en un entorno controlado. Esto incluye invernaderos, invernaderos, hidroponía, aeroponía o cualquier otro sistema de cultivo que proteja el cultivo frente a cualquier estrés abiótico. Sin embargo, el cultivo en campo abierto utilizando mantillo plástico está excluido de esta definición y se incluye en campo abierto.

Metodología de Investigación

Mordor Intelligence sigue una metodología de cuatro pasos en todos nuestros informes.

- Paso 1 IDENTIFICAR LAS VARIABLES CLAVE: Para construir una metodología de pronóstico sólida, las variables y factores identificados en el Paso 1 se prueban con cifras históricas de mercado disponibles. A través de un proceso iterativo, se establecen las variables requeridas para el pronóstico del mercado y el modelo se construye sobre la base de estas variables.

- Paso 2 construir un modelo de mercado: Las estimaciones del tamaño del mercado para los años previstos están en términos nominales. La inflación no forma parte del precio y el precio de venta promedio (ASP) se mantiene constante durante todo el período de pronóstico.

- Paso 3 validar y finalizar: En este importante paso, todos los números de mercado, variables y llamadas de analistas se validan a través de una extensa red de expertos en investigación primaria del mercado estudiado. Los encuestados se seleccionan en todos los niveles y funciones para generar una imagen holística del mercado estudiado.

- Paso 4 Resultados de la investigación: Informes sindicados, tareas de consultoría personalizadas, bases de datos y plataformas de suscripción