Tamaño y Participación del Mercado de matcha

Análisis del Mercado de matcha por Mordor inteligencia

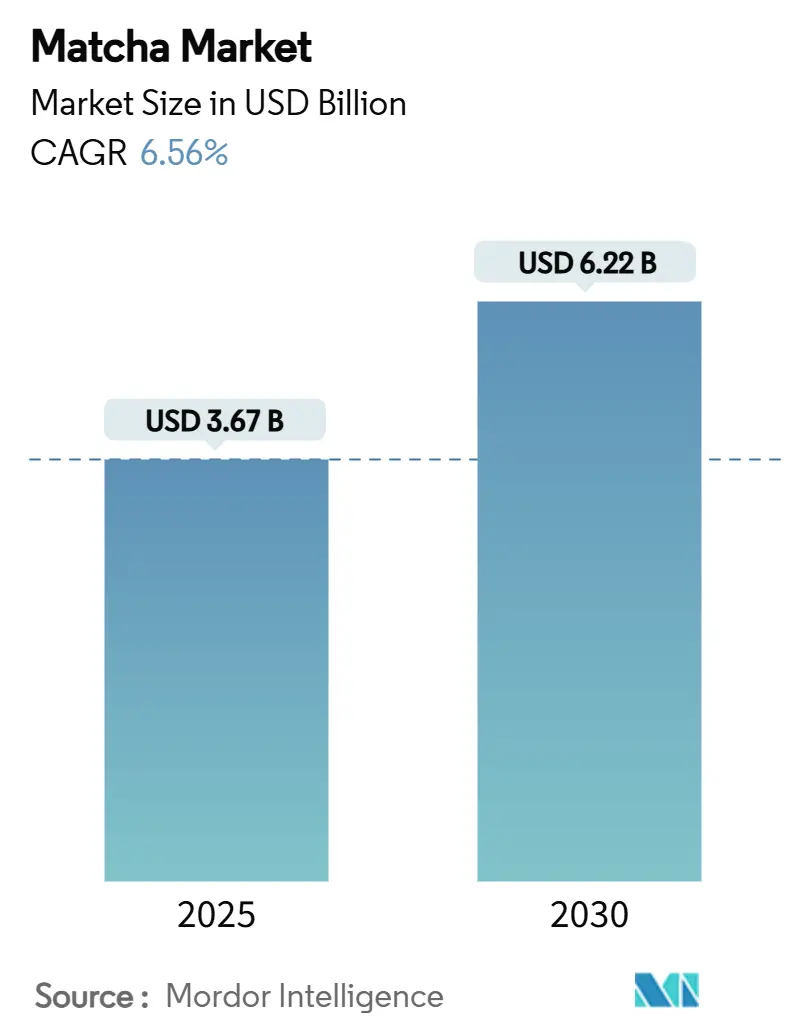

Se proyecta que el tamaño del mercado de matcha alcance USD 3,67 mil millones en 2025 y se espera que crezca un USD 6,22 mil millones en 2030, avanzando un una CAGR del 6,56%. Esta expansión refleja un consumo sostenido centrado en la salud, visibilidad en redes sociales que normaliza las tradiciones ceremoniales del té, y precios de primera calidad posibilitados por el suministro limitado de materias primas. La demanda robusta converge con las tendencias de alimentos funcionales, con marcas que destacan el alto contenido de L-teanina y antioxidantes para diferenciarse de las bebidas con cafeína convencionales. La creciente adopción de dietas basadas en plantas en América del Norte y Europa otorga al matcha una ventaja competitiva como alternativa energética sin lácteos, mientras que la rápida penetración del comercio electrónico fortalece los modelos directos al consumidor que aseguran autenticidad de origen y refuerzan el posicionamiento de primera calidad. Las iniciativas de diversificación del suministro en china y los subsidios para los cultivadores japoneses de tencha apuntan un mitigar la escasez, sin embargo, las continuas limitaciones climáticas y laborales mantienen los inventarios ajustados, sosteniendo realizaciones de precios más altos.

Principales Conclusiones del Informe

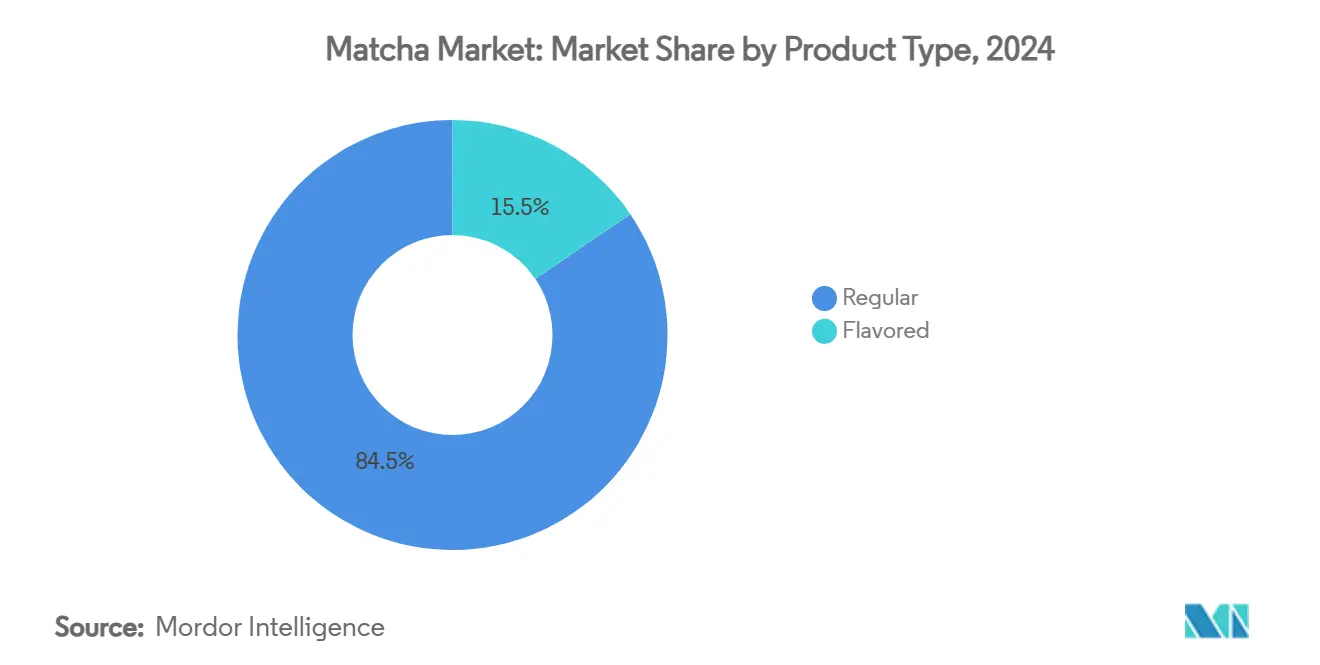

- Por tipo de producto, el polvo regular comandó el 85,34% de la participación del mercado de matcha en 2024, mientras que las variantes saborizadas se proyectan un crecer un una CAGR del 7,40% de 2025-2030.

- Por grado, el clásico lideró con el 54,23% de participación del mercado en 2024; se pronostica que el grado ceremonial se expanda un una CAGR del 8,12% hasta 2030.

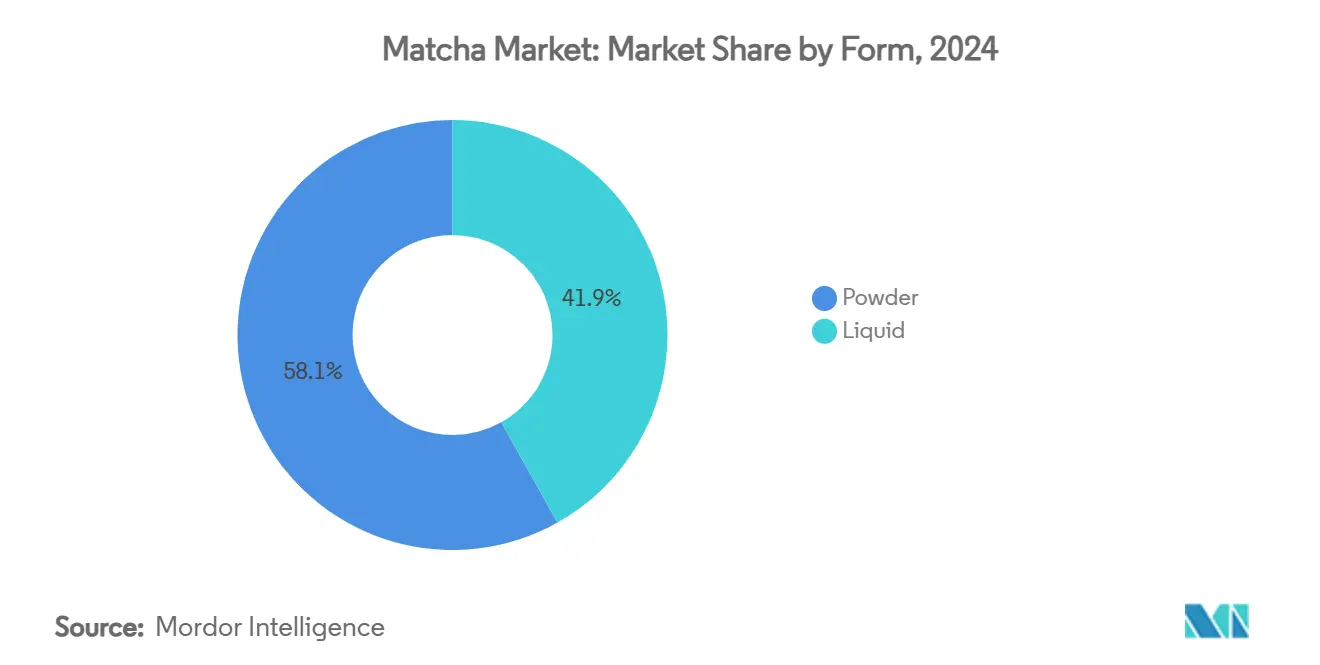

- Por Forma, el segmento de Polvo lideró con el 58,12% de la participación del mercado, mientras que se espera que el líquido crezca un una CAGR del 8,55%

- Por canal de distribución, la venta al por menor en línea capturó el 41,67% de participación del tamaño del mercado de matcha en 2024, mientras que los servicios de alimentación avanzan un una CAGR del 7,56% hasta 2030.

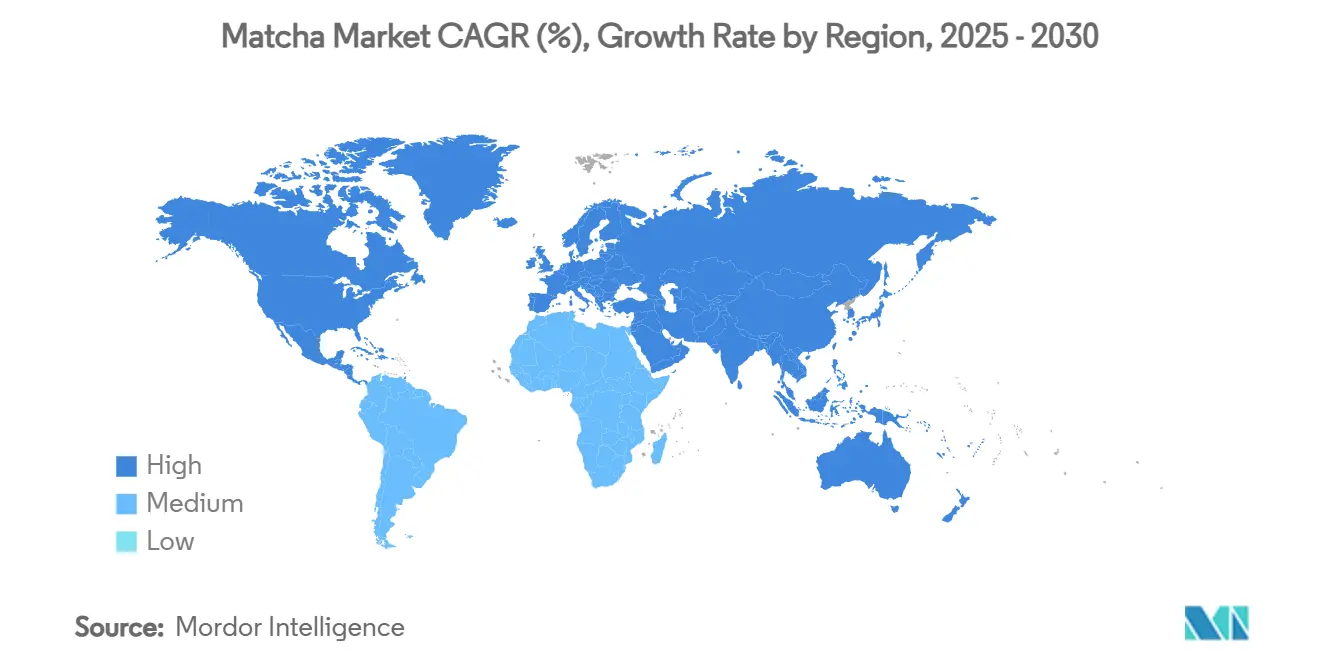

- Por geografíun, Asia Pacífico tuvo el 45,05% del valor de 2024, mientras que América del Norte registra la CAGR regional más alta del 7,74% para 2025-2030.

Tendencias mi Insights del Mercado Mundial de matcha

Análisis de Impacto de Impulsores

| Impulsores | (~)% Impacto en Pronósticos de CAGR | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Popularidad de alimentos y bebidas funcionales | +1.8% | Global, con mayor adopción en América del Norte y Europa | Medio plazo (2-4 unños) |

| Expansión de dietas basadas en plantas y veganas | +1.2% | Núcleo de América del Norte y UE, expansión un centros urbanos de APAC | Largo plazo (≥ 4 unños) |

| Crecimiento en comercio electrónico y venta al por menor en línea | +1.0% | Global, particularmente fuerte en mercados emergentes | Corto plazo (≤ 2 unños) |

| Creciente Innovación de Productos | +0.9% | América del Norte y APAC, con adopción selectiva en UE | Medio plazo (2-4 unños) |

| Creciente Demanda de Bebidas de primera calidad | +0.7% | Centros urbanos globales, concentrada en demografícomo de altos ingresos | Largo plazo (≥ 4 unños) |

| Expansión geográfica más todoá de Asia | +0.6% | América del Norte, Europa, Medio Oriente y mercados emergentes | Largo plazo (≥ 4 unños) |

| Fuente: Mordor Intelligence | |||

Popularidad de Alimentos y Bebidas Funcionales

El matcha, un jugador clave en la revolución de alimentos funcionales, ofrece un las marcas la oportunidad de destacarse respaldando sus afirmaciones de beneficios para la salud con ciencia. Cada porción de matcha contiene 2.213 µgramo/gramo de cafeína y 20mg de L-teanina, asegurando un impulso energético constante sin la caída posterior al café. Esta mezcla distintiva de aminadoácidos permite un las marcas apelar un los consumidores urbanos, especialmente aquellos estresados y que buscan impulsos cognitivos, en un mercado donde el bienestar mental es altamente valorado. En Arabia Saudí, las investigaciones destacan una fuerte creencia en los beneficios del matcha para la salud tarjetaíaca y el manejo de la diabetes. Sin embargo, el consumo esporádico sugiere una necesidad de más educación en lugar de falta de interés. Con organismos reguladores, como la FDA, respaldando las afirmaciones de alimentos funcionales, las marcas tienen una oportunidad dorada para labrar un nicho enfatizando beneficios para la salud científicamente validados sobre afirmaciones genéricas de bienestar.

Expansión de Dietas Basadas en Plantas y Veganas

Mientras los consumidores se vuelcan cada vez más hacia dietas basadas en plantas, la demanda de matcha está aumentando, especialmente ya que ofrece una alternativa rica en proteínas un las bebidas lácteas tradicionales. Con 17,3g de proteína por porción de 100g, el matcha se destaca como una fuente completa de proteína vegetal. Según el Good alimento Institute, las ventas en dólares de proteínas basadas en plantas en canales de servicios de alimentación de EE.UU. han crecido un 8%, impulsadas en gran medida por consumidores más jóvenes que se alinean estrechamente con la demografíun principal del matcha. Según el Departamento de Agricultura de los Estados Unidos[1],unido estados departamento de agricultura, " Plant-basado Consumption en Alemania", www.fas.usda.gov datos de 2023, 1,58 millones de personas de Alemania tienen una dieta basada en plantas. La reciente introducción de Oatside de un latte de matcha de avena, que contiene 3.750mg de matcha auténtico en cada 250ml, subraya la tendencia. Esta innovación no solo destaca las ventajas funcionales del matcha sino que también navega los obstáculos de adaptación del gusto prevalentes en los mercados asiáticos. Tales desarrollos presentan un las marcas de matcha una oportunidad dorada: reclamar una posición en el floreciente mercado basado en plantas y establecer precios de primera calidad, todo mientras enfatizan beneficios para la salud. Esta tendencia es especialmente ventajosa para productos de matcha en polvo, que se mezclan sin esfuerzo en recetas basadas en plantas, manteniendo tanto el sabor como la integridad nutricional.

Crecimiento en Comercio Electrónico y Venta al Por Menor en Línea

Mientras el comercio electrónico se expande, empodera un los modelos directos al consumidor para evitar los márgenes de venta al por menor tradicionales. Este cambio es fundamental para las marcas de matcha de primera calidad, especialmente en medio de crecientes preocupaciones sobre la calidad de alternativas más baratas. En 2024, los canales de venta al por menor en línea comandan una participación de mercado del 41,67%, subrayando la demanda del consumidor por detalles profundos del producto, verificación de origen, y modelos de suscripción que garantizan consistencia de suministro durante escaseces. Este canal resulta especialmente ventajoso en mercados emergentes, donde el acceso limitado al matcha japonés de primera calidad un través de la venta al por menor tradicional permite un las marcas involucrar un consumidores sensibles al precio un través de importaciones directas. Además, las plataformas digitales juegan un papel crucial en educar un los consumidores sobre métodos de preparación del matcha y distinciones de grado, efectivamente desmantelando barreras de adopción en regiones menos familiarizadas con la cultura.

Creciente Innovación de Productos

La expansión del mercado es impulsada por la innovación de productos, que adapta gustos para mantener los beneficios funcionales del matcha. Este enfoque no solo navega obstáculos de aceptación cultural en mercados no asiáticos sino que también fortifica un las marcas pioneras con ventajas competitivas sostenibles. El debut de ITO EN del matcha Banana Latte y matcha Cacao Latte en formatos listos para beber subraya una innovación de sabor exitosa. Estas ofertas atienden un consumidores orientados un la conveniencia, todo mientras mantienen credenciales auténticas de abastecimiento japonés. El lanzamiento de Aiya de un matcha endulzado sin azúauto, apuntando al mercado de bebidas sin azúauto de USD 65,31 mil millones para 2029, muestra doómo la innovación puede simultáneamente capturar participación de mercado un través de diversas demografícomo conscientes de la salud. Los productos en forma líquida, especialmente las variantes listas para beber, están experimentando un aumento debido un su capacidad de simplificar las complejidades de preparación. Estos formatos no solo comandan márgenes más altos que sus contrapartes en polvo sino que también amplían el alcance del mercado. Esta tendencia favorece predominantemente un jugadores establecidos con capacidades robustas de I+d, planteando desafíos significativos de entrada para productores más pequeños que carecen de experiencia en formulación.

Análisis de Impacto de Restricciones

| Restricciones | (~)% Impacto en Pronósticos de CAGR | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Competencia de superalimentos alternativos | -0.8% | Global, particularmente América del Norte y Europa | Medio plazo (2-4 unños) |

| Sensibilidad al precio en mercados emergentes | -0.6% | Mercados emergentes de APAC, América Latina, MEA | Corto plazo (≤ 2 unños) |

| Barreras de sabor y aceptación cultural | -0.5% | Mercados no asiáticos, particularmente demografícomo rurales | Largo plazo (≥ 4 unños) |

| Adulteración mi inconsistencia de calidad | -0.4% | Global, con mayor impacto en segmentos sensibles al precio | Medio plazo (2-4 unños) |

| Fuente: Mordor Intelligence | |||

Competencia de Superalimentos Alternativos

Mientras los lattes de doúrcuma, batidos de espirulina, y bebidas basadas en moringa compiten por la atención de consumidores conscientes de la salud, la competencia entre superalimentos alternativos se intensifica. Estos contendientes no solo comparten un atractivo funcional similar sino que un menudo vienen un precios más accesibles y presumen de una resonancia cultural más profunda. Tomemos la arena de lattes de superalimentos: el matcha se encuentra en una lucha con leche dorada y otros elementos básicos de bienestar. Estos rivales promocionan beneficios antioxidantes similares pero evitan la necesidad de que los consumidores comprendan matices como métodos de preparación o grados de calidad. Esta rivalidad golpea más fuerte en el segmento de matcha saborizado, donde los ajustes de sabor difuminan el perfil distintivo del matcha, alineándolo más estrechamente con otros ingredientes funcionales. Las apuestas se elevan en mercados emergentes, donde favoritos locales como la doúrcuma, con sus beneficios para la salud similares, atraen un consumidores sensibles al precio debido un sus costos de importación significativamente menores. Para labrar un nicho, las marcas deben destacar los rasgos bioactivos únicos del matcha, especialmente su contenido de L-teanina, y educar un los consumidores sobre sus ventajas cognitivas distintivas.

Sensibilidad al Precio en Mercados Emergentes

En mercados emergentes, la sensibilidad al precio plantea desafíos de adopción. El matcha japonés de primera calidad, con precios 3-5 veces más altos que las alternativas de té locales, lucha por penetrar el mercado, incluso mientras los consumidores urbanos se vuelven más conscientes de la salud. En India, mientras los cafés de matcha se expanden y la aceptación cultural aumenta, los puntos de precio más altos limitan la accesibilidad un demografícomo afluentes. Este desafío se ve exacerbado por escaseces de suministro, empujando los precios unún más alto. Los principales productores, como ITO EN, han implementado aumentos de precios del 100%, golpeando más fuerte en mercados sensibles al precio donde el poder adquisitivo es limitado. En la Provincia de Guizhou, la producción de matcha de china está preparada para expandirse un una capacidad de 5.000 toneladas para 2025. Este movimiento apunta un abordar la sensibilidad al precio introduciendo alternativas de menor costo, sin embargo, las preocupaciones sobre la calidad obstaculizan la entrada al mercado de primera calidad. Para navegar estos desafíos, las marcas deberían considerar estrategias de precios escalonados y forjar asociaciones de abastecimiento local, asegurando que mantengan estándares de calidad que validen su posicionamiento de primera calidad en mercados más desarrollados.

Análisis de Segmentos

Por Tipo de Producto: Regular Domina a Pesar de la Innovación Saborizada

En 2024, el matcha regular domina el mercado con una participación del 85,34%, subrayando la preferencia del consumidor por su sabor auténtico y versatilidad en aplicaciones culinarias y de bebidas. Mientras tanto, las variantes de matcha saborizado están en camino de crecer un una CAGR del 7,40% de 2025 un 2030, gracias un estrategias hábiles de adaptación del gusto dirigidas un mercados menos familiarizados con el matcha. El dominio del matcha regular en el mercado sugiere que, incluso con innovaciones en curso, los consumidores centrales permanecen firmes en su aprecio por la autenticidad y métodos de preparación tradicionales que destacan el sabor umami único del matcha. El aumento en matcha saborizado se ve predominantemente en América del Norte y Europa, regiones donde el matcha tradicional enfrenta desafíos de adopción del gusto. Productos como matcha vainilla y matcha chocolate han navegado exitosamente estos obstáculos de palatabilidad, ofreciendo sabores familiares mientras retienen los beneficios funcionales del matcha.

Las innovaciones de matcha saborizado se inclinan hacia el posicionamiento de primera calidad, alejándose de una mera persecución de volumen. Marcas como Aiya están lanzando variantes sin azúauto, atendiendo un consumidores conscientes de la salud que priorizan la conveniencia sin apartar sus necesidades dietaéticas. El atractivo de este segmento abarca múltiples categorícomo, permitiendo un las marcas de matcha succionar participación de mercado de los dominios de café y té saborizados. Este atractivo entre categorícomo no solo familiariza un los consumidores con el matcha sino que también prepara el escenario para la potencial adopción futura de matcha regular. Sin embargo, los productos saborizados enfrentan escrutinio elevado en términos de cumplimiento regulatorio. Los mandatos estrictos de etiquetado de la FDA para ingredientes unñadidos y divulgaciones de alérgenos introducen complejidades ausentes en el etiquetado directo del matcha regular de un solo ingrediente.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Grado: Clásico Lidera Mientras Ceremonial Comanda Premium

En 2024, el matcha de grado clásico comanda una participación dominante del 54,23% del mercado, impulsando principalmente aplicaciones culinarias y preparaciones comerciales de bebidas. Mientras tanto, el matcha de grado ceremonial, un pesar de su menor huella, está en una trayectoria impresionante, presumiendo una CAGR del 8,12% de 2025 un 2030. Este crecimiento se atribuye en gran medida un restricciones de suministro, permitiendo estrategias de posicionamiento de primera calidad que resuenan con el deseo de los consumidores por autenticidad. La segmentación por grado subraya sus aplicaciones únicas: el grado clásico atiende un servicios de alimentación y venta al por menor, priorizando eficiencia de costos, mientras que el ascenso del grado ceremonial es reforzado por apreciación cultural y redes sociales, transformando el consumo de matcha en un viaje experiencial en lugar de uno meramente funcional.

Mientras que el matcha de grado culinario ocupa el segmento de valor, encontrando predominantemente su camino en la fabricación de alimentos y bebidas económicas, las cifras específicas de participación de mercado permanecen secretos celosamente guardados entre los principales productores. Las complejidades de la cadena de suministro juegan un papel fundamental en la disponibilidad del grado ceremonial. Los productores japoneses tradicionales, valorando su clientela ceremonial de larga datos, un menudo evitan la expansión comercial. Este enfoque selectivo cultiva una prima de escasez, reforzando márgenes de ganancia. un través de todos los grados, asegurar la autenticación de calidad es fundamental. Técnicas como espectroscopia de fluorescencia mi identificación de origen basada en CNN han logrado una notable precisión del 92,83% en diferenciar matcha japonés genuino de sus contrapartes.

Por Forma: Polvo Mantiene Ventaja de Versatilidad

En 2024, el matcha en polvo comanda una participación dominante del 58,12% del mercado. Mientras tanto, el matcha líquido, un pesar de su menor huella, se espera que alcance una CAGR del 8,55% de 2025 un 2030. El matcha en polvo, con su versatilidad, domina el mercado, transicionando sin problemas desde ceremonias tradicionales hasta aplicaciones diversas en manufactura de alimentos y bebidas. Mientras tanto, los formatos líquidos listos para beber atienden un consumidores urbanos, impulsando el crecimiento un través de un enfoque en conveniencia y consumo sobre la marcha. El liderazgo de mercado del polvo es reforzado por su vida útil más larga, costos de transporte reducidos, y su capacidad de servir propósitos tanto ceremoniales como culinarios sin estar confinado un un formato específico. El comercio electrónico ha amplificado unún más la ventaja del polvo, permitiendo envío eficiente y mantenimiento de calidad, un diferencia de su contraparte líquida, que demanda gestión meticulosa de cadena de frío.

Los productos de matcha líquido atienden un consumidores orientados un la conveniencia, abordando escenarios donde la complejidad de preparación del polvo tradicional plantea desafíos. Las innovaciones de ITO EN en empaque portátil de matcha listo para beber destacan la destreza del formato líquido, exitosamente atrayendo participación de mercado del café y bebidas energéticas, todo mientras mantienen abastecimiento japonés auténtico. Las innovaciones de formato líquido enfatizan mejoras funcionales, ejemplificadas por el latte de matcha de avena de Oatside que presume 3.750mg de matcha real por 250ml, un salto significativo de las ofertas estándar del mercado. Este segmento disfruta de precios de primera calidad, ya que los productos líquidos no solo comandan precios más altos por porción sino que también simplifican el proceso de preparación, superando barreras que un menudo obstaculizan la adopción del polvo.

Por Canales de Distribución: Venta al Por Menor en Línea Lidera la Transformación Digital

La venta al por menor en línea logra el 41,67% de participación de mercado en 2024, reflejando las preferencias del consumidor por verificación de autenticidad, información detallada del producto, y relaciones directas al consumidor que evitan los márgenes de venta al por menor tradicionales, mientras que los canales de servicios de alimentación logran una CAGR del 7,56% (2025-2030) un través de la integración de hombresús en cafeterícomo y restaurantes dirigidos al consumo enfocado en la experiencia. El dominio en línea permite un las marcas controlar narrativas de calidad y educar un los consumidores sobre diferencias de grado, métodos de preparación, y autenticación de origen que los entornos de venta al por menor tradicionales no pueden comunicar efectivamente. Los canales digitales benefician particularmente las estrategias de posicionamiento de primera calidad, ya que las descripciones detalladas del producto y reseñcomo de clientes respaldan precios más altos comparados con la competencia de venta al por menor basada en estantes.

El crecimiento de servicios de alimentación refleja la transición del matcha de ingrediente especializado un opción de hombresú principal, con cadenas importantes como Starbucks integrando bebidas de matcha que introducen nuevos consumidores un la categoríun mientras construyen familiaridad para futuras compras al por menor. Debido un la creciente expansión de canales de servicios de alimentación como cafeterícomo, restaurantes, y otros, la demanda de productos de matcha también está creciendo. Según los datos de Starbucks[2]Starbucks, "Number de Starbucks stores en el unido estados" www.starbucks.com de 2024, la empresa tiene 10.158 tiendas en los Estados Unidos. Las tiendas especializadas mantienen relevancia un través de selección curada y orientación experta, particularmente para productos de grado ceremonial que requieren conocimiento de preparación que los canales en línea no pueden replicar completamente. Los canales de supermercados mi hipermercados enfrentan desafíos por restricciones de suministro y preocupaciones de calidad, ya que las presiones de precios de venta al por menor masiva entran en conflicto con los requisitos de posicionamiento de primera calidad necesarios para el matcha japonés auténtico BlueCart. El panorama de distribución favorece cada vez más canales que pueden respaldar precios de primera calidad y autenticación de calidad, creando ventajas estructurales para modelos directos al consumidor y de venta al por menor especializada sobre enfoques de mercado masivo tradicionales.

Análisis Geográfico

En 2024, la región de Asia Pacífico comanda una participación de mercado del 45,05%, impulsada por el consumo tradicional de Japón y un aumento en la adopción en china, India y el Sudeste Asiático. Sin embargo, Japón lucha con restricciones de suministro, ya que su producción doméstica lucha por satisfacer tanto la demanda regional como las necesidades de exportación. El dominio del mercado de la región está arraigado en familiaridad cultural y cadenas de suministro bien establecidas. Sin embargo, las tasas de crecimiento van un la zaga de las de mercados emergentes, un reflejo de la madurez del mercado en áreas clave de consumo. Japón, como el principal productor, disfruta de ciertas ventajas, pero también enfrenta vulnerabilidades. Según el Ministerio de Agricultura de Japón[3]Japón Ministry de agricultura, Forestry, y Fisheries, "export de verde té y matcha", www.maff.go.jp, los envíos de matcha y otros tés verdes del país aumentaron un 4% interanual un USD 7,47 millones en enero-mayo de 2023. Mientras tanto, en un intento de contrarrestar escaseces de suministro, la Provincia de Guizhou de china está aumentando la producción de matcha, apuntando un un objetivo de 5.000 toneladas de capacidad para 2025. Sin embargo, posicionar esta producción en términos de calidad sigue siendo un obstáculo cuando se yuxtapone con fuentes japonesas tradicionales, como se señala en Our china Story. En India, la floreciente cultura de cafés de matcha señala potencial de crecimiento regional, sin embargo, la sensibilidad al precio limita la penetración generalizada del mercado, confinándola en gran medida un demografícomo urbanas afluentes.

América del Norte está preparada para presenciar el crecimiento regional más rápido, presumiendo una CAGR del 7,74% de 2025 un 2030. Este aumento es impulsado por una creciente conciencia de salud, la influencia penetrante de las redes sociales, y estrategias hábiles que han navegado exitosamente la falta de familiaridad cultural. Las innovaciones en matcha saborizado y listo para beber han jugado un papel fundamental en esta adaptación. La infraestructura robusta de comercio electrónico de la región refuerza modelos directos al consumidor. Esta dinámica permite un productores japoneses de primera calidad no solo mantener control de calidad y afirmar poder de precios sino también educar un consumidores sobre autenticidad y métodos de preparación. Mientras Canadá y México emergen como mercados prometedores, el desarrollo se centra predominantemente en grandes centros urbanos, donde consumidores conscientes de la salud resuenan con el atractivo de primera calidad del matcha. Además, el crecimiento de la región es reforzado por marcos regulatorios que respaldan afirmaciones de alimentos funcionales. Este apoyo empodera un las marcas un distinguirse un través de beneficios para la salud científicamente validados, moviéndose más todoá de narrativas genéricas de bienestar.

Europa, América del Sur, y el Medio Oriente y África presentan perspectivas de crecimiento florecientes, cada una con rasgos regionales únicos. Estos matices necesitan estrategias de entrada al mercado un medida que atiendan inclinaciones de gusto locales, sensibilidades de precio, y obstáculos de aceptación cultural. América del Sur, unún en su infancia con respecto al consumo de matcha, ofrece un lienzo para las marcas. Al forjar asociaciones locales para abordar preocupaciones de precio mientras mantienen calidad, las marcas pueden labrar un nicho en este mercado subdesarrollado. Sin embargo, entrar un estas regiones emergentes no está libre de desafíos. Las marcas deben invertir fuertemente en educación del consumidor y adaptación cultural. Sin embargo, las recompensas son significativas: ventajas de pionero esperan un aquellos que naveguen hábilmente las barreras de entrada y establezcan posicionamiento genuino antes de que el mercado alcance la saturación.

Panorama Competitivo

El mercado de matcha, calificado con un nivel de concentración moderado de 6 de 10, presenta una oportunidad dual: los jugadores establecidos pueden fortalecer sus posiciones, mientras que las marcas emergentes pueden labrar su nicho. Estos nuevos entrantes están aprovechando estrategias diferenciadas que priorizan calidad, autenticidad, y adaptación cultural. Los productores japoneses tradicionales, incluyendo ITO EN, Marukyu Koyamaen, y Aiya, presumen ventajas competitivas arraigadas en orígenes auténticos y relaciones de suministro de larga datos. Sin embargo, estas ventajas vienen con una advertencia: restricciones de capacidad que obstaculizan la expansión. Esta limitación allana el camino para estrategias de abastecimiento alternativas. Una tendencia notable es el empuje hacia la integración vertical.

Los jugadores líderes están forjando lazos agrícolas directos y mejorando capacidades de procesamiento. Esto no solo asegura control de calidad estricto sino que también mitiga riesgos de cadena de suministro, que han sido exacerbados por desafíos climáticos y aumentos en la demanda impulsada por el turismo. Los mercados emergentes presentan un desafío único: falta de familiaridad cultural. Esto crea obstáculos para jugadores tradicionales, pero también abre puertas para marcas innovadoras. Al adaptar gustos, ofrecer formatos convenientes, y emplear marketing educacional, estas marcas están exitosamente construyendo conciencia de categoríun y capturando participación de mercado. En este panorama, la adopción de tecnologíun se destaca como un diferenciador fundamental. Herramientas como espectroscopia de fluorescencia y evaluaciones de calidad impulsadas por IA no son solo novedades tecnológicas; son esenciales para verificar autenticidad. Esto es especialmente crucial dado las crecientes preocupaciones del consumidor sobre adulteración y fraude de origen.

Disruptores como Isshiki matcha están causando impacto aprovechando estrategias digitales y compromiso comunitario, estableciendo reconocimiento de marca sin la necesidad de inversiones de venta al por menor tradicionales. En contraste, gigantes de la industria como Starbucks y PepsiCo manejan ventajas de escala de distribución, posicionándolos para expansión rápida del mercado una vez que logren aceptación del consumidor. Navegar las dinámicas competitivas complica unún más el panorama, especialmente con el cumplimiento de la FDA. Los mandatos regulatorios sobre seguridad de importación y precisión de etiquetado tienden un favorecer un jugadores establecidos, que un menudo tienen sistemas robustos de gestión de calidad, sobre productores más pequeños que pueden carecer de tal infraestructura de cumplimiento.

Líderes de la Industria del matcha

-

AOI té

-

AIYA América Inc

-

Pique

-

ITO EN Ltd.

-

Midori Spring

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Junio 2025: La actriz Sanya Malhotra lanzó una nueva marca de matcha, Bree matcha en asociación con Essanza nutrición. La marca ofrece matcha ceremonial, matcha regular, y un kit de matcha.

- Junio 2025: Miko lanzó una gama de polvo de matcha de primera calidad. El auténtico té verde japonés matcha de Miko, presumiendo un sabor terroso y agridulce, está lleno de antioxidantes y nutrientes, convirtiéndolo en una opción versátil tanto para bebidas calientes como frícomo.

- Junio 2025: Starbucks Japón lanzó una nueva bebida de matcha de edición limitada en tiendas seleccionadas. Los productos incluyen té verde matcha, latte de mousse de pistacho matcha, y muchos otros. Las bebidas tienen textura suave y sabor único.

- Febrero 2024: Aiya matcha adquirió una participación mayoritaria en OMGTea para llevar matcha un las masas. Esta colaboración apuntaba un expandir y construir una presencia más extensa en el Reino Unido.

Alcance del Informe del Mercado Mundial de matcha

El matcha es una forma única y poderosa de té verde cultivado en la sombra durante tres un cuatro semanas antes de la cosecha. El mercado mundial de matcha está segmentado por producto, forma, canal de distribución, y geografíun. Por producto, el mercado está segmentado en té regular y té saborizado. Por estado, el mercado está segmentado en formas de polvo y líquido. Por canal de distribución, el mercado está segmentado en hipermercados/supermercados, tiendas especializadas, tiendas de venta al por menor en línea, y otros. Por geografíun, este informe incluye un análisis de regiones como América del Norte, Europa, Asia-Pacífico, América del Sur, y el Medio Oriente y África). Para cada segmento, el dimensionamiento y pronósticos del mercado se han hecho basados en valor (en USD).

| Regular |

| Saborizado |

| Ceremonial |

| Clásico |

| Culinario |

| Polvo |

| Líquido |

| Servicios de Alimentación | |

| Venta al Por Menor | Supermercados/Hipermercados |

| Tiendas Especializadas | |

| Tiendas en Línea | |

| Otros Canales de Distribución |

| América del Norte | Estados Unidos |

| Canadá | |

| México | |

| Resto de América del Norte | |

| Europa | Reino Unido |

| Alemania | |

| España | |

| Francia | |

| Italia | |

| Rusia | |

| Resto de Europa | |

| Asia-Pacífico | China |

| India | |

| Japón | |

| Australia | |

| Resto de Asia Pacífico | |

| América del Sur | Brasil |

| Argentina | |

| Resto de América del Sur | |

| Medio Oriente y África | Arabia Saudí |

| Sudáfrica | |

| Resto de Medio Oriente y África |

| Por Tipo de Producto | Regular | |

| Saborizado | ||

| Por Grado | Ceremonial | |

| Clásico | ||

| Culinario | ||

| Por Forma | Polvo | |

| Líquido | ||

| Por Canales de Distribución | Servicios de Alimentación | |

| Venta al Por Menor | Supermercados/Hipermercados | |

| Tiendas Especializadas | ||

| Tiendas en Línea | ||

| Otros Canales de Distribución | ||

| Por Geografía | América del Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Resto de América del Norte | ||

| Europa | Reino Unido | |

| Alemania | ||

| España | ||

| Francia | ||

| Italia | ||

| Rusia | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| India | ||

| Japón | ||

| Australia | ||

| Resto de Asia Pacífico | ||

| América del Sur | Brasil | |

| Argentina | ||

| Resto de América del Sur | ||

| Medio Oriente y África | Arabia Saudí | |

| Sudáfrica | ||

| Resto de Medio Oriente y África | ||

Preguntas Clave Respondidas en el Informe

¿Qué tan grande será la demanda mundial de matcha en 2030?

Los pronósticos indican que el mercado de matcha alcanzará USD 6,22 mil millones en 2030, desde USD 3,67 mil millones en 2025.

¿Qué región se está expandiendo más rápido para productos de matcha?

América del Norte registra el crecimiento más rápido con una CAGR del 7,74% entre 2025 y 2030, respaldada por tendencias de dietas basadas en plantas y fuerte cultura de cafeterícomo.

¿Qué canal de ventas domina la distribución de matcha?

La venta al por menor en línea comanda el 41,67% de los ingresos de 2024, reflejando la confianza del consumidor en garantícomo de autenticidad directas al consumidor.

¿Cuáles son los principales desafíos para nuevos entrantes de matcha?

Las principales barreras incluyen altos costos de materias primas, requisitos de autenticación para combatir la adulteración, y educación del consumidor sobre técnicas de preparación.

Última actualización de la página el: