Tamaño y Participación del Mercado de Baterías de Iones de Litio

Análisis del Mercado de Baterías de Iones de Litio por Mordor Intelligence

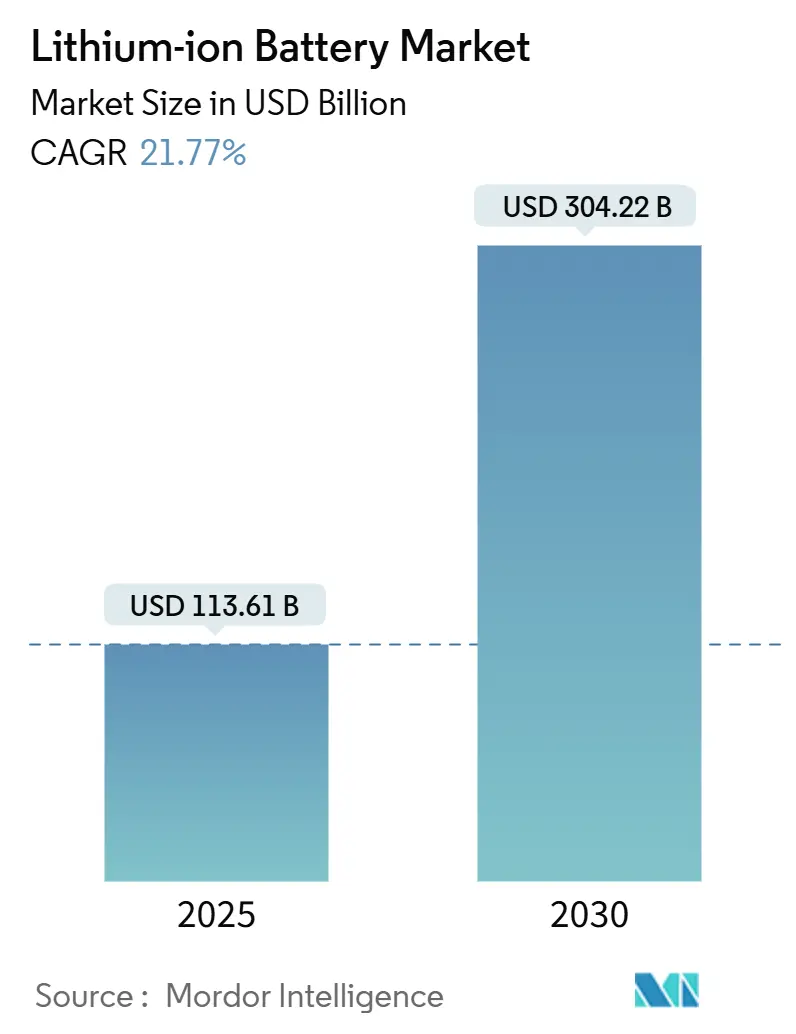

El tamaño del Mercado de Baterías de Iones de Litio se estima en USD 113,61 mil millones en 2025, y se espera que alcance USD 304,22 mil millones para 2030, a una TCAC del 21,77% durante el período de pronóstico (2025-2030).

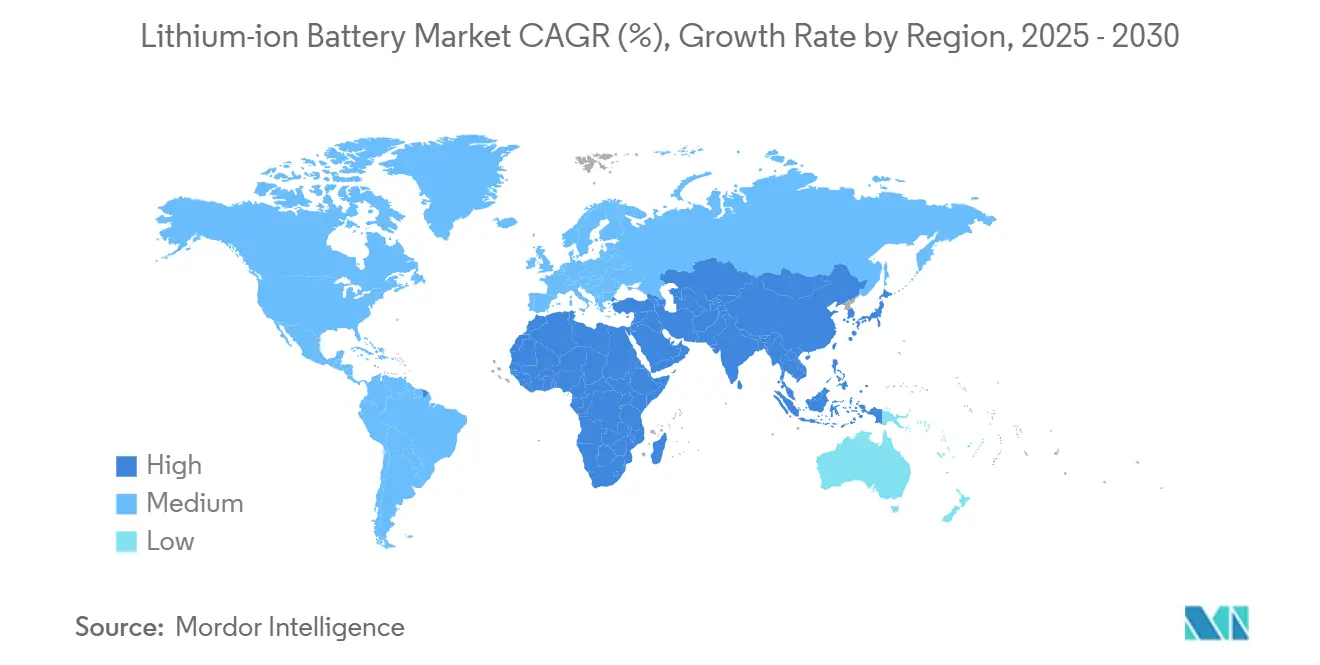

El impulso proviene de una fuerte deflación de costos-los precios promedio de paquetes cayeron a USD 115 por kWh en 2024, su caída anual más pronunciada desde 2017-y de mandatos políticos que requieren electrificación a gran escala en sistemas de transporte y energía. Una participación de mercado del 55% en Asia-Pacífico refleja el dominio de China en la producción de celdas y materiales de ánodo, mientras América del Norte y Europa aceleran la localización para cubrir el riesgo de suministro. La innovación de productos gira en torno a ganancias en densidad energética, con ánodos ricos en silicio avanzando hacia la viabilidad comercial. Las empresas de servicios públicos están adoptando almacenamiento de múltiples horas para estabilizar la generación renovable, y los fabricantes de automóviles están desplazando los vehículos eléctricos de nivel básico hacia la química LFP orientada a costos. Juntos, estos factores refuerzan un ciclo virtuoso de volúmenes crecientes y costos decrecientes que respalda la demanda a largo plazo.

Conclusiones Clave del Informe

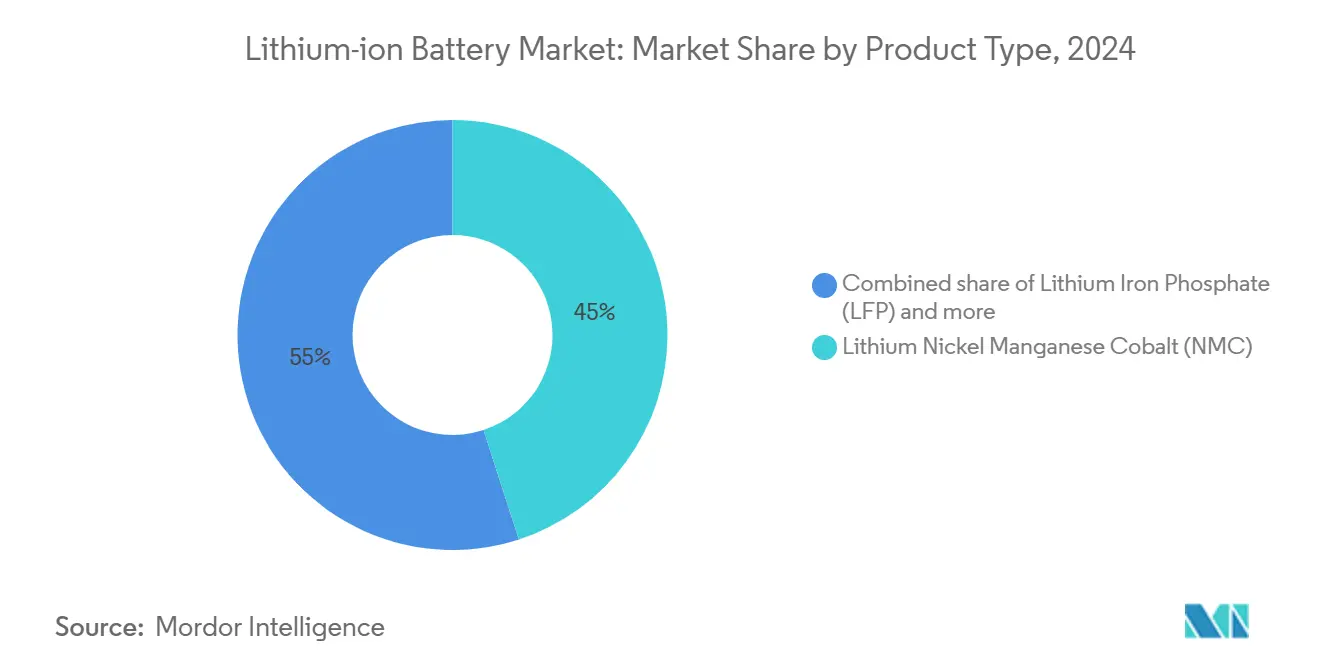

- Por tipo de producto, Níquel Manganeso Cobalto de Litio mantuvo el 45% de la participación del mercado de baterías de iones de litio en 2024; se proyecta que Fosfato de Hierro y Litio se expanda a una TCAC del 23,4% hasta 2030.

- Por factor de forma, las celdas cilíndricas lideraron con 50% de participación de ingresos en 2024, mientras las celdas tipo bolsa registran el crecimiento más rápido a 22,5% TCAC hasta 2030.

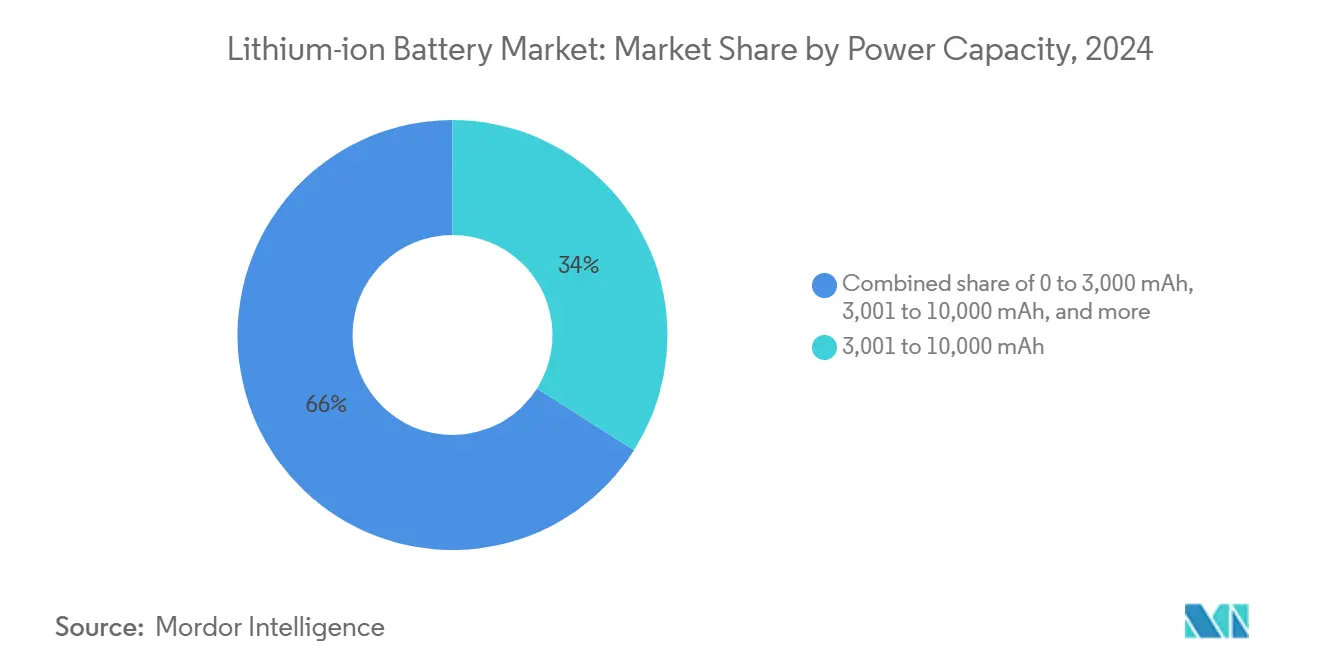

- Por capacidad de energía, las celdas de 3,001-10,000 mAh representaron el 35% de participación del tamaño del mercado de baterías de iones de litio en 2024; se pronostica que las celdas por encima de 60,000 mAh avancen a 27,7% TCAC.

- Por industria de uso final, automotriz comandó el 55% del tamaño del mercado de baterías de iones de litio en 2024, mientras que se espera que el almacenamiento estacionario crezca a 28,9% TCAC hasta 2030.

- Por geografía, Asia-Pacífico capturó el 55% de la participación del mercado de baterías de iones de litio en 2024; se proyecta que la región registre una TCAC del 31%, la más alta globalmente.

Tendencias e Insights del Mercado Global de Baterías de Iones de Litio

Análisis del Impacto de Impulsores

| Impulsor | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronología del Impacto |

|---|---|---|---|

| Demanda creciente de baterías de alta densidad energética en vehículos eléctricos de largo alcance | +5.30% | América del Norte y Europa | Mediano plazo (2-4 años) |

| Construcción de gigafábricas "Made in China 2025" de China | +4.80% | Asia-Pacífico y expansión global | Mediano plazo (2-4 años) |

| Rápido despliegue de adquisiciones de almacenamiento a escala de servicios públicos de EE.UU. | +3.90% | América del Norte | Corto plazo (≤2 años) |

| Migración de centros de datos nórdicos de VRLA a baterías de iones de litio | +2.70% | Europa (Países Nórdicos) | Mediano plazo (2-4 años) |

| Objetivos GEI de la OMI impulsando la adopción de baterías de grado marino | +2.1% | Europa | Largo plazo (≥4 años) |

| Cambio de OEM a LFP para vehículos eléctricos de nivel básico en India | +1.9% | Asia-Pacífico (India) | Corto plazo (≤2 años) |

| Fuente: Mordor Intelligence | |||

Demanda Creciente de Baterías de Alta Densidad Energética en Plataformas de Vehículos Eléctricos de Largo Alcance

Los fabricantes están empujando más allá de 300 Wh kg⁻¹ hacia celdas que prometen 400 millas de autonomía sin agrandar los paquetes. Los ánodos dominantes de silicio aumentan la energía específica hasta 40% en relación al grafito.[1]International Council on Clean Transportation, "Silicon Anodes and the Next Leap in EV Range," theicct.org El movimiento coincide con la adopción de arquitecturas de celda a paquete que reducen el peso estructural y bajan el costo de producción. Ahora se espera paridad de precios con las químicas establecidas antes de 2029, tres años antes que las estimaciones anteriores. Los fabricantes de automóviles ven estos avances como críticos para la aceptación masiva de vehículos eléctricos en América del Norte y Europa, mercados donde la ansiedad por la autonomía sigue siendo un obstáculo principal. Como resultado, los contratos de adquisición estipulan cada vez más objetivos de densidad energética, creando nuevos nichos premium en el mercado de baterías de iones de litio.

Política Industrial de China ("Made in China 2025") Acelerando la Construcción de Gigafábricas Domésticas de Iones de Litio

China envió el 93,5% de las baterías globales de almacenamiento de energía en 2024, reflejando una escala sin rival en la fabricación de celdas y materiales upstream. La integración vertical abarca desde el refinado de materias primas hasta el ensamblaje de módulos, habilitando costos de producción aproximadamente 20% por debajo de los pares europeos a pesar de insumos de commodities similares. El proveedor campeón CATL aprovecha esta ventaja de costo para expandirse en Indonesia, asegurando suministro de níquel, y en Hungría, donde una planta de múltiples GWh servirá a los OEMs europeos. El auge impulsado por políticas consolida el dominio de proveedores de China y fuerza a regiones rivales a subsidiar proyectos locales para preservar autonomía estratégica. Esta ventaja estructural sostiene un papel fundamental para las empresas chinas en el mercado de baterías de iones de litio.

Rápido Despliegue de Adquisiciones de Almacenamiento de Energía de Baterías a Escala de Servicios Públicos en Estados Unidos

La capacidad de baterías a escala de servicios públicos de Estados Unidos aumentó 66% a 26 GW en 2024, con 12,3 GW adicionales bajo contrato.[2]International Energy Agency, "Battery Supply Chain Review 2024," iea.org California lidera con 7,3 GW instalados y Texas sigue con 3,2 GW. Los ciclos de adquisición se han comprimido de años a meses, impulsados por sistemas estandarizados de 4 horas que sirven tanto flujos de ingresos de arbitraje energético como regulación de frecuencia. A medida que los ingresos comerciales de servicios auxiliares declinan, los propietarios de activos adoptan modelos de ingresos apilados que combinan capacidad, adecuación de recursos y comercio de mercado mayorista. Este perfil de demanda alienta a los fabricantes de baterías a diseñar productos de larga vida y alto ciclo distintos de las celdas automotrices, ampliando el volumen direccionable dentro del mercado de baterías de iones de litio.

Migración de Respaldo de Centros de Datos Estacionarios de VRLA a Baterías de Iones de Litio en Países Nórdicos

Los operadores de centros de datos en Suecia, Finlandia y Dinamarca especifican baterías de iones de litio para desbloquear hasta 70% de ahorros de espacio comparado con unidades VRLA, una métrica crítica donde el costo de bienes raíces es alto. La química de baterías de iones de litio también tolera temperaturas ambiente bajo cero típicas de sitios nórdicos sin degradación del rendimiento, reduciendo el uso de energía HVAC. La vida útil más larga y el mantenimiento reducido compensan el mayor costo de capital, generando menor costo total de propiedad durante un horizonte de 15 años. La tendencia gana impulso a medida que los proveedores de nube hiperescala publican guías de diseño estandarizando el respaldo de baterías de iones de litio, reforzando la adopción en el mercado regional de colocación.

Análisis del Impacto de Restricciones

| Restricción | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronología del Impacto |

|---|---|---|---|

| Escasez de Suministro de Ánodo de Grafito Debido a Restricciones Ambientales Chinas | -2.5% | Global, con mayor impacto en América del Norte y Europa | Mediano plazo (2-4 años) |

| Inflación de Costos de Aditivos Electrolíticos de Alto Voltaje Post-Conflicto de Ucrania | -1.8% | Europa, con expansión a mercados globales | Corto plazo (≤ 2 años) |

| Barreras Comerciales EE.UU.-UE en Minerales Críticos Socavando Cadenas de Suministro Trans-Atlánticas | -1.4% | América del Norte y Europa, impacto bilateral | Mediano plazo (2-4 años) |

| Retraso en Infraestructura de Reciclaje Retrasando Flujos de Material Circular en Oceanía | -0.9% | Oceanía, con expansión global limitada | Largo plazo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

Escasez de Suministro de Ánodo de Grafito Debido a Restricciones Ambientales Chinas

China suministra aproximadamente el 90% del material de ánodo global. Los cierres temporales en Heilongjiang e Inner Mongolia redujeron la producción 15% durante las inspecciones ambientales de 2024. Las plantas de celdas downstream en Estados Unidos y Europa reportaron extensiones de tiempo de entrega y aumentos de precios spot, exponiendo el riesgo de concentración geográfica. Proyectos de grafito sintético en Corea del Sur y Estados Unidos buscan diversificar el suministro; sin embargo, los volúmenes comerciales retrasarán la demanda por varios años. El riesgo de escasez impulsa a algunos fabricantes de automóviles a evaluar ánodos ricos en silicio más rápido de lo planeado, remodelando las hojas de ruta de materiales en el mercado de baterías de iones de litio.

Inflación de Costos de Aditivos Electrolíticos de Alto Voltaje Post-Conflicto de Ucrania

Los solventes fluorados que habilitan operación de 4,4 V vieron precios subir 30-40% siguiendo disrupciones en productores ucranianos y rusos que mantenían 15% de participación global pre-2024. Los fabricantes europeos de celdas absorbieron costos más altos o reformularon electrolitos a expensas de la vida del ciclo. Los programas de investigación ahora exploran rutas sintéticas con bases de materias primas más amplias para reconstruir resistencia. Este episodio subraya la exposición geopolítica para químicos especializados críticos para formatos de celdas premium y coloca presión de costos a corto plazo en productos NMC y NCA de alta energía en el mercado de baterías de iones de litio.

Análisis de Segmentos

Por Tipo de Producto: LFP Desafía el Dominio de NMC

NMC representó el 45% de la participación del mercado de baterías de iones de litio en 2024, respaldado por su alta densidad energética que se adapta a vehículos eléctricos premium. Se pronostica que el tamaño del mercado de baterías de iones de litio para LFP aumentará a 23,4% TCAC hasta 2030, erosionando el liderazgo de NMC a medida que proliferan modelos sensibles al costo. Los recubrimientos de cátodo mejorados y las tolerancias de celda más estrictas elevan la densidad energética de LFP a rangos una vez reservados para químicas ricas en níquel, reduciendo el costo total del paquete y mitigando la volatilidad del precio del cobalto.

Las trayectorias de demanda están divergiendo por aplicación. NMC retiene un punto de apoyo en vehículos eléctricos de rendimiento y proyectos aeroespaciales que requieren alcance máximo, mientras LCO mantiene relevancia en electrónicos de consumo insignia. LTO y LMFP sirven casos de uso de nicho donde la vida de ciclo extremo o tolerancia de temperatura es primordial. La hibridización entre químicas-como agregar manganeso a LFP-destaca cómo los proveedores personalizan la electroquímica para abordar envoltorios de rendimiento específicos dentro de la industria de baterías de iones de litio.

Nota: Participaciones de segmento de todos los segmentos individuales disponibles con la compra del informe

Por Factor de Forma: La Flexibilidad de Diseño Impulsa el Crecimiento de Tipo Bolsa

Las celdas cilíndricas mantuvieron el 50% del mercado de baterías de iones de litio en 2024, ancladas por fabricantes automotrices establecidos que explotan líneas de ensamblaje altamente automatizadas. Las celdas tipo bolsa, sin embargo, se expanden 22,5% TCAC para 2030 ya que su perfil delgado habilita mayor eficiencia de empaque en espacios restringidos. Las pruebas comparativas muestran que los formatos tipo bolsa entregan 6-8% mayor energía gravimétrica a nivel de paquete cuando se integran en chasis tipo monopatín.

Las celdas prismáticas, representando alrededor del 40% de los envíos, logran un equilibrio entre robustez mecánica y eficiencia volumétrica, haciéndolas populares entre plataformas chinas de autobuses y camiones. El panorama del factor de forma así se segmenta por filosofía de diseño OEM: la hoja de ruta de celdas cilíndricas 4680 de Tesla prioriza escala y densidad energética, mientras las prismáticas estilo hoja de BYD defienden seguridad y costo. Esta coexistencia demuestra cómo las estrategias diferenciadas prosperan dentro del diversificado mercado de baterías de iones de litio.

Por Capacidad de Energía: Las Celdas de Alta Capacidad Habilitan Nuevas Aplicaciones

Las celdas por encima de 60,000 mAh registran el crecimiento más rápido a 27,7% TCAC, reflejando la adopción creciente de vehículos eléctricos de servicio pesado y proyectos de almacenamiento de red. El tamaño del mercado de baterías de iones de litio para esta banda se beneficia de fábricas a medida que manejan electrodos más gruesos y placas más anchas, reduciendo el costo de manufactura por kilovatio-hora.

Por el contrario, la clase de 3,001-10,000 mAh mantuvo una participación del 35% en 2024, sustentando teléfonos inteligentes, laptops y tabletas. Las ganancias incrementales continuas en densidad de electrodo mantienen este segmento de mercado masivo extremadamente competitivo en precio. Los dispositivos portátiles e IoT continúan dependiendo de micro-celdas sub-3,000 mAh donde la huella supera la capacidad, mientras la banda media de 10,001-60,000 mAh sirve herramientas eléctricas y movilidad ligera. Cada rango genera innovaciones dirigidas, desde aditivos electrolíticos avanzados que frenan la hinchazón en celdas pequeñas hasta placas de enfriamiento activo para módulos de alta capacidad, reforzando la especialización en el mercado de baterías de iones de litio.

Nota: Participaciones de segmento de todos los segmentos individuales disponibles con la compra del informe

Por Industria de Uso Final: Los Sistemas de Almacenamiento Superan el Crecimiento Automotriz

Se proyecta que el almacenamiento de energía estacionario superará a todos los demás segmentos a 28,9% TCAC hasta 2030. Los sistemas de múltiples horas suavizan la variabilidad solar y eólica, con envíos globales alcanzando 369,8 GWh en 2024, un aumento del 64,9% interanual. Las empresas de servicios públicos ahora adquieren baterías de escala giga junto con granjas solares, creando una cadena de suministro dedicada para químicas de ciclo largo.

El sector automotriz mantuvo una participación del 55% del tamaño del mercado de baterías de iones de litio en 2024 ya que las ventas de vehículos eléctricos alcanzaron el 20% del volumen global de vehículos ligeros. Los electrónicos de consumo, aunque maduros, permanecen considerables, impulsados por teléfonos inteligentes ricos en características y dispositivos AR que requieren cada vez mayor densidad de energía. Los segmentos industriales migran del plomo-ácido hacia baterías de iones de litio para herramientas eléctricas y equipos de manejo de materiales, reflejando beneficios de costo total de propiedad. Las aplicaciones de nicho aeroespaciales, de defensa y marinas comandan márgenes premium que recompensan a los proveedores capaces de certificar estándares de seguridad rigurosos.

Análisis Geográfico

Asia-Pacífico comandó el 55% del mercado de baterías de iones de litio en 2024 y se pronostica que registre una TCAC del 31% hasta 2030. Solo China representa aproximadamente el 70% de la producción global de celdas y el 90% de materiales de ánodo, aprovechando economías de escala y cadenas de suministro integradas.[3]Batteries Europe, "Strategic Research Agenda for Batteries 2025 Update," batterieseurope.eu Japón y Corea del Sur continúan enfocándose en químicas de alto rendimiento, mientras India acelera las construcciones de gigafábricas domésticas bajo su programa de Incentivo Vinculado a la Producción dirigido a 104 GWh de capacidad anual para 2030.

América del Norte se beneficia de la Ley de Reducción de Inflación, con capacidad de placa nominal de celdas proyectada para alcanzar 1,300 GWh anuales para 2030, suficiente para 10 millones de vehículos eléctricos.[4]Argonne National Laboratory, "Battery Manufacturing in North America: Capacity Outlook," anl.gov Las nuevas plantas se agrupan a lo largo del corredor del Medio Oeste al Sureste donde el níquel grado batería, hidróxido de litio e instalaciones de reciclaje se co-localizan. Los desafíos permanecen en escalar materiales precursores de cátodo, promoviendo empresas conjuntas con socios asiáticos para transferir conocimiento de procesos.

Europa busca el 30% de la producción global de celdas para 2030, liderada por el complejo LG Energy Solution de 115 GWh de Polonia y nuevos proyectos en Hungría. Las regulaciones estrictas de huella de carbono empujan a los fabricantes hacia electricidad renovable y esquemas robustos de reciclaje. Mientras tanto, América del Sur monetiza recursos de salmuera de litio, con Sal de Vida de Argentina dirigiéndose a 15 kt anuales de carbonato grado batería. El Medio Oriente y África aprovecha asociaciones de minerales críticos, ejemplificado por una planta de paquetes de baterías de iones de litio ugandesa sirviendo demanda regional de solar-más-almacenamiento.

Panorama Competitivo

Los cinco mayores fabricantes de celdas-CATL, BYD, LG Energy Solution, Panasonic y Samsung SDI-controlaron aproximadamente el 70% de los envíos globales en 2024, dando al mercado de baterías de iones de litio un perfil moderadamente concentrado. Las empresas chinas ocuparon ocho de las diez primeras posiciones, con CATL solo despachando casi 110 GWh, equivalente a 29,5% de participación. La escala se traduce en liderazgo de costos, permitiendo precios agresivos que aprietan a los nuevos entrantes.

Los movimientos estratégicos se centran en integración vertical. CATL asegura níquel upstream a través de empresas conjuntas indonesias, mientras LG Energy Solution trae líneas LFP internamente en su planta de Michigan para diversificar opciones de química. Los proveedores también invierten en reciclaje de circuito cerrado, cubriendo la volatilidad de materias primas y cumpliendo requisitos regulatorios emergentes. Los competidores occidentales enfatizan diferenciación tecnológica; Northvolt se posiciona en abastecimiento sostenible e intensidad baja de carbono, mientras QuantumScape y Solid Power se dirigen a avances de estado sólido.

Los disruptores emergentes persiguen oportunidades de nicho fuera del automotriz de mercado masivo. Saft se enfoca en baterías aeroespaciales de alta confiabilidad, Toshiba impulsa SCiB LTO para autobuses de carga rápida y embarcaciones marinas, y Farasis crea prototipos de cátodos de alto manganeso para camiones de larga distancia. Más de 20 empresas buscan la producción masiva de estado sólido antes de 2030, señalando una potencial inflexión tecnológica que podría remodelar las jerarquías competitivas dentro del mercado de baterías de iones de litio.

Líderes de la Industria de Baterías de Iones de Litio

-

Contemporary Amperex Technology Co., Ltd. (CATL)

-

BYD Company Limited

-

LG Energy Solution Ltd.

-

Panasonic Holdings Corp.

-

SK On Co., Ltd.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Mayo 2025: LG Energy Solution inició producción en volumen de baterías LFP para sistemas de almacenamiento de energía en su instalación de Michigan, dirigiéndose al 25% de la demanda ESS de EE.UU.

- Mayo 2025: Webber Electrocorp reveló un BMS inteligente compatible con AIS-156 Fase II, presentando alertas de fuga térmica para paquetes EV de 48-60 V.

- Abril 2025: CATL declaró planes para recaudar al menos USD 5 mil millones vía una cotización en Hong Kong para financiar una nueva planta de baterías en Hungría y asociarse en una empresa conjunta europea.

- Enero 2025: La Institución Faraday reportó avances en investigación de baterías de iones de litio, incluyendo colaboraciones con Chile y Argentina para fortalecer las cadenas de suministro.

Alcance del Informe Global del Mercado de Baterías de Iones de Litio

Una batería de iones de litio es una batería recargable que consiste en un ánodo, cátodo y electrolito. Diferentes tipos de materiales de ánodo y cátodo permiten a los diseñadores diseñar baterías dependiendo de sus aplicaciones. Las baterías de iones de litio son preferidas sobre otras baterías principalmente debido a su alta densidad energética.

El mercado de baterías de iones de litio está segmentado por aplicación y geografía. Por aplicación, el mercado está segmentado en dispositivos electrónicos, automóviles, almacenamiento de energía estacionario, y otras aplicaciones. El informe también cubre el tamaño del mercado y pronósticos para el mercado de baterías de iones de litio en las principales regiones, como Asia-Pacífico, América del Norte, Europa, América del Sur, Medio Oriente y África. Para cada segmento, los tamaños de mercado y pronósticos se han realizado basados en ingresos (USD).

| Óxido de Litio Cobalto (LCO) |

| Fosfato de Hierro y Litio (LFP) |

| Níquel Manganeso Cobalto de Litio (NMC) |

| Níquel Cobalto Aluminio de Litio (NCA) |

| Óxido de Manganeso de Litio (LMO) |

| Titanato de Litio (LTO) |

| Cilíndrico |

| Prismático |

| Tipo Bolsa |

| 0 a 3,000 mAh |

| 3,001 a 10,000 mAh |

| 10,001 a 60,000 mAh |

| Por encima de 60,000 mAh |

| Automotriz (EV, HEV, PHEV) |

| Electrónicos de Consumo |

| Industrial y Herramientas Eléctricas |

| Almacenamiento de Energía Estacionario |

| Aeroespacial y Defensa |

| Marino |

| América del Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Reino Unido |

| Alemania | |

| Francia | |

| España | |

| Países Nórdicos | |

| Rusia | |

| Resto de Europa | |

| Asia-Pacífico | China |

| India | |

| Japón | |

| Corea del Sur | |

| Malasia | |

| Tailandia | |

| Indonesia | |

| Vietnam | |

| Australia | |

| Resto de Asia-Pacífico | |

| América del Sur | Brasil |

| Argentina | |

| Colombia | |

| Resto de América del Sur | |

| Medio Oriente y África | Emiratos Árabes Unidos |

| Arabia Saudita | |

| Sudáfrica | |

| Egipto | |

| Resto de Medio Oriente y África |

| Por Tipo de Producto | Óxido de Litio Cobalto (LCO) | |

| Fosfato de Hierro y Litio (LFP) | ||

| Níquel Manganeso Cobalto de Litio (NMC) | ||

| Níquel Cobalto Aluminio de Litio (NCA) | ||

| Óxido de Manganeso de Litio (LMO) | ||

| Titanato de Litio (LTO) | ||

| Por Factor de Forma | Cilíndrico | |

| Prismático | ||

| Tipo Bolsa | ||

| Por Capacidad de Energía | 0 a 3,000 mAh | |

| 3,001 a 10,000 mAh | ||

| 10,001 a 60,000 mAh | ||

| Por encima de 60,000 mAh | ||

| Por Industria de Uso Final | Automotriz (EV, HEV, PHEV) | |

| Electrónicos de Consumo | ||

| Industrial y Herramientas Eléctricas | ||

| Almacenamiento de Energía Estacionario | ||

| Aeroespacial y Defensa | ||

| Marino | ||

| Por Geografía | América del Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Europa | Reino Unido | |

| Alemania | ||

| Francia | ||

| España | ||

| Países Nórdicos | ||

| Rusia | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| India | ||

| Japón | ||

| Corea del Sur | ||

| Malasia | ||

| Tailandia | ||

| Indonesia | ||

| Vietnam | ||

| Australia | ||

| Resto de Asia-Pacífico | ||

| América del Sur | Brasil | |

| Argentina | ||

| Colombia | ||

| Resto de América del Sur | ||

| Medio Oriente y África | Emiratos Árabes Unidos | |

| Arabia Saudita | ||

| Sudáfrica | ||

| Egipto | ||

| Resto de Medio Oriente y África | ||

Preguntas Clave Respondidas en el Informe

¿Cuál es el tamaño actual del mercado de baterías de iones de litio?

El mercado se sitúa en USD 94,85 mil millones en 2024 y se proyecta que se expanda a USD 304,22 mil millones para 2030.

¿Qué química está creciendo más rápido en el mercado de baterías de iones de litio?

Se pronostica que Fosfato de Hierro y Litio crecerá a 23,4% TCAC hasta 2030, superando a otras químicas.

¿Por qué Asia-Pacífico domina el suministro de baterías de iones de litio?

El ecosistema de manufactura integrado de China entrega más del 70% de la producción global de celdas y asegura materiales upstream, dando a la región una participación de mercado del 55% en 2024.

¿Qué tan rápido se está expandiendo el sector de almacenamiento a escala de servicios públicos de EE.UU.?

La capacidad instalada alcanzó 26 GW en 2024, un aumento del 66% sobre 2023, con cronologías de adquisición acortándose notablemente.

¿Qué factores restringen el crecimiento de baterías de iones de litio?

La escasez de suministro de ánodo de grafito debido a restricciones ambientales chinas y la inflación de costos de aditivos electrolíticos de alto voltaje vinculada al conflicto de Ucrania son vientos en contra clave.

¿Cuándo podrían las baterías de estado sólido entrar en producción masiva?

Más de 20 empresas se dirigen al lanzamiento comercial entre 2027 y 2030, potencialmente remodelando las dinámicas competitivas.

Última actualización de la página el: