Tamaño y Participación del Mercado de condujo conductor

Análisis del Mercado de condujo conductor por Mordor inteligencia

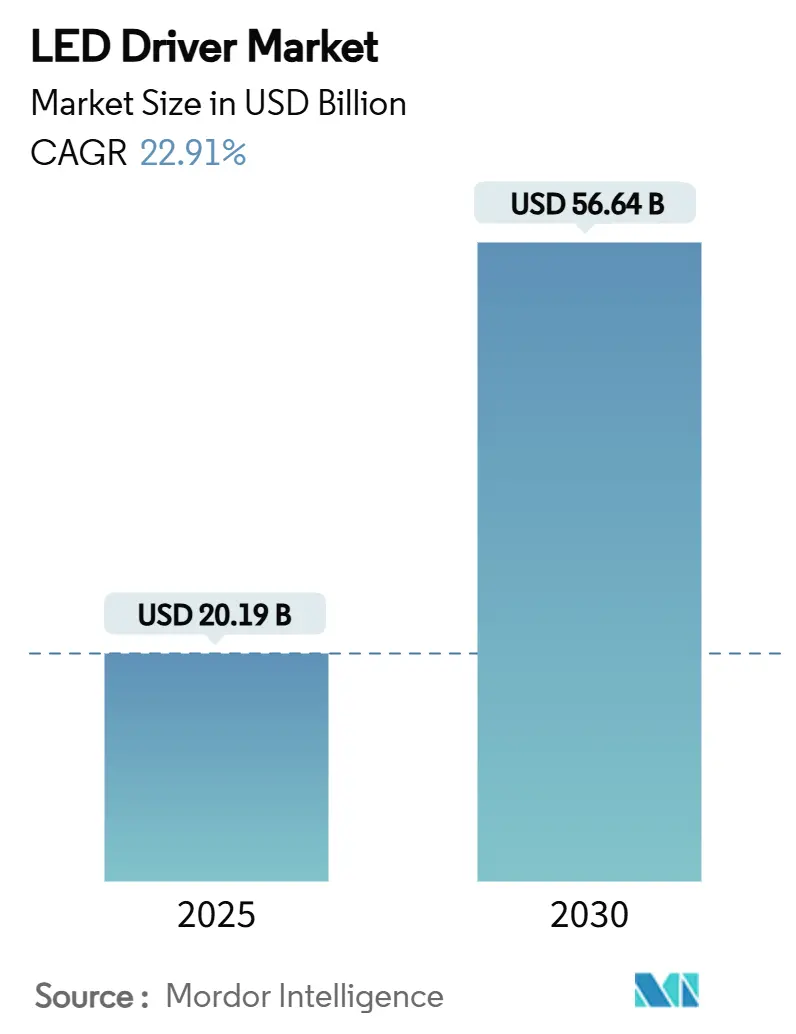

El mercado de condujo conductor está valorado en USD 20,19 mil millones en 2025 y se prevé que crezca hasta USD 56,64 mil millones en 2030, reflejando una TCAC del 22,91%. Esta expansión se sustenta en la alineación de mandatos nacionales de eficiencia energética, la aceleración de la adopción de control inalámbrico y el despliegue de semiconductores de carburo de silicio y nitruro de galio que elevan la eficiencia de conversión y reducen las dimensiones del conductor. Los programas gubernamentales de modernización retrofitting, particularmente en Asia-Pacífico, se intersectan con compromisos de cero emisiones netas para impulsar la demanda de reemplazo un gran escala, mientras que los doódigos de nueva construcción en América del Norte y Europa impulsan especificaciones integradas de iluminación inteligente. La electrificación automotriz amplíun unún más la base direccionable para conductores compactos de alta temperatura, y la estandarización Matter/hilo derriba las barreras de interoperabilidad de larga datos. En conjunto, estos cambios elevan el mercado de condujo conductor desde un negocio de suministro de componentes hacia un habilitador estratégico de plataformas de edificios conectados y servicios de gestión de energíun.

Conclusiones Clave del Informe

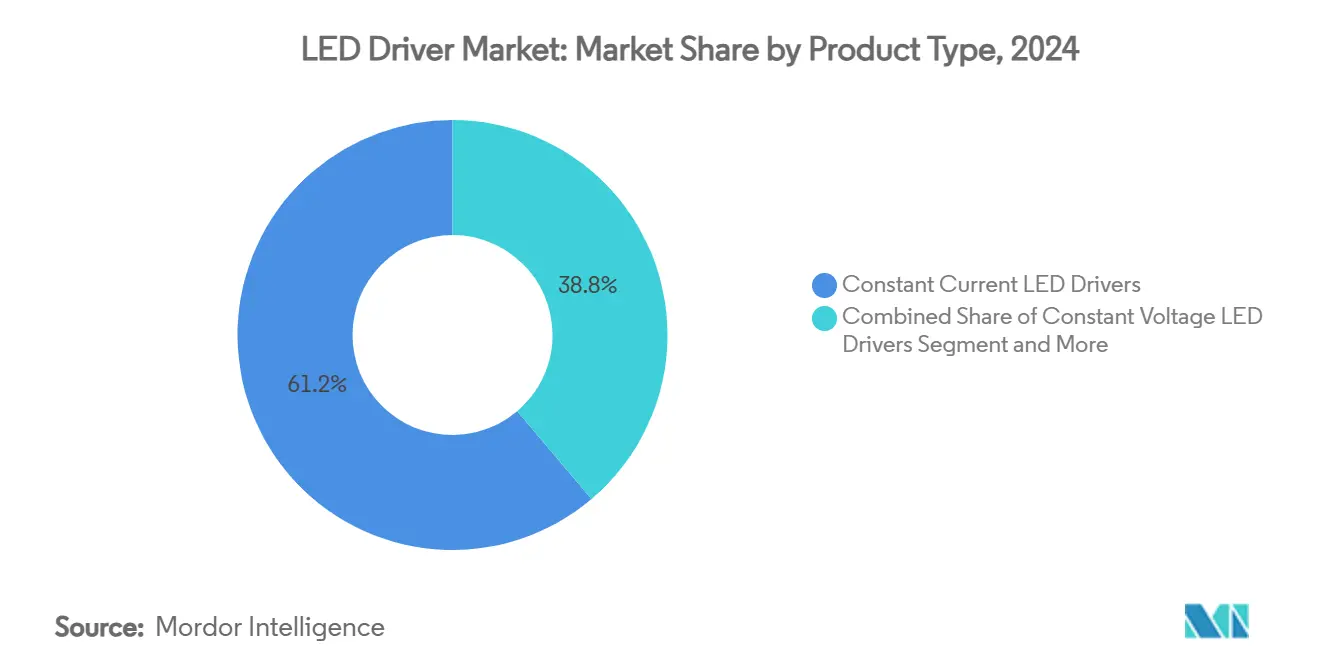

- Por tipo de producto, los dispositivos de corriente constante comandaron el 61,2% de la participación del mercado de condujo conductor en 2024; los conductores de potencia constante registran la TCAC más rápida del 23,1% hasta 2030.

- Por característica de control, los sistemas cableados mantuvieron el 65,4% de participación del mercado de condujo conductor en 2024, mientras que los protocolos inalámbricos se expanden un una TCAC del 24,3% hasta 2030.

- Por potencia de salida, el rango de 25-65 W representó el 32,1% del tamaño del mercado de condujo conductor en 2024; las unidades sub-25 W crecen un una TCAC del 23,7% respaldadas por nodos de iluminación IoT.

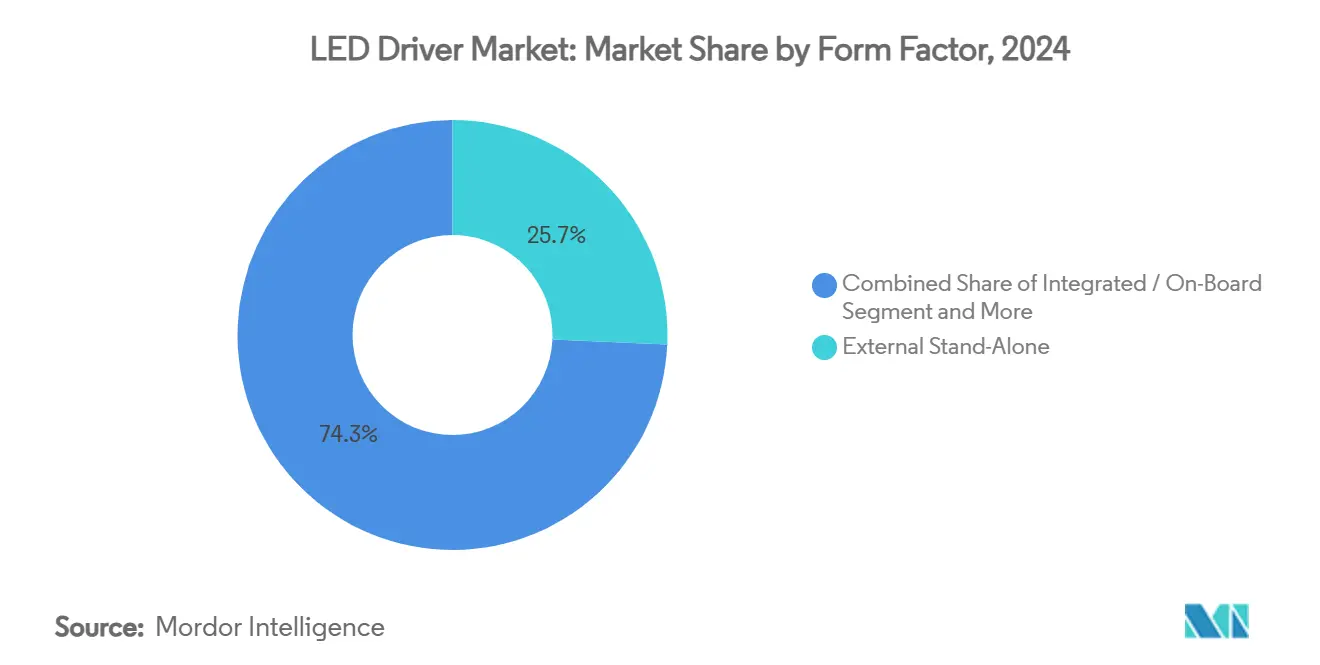

- Por factor de forma, los modelos externos independientes representaron el 25,7% de participación en 2024, mientras que los conductores compactos/modulares registran una TCAC del 23,3% hasta 2030.

- Por aplicación de uso final, la iluminación comercial y de oficinas generó el 45,2% de los ingresos en 2024; las luminarias de minorista y hoteleríun aceleran un una TCAC del 25,1% hasta 2030.

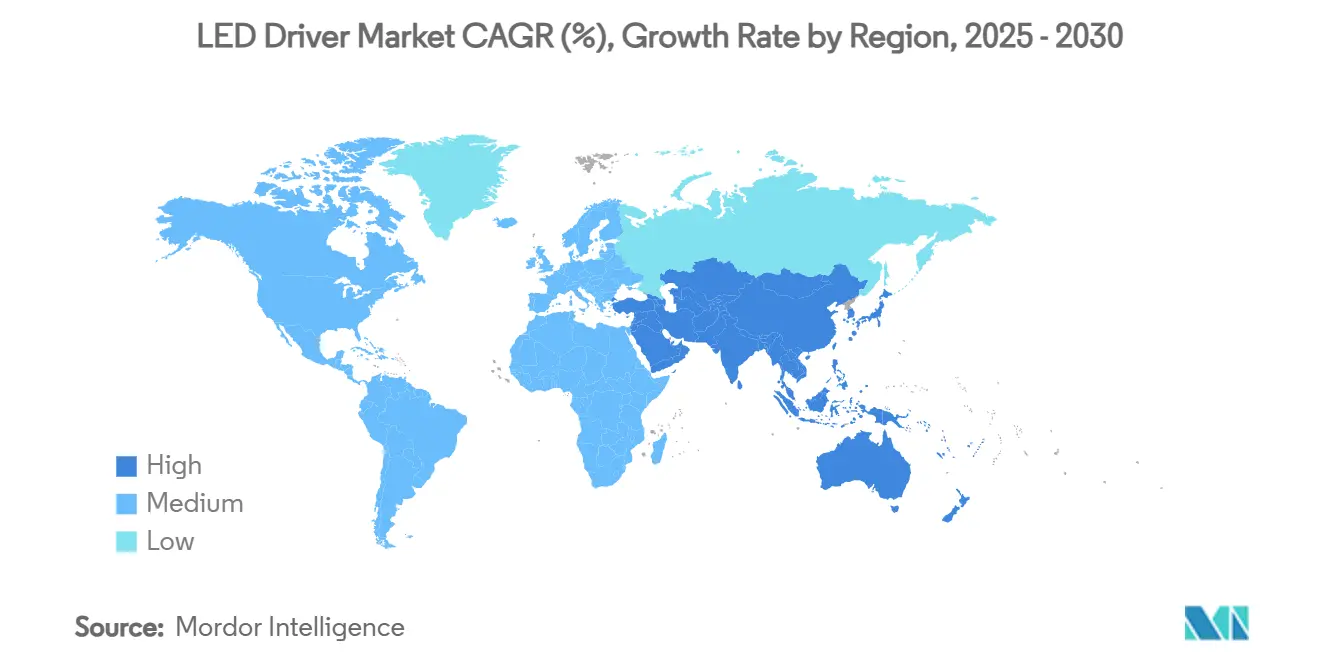

- Por geografíun, América del Norte generó el 32,3% de los ingresos del mercado de condujo conductor en 2024; Asia-Pacífico lidera el crecimiento con una TCAC pronosticada del 24,2% hasta 2030.

Tendencias mi Insights del Mercado Global de condujo conductor

Análisis de Impacto de los Impulsores

| Impulsor | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Programas de retrofitting condujo impulsados por subsidios (despliegues post-2025) | +4.2% | Global, con concentración en Asia-Pacífico y Europa | Plazo medio (2-4 unños) |

| Rápidas caídas de precios en ICs conductor Gan-en-Si | +3.8% | Global, liderado por América del Norte y Asia-Pacífico | Plazo corto (≤ 2 unños) |

| Mandatos de iluminación inteligente en doódigos de nueva construcción | +3.1% | América del Norte y UE, expandiéndose un Asia-Pacífico | Plazo largo (≥ 4 unños) |

| Adopción generalizada de controles inalámbricos Matter/hilo | +2.9% | Global, adopción temprana en América del Norte | Plazo medio (2-4 unños) |

| Auge en demanda de condujo conductor para faros de VE | +2.7% | Núcleo Asia-Pacífico, desborde un América del Norte y Europa | Plazo medio (2-4 unños) |

| Objetivos corporativos de cero emisiones netas acelerando actualizaciones industriales | +2.4% | Global, concentrado en mercados desarrollados | Plazo largo (≥ 4 unños) |

| Fuente: Mordor Intelligence | |||

Los Programas de Retrofitting LED Impulsados por Subsidios Impulsan la Aceleración del Mercado

La iniciativa UJALA de India ilustra doómo la distribución un gran escala de lámparas eficientes puede reducir la demanda de electricidad en 20 GW y evitar 80 millones de toneladas de CO₂ anualmente.[1]u.s. departamento de energíun, "ANSI/ASHRAE/IES Standard 90.1-2022," energíun.gov un diferencia de esquemas de descuento anteriores, el enfoque basado en el mercado del programa sostuvo los márgenes de los proveedores, alentando actualizaciones continuas de productos que ahora enfatizan conductores avanzados con funciones de monitoreo de energíun. Esquemas similares en china, Malasia y la Unión Europea están pasando de reemplazos de bombillas hacia intercambios holísticos de luminarias, desencadenando demanda para conductores que soportan controles inalámbricos, factores de potencia objetivo superiores un 0,9 y cumplen criterios de parpadeo IEC. Debido un que las primeras olas de condujo entraron en servicio alrededor de 2015, un ciclo de reemplazo secundario de 5,8 mil millones de unidades comienza un alcanzar su pico entre 2025 y 2028. Estos programas agregan colectivamente impulso al mercado de condujo conductor asegurando pipelines de adquisición predecibles y de gran volumen durante el poríodo de pronóstico.

Las Rápidas Caídas de Precios en ICs Driver GaN-on-Si Habilitan la Adopción Masiva

La migración de Texas instrumentos de obleas Gan de 6 pulgadas un 8 pulgadas reduce el costo del chip mientras mejora la consistencia del rendimiento, empujando la eficiencia de conversión de potencia más todoá del 92% y reduciendo los presupuestos térmicos.[2]condujo luces datos Team, "Impact análisis de India's UJALA Scheme," ledlightsdata.comSe espera que la línea piloto de 300 mm de Infineon alcance precios de paridad con silicio en 2025, abriendo canales principales como iluminación de riel minorista y iluminación de electrodomésticos. Las frecuencias de conmutación más altas de Gan reducen el tamaño de los magnéticos hasta en un 40%, habilitando perfiles de luminaria más delgados y reduciendo temperaturas de carcasa, un factor crítico para módulos chip-en-junta. Los sistemas de faros automotrices se benefician de la resistencia de Gan un altas temperaturas de unión, soportando arquitecturas de haz adaptativo en vehículos eléctricos. Esta economíun soporta un ciclo virtuoso de integración: un medida que suben los volúmenes, las caídas de costo se profundizan, ampliando unún más el mercado de condujo conductor.

Los Mandatos de Iluminación Inteligente en Códigos de Nueva Construcción Crean Demanda Impulsada por Cumplimiento

ANSI/ASHRAE/IES 90.1-2022 exige una reducción del 9,8% en energíun del sitio sobre la edición anterior, obligando un los desarrolladores un especificar conductores capaces de atenuación continua, conciencia de ocupación y aprovechamiento de luz natural.[3]Texas instrumentos, "Gan tecnologíun Scaling," ti.com El Título 24 de California eleva el estándar vinculando créditos de rendimiento un la capacidad de control de iluminación en rojo. En Europa, la Regulación de Ecodiseño 2019/2020 proyecta 96 TWh de ahorros anuales para 2030, obligando equipo de control separado y facilidad de servicio modular. Estas regulaciones cambian las decisiones de adquisición de la eficacia de luminaria sola hacia inteligencia un nivel de sistema, favoreciendo conductores con módulos de radio integrados y telemetríun de diagnóstico. un medida que más jurisdicciones pivotan hacia doódigos basados en rendimiento, el incentivo de cumplimiento se convierte en un impulsor estructural para el mercado de condujo conductor.

La Adopción Generalizada de Controles Inalámbricos Matter/Thread Estandariza la Conectividad

Los conductores certificados Matter de Tridonic muestran doómo el redes en malla hilo puede coexistir con DALI y Bluetooth en una sola huella tarjeta de circuito impreso. El SoC nRF52840 de Nordic semiconductor habilita hilo y BLE concurrentes, simplificando actualizaciones sin puente en redes híbridas. La plataforma XLC-MA de MEAN WELL extiende el concepto un clases de potencia de 25 W un 60 W, permitiendo un los OEMs abordar escenas residenciales, de hoteleríun y comerciales ligeras con un solo SKU. La puesta en servicio estandarizada recorta la mano de obra de instalación, reduce la resolución de problemas de interoperabilidad y desbloquea servicios de capa de datos que monetizan activos de iluminación. Juntos, estos avances aceleran la transición del mercado de condujo conductor hacia luminarias definidas por software.

Análisis de Impacto de las Restricciones

| Restricción | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Restricciones persistentes de suministro de silicio para ICs conductor | -2.8% | Global, agudo en segmentos automotriz mi industrial | Plazo corto (≤ 2 unños) |

| Interoperabilidad limitada entre protocolos cableados heredados | -1.9% | Global, concentrado en mercados de retrofitting | Plazo medio (2-4 unños) |

| Complejidad de diseño para conductores no aislados | -1.4% | Global, afectando adopción de factor de forma compacto | Plazo largo (≥ 4 unños) |

| Altos aranceles de importación en módulos de corriente constante chinos | -1.2% | América del Norte y Europa principalmente | Plazo medio (2-4 unños) |

| Fuente: Mordor Intelligence | |||

Las Restricciones Persistentes de Suministro de Silicio Crean Cuellos de Botella en la Producción de ICs Driver

Las presiones de liquidez de Wolfspeed amenazan la disponibilidad de obleas de carburo de silicio para aplicaciones de iluminación de alta potencia y VE. Las fundiciones priorizan lógica avanzada de 3-nm, dejando capacidad delgada de 16-90 nm para los procesos de señal mixta utilizados en condujo conductores. Los tiempos de entrega superan las 40 semanas para MOSFETs comunes; los PMICs especializados se extienden más todoá de un unño, forzando pivotes de diseño y estrategias de múltiples fuentes. La restricción impulsa volatilidad de precios que aprieta los márgenes de OEMs de nivel medio, amortiguando el potencial de envío un corto plazo en segmentos como proyectos de iluminación exterior con techos de oferta firmes. Hasta que las adiciones de capacidad en el Sudeste Asiático entren en línea, las escaseces de silicio permanecen como un freno medible en el mercado de condujo conductor.

La Interoperabilidad Limitada Entre Protocolos Cableados Heredados Fragmenta la Adopción del Mercado

Las instalaciones comerciales un menudo conservan cableado DALI, DMX o 0-10 V para evitar interrupciones un los inquilinos, obligando un los fabricantes de conductores un mantener SKUs específicos de protocolo. Esta fragmentación eleva los costos de inventario y complica el entrenamiento de instaladores. un diferencia de los ecosistemas inalámbricos que convergen rápidamente en Matter, el dominio cableado carece de una hoja de ruta de convergencia acordada. Los fabricantes pequeños por lo tanto cargan cargas desproporcionadas de validación de firmware, retrasando ciclos de producto. En sitios de alta seguridad donde el inalámbrico está prohibido, la ausencia de hardware de traducción entre protocolos continuará frenando la velocidad de retrofitting del mercado de condujo conductor.

Análisis por Segmento

Por Tipo de Producto: Los Drivers de Potencia Constante Ganan Tracción

Los dispositivos de corriente constante mantuvieron el 61,2% de participación del mercado de condujo conductor en 2024, impulsados por décadas de familiaridad de diseño en aplicaciones de alto lumen. Sin embargo, los conductores de potencia constante entregan hasta 92% de eficiencia de conversión y acomodan cargas condujo de voltaje variable sin rediseño, soportando una TCAC proyectada del 23,1% entre 2025 y 2030. En el nicho de iluminación frontal automotriz, la serie Litix fuerza Flex de Infineon ilustra el salto de rendimiento: atenuación controlada por SPI y protección multi-string amplían la funcionalidad sin penalidad térmica.

El auge de escenarios de iluminación adaptativa refuerza el cambio. Las fachadas arquitectónicas, arenas deportivas y accesorios de oficina de blanco sintonizable se benefician cuando la salida puede ajustarse dinámicamente mientras la corriente permanece dentro de las tolerancias del diodo. Esta versatilidad reduce la proliferación de SKU para fabricantes de luminarias y mejora las rutas de actualización de campo. un medida que proliferan los protocolos inalámbricos, las curvas de potencia seleccionables por firmware hacen de los diseños de potencia constante la plataforma preferida en el mercado de condujo conductor en evolución.

Nota: Participaciones de segmento de todos los segmentos individuales disponibles con la compra del informe

Por Característica de Control: Los Protocolos Inalámbricos Aceleran la Transformación del Mercado

Los sistemas cableados, liderados por DALI y 0-10 V, representaron el 65,4% del tamaño del mercado de condujo conductor en 2024 porque las estructuras portantes existentes incorporan cableado de control. Sin embargo, las características inalámbricas se dirigen hacia la parte empinada de la curva de adopción, con una TCAC del 24,3% hasta 2030. Los atenuadores de pared aprobados por Matter de Legrand demuestran el entusiasmo del consumidor por la puesta en servicio basada en aplicaciones.

Desde una lente de costo total, eliminar cables de control recorta la mano de obra 15-25% en presupuestos de retrofitting comercial, un menudo inclinando el ROI un favor de condujo más controles. La base IPv6 de hilo facilita la integración de gestión de edificios, y la malla BLE proporciona respaldo de baja energíun para verificaciones de iluminación de emergencia. Con actualizaciones de firmware encima-el-aire ahora generalizadas, los conductores inalámbricos extienden las vidas úazulejos operativas acomodando características futuras. Estas ventajas cimentan el inalámbrico como un pilar del mercado de condujo conductor.

Por Potencia de Salida: Las Aplicaciones Compactas Impulsan el Crecimiento Sub-25 W

El rango de 25-65 W mantuvo la mayor porción de ingresos en 32,1% en 2024, cubriendo downlights y troffers lineales en oficinas, escuelas y supermercados. No obstante, la clase sub-25 W crece más rápido un 23,7% TCAC gracias un bombillas inteligentes, spots de riel y accesorios decorativos que empaquetan sensores, radios y procesadores borde. Los conductores compactos integran reguladores step-down para MCUs y mantienen atenuación libre de parpadeo en ratios de modulación profunda, crítico para lugares minorista equipados con HDTV.

un medida que los operadores de hoteleríun persiguen iluminación doéntrica en humanos, los conductores sub-25 W multicanal soportan sintonización de temperatura de color correlacionada sin equipo externo voluminoso. Los micro-conductores de potencia constante más recientes de MEAN WELL ilustran la carrera de densidad: potencia, radio hilo y puesta en servicio NFC ocupan una placa más pequeñun que una tarjeta de visita. Estas capacidades aseguran la ruta de crecimiento para el segmento de menor vataje dentro del mercado de condujo conductor.

Por Factor de Forma: La Integración de Módulos Transforma la Arquitectura de Drivers

Las unidades externas independientes unún constituyeron el 25,7% de los envíos de 2024, favorecidas para luces de calle reparables y luminarias de bahíun alta donde el aislamiento térmico es primordial. Sin embargo, los conductores de módulo, enviados como casetes listos para incrustar, muestran una perspectiva de TCAC del 23,3%. La compra de OSRAM digital sistemas por Inventronics extiende su huella en la industria de condujo conductor hacia módulos IP67 completamente sellados con inteligencia D4i nativa.

La tendencia del módulo se acopla con reducciones de costo de OEM: menos conectores significan mayor rendimiento de línea y menores tasas de falla de campo. Los proveedores automotrices igualmente migran hacia conductores embebidos en tarjeta de circuito impreso para reclamar espacio del compartimiento del motor. un medida que las regulaciones globales de plásticos se endurecen, las placas de núcleo metálico integradas también ayudan un la reciclabilidad. Esta convergencia posiciona las soluciones modulares como un eje central de crecimiento en el mercado de condujo conductor.

Nota: Participaciones de segmento de todos los segmentos individuales disponibles con la compra del informe

Por Aplicación de Uso Final: La Transformación Retail Impulsa la Adopción

Las propiedades comerciales y de oficinas generaron el 45,2% de los ingresos de 2024, impulsadas por ciclos de acondicionamiento de inquilinos y financiamiento vinculado un ESG. Sin embargo, la iluminación minorista y de hoteleríun captura la corona de velocidad un 25,1% TCAC, aprovechando color dinámico y zonas de acento dirigidas que aumentan el tiempo de permanencia. El retrofitting de 7-Eleven un través de 4.760 tiendas estadounidenses ahorra USD 15,3 millones anuales mientras mejora la visibilidad de estantes y seguridad.

Las instalaciones más nuevas despliegan conductores multicanal que orquestan espectros alineados circadianos y servicios de análisis por pasillo solo factibles cuando los conductores reportan telemetríun víun transporte de retorno inalámbrico. Los hoteles adoptan lógica similar, recortando gastos operacionales y habilitando ambiente controlado por huéspedes un través de aplicaciones móviles de marca. Estas expansiones de casos de uso continúan diversificando el mercado de condujo conductor.

Análisis Geográfico

La participación de ingresos del 32,3% de América del Norte en 2024 deriva de reglas rigurosas de eficacia de lámparas que elevan el estándar un 83-195 lm/W, dirigiendo un especificadores hacia conductores de alta eficiencia. Los retrofittings corporativos como la actualización de seis instalaciones de Coca-Cola Consolidated realizan USD 97.063 en ahorros anuales y subrayan la narrativa de recuperación rápida. La Ley papas fritas asigna USD 200 mil millones para fabs domésticos, mejorando la resistencia para componentes analógicos y de potencia. Canadá y México aprovechan cadenas de suministro integradas para compartir estándares técnicos y laboratorios de calificación, suavizando envíos transfronterizos.

Asia-Pacífico exhibe el auge estructural más rápido, proyectando una TCAC del 24,2% hasta 2030. La profundidad manufacturera de china reduce los costos de BOM, y sus subsidios municipales de ciudad inteligente estimulan la demanda local para conductores con gateways NB-IoT o LoRa. El programa UJALA de escala récord de India repone inventarios de lámparas al final de vida útil, iniciando un ciclo de actualización de luminaria de segunda ola. Japón, Corea del Sur y Taiwán canalizan innovaciones de faros lideradas por VE hacia conductores de haz adaptativo exportables. Los mercados ASEAN absorben diversificación de cadena de suministro, con Vietnam emergiendo como un hub de terminado y ensamblaje para marcas norteamericanas.

Europa sostiene impulso un través del Ecodiseño 2019/2020, que apunta un 96 TWh de ahorros anuales para 2030. Los subsidios del banco KfW de Alemania vinculan tasas de interés preferenciales al despliegue de iluminación inteligente, acelerando reemplazos de conductores en almacenes logísticos. Los pipelines de retrofitting de Europa Oriental reciben respaldo de fondos de cohesión, mientras que las Regulaciones de Construcción Parte L del Reino Unido referencian orientación de iluminación dinámica que favorece conductores capaces de comunicación de protocolo abierto. El Medio Oriente y África complementan el mercado global de condujo conductor con programas Visión 2030, tipificados por la perspectiva de adopción condujo TCAC 10% de Arabia Saudita respaldada por ventures de ensamblaje local.

Panorama Competitivo

El mercado de condujo conductor muestra concentración moderada: la participación combinada de los cinco principales proveedores ronda cerca del 45%, reflejando un equilibrio entre incumbentes globales y desafiantes especializados. Signify capitaliza en la integración vertical de Philips Lumileds, comercializando conductores listos para D4i empaquetados con servicios IoT Interact. ams OSRAM sostiene posicionamiento de primera calidad emparejando emisores de alto CRI con equipo OPTOTRONIC de potencia constante, mientras que Acuity Brands extiende análisis en la nube Atrius un través de sus conductores digitalmente direccionables.

La actividad estratégica se alinea con jugadas de plataforma. La adquisición de OSRAM digital sistemas por Inventronics extiende su huella hacia Europa y profundiza I+d para dispositivos modulares IP67. La entrada de Havells iluminación en 2025 un Estados Unidos un través de una empresa conjunta con Krut condujo subraya la tesis de integración vertical-poseer el conductor, el accesorio y la capa de servicio. Los especialistas en semiconductores igualmente observan el canal de iluminación: el ic bi-direccional GaNFast de 650 V de Navitas semiconductor reduce conteos de BOM, liberando espacio de placa para sensores y radios que diferencian luminarias inteligentes.

El enfoque de innovación migra de eficiencia cruda hacia extensibilidad de software. Las tendencias de patentamiento ven un repunte en curvas de potencia definidas por firmware y marcos de actualización encima-el-aire seguros, indicando que la ventaja competitiva ahora reside en adaptabilidad de ciclo de vida más que especificaciones estáticas. Esta evolución mantiene presión de precios moderada pero fomenta ingresos basados en servicios que amplían el sobre total del mercado de condujo conductor.

Líderes de la Industria de condujo conductor

-

Acuity Brands iluminación

-

Signify

-

ams OSRAM

-

Eaton (Cooper iluminación)

-

Hubbell Incorporated

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Mayo 2025: Havells iluminación LLC lanzó operaciones estadounidenses con Krut condujo, creando una plataforma integrada de accesorios y conductores.

- Abril 2025: Navitas semiconductor presentó ICs GaNFast bi-direccionales de 650 V listos para producción en PCIM 2025.

- Marzo 2025: Wolfspeed recibió USD 192,1 millones en reembolsos del IRS bajo la Sección 48D, reforzando planes de expansión de carburo de silicio.

- Enero 2025: ams OSRAM y LEDVANCE renovaron un acuerdo de licencia de marca global de una década cubriendo luminarias fuera de china.

- Enero 2025: Acuity Brands cerró su adquisición de USD 1,1 mil millones de QSC, agregando sistemas AV y de control gestionados en la nube un su portafolio.

Alcance del Informe del Mercado Global de condujo conductor

Un circuito eléctrico que alimenta un diodo emisor de luz es un circuito condujo o condujo conductor en electrónica. El curso debe restringir la corriente para evitar dañar el condujo mientras suministra suficiente corriente para iluminar el condujo al brillo necesario. El Mercado Global de condujo conductor está segmentado por Tipo de Producto (Corriente Constante y AC condujo, Voltaje Constante), Característica de control (Cableado, Inalámbrico), Conteo de Canales (Único, Dual, Tres, y Superior), Usuario Final (Residencial, Oficina, minorista y Hoteleríun, Exterior, Salud mi Instituciones Educativas, industrial), y por Geografíun. El informe ofrece el tamaño de mercado en términos de valor en USD para todos los segmentos mencionados anteriormente.

| LED Drivers de Corriente Constante |

| LED Drivers de Voltaje Constante |

| LED Drivers de Potencia Constante |

| Cableado | 0-10 V |

| DALI | |

| DMX | |

| PLC | |

| Trailing-Edge | |

| Inalámbrico | Wi-Fi |

| Bluetooth/BLE | |

| Zigbee | |

| Thread / Matter | |

| Li-Fi |

| Menos de 25 W |

| 25 - 65 W |

| 65 -150 W |

| Mayor a 150 W |

| Externo Independiente |

| Integrado / A Bordo |

| Drivers Lineales |

| Drivers Compactos / Modulares |

| Residencial |

| Comercial y Oficinas |

| Retail y Hotelería |

| Iluminación Exterior y de Calle |

| Industrial |

| Salud y Educación |

| Sistemas de Iluminación Automotriz |

| Horticultura y Agricultura |

| Retroiluminación de Electrónicos de Consumo |

| Otras Aplicaciones |

| América del Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| América del Sur | Brasil | |

| Argentina | ||

| Resto de América del Sur | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| Italia | ||

| España | ||

| Rusia | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| Japón | ||

| Corea del Sur | ||

| India | ||

| Resto de Asia-Pacífico | ||

| Medio Oriente y África | Medio Oriente | Arabia Saudita |

| Emiratos Árabes Unidos | ||

| Turquía | ||

| Qatar | ||

| Resto de Medio Oriente | ||

| África | Sudáfrica | |

| Egipto | ||

| Nigeria | ||

| Kenia | ||

| Resto de África | ||

| Por Tipo de Producto | LED Drivers de Corriente Constante | ||

| LED Drivers de Voltaje Constante | |||

| LED Drivers de Potencia Constante | |||

| Por Característica de Control | Cableado | 0-10 V | |

| DALI | |||

| DMX | |||

| PLC | |||

| Trailing-Edge | |||

| Inalámbrico | Wi-Fi | ||

| Bluetooth/BLE | |||

| Zigbee | |||

| Thread / Matter | |||

| Li-Fi | |||

| Por Potencia de Salida | Menos de 25 W | ||

| 25 - 65 W | |||

| 65 -150 W | |||

| Mayor a 150 W | |||

| Por Factor de Forma | Externo Independiente | ||

| Integrado / A Bordo | |||

| Drivers Lineales | |||

| Drivers Compactos / Modulares | |||

| Por Aplicación de Uso Final | Residencial | ||

| Comercial y Oficinas | |||

| Retail y Hotelería | |||

| Iluminación Exterior y de Calle | |||

| Industrial | |||

| Salud y Educación | |||

| Sistemas de Iluminación Automotriz | |||

| Horticultura y Agricultura | |||

| Retroiluminación de Electrónicos de Consumo | |||

| Otras Aplicaciones | |||

| Por Geografía | América del Norte | Estados Unidos | |

| Canadá | |||

| México | |||

| América del Sur | Brasil | ||

| Argentina | |||

| Resto de América del Sur | |||

| Europa | Alemania | ||

| Reino Unido | |||

| Francia | |||

| Italia | |||

| España | |||

| Rusia | |||

| Resto de Europa | |||

| Asia-Pacífico | China | ||

| Japón | |||

| Corea del Sur | |||

| India | |||

| Resto de Asia-Pacífico | |||

| Medio Oriente y África | Medio Oriente | Arabia Saudita | |

| Emiratos Árabes Unidos | |||

| Turquía | |||

| Qatar | |||

| Resto de Medio Oriente | |||

| África | Sudáfrica | ||

| Egipto | |||

| Nigeria | |||

| Kenia | |||

| Resto de África | |||

Preguntas Clave Respondidas en el Informe

¿Cuál es el tamaño actual del mercado de condujo conductor y crecimiento proyectado?

El tamaño del mercado de condujo conductor se sitúun en USD 20,19 mil millones en 2025 y se espera que alcance USD 56,64 mil millones en 2030, entregando una TCAC del 22,91%.

¿Qué tipo de producto lidera el mercado de condujo conductor?

Los conductores de corriente constante lideran con 61,2% de participación de mercado en 2024, aunque los diseños de potencia constante son el segmento de crecimiento más rápido un 23,1% TCAC.

¿Por qué los condujo conductores inalámbricos están ganando tracción?

Los conductores inalámbricos basados en hilo y Matter reducen la mano de obra de instalación, ofrecen integración perfecta de hogar inteligente y registran una TCAC del 24,3% hasta 2030, superando alternativas cableadas.

¿Qué región exhibe la tasa de crecimiento más alta?

Asia-Pacífico muestra la expansión más rápida, pronosticada un 24,2% TCAC, impulsada por inversiones en infraestructura, incentivos de política y capacidad manufacturera en expansión.

¿doómo están influyendo los dispositivos Gan en el diseño de condujo conductor?

Las rápidas caídas de costo en ICs conductor Gan-en-silicio impulsan la eficiencia más todoá del 92%, reducen factores de forma hasta en 40% y abren nuevas aplicaciones de alta densidad como faros de VE.

Última actualización de la página el: