Análisis de mercado de sistemas militares electroópticos e infrarrojos terrestres

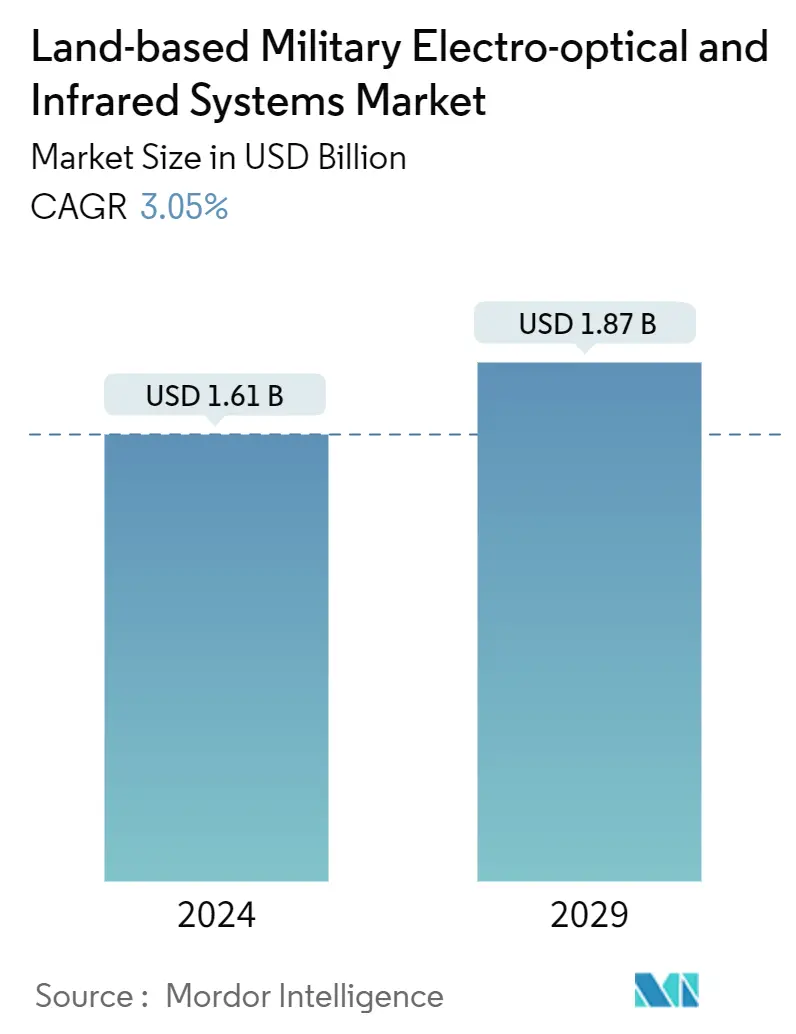

El tamaño del mercado de sistemas militares electroópticos e infrarrojos terrestres se estima en 1,61 mil millones de dólares en 2024, y se espera que alcance los 1,87 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 3,05% durante el período previsto (2024-2029).

Los sistemas optrónicos avanzados se han vuelto esenciales para mejorar la efectividad en combate de los vehículos terrestres. Miras térmicas, visión panorámica y capacidades mejoradas de visión del conductor son algunos de los elementos disponibles para los vehículos de combate nuevos y mejorados. La combinación de estos sistemas con técnicas de procesamiento avanzadas permite a los operadores obtener una cobertura de gran angular para el conocimiento de la situación y la adquisición de objetivos, ayudándoles así a tomar mejores decisiones en el campo de batalla.

En el escenario actual del campo de batalla, los soldados y los vehículos terrestres deben funcionar de día, de noche y en condiciones climáticas adversas y de visibilidad limitada, donde la visión humana no es suficiente. Para contrarrestar esto, las fuerzas militares han estado equipando sus sistemas portátiles y vehículos blindados con sistemas de visión electroóptica para prepararlos para luchar en escenarios de campo de batalla modernos. Se espera que esto refuerce las perspectivas del mercado durante el período de pronóstico.

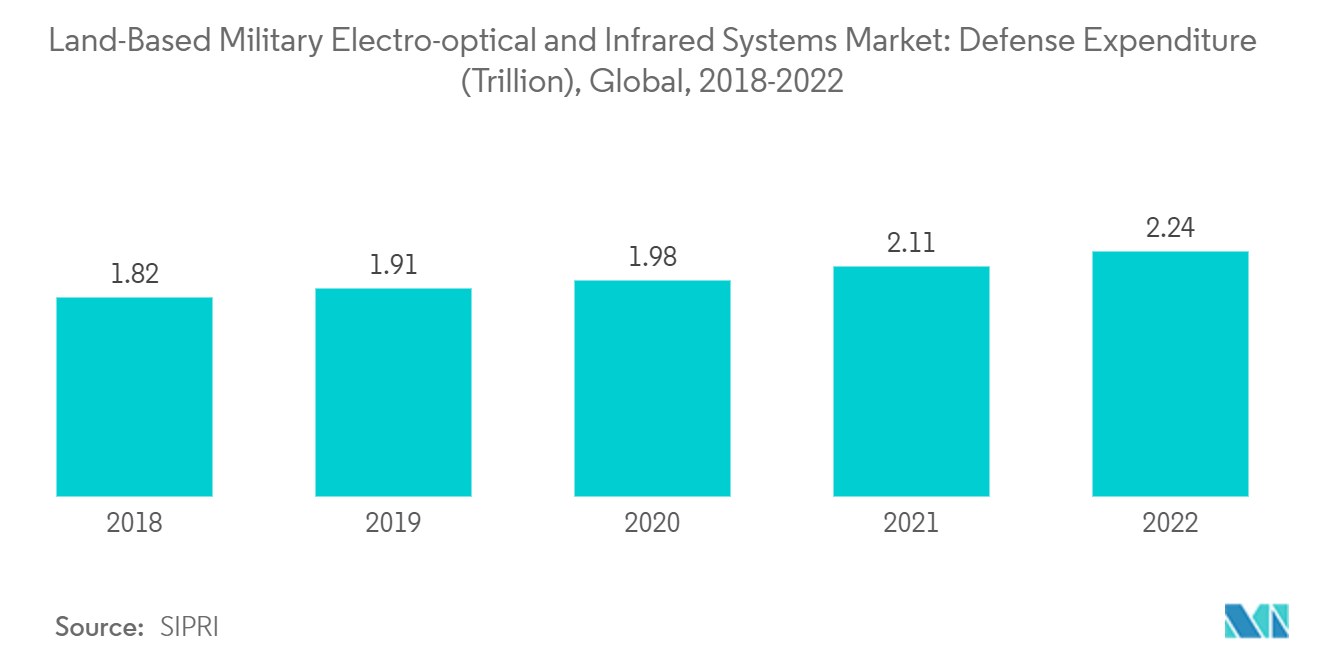

El creciente gasto militar de muchos países ha estado impulsando el desarrollo y la adquisición de sistemas nuevos y avanzados que utilizan una amplia variedad de sensores, incluidos sensores EO/IR. En este sentido, en 2022 el gasto militar global alcanzó los 2,240 mil millones de dólares, esto fue un crecimiento del 6% con respecto al año 2021. Se espera que el mercado estudiado crezca de manera constante durante el período de pronóstico debido a la creciente demanda de capacidades de imágenes mejoradas para varios Sistemas tripulados y no tripulados. Estos sistemas utilizan sensores EO/IR. Los países han ido adoptando progresivamente estos sistemas para aumentar su conciencia situacional.

Tendencias del mercado de sistemas militares electroópticos e infrarrojos terrestres

Se proyecta que el segmento montado en vehículos mostrará el mayor crecimiento durante el período de pronóstico

Los sistemas optrónicos avanzados se están volviendo esenciales para mejorar la efectividad en combate de los vehículos blindados. Las imágenes térmicas, la visión de 360 grados y las capacidades mejoradas de visión nocturna son algunas de las tecnologías en las que se centran los vehículos terrestres y los soldados de infantería desmontados. Con el creciente enfoque en mejorar los sistemas de protección de vehículos, los jugadores están trabajando en sensores que brinden mayor visibilidad, conciencia situacional y advertencia de amenazas a las tripulaciones y vehículos blindados militares. Se espera que la demanda de este segmento aumente debido al aumento del gasto militar y a diversos esfuerzos de modernización militar.

Además, también se espera que los esfuerzos de modernización en curso para los vehículos terrestres generen una demanda de sensores EO/IR basados en vehículos de nueva generación. El RWS para vehículos terrestres se ha vuelto más efectivo con la incorporación de funciones, como capacidades de disparo en movimiento, imágenes diurnas y nocturnas, seguimiento automático de objetivos, telémetro láser para balística precisa, advertencia de última ronda, respaldo manual y alta capacidades de almacenamiento de municiones, entre otros. Debido a esto, muchos países están actualizando sus sistemas de armas a versiones más nuevas para aprovechar las últimas tecnologías. Por ejemplo, en septiembre de 2023, el ejército de EE. UU. otorgó a Kongsberg un pedido de 94 millones de dólares para el suministro de una estación de armas 409 comúnmente operada de forma remota (CROWS) adicional. La estación de armas CROWS cuenta con una cámara diurna, una cámara termográfica y un telémetro láser (LRF), y tiene capacidades de disparar en movimiento. Se prevé que estos desarrollos impulsen el crecimiento del segmento durante el período de pronóstico.

América del Norte dominará la cuota de mercado durante el período de pronóstico

América del Norte tenía la mayor cuota de mercado entre todas las regiones impulsada por la alta demanda de Estados Unidos. Las capacidades mejoradas de China y Rusia en el campo de batalla obligaron a Estados Unidos a aumentar sus inversiones en vehículos militares y sistemas de armas tecnológicamente avanzados. Algunas de las grandes adquisiciones planificadas por el ejército de EE. UU. para los próximos dos años incluyen una colección de dispositivos de visión nocturna, incluidas gafas de visión nocturna, módulos de localización de objetivos láser, dispositivos monoculares de visión nocturna, el Sistema Integrado de Aumento Visual (IVAS) pantalla e iluminadores láser multifunción. Por ejemplo, en julio de 2023, el Ejército de EE. UU. adjudicó un contrato de 117,5 millones de dólares a RTX Corporation para la producción inicial a bajo ritmo de sensores B-Kit de infrarrojos de tercera generación (3GEN FLIR). Según los términos del contrato, RTX Corporation entregará sensores 3GEN FLIR B-Kit para las plataformas de combate del ejército de EE. UU. El 3GEN FLIR permitirá a los soldados detectar, reconocer e identificar objetivos militares de objetivos civiles en todos los entornos y condiciones operativas a través de capacidades mejoradas de imágenes de largo alcance.

Además, a medida que la guerra moderna se vuelve más tecnológica, potencias militares extranjeras como Estados Unidos están integrando sistemas de vanguardia para impulsar la preparación para el combate. Por ejemplo, en marzo de 2022, el ejército de EE. UU. anunció sus planes para adquirir el sistema de realidad aumentada (AR) militarizado HoloLens 2 de Microsoft. Además, el enfoque del país en obtener capacidades ISR avanzadas está resultando fructífero para varios proveedores de tecnología EO/IR. Se espera que la adquisición de vehículos terrestres no tripulados para fines ISR aumente en el país en los próximos años, lo que impulsará la demanda de sistemas EO/IR militares terrestres de América del Norte durante el período previsto.

Descripción general de la industria de sistemas militares electroópticos e infrarrojos terrestres

El mercado de sistemas militares electroópticos e infrarrojos terrestres se consolida ya que sólo unos pocos actores representan una cuota de mercado importante. Algunos de los actores destacados del mercado son Teledyne Technologies Incorporated, L3Harris Technologies, Inc., BAE Systems plc, THALES y Leonardo SpA. Estos actores se están centrando en gran medida en la modificación y mejora de sus capacidades actuales a través de I+D continua e introducen funciones sofisticadas para ofrecer soluciones EO/IR de valor añadido a los usuarios finales. La mayoría de los programas de integración son a largo plazo y, por lo tanto, actualmente hay varios contratos IDIQ en marcha, lo que implica la modificación del diseño y la producción de sensores EO/IR sofisticados según las especificaciones del usuario final. La obtención de dichos contratos ayudará a los jugadores a obtener un flujo continuo de efectivo, lo que contribuirá a su crecimiento sostenido. Además, el desarrollo de una nueva plataforma de integración impulsa la demanda de integración de sofisticados sensores y sistemas EO/IR, lo que se espera que cree una perspectiva positiva para el mercado durante el período de pronóstico.

Líderes del mercado de sistemas militares electroópticos e infrarrojos terrestres

BAE Systems plc

Leonardo S.p.A

Teledyne Technologies Incorporated

L3Harris Technologies, Inc.

THALES

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de sistemas militares electroópticos e infrarrojos terrestres

En junio de 2023, el Centro de Gestión del Ciclo de Vida de la Fuerza Aérea de EE. UU. y RTX Corporation probaron con éxito la primera arma láser paletizada de alta energía de la Fuerza Aérea que puede proteger contra amenazas aéreas de corto alcance.

En junio de 2023, Leonardo DRS Inc, una filial de Leonardo SpA, obtuvo un contrato por valor de 94 millones de dólares para suministrar miras infrarrojas de próxima generación para francotiradores de infantería del ejército estadounidense. Según el contrato, se espera que Leonardo DRS desarrolle la familia de miras para armas francotirador, dispositivo mejorado de observación diurna y nocturna del bloque III.

Segmentación de la industria de sistemas militares electroópticos e infrarrojos terrestres

Los sistemas electroópticos e infrarrojos, también denominados sistemas EO/IR, cubren una amplia gama de tecnologías distintas, basadas en objetivos y sus misiones. Estos sensores incluyen sensores tanto de espectro visible como de infrarrojos, por lo que los sistemas EO/IR brindan un conocimiento total de la situación tanto de día como de noche, incluso en condiciones de poca luz. Los sensores EO/IR militares terrestres se pueden implementar de muchas maneras. Están montados en vehículos y pueden ser portátiles.

El mercado de sistemas militares electroópticos e infrarrojos terrestres está segmentado por tipo y geografía. Por tipo, el mercado se segmenta en montado en vehículos y portátil. El informe también cubre los tamaños de mercado y los pronósticos para los sistemas militares electroópticos e infrarrojos terrestres en los principales países de diferentes regiones. Para cada segmento, el tamaño del mercado se proporciona en términos de valor (USD).

| Montado en vehículo |

| portátil |

| América del norte | Estados Unidos |

| Canada | |

| Europa | Reino Unido |

| Francia | |

| Alemania | |

| Rusia | |

| El resto de Europa | |

| Asia-Pacífico | Porcelana |

| India | |

| Japón | |

| Corea del Sur | |

| Resto de Asia-Pacífico | |

| América Latina | Brasil |

| Resto de América Latina | |

| Medio Oriente y África | Arabia Saudita |

| Emiratos Árabes Unidos | |

| Israel | |

| Resto de Medio Oriente y África |

| Tipo | Montado en vehículo | |

| portátil | ||

| Geografía | América del norte | Estados Unidos |

| Canada | ||

| Europa | Reino Unido | |

| Francia | ||

| Alemania | ||

| Rusia | ||

| El resto de Europa | ||

| Asia-Pacífico | Porcelana | |

| India | ||

| Japón | ||

| Corea del Sur | ||

| Resto de Asia-Pacífico | ||

| América Latina | Brasil | |

| Resto de América Latina | ||

| Medio Oriente y África | Arabia Saudita | |

| Emiratos Árabes Unidos | ||

| Israel | ||

| Resto de Medio Oriente y África | ||

Preguntas frecuentes sobre investigación de mercado de sistemas EOIR militares terrestres

¿Qué tamaño tiene el mercado de Sistemas militares electroópticos e infrarrojos terrestres?

Se espera que el tamaño del mercado de sistemas militares electroópticos e infrarrojos terrestres alcance los 1,61 mil millones de dólares en 2024 y crezca a una tasa compuesta anual del 3,05% hasta alcanzar los 1,87 mil millones de dólares en 2029.

¿Cuál es el tamaño actual del mercado de Sistemas militares electroópticos e infrarrojos terrestres?

En 2024, se espera que el tamaño del mercado de sistemas militares electroópticos e infrarrojos terrestres alcance los 1,61 mil millones de dólares.

¿Quiénes son los actores clave en el mercado Sistemas militares electroópticos e infrarrojos terrestres?

BAE Systems plc, Leonardo S.p.A, Teledyne Technologies Incorporated, L3Harris Technologies, Inc., THALES son las principales empresas que operan en el mercado de sistemas militares electroópticos e infrarrojos terrestres.

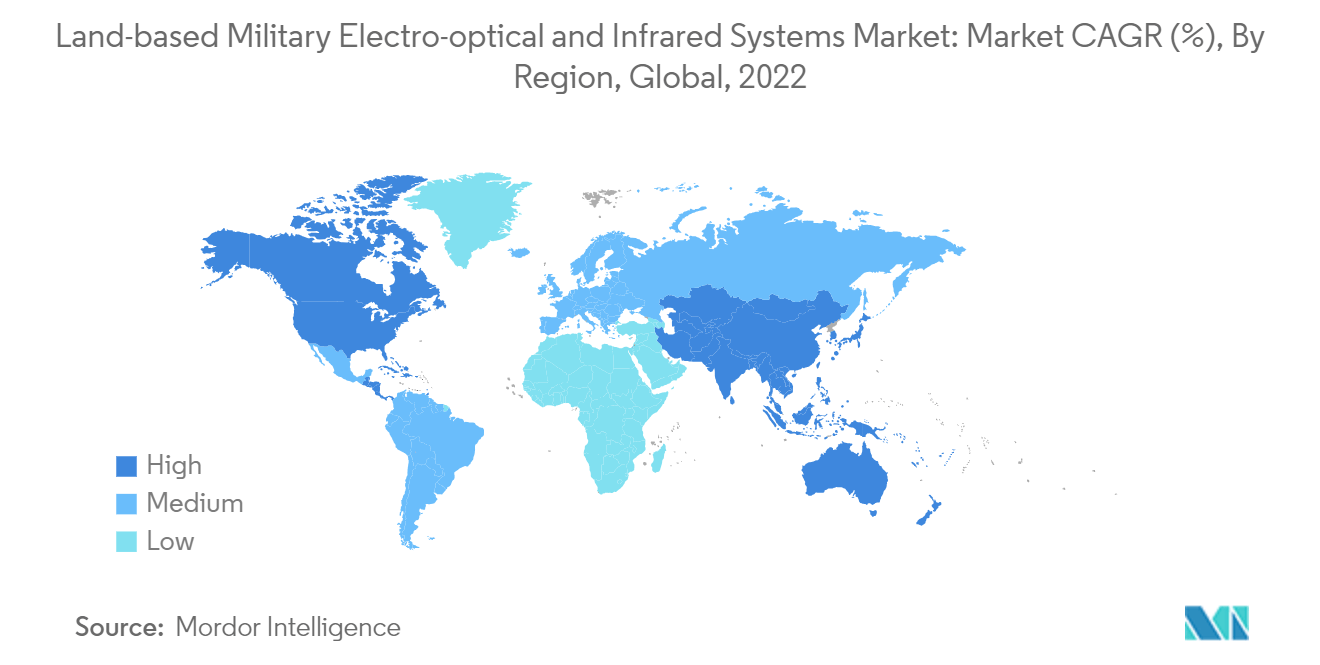

¿Cuál es la región de más rápido crecimiento en el mercado de Sistemas militares electroópticos e infrarrojos terrestres?

Se estima que Asia Pacífico crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado de Sistemas militares electroópticos e infrarrojos terrestres?

En 2024, América del Norte representa la mayor cuota de mercado en el mercado de sistemas electroópticos e infrarrojos militares terrestres.

¿Qué años cubre este mercado de Sistemas militares electroópticos e infrarrojos terrestres y cuál fue el tamaño del mercado en 2023?

En 2023, el tamaño del mercado de sistemas militares electroópticos e infrarrojos terrestres se estimó en 1,56 mil millones de dólares. El informe cubre el tamaño histórico del mercado de Sistemas militares electroópticos e infrarrojos con base en tierra durante años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Sistemas militares electroópticos e infrarrojos con base en tierra durante años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria de sistemas infrarrojos y electroópticos militares terrestres

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de sistemas infrarrojos y electroópticos militares terrestres en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de los sistemas militares electroópticos e infrarrojos terrestres incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.