Tamaño y Participación del Mercado de Guerra Electrónica Aerotransportada

Análisis del Mercado de Guerra Electrónica Aerotransportada por Mordor Intelligence

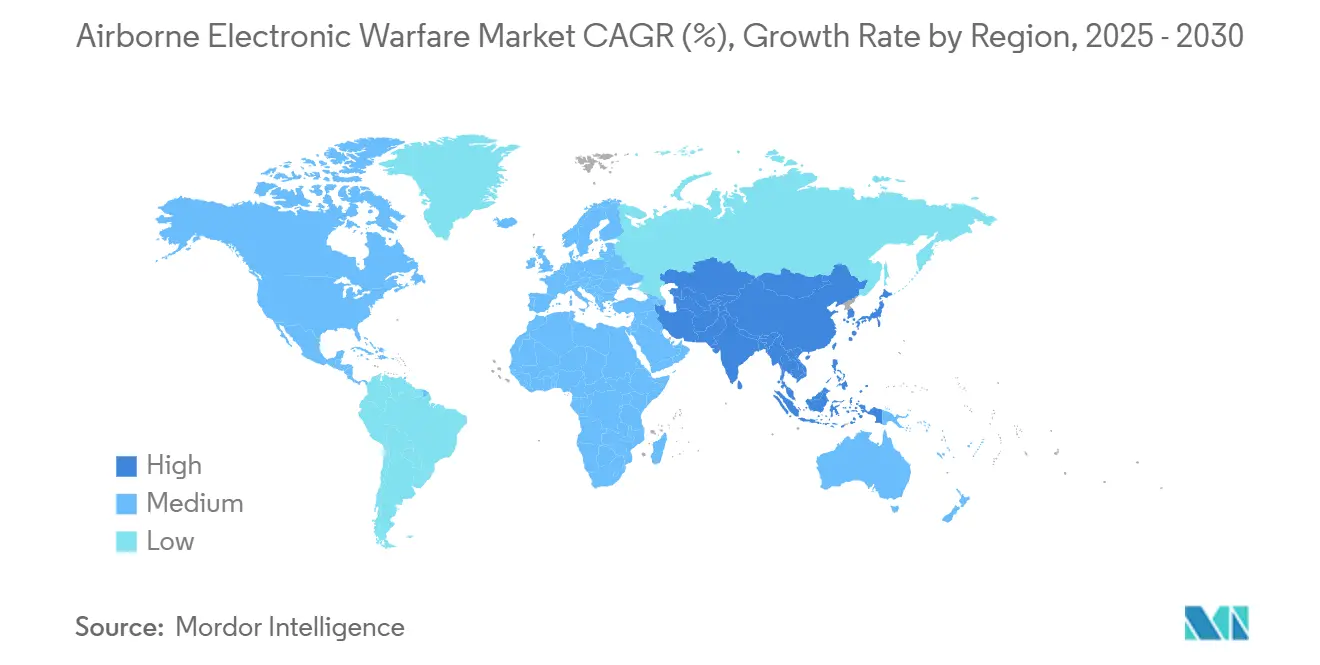

El tamaño del mercado de guerra electrónica aerotransportada se situó en USD 5.69 mil millones en 2025 y se pronostica que alcance USD 8.22 mil millones en 2030, avanzando a una TCAC del 7.63%. Esta expansión refleja la prioridad que los militares otorgan al dominio del espectro electromagnético a medida que proliferan los sistemas avanzados de misiles superficie-aire (SAM) multibanda y la interferencia cognitiva se vuelve indispensable. Aprobaciones presupuestarias recientes-como Estados Unidos destinando USD 5 mil millones para programas de guerra electrónica (EW) en 2024-han reforzado la demanda de suites de EW aerotransportadas de próxima generación. América del Norte capturó el 45.21% de la participación del mercado de guerra electrónica aerotransportada en 2024, aunque Asia-Pacífico está creciendo más rápido mientras China, Japón y Australia adquieren capacidades EW sofisticadas. Las plataformas siguen dominadas por aeronaves tripuladas, pero los sistemas no tripulados están superando en crecimiento porque las cargas útiles ultralivianas ahora se ajustan a drones Grupo 1-3 sin comprometer la resistencia. La consolidación continúa: la adquisición de Kirintec por BAE Systems y las inversiones de RTX en receptores habilitados con IA/ML ilustran cómo los principales fabricantes expanden portafolios mientras aseguran propiedad intelectual.[1]Fuente: BAE Systems, "BAE Systems Acquires Kirintec," militaryembedded.com

Conclusiones Clave del Informe

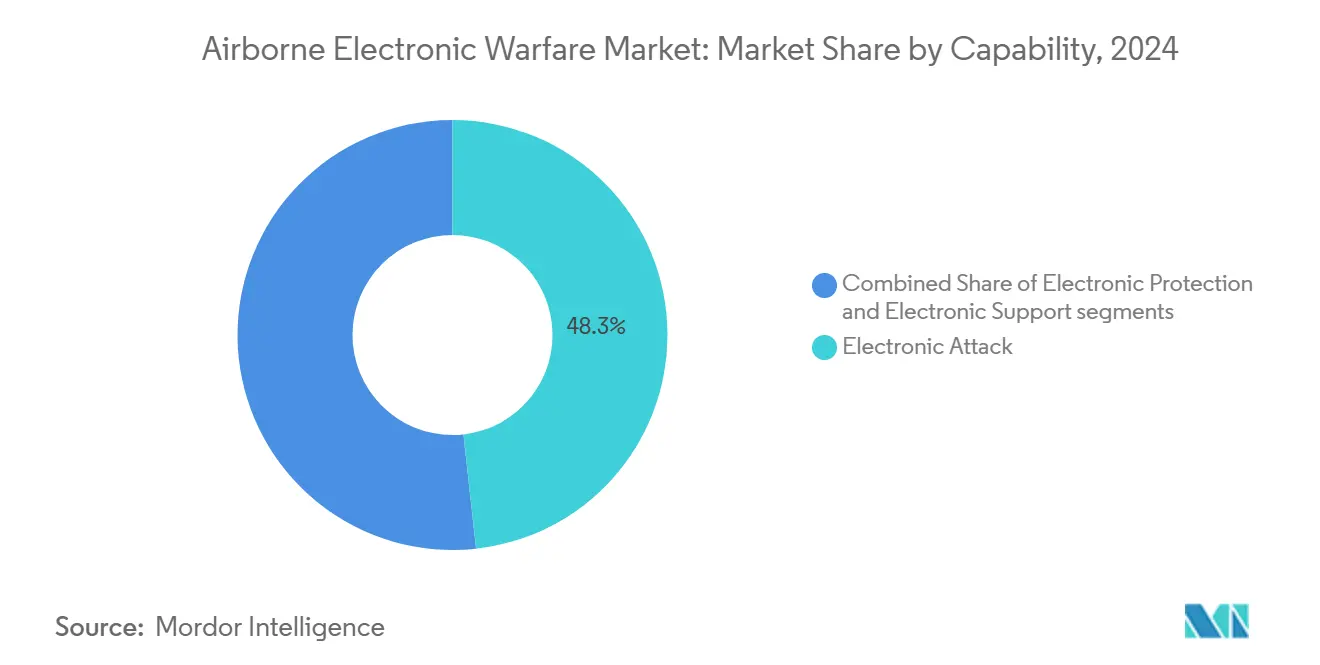

- Por capacidad, los ataques electrónicos llevaron al 48.25% de la participación del mercado de guerra electrónica aerotransportada en 2024; se pronostica que el soporte electrónico se expanda a una TCAC del 9.87% para 2030.

- Por plataforma, las aeronaves tripuladas mantuvieron una participación del 74.54% del tamaño del mercado de guerra electrónica aerotransportada en 2024; se proyecta que las aeronaves no tripuladas crezcan a una TCAC del 11.25% hasta 2030.

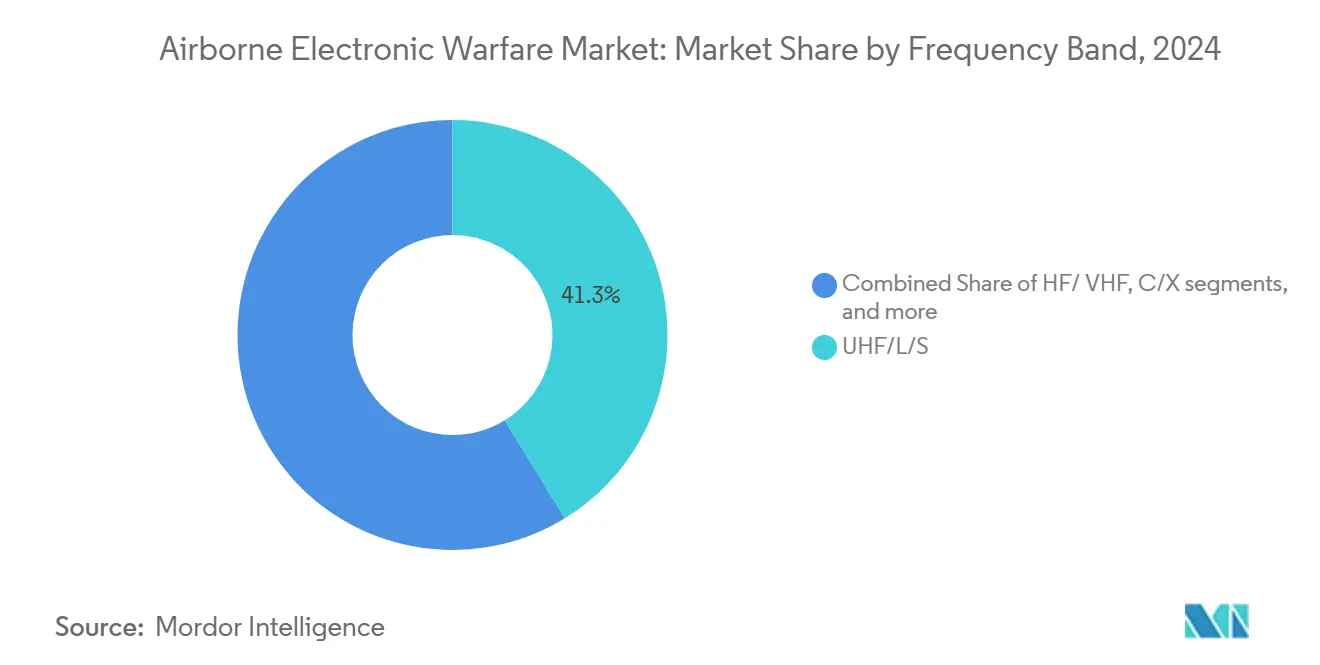

- Por banda de frecuencia, las bandas UHF/L/S representaron el 41.25% del tamaño del mercado de guerra electrónica aerotransportada en 2024; se espera que las bandas Ku/Ka registren una TCAC del 9.45% hasta 2030.

- Por arquitectura, las soluciones montadas en pod reclamaron el 57.80% de participación de ingresos en 2024; las soluciones de carga útil/pod para UAV avanzan a una TCAC del 11.45% hasta 2030.

- Por geografía, América del Norte comandó el 45.21% de la participación del mercado de guerra electrónica aerotransportada en 2024, mientras que se pronostica que Asia-Pacífico crezca a una TCAC del 8.70% hasta 2030.

Tendencias e Insights del Mercado Global de Guerra Electrónica Aerotransportada

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacte |

|---|---|---|---|

| Crecientes presupuestos de defensa y ciclos de recapitalización | +2.1% | Global; ganancias tempranas en América del Norte, Europa, Asia-Pacífico | Mediano plazo (2-4 años) |

| Creciente amenaza de sistemas SAM y radar avanzados multibanda | +1.8% | Global; más agudo en regiones en disputa | Corto plazo (≤ 2 años) |

| Programas de recapitalización de cazas integrando suites EW orgánicas | +1.5% | América del Norte, Europa, Asia-Pacífico | Largo plazo (≥ 4 años) |

| Expansión de flota UAV requiriendo cargas útiles EW ultralivianas | +1.3% | Global; desbordamiento a mercados emergentes | Mediano plazo (2-4 años) |

| Cambio hacia arquitecturas EW abiertas alineadas con SOSA | +0.7% | América del Norte y UE; adopción por socios aliados | Largo plazo (≥ 4 años) |

| EW cognitiva habilitada por IA para interferencia adaptativa | +0.9% | Mercados militares avanzados mundialmente | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Crecientes Presupuestos de Defensa y Ciclos de Recapitalización

La aceleración del gasto en defensa impulsó la adquisición de suites EW de próxima generación. El Departamento de Defensa de EE.UU. planificó al menos USD 21 mil millones para desarrollo EW durante cinco años, un aumento del 40% versus el ciclo anterior.[2]Fuente: Inside Defense, "DoD Plans to Spend at Least USD 21 Billion on EW Development," insidedefense.com Los estados europeos formaron una coalición multinacional para agrupar recursos EW para menores costos unitarios y mayor interoperabilidad. Arabia Saudita y otras naciones del Golfo han reflejado la tendencia, invirtiendo en soluciones completamente integradas de radar, misiles y EW para contrarrestar sistemas rusos de anti-acceso. En todas las regiones, presupuestos más altos acortaron los ciclos de reemplazo, impulsando más órdenes para arquitecturas EW montadas en pod e integradas que cumplen con estándares de sistemas abiertos.

Creciente Amenaza de Sistemas SAM y Radar Avanzados Multibanda

La propagación de SAM adaptables ha forzado a las fuerzas aéreas a adoptar EW cognitiva y ser capaces de reprogramar en milisegundos. Los prototipos del EPL demostraron interferidores que crean 3,600 objetivos de radar falsos, acelerando el interés de EE.UU. y la OTAN en contramedidas de Arreglo de Escaneo Electrónico Activo (AESA) de banda ancha. La tecnología de Memoria Digital de Radiofrecuencia (DRFM) capaz de decepción multibanda simultánea es ahora central en las hojas de ruta de adquisición, como lo evidencia el contrato Next Generation Jammer Mid-Band de RTX que cubre los requisitos de la Marina de EE.UU. y la Real Fuerza Aérea Australiana.

Programas de Recapitalización de Cazas Integrando Suites EW Orgánicas

Las aeronaves de combate modernas tienden a estipular EW interno, desplazando las soluciones de solo pod heredadas cada vez más. La variante Eurofighter Typhoon EK adoptó la suite Arexis de Saab bajo un premio de EUR 1.5 mil millones (USD 1.72 mil millones) para garantizar relevancia hasta 2060. El retrofit F-16 Viper Shield alcanzó el primer vuelo en febrero de 2025, permitiendo a clientes en Europa y Medio Oriente desplegar receptores digitales integrados y bloques de procesamiento. Tales enfoques orgánicos mitigan la resistencia, alinean bibliotecas de amenazas con sensores primarios, y reducen costos de soporte durante el ciclo de vida de la aeronave.

Expansión de Flota UAV Requiriendo Cargas Útiles EW Ultralivianas

La cobertura aérea persistente sin arriesgar tripulaciones ha llevado a una demanda robusta de EW miniaturizada. El MQ-1C Gray Eagle completó un vuelo de 32 horas con el interferidor NERO, validando soluciones de bajo SWaP para plataformas de larga resistencia. Curtiss-Wright introdujo computadoras de misión de factor de forma pequeño optimizadas para drones Grupo 1-3, soportando detección y respuesta habilitadas por IA dentro de unas pocas pulgadas cúbicas de volumen. El sensor Micro Spear de Elbit demostró detección de sitio de radar más allá de 6 km cuando se lanzó desde una plataforma lanzada por aire desechable, subrayando cómo los nodos no tripulados distribuidos multiplican el alcance de activos tripulados.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Sobrecostos de adquisición y ciclo de vida de pods EW de próxima generación | -1.2% | Global, particularmente sistemas de adquisición complejos | Mediano plazo (2-4 años) |

| Congestión del espectro electromagnético y obstáculos de desconflicto | -0.8% | Regiones en disputa y entornos electromagnéticos densos | Corto plazo (≤ 2 años) |

| Regímenes de control de exportación (ITAR/ML5) limitando acuerdos transfronterizos | -0.6% | Mercados internacionales, excluyendo programas domésticos de EE.UU. | Largo plazo (≥ 4 años) |

| Límites SWaP al integrar EW en drones Grupo 1-3 | -0.4% | Mercados UAV globales, particularmente aplicaciones de drones pequeños | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Sobrecostos de Adquisición y Ciclo de Vida de Pods EW de Próxima Generación

Programas de pod como el NGJ-Mid Band experimentaron múltiples modificaciones de contrato que expandieron perfiles de costo y retrasaron hitos, ejerciendo presión sobre presupuestos de defensa ya estirados. La integración de algoritmos IA/ML en cazas heredados planteó riesgos técnicos imprevistos, empujando cronogramas hacia la derecha mientras los desarrolladores trabajaron a través de problemas de compatibilidad electromagnética en suites de aviónica. Campañas de prueba extendidas son ahora obligatorias para probar confiabilidad contra amenazas adaptativas, inflando costos de soporte durante ciclos de vida del producto.

Congestión del Espectro Electromagnético y Obstáculos de Desconflicto

Las operaciones de coalición a menudo involucran docenas de emisores nacionales compitiendo por espectro, elevando el riesgo de fratricidio y rendimiento degradado. Los estudios del Instituto Hudson mostraron que las herramientas actuales de desconflicto no pueden hacer frente a transmisiones simultáneas de banda S hasta banda K en operaciones de alta densidad.[3]Fuente: Hudson Institute, "US Military Needs More Spectrum Access," hudson.org Los adversarios explotan esta congestión saturando bandas con ruido, obligando inversiones en software de gestión de espectro en tiempo real y algoritmos de asignación dinámica que añaden complejidad y costo a arquitecturas EW aerotransportadas.

Análisis de Segmentos

Por Capacidad: El Ataque Electrónico Mantuvo la Primacía Estratégica

El ataque electrónico representó el 48.25% de la participación del mercado de guerra electrónica aerotransportada en 2024, subrayando la prima puesta en atacar radar y comunicaciones adversarias antes del lanzamiento de armas cinéticas. La demanda de interferencia de escolta de banda ancha y señuelos de distancia mantuvo el tamaño del mercado de guerra electrónica aerotransportada para cargas útiles ofensivas por encima de USD 2.7 mil millones en 2025. El soporte electrónico creció más rápido a una TCAC del 9.87% mientras los servicios armados invirtieron en bibliotecas de amenazas en tiempo real y sensores de búsqueda de dirección que alimentan interferidores cognitivos. La protección electrónica retuvo presupuestos estables para endurecer enlaces satelitales y señales de navegación de precisión, particularmente en operaciones conjuntas donde la pérdida de GPS podría paralizar la maniobra. Las suites integradas que fusionan estas tres misiones en una sola pila de procesamiento se volvieron estándar en nuevos programas de cazas y bombarderos, mejorando la conciencia situacional mientras reducen costos de mantenimiento.

Las inversiones históricas en ataque electrónico maduraron en soluciones exportables, permitiendo a socios de la OTAN desplegar formas de onda comunes y coordinar paquetes de ataque con latencia de datos mínima. El mercado de guerra electrónica aerotransportada ahora favorece sistemas que entregan funciones simultáneas detectar-clasificar-interferir dentro de la misma abertura. Esta tendencia reduce la necesidad de múltiples unidades reemplazables en línea y agiliza el mantenimiento. El crecimiento también es impulsado por campos de entrenamiento que adoptan emisores de amenaza de alta fidelidad para que las tripulaciones aéreas puedan ensayar contra grupos de radar multibanda realistas.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Tipo de Plataforma: El Crecimiento No Tripulado Complementó, No Reemplazó, Activos Tripulados

Las aeronaves tripuladas continuaron representando el 74.54% del mercado de guerra electrónica aerotransportada en 2024 porque los programas de recapitalización para flotas F-16, F-35, Typhoon y EA-18G comandaron miles de fuselajes activos mundialmente. Se proyecta que el tamaño del mercado de guerra electrónica aerotransportada para plataformas tripuladas se expanda a una TCAC del 6.93%, impulsado por arquitecturas integradas como AN/ASQ-239 en el F-35. Los sistemas no tripulados, sin embargo, lograron una TCAC del 11.25% hasta 2030 gracias a pruebas exitosas de interferencia autónoma MQ-20 Avenger por GA-ASI. El riesgo reducido a tripulaciones y menores costos operativos soportaron la adquisición de efectos lanzados por aire desgastables que distribuyen nodos EW a través del campo de batalla. Doctrinalmente, las plataformas no tripuladas actúan cada vez más como señuelos para atraer emisores de amenaza, permitiendo que aeronaves tripuladas preserven sigilo mientras orquestan secuencias de ataque coordinadas.

Los productores UAV se enfocaron en bahías de carga útil de sistemas abiertos para que los usuarios finales puedan intercambiar cartuchos EW rápidamente. El mercado acogió transmisores de nitruro de galio ligeros que redujeron el consumo de energía en un 20%, extendiendo el merodeo a más de 24 horas en UAV MALE. En paralelo, las plataformas tripuladas integraron ayudas de decisión autónoma desarrolladas para naves no tripuladas, ilustrando la polinización cruzada de hardware y software que eleva la resistencia de toda la flota.

Por Banda de Frecuencia: La Adopción de Banda Ancha Desafió las Preferencias Tradicionales de Banda

Las bandas UHF/L/S se mantuvieron al frente con el 41.25% del tamaño del mercado de guerra electrónica aerotransportada en 2024, reflejando su papel central en degradar radar de alerta temprana y comunicaciones militares. El mercado de guerra electrónica aerotransportada registró un 7.63% TCAC en el segmento Ku/Ka mientras las comunicaciones satelitales se convirtieron en un objetivo crítico, especialmente para fuerzas expedicionarias. Las bandas C/X sostuvieron relevancia en misiones anti-buque donde operan radares navales, mientras que las bandas HF/VHF retuvieron valor de nicho para propaganda de largo alcance y disrupción de señales de navegación. Programas como el NGJ-Mid Band destacaron direcciones futuras, mostrando que un solo pod podría interferir o engañar a través de bandas S, C y X concurrentemente.

La necesidad creciente de cobertura adaptativa impulsó la inversión en filtros sintonizables y conformación de haces digital, que permiten a los operadores reasignar frecuencias en segundos. Como resultado, las especificaciones de adquisición ahora enfatizan el ancho de banda instantáneo y la pureza espectral sobre la potencia pico de banda única, señalando un cambio de paradigma hacia operaciones fluidas y definidas por software a través del espectro.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Arquitectura: Los Pods Externos Retuvieron el Liderazgo Mientras los Sistemas Integrados Avanzaron

Las soluciones montadas en pod lideraron el gasto con una participación del 57.80% en 2024 debido a su capacidad de modernizar cazas heredados sin reelaboración estructural. El pod "Angry Kitten" de la Fuerza Aérea de EE.UU. ejemplificó el prototipado ágil, transicionando de activo de prueba a capacidad desplegada a través de F-16 y C-130 en 24 meses. Las soluciones de carga útil-pod para UAV aseguraron la TCAC más alta a 11.45% porque los operadores priorizaron resistencia y módulos plug-and-play específicos de misión para drones desgastables. Las suites integradas internamente obtuvieron mayor financiamiento en programas de nueva construcción como el F-15EX, donde la conformación sigilosa y distribución de peso mandaron antenas y receptores integrados.

También surgieron configuraciones híbridas: Algunos cazas avanzados usan receptores internos emparejados con interferidores señuelo desechables que extienden la huella del paquete de ataque hacia adelante. Los proveedores respondieron ofreciendo procesadores de back-end escalables que se ajustan a diseños con pod e internos, permitiendo a clientes armonizar líneas base de software y bibliotecas de amenazas.

Análisis Geográfico

América del Norte generó el 45.21% de los ingresos del mercado de guerra electrónica aerotransportada en 2024, anclado por contratos plurianuales de EE.UU. como el premio de USD 615 millones de Boeing para un sistema EW de próxima generación de la Fuerza Aérea. Se proyecta que el tamaño del mercado de guerra electrónica aerotransportada de la región crezca a una TCAC del 6.5% hasta 2030, respaldado por la modernización de flotas F-15, F-16 y EA-18G y el desarrollo continuo de suites defensivas del bombardero B-21. La actualización de política de defensa de Canadá destinó fondos para interferidores de escolta en su futuro caza, fortaleciendo aún más la demanda regional.

Se espera que Asia-Pacífico registre el crecimiento más rápido a una TCAC del 8.70%, reflejando las pruebas de interferencia habilitadas por 6G de China y las revisiones de política de Japón que aceleraron la adquisición EW para programas F-35 y cazas de próxima generación. Los centros de fabricación indígena en Corea del Sur e India aseguraron acuerdos de transferencia de tecnología para ensamblar sistemas con pod localmente, reduciendo costos y construyendo capacidad de mantenimiento soberana. El mercado de guerra electrónica aerotransportada así se benefició tanto de adquisiciones de importación como de líneas de producción doméstica emergentes.

Europa se mantuvo resistente, impulsada por iniciativas multinacionales para armonizar doctrinas EW, incluyendo el Eurofighter EK de Alemania y el sistema futuro de aire de combate Tempest del Reino Unido. Los flujos de financiamiento cooperativo mejoraron las economías de escala y alentaron la adopción de estándares de arquitectura abierta, alineándose con perfiles SOSA de EE.UU. para garantizar interoperabilidad de coalición. Mientras tanto, Medio Oriente y África concentraron el gasto entre un conjunto más pequeño de compradores, pero la hoja de ruta integrada radar-EW de Arabia Saudita y el impulso de exportación del Grupo EDGE de los EAU destacaron la intención estratégica de desplegar capacidades creíbles de dominio del espectro.

Panorama Competitivo

El mercado de guerra electrónica aerotransportada mostró concentración moderada con contratistas líderes-RTX, BAE Systems, Northrop Grumman y L3Harris. Estas firmas aprovecharon la escala y fabricación interna de semiconductores para entregar transmisores de nitruro de galio que soportan mayor densidad de potencia y tiempo medio más largo entre fallas. Las adquisiciones consolidaron la amplitud de capacidades, como BAE Systems comprando Kirintec para fortalecer ofertas ciber-electromagnéticas.

Las colaboraciones estratégicas se han proliferado. GA-ASI se asoció con BAE Systems para integrar interferencia autónoma en el MQ-20 Avenger, mostrando cómo las plataformas no tripuladas pueden hospedar cargas útiles EW sofisticadas habilitadas para link-16. Leonardo desveló una suite Eurofighter habilitada por IA que fusiona soporte y ataque electrónico cognitivo dentro de un solo arreglo, demostrando el impulso de Europa hacia tecnología soberana. Firmas más pequeñas como Southwest Research Institute ganaron contratos valorados en USD 6.4 millones para avanzar algoritmos EW cognitivos, indicando espacio para innovadores de nicho.

La competencia gira cada vez más en torno a la agilidad del software y arquitecturas abiertas en lugar de solo hardware. Los vendedores que certifican Soluciones en el estándar de Arquitectura de Sistemas Abiertos de Sensores (SOSA) mejoran los ciclos de actualización y reducen el bloqueo de proveedores, atrayendo a clientes conscientes del presupuesto. Sin embargo, mantener posiciones líderes aún requiere talento de ingeniería verticalmente integrado capaz de diseñar front-ends RF personalizados que cumplan estándares de calificación aerotransportada estrictos.

Líderes de la Industria de Guerra Electrónica Aerotransportada

-

Northrop Grumman Corporation

-

BAE Systems plc

-

Lockheed Martin Corporation

-

L3Harris Technologies, Inc.

-

RTX Corporation

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Mayo 2025: Raytheon de RTX ganó un contrato de producción de USD 580.6 millones de la Marina de EE.UU. para sistemas Next Generation Jammer Mid-Band, que será compartido con la Real Fuerza Aérea Australiana.

- Abril 2025: Lockheed Martin recibió un contrato de USD 15.9 millones para desarrollar software EW aerotransportado alineado con SOSA bajo el programa Ephemeral Paragon.

- Enero 2025: Boeing aseguró un contrato de USD 615 millones para desarrollar un sistema EW avanzado de la Fuerza Aérea.

Alcance del Informe Global del Mercado de Guerra Electrónica Aerotransportada

La guerra electrónica (EW) es cualquier acción que involucre el uso del espectro electromagnético (espectro EM) o energía dirigida para controlar el espectro, atacar a un enemigo, o impedir asaltos enemigos.

El mercado de guerra electrónica aerotransportada ha sido segmentado por capacidad, tipo y geografía. Por capacidad, el mercado está segmentado en ataque electrónico, protección electrónica y soporte electrónico. Por tipo, el mercado está segmentado en aeronaves tripuladas y aeronaves no tripuladas. Por geografía, el mercado está segmentado en América del Norte, Europa, Asia-Pacífico, América Latina y Medio Oriente y África.

El informe ofrece tamaño de mercado y pronósticos para todos los segmentos mencionados en términos de valor en miles de millones USD.

| Ataque Electrónico |

| Protección Electrónica |

| Soporte Electrónico |

| Aeronaves Tripuladas |

| Aeronaves No Tripuladas |

| HF/VHF |

| UHF/L/S |

| C/X |

| Ku/Ka |

| Montaje en Pod |

| Integrado Internamente |

| Carga Útil/Pod para UAV |

| América del Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| Europa | Reino Unido | |

| Alemania | ||

| Francia | ||

| Rusia | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| Japón | ||

| India | ||

| Corea del Sur | ||

| Resto de Asia-Pacífico | ||

| América del Sur | Brasil | |

| México | ||

| Resto de América del Sur | ||

| Medio Oriente y África | Medio Oriente | Arabia Saudita |

| EAU | ||

| Israel | ||

| Resto de Medio Oriente | ||

| África | Sudáfrica | |

| Resto de África | ||

| Por Capacidad | Ataque Electrónico | ||

| Protección Electrónica | |||

| Soporte Electrónico | |||

| Por Tipo de Plataforma | Aeronaves Tripuladas | ||

| Aeronaves No Tripuladas | |||

| Por Banda de Frecuencia | HF/VHF | ||

| UHF/L/S | |||

| C/X | |||

| Ku/Ka | |||

| Por Arquitectura | Montaje en Pod | ||

| Integrado Internamente | |||

| Carga Útil/Pod para UAV | |||

| Por Geografía | América del Norte | Estados Unidos | |

| Canadá | |||

| México | |||

| Europa | Reino Unido | ||

| Alemania | |||

| Francia | |||

| Rusia | |||

| Resto de Europa | |||

| Asia-Pacífico | China | ||

| Japón | |||

| India | |||

| Corea del Sur | |||

| Resto de Asia-Pacífico | |||

| América del Sur | Brasil | ||

| México | |||

| Resto de América del Sur | |||

| Medio Oriente y África | Medio Oriente | Arabia Saudita | |

| EAU | |||

| Israel | |||

| Resto de Medio Oriente | |||

| África | Sudáfrica | ||

| Resto de África | |||

Preguntas Clave Respondidas en el Informe

¿Cuál es el tamaño actual del mercado de guerra electrónica aerotransportada?

El mercado de guerra electrónica aerotransportada fue valorado en USD 5.69 mil millones en 2025 y se proyecta que alcance USD 8.22 mil millones en 2030, registrando una TCAC del 7.63%.

¿Qué región geográfica está creciendo más rápido?

Se pronostica que Asia-Pacífico se expanda a una TCAC del 8.70% hasta 2030 mientras China, Japón y Australia aceleran la adquisición EW.

¿Por qué son importantes las plataformas no tripuladas para EW aerotransportada?

Las aeronaves no tripuladas entregan interferencia persistente sin arriesgar pilotos y ahora portan cargas útiles ultralivianas que permiten misiones de 24 horas, impulsando una TCAC del 11.20% para el segmento.

¿Qué segmento de capacidad domina el gasto?

El ataque electrónico sigue siendo la capacidad más grande, representando el 48.25% de participación de mercado en 2024 gracias a inversiones en escolta de banda ancha e interferencia de distancia.

¿Cómo están afectando las arquitecturas abiertas la competencia?

Estándares como SOSA permiten a clientes integrar componentes best-of-breed, reduciendo el bloqueo de proveedores y dando a firmas más pequeñas acceso a programas previamente controlados por grandes fabricantes principales.

¿Qué restricción plantea el mayor riesgo a corto plazo?

La congestión del espectro electromagnético amenaza despliegues a corto plazo al complicar el desconflicto entre emisores de coalición y requiere soluciones avanzadas de gestión de espectro.

Última actualización de la página el: