Tamaño y Participación del Mercado de Sistemas Electro-ópticos e Infrarrojos Militares

Análisis del Mercado de Sistemas Electro-ópticos e Infrarrojos Militares por Mordor Intelligence

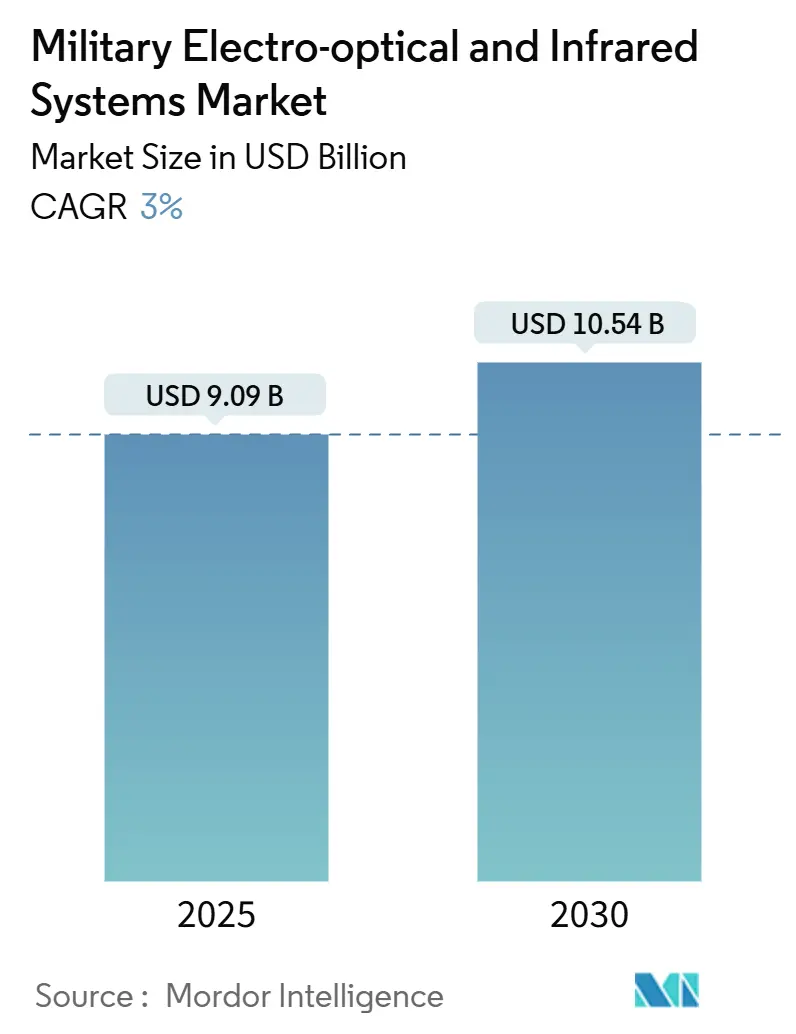

El tamaño del mercado de sistemas electro-ópticos e infrarrojos (EO/IR) militares alcanzó USD 9,09 mil millones en 2025 y se prevé que se expanda a USD 10,54 mil millones para 2030, reflejando una TCAC del 3,00%. El crecimiento estable de los ingresos principales se deriva de las tensiones geopolíticas sostenidas, el rearme de la OTAN y la modernización de fuerzas del Indo-Pacífico, todo lo cual mantiene activos los canales de adquisición para sensores, óptica, procesadores y cargas útiles integradas. Los gastos de defensa elevados-USD 2,7 billones en 2024-continúan impulsando la demanda hacia soluciones avanzadas de designación de largo alcance, anti-drones y marítimas montadas en mástil, mientras que las mejoras incrementales en tamaño, peso y potencia (SWaP) amplían la adopción en equipos portátiles para soldados. La competencia permanece moderada ya que los contratistas principales establecidos defienden su participación a través de I+D y contratos a largo plazo. Sin embargo, las empresas emergentes que emplean inteligencia artificial (IA) y detección cuántica capturan programas nicho, empujando la industria hacia capacidades definidas por software. Regionalmente, Estados Unidos, China, Japón y miembros europeos clave impulsan el impulso del gasto, manteniendo a América del Norte en el liderazgo mientras que Asia-Pacífico registra el mayor crecimiento.

Principales Conclusiones del Informe

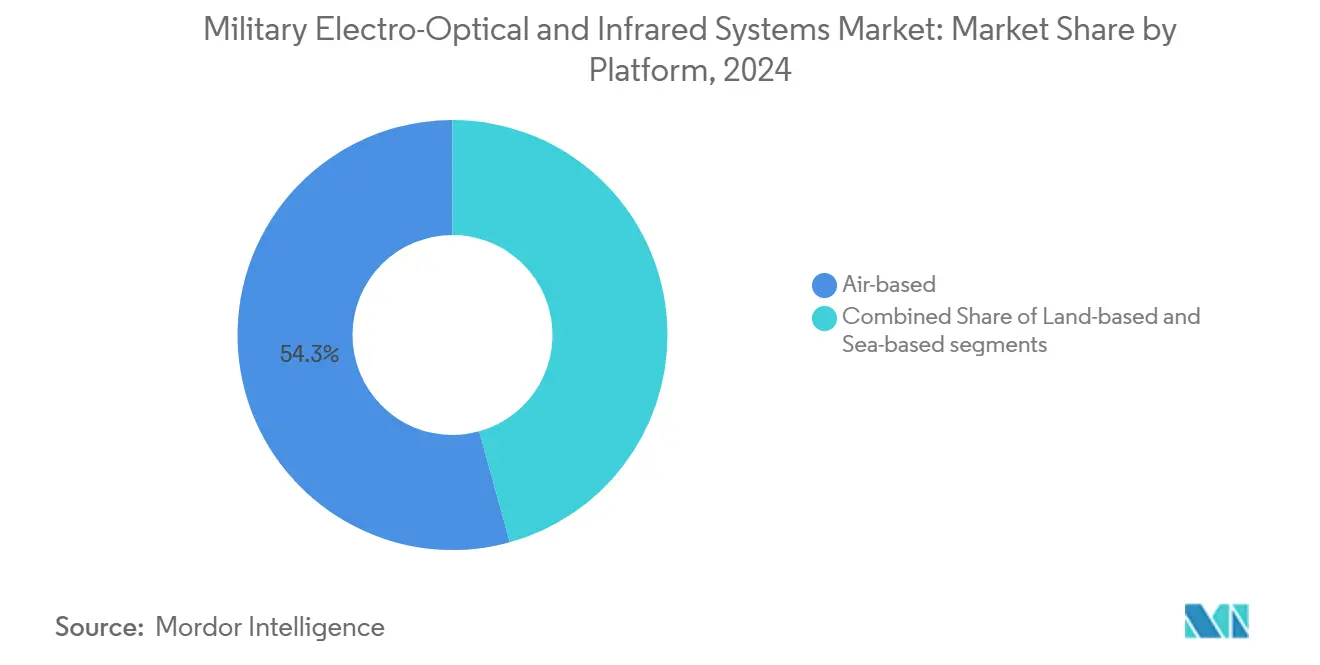

- Por plataforma, los sistemas aéreos mantuvieron el 54,30% de la participación del mercado de sistemas EO/IR militares en 2024, mientras que las plataformas terrestres están configuradas para registrar una TCAC del 5,49% hasta 2030.

- Por componente, los sensores comandaron el 32,76% de los ingresos en 2024; se proyecta que los procesadores se expandan a una TCAC del 3,11% hasta 2030.

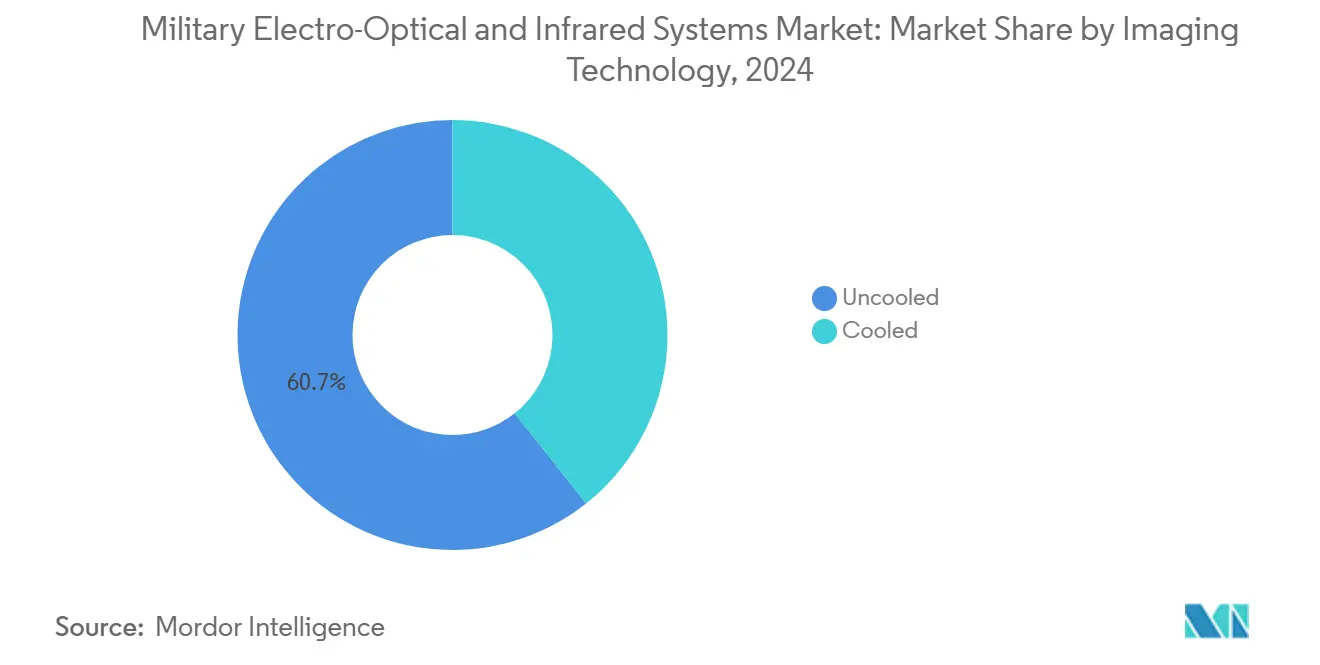

- Por tecnología de imagen, las matrices no refrigeradas conservaron el 60,67% de participación de ingresos en 2024, mientras que se prevé que las matrices refrigeradas aumenten a una TCAC del 5,18%.

- Por usuario final, el segmento del ejército capturó el 41,98% en 2024; los programas navales muestran la TCAC más rápida del 4,26% hasta 2030.

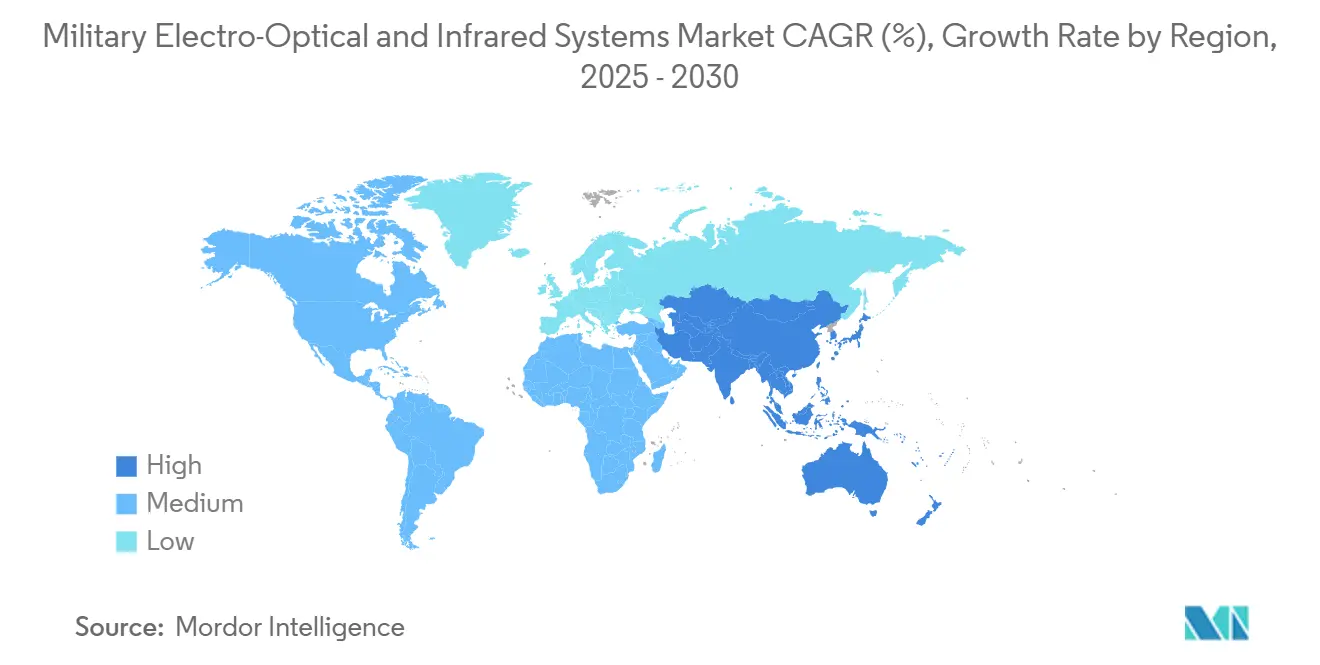

- Por geografía, América del Norte contribuyó con el 30,49% en 2024, sin embargo Asia-Pacífico avanza a una TCAC del 3,93% respaldada por los requisitos navales y de seguridad nacional del Indo-Pacífico.

Tendencias e Información del Mercado Global de Sistemas Electro-ópticos e Infrarrojos Militares

Análisis de Impacto de Impulsores

| Impulsor | ( ~ ) % de Impacto en el Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Creciente demanda de capacidades de designación de largo alcance impulsada por rivalidades estratégicas | +0.8% | Global, concentrada en Indo-Pacífico y Europa Oriental | Mediano plazo (2-4 años) |

| Proliferación de UAS de bajo costo impulsando la necesidad de cargas útiles EO/IR contra-UAS | +0.6% | Global, particularmente Medio Oriente y Europa Oriental | Corto plazo (≤ 2 años) |

| Avances en la miniaturización de sensores optimizada para SWaP expandiendo las capacidades EO/IR portátiles para soldados | +0.5% | América del Norte, Europa, mercados centrales de Asia-Pacífico | Mediano plazo (2-4 años) |

| Adopción de procesamiento ISR habilitado por IA para reconocimiento de objetivos en tiempo real | +0.4% | Global, liderado por militares tecnológicamente avanzados | Largo plazo (≥ 4 años) |

| Esfuerzos de modernización naval en el Indo-Pacífico impulsando la demanda de sensores EO/IR montados en mástil | +0.3% | Asia-Pacífico, con efectos secundarios en naciones aliadas | Mediano plazo (2-4 años) |

| Realineación del presupuesto de defensa hacia operaciones multidominio apoyando inversiones EO/IR integradas | +0.2% | Países de la OTAN, Japón, Corea del Sur | Largo plazo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

Creciente Demanda de Capacidades de Designación de Largo Alcance Impulsada por Rivalidades Estratégicas

La competencia estratégica obliga a los militares a detectar, rastrear y enfrentar amenazas más allá del alcance visual. El programa de radar de China afirma detección de misiles balísticos a 4.500 km, estimulando actualizaciones recíprocas de sensores occidentales. El Ejército de EE.UU. otorgó a Raytheon USD 117,5 millones para sensores FLIR 3GEN que emparejan matrices de alta definición de doble banda con rendimiento en clima adverso. Francia y el Reino Unido ahora destinan fondos para ISR de ataque profundo y largo alcance, mientras que el presupuesto de USD 59 mil millones del año fiscal 2025 de Japón dedica USD 323,2 mil millones a constelaciones orbitales de seguimiento de amenazas. El IRST Block II de Boeing en el F/A-18E/F permite señalización pasiva sin emisión de radiofrecuencia, una táctica decisiva dentro de espectros electromagnéticos disputados. Los misiles emergentes de más allá del alcance visual que cuentan con buscadores AESA elevan el listón para el control de fuego EO/IR preciso, obligando a una inversión sostenida.

Proliferación de UAS de Bajo Costo Impulsando la Necesidad de Cargas Útiles EO/IR Contra-UAS

Los drones baratos ahora pueblan todos los niveles del espacio de batalla, obligando a una adopción rápida de contra-UAS. El Cerberus XL de Teledyne FLIR une radar, EO/IR y efectores en un mástil móvil para proteger bases avanzadas. Las lentes IR de zoom continuo de Ophir acortan la cadena de eliminación al afinar la identificación de drones a rangos extendidos. La Armada de EE.UU. advierte que los enjambres "Hellscape" de drones de ataque unidireccional saturarán los puntos críticos del Indo-Pacífico, inflando la demanda de interceptores EO/IR integrados.[1]Xavier Vavasseur, "US Navy grapples with 'Hellscape' drone threat," navalnews.com Electro Optic Systems enfatiza la precisión de energía dirigida para neutralizar enjambres, subrayando cómo convergen el control de haz y los sensores térmicos. El premio SBIR de Surface Optics Corporation para rastrear vehículos de planeo hipersónicos muestra aplicaciones contra-aéreas expandiéndose más allá de cuadricópteros básicos.

Avances en la Miniaturización de Sensores Optimizada para SWaP Expandiendo las Capacidades EO/IR Portátiles para Soldados

Los avances en ciencia de materiales están reduciendo los imaginadores refrigerados y no refrigerados a factores de forma de bolsillo. Los investigadores fabricaron filtros IR más delgados que papel de envolver que prescinden de crioenfriadoras pesadas pero aún resuelven detalles finos. La Serie HRTV de Safran pesa 4,4 lb pero alberga canales térmicos refrigerados, de día en color y de poca luz para líderes de equipo en patrulla a pie. El Ejército de EE.UU. comprometió USD 275 millones a los binoculares LTLM II de Safran que empaquetan vidrio de visión directa, un imaginador térmico no refrigerado y un telémetro láser seguro para los ojos a un precio más bajo que los kits heredados. Curtiss-Wright calcula que se ahorran USD 30.000-60.000 por libra al mover la computación y almacenamiento a procesadores de misión miniaturizados para UAS del Grupo 3-5. El ENVG-B de L3Harris fusiona visión nocturna de fósforo blanco y superposiciones térmicas, canalizando directamente imágenes de vista digital en la visera del casco para aumentar la letalidad desmontada.

Adopción de Procesamiento ISR Habilitado por IA para Reconocimiento de Objetivos en Tiempo Real

Las fuerzas armadas digitalmente nativas ahora ven la explotación de datos como crítica como la detección en bruto. El Departamento de Defensa de EE.UU. reservó USD 21 mil millones para IA y aprendizaje automático en el año fiscal 2025, aislando los presupuestos de autonomía de recortes más amplios de I+D. El software CERETRON de HENSOLDT envuelve módulos de redes neuronales alrededor de consolas de estaciones terrestres, entregando clasificación de objetos casi en tiempo real a través de sensores federados. El concepto FALCONS del Ejército mezcla semi-autonomía con IA para buscar, confirmar y transferir objetivos de largo alcance bajo condiciones disputadas. Booz Allen Hamilton construyó un motor de fusión de tres capas que fusiona señales algorítmicas, de sensor y de contexto para reducir falsas alarmas para comandantes navales. El kit RAIVEN de Raytheon acopla óptica EO/IR con IA a bordo, permitiendo que las aeronaves generen coordenadas de precisión y auto-desconflictúen rutas logísticas cuando se interfieren los enlaces de datos.

Análisis de Impacto de Restricciones

| Restricción | ( ~ ) % de Impacto en el Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Cuellos de botella en la cadena de suministro en la fabricación de FPA refrigerados | -0.4% | Global, afectando particularmente a fabricantes no estadounidenses | Corto plazo (≤ 2 años) |

| Restricciones ITAR y de licencias de exportación obstaculizando las ventas internacionales | -0.3% | Global, afectando principalmente las exportaciones de defensa de EE.UU. | Mediano plazo (2-4 años) |

| Requisitos elevados de refrigeración y potencia para sistemas infrarrojos de onda larga (LWIR) | -0.2% | Global, afectando aplicaciones portátiles y de UAV | Mediano plazo (2-4 años) |

| Sobrecarga de datos y desafíos de integración ralentizando los despliegues de fusión de sensores de espectro completo | -0.2% | Fuerzas militares avanzadas con redes de sensores complejas | Largo plazo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

Cuellos de Botella en la Cadena de Suministro en la Fabricación de FPA Refrigerados

Las matrices del plano focal refrigerado dependen de vidrio calcogenuro, dewars de vacío y crioenfriadores miniatura que enfrentan escasez intermitente. Las fricciones comerciales en las exportaciones de germanio de China intensificaron los tiempos de entrega, obligando a los proveedores a explorar sustitutos como el vidrio BDNL4 de LightPath que imita el índice refractivo del germanio a un costo menor. El proveedor europeo Lynred rompió terreno en una expansión de sala limpia de EUR 85 millones en Grenoble para aumentar el rendimiento de bolómetros 50% para 2025 y amortiguar programas aliados de retrasos de las Regulaciones Internacionales de Tráfico de Armas de EE.UU. Hasta que la capacidad se normalice, los militares postergan ciertas miras refrigeradas en favor de microbolómetros no refrigerados, amortiguando la expansión de ingresos a corto plazo.

Restricciones ITAR y de Licencias de Exportación Obstaculizando las Ventas Internacionales

Las cargas útiles EO/IR críticas para la misión a menudo califican como artículos de defensa bajo ITAR, desencadenando revisiones prolongadas de licencias. Los socios no-OTAN en el Medio Oriente y Asia-Pacífico reportan esperas de 6-12 meses, impidiendo el despliegue oportuno incluso cuando existe financiamiento. Los fabricantes europeos explotan esta ventana, comercializando sensores libres de ITAR a compradores del sudeste asiático. Para los contratistas principales de EE.UU., los retrasos de licencias siguen siendo el punto de fricción más grande en la penetración del mercado internacional, particularmente en el sudeste asiático y el Medio Oriente.

Análisis de Segmentos

Por Plataforma: El Dominio Aéreo Impulsa la Integración de Aeronaves de Combate

El mercado de sistemas EO/IR militares permanece fuertemente ponderado hacia flotas aéreas, con el segmento aéreo manteniendo una participación de ingresos del 54,30% en 2024. Los cazas de ala fija integran pods de búsqueda y seguimiento infrarrojo que permiten a los pilotos localizar aeronaves stealth sin emisiones de radar, mientras que los rotores modernos adoptan gimbals para todo clima para rescate y patrulla sobre agua. la Guardia Costera de Estados Unidos ordenó 125 torretas ESS-M para helicópteros MH-60 y MH-65, subrayando la persistencia aérea. La proliferación rápida de drones del Grupo 2-5 agrega demanda incremental de sensores ya que cada plataforma lleva bolas EO/IR dimensionadas a su capacidad de carga útil. A través de las fuerzas aéreas de la OTAN, las matrices de onda media refrigeradas dominan las nuevas adquisiciones porque su mayor sensibilidad extiende la identificación más allá de 30 km bajo neblina del desierto.

Aunque comenzando desde una base más pequeña, se proyecta que las soluciones terrestres crezcan a una TCAC del 5,49%. Aquí, las miras portátiles para soldados y periscopios de vehículos blindados impulsan la adquisición. El pedido de USD 263 millones de ENVG-B de L3Harris ilustra cómo los combatientes desmontados ahora esperan alimentaciones fusionadas térmicas e intensificadas por imagen. Las brigadas pesadas adaptan módulos FLIR de tercera generación para que los artilleros puedan detectar armadura enemiga más allá de 6.000 m por la noche.[2]U.S. Army, "Third-generation FLIR fact sheet," militaryaerospace.com Mientras tanto, los sensores contra-UAS de torreta protegen las bases de operaciones avanzadas, reemplazando radares heredados con pistas verificadas EO que limitan el fratricidio. La demanda marítima permanece estable ya que las armadas despliegan panoramas a bordo como SPEIR para proteger combatientes de superficie de misiles que rozan el mar.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Componente: Los Sensores Lideran la Participación de Mercado con los Procesadores Mostrando Crecimiento Rápido

Los sensores representaron el 32,76% del tamaño del mercado de sistemas EO/IR militares en 2024, gracias a la innovación continua en arquitecturas del plano focal. Los fabricantes ahora despliegan detectores de superrejilla de capa tensionada operando a 150 K, recortando presupuestos de tamaño y potencia en 40% comparado con variantes heredadas de teluro de mercurio-cadmio. Los fabricantes de lentes buscan diseños de metamaterial impresos a través de procesos aditivos, reduciendo masa mientras soportan cambios de campo de visión sobre la marcha. Los bloques de estabilización incorporan giroscopios MEMS que cancelan vibración de 4 g, vital para UAV pequeños.

Los procesadores son el componente de crecimiento más rápido a 3,11% TCAC ya que la IA refina la explotación a bordo. Los estándares abiertos como SOSA promueven plug-and-play a nivel de tarjeta, permitiendo que los servicios actualicen algoritmos sin re-certificar óptica. El front-end definido por software de HENSOLDT demuestra que los márgenes migran cada vez más del vidrio al código. Las interfaces hombre-máquina también avanzan. ARTIM de Thermoteknix superpone simbología intuitiva en imágenes de visión nocturna para que las tropas puedan compartir rumbos y puntos objetivo sin charla de radio.

Por Tecnología de Imagen: Los Sistemas No Refrigerados Dominan con las Tecnologías Refrigeradas Acelerando

Las matrices no refrigeradas conservaron el 60,67% de participación en 2024 porque sus microbolómetros se envían a menor costo unitario y funcionan con baterías estándar, adecuándose a binoculares, miras de rifle y drones de bajo costo. La evolución hacia píxeles de 8 micrones hace que sus imágenes sean lo suficientemente nítidas para muchas tareas tácticas. Los dispositivos no refrigerados migran rápidamente a misiones civiles de frontera y respuesta a desastres, beneficiándose de volúmenes de doble uso que suavizan los impulsos militares.

Los sistemas refrigerados crecerán más rápido a una TCAC del 5,18% ya que los ejércitos despliegan designadores de objetivos de largo alcance. La escasez de germanio amenaza la continuidad del suministro, empujando la investigación hacia sustitutos de vidrio calcogenuro y detectores de galio-antimonuro. Los módulos FLIR de tercera generación ahora envían resolución de megapíxeles y fusión MWIR/LWIR de doble banda para revelar armadura camuflada a 15 km. El mercado de sistemas EO/IR militares ahora ve sensores "micro-refrigerados" nicho que albergan motores Stirling o Joule-Thomson dentro de huellas de miras de rifle, ofreciendo a francotiradores identificación positiva de 1.400 m incluso en calor del desierto de 30°C.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Usuario Final: Dominio del Ejército con la Armada Mostrando la Trayectoria de Crecimiento Más Fuerte

Las formaciones del ejército capturaron el 41,98% de los ingresos de 2024 ya que cada escuadrón de infantería recibe miras y radios en red. La orden de entrega de USD 139 millones de ENVG-B de Elbit America eleva las unidades desplegadas totales más allá de 25.000, creando una demanda base para sensores de repuesto y paquetes de baterías. Los vehículos blindados integran miras panorámicas de comandante que fusionan cámaras de luz diurna y sensores MWIR a través de video estándar abierto, acortando la transferencia de objetivos. Los mapas digitales de control de fuego ingieren directamente video FLIR, aumentando la probabilidad de impacto de primera ronda por la noche.

Los usuarios navales avanzarán a una TCAC del 4,26%. Las flotas del Indo-Pacífico invierten en panoramas montados en mástil para vigilar estrechos congestionados. La línea base SPEIR de la Armada de EE.UU. comienza con destructores Arleigh Burke, instalando una suite de 360 grados que se actualiza cada un sexto de segundo para detectar misiles de crucero que rozan el mar. Los portaaviones equipan E-2D Hawkeye con torretas EO/IR mejoradas que respaldan el radar en condiciones de ataque electrónico. Los comandos de operaciones especiales continúan demandando kits modulares que cambian de botes rígidos inflables a aeronaves ligeras en horas.

Análisis Geográfico

América del Norte lideró el mercado de sistemas EO/IR militares con una participación del 30,49% en 2024, anclado por el presupuesto de defensa de USD 920 mil millones de Estados Unidos. Washington prioriza el gasto en investigación, desarrollo, pruebas y evaluación, canalizando fondos hacia FLIR de tercera generación y reconocimiento de objetivos habilitado por IA. Canadá complementa la demanda de sensores a través de la modernización de NORAD, agregando una vigilancia EO/IR persistente a lo largo de enfoques árticos. México invierte selectivamente en cámaras de seguridad fronteriza y detección de drones anti-cartel.

Europa registró un crecimiento de defensa del 17% año tras año a USD 693 mil millones en 2024, el aumento más agudo de la región desde la Guerra Fría. Alemania acelera las actualizaciones de sensores de guerra electrónica después de comprometerse con un fondo especial de EUR 100 mil millones. Francia dirige el gasto hacia pods de vigilancia de largo alcance para cazas Rafale, mientras que el Reino Unido prueba IRST refrigerado en su flota Typhoon. Los aliados orientales Polonia y Rumanía canalizan fondos de la UE hacia óptica contra-UAS defendiendo depósitos de municiones.

Asia-Pacífico es el grupo regional de crecimiento más rápido a una TCAC del 3,93%. El impulso de modernización de China apunta a asignar USD 360 mil millones a sensores y efectores para 2030. Japón estableció su presupuesto más alto jamás registrado a USD 59 mil millones, destinando satélites EO/IR orbitales para advertencia de misiles. La Estrategia de Defensa 2024 de Australia impulsa la demanda naval de SPEIR, mientras que India escala imaginadores portátiles para vigilancia del Himalaya. En paralelo, las fuerzas del Medio Oriente gastan USD 243 mil millones, con Israel elevando presupuestos 65% para contrarrestar amenazas de drones y cohetes, creando oportunidades de exportación a corto plazo.

Panorama Competitivo

El mercado de sistemas electro-ópticos e infrarrojos militares muestra concentración moderada. Los integradores heredados L3Harris Technologies Inc., Teledyne Technologies Incorporated, RTX Corporation, Northrop Grumman Corporation y Lockheed Martin Corporation aprovechan cadenas de suministro centenarias y conocimiento clasificado. L3Harris obtuvo un pedido de USD 263 millones para la producción del segundo lote ENVG-B, fortificando su franquicia de óptica desmontada. Teledyne FLIR aseguró USD 74,2 millones para actualizar torretas aéreas de la Guardia Costera, ilustrando alcance transversal de dominio. Leonardo DRS obtuvo USD 94 millones para miras de armas micro-refrigeradas, subrayando especialización calibrada.

Las empresas buscan integración vertical para asegurar contratos de soporte a largo plazo. Raytheon opera plantas de crioenfriadores en Texas junto con fundiciones de matrices en Indiana, reduciendo el tiempo hasta el campo para kits FLIR de tercera generación. Lockheed Martin invierte en disipadores de calor de sustrato de diamante para aumentar los techos de temperatura del detector, liberando espacio en cazas para combustible extra. Airbus y HENSOLDT modernizan la tubería de datos de misión de guerra electrónica de Alemania, mostrando cómo los contratistas principales casan hardware y analítica en licitaciones de fuente única.[3]HELSOLDT, CERETRON software enhances sensor fusion,

hensoldt.net

Los disruptores como Anduril y Quantum Design apuntan a nichos de espacio en blanco. La torre de sensor modular de Anduril fusiona radar, EO/IR y redes de malla, ganando pruebas del Cuerpo de Marines de EE.UU. treinta meses después del prototipo. Las empresas emergentes de detección cuántica buscan lidar basado en entrelazamiento que puede detectar periscopios a través del desorden del mar más allá de 20 km, extendiendo la conciencia situacional naval.[4] Las actualizaciones definidas por software ganan peso ya que los servicios insisten en algoritmos agnósticos de sensor que se cargan en tarjetas de procesamiento estándar, señalando competencia futura en velocidad de código en lugar de precisión de vidrio.

Líderes de la Industria de Sistemas Electro-ópticos e Infrarrojos Militares

-

Teledyne Technologies Incorporated

-

RTX Corporation

-

L3Harris Technologies Inc.

-

Lockheed Martin Corporation

-

Northrop Grumman Corporation

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Enero 2025: L3Harris Technologies aseguró un contrato de USD 263 millones del Ejército de EE.UU. para producir Gafas de Visión Nocturna Mejoradas-Binoculares, con entregas totales excediendo 18.000 sistemas.

- Octubre 2024: HENSOLDT y Raytheon (RTX Corporation) firmaron un Memorando de Entendimiento para mejorar la cooperación y mejorar el mantenimiento y la preparación operacional de sistemas Electro-Ópticos/Infrarrojos para fuerzas de la OTAN.

Alcance del Informe del Mercado Global de Sistemas Electro-ópticos e Infrarrojos Militares

Los sistemas electro-ópticos e infrarrojos, referidos como sistemas EO/IR, cubren varias tecnologías distintas basadas en objetivos y sus misiones. Estos sensores incluyen sensores de espectro visible e infrarrojo, debido a lo cual los sistemas electro-ópticos/infrarrojos (EO/IR) proporcionan conciencia situacional total durante el día y la noche, incluso en condiciones de poca luz. Los sensores EO/IR se pueden desplegar de muchas maneras. Generalmente están montados en aeronaves o vehículos utilizados en el mar o son transportados a mano y pueden identificar objetivos, rastrear objetivos móviles y evaluar amenazas desde la distancia. Sus aplicaciones incluyen, pero no se limitan a, seguridad aérea, combate, patrulla, vigilancia, reconocimiento y operaciones de búsqueda y rescate.

El mercado ha sido segmentado por plataforma y geografía. Por plataforma, el mercado está segmentado en terrestres, aéreos y marítimos. El informe también cubre los tamaños de mercado y pronósticos para el mercado de sistemas electro-ópticos e infrarrojos militares en países principales a través de diferentes regiones. Para cada segmento, el tamaño del mercado se proporciona en términos de valor (USD).

| Aérea | Aeronaves de Combate de Ala Fija |

| Aeronaves de Rotor y Tilt-Rotor | |

| Vehículos Aéreos No Tripulados | |

| Terrestre | Vehículos de Combate Blindados |

| Miras Portátiles para Soldados y de Armas | |

| Sistemas de Vigilancia Terrestre y Base de Operaciones Avanzada (FOB) | |

| Marítima | Combatientes de Superficie y Embarcaciones de Patrulla |

| Submarinos y Plataformas Submarinas |

| Interfaces Hombre-Máquina |

| Unidades de Estabilización |

| Sistemas de Control |

| Sensores |

| Óptica |

| Procesadores |

| Refrigerada |

| No Refrigerada |

| Ejército |

| Fuerza Aérea |

| Armada |

| América del Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| Italia | ||

| España | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| India | ||

| Japón | ||

| Corea del Sur | ||

| Resto de Asia-Pacífico | ||

| América del Sur | Brasil | |

| Resto de América del Sur | ||

| Medio Oriente y África | Medio Oriente | Arabia Saudí |

| Emiratos Árabes Unidos | ||

| Resto del Medio Oriente | ||

| África | Sudáfrica | |

| Resto de África | ||

| Por Plataforma | Aérea | Aeronaves de Combate de Ala Fija | |

| Aeronaves de Rotor y Tilt-Rotor | |||

| Vehículos Aéreos No Tripulados | |||

| Terrestre | Vehículos de Combate Blindados | ||

| Miras Portátiles para Soldados y de Armas | |||

| Sistemas de Vigilancia Terrestre y Base de Operaciones Avanzada (FOB) | |||

| Marítima | Combatientes de Superficie y Embarcaciones de Patrulla | ||

| Submarinos y Plataformas Submarinas | |||

| Por Componente | Interfaces Hombre-Máquina | ||

| Unidades de Estabilización | |||

| Sistemas de Control | |||

| Sensores | |||

| Óptica | |||

| Procesadores | |||

| Por Tecnología de Imagen | Refrigerada | ||

| No Refrigerada | |||

| Por Usuario Final | Ejército | ||

| Fuerza Aérea | |||

| Armada | |||

| Por Geografía | América del Norte | Estados Unidos | |

| Canadá | |||

| México | |||

| Europa | Alemania | ||

| Reino Unido | |||

| Francia | |||

| Italia | |||

| España | |||

| Resto de Europa | |||

| Asia-Pacífico | China | ||

| India | |||

| Japón | |||

| Corea del Sur | |||

| Resto de Asia-Pacífico | |||

| América del Sur | Brasil | ||

| Resto de América del Sur | |||

| Medio Oriente y África | Medio Oriente | Arabia Saudí | |

| Emiratos Árabes Unidos | |||

| Resto del Medio Oriente | |||

| África | Sudáfrica | ||

| Resto de África | |||

Preguntas Clave Respondidas en el Informe

¿Cuál es el tamaño actual del mercado de Sistemas Electro-ópticos e Infrarrojos Militares?

El tamaño del mercado de sistemas electro-ópticos e infrarrojos militares se sitúa en USD 9,09 mil millones en 2025 y se proyecta que alcance USD 10,54 mil millones para 2030, a una TCAC del 3%.

¿Qué segmento de plataforma lidera el mercado hoy?

Las plataformas aéreas lideran con 54,30% de participación en 2024, respaldadas por actualizaciones continuas de sensores de cazas, aeronaves ISR y drones.

¿Por qué los sistemas infrarrojos refrigerados crecen más rápido que los sistemas no refrigerados?

Las matrices refrigeradas entregan detección de largo alcance superior y sensibilidad de doble banda, impulsando una TCAC del 5,18% a pesar del mayor costo y consumo de energía.

¿Qué región se espera que crezca más rápido hasta 2030?

Asia-Pacífico muestra la TCAC más alta del 3,93% debido a la modernización de fuerzas por China, Japón, India y programas marítimos aliados.

¿Qué papel juega la inteligencia artificial en la modernización EO/IR?

La IA permite el reconocimiento de objetivos en tiempo real y la fusión de sensores en el borde, reduciendo la carga de trabajo del operador y mejorando la velocidad de decisión en misiones terrestres, marítimas y aéreas.

¿Qué tan concentrado es el panorama competitivo?

Los cinco principales proveedores controlan poco más de la mitad del mercado, implicando concentración moderada donde los contratistas principales establecidos coexisten con recién llegados innovadores aprovechando IA y detección cuántica.

Última actualización de la página el: