Tamaño y Participación del Mercado de Dispositivos de Reconstrucción Articular

Análisis del Mercado de Dispositivos de Reconstrucción Articular por Mordor Intelligence

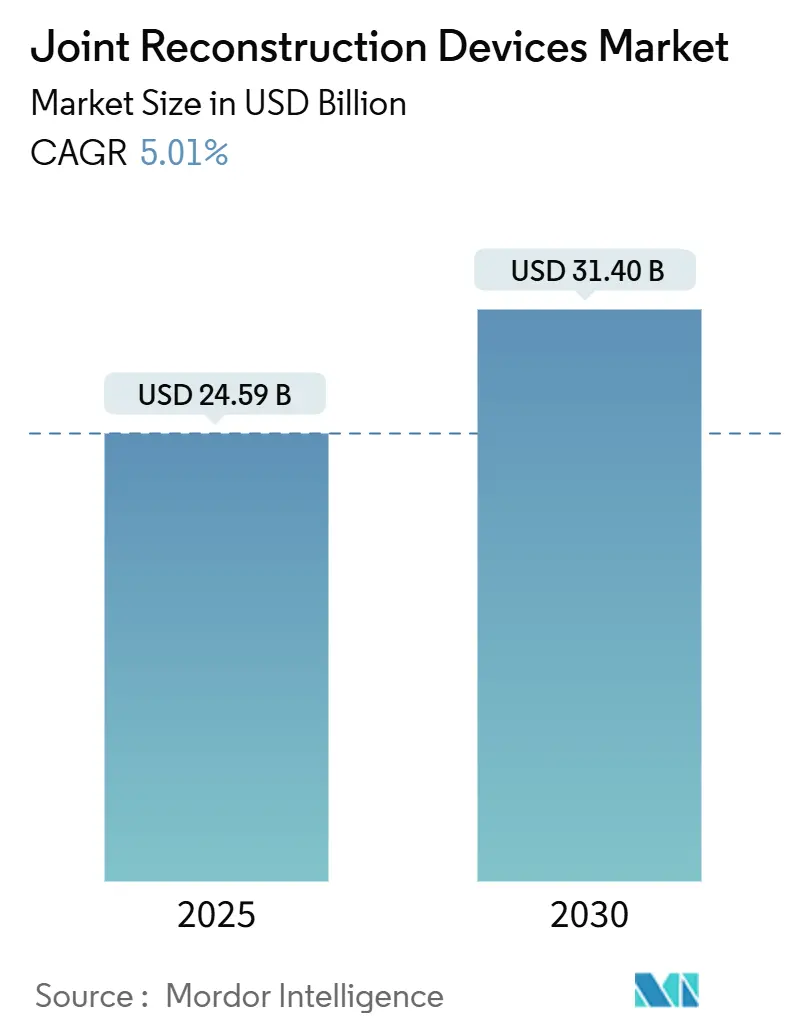

El tamaño del mercado de dispositivos de reconstrucción articular alcanzó los USD 24,59 mil millones en 2025 y se prevé que avance a USD 31,40 mil millones en 2030, reflejando una TCAC constante del 5,01%. Esta trayectoria señala un cambio del crecimiento del volumen de procedimientos hacia la diferenciación basada en valor, ya que los fabricantes compiten en profundidad tecnológica y evidencia clínica en lugar de conteos de unidades. Una mayor esperanza de vida y una creciente carga global de osteoartritis sustentan una demanda confiable, sin embargo, los presupuestos restrictivos de los pagadores requieren que cada nuevo sistema muestre ganancias de resultados medibles que justifiquen su precio. La navegación asistida por robótica, la planificación guiada por IA y los implantes específicos para cada paciente ya no son extras de nicho; se están convirtiendo en criterios de compra críticos mientras los hospitales y centros ambulatorios compiten por reducir la duración de la estancia, reducir las tasas de revisión y documentar una rehabilitación más rápida. Los esfuerzos paralelos de localización de la cadena de suministro en aleaciones de titanio y cobalto buscan estabilizar el riesgo de materias primas, mientras que las salvaguardas de ciberseguridad pasan al primer plano cuando los implantes inteligentes comienzan a recopilar y transmitir datos de pacientes en tiempo real. La ventaja competitiva, por lo tanto, depende de un ecosistema armonizado de hardware-software que integre imágenes, robótica quirúrgica y análisis postoperatorios en una plataforma defendible.

Conclusiones Clave del Informe

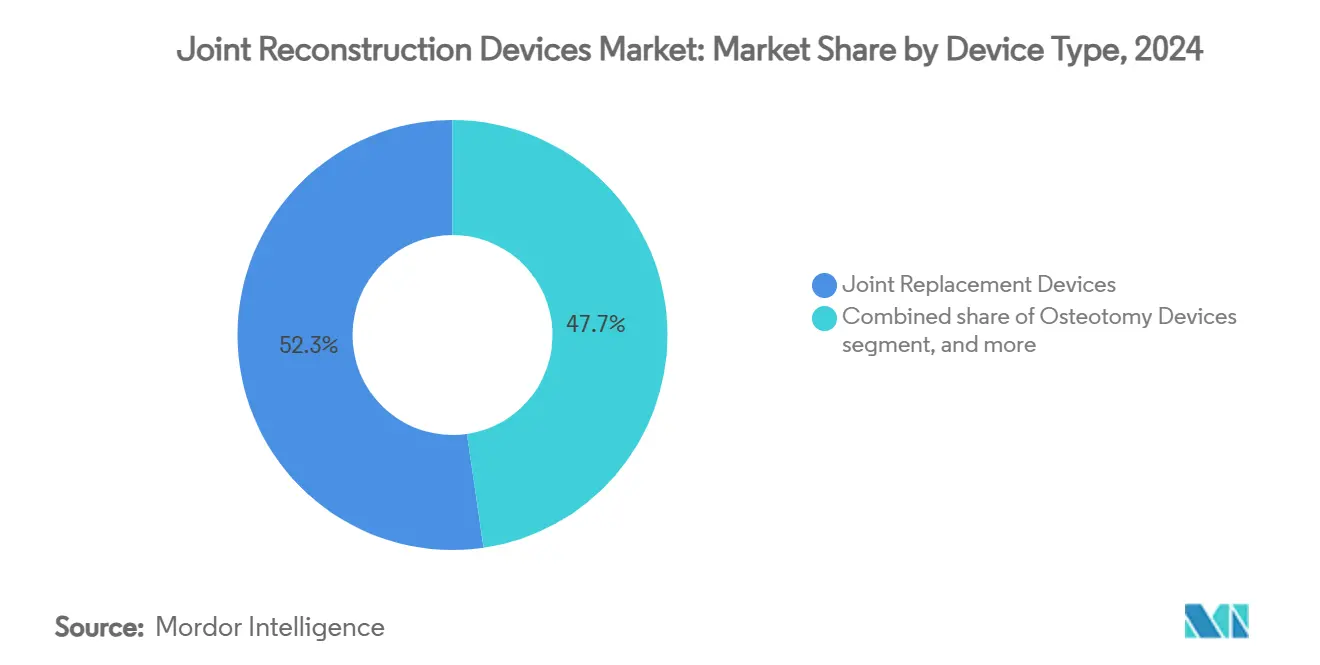

- Por tipo de dispositivo, los dispositivos de reemplazo articular lideraron con el 52,34% de la participación del mercado de dispositivos de reconstrucción articular en 2024; los Dispositivos de Osteotomía ofrecieron la expansión más rápida con una TCAC del 7,65% hasta 2030.

- Por tipo de articulación, la reconstrucción de rodilla dominó con el 45,45% de participación de ingresos en 2024, mientras que los dispositivos de hombro se proyectan para crecer a una TCAC del 8,01% hasta 2030.

- Por biomaterial, las aleaciones metálicas mantuvieron el 52,34% de participación del tamaño del mercado de dispositivos de reconstrucción articular en 2024, mientras que los materiales biológicos y compuestos avanzan a una TCAC del 7,36% entre 2025 y 2030.

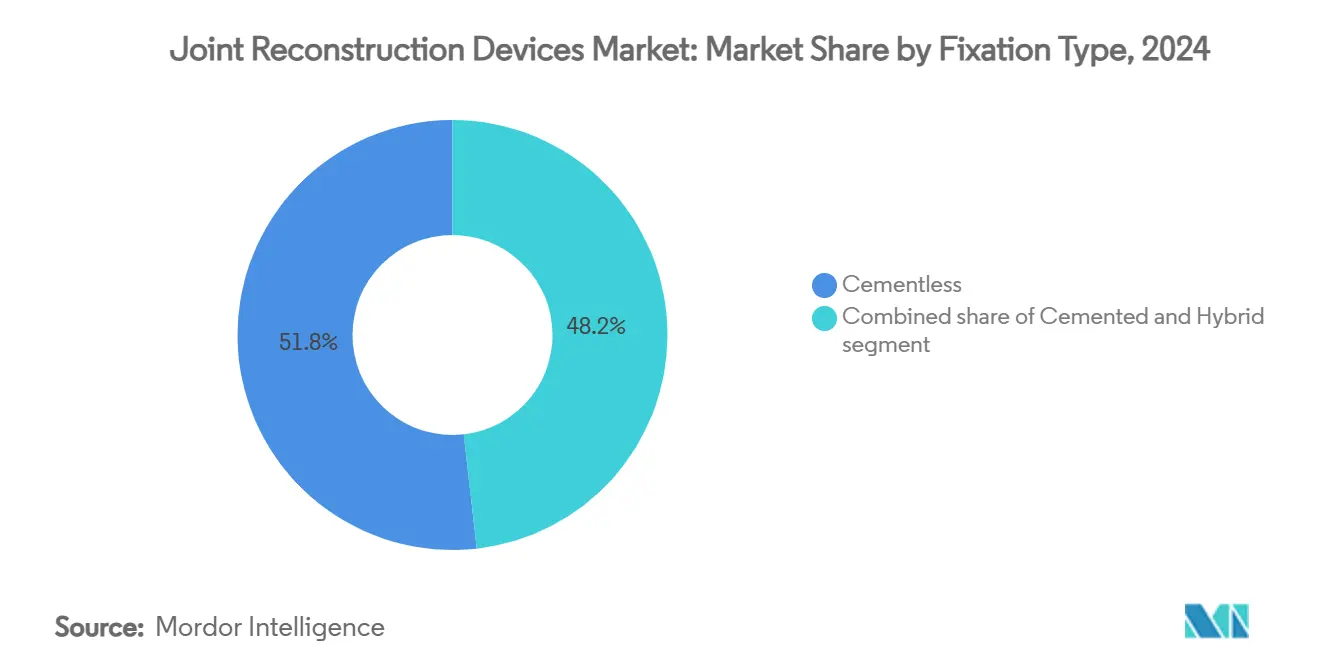

- Por método de fijación, los sistemas sin cemento capturaron el 51,87% de participación en 2024, y las técnicas cementadas presentan la perspectiva de TCAC más aguda del 8,12% hasta 2030.

- Por usuario final, los entornos hospitalarios controlaron el 55,87% de los ingresos de 2024; se prevé que los centros quirúrgicos ambulatorios suban a una TCAC del 8,76% hasta 2030.

- Geográficamente, América del Norte mantuvo el 42,45% de las ventas globales en 2024, pero Asia-Pacífico está preparada para la TCAC más rápida del 6,78% hasta 2030.

Tendencias y Perspectivas del Mercado Global de Dispositivos de Reconstrucción Articular

Análisis de Impacto de Motores

| Motor | % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Creciente prevalencia de enfermedades ortopédicas | +1.2% | Global; más alto en América del Norte y Europa | Largo plazo (≥ 4 años) |

| Aumento de la población envejeciente | +1.1% | Global; concentrado en mercados desarrollados | Largo plazo (≥ 4 años) |

| Adopción creciente de cirugías mínimamente invasivas y asistidas por robot | +0.8% | América del Norte y UE liderando; APAC siguiendo | Mediano plazo (2-4 años) |

| Surgimiento de programas de reemplazo articular ambulatorio y ASC | +0.7% | América del Norte principal; expandiéndose a UE | Corto plazo (≤ 2 años) |

| Implantes impresos en 3D específicos para pacientes ganando tracción de reembolso | +0.4% | América del Norte y UE adopción temprana | Mediano plazo (2-4 años) |

| Iniciativas de localización de cadena de suministro en aleaciones de titanio y cobalto | +0.3% | Global; enfoque en manufactura de EE.UU. y UE | Largo plazo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

Creciente Prevalencia de Enfermedades Ortopédicas

La osteoartritis ya afectó a 607 millones de personas en todo el mundo en 2021, y los epidemiólogos esperan que la curva se intensifique mucho más allá de 2050 cuando los estilos de vida sedentarios y la obesidad aceleren el desgaste del cartílago[1]Autores de MedRxiv Preprint, "Carga global, regional y nacional de osteoartritis: 1990-2021," medrxiv.org. La enfermedad afecta más a las mujeres que a los hombres y se multiplica con la edad, convirtiendo la degeneración articular en un gasto de salud pública inminente. Las terapias conservadoras convencionales pueden retrasar pero rara vez evitan el deterioro avanzado, por lo que los cirujanos recomiendan una reconstrucción más temprana para mantener la movilidad y reducir la discapacidad de por vida. Cuando mejora la longevidad del implante, los pagadores han comenzado a aprobar cirugías a edades más jóvenes, señalando un cambio de la preservación articular reactiva a la proactiva.

Aumento de la Población Envejeciente

Solo en Estados Unidos, los reemplazos primarios anuales de rodilla podrían superar los 2,60 millones para 2060, subrayando cómo la hinchazón demográfica impulsa la demanda de procedimientos[2]Arthritis Foundation, "Estadísticas de Cirugía de Reemplazo de Rodilla," arthritis.org. Se prevé que más de la mitad de las artroplastias de cadera y rodilla se realicen en pacientes menores de 65 años dentro de los próximos cinco años, un cambio que obliga a los diseñadores a mejorar la resistencia a la fatiga durante décadas de actividad postoperatoria. La tendencia crea un motor de crecimiento duradero para el mercado de dispositivos de reconstrucción articular, ya que la longevidad converge con mayores expectativas para un estilo de vida activo.

Surgimiento de Programas de Reemplazo Articular Ambulatorio y ASC

El alta el mismo día para procedimientos articulares totales subió de menos del 1% en 2017 a más del 30% para 2021, una transformación que perdura mientras los pagadores continúan dirigiendo casos lejos de suites de internación más costosas[3]ASC Focus, "La Marcha Hacia la Artroplastia Articular del Mismo Día," ascfocus.org. Los centros ambulatorios reducen el riesgo de infección al 2,4% versus 3,9% en hospitales y recortan los costos totales en aproximadamente 40%, impulsando a CMS a remover la artroplastia de la lista de solo internación. Los proveedores, por lo tanto, rediseñan los flujos de trabajo perioperatorios, adoptan regímenes de dolor multimodal e invierten en herramientas de seguimiento digital que documentan el valor para contratos de pago agrupado.

Altos Costos de Procedimientos e Implantes vs. Límites de Reembolso

Los pagos de Medicare ajustados por inflación para rodillas totales cayeron a USD 881,40 y para caderas totales a USD 839,17 entre 2013 y 2021, incluso cuando los volúmenes de casos subieron. Los hospitales deben, por lo tanto, entregar mejores resultados con márgenes cada vez menores, mientras que CMS ahora retiene el reembolso si las instalaciones fallan en recopilar puntuaciones reportadas por pacientes en al menos la mitad de los casos de artroplastia elegibles. Las cirugías de revisión enfrentan el apretón más ajustado porque su complejidad supera los paquetes de pago planos, presionando a los proveedores a martillar los costos de suministro y apoyarse fuertemente en contratos de compra basados en valor.

Análisis de Impacto de Restricciones

| Análisis de Impacto de Restricciones | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Altos costos de procedimientos e implantes vs. límites de reembolso | -0.9% | Global; más agudo en el sistema de EE.UU. | Corto plazo (≤ 2 años) |

| Escrutinio regulatorio estricto y en evolución sobre seguridad de implantes | -0.6% | América del Norte y UE liderando; adopción global | Mediano plazo (2-4 años) |

| Suministro volátil de aleaciones críticas interrumpiendo la producción | -0.4% | Global; énfasis en fabricantes de EE.UU. y UE | Largo plazo (≥ 4 años) |

| Riesgos de ciberseguridad y privacidad de datos en implantes habilitados con sensores | -0.2% | Global | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Escrutinio Regulatorio Estricto y en Evolución sobre Seguridad de Implantes

El retiro de Clase 2 de la FDA de 2024 del Sistema de Rodilla MISHA por riesgo de fractura señala una supervisión post-mercado más vigilante. El Reglamento de Dispositivos Médicos de Europa agrava la carga de evidencia, mandando datos de rendimiento continuo y vigilancia de iones metálicos. Aunque las lecturas de cobalto y cromo se han mantenido por debajo de umbrales tóxicos hasta 18 años post-implante, los fabricantes ahora deben financiar registros extendidos y captura de datos de campo que alargan las tuberías de desarrollo. Los innovadores más pequeños sienten la tensión, y los grandes incumbentes enfrentan incertidumbre de cronograma que puede retrasar lanzamientos de próxima generación.

Análisis de Segmentos

Por Tipo de Dispositivo: El Reemplazo Articular Impulsa la Expansión de la Tubería

Los Dispositivos de Reemplazo Articular representaron el 52,34% de las ventas de 2024, subrayando su estatus de ancla en el mercado de dispositivos de reconstrucción articular. Se proyecta que los ingresos de la categoría suban en paralelo con una TCAC del 7,65% de segmento liderado por sistemas de osteotomía de alto crecimiento y listos para robótica. Los cirujanos combinan cada vez más sensores intra-articulares con hardware convencional para capturar datos de alineación en tiempo real, un cambio que acorta las imágenes postoperatorias y refina los protocolos de rehabilitación. Las plataformas de osteotomía se dirigen a cohortes más jóvenes que buscan diferir el reemplazo completo, y los kits de artroscopia capitalizan las tendencias de acceso mínimo que aceleran el regreso al deporte. La artrodesis y el resurfacing siguen siendo nichos pero vitales para deformidades complejas, a menudo sirviendo como opciones de salvamento cuando el stock óseo es inadecuado para implantes modulares.

Los contendientes de más rápido ascenso agrupan software de planificación impulsado por IA con instrumentación física, moviendo la toma de decisiones del gradiente de experiencia del teatro de operaciones a modelos de probabilidad estadísticamente fundamentados. OrthoGrid Hip AI de Zimmer Biomet, por ejemplo, logró un 95% de precisión de posición de componentes, demostrando que la precisión del software puede convertirse en un punto de venta fundamental. Cuando el reembolso pivota hacia los resultados, la diferenciación ahora depende de métricas de rendimiento demostrables y validadas por datos en lugar de ajustes incrementales de hardware. El mercado de dispositivos de reconstrucción articular, por lo tanto, recompensa conjuntos de herramientas integrados que optimizan las imágenes preoperatorias, la guía intraoperatoria y los análisis postoperatorios en un modelo de suscripción.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Tipo de Articulación: El Impulso del Hombro Supera a los Segmentos Establecidos

Los sistemas de rodilla mantuvieron el 45,45% de la facturación global en 2024, un testimonio de décadas de estandarización de procedimientos y larga vida de prótesis. Sin embargo, la reconstrucción de hombro exhibe la TCAC más enérgica del 8,01%, impulsada por demografías envejecientes pero activas que se niegan a la pérdida de movimiento. Las técnicas mejoradas de reparación del manguito rotador y la artroplastia de hombro reversa amplían las indicaciones, mientras que el primer reemplazo de hombro asistido por robot usando tecnología ROSA confirmó la viabilidad para geometría compleja. Los dispositivos de cadera suben a un ritmo medido, sostenidos por el envejecimiento de la población más que por tecnología de cambio de paso, mientras que las soluciones de tobillo, muñeca y codo capturan atención a través de impresión 3D específica para pacientes que maneja stock óseo irregular.

La complejidad anatómica empuja a los fabricantes a abandonar paradigmas de talla única y diseñar geometría sintonizada con la cinemática de cada articulación. Se espera que el tamaño del mercado de dispositivos de reconstrucción articular para hombros supere los USD 5 mil millones para 2030, y la fuerte abogacía clínica probablemente reforzará su crecimiento. Para rodillas, los avances en curso en insertos ultracongruentes y balanceo basado en sensores buscan frenar los desencadenantes de revisión persistentes como inestabilidad y mal alineación. Los desarrolladores de cadera se enfocan en copas de movilidad dual y cabezas cerámicas para minimizar la dislocación mientras retienen bajo desgaste. Colectivamente, la capacidad de la industria para adaptar soluciones articulación por articulación seguirá siendo la palanca central para la expansión sostenida.

Por Biomaterial: Los Biológicos Ganan Tracción Contra los Pilares Metálicos

Las aleaciones metálicas - principalmente titanio y cobalto-cromo - continuaron comandando el 52,34% de participación de ingresos en 2024 debido a su resistencia, maquinabilidad y largo historial clínico. No obstante, los materiales biológicos y compuestos avanzan al 7,36% TCAC cuando los cirujanos buscan implantes que fomenten la osteointegración o incluso la regeneración de tejidos. El polietileno y los polímeros altamente reticulados aún dominan las superficies de apoyo, mientras que las cerámicas ganan favor por la baja generación de desechos a pesar de las preocupaciones de fragilidad. Los derivados de molibdeno-renio y los recubrimientos de nitruro de titanio niobio anodizados muestran promesa en frenar la sensibilidad al metal sin debilitar la vida de fatiga.

El plasma spray de alta energía y las arquitecturas de celosía impresas en 3D amplían el área de superficie para el crecimiento óseo, acortando el tiempo hasta la fijación estable. En paralelo, los hidrogeles cargados con células madre y los andamios reabsorbibles se sitúan en la interfaz de ortopedia y medicina regenerativa, estableciendo el escenario para construcciones híbridas que fusionan núcleos metálicos estructurales con exteriores biológicamente activos. Cuando se intensifica el cuidado personalizado, la selección de materias primas dependerá de perfiles de alergia del paciente, nivel de actividad y longevidad proyectada del implante. El mercado de dispositivos de reconstrucción articular ahora aprecia la versatilidad de biomateriales como un eje central de competencia.

Por Tipo de Fijación: La Adopción Sin Cemento Desafía las Normas Históricas

Los diseños sin cemento entregaron el 51,87% de los ingresos de 2024, confirmando décadas de progreso en metalurgia recubierta porosa y capas de hidroxiapatita que aseguran el crecimiento óseo. La Rodilla Parcial Oxford Sin Cemento de Zimmer Biomet logró una tasa de supervivencia del 94,1% a diez años, eclipsando muchos puntos de referencia cementados. Las técnicas cementadas sin embargo presentan la perspectiva de TCAC más fuerte del 8,12%, gracias a indicaciones selectas como hueso osteoporótico o deformidad radical donde la estabilidad inmediata triunfa sobre la fijación biológica. Las estrategias híbridas combinan copas de ajuste a presión con vástagos cementados, permitiendo a los cirujanos reconciliar anatomía única con predictibilidad de fijación.

Las ganancias futuras giran en torno a imágenes intraoperatorias y retroalimentación de sensores que verifican la estabilidad antes del cierre de heridas, reduciendo el riesgo de migración temprana. Para adultos más jóvenes, sin cemento sigue siendo el predeterminado debido a la capacidad de remodelado a largo plazo, pero para ancianos frágiles, los vástagos cementados facilitan la carga temprana de peso. Por lo tanto, la elección de fijación ya no es binaria; en cambio, la modularidad permite ensamblaje personalizado emparejado con calidad ósea y actividad del paciente. Se prevé que el tamaño del mercado de dispositivos de reconstrucción articular para sistemas sin cemento suba junto con análisis embebidos en hardware que documentan el éxito de fijación inmediatamente post-implantación.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Usuario Final: La Migración ASC Remodela la Economía del Proveedor

Los hospitales mantuvieron el 55,87% del gasto en implantes de 2024, sin embargo, los centros quirúrgicos ambulatorios registraron la TCAC más pronunciada del 8,76% cuando las políticas de pagadores y preferencias de pacientes dirigen procedimientos hacia lugares eficientes y de menor costo. Las clínicas especializadas en ortopedia prosperan ofreciendo imágenes integradas, terapia física y cirugía del mismo día, capturando atletas y adultos en edad laboral que buscan recuperación rápida. Los centros de medicina deportiva y trauma diversifican aún más los ingresos manejando lesiones agudas que fluyen directamente desde los departamentos de emergencia.

La regla de sitio de atención de Blue Cross NC de julio de 2025 ahora exige autorización previa para casos musculoesqueléticos ambulatorios basados en hospitales, canalizando muchos hacia entornos ASC donde se cumplen los criterios de necesidad médica. Las instalaciones que optimizan el tiempo de rotación a través de flujos de trabajo robóticos y evaluación preoperatoria digital están listas para capturar participación de mercado. La industria de dispositivos de reconstrucción articular, por lo tanto, adapta bandejas de instrumentos y huellas de robot a salas de operaciones más pequeñas, mejorando la logística y recortando presupuestos de capital.

Análisis Geográfico

América del Norte generó el 42,45% de los ingresos globales en 2024 cuando las instituciones líderes adoptaron robótica temprano y los sistemas de reembolso financiaron la innovación. Los protocolos de alta el mismo día para reemplazos de rodilla y cadera superaron el 30% en centros principales, transformando las estrategias de manejo de camas y catalizando la demanda de carros de navegación portátiles e instrumentación de un solo uso. Sin embargo, los recortes de pago de CMS y los puntos de referencia estrictos basados en valor están comprimiendo márgenes, obligando a proveedores a escudriñar el costo total del episodio. Los fabricantes deben, por lo tanto, agrupar tableros de análisis que validen reclamos de resultados para mantener precios premium.

Asia-Pacífico es el claro líder de velocidad, expandiéndose a una TCAC del 6,78% hasta 2030 respaldado por el aumento de la esperanza de vida, incidencia de enfermedades del estilo de vida e inversiones lideradas por el gobierno en capacidad quirúrgica. Los campeones domésticos en China, Corea del Sur e India ganan contratos a través de ofertas competitivas en precio pero tecnológicamente avanzadas que se alinean con mandatos de localización. La armonización regulatoria con estándares ISO y FDA ha acortado los cronogramas de autorización, invitando a multinacionales a establecer empresas conjuntas y centros locales de impresión 3D. Cuando suben los volúmenes de procedimientos, la preferencia del cirujano migra de implantes cementados básicos a navegación asistida por computadora y guía robótica. El mercado de dispositivos de reconstrucción articular en Asia-Pacífico, por lo tanto, transiciona rápidamente de acceso-primero a sofisticación-primero.

Europa presenta crecimiento equilibrado sustentado por cobertura universal y altos estándares clínicos. La implementación del Reglamento de Dispositivos Médicos aprieta los umbrales de evidencia, elevando los costos de cumplimiento pero posiblemente levantando la confianza pública en implantes de próxima generación. La demanda se ve impulsada por una demográfica envejeciente similar a América del Norte, sin embargo, los comités de adquisición ejercen disciplina de precio más rígida, recompensando a proveedores que documentan menores tasas de revisión y rehabilitación más rápida. Mientras tanto, las economías emergentes en Oriente Medio, África y América del Sur persiguen proyectos de modernización hospitalaria que atraen donaciones y respaldo de capital privado para infraestructura ortopédica. Estas regiones buscan sistemas modulares y sensibles al costo que puedan actualizar más tarde a navegación avanzada cuando madure el entrenamiento del cirujano.

Panorama Competitivo

Cuatro principales globales-Zimmer Biomet, Stryker, DePuy Synthes de Johnson & Johnson, y Smith+Nephew-anclan la estructura medianamente consolidada, cada uno invirtiendo fuertemente en integración digital para defender participación. Mako SmartRobotics de Stryker superó 1 millón de procedimientos de por vida a principios de 2025 y ahora incorpora Q Guidance para superposiciones de realidad aumentada, profundizando su foso de ecosistema. Zimmer Biomet contraatacó con la plataforma ROSA que ahora cubre líneas de rodilla, cadera y hombro, mientras vincula telemetría de implantes con su aplicación mymobility para entrenamiento de terapia física remota. VELYS de Johnson & Johnson combina análisis de video intraoperatorio con su sistema de rodilla Attune, y CORI de Smith+Nephew aprovecha la planificación de ultrasonido para evitar la exposición de CT preoperatoria.

Las adquisiciones estratégicas agudizan las carteras: Zimmer Biomet pagó USD 16,59 mil millones para absorber Paragon 28 en especialización de pie y tobillo, convergiendo trauma, alineación y biológicos en una suite cohesiva de reconstrucción de extremidades. La compra de Nevro por Globus Medical añade neuromodulación para dolor crónico, ampliando el valor más allá de implantes hacia la continuidad de la terapia. Stryker desposeyó su brazo de implantes espinales de EE.UU. a Viscogliosi Brothers, liberando recursos para robótica de revisión de cadera y expansión de rodilla sin cemento. Los nuevos participantes más pequeños se enfocan en IA, matrices de sensores y manufactura aditiva para saltar por encima de los incumbentes de hardware, pero las demandas regulatorias estrictas y las restricciones de presupuesto de capital hospitalario desafían sus trayectorias de escalamiento.

Mientras la competencia de precios persiste en segmentos de productos básicos, el mercado de dispositivos de reconstrucción articular recompensa cada vez más las proposiciones de valor de por vida que emparejan implantes con análisis predictivo, plataformas de tele-rehabilitación y contratos de compartir riesgo. Los fabricantes capaces de demostrar incidencia de revisión reducida y hitos funcionales acelerados aseguran estatus de proveedor preferido y acuerdos de suministro multiaño. La tendencia más amplia ahora cambia de ventas de procedimiento único a suscripciones de plataforma, con tableros en la nube capturando datos quirúrgicos que alimentan bucles de aprendizaje continuo a través de una red hospitalaria.

Líderes de la Industria de Dispositivos de Reconstrucción Articular

-

Conmed Corporation

-

Stryker Corporation

-

Medtronic plc

-

Smith + Nephew plc

-

Johnson & Johnson (DePuy Synthes)

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Mayo 2025: Zimmer Biomet registró un crecimiento de ventas netas del 1,1%, impulsado por lanzamientos incluyendo el Sistema de Cadera Femoral Z1 Triple-Taper y la autorización de FDA del fémur Persona Revision SoluTion para pacientes sensibles al metal, mientras finalizaba la adquisición de Paragon 28.

- Mayo 2025: Stryker presentó el Mako 4 de próxima generación con Q Guidance y la primera capacidad robótica de revisión de cadera de la industria, programando aplicaciones comerciales de hombro y columna para finales de 2025.

- Abril 2025: Smith+Nephew reportó ingresos del Q1 de USD 1,407 millones con crecimiento de ortopedia del 3,2% e introdujo el Sistema de Cadera Primaria CATALYSTEM junto con insertos LEGION Medial Stabilized autorizados por FDA.

- Febrero 2025: Stryker presentó el Mako 4 de próxima generación con Q Guidance y la primera capacidad robótica de revisión de cadera de la industria, programando aplicaciones comerciales de hombro y columna para finales de 2025.

- Febrero 2025: Globus Medical acordó comprar Nevro Corp por USD 250 millones para combinar neuromodulación con su cartera musculoesquelética.

Alcance del Informe Global del Mercado de Dispositivos de Reconstrucción Articular

Los dispositivos de reconstrucción articular se usan en procedimientos utilizados para reparar o reemplazar huesos articulares. La reconstrucción articular se considera un tratamiento cuando ocurre dolor articular severo o disfunción. A menudo está indicada por varias enfermedades articulares, incluyendo osteoartritis y artritis reumatoide.

El mercado de dispositivos de reconstrucción articular está segmentado por tipo de dispositivo (dispositivos de reemplazo articular, dispositivos de osteotomía, dispositivos de artroscopia, dispositivos de resurfacing, dispositivos de artrodesis y otros tipos de dispositivos), tipo de articulación (rodilla, cadera, hombro, tobillo y otros tipos de articulación), y geografía (América del Norte, Europa, Asia-Pacífico, Oriente Medio y África, y América del Sur). El informe del mercado también cubre tamaños de mercado estimados y tendencias para 17 países en las principales regiones globalmente. El informe ofrece el valor (en millones USD) para los segmentos anteriores.

| Dispositivos de Reemplazo Articular |

| Dispositivos de Osteotomía |

| Dispositivos de Artroscopia |

| Dispositivos de Resurfacing |

| Dispositivos de Artrodesis |

| Otros Dispositivos |

| Rodilla |

| Cadera |

| Hombro |

| Tobillo |

| Otros Tipos de Articulación |

| Aleaciones Metálicas |

| Materiales Poliméricos |

| Materiales Cerámicos |

| Materiales Biológicos y Compuestos |

| Sin Cemento |

| Cementado |

| Híbrido |

| Hospitales |

| Clínicas Especializadas en Ortopedia |

| Centros Quirúrgicos Ambulatorios (ASCs) |

| Centros de Medicina Deportiva y Trauma |

| América del Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemania |

| Reino Unido | |

| Francia | |

| Italia | |

| España | |

| Resto de Europa | |

| Asia-Pacífico | China |

| Japón | |

| India | |

| Australia | |

| Corea del Sur | |

| Resto de Asia-Pacífico | |

| Oriente Medio y África | CCG |

| Sudáfrica | |

| Resto de Oriente Medio y África | |

| América del Sur | Brasil |

| Argentina | |

| Resto de América del Sur |

| Por Tipo de Dispositivo | Dispositivos de Reemplazo Articular | |

| Dispositivos de Osteotomía | ||

| Dispositivos de Artroscopia | ||

| Dispositivos de Resurfacing | ||

| Dispositivos de Artrodesis | ||

| Otros Dispositivos | ||

| Por Tipo de Articulación | Rodilla | |

| Cadera | ||

| Hombro | ||

| Tobillo | ||

| Otros Tipos de Articulación | ||

| Por Biomaterial | Aleaciones Metálicas | |

| Materiales Poliméricos | ||

| Materiales Cerámicos | ||

| Materiales Biológicos y Compuestos | ||

| Por Tipo de Fijación | Sin Cemento | |

| Cementado | ||

| Híbrido | ||

| Por Usuario Final | Hospitales | |

| Clínicas Especializadas en Ortopedia | ||

| Centros Quirúrgicos Ambulatorios (ASCs) | ||

| Centros de Medicina Deportiva y Trauma | ||

| Geografía | América del Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| Italia | ||

| España | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| Japón | ||

| India | ||

| Australia | ||

| Corea del Sur | ||

| Resto de Asia-Pacífico | ||

| Oriente Medio y África | CCG | |

| Sudáfrica | ||

| Resto de Oriente Medio y África | ||

| América del Sur | Brasil | |

| Argentina | ||

| Resto de América del Sur | ||

Preguntas Clave Respondidas en el Informe

¿Cuál es el valor actual del mercado de dispositivos de reconstrucción articular?

El mercado de dispositivos de reconstrucción articular se situó en USD 24,59 mil millones en 2025 y se proyecta que alcance USD 31,40 mil millones para 2030.

¿Qué segmento de dispositivo se está expandiendo más rápido?

Dentro de los tipos de dispositivos, los sistemas de osteotomía y reemplazo articular habilitados digitalmente entregan la TCAC más alta del 7,65% hasta 2030.

¿Por qué están ganando participación de procedimientos los centros ambulatorios?

Los centros quirúrgicos ambulatorios reducen las tasas de infección al 2,4% y bajan el costo total del episodio en aproximadamente 40%, impulsando una TCAC del 8,76% en adopción cuando los pagadores dirigen casos lejos de hospitales.

¿Qué tan importante es la robótica para el crecimiento futuro?

La artroplastia asistida por robot ya muestra un beneficio de supervivencia del 19% y se está convirtiendo en una capacidad imprescindible, con más de 1 millón de procedimientos Mako realizados en todo el mundo.

¿Qué innovaciones de materiales están en el horizonte?

Espere un uso más amplio de compuestos biológicos, andamios reabsorbibles y recubrimientos avanzados como nitruro de titanio niobio que mejoran la osteointegración mientras reducen la sensibilidad al metal.

¿Qué región ofrece el mayor potencial de crecimiento?

Asia-Pacífico lidera con una TCAC del 6,78% cuando las demografías, ingresos en aumento e incentivos de manufactura doméstica convergen para expandir la capacidad quirúrgica.

Última actualización de la página el: