Análisis de mercado de dispositivos para huesos y articulaciones pequeños de EE. UU.

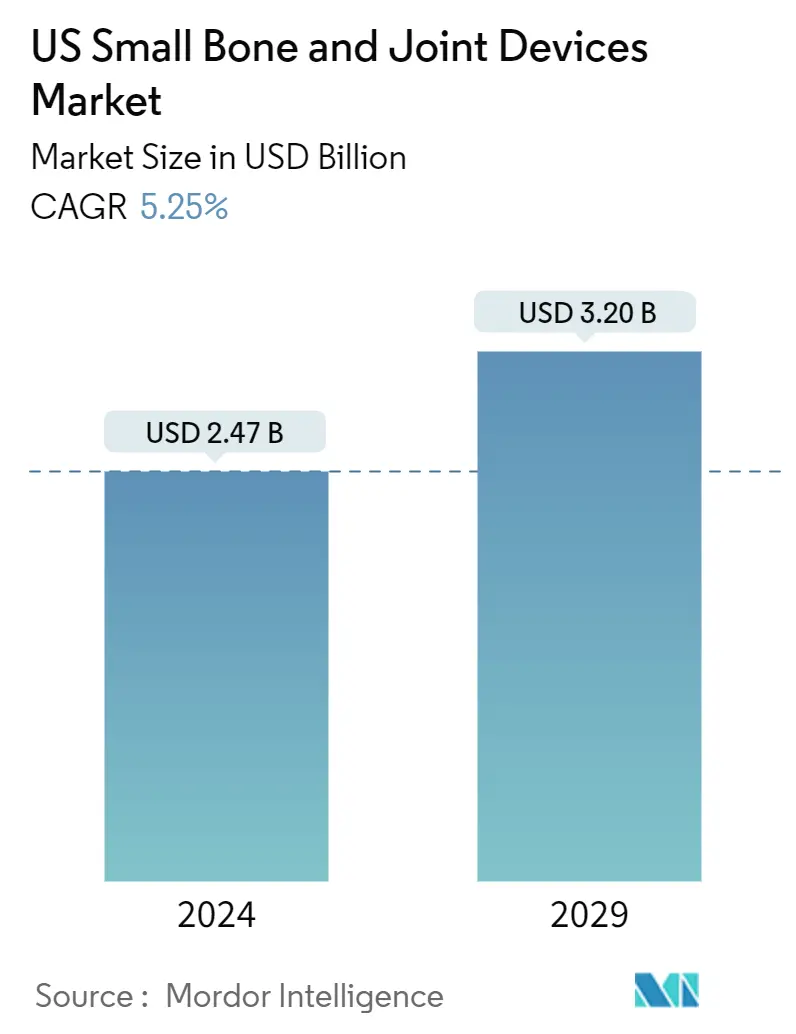

El tamaño del mercado de dispositivos para huesos y articulaciones pequeños de EE. UU. se estima en USD 2.47 mil millones en 2024 y se espera que alcance los USD 3.20 mil millones para 2029, creciendo a una CAGR del 5.25% durante el período de pronóstico (2024-2029).

La pandemia de COVID-19 tuvo un impacto en el mercado de huesos pequeños y articulaciones en los Estados Unidos, ya que los hospitales y clínicas del país se vieron significativamente interrumpidos en la fase inicial de la pandemia. Por ejemplo, según un estudio de investigación publicado en el Journal of Hand Surgery Global Online en noviembre de 2021, durante la pandemia de COVID-19, el volumen de cirugías comunes de mano y muñeca varió significativamente según la organización sanitaria. Las disminuciones significativas en el volumen de procedimientos se correspondieron con aumentos en el número de casos de COVID-19 y la aparición de variantes de COVID-19. Por lo tanto, la pandemia de COVID-19 tuvo un impacto significativo en el mercado de dispositivos ortopédicos y de huesos pequeños inicialmente. Sin embargo, dado que se aliviaron las restricciones, es probable que el mercado experimente un crecimiento en los próximos años debido a la reanudación de las actividades quirúrgicas, la fabricación de dispositivos médicos y las aprobaciones de nuevos productos en el mercado de dispositivos para huesos pequeños y articulaciones.

La creciente prevalencia de enfermedades articulares degenerativas, junto con el aumento de la población geriátrica en los Estados Unidos, son los principales impulsores del crecimiento del mercado de dispositivos para huesos pequeños y articulaciones durante el período de pronóstico.

La población anciana es más propensa a diversos trastornos óseos y articulares, y la población geriátrica en los Estados Unidos está aumentando, lo que se espera que aumente aún más la carga sobre los huesos y las articulaciones y aumente el crecimiento del mercado de dispositivos para huesos pequeños y articulaciones en los Estados Unidos. Por ejemplo, según las estadísticas de 2022 publicadas por el Fondo de Población de las Naciones Unidas, en Estados Unidos, se estimó que una gran proporción de la población tenía entre 15 y 64 años y representa el 65% en 2022. Además, según la misma fuente, el 17% de la población tenía 65 años o más en 2022. Por lo tanto, el aumento esperado en la población geriátrica aumentará la demanda de dispositivos de huesos y articulaciones pequeños, impulsando así el crecimiento del mercado.

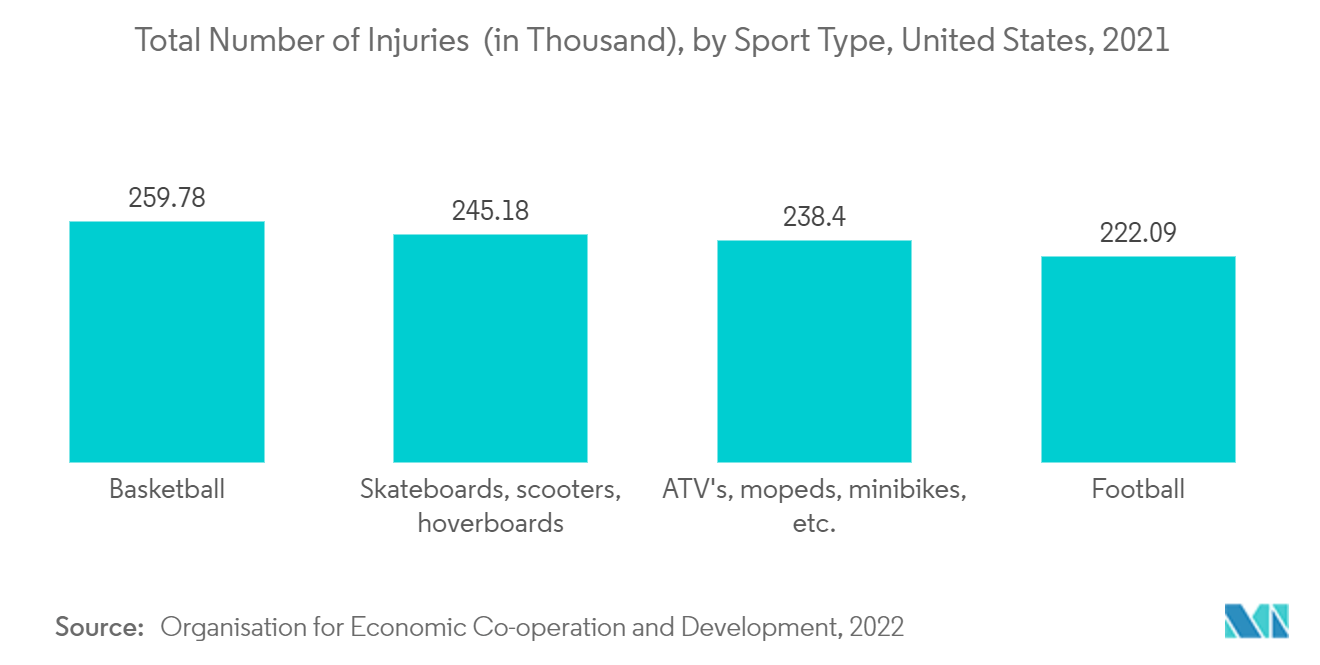

Además, se espera que la creciente demanda de cirugías articulares impulse el mercado de huesos pequeños y dispositivos articulares durante el período de pronóstico. Los accidentes de tráfico suelen dar lugar a cirugías de hombro, pie o tobillo. El aumento de los casos de accidentes de tráfico y lesiones deportivas está aumentando aún más las posibilidades de cirugías. Por ejemplo, según un artículo publicado en marzo de 2021, cada año se producen casi 124,000 lesiones industriales en las manos en los Estados Unidos, y un gran porcentaje de la población sufre enfermedades degenerativas de las manos, lo que se espera que aumente la demanda de dispositivos para huesos y articulaciones pequeñas durante el período de pronóstico.

Además, se espera que el aumento de las actividades de investigación y desarrollo en el país asociadas con el mercado impulse el mercado. Por ejemplo, en febrero de 2022, Cerapedics Inc., una empresa ortobiológica dedicada a avanzar en la ciencia de la reparación ósea, inició el estudio ASPIRE, un estudio fundamental de la Administración de Alimentos y Medicamentos de EE. UU. (FDA) para evaluar la seguridad y eficacia del injerto óseo P-15L para su uso en la cirugía transforaminal de fusión intersomática lumbar (TLIF) en pacientes con enfermedad degenerativa del disco (DDD).

Además, se espera que las innovaciones tecnológicas, la introducción de nuevos dispositivos, las fusiones y adquisiciones de empresas y otras iniciativas de expansión comercial impulsen aún más el crecimiento del mercado de dispositivos para huesos pequeños y articulaciones. Por ejemplo, en mayo de 2021, Orthopedic Implants anunció la autorización de la FDA de EE. UU. y el lanzamiento comercial de su tecnología de placas para fracturas de muñeca, DRPxSystem. DRPx es el sistema de placas de radio distal que presenta un diseño ergonómico mejorado que cumple con las preferencias técnicas de los cirujanos ortopédicos al tiempo que aumenta significativamente el ahorro de costos, lo que ayuda a mejorar la viabilidad financiera de los centros de cirugía ambulatoria (ASC) y hospitales.

Por lo tanto, debido a los factores mencionados anteriormente, como la creciente carga de enfermedades ortopédicas y los lanzamientos de productos de la población geriátrica, se espera que el mercado estudiado crezca significativamente durante el período de estudio en el país. Sin embargo, se espera que las estrictas políticas regulatorias para dispositivos óseos y articulares en el país restrinjan el crecimiento del mercado de dispositivos para huesos pequeños y articulaciones en los Estados Unidos durante el período de pronóstico del estudio.

Tendencias del mercado de dispositivos para huesos y articulaciones pequeños de EE. UU.

Se espera que el segmento de dispositivos de mano y muñeca tenga una participación de mercado significativa en el mercado estudiado durante el período de pronóstico

Los dispositivos de mano y muñeca se utilizan para tratar problemas óseos y articulares del pulgar, la muñeca, el codo, el hombro y otras áreas cercanas, y el segmento cubre dos segmentos principales, que incluyen férulas de fusión de muñeca y férulas de radio distal. Se espera que el segmento de manos y muñecas represente una parte significativa del mercado estudiado debido a la alta prevalencia de trastornos musculoesqueléticos de la mano y la creciente población geriátrica. Por ejemplo, según los datos publicados en la Revisión Anual de Lesiones, Enfermedades y Muertes en el Lugar de Trabajo 2021-2022, se registraron más de 8,023 y 8,279 lesiones en trabajadores y no trabajadores, respectivamente. De estas lesiones, más del 7,5% y el 4,3% de las lesiones en los trabajadores y no trabajadores, respectivamente, se observaron en la mano en los Estados Unidos.

Además, se espera que las actividades de expansión comercial, como los lanzamientos de nuevos dispositivos, las fusiones y adquisiciones, las asociaciones y las colaboraciones de empresas clave en el mercado, impulsen el crecimiento en el segmento de dispositivos de mano y muñeca. Por ejemplo, en septiembre de 2021, Anika Therapeutics, Inc. presentó el sistema de artroplastia total de muñeca (TWA) WristMotion en la Reunión Anual 2021 de la Sociedad Americana de Cirugía de la Mano (ASSH) en San Francisco. El sistema WristMotion TWA tiene como objetivo aliviar el dolor y restaurar la función de la articulación artrítica de la muñeca. El nuevo diseño del sistema WristMotion TWA maximiza la estabilidad del carpo y permite la libertad de rotación, incluido un movimiento de lanzador de dardos.

Además, en mayo de 2021, los implantes ortopédicos recibieron la autorización de la Administración de Alimentos y Medicamentos de EE. UU. y el lanzamiento comercial de su tecnología de placas para fracturas de muñeca, el sistema DRPx. DRPx es el sistema de placas de radio distal que presenta un diseño ergonómico mejorado que cumple con las preferencias técnicas de los cirujanos ortopédicos al tiempo que aumenta significativamente el ahorro de costos, lo que ayuda a mejorar la viabilidad financiera de los centros de cirugía ambulatoria (ASC) y hospitales.

Por lo tanto, como resultado de los factores antes mencionados, como la enorme carga de lesiones en las manos y los lanzamientos de productos por parte de los actores del mercado, se espera que el segmento de dispositivos de mano y muñeca represente una parte significativa del mercado de dispositivos de huesos pequeños y articulaciones en los Estados Unidos durante el período de pronóstico del estudio.

Se espera que el segmento hospitalario crezca con una CAGR significativa durante el período de pronóstico

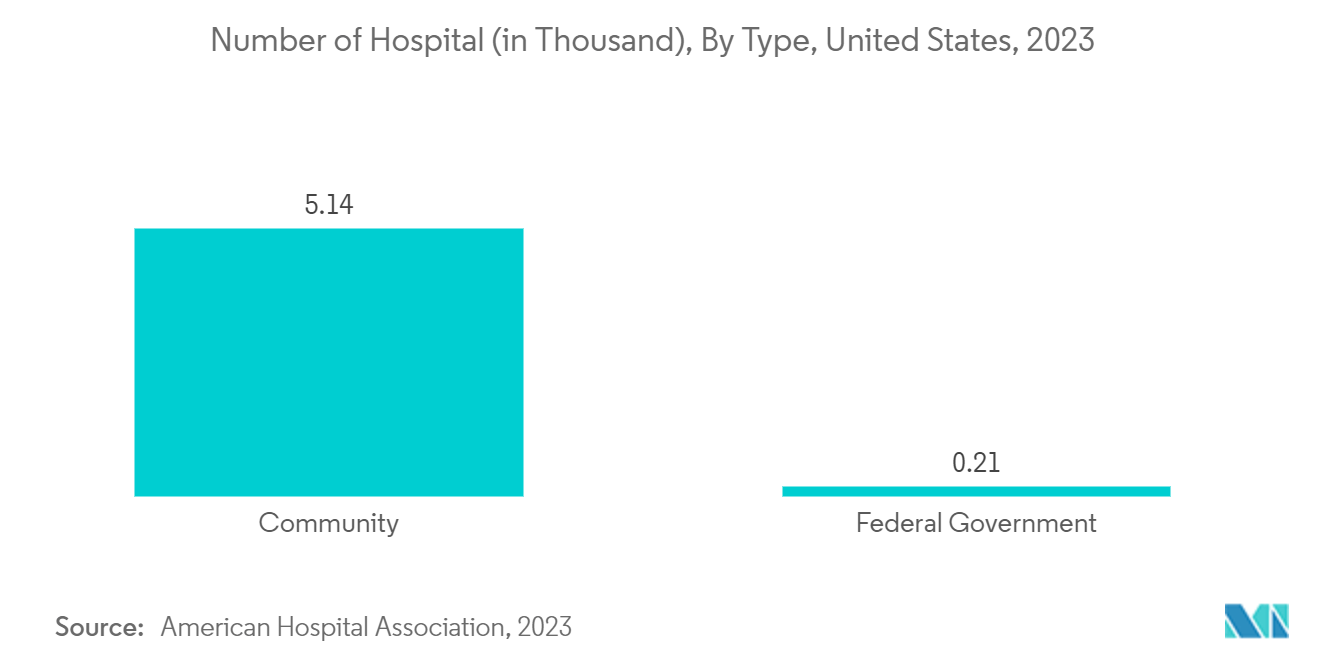

Los hospitales están bien equipados con equipos tecnológicos avanzados para procedimientos quirúrgicos y tratamientos mejorados, y el segmento hospitalario está experimentando un rápido crecimiento debido al creciente número de cirugías debido a diversas enfermedades infecciosas y crónicas. Se espera que el creciente número de hospitales y el lanzamiento de nuevos productos por parte de los actores del mercado continúen durante el período de pronóstico, impulsando así el crecimiento en el segmento.

El creciente número de hospitales en el país también está impulsando el crecimiento del mercado. Las Estadísticas 2021 de la Asociación Americana de Hospitales, publicadas en enero de 2021, y las Estadísticas 2022 de la Asociación Americana de Hospitales, publicadas en enero de 2022, informaron que en 2021 había 2.946 hospitales comunitarios no gubernamentales y sin ánimo de lucro, y este número aumentó a 2.960 en 2022. Tal aumento en el número de hospitales creó una demanda de dispositivos para huesos y articulaciones pequeños y, por lo tanto, se espera que impulse el crecimiento del mercado.

Además, se espera que los lanzamientos de productos por parte de los actores del mercado impulsen el crecimiento del mercado durante el período de pronóstico. Por ejemplo, en mayo de 2022, Stryker lanzó el sistema de compresión dinámica EasyFuse. Es un sistema de grapas para el pie y el tobillo que está diseñado para disminuir la complejidad quirúrgica, proporcionar implantes de compresión dinámica fuertes y reducir el desperdicio en el quirófano.

Por lo tanto, se espera que todos los factores antes mencionados, como el creciente número de lanzamientos de hospitales y productos por parte de los actores del mercado, impulsen el segmento durante el período de pronóstico.

Descripción general de la industria de dispositivos para huesos y articulaciones pequeños de EE. UU.

El mercado de dispositivos para huesos y articulaciones pequeñas de los Estados Unidos es competitivo con muchos jugadores en el mercado que fabrican y proporcionan productos en el mercado estudiado. En términos de cuota de mercado, algunos de los principales actores dominan actualmente el mercado. Algunas de las empresas clave que actualmente dominan el mercado son Stryker Corporation, Zimmer Biomet, Johnson & Johnson (DePuy Synthes), Acumed LLC y Smith & Nephew PLC, entre otras.

Líderes del mercado de dispositivos para huesos y articulaciones pequeños de EE. UU.

Stryker Corporation

Zimmer Biomet

Johnson & Johnson (DePuy Synthes)

Smith & Nephew LLC

Acumed LLC

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de dispositivos para huesos y articulaciones pequeños de EE. UU.

- Febrero de 2023 CurvaFix, Inc. ha anunciado el lanzamiento de su implante CurvaFixIM de 7,5 mm, diseñado para simplificar la cirugía y proporcionar una fijación fuerte y estable en pacientes con huesos pequeños. La empresa también destacará el implante CurvaFix de 9,5 mm, que se puso a disposición a finales de 2021, y proporcionará actualizaciones de casos recientes en Estados Unidos.

- Abril de 2022 Paragon 28 Inc. lanzó el sistema de estabilización R3ACT, que está diseñado para ser una solución simple que permite la curación de tejidos blandos en varias etapas después de una lesión sindesmótica aguda o crónica en el tobillo.

Segmentación de la industria de dispositivos para huesos y articulaciones pequeños de EE. UU.

Según el alcance del informe, cuando el cartílago articular está desgastado o dañado, se interrumpen los movimientos de deslizamiento de los huesos y se emplean pequeños dispositivos para huesos y articulaciones. Estos dispositivos permiten que las articulaciones amplíen su rango de movimiento, mejorando su aspecto y permitiéndoles volver a moverse sin molestias. El mercado de dispositivos para huesos y articulaciones pequeñas de los Estados Unidos está segmentado por tipo de dispositivo (dispositivos de mano y muñeca, dispositivos de pie y tobillo y otros dispositivos) y usuario final (hospitales, clínicas y otros usuarios finales). El informe ofrece el valor (en USD) para los segmentos mencionados anteriormente.

| Dispositivos de mano y muñeca |

| Dispositivos para pie y tobillo |

| Otros dispositivos |

| hospitales |

| Clínica |

| Otros usuarios finales |

| Por tipo de dispositivo | Dispositivos de mano y muñeca |

| Dispositivos para pie y tobillo | |

| Otros dispositivos | |

| Por usuario final | hospitales |

| Clínica | |

| Otros usuarios finales |

Preguntas frecuentes sobre la investigación de mercado de dispositivos para huesos y articulaciones pequeños de EE. UU.

¿Qué tan grande es el mercado de dispositivos para huesos y articulaciones pequeñas de EE. UU.?

Se espera que el tamaño del mercado de dispositivos para huesos y articulaciones pequeños de EE. UU. alcance los USD 2.47 mil millones en 2024 y crezca a una CAGR del 5.25% para alcanzar los USD 3.20 mil millones para 2029.

¿Cuál es el tamaño actual del mercado de dispositivos para huesos y articulaciones pequeñas de EE. UU.?

En 2024, se espera que el tamaño del mercado de dispositivos para huesos y articulaciones pequeños de EE. UU. alcance los USD 2.47 mil millones.

¿Quiénes son los actores clave en el mercado de dispositivos para huesos y articulaciones pequeñas de EE. UU.?

Stryker Corporation, Zimmer Biomet, Johnson & Johnson (DePuy Synthes), Smith & Nephew LLC, Acumed LLC son las principales empresas que operan en el mercado de dispositivos para huesos y articulaciones pequeños de EE. UU.

¿Qué años cubre este mercado de dispositivos para huesos y articulaciones pequeños de EE. UU. y cuál fue el tamaño del mercado en 2023?

En 2023, el tamaño del mercado de dispositivos para huesos y articulaciones pequeños de EE. UU. se estimó en USD 2.34 mil millones. El informe cubre el tamaño histórico del mercado de dispositivos para huesos y articulaciones pequeños de EE. UU. durante años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de dispositivos para huesos y articulaciones pequeños de EE. UU. para años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria de huesos pequeños médicos de EE. UU.

Estadísticas de la cuota de mercado, el tamaño y la tasa de crecimiento de los ingresos de Huesos pequeños médicos de EE. UU. en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de US Medical Small Bones incluye una perspectiva de pronóstico del mercado para 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.