Tamaño y Participación del Mercado Global de Equipos Médicos Duraderos

Análisis del Mercado Global de Equipos Médicos Duraderos por Mordor Intelligence

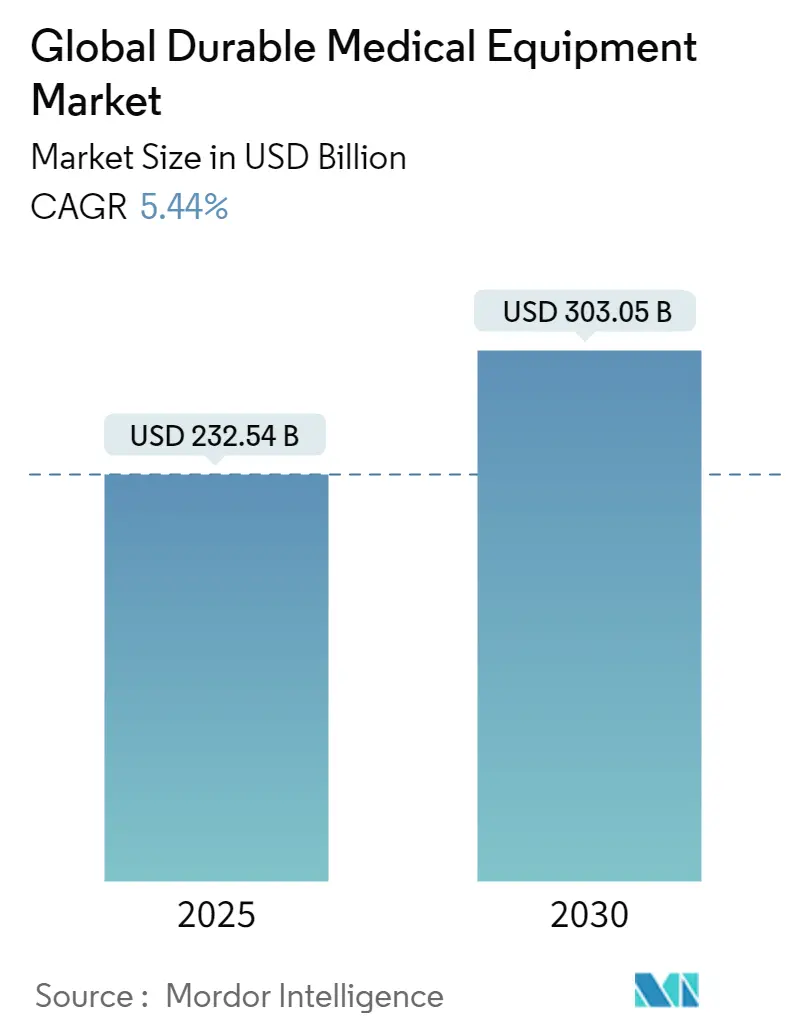

El tamaño del mercado está valorado en USD 232,54 mil millones en 2025 y se pronostica que se expanda a USD 303,05 mil millones para 2030, reflejando una TCAC del 5,44%. El ámbito global de equipos médicos duraderos (DME) está atravesando un punto de inflexión importante donde la creciente prevalencia de enfermedades crónicas, la adopción acelerada de atención domiciliaria y la rápida convergencia digital se refuerzan mutuamente para sostener un crecimiento de dígitos medios hasta el final de la década. Los inversionistas y operadores están tratando cada vez más el DME como un negocio de plataforma que combina ingresos de hardware, software y servicios recurrentes en lugar de como una serie de líneas de productos aisladas. Ese cambio es visible en los patrones de asignación de capital: los grandes incumbentes están utilizando la fortaleza del balance para adquirir especialistas específicos de enfermedades, mientras que los nuevos participantes aprovechan la conectividad en la nube y el análisis de datos para superar los diseños heredados. Una implicación importante para los ejecutivos es que la ventaja competitiva futura dependerá menos de la escala de manufactura únicamente y más de la capacidad de orquestar ecosistemas multifuncionales que vinculen pagadores, cuidadores y pacientes, una dinámica que probablemente redibuje los límites tradicionales de la cadena de valor justo cuando las presiones demográficas intensifican la demanda de soluciones de equipos confiables y orientadas a resultados.

Aspectos Clave del Informe

- El mercado general de DME está preparado para moverse de aproximadamente USD 230 mil millones en 2025 a más de USD 300 mil millones para 2030, traduciéndose en una TCAC del 5,4%.

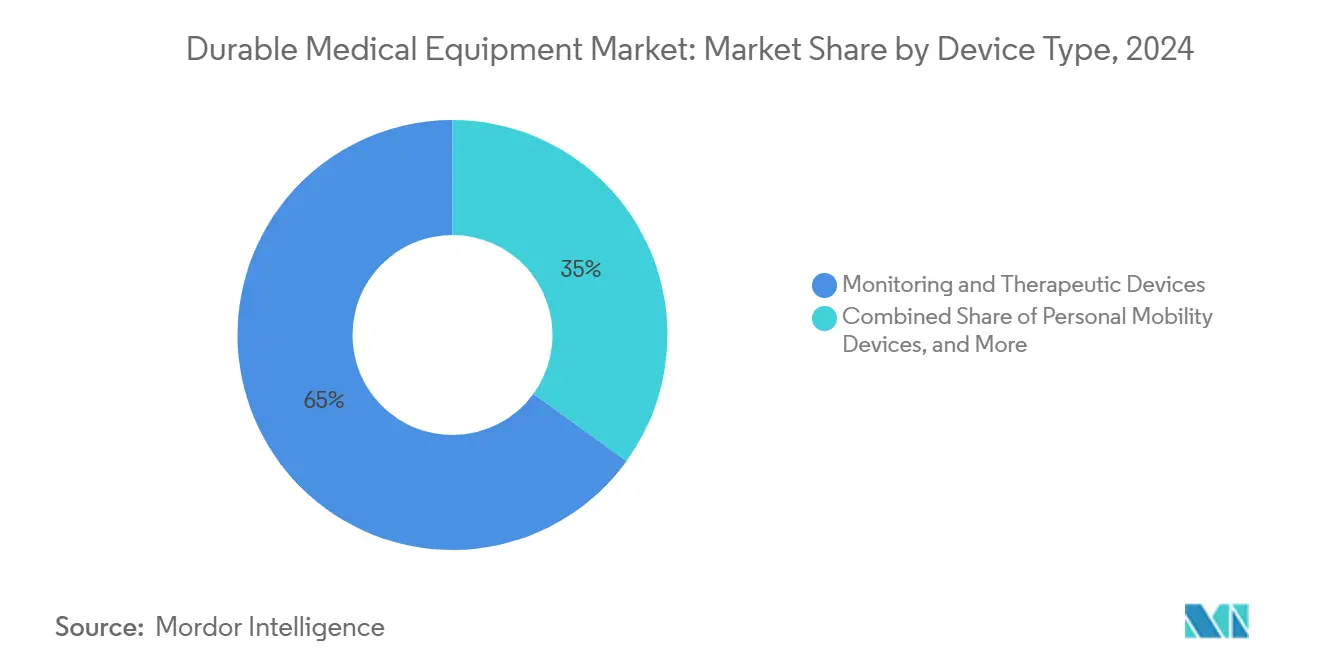

- Los dispositivos de monitoreo y terapéuticos mantienen aproximadamente dos tercios de los ingresos de 2024, pero aún registran un crecimiento superior al promedio porque los hospitales buscan herramientas conectadas que automaticen las tareas clínicas de rutina.

- Se proyecta que el equipo de movilidad personal avance a una TCAC del 6,7% durante 2025-2030, beneficiándose de compuestos ligeros y características de asistencia de conducción inteligente que extienden la vida de la batería y la independencia del usuario.

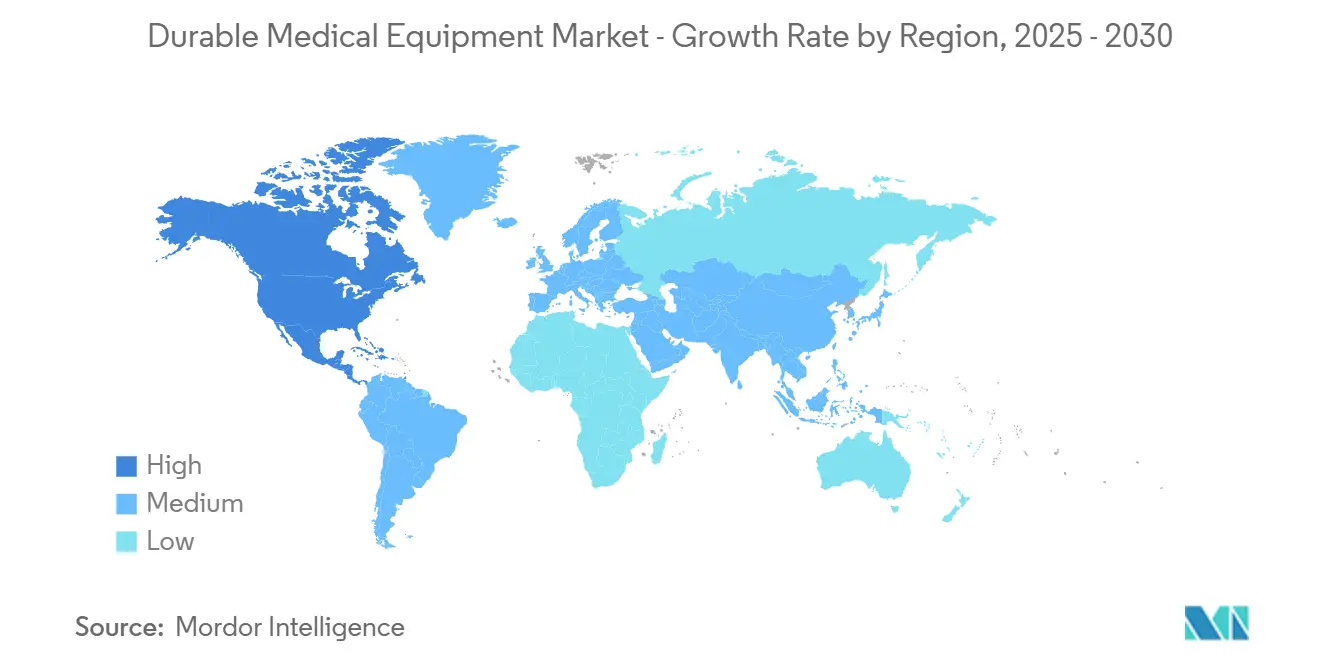

- Asia-Pacífico ofrece la expansión regional más rápida con una TCAC del 6,8% hasta 2030 debido al envejecimiento demográfico, el aumento de la carga de enfermedades crónicas y los despliegues continuos de seguro de salud.

- Los canales directos al paciente y de comercio electrónico están capturando aproximadamente el 8% de participación de las ventas globales incrementales entre 2025 y 2030, ejerciendo presiones de margen sobre los minoristas físicos que dependen de las ventas de consumibles impulsadas por el tráfico peatonal.

- Los modelos de alquiler y suscripción están remodelando los perfiles de flujo de efectivo para dispositivos de alto valor, ya que Medicare y varios pagadores privados favorecen el reembolso mensual sobre las compras de suma global.

- La certificación de ciberseguridad y privacidad de datos ha pasado de opcional a obligatoria en la mayoría de las licitaciones hospitalarias, elevando las barreras de entrada para startups con recursos limitados.

- Las métricas de sostenibilidad, especialmente en Europa, influyen en la puntuación de adquisiciones, empujando a los fabricantes a adoptar prácticas de economía circular como programas de reacondicionamiento de devolución.

- La consolidación continúa: las adquisiciones recientes por Cardinal Health, Home Care Delivered y Sunrise Medical señalan que los verticales especializados de enfermedades pueden generar economías superiores de margen y valor de vida del cliente.

- Las oportunidades de espacio en blanco persisten en nichos pediátricos y de enfermedades raras donde la fabricación aditiva permite la personalización específica del paciente sin la penalización histórica de volumen.

Tendencias e Insights del Mercado Global de Equipos Médicos Duraderos

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Expansión de población envejeciente | +1.3% | Norteamérica, Europa, Asia-Pacífico | Largo plazo (≥4 años) |

| Creciente prevalencia de enfermedades crónicas | +1.0% | Global | Largo plazo (≥4 años) |

| Preferencia por atención domiciliaria y escasez de personal clínico | +0.8% | Norteamérica, Europa | Mediano plazo (2-4 años) |

| Convergencia digital (IoT, IA, análisis en la nube) | +0.7% | Global, más fuerte en mercados desarrollados | Mediano plazo (2-4 años) |

| Integración rápida de IoT en dispositivos de oxígeno y ventilador | +0.4% | Norteamérica, Europa, Asia-Pacífico | Corto plazo (≤2 años) |

| Inversión en infraestructura sanitaria en Asia-Pacífico | +0.6% | Asia-Pacífico | Corto plazo (≤2 años) |

| Fuente: Mordor Intelligence | |||

Población Envejeciente Impulsando Demanda Sostenida

A través de todos los sistemas de salud maduros, la inclinación demográfica hacia grupos de edad mayores es indudablemente el motor de crecimiento más duradero para los equipos médicos duraderos (DME). Para 2030, una porción considerable de los residentes de Estados Unidos superará el umbral de los 65 años, un punto de inflexión que inmediatamente amplía el mercado direccionable para ayudas de movilidad, equipos respiratorios y sistemas de monitoreo en el hogar[1]Stephen Goss, "Proyecciones de Población para Estados Unidos 2023-2050," Administración del Seguro Social, ssa.gov. Detrás de los datos demográficos principales se encuentra una realidad más matizada: los adultos mayores frecuentemente navegan múltiples condiciones crónicas simultáneamente, y esa complejidad está tensionando una fuerza laboral clínica ya limitada en capacidad. Menos enfermeras de cabecera y médicos de atención primaria en relación con el conjunto total de pacientes de alta necesidad inevitablemente traslada más responsabilidad a los DME que pueden extender la atención a hogares e instalaciones de cuidado a largo plazo. Muchos fabricantes con visión de futuro están descubriendo que este desequilibrio de personal inesperadamente fortalece el caso económico para dispositivos fáciles de usar y auto-calibrantes, porque cada característica de automatización incremental libera tiempo escaso de enfermería para intervenciones de mayor agudeza.

Avances Tecnológicos Transformando las Capacidades de los Equipos

Los diseños de productos que una vez compitieron principalmente en durabilidad ahora se diferencian cada vez más a través de software incorporado, conectividad inalámbrica y análisis en tiempo real. Los algoritmos de inteligencia artificial (IA) entrenados en datos longitudinales de equipos están ayudando a los clínicos a detectar el deterioro más temprano, mientras que el Internet de las Cosas (IoT) permite actualizaciones remotas de firmware que extienden los ciclos de vida del producto sin retiros físicos. La orientación de la Administración de Alimentos y Medicamentos de EE.UU. fda.gov deja claro que los dispositivos conectados deben incorporar la gestión de riesgos cibernéticos desde el inicio, agregando tanto complejidad de desarrollo como un foso defensivo para los incumbentes conformes[2]Jeffrey Shuren, "Orientación sobre Ciberseguridad en Dispositivos Médicos," Administración de Alimentos y Medicamentos de EE.UU., fda.gov. Un insight que emerge de los lanzamientos de prototipos recientes es que los sensores y software están evolucionando más rápido que los códigos de reembolso, creando presión a corto plazo sobre los fabricantes para agrupar servicios digitales con hardware para acelerar la aceptación del pagador. Los primeros adoptantes que han emparejado análisis de datos con DME tradicional reportan reducciones medibles en la frecuencia de visitas domiciliarias, un beneficio operacional que, con el tiempo, puede cambiar el apalancamiento de negociación de los distribuidores basados en volumen hacia integradores de tecnología capaces de garantizar tiempo de actividad e integridad de datos.

Carga Creciente de Enfermedades Crónicas Expandiendo el Alcance de Aplicación

El ascenso constante en la prevalencia de diabetes, enfermedad pulmonar obstructiva crónica y enfermedad cardiovascular está remodelando la adquisición de DME como una inversión longitudinal de manejo de enfermedades en lugar de una compra episódica. Los dispositivos de diagnóstico y monitoreo ya capturan más de la mitad del gasto en DME de salud domiciliaria, y los pagadores están redefiniendo el valor: en lugar de reembolsar dispositivos que simplemente capturan datos, priorizan sistemas que traducen métricas en alertas orientadas a la acción. Consecuentemente, los fabricantes que poseen o se asocian con plataformas terapéuticas digitales están ampliando sus mercados direccionables porque una capa de software integrada permite que el mismo hardware sea re-acreditado a través de múltiples vías de enfermedades sin un rediseño extenso. Un estudio multisitio publicado por los Centros de Servicios de Medicare y Medicaid calculó reducciones de readmisión de dos dígitos cuando los monitores continuos de glucosa fueron vinculados al coaching de telesalud, validando además la tesis de atención integrada[3]Chiquita Brooks-LaSure, "Efectividad del Monitoreo Remoto de Pacientes y Políticas de Alquiler de DME," Centros de Servicios de Medicare y Medicaid, cms.gov.

Comercio Electrónico Revolucionando los Modelos de Distribución de DME

Los canales de adquisición digital, una vez periféricos al ecosistema de DME, ahora registran el crecimiento unitario más rápido. Los modelos directos al paciente, ayudados por la logística de envío directo, eliminan varias capas de inventario y hacen que la disponibilidad regional sea menos dependiente de farmacias físicas. Un cambio competitivo no mencionado es que las recomendaciones algorítmicas de productos en grandes plataformas de comercio electrónico están reemplazando gradualmente el consejo del farmacéutico para artículos de reposición rutinarios como suministros de pruebas diabéticas. Este riesgo de sustitución automatizada está impulsando a muchos distribuidores especializados a reposicionarse como proveedores de servicios consultivos en lugar de simples mayoristas, una estrategia que asegura el margen al incorporar educación de valor agregado y servicios de configuración en el hogar que los vendedores digitales puros encuentran difíciles de replicar.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Alto costo inicial de dispositivos avanzados | -0.9% | Economías emergentes, segmentos sin seguro | Corto plazo (≤2 años) |

| Marcos regulatorios globales fragmentados | -0.6% | Global | Mediano plazo (2-4 años) |

| Incertidumbre de reembolso para características digitales | -0.5% | Norteamérica, Europa | Mediano plazo (2-4 años) |

| Volatilidad de la cadena de suministro e inflación de costos de insumos | -0.4% | Global | Corto plazo (≤2 años) |

| Fuente: Mordor Intelligence | |||

Altos Costos de Equipos Limitando la Penetración del Mercado

La intensidad de capital de los dispositivos terapéuticos y de monitoreo de vanguardia sigue siendo una barrera de acceso obstinada, especialmente en mercados dominados por gastos de bolsillo. Menos discutido es el efecto económico en cascada: cuando los pacientes no pueden permitirse compras de primera generación, los ingresos de mantenimiento y las ventas de accesorios de mercado secundario disminuyen. Esto, a su vez, restringe las economías de escala en las que confían los fabricantes para reducir los costos unitarios. Para contrarrestar este ciclo de retroalimentación, varios OEM están explorando paquetes de suscripción que incluyen hardware, consumibles y análisis de software bajo una sola tarifa mensual, convirtiendo efectivamente una gran compra inicial en un gasto operativo. Los datos piloto sugieren que el perfil de flujo de efectivo más suave de las suscripciones mejora la adherencia del paciente y reduce las tasas de abandono de dispositivos, beneficios que, con el tiempo, pueden reducir el costo total de atención a pesar de un precio nominal más alto.

Complejidad Regulatoria Creando Fragmentación del Mercado

La definición de cuatro partes de Medicare para equipos médicos duraderos calificados-duraderos, médicamente necesarios, de uso no general, y apropiados para entornos domésticos-ilustra los obstáculos regulatorios que los proveedores navegan en Estados Unidos[4]Meena Seshamani, "Criterios de Cobertura de Equipos Médicos Duraderos," Medicare, medicare.gov. Marcos similares pero no idénticos en Europa y Asia-Pacífico demandan programas de cumplimiento costosos y multijurisdiccionales. El impacto económico de que los pacientes no puedan permitirse compras iniciales es significativo. Esta situación reduce los ingresos de mantenimiento y las ventas de accesorios de mercado secundario, lo que, a su vez, restringe las economías de escala en las que confían los fabricantes para disminuir los costos unitarios. Las empresas que abordan este problema temprano a menudo obtienen una ventaja competitiva al ingresar a nuevos mercados. Los expedientes regulatorios unificados ayudan a acelerar los cronogramas de aprobación y simplificar las negociaciones con los pagadores, permitiendo que estas empresas superen a sus rivales. Un beneficio lateral a menudo pasado por alto es que los certificados de conformidad simplificados facilitan a los equipos de adquisiciones hospitalarias comparar licitaciones, lo que sutilmente inclina las decisiones de compra hacia proveedores con documentación transparente y globalmente armonizada.

Análisis de Segmentos

Tipo de Dispositivo: Monitoreo Terapéutico Lidera la Transformación Digital

Los dispositivos de monitoreo y terapéuticos actualmente representan el 65% del valor total de DME, un rendimiento superior atribuible a su papel dual tanto en diagnóstico como en manejo continuo. Los dispositivos que una vez entregaron lecturas pasivas están evolucionando hacia sistemas de bucle cerrado capaces de titular automáticamente el flujo de oxígeno o la dosis de insulina. Los ejecutivos de la industria están comenzando a ver estos bucles cerrados como puertas de adquisición de datos-cada lectura de sensor en tiempo real se retroalimenta en modelos de aprendizaje automático que más tarde pueden justificar precios premium basados en ahorros clínicos demostrados. Dentro del nicho de movilidad personal, los materiales compuestos ligeros y las funciones de asistencia de conducción inteligente están desbloqueando una tasa de crecimiento anual compuesto del 6,7% entre 2025 y 2030, un impulso sustentado por la observación de que las reducciones incrementales de peso se traducen directamente en mayor vida útil de la batería y menos esfuerzo del cuidador durante las transferencias. Para muchos comités de compras hospitalarias, estas ganancias ergonómicas tienen tanto peso estratégico como los precios principales.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Usuario Final: Entornos de Atención Sanitaria Domiciliaria Impulsando el Crecimiento

Los hospitales y clínicas aún absorben el mayor volumen de DME, sin embargo el vector de crecimiento más rápido sigue siendo el entorno de atención sanitaria domiciliaria donde las tareas médicas migran hacia los espacios de vida de los pacientes. Un indicador revelador es el aumento en proyectos de rediseño de interfaz de usuario que simplifican la operación del dispositivo; los ingenieros ahora prueban prototipos con cuidadores legos en lugar de solo con expertos clínicos. Para 2030, los entornos de atención sanitaria están emergiendo como el segmento de crecimiento más rápido con una TCAC proyectada del 6,4% de 2025-2030, un cambio que tiene efectos colaterales para las redes de mantenimiento. Los depósitos de servicio se están reubicando más cerca de áreas residenciales para apoyar un tiempo de respuesta más rápido en reparaciones, una tendencia de descentralización que simultáneamente reduce la huella de carbono y mejora la lealtad de marca entre los usuarios finales que valoran el soporte el mismo día.

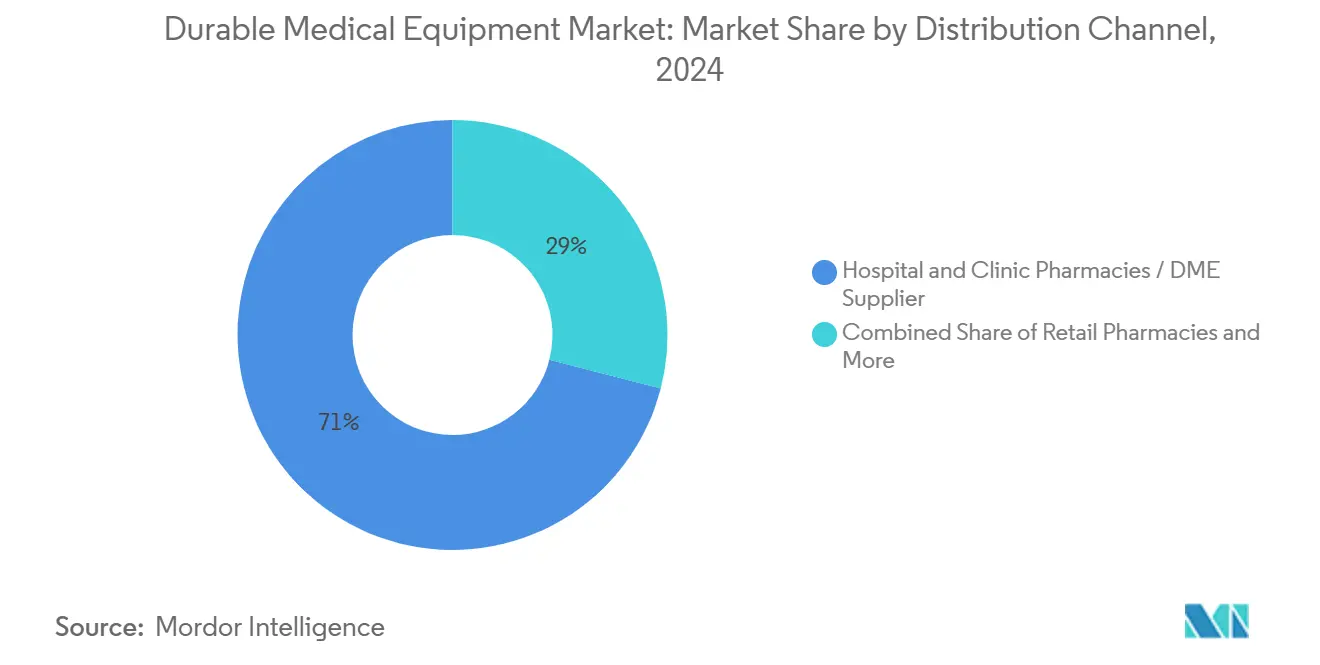

Canal de Distribución: Plataformas Digitales Disrumpiendo Modelos Tradicionales

Las farmacias hospitalarias y minoristas/tiendas de DME actualmente dominan la distribución con un 71% de participación de mercado en 2024, sin embargo los portales en línea están erosionando esa dominancia al expandir la amplitud del surtido y comprimir los tiempos de entrega. Una repercusión sutil es la reevaluación de la proliferación de SKU; los fabricantes anteriormente comercializaron muchos modelos casi idénticos para acomodar diversas preferencias de distribuidores regionales. Las vitrinas de comercio electrónico unificadas, sin embargo, recompensan la simplificación de portafolio porque los consumidores gravitan hacia conjuntos de características fácilmente comparables. Esta racionalización reduce la complejidad de producción y respalda tamaños de lotes más grandes, que a su vez desbloquean costos por unidad más bajos que pueden reinvertirse en servicios digitales post-venta como paneles de rendimiento de dispositivos para cuidadores.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Modo de Adquisición: Modelos de Alquiler Ganando Tracción

En 2024, el modelo de compra comanda una participación dominante del 78% del mercado de DME, especialmente para artículos asequibles y equipos personalizados como ayudas de movilidad. Sin embargo, los modelos de alquiler están en un ascenso más rápido, ostentando una TCAC del 6,2% de 2025 a 2030. Las directrices de Medicare estipulan alquiler en muchas categorías, requiriendo que los beneficiarios contribuyan aproximadamente una quinta parte del costo de equipo aprobado después de deducibles. La implicación downstream es que los modelos de alquiler introducen ciclos de actualización incorporados que alientan a los fabricantes a perseguir diseños modulares. Los componentes más susceptibles a la obsolescencia-como los chips de conectividad-pueden entonces actualizarse independientemente de la estructura mecánica central, preservando la longevidad del activo mientras aún entregan rendimiento de vanguardia.

Análisis Geográfico

Norteamérica retiene la mayor participación regional, rondando cerca de un tercio del valor global de DME en 2024. Los marcos maduros de reembolso y la cobertura de seguro generalizada aceleran la adopción de dispositivos de monitoreo avanzados, sin embargo la región también enfrenta un escrutinio más estricto alrededor de la ciberseguridad de dispositivos. Las regulaciones crecientes de privacidad a nivel estatal obligan a los fabricantes a invertir en arquitecturas de firmware seguras, un overhead que desproporcionalmente carga a los participantes más pequeños y puede catalizar nuevas olas de consolidación. Los ejecutivos citan cada vez más la certificación de protección de datos como un factor de entrada durante los procesos de licitación hospitalaria, convirtiendo efectivamente la ciber-resistencia en un prerrequisito de ventas en lugar de un diferenciador opcional.

Asia-Pacífico, pronosticado para expandirse a una TCAC del 6,8% hasta 2030, se beneficia de un punto óptimo demográfico donde los consumidores de clase media creciente se encuentran con poblaciones que envejecen rápidamente. A diferencia de los mercados heredados, muchos sistemas de salud de Asia-Pacífico saltan directamente a la infraestructura nativa en la nube, lo que les permite integrar dispositivos conectados a nivel del sistema de salud sin retrofits costosos. Una consecuencia no apreciada es que los fabricantes locales, particularmente en China e India, obtienen acceso temprano a grandes conjuntos de datos anonimizados que alimentan iteraciones de productos impulsadas por IA. Esta ventaja de datos indígenas acorta los ciclos de desarrollo de productos y puede permitir que las marcas regionales superen en innovación a los incumbentes occidentales en patrones de enfermedades localizadas.

Europa comanda una base instalada sustancial de equipos médicos duraderos gracias a modelos de atención sanitaria universal y regulaciones de calidad estrictas. El enfoque continental en sostenibilidad ahora está permeando las licitaciones de adquisición de DME, con puntuación de huella de carbono apareciendo junto a métricas tradicionales de precio-rendimiento. Varios proveedores europeos están probando programas de devolución donde el equipo al final de su vida útil es reacondicionado o reciclado responsablemente, un movimiento que reduce el impacto ambiental y abre flujos de ingresos secundarios. La retroalimentación piloto temprana indica que las certificaciones de sostenibilidad pueden influir en los comités de adquisiciones incluso cuando las ofertas competidoras son marginalmente más baratas, sugiriendo que la administración ecológica está evolucionando hacia un diferenciador competitivo en lugar de un ejercicio de cumplimiento.

Panorama Competitivo

El ecosistema de proveedores exhibe concentración moderada, liderado por conglomerados diversificados con portafolios amplios de productos y experiencia regulatoria profunda. Estos incumbentes retienen ventajas de escala de distribución, sin embargo ahora confrontan una nueva generación de participantes centrados en tecnología que priorizan la experiencia del usuario y la interoperabilidad de datos. Un contramovimiento estratégico por varios jugadores grandes involucra racionalizar bases de proveedores y consolidar centros de distribución para cubrirse contra el riesgo geopolítico y la inflación de materias primas. El beneficio no intencionado es un control de calidad más estricto y un tiempo de comercialización más rápido para actualizaciones de hardware iterativas, una agilidad que desafila parte de la ventaja de velocidad típicamente disfrutada por disruptores más pequeños.

La innovación de espacio en blanco es particularmente aparente en nichos de DME pediátricas y de enfermedades raras que requieren configuraciones personalizadas. Aquí, la fabricación aditiva y el software de diseño generativo permiten soluciones costo-efectivas específicas del paciente sin los umbrales de volumen históricos que una vez hicieron la personalización prohibitivamente costosa. Un efecto dominó está emergiendo a través de las discusiones de reembolso: los pagadores están cada vez más abiertos a evaluar contratos basados en valor que atan el pago a resultados funcionales medibles, porque la personalización impresa en 3D puede demostrar ganancias claras de movilidad o adherencia en cohortes de pacientes estrechamente definidas.

Líderes de la Industria Global de Equipos Médicos Duraderos

-

Getinge AB

-

Medtronic PLC

-

Compass Health Brands

-

GF Health Product Inc.

-

GE Healthcare

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Abril 2025: Cardinal Health amplió su huella de atención de diabetes al adquirir Advanced Diabetes Supply Group por USD 1,1 mil millones, un múltiplo de transacción de 11× EBITDA que subraya el alto valor estratégico atribuido a la especialización en estados de enfermedad. La integración señala una creencia de que la escala en una sola condición crónica puede generar insights impulsados por datos transferibles a categorías de equipos adyacentes.

- Marzo 2024: IIT Madras desarrolló una silla de ruedas eléctrica de pie personalizable, desarrollada de forma indígena conocida como NeoStand en India, que permite a los usuarios de sillas de ruedas hacer la transición de posición sentada a de pie.

- Enero 2024: Sunrise Medical lanzó el Switch-It Vigo control de cabeza inalámbrico, agregando capacidad de conducción proporcional a su línea de sillas de ruedas eléctricas. Los primeros adoptantes destacan que el mapeo intuitivo de movimiento de cabeza reduce la carga cognitiva durante la navegación, reduciendo indirectamente los requisitos de supervisión del cuidador.

Alcance del Informe del Mercado Global de Equipos Médicos Duraderos

Según el alcance del informe, los equipos médicos duraderos (DME) se definen como dispositivos y productos que sirven propósitos médicos y pueden tolerar uso frecuente y subsiguiente. Los pacientes ahora prefieren aprovechar la atención postoperatoria y de largo plazo en casa.

El Mercado de Equipos Médicos Duraderos está Segmentado por Tipo de Dispositivo, Usuario Final, y Geografía. Por Tipo de Dispositivo, el mercado está segmentado en Dispositivos de Movilidad Personal, Muebles Médicos y Dispositivos de Seguridad para Baño, y Dispositivos de Monitoreo y Terapéuticos. Por Usuario Final, el mercado está segmentado en Hospitales/Clínicas, Centros Quirúrgicos Ambulatorios, y Otros Usuarios Finales. Por Geografía, el mercado está segmentado en Norteamérica, Europa, Asia-Pacífico, Medio Oriente y África, y Sudamérica. El informe también cubre los tamaños de mercado estimados y tendencias para 17 países a través de las principales regiones globalmente. El informe ofrece el valor (en USD) para los segmentos mencionados.

| Dispositivos de Movilidad Personal | Silla de Ruedas |

| Muleta y Bastón | |

| Caminador | |

| Otros Dispositivos de Movilidad Personal | |

| Dispositivos de Seguridad para Baño y Muebles Médicos | Cama Médica y Colchón |

| Inodoro y Retrete | |

| Otros Muebles de Seguridad para Baño y Médicos | |

| Dispositivos de Monitoreo y Terapéuticos | Monitor de Glucosa en Sangre |

| Equipo de Oxígeno | |

| Monitor de Signos Vitales | |

| Otros Dispositivos de Monitoreo y Terapéuticos |

| Hospitales y Clínicas |

| Entornos de Atención Sanitaria Domiciliaria |

| Centros Quirúrgicos Ambulatorios |

| Otros Usuarios Finales |

| Farmacias Hospitalarias y de Clínicas / Proveedores de DME |

| Farmacias Minoristas y Tiendas de DME |

| Canales En Línea y Directos al Paciente |

| Alquiler |

| Compra |

| Norteamérica | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemania |

| Reino Unido | |

| Francia | |

| Italia | |

| España | |

| Resto de Europa | |

| Asia-Pacífico | China |

| Japón | |

| India | |

| Corea del Sur | |

| Australia | |

| Resto de Asia-Pacífico | |

| Medio Oriente | CCG |

| Sudáfrica | |

| Resto del Medio Oriente | |

| Sudamérica | Brasil |

| Argentina | |

| Resto de Sudamérica |

| Por Tipo de Dispositivo | Dispositivos de Movilidad Personal | Silla de Ruedas |

| Muleta y Bastón | ||

| Caminador | ||

| Otros Dispositivos de Movilidad Personal | ||

| Dispositivos de Seguridad para Baño y Muebles Médicos | Cama Médica y Colchón | |

| Inodoro y Retrete | ||

| Otros Muebles de Seguridad para Baño y Médicos | ||

| Dispositivos de Monitoreo y Terapéuticos | Monitor de Glucosa en Sangre | |

| Equipo de Oxígeno | ||

| Monitor de Signos Vitales | ||

| Otros Dispositivos de Monitoreo y Terapéuticos | ||

| Por Usuario Final | Hospitales y Clínicas | |

| Entornos de Atención Sanitaria Domiciliaria | ||

| Centros Quirúrgicos Ambulatorios | ||

| Otros Usuarios Finales | ||

| Por Canal de Distribución | Farmacias Hospitalarias y de Clínicas / Proveedores de DME | |

| Farmacias Minoristas y Tiendas de DME | ||

| Canales En Línea y Directos al Paciente | ||

| Por Modo de Adquisición | Alquiler | |

| Compra | ||

| Por Geografía | Norteamérica | Estados Unidos |

| Canadá | ||

| México | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| Italia | ||

| España | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| Japón | ||

| India | ||

| Corea del Sur | ||

| Australia | ||

| Resto de Asia-Pacífico | ||

| Medio Oriente | CCG | |

| Sudáfrica | ||

| Resto del Medio Oriente | ||

| Sudamérica | Brasil | |

| Argentina | ||

| Resto de Sudamérica | ||

Preguntas Clave Respondidas en el Informe

¿Qué tan grande es el Mercado Global de Equipos Médicos Duraderos?

Se espera que el tamaño del Mercado Global de Equipos Médicos Duraderos alcance USD 232,54 mil millones en 2025 y crezca a una TCAC del 5,44% para alcanzar USD 303,05 mil millones para 2030.

¿Cuál es el tamaño actual del Mercado Global de Equipos Médicos Duraderos?

En 2025, se espera que el tamaño del Mercado Global de Equipos Médicos Duraderos alcance USD 232,54 mil millones.

¿Quiénes son los jugadores clave en el Mercado Global de Equipos Médicos Duraderos?

Getinge AB, Medtronic PLC, Compass Health Brands, GF Health Product Inc. y GE Healthcare son las principales empresas que operan en el Mercado Global de Equipos Médicos Duraderos.

¿Cuál es la región de crecimiento más rápido en el Mercado Global de Equipos Médicos Duraderos?

Se estima que Asia Pacífico crecerá a la TCAC más alta durante el período de pronóstico (2025-2030).

¿Qué región tiene la mayor participación en el Mercado Global de Equipos Médicos Duraderos?

En 2025, Norteamérica representa la mayor participación de mercado en el Mercado Global de Equipos Médicos Duraderos.

¿Qué años cubre este Mercado Global de Equipos Médicos Duraderos, y cuál fue el tamaño del mercado en 2024?

En 2024, el tamaño del Mercado Global de Equipos Médicos Duraderos se estimó en USD 219,89 mil millones. El informe cubre el tamaño histórico del mercado del Mercado Global de Equipos Médicos Duraderos para los años: 2019, 2020, 2021, 2022, 2023 y 2024. El informe también pronostica el tamaño del Mercado Global de Equipos Médicos Duraderos para los años: 2025, 2026, 2027, 2028, 2029 y 2030.

Última actualización de la página el: