Análisis del mercado de obleas de fosfuro de indio

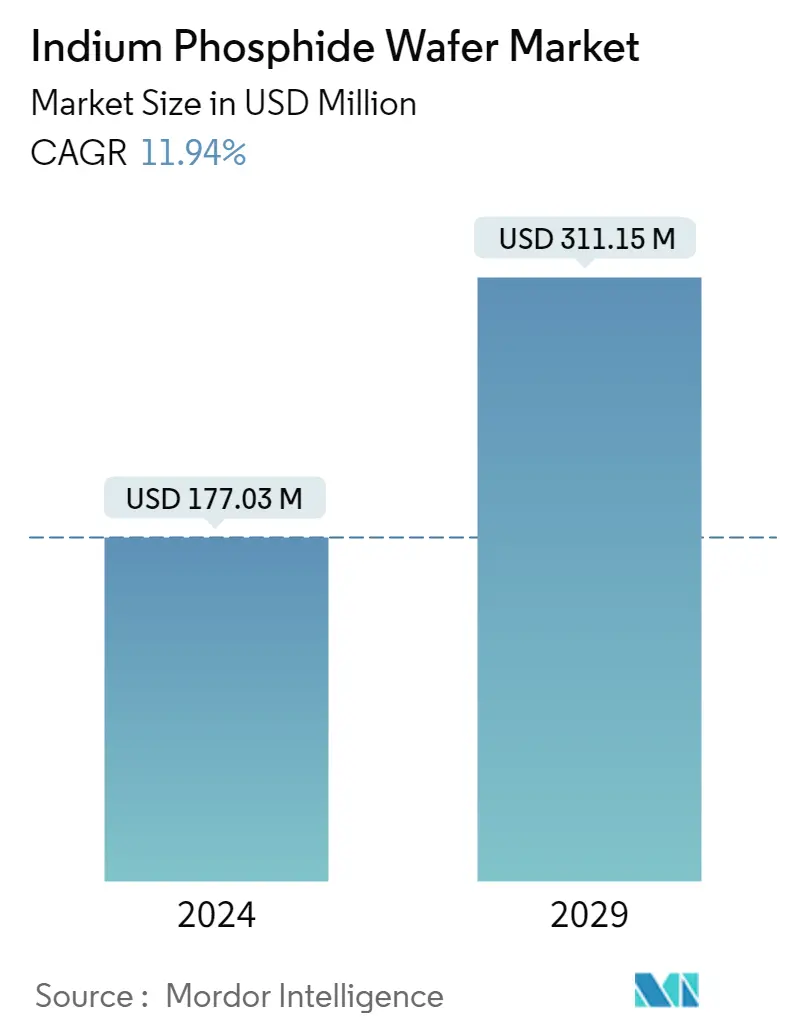

El tamaño del mercado de obleas de fosfuro de indio se estima en 177,03 millones de dólares en 2024 y se espera que alcance los 311,15 millones de dólares en 2029, creciendo a una tasa compuesta anual del 11,94% durante el período previsto (2024-2029).

El fosfuro de indio (InP) tiene propiedades que producen láseres, moduladores y fotodetectores sensibles de alta eficiencia. También puede generar señales láser y convertir e identificar esas señales al formato electrónico. Se utilizan para redes empresariales y centros de datos, conexiones de fibra óptica de larga distancia, conexiones inalámbricas para estaciones base 3G, 5G y LTE y comunicaciones por satélite. El crecimiento de tales requisitos está impulsando el mercado.

- Las obleas de fosfuro de indio se adoptan cada vez más en la fabricación de LiDAR para automoción, detección 3D, dispositivos portátiles de consumo y el crecimiento de la comunicación de datos en el sector de las telecomunicaciones. Se espera que esto impulse el mercado durante el período de pronóstico. Además, algunas de las principales aplicaciones de InPin incluyen comunicaciones 5G, conectividad de centros de datos que utilizan luces y láseres, láseres y detectores de fibra óptica, fotónica de silicio, amplificadores de RF e interruptores utilizados en comunicaciones militares y 5G, e imágenes térmicas infrarrojas en la salud.

- Los componentes electrónicos conocidos como dispositivos optoelectrónicos detectan y regulan la luz. Convierten información eléctrica en energía infrarroja o visible y viceversa. Se utiliza en suministro de energía fotovoltaica, sistemas de comunicación de fibra óptica, circuitos de monitorización y control y ojos eléctricos. Los componentes optoelectrónicos se utilizan en láseres de cascada cuántica y diodos láser de inyección para emisión estimulada. Los LED y los sensores de imagen se utilizan en sistemas de imágenes digitales, embalajes y aplicaciones de seguridad.

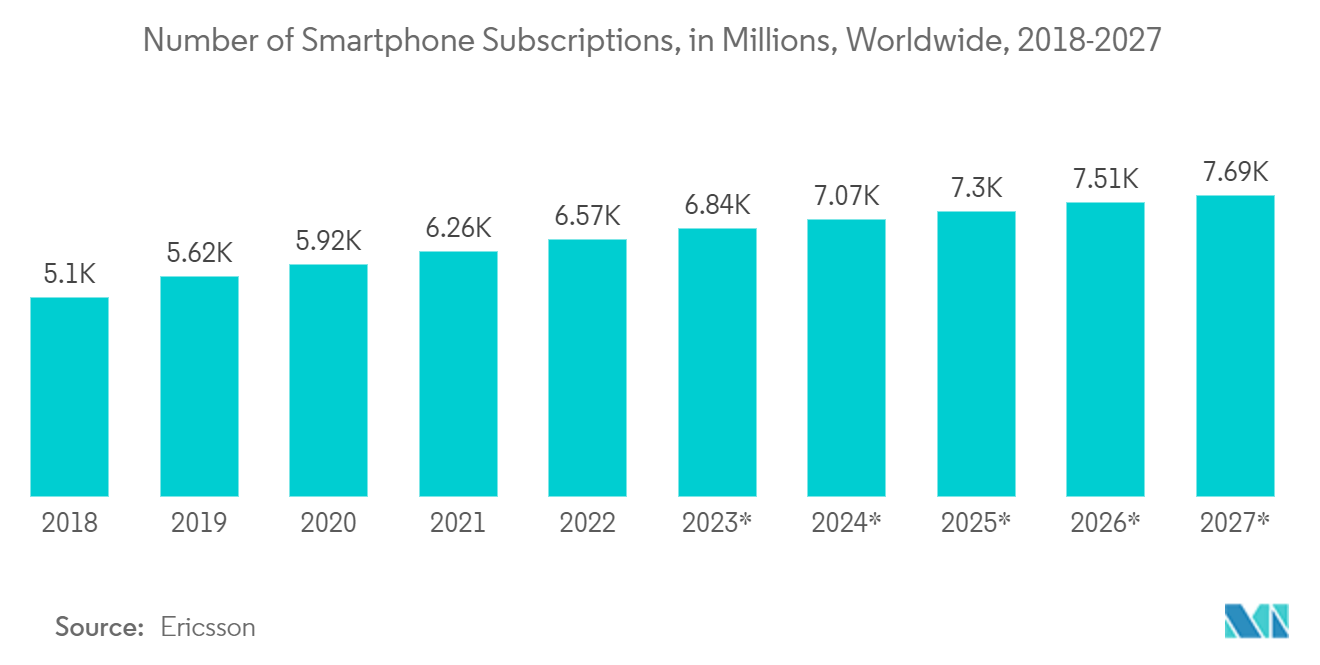

- Según el Informe de movilidad de Ericsson publicado en noviembre de 2020, se estimaba que el tráfico mundial de datos móviles alcanzaría alrededor de 51 EB (exabytes) por mes a finales de 2020. Se proyectó que crecería en un factor de casi 4,5 hasta alcanzar 226 EB por mes. mes en 2026. Esta cifra representa los datos móviles que consumirán más de 6 mil millones de personas que utilizan teléfonos inteligentes, computadoras portátiles y una multitud de dispositivos nuevos a la vez.

- La oblea de silicio semiconductor sirve como base de la industria electrónica y es el componente principal de muchos dispositivos microelectrónicos. Con los avances actuales en el panorama tecnológico, la movilidad electrónica y la digitalización, estos elementos están encontrando uso en una amplia gama de dispositivos. La necesidad de capacidad adicional de un solo dispositivo también ha aumentado dramáticamente como resultado de la necesidad de dispositivos de pequeño tamaño, lo que eleva el precio de la oblea de silicio.

- La pandemia de COVID-19 ha detenido la fabricación de varios artículos en la industria de equipos de producción de semiconductores debido al bloqueo continuo en la mayoría de las regiones del mundo. Las medidas de bloqueo redujeron la demanda de dispositivos electrónicos de consumo, lo que tuvo un impacto global en el sector de los semiconductores. La continua caída de la demanda mundial y de los envíos de exportación de automóviles tuvo un impacto negativo en el mercado de semiconductores, que actualmente está frenando la demanda de equipos de fabricación de semiconductores.

Tendencias del mercado de obleas de fosfuro de indio

Se espera que el segmento de electrónica de consumo impulse el mercado

- La tecnología portátil, una tendencia en desarrollo, integra la electrónica en las actividades diarias y aborda los estilos de vida cambiantes con la capacidad de usarse en cualquier parte del cuerpo. Factores como la capacidad de conectarse a Internet y proporcionar opciones de intercambio de datos entre una red y un dispositivo están impulsando la tendencia de la tecnología portátil.

- Según Cisco Systems, la cantidad de dispositivos portátiles conectados a nivel mundial se ha duplicado en el lapso de tres años, pasando de 325 millones en 2016 a 722 millones en 2019. Se pronostica que la cantidad de dispositivos superará los mil millones para 2022.

- Además, según el Ministerio de Asuntos Internos y Comunicaciones (Japón), en 2021, más del 7% de los hogares en Japón poseían un dispositivo portátil. La tasa de penetración de dispositivos portátiles en los hogares aumentó constantemente durante el período estudiado (2014-2021), pasando del 0,5% en 2014 al 5% en 2020.

- Las crecientes tasas de urbanización en varias partes del mundo han impulsado la demanda de productos avanzados y estéticamente atractivos que posean la capacidad de satisfacer mejor las necesidades de los consumidores, como múltiples funciones en un solo dispositivo y horarios. Además, la gran población milenial de todo el mundo se ha apresurado a adoptar relojes inteligentes, debido a la mayor capacidad de gasto en el seguimiento de sus horas de trabajo habituales y a los estándares de lujo.

- Por ejemplo, según Ericsson, el número de suscripciones a teléfonos inteligentes en todo el mundo experimentó un aumento de 5.924 millones en 2020 a 6.259 millones en 2021. Se estima que el número alcanzará los 7.690 millones en 2027.

- Además, según el informe anual del índice de banda ancha móvil de Nokia de 2022, el creciente ecosistema de dispositivos con capacidad 4G está impulsando el crecimiento de los suscriptores de 4G y el consumo de datos. India registró el mayor envío histórico de más de 160 millones de teléfonos inteligentes, incluidos 30 millones de dispositivos 5G, en 2021, con dispositivos activos con capacidad 4G superando el 80% y el número de dispositivos activos con capacidad 5G superando los 10 millones. El informe de Nokia también pronosticó que la adopción por parte de los usuarios aumentará al 60-75% de la base de usuarios de teléfonos inteligentes para 2025.

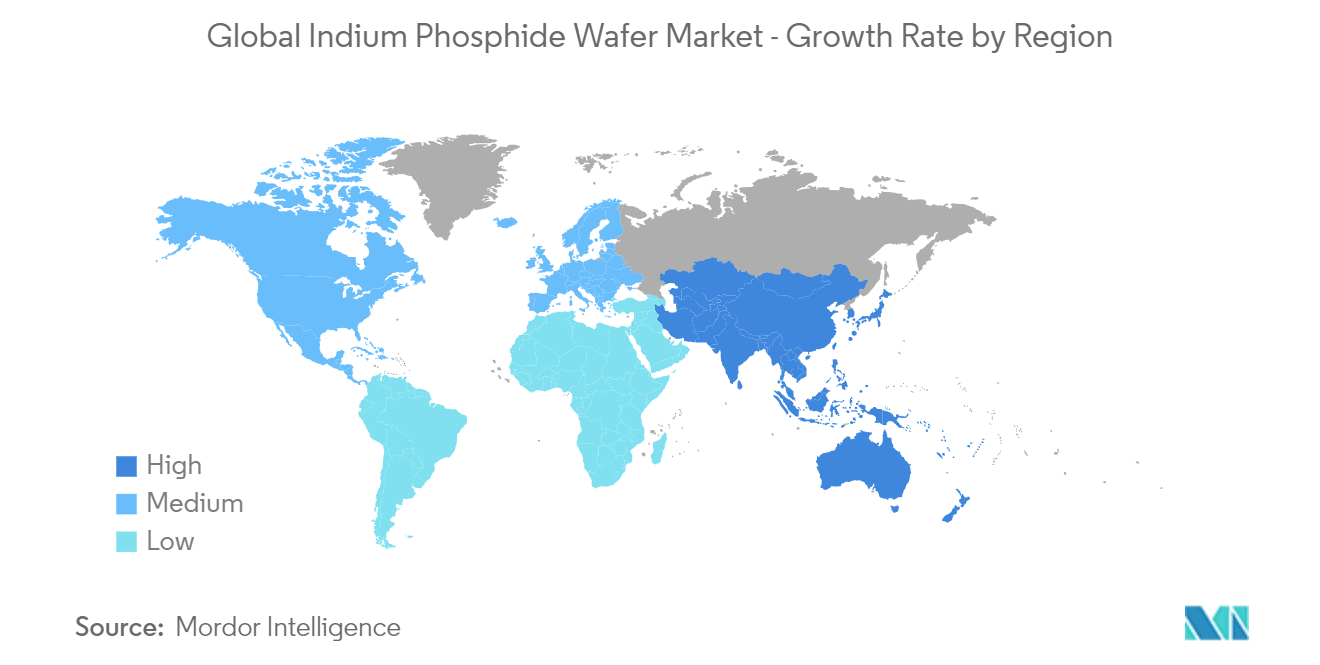

Se espera que Asia-Pacífico sea el mercado de más rápido crecimiento

- La región de Asia y el Pacífico cuenta con una proporción importante de fundiciones de semiconductores a nivel mundial, con empresas importantes como TSMC y Samsung Electronics. Taiwán, Corea del Sur, Japón y China tienen una participación de mercado significativa en la región. Según la Asociación de la Industria de Semiconductores de EE. UU. (SIA), la participación de EE. UU. en la capacidad mundial instalada de fábricas de obleas disminuyó constantemente entre 1990 y 2020. Durante el mismo período, Asia experimentó un aumento meteórico en el desarrollo de nuevas fábricas hasta el punto de que ahora representa una parte importante de la capacidad mundial.

- China tiene una agenda de semiconductores muy ambiciosa. Con el respaldo de una financiación de 150 mil millones de dólares, el país está desarrollando su industria nacional de circuitos integrados y planea fabricar más chips. La Gran China, que abarca Hong Kong, China y Taiwán, es un punto geopolítico crítico. La guerra comercial entre Estados Unidos y China está agravando las tensiones en un área donde se encuentra toda la tecnología de procesos líder, lo que obliga a muchas empresas chinas a invertir en sus fundiciones de semiconductores.

- El nuevo plan quinquenal de China para 2021-2025, anunciado en marzo de 2021, estableció que impulsar la investigación básica era una prioridad crítica. Se esperaba que el gasto del gobierno central en investigación básica aumentara un 11% en 2021, muy por encima del 7% previsto para la inversión general en I+D y el objetivo del 6% para el crecimiento del PIB. Los semiconductores fueron designados como una de las siete áreas a las que se les dará prioridad en términos de financiación y recursos. Las empresas involucradas en el diseño desarrollan circuitos integrados a escala nanométrica que realizan las tareas críticas que hacen que los dispositivos electrónicos funcionen, como la informática, el almacenamiento, la conectividad de red y la administración de energía. Se estimó que las ganancias se duplicarían con creces en 2021 debido a la sólida demanda de chips. La principal fundición de semiconductores de China reservó una suma récord para el desarrollo de capacidad en 2022. Este año, Semiconductor Manufacturing International Corp (SMIC) reservó 5.000 millones de dólares para gastos de capital, frente a los 4.500 millones de dólares de 2021.

- China se está acercando significativamente a la autosuficiencia en la producción de chips de 7 nm. China ha logrado avances en su proceso de fabricación de chips de 7 nm, al parecer desarrollando herramientas y conocimientos para varios segmentos del proceso de fabricación en medio de esfuerzos por reducir la dependencia de proveedores de equipos y materiales extranjeros.

- El importante crecimiento de la investigación y las asociaciones refuerza aún más la tasa de crecimiento del mercado. Por ejemplo, LioniXInternational (LXI) y el Instituto de Microelectrónica de la Academia China de Ciencias (IMECAS) acordaron ampliar su asociación de plataforma de circuito integrado fotónico (PIC) apoyando activamente la funcionalidad y ofreciendo ambas plataformas. Las plataformas críticas en el panorama PIC incluyen Silicon On Insulator (SOI), Indium Phosphide (InP) y la plataforma TriPleX basada en nitruro de silicio. Estas plataformas están disponibles a través del acceso Multi-Project Wafer (MPW).

Descripción general de la industria de obleas de fosfuro de indio

Se espera que la creciente presencia de grandes fabricantes en el sector de fabricación de obleas de fosfuro de indio intensifique la rivalidad competitiva durante el período previsto. Los operadores tradicionales del mercado, como JX Nippon Mining Metals Corporation y Powerway Advanced Material Co. Ltd, influyen considerablemente en el mercado general.

- Marzo de 2022 Intel reveló planes para un segundo nuevo 'Megafab', un sitio de fabricación de chips en Alemania, con una inversión esperada de 88 mil millones de dólares en varios países europeos. Además, en agosto de 2021, ACM Research Inc. lanzó su producto Bevel Etch, que amplió aún más la oferta integral de herramientas húmedas de ACM. Esta herramienta minimiza el impacto de la contaminación de los bordes en los pasos posteriores del proceso y mejora el rendimiento de fabricación de virutas.

- Febrero de 2022 El Gobierno de Canadá anunció una importante inversión en las industrias canadienses de semiconductores y fotónica. La inversión de 240 millones de dólares canadienses ayudará a consolidar el papel de Canadá como líder mundial en fotónica y reforzará el desarrollo y la fabricación de semiconductores. Más de 100 empresas de semiconductores nacionales e internacionales trabajan en investigación y desarrollo de microchips en Canadá. Hay más de 30 laboratorios de investigación aplicada y cinco instalaciones comerciales para áreas que incluyen semiconductores compuestos, sistemas microelectromecánicos (MEMS) y empaques avanzados.

Líderes del mercado de obleas de fosfuro de indio

AXT Inc.

Wafer World Inc.

Logitech Ltd.

Western Minmetals (sc) Corporation

Century Goldray Semiconductor Co. Ltd.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

.webp)

Noticias del mercado de obleas de fosfuro de indio

- Mayo de 2022 IQE en Gales creó una epioblea de 200 mm (8) para diodos láser emisores de superficie de cavidad vertical (VCSEL). Se espera que el coste del láser para sensores 3D se reduzca drásticamente cambiando a una oblea epi semiconductora compuesta de 200 mm. De esto pueden surgir nuevas relaciones de fundición, particularmente aquellas con fundiciones de alto volumen a base de silicio que utilizan maquinaria de 200 mm. Esto puede hacer posible que los semiconductores compuestos se integren en el silicio, abriendo una variedad más amplia de dispositivos y aplicaciones.

- Mayo de 2022 la empresa JX Nippon Mining Metals Corporation concluyó un acuerdo de financiación con el Banco Japonés de Cooperación Internacional para obtener la financiación necesaria para fortalecer su negocio en la fabricación de objetivos de pulverización catódica para semiconductores en los Estados Unidos de América.

Segmentación de la industria de obleas de fosfuro de indio

El fosfuro de indio, un semiconductor binario, se utiliza para crear obleas de fosfuro de indio. Proporciona una mejor velocidad de los electrones que la mayoría de los semiconductores comunes, incluido el silicio. Por tanto, es el compuesto más práctico para aplicaciones optoelectrónicas, transistores rápidos y diodos túnel de resonancia.

El alcance del estudio se centra en el análisis de mercado de los productos de obleas de fosfuro de indio vendidos en todo el mundo. El dimensionamiento del mercado abarca los ingresos generados a través de los productos de obleas de fosfuro de indio vendidos por varios actores del mercado. El estudio también rastrea los parámetros clave del mercado, los factores de influencia subyacentes en el crecimiento y los principales proveedores que operan en la industria, lo que respalda las estimaciones del mercado y las tasas de crecimiento durante el período de pronóstico. El estudio analiza más a fondo el impacto general de la pandemia de COVID-19 en el ecosistema. El alcance del informe abarca el dimensionamiento del mercado y el pronóstico para la segmentación por diámetro, aplicación industrial del usuario final y geografía.

| 50,8 mm o 2 " |

| 76,2 mm o 3 " |

| 100 mm o 4" y más |

| Electrónica de consumo |

| Telecomunicaciones |

| Médico |

| Otras aplicaciones industriales para usuarios finales |

| América del norte |

| Europa |

| Asia-Pacífico |

| Resto del mundo |

| Por diámetro | 50,8 mm o 2 " |

| 76,2 mm o 3 " | |

| 100 mm o 4" y más | |

| Por aplicación industrial del usuario final | Electrónica de consumo |

| Telecomunicaciones | |

| Médico | |

| Otras aplicaciones industriales para usuarios finales | |

| Por geografía | América del norte |

| Europa | |

| Asia-Pacífico | |

| Resto del mundo |

Preguntas frecuentes sobre investigación de mercado de oblea de fosfuro de indio

¿Qué tamaño tiene el mercado de obleas de fosfuro de indio?

Se espera que el tamaño del mercado de obleas de fosfuro de indio alcance los 177,03 millones de dólares en 2024 y crezca a una tasa compuesta anual del 11,94% hasta alcanzar los 311,15 millones de dólares en 2029.

¿Cuál es el tamaño actual del mercado Oblea de fosfuro de indio?

En 2024, se espera que el tamaño del mercado de obleas de fosfuro de indio alcance los 177,03 millones de dólares.

¿Quiénes son los actores clave en el mercado Oblea de fosfuro de indio?

AXT Inc., Wafer World Inc., Logitech Ltd., Western Minmetals (sc) Corporation, Century Goldray Semiconductor Co. Ltd. son las principales empresas que operan en el mercado de obleas de fosfuro de indio.

¿Cuál es la región de más rápido crecimiento en el mercado Oblea de fosfuro de indio?

Se estima que Asia-Pacífico crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado de obleas de fosfuro de indio?

En 2024, Asia-Pacífico representa la mayor cuota de mercado en el mercado de obleas de fosfuro de indio.

¿Qué años cubre este mercado de obleas de fosfuro de indio y cuál fue el tamaño del mercado en 2023?

En 2023, el tamaño del mercado de obleas de fosfuro de indio se estimó en 158,15 millones de dólares. El informe cubre el tamaño histórico del mercado de Oblea de fosfuro de indio durante los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Oblea de fosfuro de indio para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria de obleas de fosfuro de indio (InP)

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de la oblea de fosfuro de indio (InP) en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de la oblea de fosfuro de indio (InP) incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.